インデックスファンドのベンチマークとして用いられる指数(インデックス)には、配当の取扱い方法によって3種類のタイプが存在します。そして、どのタイプの指数をベンチマークとするかはファンドにより様々です。

そこで、本記事では、ベンチマークの種類を解説するとともに、ベンチマークとの乖離をより正確に評価する方法についても説明します。また、主なインデックスファンドが採用しているベンチマークについてもまとめます。

スポンサーリンク

見出し

インデックスファンドのベンチマークの種類(除く配当/プライス、配当込/グロス・ネット)

インデックスファンドのベンチマーク(例えば、TOPIXやMSCI Kokusaiなど)にはプライス、グロス、ネットの3種類の指数が存在します。

除く配当指数(プライス/Price)

指数を構成する各銘柄から出る配当金を含まない指数です。除く配当、またはプライスと呼ばれます。

配当込み指数(グロス/Gross・ネット/Net)

配当を含む指数です。

配当が出ると課税されますが(*)、課税前の指数をグロス、課税後の指数をネットと呼びます。

但し、ネットであっても配当に対する源泉税率が日本に対して適切な値になっているという保証はありません。(詳細は後述)

(*)国内資産の場合は保有する株式から配当が出ても課税される事無くファンドの資産となります。よって国内に投資するインデックスファンドの評価としてはグロスが適切で、ネットはあまり意味をなしません。

ファンドによって採用する指数は様々

このように3種類の指数が存在しますが、どの指数をベンチマークとするかはファンドによって様々です。また、どの指数を採用しているかを目論見書などで明らかにしていない場合もあります。

*本サイトでは基本的に各ファンドの月報などに記載のベンチマーク騰落率と各指数の騰落率を比較し、ベンチマークのタイプを判断しています。

尚、運用報告書にベンチマークとの乖離の要因として「ベンチマークが配当を含まない」あるいは「ベンチマークは税引前」などと記載されている場合もあり、これからベンチマークのタイプが分かる事もあります。

勿論、(配当の扱いに関して)ベンチマークが異なるからといって実際の運用、パフォーマンスが変わる訳ではありませんが、ベンチマークとの乖離を評価する場合は注意が必要です。

ベンチマーク騰落率は、当然、

配当込(グロス) > 配当込(ネット) >> 除く配当(プライス)

となりますので、

基本的には、配当込(グロス)をベンチマークとしているファンドはマイナス側に、除く配当(プライス)がベンチマークならプラス側に乖離する事になります。

また、このようにベンチマークが異なるファンドのベンチマークとの乖離を、月報、運用報告書記載の値で比較しても意味がありません。

ベンチマークとの乖離を正しく評価する方法

インデックスファンドの運用を正しく評価するには、「配当課税を適切に考慮した指数」(これを「真のインデックス」と本サイトでは定義します)に対する乖離を知る必要があります。

*後で検証結果をお見せしますが、配当込み(ネット)は「真のインデックス」とは若干異なります。

*国内に投資するファンドの場合、配当に課税される事無くファンドの資産になります。よって配当込み(グロス)が「真のインデックス」になります。

そこで、本サイトでは各ファンドの騰落率と実質コストの関係から「真のインデックス」を見積もり、ここからベンチマークとの乖離を評価します。

インデックスファンド騰落率と実質コストの関係

「真のインデックス」のある期間の騰落率をr、ファンドの実質コストをsとします。

実質コストとは信託報酬に「その他のコスト」を足した値です。

ファンドの騰落率は近似的には下式のようになります。

ファンド騰落率 = (1 + r ) x (1 - s) -1

= - (1 + r) x s + r

*厳密には日々コストが差し引かれますので、もっと複雑になりますが、近似的には上式で問題ないでしょう。

上式は、ファンド騰落率とコストの関係が、

傾き -(1 + r)、

コストs=0の時(Y切片)が「真のインデックス」騰落率

の直線になる事を意味します。

よって、このY切片とファンド騰落率の差が、配当課税を適切に考慮した時の乖離、

上記直線上にファンド騰落率があれば、そのファンドはコスト要因以外でのベンチマークとの乖離がないと判断出来ます。

また、この直線とファンド騰落率との差が、コスト要因以外でのベンチマークとの乖離という事になります。

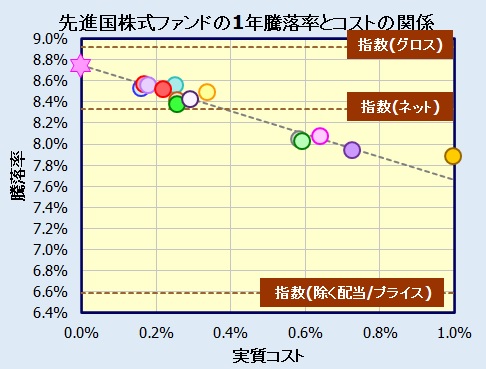

一例として、具体的に騰落率とコストの関係をグラフにしてみます。(騰落率、コストはあくまで一例として適当な値をプロット)

図中、グレーの点線(傾き-1.09)のY切片、9.0%が「真のインデックス」、これが配当課税を適切に考慮したベンチマークとなります。

そして、グレーの点線上にあるファンドはコスト要因以外でのベンチマークとの乖離はないと判断出来ます(ファンドA,B,D,F)。

一方、ファンドCの騰落率は8.50%、ベンチマークに対して-0.50%乖離していますが、コスト要因を除くと-0.17%の乖離、

ファンドEの騰落率は8.55%、ベンチマークに対して-0.45%乖離していますが、コスト要因を除くと+0.20%の乖離と推測できます。

このようにコストと騰落率の関係から「真のインデックス」からの乖離や、コスト要因を除いた乖離を評価する事が出来ます。

勿論、このグレーの直線が推測出来なければなりませんので、多くのファンドがコスト要因以外での乖離がないという前提の元での解析となります。

配当込み、ネット指数は日本に対する配当課税を適切に考慮した指数なのか?(海外株式の場合)

海外株式に投資するインデックスファンドの場合、保有する株式から配当が出ると、現地で配当に対して源泉徴収され、税引き後の配当がファンドの資産となります。

理想的には税引後配当込指数(ネット)が「真のインデックス」となりますが、公表されているネット指数が日本に対する配当課税を適切に考慮した指数なのかは定かではありません。

そこで、前章で解説した各ファンドのコストと騰落率から、公表されているネット指数が適切なものかを検証します。

先進国株式、MSCI KOKUSAIをベンチマークとするインデックスファンドを例にとり検証結果を示します。

下図はある時期の1年騰落率とコストの関係を複数のファンドでプロットしたものです。

多くのファンドがベンチマークとの乖離がないであろうとの前提とのもと、これらを結んだ直線(図中グレーの点線)のY切片(ピンクの星印)が「真のインデックス」となりますが、グロス指数よりは当然マイナス側に位置するものの、ネット指数よりもプラス側に位置しています。

即ち、配当込み指数(ネット)は配当課税後の指数ではあるものの、その税率は日本に対して過剰に見積もっていると推測できます。

よって、海外に投資するインデックスファンドの場合、「真のインデックス」を直接知る事は出来ず、前章で解説したように複数のファンドのデータから推測するしかないという事です。

尚、米国株式(S&P500)等でも評価を行っていますが、結果は同様です。

運用報告書・月報でベンチマークとの乖離0となっていても、素晴らしファンドとは限りません。

これは、ベンチマークが配当込み(ネット)指数としているファンドで良くあるのですが、運用報告書や月報でベンチマークとの乖離が0、またはそれに近い値になっている場合があります。

しかし、これだけ見て素晴らしいファンドと安直に判断してはいけません。

運用上の問題がなければ、ファンドのコスト分、必ず「真のインデックス」よりマイナス乖離します。

ただ、ベンチマークがネット指数だと、配当課税を大きく見積もっている事によるプラス乖離成分がコスト起因のマイナス乖離に加わり、これらを合わせて「たまたま」0となり、「ベンチマークとの乖離が0」となっているだけです。

冒頭でもふれましたが、運用報告書・月報記載のベンチマークとの乖離を見る時には、そのファンドのベンチマークがどの種類を使用しているかを把握しておく必要があります。

国内株式・REITなどの場合。グロス指数が「真のインデックス」

国内株式や国内REITに投資するインデックスファンドの場合、保有する銘柄から配当が出ても、それに課税される事無くファンドの資産となります。

よって配当込(グロス)が、そのまま「真のインデックス」となります。

*因みにTOPIXや日経平均株価は、配当込み指数(グロス)に加えて、配当課税を考慮したネットも算出しています。ただ、管理人が把握している限りネット指数をベンチマークとする国内株式・REITファンドはありません。除く配当か配当込(グロス)のどちらかです。

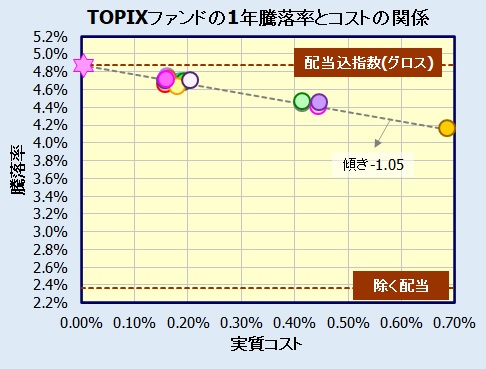

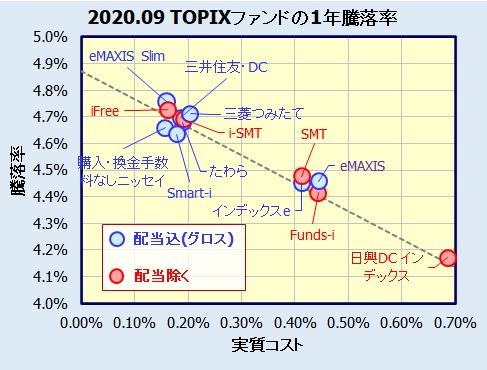

実際にTOPIXで検証した結果が下図。

配当込み指数(グロス)をY切片、傾き - (1 + グロス指数の騰落率)の直線上に各ファンド綺麗にのっています。

このように、国内株式、国内REITの場合、ベンチマークが配当込(グロス)であれば、運用報告書・月報記載のベンチマークとの乖離をそのまま信じて構いません。

ただし、ベンチマークが除く配当の場合、通常、大きなプラス乖離となります。

国内・外国債券の場合

国内債券の場合、代表的なベンチマークであるNOMURA-BPI総合は「インカム収入を考慮した」経過利子込指数で、各インデックスファンドとも同じベンチマークです。そして利子に対して課税される事無くファンドの資産となりますので、指数がそのまま「真のインデックス」となります。

外国債券(先進国)の代表的なベンチマーク、FTSE世界国債インデックスも利子を含むと思われます。そして、利息に対して現地で殆ど課税されませんので(*)、これも指数がそのまま「真のインデックス」となります。

即ち、国内・外国債券とも各社が採用しているベンチマーク(グロス)が「真のインデックス」となり、前述の国内株式と同様に考えることが出来ます。

(*)引用元:K-ZONE money : 投信フォーカス 取り戻せない「海外源泉徴収税」の実態を知る - 注目の投信 - 投資信託

これによると新興国債券の場合は5%程度課税。

スポンサーリンク

ベンチマークが配当込、配当除くで運用成績が異なるか?

前章でベンチマークの種類、及びファンドにより採用しているベンチマークのタイプ(除く配当、配当込/グロス・ネット)が異なる事を説明しましたが、これが問題となるのはベンチマークとの乖離を評価する時のみです。

ベンチマークが「配当除く」だからといって、実際に配当が出ない場合と同等のパフォーマンスになるように運用する訳ではありません。

ベンチマークによらず、各ファンド、配当込み、そして適切な税率で課税された後の「真のインデックス」との連動を目指して運用しています。勿論、コスト分は必ずマイナス乖離となりますし、運用がうまくいかずコスト要因以外の乖離が起きる場合もありますが。

以下、ベンチマークが除く配当、配当込(グロス・ネット)で、本当に運用成績に差がないかを検証していきます。

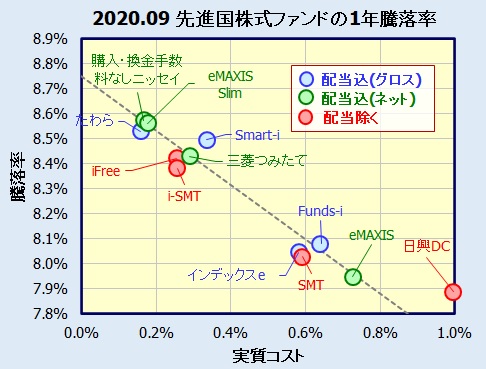

全て2020年9月末日時点の1年騰落率で比較します。

先進国株式(MSCI KOKUSAI)

各ファンド、配当除く、配当込(グロス・ネット)に関わらず「真のインデックス」から決まる騰落率のコスト依存性(図中グレーの点線)の線上にあり、ベンチマークのタイプはパフォーマンスに影響を与えていない事がわかります。

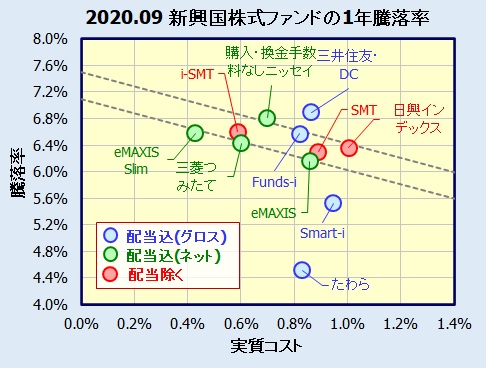

新興国株式(MSCI Emerging MarketsIndex)

新興国株式の場合、騰落率のコスト依存性が弱く、各ファンド、コスト要因以外での乖離が生じていると思われますが、ベンチマークのタイプによる差は認められません。

国内株式(TOPIX)

国内株式では配当除く、配当込(グロス)二つの比較になりますが、両者に差は認められません。ベンチマークによらず、それぞれのコストに応じた騰落率になっています。

まとめ

以上、検証してきたようにベンチマークのタイプ(配当除く・込)で実際のファンドの運用成績が変わる事はありません。

(勿論、ファンドの選択はご自身の判断・責任で行ってください)

あくまで、ベンチマークとの乖離を評価する時に気を付ければ良い事です。

スポンサーリンク

主なインデックスファンドのベンチマーク[配当除く・配当込(グロス・ネット)]

主な低コストのインデックスファンドのベンチマークのタイプをまとめます。

X : 除く配当

G : 配当込み/グロス

N : 配当込み/ネット

[スマホでご覧の方は横にスクロールして下さい。]

国内株式・国内リート・国内債券のベンチマーク

| ファンド | 国内株式 (TOPIX) | 国内株式(*1) (日経平均) | 国内REIT (東証REIT) | 国内債券 (NOMURA -BPI総合) |

| eMAXIS Slim eMAXIS つみたてんとう | G | G | G | G |

| <購入・換金手数料なし> ニッセイ | G | G(*2) | G | G |

| たわらノーロード | G | X | G | G |

| iFree | X | X | G | G |

| SMT/i-SMT | X | X | G | G |

| Funds-i 野村つみたて | X | X | G | G |

| 三井住友 | G | X | G | G |

| Smart-i | G | X | G | G |

| インデックスe | G | X | --- | G |

(*1)日経平均株価の配当込み指数は日経平均トータルリターン・インデックス

(*2)ファンドは配当込だが、マザーファンドは除く配当

国内に投資するファンドは、配当・利子に課税される事無くファンドの資産になりますので、配当込・ネットをベンチマークとしているファンドはありません。

国内株式(TOPIX/日経平均株価)は、ファンドにより除く配当、配当込(グロス)に分かれます。

日経平均株価は、配当込み指数(日経平均トータルリターン・インデックス)の算出開始が遅かったこともあり、配当込み指数をベンチマークとしているのはeMAXIS Slimなどの三菱UFJ国際投信と<購入・換金手数料なし>ニッセイのみです。

国内REIT、ここでは東証REIT指数をベンチマークとするファンドですが、全て配当込(グロス)です。

国内債券、ベンチマーク NOMURA-BPI総合との連動を目指すファンドも利子を含んだ指数(グロス)です。

先進国・新興国株式・先進国リート・先進国債券のベンチマーク

| ファンド | 先進国株式 (MSCI KOKUSAI) | 新興国株式 (MSCI EM) | 先進国REIT (S&P先進国 REIT指数) | 先進国債券 (FTSE WGBI) |

| eMAXIS Slim eMAXIS つみたてんとう | N | N | N | G |

| <購入・換金手数料なし> ニッセイ | N | N | N(*1) | G |

| たわらノーロード | G | G | G | G |

| iFree | X | --- | G(2) | G(2) |

| SMT/i-SMT | X(2) | X | G | G(2) |

| Funds-i 野村つみたて | G | G | G | G(2) |

| 三井住友 | --- | G | G | G |

| Smart-i | G | G | G | G |

| インデックスe | G(2) | G | --- | G(2) |

(*1)<購入・換金手数料なし>ニッセイのベンチマークは新興国を含むS&Pグローバルリートインデックス。

外国に投資するファンドの場合、除く配当、配当込みに加え、配当込みはグロスとネットに分かれます。

そして配当込・ネットをベンチマークとしているのはeMAXIS Slimなどの三菱UFJ国際投信と<購入・換金手数料なし>ニッセイのみ。

先進国株式、新興国株式ではiFree、SMT/i-SMTが除く配当となっています。

先進国リートは全て配当込みですが、一部のファンドはネットを使用。

そして先進国債券、FTSE世界国債インデックスをベンチマークとするインデックスファンドですが、全て利子を含むグロスと推測します。

尚、同じベンチマークにもかかわらず、若干ベンチマーク騰落率が違う場合があります。これをX(2)、G(2)で表記していますが(G(2)記載のファンドは同じベンチマーク騰落率)、iFree、SMT/i-SMT、Funds-i、インデックスeに見られます。円換算時の為替レートの違い? 原因は良く分かりません。

全世界株式・米国株式(S&P500、NYダウ)

| ファンド | 全世界株式 (MSCI ACWI / FTSE All Cap) | 米国株式 (S&P500) | 米国株式 (NYダウ) | 米国株式 (CRSP US Total market) |

| eMAXIS Slim eMAXIS つみたてんとう | N | N | N | --- |

| たわらノーロード | G | --- | X | --- |

| iFree | --- | X | X | --- |

| SMT/i-SMT | --- | --- | X | --- |

| 野村つみたて | G | --- | --- | --- |

| 三井住友 | G | --- | X | --- |

| Smart-i | --- | G(*1) | --- | --- |

| SBI・雪だるま SBI・バンガード | N(*2) | N | --- | --- |

| 楽天・バンガード | N(*3) | --- | --- | G(*3) |

(*1)Smart-iは未だ1カ月の値しかなく推定値。

(*2)SBI・全世界株式(雪だるま)は同じベンチマークの楽天・全世界株式とベンチマーク騰落率が同じである事から判断。

(*3)楽天・バンガードは運用会社に確認。

全世界株式はMSCI ACWI(除く日本、含む日本)、FTSE Global Allcap indexとありますが、eMAXIS Slim/eMAXISなどの三菱UFJ国際投信のファンド、SBI雪だるま、楽天バンガードがネットを採用しています。

米国株式(S&P500)は、ネット・グロス・除く配当と3種類あります。

米国株式(NYダウ)はネット、除く配当の2種類のみ、

そして楽天・全米株式(楽天VTI)がネットです。

下記ページには、ファンド毎に信託報酬・実質コストとともにベンチマークの種類もまとめてあります。

まとめ

インデックスファンドのベンチマークは配当の取扱い方法で、配当を含まない「除く配当(プライス)」、(税引前)配当を含む「配当込み(グロス)」、(税引後)配当を含む「配当込み(ネット)」と三つのタイプがあります。

ベンチマークによって実際の運用結果が変わるものではありませんが、ベンチマークとの乖離を評価する時は注意が必要です。ベンチマークが異なるにも関わらず運用報告書や月報に記載されている乖離を比較しても意味がありません。

また、「配当込み(ネット)」でも、その配当に対する源泉徴収税率は日本に対して適切なものではなく、実際の税率より大きく計算していると推測されます。

このように、日本に対して適切な源泉徴収税率で課税された配当込み指数の値を直接知る事は出来ませんが、複数のファンドのコストと騰落率の関係から、その値を推測する事が出来ます。そして、これによりベンチマークに対する乖離を正しく評価する方法を解説しました。

尚、このような方法でベンチマークとの乖離を評価した実際のデータは、各アセットクラス毎に下記ページをご覧ください。

各アセットクラス別 ベンチマークとの乖離

先進国株式インデックスファンド

新興国株式インデックスファンド

米国株式(S&P500、全米)インデックスファンド

米国株式(NYダウ)インデックスファンド

米国株式(NASDAQ100)インデックスファンド

全世界株式インデックスファンド

国内株式(TOPIX)インデックスファンド

国内株式(日経平均株価)インデックスファンド

先進国債券インデックスファンド

新興国債券インデックスファンド

国内債券インデックスファンド

先進国REITインデックスファンド

国内REITインデックスファンド