主にJPモルガン・ガバメント・ボンド・インデックス・エマージング・マーケッツ・グローバル・ダイバーシファイド(*)との連動を目指す新興国債券インデックスファンドについて、純資産総額、資金流出入額、運用成績(騰落率、ベンチマークとの乖離)を調査します。

*ディバーシファイドと呼ぶ場合もあります。

*本文中ではGBI-EMと略して表記する場合があります。

*原則6カ月毎に更新します。

[最終更新日:2024.1.18]全て最新の情報に更新。

*本記事は原則2023年12月末日時点の情報に基づき記載しています。

尚、為替ヘッジ有のファンドも(騰落率以外は)評価しますが、

eMAXIS、Funds-iのベンチマークはJPモルガン・エマージング・マーケット・ボンド・インデックス・プラス、

SMTはブルームバーグ・バークレイズ・US・エマージング・ソブリン・マキシマム・レイティング・インベストメント・グレイド・インデックスとなっています。

JPモルガンGBI-EMダイバーシファイドって何? 新興国ってどこの国?っていう方は下記の記事をご覧ください。

参考記事【外国債券インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

また、新興国債券の代表的なインデックスとして二つの指数があります。詳細は下記記事をご覧ください。

参考記事新興国債券インデックスファンドの二つのベンチマーク(GBI-EM、EMBI+)

先ず、各ファンドの純資産総額、及び、月次資金流出入額から人気のファンドを調べます。

さらに、各ファンドにより実質コスト(信託報酬+α)は異なりますが、それがちゃんとファンド騰落率に反映されているか、そしてベンチマークとの乖離を確認します。

スポンサーリンク

見出し

比較した新興国債券インデックスファンド、その信託報酬・実質コスト・純資産総額

比較したファンド、及び、その信託報酬・実質コスト、設定日、2023年12月末日時点の純資産総額を下表にまとめます。(信託報酬の低い順に並べてあります)

*DC専用ファンドは参考値扱い。(表中グレーの行のファンド)

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額(億円) |

| 為替ヘッジなし | |||

| iFree 新興国債券インデックス | 0.2420% (0.328%) | 2016/9/8 | 138.6 |

| My SMT 新興国債券インデックス | 0.2420% (0.361%) | 2022/3/29 | 3.7 |

| 三菱UFJ DC新興国債券インデックスファンド | 0.3740% (0.474%) | 2010/10/29 | 208.8 |

| (日興)インデックスファンド海外新興国(エマージング)債券(1年決算型) | 0.3740% (0.658%) | 2008/4/1 | 122.3 |

| SMT新興国債券インデックス・オープン | 0.6600% (0.780%) | 2008/12/15 | 112.0 |

| eMAXIS 新興国債券インデックス | 0.6600% (0.760%) | 2010/9/13 | 54.1 |

| 野村インデックスファンド・新興国債券[Funds-i] | 0.6600% (0.757%) | 2010/11/26 | 10.6 |

| 為替ヘッジあり | |||

| 野村インデックスファンド・新興国債券・為替ヘッジ型[Funds-i] | 0.6600% (0.668%) | 2010/11/26 | 10.1 |

| SMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり) | 0.6600% (0.841%) | 2013/12/27 | 3.7 |

| eMAXIS 新興国債券インデックス(為替ヘッジあり) | 0.6600% (0.717%) | 2016/7/1 | 16.5 |

*参考データとして比較する三菱UFJ DC新興国債券インデックスファンドは松井証券の個人型確定拠出年金(iDeCo)で取扱っています。

低コスト・インデックスファンド・シリーズの中で早くから新興国債券クラスに参入しているiFree 新興国債券インデックスが信託報酬では断トツの1位です。実質コストでみても勿論1位。

そして、2022.3.29にMy SMT 新興国債券インデックスがiFreeと同率の信託報酬で設定されました。ただ現時点(2024.1.18)でマネックス証券、松井証券、三井住友信託銀行のみでの販売です。

楽天証券iDeCoでも取扱っている(日興)インデックスファンド海外新興国(エマージング)債券(1年決算型)は、2020.10.1に信託報酬を0.572%から0.374%に大幅に引き下げました。ただ、信託報酬以外のコストが高く実質コストは0.658%です。

純資産総額はiFreeがトップ(DC専用ファンドを除く)、設定が古いSMTを追い越しました。

為替ヘッジありの新興国債券は、低コストのファンドがなく、また純資産も大きくありません。

最新の信託報酬・実質コスト等は下記記事を参照して下さい。

スポンサーリンク

資金流出入額 [新興国債券インデックスファンド 人気ランキング]

2023年下半期(7~12月)の概算の月次資金流出入額(*)6カ月合計、及び2023年合計を見てみます。

2023年下半期の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

*為替ヘッジ有無を合わせてランキングにしています。

| 2023年下半期(7~12月) | 2023年 | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | iFree 新興国債券インデックス | 16.0 | 1 | 33.6 |

| 2 | (日興)インデックスファンド海外新興国(エマージング)債券(1年決算型) | 10.1 | 2 | 19.9 |

| 3 | SMT新興国債券インデックス・オープン | 7.7 | 3 | 5.7 |

| 4 | My SMT新興国債券インデックス | 1.8 | 4 | 3.0 |

| 5 | eMAXIS 新興国債券インデックス(為替ヘッジあり) | 1.5 | 5 | 2.9 |

| 6 | 野村インデックスファンド・新興国債券・為替ヘッジ型 | 0.1 | 7 | 0.2 |

| 7 | SMT米ドル建新興国債券インデックス・オープン(為替ヘッジあり) | 0.0 | 8 | 0.2 |

| 8 | 野村インデックスファンド・新興国債券 | -0.5 | 9 | -1.5 |

| 9 | eMAXIS 新興国債券インデックス | -0.8 | 6 | 0.2 |

| 参考 | 三菱UFJ DC新興国債券インデックスファンド | 12.5 | 参考 | 25.7 |

2023年下半期の1位は、信託報酬・実質コスト最安値のiFree 新興国債券インデックス、2023年合計でも1位です。

2023年下半期・2023年 2位がインデックスファンド海外新興国債券。確定拠出年金での資金流入も多いと推測します(16~20日の特定の1日に資金流入が多い日がある)。

尚、当然ですが新興国債券クラスの資金流入額は総じて大きくありません。4位以下のファンドは殆ど売れていません。

スポンサーリンク

リターンの比較。実質コスト(信託報酬+α)が騰落率に反映されているか? ベンチマークとの乖離は?

2023年12月末時点の各ファンドの騰落率を見てみます。(為替ヘッジ無のみ)

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果です。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。

騰落率とコストの関係は、理想的には(配当・利息課税を適切に考慮した)インデックス騰落率から決まる傾き、切片の直線になります。ただし、新興国債券の場合、利息源泉徴収税率(*1)を適切に考慮したインデックス騰落率はわかりません(*2)。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。

(*1)新興国債券では、下記引用記事によると利息に対する源泉徴収税率は概算で平均5%との事。

引用K-ZONE money : 投信フォーカス 取り戻せない「海外源泉徴収税」の実態を知る - 注目の投信 - 投資信託

(*2)各社のベンチマーク騰落率は一致していますが、このベンチマークは利息源泉徴収税を考慮していないグロスと思われます。(Funds-iの運用報告書にベンチマークは利金課税は考慮していないとの記載あり)

ここではSMT新興国債券インデックス・オープン月報記載のベンチマーク値をグロス値として用います。

(注)グラフ中のファンド名称は略称で記載しています。日興AMの「インデックスファンド海外新興国(エマージング)債券(1年決算型)」は"日興DC"と記載。

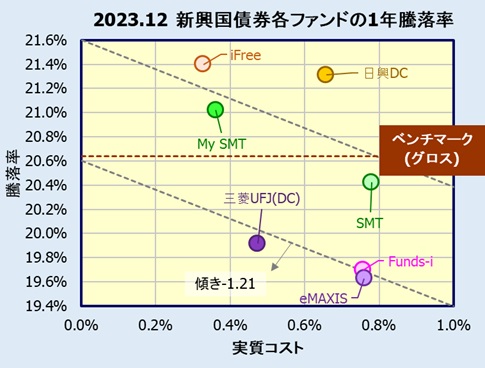

1年騰落率

2023年12月末時点の1年間騰落率を実質コストに対してプロットします。

図中茶色の点線がベンチマーク(グロス)騰落率。グレーの点線は傾き=-(1+真のインデックス騰落率)、切片=真のインデックス騰落率の直線です。ここで、真のインデックス騰落率とは利息源泉徴収税を適切に考慮したインデックスと定義し、その正確な値はわかりませんので、多くのファンドが乖離がないであろうとの仮定の下、管理人の主観で決めています。

ただ、今回の評価期間ではファンドにより騰落率が大きく異なる為、2本の線を引いています。

ベンチマーク騰落率から考えると、(コスト要因を除き)ベンチマークとの乖離がない運用となっていると思われるのが三菱UFJの2本とFunds-i。

*三菱UFJ DCとeMAXISは同じマザーファンドで運用。

一方、iFree、My SMT/SMT、日興DCはプラス側に乖離しているように見えます。

これだけのファンドが同程度乖離していると、ただの乖離とは思えないような気もしますが、よく分かりません。

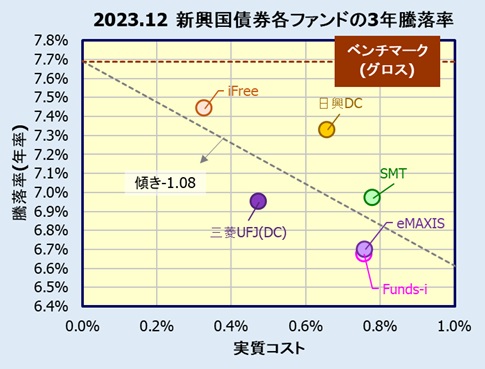

3年騰落率

1年騰落率では良くわかりませんでしたので、もう少し長期の2023年12月末時点の3年騰落率(年率)と実質コストの関係を見てみます。

3年になると、コストと騰落率の相関が多少は強くなり、概ねベンチマークから決まる点線上に位置します。

そして、順当に低コストのiFree 新興国債券インデックスの騰落率が高くなっています。

スポンサーリンク

まとめ & おすすめファンド

以上、新興国債券インデックスファンドについて純資産総額、資金流出入額、騰落率、さらにベンチマークとの乖離を評価しました。

信託報酬で他社を凌駕するiFree 新興国債券インデックスが資金流入額でも2023年下期1位です。

そして、(今回の1年の評価期間ではプラス乖離の可能性も否定はできませんが)そのコストの低さに応じた高い騰落率を示しています。

新興国債券インデックスのおすすめファンド

本サイトが選ぶ現時点でのおすすめファンドは、

信託報酬の圧倒的な低さで高い騰落率を示し、資金流入も新興国債券クラスとしては多い、

*「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ファンドに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なファンドの選択はご自身の判断で行ってください。

販売会社

iFree 新興国債券インデックスは主にネット証券で取り扱っています。

(2023.10以降にマネックス証券のNISA口座を開設した方は2024年9月30日までNISA口座でのクレカ積立還元率2.2%[5~10万円部分も2.2%])

*通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイト(PR)マネックス証券

また投資信託保有でTポイント、Pontaポイント、dポイントがもらえます。さらにT/Pontaポイントで投資信託を購入できます。

公式サイト(PR) SBI証券

*三井住友カード(NL)なら年会費永年無料、三井住友カード ゴールド(NL)は1年間だけでも年間100万円以上利用(一部取引は集計対象外 ※対象取引や算定期間等の実際の適用条件などの詳細は、三井住友カードのホームページを必ずご確認ください。)すれば翌年以降は利用額によらず年会費永年無料。

公式サイト(PR)三井住友カード(NL)

公式サイト(PR)三井住友カード ゴールド(NL)

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.1%、au Payアプリ等の連携で最大0.20%になるのも魅力。

公式サイト(PR)auカブコム証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。楽天カードから楽天キャッシュへチャージすると0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト(PR)楽天証券

公式サイト(PR)楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.20%になるのも魅力。

公式サイト(PR)松井証券

尚、新興国債券インデックスファンドはNISA(つみたて投資枠)では購入できません。成長投資枠か、あるいはつみたて投資枠で新興国債券に投資したい場合はバランスファンドを購入する事になります。

また、個人型確定拠出年金(iDeCo)でiFree 新興国債券インデックスを取扱っているのは、マネックス証券 iDeCo、SBI証券 iDeCo(セレクトプラン)

です。

他のアセットクラスの最新の情報・結果は下記記事を参照して下さい。

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

国内株式(JPX日経インデックス400)インデックスファンド

新興国債券インデックスファンド (本記事)