手元にまとまった投資資金がある時、それを一括投資するか、あるいはドルコスト平均法で小分けに投資していくか、多くの方が迷う事かと思います。

以前、日経平均株価で、一括投資、ドルコスト法の比較を行いましたが、

一括投資、ドルコスト平均法、どっちが有利? 日経平均株価で検証してみました。~その1~

一括投資、ドルコスト平均法、どっちが有利? 日経平均株価で検証してみました。~その2~

さすがに、日本株式100%で投資されている方は少ないかと思いますので、今回は、1本のファンドだけで株式・債券を合わせた世界分散投資が可能なセゾン・バンガード・グローバルバランスファンドで検証してみます。

セゾン・バンガード・グローバルバランスファンドの詳細は下記記事を参考にして下さい。

スポンサーリンク

見出し

セゾン・バンガード・グローバルバランスファンドでの一括投資、ドルコスト法の比較。

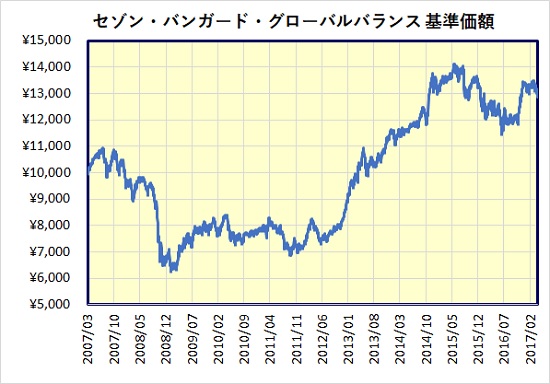

セゾン・バンガード・グローバルバランスファンドの基準価額のチャート

先ずは、セゾン・バンガード・グローバルバランスファンドの設定来の基準価額のチャートをご覧ください。

尚、基準価額は、セゾン投信のサイトより入手しました。

セゾン・バンガード・グローバルバランスファンドは、2007年3月に運用を開始し、2008年のリーマンショックを経て大きく暴落しましたが、その後は順調に基準価額を上げています。

さて、このチャートを用い、一括投資かドルコスト法、どちらが有利か検証してみます。

一括投資、ドルコスト法の損益率比較

比較にあたり、なるべく長期間の運用結果で比較したいところですが、あまり長いと、データ数が少なくなりますので、今回は5年間の運用結果で比較します。

一括投資の場合は、最初に所有する資金を一括で投資、

ドルコスト法では、所有する資金を5年間(=60カ月)に分けて、毎月投資するとします。

両者とも5年後の時価から損益率(5年後の時価/投資元本)を計算し、比較します。

一括投資する月、またはドルコスト法による積立を開始する月は、2007年3月から2012年4月までとし、全部で62個のデータになります。

*計算に使用した基準価額は月次データの終値。

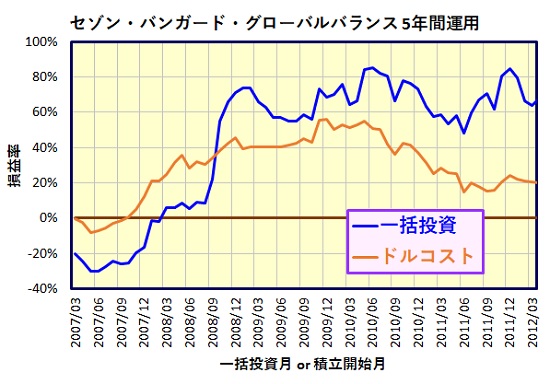

下図に、一括投資した月、あるいはドルコスト法により積立を開始した月に対する損益率のグラフを示します。

リーマンショック後の基準価額の下落局面においてはドルコスト法が有利、その後の上昇局面においては一括投資が有利となります。

そして、

一括投資の方が大きな利益を出すことがある半面、暴落時には大きな損失も出します。

先のチャートを見て、多くの方が予想された通りの結果です。

次に、今回得られた62個のデータ(投資区間)の平均、及び標準偏差(バラツキ)を見てみます。

| 一括投資 | ドルコスト | |

| 平均 | 43.7% | 29.2% |

| 標準偏差 | 37.8% | 17.5% |

平均値で見ると、一括投資の方が大きく勝っていますが、標準偏差では、逆にドルコスト法の方が半分以下となっています。

大きく利益を出すには一括投資が有利ですが、その分リスクも大きいと考えて良いでしょう。

一括投資ではなく、1~5年と分けて投資すると?

上述のドルコスト法では、投資資金を、運用期間5年間にわたって分散投資するという前提で計算しました。

しかし、実際に手元に巨額の投資資金がある場合、それを運用する(予定の)全期間に分けて分散するのは非現実的で、一括投資は怖いけど、それを1年とかに分けて投資する方が多いのではないでしょうか?

そこで、運用期間は5年と同じですが、投資する期間を1年~5年と分けて投資する場合を検証してみます。

例えば、120万円の資金がある時、投資期間が1年間だとすれば、毎月10万円ずつ1年間投資し、残りの4年間は、そのままホールドという事です。投資期間5年であれば、前章で比較したドルコスト法と同じという事になります。

| 一括 | 1年 | 2年 | 3年 | 4年 | 5年 (=ドルコスト) | |

| 平均 | 43.7% | 46.1% | 44.9% | 40.5% | 35.0% | 29.2% |

| 標準偏差 | 37.8% | 32.8% | 27.5% | 24.8% | 21.3% | 17.5% |

ちょっと予想外だったのですが、一括投資より寧ろ1年間に分散して投資した方が、平均値が大きく、標準偏差も小さいという結果になりました。

即ち、今回の検証結果で見る限り、一括投資より、1年程度に分散して投資する方が効率的だという結論になります。

ただし、今回の結果が全ての場合に当てはまるとは限らない。

今回の検証結果は、あくまで、セゾン・バンガード・グローバルバランスファンドで2007年3月から2012年4月までに一括投資または分散投資を開始し、運用期間5年間とした場合の結果であって、この結果が全てに当てはまるわけでは無い事に注意して下さい。

試しに、同じセゾン・バンガード・グローバルバランスファンドで、リーマンショック後の2009年1月から2012年4月に限定して、同じ計算を行ってみます。

チャートを見ると、ほぼ右肩上がりといっても良い上昇局面だけでの計算になります。

| 一括 | 1年 | 2年 | 3年 | 4年 | 5年 (=ドルコスト) | |

| 平均 | 67.5% | 65.3% | 60.5% | 53.2% | 44.1% | 36.0% |

| 標準偏差 | 9.8% | 9.5% | 13.3% | 15.5% | 15.1% | 13.0% |

この期間に限れば、一括投資が、平均だけでなく、標準偏差もドルコスト法より勝っています。

ただ、標準偏差だけで見れば、1年間の分散投資が、一括投資より若干ですが勝っています。

まとめ

一括投資、ドルコスト法、どちらが有利かは、これからの基準価額がどのように動くかにより変わりますので、一概に結論を出すことは出来ません。

単調な上昇局面であれば、一括投資が有利なのは言うまでもありませんが、リーマンショックのような暴落があると思えば、一括投資は怖いのも確か。

ここからは主観的な考えになりますが、手元に巨額の投資資金があるとしても、一括投資はせず、一方で過度な分散も避け、1~2年程度に分散して投資する方が、精神的にも安心できる投資法だと考えます。勿論、その場合は、最大限のリターンを期待するのではなく、リターンよりも安心感を優先するという自覚の上で。そして、あくまで自己責任で。

今回計算に使用したセゾン・バンガード・グローバルバランスファンドはセゾン投信の直販で購入できます。