2024年から大幅にパワーアップした新NISA、その新NISAでは「つみたて投資枠」「成長投資枠」の二つの枠があります。

新NISAの「つみたて投資枠」では金融庁が認定した投資信託(ファンド)だけしか投資する事が出来ませんが、それでも現時点(2023.12.28時点)で272本(ETFを除く)もの商品があります。その中から、どれを選択するか悩まれている、決められない方も多い事でしょう。

*新NISAの「つみたて投資枠」で購入できる投資信託は2023年までの「つみたてNISA」認定ファンドと同じです。

そこで、2023年下半期の実績をもとに各アセットクラス(資産クラス)別に本サイトが選んだお勧めのファンドをご紹介します。

*国内株式、先進国株式のような分類をアセットクラス(資産クラス)と呼びます。

本記事では「つみたて投資枠」でのおすすめのファンドについての解説ですが、「成長投資枠」でも「つみたて投資枠」対象商品に投資する事が出来ます(一部ファンドを除く。また金融機関によってはつみたて投資枠専用としている場合もあります)。

特に「成長投資枠」だからといって「つみたて投資枠」と異なる商品にする必要はありません。寧ろ、「成長投資枠」でも「つみたて投資枠」と同じ商品に投資する方が好ましい方が多いかと・・・

*「おすすめ」とは、記事執筆時点において類似ファンドと比較し最も優れていると管理人の主観で選択したファンドであり、将来のリターンを保証するものではありません。投資には必ずリスクがつきもので損失(元本割れ)を出す可能性もあります。投資、及びファンドの選択はご自身の責任でお願いします。

*本文中に記載の人気ランキングは、日々の純資産総額の増減に騰落率を考慮して計算した概算の資金流出入額より算出。

[最終更新日:2023.12.30]全て最新の情報に更新。

本記事は原則2023.12末日時点の情報に基づき記載しています。

見出し

- 1 【投資初心者】NISAで初めて投資する方に。なぜ投資信託の長期投資なのか? かならず儲かるの?

- 2 管理人が選ぶ新NISA(つみたて投資枠)でおすすめのファンド・証券会社

- 3 【詳細解説】新NISA(つみたて投資枠)でおすすめのファンド ~資産クラス別~

- 3.1 【全世界株式】eMAXIS Slim全世界株式(オール・カントリー)

- 3.1.1 ライバル・ファンド ~Tracers MSCIオール・カントリー・インデックス(全世界株式)~

- 3.1.2 ライバル・ファンド ~はじめてのNISA 全世界株式インデックス(オール・カントリー)【Funds-i Basic】~

- 3.1.3 ライバル・ファンド ~楽天・オールカントリー株式インデックス・ファンド(愛称:楽天・オールカントリー)~

- 3.1.4 ライバル・ファンド ~楽天・全世界株式インデックス・ファンド(楽天・VT)~

- 3.1.5 ライバル・ファンド ~eMAXIS Slim全世界株式(除く日本)~

- 3.1.6 ライバル・ファンド ~SBI・V・全世界株式インデックス・ファンド~

- 3.2 【先進国株式】eMAXIS Slim先進国株式インデックス

- 3.3 【米国株式】eMAXIS Slim米国株式(S&P500)

- 3.4 【新興国株式】eMAXIS Slim新興国株式インデックス

- 3.5 【国内株式/TOPIX】eMAXIS Slim国内株式(TOPIX)

- 3.6 【国内株式/日経平均株価】eMAXIS Slim国内株式(日経平均)

- 3.7 【バランスファンド】 ~eMAXIS Slimバランス(8資産均等型)~

- 3.8 【バランスファンド】 ~楽天・インデックス・バランス・ファンド(債券重視型・均等型・株式重視型)~

- 3.9 【バランスファンド】 ~セゾン・グローバルバランスファンド~

- 3.1 【全世界株式】eMAXIS Slim全世界株式(オール・カントリー)

- 4 最後に ~新NISAを始める金融機関(銀行・証券会社)の選び方~

【投資初心者】NISAで初めて投資する方に。なぜ投資信託の長期投資なのか? かならず儲かるの?

NISA 「つみた投資枠」は長期投資がおすすめ!

NISAでは一人当たり1,800万円までが無期限で非課税となる制度ですが、特に「つみたて投資枠」は2023年までの「つみたてNISA」と同様、基本的には長期に投資する事で着実な(*)資産形成を目指すものであって、短期的な売買を繰り返して大儲け、人生一発大逆転を狙うようなものではありません。

(*)後述するように着実といっても必ず儲かるという事ではありません。

なぜ長期投資なのか?

来年の株価が上がるか下がるかは誰にも分かりません。

しかし、長期的に見ると経済成長に伴って株価は右肩上がりに上昇していくと推測・期待できます。

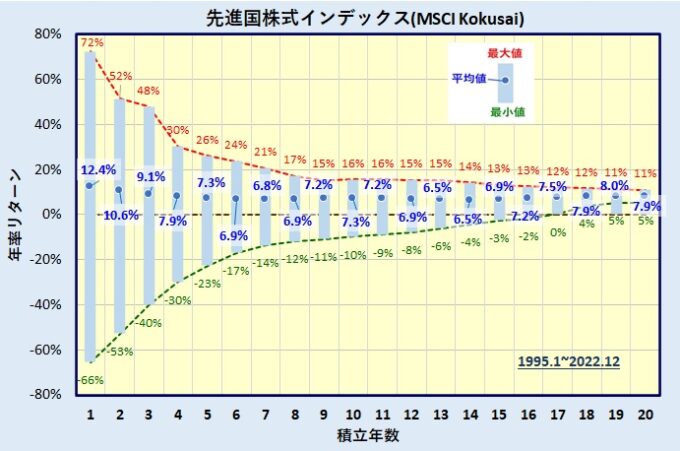

下図は先進国株式インデックス(*)として代表的なMSCI Kokusai(コクサイ)に投資した場合(毎月積立)、その積立年数と年率リターンをグラフにしたものです(円換算)。

(投資を開始した時点を1カ月ずつずらした複数の期間の最大値、最小値、平均値をプロット)

(*)日経平均株価やTOPIXのように、株式市場全体の動きを反映する指標をインデックスと呼びます。MSCI Kokusaiは(日本を除く)先進国全体の株式の指標となるインデックスです。

(*)データ引用:インデックス値は米国MSCIサイト、円為替レートは三菱UFJ銀行公表のTTM。年率リターンは管理人が独自に計算

今投資したとして(積立開始)、1年後の成績は投資した時期によって最大で72%儲かる事もありますが、逆に66%損する場合もあります。

一方、積立年数が長くなるにつれて最大値と最小値の差は小さくなり、例えば20年間積立てると年率5%~11%の間におさまり、平均では7.9%というリターンとなります。即ち、いつ投資を開始したとしても元本割れは無かったという事です。

このように、長期投資では短期間で大きな利益を得る事は出来ませんが、元本割れのリスクを抑えつつ、着実な資産形成を目指すことが出来ます。

上記グラフは年率で示しています。20年間で平均7.9%となっていますが、これは1年間で7.9%ふえるという事です。ただ、毎年確実に7.9%ふえるという意味ではありません。ある年は20%上昇、ある年は-15%の下落といった感じで大きな波、小さな波を繰り返しながらも長期的には上昇し、1年に平均(幾何平均)すると年率7.9%という事です。

ただ、あくまでこれは過去のデータに基づくものであり、これから20年間投資したとしても元本割れが無いという保証はありません。

また20年間の中では資産が大きく目減りする時もあります。

もし、将来も株式市場がプラスのリターンを生むと期待するなら、途中暴落があっても、慌てて売る事無く淡々と積立を継続する事です。

その為にも、使用目的が決まっている資金ではなく、それ以外の余裕資金で投資する事をお勧めします。

そして、元本割れは絶対嫌だという方にはお勧めしません。

NISA(つみたて投資枠)は金融庁が積極的に推進し、金融庁が認定したファンドしか購入出来ませんが、だからといって必ず儲かるという訳ではありません。

あくまで長期的に株価は上昇するであろうと「期待」し、そしてリスクを取ってでもリターンを得たいという方だけが投資すべきです。

投資のリスクについての詳細は下記ページをご覧ください。

なぜ投資信託(ファンド)なのか?

NISA(つみたて投資枠)では投資信託(ファンド)だけしか購入・投資する事が出来ません。(一部ETFを含む)

トヨタ自動車やソフトバンク、あるいはGoogleやAppleの株式をNISA(つみたて投資枠)では購入出来ません。

個別銘柄の株式投資は、当たれば大きな利益を得る事が出来ますが、一方で倒産したらただの紙屑となってしまいます。

投資の大原則は分散です。投資先を広く分散する事でリスクを軽減する事が出来ます。

1企業だけでなく広く分散された企業に、そして日本だけでなく世界全体に容易に投資できるのが投資信託の最大のメリットです。

例えば、後で紹介するeMAXIS Slim全世界株式(オール・カントリー)というファンドを購入すれば、これ1本で日本を含む47カ国の約3,000もの銘柄に投資する事が出来ます。

今は株高やリスク大だから投資するべきではない?

今は株高(円安)だから投資すべきではないというような声を聴くことがあります。

また「新型コロナウイルスやロシアのウクライナ侵略、イスラエル情勢の影響等で将来が不透明だから投資は待った方が良い」と考えている方もいる事でしょう。

しかし、今の株価が割高・割安かは誰にもわかりません。将来振り返った時、初めてわかるものです。

短期的な株価の動向を気にせず、長期的な視点で投資するのがNISA(つみたて投資枠)での投資手法です。

NISAで投資しようと考えているなら、なるべく早く始めるのが賢明です。割高か割安かを見極めてたら、いつまでたっても開始できませんし、もし見極める能力があるのでしたら、もっと他の投資方法で大儲けしている事でしょう。

あくまで投資なので元本割れのリスクがある。

長期で投資・保有する事で平均的なリターンを得られる可能性が高まる。

広く分散する事でリスクを減らす。その為に投資信託は最良のツール。

相場を読むことは出来ない、暴落・高騰があってもひたすら積み立てを継続。

当面使用予定のない資金で投資。

暴落時でも積立を継続できるよう十分な無リスク資産(定期預金など)を持つ。

スポンサーリンク

投資信託には信託報酬などの手数料(コスト)がかかる。だけど十分低いコストです。

前述のように投資信託は分散投資が容易に出来る便利なツールです。

一方で手数料がかかるのも確かです。

NISA(つみたて投資枠)ではファンドの購入時手数料は全て無料ですので、かかるコストは信託報酬(+その他のコスト)という事になります。

信託報酬率は年率で表記されますが、インデックスファンドの場合、最大0.75%(税抜き)。

低いもので0.1%以下のものもあります。その他のコストも合わせて年率0.2%程度。

100万円の投資信託を保有していたら年間2,000円です。

これだけで世界中に投資できるなら十分安い手数料でしょう。

勿論、「信託報酬が低いファンドを選択すべき」というのは言うまでもありません。

購入時手数料無料

信託報酬 年率0.75%(税抜き)以下(インデックスファンドの場合)

*日々の基準価額(株式の株価のようなもの)は既に自動的に信託報酬分が差し引かれており、直接支払う訳ではありません。

信託報酬以外のコスト(決算後初めてわかるコスト、毎年変動します)

*本サイトでは信託報酬に信託報酬以外のコストを足した値を実質コストと呼びます。一部のファンドでは信託報酬は低いものの実質コストが高いファンドが存在しますので注意が必要です。

*一部ファンドは売却時に信託財産留保額(~0.3%程度)がかかる場合がありますが、これは手数料ではなく、売却時にかかった費用を他のファンド保有者に還元する事を趣旨とするものです。

NISAで何に投資すれば分からない方へ、投資信託(ファンド)の選び方。

インデックスファンドとアクティブファンド

投資信託には大きく分けてインデックスファンドとアクティブファンドがあります。

インデックスファンドは日経平均株価、TOPIX、MSCI Kokusaiなどの市場全体の動きを表す指標(インデックス)と連動した動きを目指します。

一方、アクティブファンドはインデックスを上回る事を目標として運用しますが、実際に上回るという保証はありません。またアクティブファンドは全般的に信託報酬が高めに設定されています。

本サイトでは、投資の中心はインデックスファンドであるべきと考えており、本記事でもインデックスファンドのみの評価となります。

先ず、どれだけの金額を投資に回せるか、銀行預金などの無リスク資産とリスク資産(投資)の割合(*)を決めましょう。これが最も重要な事。

(*)割合ではなく絶対額で決める、例えば毎年100万円は無リスク資産で貯蓄、残りを投資にまわすというやり方でも良いでしょう。

そして、どの地域(日本、先進国、新興国)、何の資産(株式、債券、リート)にどういう比率で投資するかのアセットアロケーションを決めます。

そしてファンドの選択です。

下記の点に注意してファンドを選択して下さい。

信託報酬・実質コスト等のコストが低いファンドを選択するのが第一。

そしてなるべく売れているファンドを選ぶことです。これは資金流出入額を見れば分かります。資金流出入額は新規に購入された金額から売却された金額を引いた値で、大きいほど売れているファンドという事になります。

資金流出入額が大きければ、ファンドの純資産も増えていき、途中で運用・販売を中止する繰上償還のリスクも減ります。

またファンドの純資産総額の大きさは、運用の安定化、実質コスト等にも影響する場合があります。

そして、インデックスファンドですから、ベンチマークとなるインデックスと如何に正確に連動した運用が出来るか、ベンチマークとの乖離もファンド評価の重要な要素の一つです。例え、ベンチマークよりプラス側に乖離していたとしても良い事ではありません。プラスの乖離が生じるような運用であれば、その原因が明らかでない場合、いずれマイナスに乖離する事も有り得ます。

次章では、これらの観点から各アセットクラス別に「おすすめのファンド」をご紹介していきます。

アセットアロケーション(資産配分)の決め方の一例

先ほどアセットアロケーションを決める事が先決と書きましたが、実際には、なかなか決められない方も多い事でしょう。

本来、アセットアロケーションは、それぞれの資産クラスの期待リターン・リスクを元に、ご自身のリスク許容度に合うよう決定するものですが、多くの方にとってそこまで計算するのも難しいかと思います。

そこで、先ずは、全世界株式の時価総額に応じて国内・先進国・新興国株式の資産配分を決められては如何でしょう?

*時価総額とは株価 x 発行済株数の事ですが、インデックスでは多くの場合、発行済株数ではなく、市場で実際に流通している株数(浮動株)が用いられます。

現時点で、概ね国内:先進国:新興国の比率は、5%:84% : 11%程度です。

これを初めのアセットアロケーションとし、投資の理解が深まってきたら、ご自身のお好みで、例えば先進国比率を増やす等、工夫されてみては如何でしょう。勿論、時価総額比率のままでも構いません(というか、時価総額比率の方が良いと管理人は考えています)。

時価総額比率の全世界株式だと、1本のファンドだけで済む全世界株式型ファンドを購入するのも良し、国内株式、先進国株式、新興国株式、それぞれのアセットクラスからお好みのファンドを組合わせて良いでしょう。

ただし、株式100%ですのでリスクが高くなります。

1年で半分以下になる事も有り得ます。

十分な無リスク資産(定期預金など)をもった上で投資するか、あるいは後で紹介する債券を含んだバランスファンドを選択して下さい。

以降、NISA(つみたて投資枠)でお勧めのファンドを紹介していきます。

スポンサーリンク

管理人が選ぶ新NISA(つみたて投資枠)でおすすめのファンド・証券会社

*本章は、細かい事は抜きにし管理人の主観で記載しています。

eMAXIS Slim全世界株式(オール・カントリー) 1本でOK!

管理人の独断・主観で選ぶ【NISA(つみたて投資枠)おすすめのファンド】は、

eMAXIS Slim全世界株式(オール・カントリー)

時価総額比率で全世界(日本・先進国・新興国)の株式に投資し、低いコストで大きな人気を集めているファンドです。

(前章で解説したように)アセットアロケーションをなかなか決められないという方から、ベテランまでこれ1本でOK。

勿論、株式100%でリスクも大きくなりますので、十分な無リスク資産(預貯金)も持つことをお忘れなく!

*より詳細にファンド間の比較を具体的に知りたい方は次章を参考にして下さい。

SBI証券、マネックス証券、楽天証券、auカブコム証券などネット証券の口座開設、クレジットカードでの積立設定

SBI証券、マネックス証券、楽天証券、auカブコム証券などネット証券の口座を開設します。

そして、SBI証券なら三井住友カード、マネックス証券ならdカードかマネックスカード、楽天証券なら楽天カード、auカブコム証券ならau Payカードを用意し、クレジットカード決済で積立設定をします。

*マネックスカードはマネックス証券の口座を開設後、マネックス証券サイトから申込。

クレジットカード決済は各社月10万円までですが、

スタンダードカード(年間費無料)で月10万円積立時のポイント還元率が最も高いのがauカブコム証券、10万円まで積立額によらず1.0%の還元率です。

公式サイトauカブコム証券

月5万円までの積立ならマネックス証券が1.1%と有利(5万円以上の部分は還元率が下がります)。

公式サイトマネックス証券

SBI証券なら最大0.5%(スタンダートカードの場合、ゴールド・プラチナならポイント付与率が上がります)。

*2024.11買付分からはカード利用実績に応じた付与率に変更

楽天ポイントがお好きな方は楽天証券という選択もあります。

スタンダードカードでのポイント還元率は0.5%ですが、クレジットカード決済10万円に加え、楽天キャッシュでの積立5万円、計15万円まで利用できるのもメリットです。

SBI証券、マネックス証券なら投資信託保有でポイントがもらえます(一部ファンドを除く)。

楽天証券、auカブコム証券も投資信託保有によるポイント還元がありますが、楽天証券は楽天プラスシリーズの限られたファンドだけ、auカブコム証券は低コストファンドの還元率が低いのが難点。

【詳細解説】新NISA(つみたて投資枠)でおすすめのファンド ~資産クラス別~

(*)2023年下期人気ランキング

*2023年下期(7-12月)における資金流出入額ランキング。

*全ファンドとは「つみたてNISA」対象のファンド(ETF除く)全て

*資金流出入額はつみたてNISA口座以外も含む。

*金融庁分類でアクティブとなっているセゾン・グローバルバランスファンド、世界経済インデックスファンド、eMAXIS NYダウ、iFree NYダウ、たわらノーロードNYダウ等、一部ファンドは本記事ではインデックスファンドに分類。

*全世界株式、国内株式、先進国株式、米国株式、新興国株式、バランスファンドと資産クラス別に分類し、その中での順位も記載。

注意株式100%のファンドに投資する場合リスクが高くなります。NISA以外に預貯金などの無リスク資産を十分確保する事をおすすめします。

【全世界株式】eMAXIS Slim全世界株式(オール・カントリー)

1本のファンドで全世界の株式に投資するeMAXIS Slim全世界株式(オール・カントリー)。

全世界の株式に時価総額比率で投資したい、ファンド本数を少なくして管理を楽にしたい方におすすめ。

初めて投資する方からベテランまでおすすめ出来るファンド。

| 投資対象 | (日本を含む)全世界の株式 |

| ベンチマーク | MSCI ACWI |

| 信託報酬(税込) | 0.05775% |

| 実質コスト(税込) | 0.111% |

| 2023年下期人気ランキング (資金流出入額) | 1位 (/ 全ファンド) |

| 1位 (/ 全世界株式) |

1本のファンドだけで、国内・先進国・新興国と全世界の株式に時価総額比率で投資できる。

信託報酬・実質コストとも全世界株式インデックスファンドとして概ね最低水準のコスト。

さらに純資産総額に応じて信託報酬が下がる受益者還元型信託報酬を採用し、既に純資産1兆円を超え適用中。

ベンチマークとの乖離が少ない安定した運用。

全世界株式インデックスファンドのみならず「NISAつみたて投資枠」認定全ファンドの中で人気No.1(2023年下期)。

日本から全世界の株式に直接投資する事で、米国ETFを介するファンドより配当に対する課税が有利になる。

eMAXIS Slim全世界株式(オール・カントリー)の詳細は下記ページをご覧ください。

ライバル・ファンド ~Tracers MSCIオール・カントリー・インデックス(全世界株式)~

eMAXIS Slim全世界株式(オール・カントリー)と同様、MSCI ACWIをベンチマークとするファンド。

信託報酬はeMAXIS Slimと同じですが、信託報酬に含まれる費用の範囲が他ファンドと異なる為(*)、実際のコストは不明。

諸費用上限を0.03%としている為、概ね0.08775%程度になると推測されます。

2023.4.26設定と新しいファンドでもあり、先ずは初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

(*)例えば指数のライセンス料がTracersの信託報酬には含まれておらず、信託報酬以外のコストとして別途かかります。

Tracers MSCIオール・カントリー・インデックス(全世界株式)の詳細は下記ページをご覧ください。

ライバル・ファンド ~はじめてのNISA 全世界株式インデックス(オール・カントリー)【Funds-i Basic】~

本ファンドもeMAXIS Slim全世界株式(オール・カントリー)と同様、MSCI ACWIをベンチマークとするファンド。

信託報酬 0.05775%と、eMAXIS Slimと同率、しかも信託報酬に含まれる費用の範囲はeMAXIS Slimと同じと思われます。

2023.7.10設定と新しいファンドですので、先ずは初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

はじめてのNISA 全世界株式インデックス(オール・カントリー)の詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・オールカントリー株式インデックス・ファンド(愛称:楽天・オールカントリー)~

本ファンドもeMAXIS Slim全世界株式(オール・カントリー)と同様、MSCI ACWIをベンチマークとするファンド。

信託報酬 0.5610%と僅かながらeMAXIS Slim全世界株式(オール・カントリー)より低くなっています。

ただ、難点は2023.10末設定と未だ実績が殆どなく、そして、販売会社が楽天証券1社に限定される事。

慎重を期す方は初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

楽天・オールカントリー株式インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・全世界株式インデックス・ファンド(楽天・VT)~

全世界株式に1本で投資できるファンドとして、eMAXIS Slim全世界株式(オール・カントリー)のライバルとなるのが楽天・全世界株式インデックス・ファンド。

信託報酬・実質コストがeMAXIS Slimより高く、かつ米国ETFを介して投資する為、税制上不利になる点はありますが、小型株を含めて投資したい方、バンガード社ETF VTにあこがれている方にはお勧め。

楽天・全世界株式インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~eMAXIS Slim全世界株式(除く日本)~

日本を除く全世界の株式に投資したいのなら、eMAXIS SlimシリーズにはeMAXIS Slim全世界株式(除く日本)もラインアップされています。

信託報酬はオール・カントリーと同じ、同種のファンドで最安値です。

eMAXIS Slim 全世界株式(除く日本)の詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・V・全世界株式インデックス・ファンド~

前述の楽天・全世界株式インデックス・ファンド同様、バンガード社ETF VTに投資する低コストのファンドです。

SBI・V・全世界株式インデックス・ファンドの詳細は下記ページをご覧ください。

最新の全世界株式インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

スポンサーリンク

【先進国株式】eMAXIS Slim先進国株式インデックス

(日本を除く)先進国株式に投資するならeMAXIS Slim先進国株式インデックス。

日本や新興国は不要、または前述の全世界株式型ではなく、ご自身で先進国、新興国、国内のファンドをそれぞれ組合わせたい方にお勧め。

| 投資対象 | (日本を除く)先進国の株式 |

| ベンチマーク | MSCI KOKUSAI |

| 信託報酬(税込) | 0.09889% |

| 実質コスト(税込) | 0.139% |

| 2023年下期人気ランキング (資金流出入額) | 8位 (/ 全ファンド) |

| 2位 (/ 先進国株式) |

先進国株式インデックスファンド(MSCI KOKUSAI)として概ね最低水準の信託報酬。

運用(ベンチマークとの乖離)も問題なし

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slim先進国株式インデックスの詳細は下記ページをご覧ください。

ライバル・ファンド ~<購入・換金手数料なし>ニッセイ外国株式インデックスファンド、たわらノーロード先進国株式~

eMAXIS Slimと同一信託報酬の<購入・換金手数料なし>ニッセイ外国株式インデックス、たわらノーロード先進国株式、

ここにあげた3本なら、どれを選んでも大きな差はないでしょう。

<購入・換金手数料なし>ニッセイ外国株式インデックスの詳細は下記ページをご覧ください。

たわらノーロード先進国株式の詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・先進国株式(除く日本)インデックス・ファンド(愛称:楽天・先進国株式(除く日本))~

本ファンドもMSCI KOKUSAIをベンチマークとするファンド。

信託報酬 0.088%と僅かながらeMAXIS Slim先進国株式より低くなっています。

ただ、難点は2023.12末設定と未だ実績がなく、そして、販売会社が楽天証券1社に限定される事。

慎重を期す方は初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

楽天・先進国株式(除く日本)インデックス・ファンドの詳細は下記ページをご覧ください。

最新の先進国株式インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

2030.12.31までと期限付きで信託報酬0となる野村スリーゼロ先進国株式がありますが、野村證券のNISA(オンライン)でしか購入出来ない為、ここでは除外しています。詳細は下記記事をご覧ください。

スポンサーリンク

【米国株式】eMAXIS Slim米国株式(S&P500)

先進国株式インデックスファンドでも米国が70%程度を占めますが、それ以上に米国比率を高めたい方、あるいは米国株式に集中投資する方におすすめなのがeMAXIS Slim米国株式(S&P500)。

米国株式の代表的指数S&P500との連動を目指し米国の大型株 500銘柄に投資します。

| 投資対象 | 米国株式 |

| ベンチマーク | S&P500 |

| 信託報酬(税込) | 0.09372% |

| 実質コスト(税込) | 0.106% |

| 2023年下期人気ランキング (資金流出入額) | 2位 (/ 全ファンド) |

| 1位 (/ 米国株式) |

NISAつみたて投資枠対象ファンドでeMAXIS Slim全世界株式(オール・カントリー)と並び人気のあるファンド。

米国株式S&P500に投資するインデックスファンドとして概ね最低水準の信託報酬。

さらに純資産総額に応じて信託報酬が下がる受益者還元型信託報酬を採用し、既に純資産2兆円を超え適用中。

運用(ベンチマークとの乖離)も問題なし

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slim米国株式(S&P500)の詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・V・S&P500インデックス・ファンド~

*旧名称:SBI・バンガード・S&P500インデックス・ファンド

eMAXIS Slim米国株式(S&P500)と同じく米国株式 S&P500との連動を目指すインデックスファンドで信託報酬も十分低いファンド。

SBI・V・S&P500インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・全米株式インデックス・ファンド(楽天インデックス・シリーズ)~

eMAXIS Slim、SBI・V・S&P500と異なり、中小型株までを含めて投資するのが楽天・全米株式インデックス・ファンド。

中・小型株効果を期待する方におすすめ。

難点は、信託報酬 0.1620%と上記2本より若干高い事。

楽天・全米株式インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・V・全米株式インデックス・ファンド~

楽天・全米株式インデックス・ファンドと同様、中小型株をも含み、さらに信託報酬 0.0938%と超低コストのファンド。

SBI・V・全米株式インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・S&P500インデックス・ファンド(愛称:楽天・S&P500)~

eMAXIS Slim米国株式と同じくS&P500をベンチマークとするファンド。

信託報酬 0.077%と僅かながらeMAXIS Slim米国株式より低くなっています。

ただ、難点は2023.10末設定と未だ実績が殆どなく、そして、販売会社が楽天証券1社に限定される事。

慎重を期す方は初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

楽天・S&P500インデックス・ファンドの詳細は下記ページをご覧ください。

最新の米国株式インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

スポンサーリンク

【新興国株式】eMAXIS Slim新興国株式インデックス

新興国株式に投資するならeMAXIS Slim新興国株式インデックス。

| 投資対象 | 新興国の株式 |

| ベンチマーク | MSCI エマージング・マーケット・インデックス |

| 信託報酬(税込) | 0.1518% |

| 実質コスト(税込) | 0.330% |

| 2023年下期人気ランキング (資金流出入額) | 28位 (/ 全ファンド) |

| 1位 (/ 新興国株式) |

新興国株式インデックスファンド(MSCI EM)として信託報酬最安値。

新興国株式インデックスファンドの中で圧倒的な人気(資金流入)を誇る。

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slim新興国株式インデックスの詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・新興国株式インデックス・ファンド[愛称:雪だるま(新興国株式)]~

MSCI EMとの連動を目指すインデックスファンドでは前述のeMAXIS Slim新興国株式インデックスが圧倒的な人気ですが、ベンチマークが異なるFTSEエマージング・インデックスならSBI・新興国株式インデックス・ファンドも面白い存在。

FTSEエマージング・インデックスとMSCI EMの大きな違いは、FTSEが韓国を含まない事。

SBI・新興国株式インデックス・ファンドは、信託報酬・実質コストとも新興国株式(つみたて投資枠認定ファンド)として最安値、ただ米国ETFを介して新興国に投資する為、配当の三重課税で不利、資金流入(2023年下期92位)・純資産があまり大きくないという懸念があります。

SBI・新興国株式インデックス・ファンドの詳細は下記ページをご覧ください。

最新の新興国株式インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

スポンサーリンク

【国内株式/TOPIX】eMAXIS Slim国内株式(TOPIX)

国内株式(TOPIX)に投資するならeMAXIS Slim国内株式(TOPIX)。

| 投資対象 | 国内株式 |

| ベンチマーク | TOPIX |

| 信託報酬(税込) | 0.1430% |

| 実質コスト(税込) | 0.147% |

| 2023年下期人気ランキング (資金流出入額) | 16位 (/ 全ファンド) |

| 1位 (/ 国内株式・TOPXIX) |

国内株式/TOPIXインデックスファンドとして信託報酬最安値(SBI・iシェアーズを除く)。

TOPIXインデックスファドの中で比較的売れている。

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slim 国内株式(TOPIX)の詳細は下記ページをご覧ください。

ライバル・ファンド ~<購入・換金手数料なし>ニッセイTOPIXインデックスファンド~

eMAXIS Slimと同一信託報酬の<購入・換金手数料なし>ニッセイTOPIXインデックスファンドでも大きな差はないでしょう。

人気(資金流入額)もeMAXIS Slimには及びませんが、そこそこあります(2023年下期89位)。

*eMAXIS Slimをおすすめとしたのは、eMAXIS Slimが常に最低水準の運用コストを目指すと公表している点から。

<購入・換金手数料なし>ニッセイTOPIXインデックスの詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・iシェアーズ・TOPIXインデックス・ファンド(サクッとTOPIX)~

投資先ETF信託報酬を含む実質的な信託報酬は0.1133%とeMAXIS Slimよりも低コスト。

ただし、投資先ETFの信託報酬以外のコストが含まれておらず、実際のコストは未だ不明。

2023.7.12と設定されたばかりのファンドですので、今後の運用結果、決算報告を見てから判断しても良いかと。

SBI・iシェアーズ・TOPIXインデックス・ファンドの詳細は下記ページをご覧ください。

最新の国内株式(TOPIX)インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

【国内株式/日経平均株価】eMAXIS Slim国内株式(日経平均)

国内株式(日経平均株価)に投資するならeMAXIS Slim国内株式(日経平均)。

| 投資対象 | 国内株式 |

| ベンチマーク | 日経平均株価 |

| 信託報酬(税込) | 0.1430% |

| 実質コスト(税込) | 0.148% |

| 2023年下期人気ランキング (資金流出入額) | 23位 (/ 全ファンド) |

| 2位 (/ 国内株式・日経平均) |

国内株式/日経平均株価インデックスファンドとして概ね最低水準の信託報酬(SBI・iシェアーズ、楽天を除く)。

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slim 国内株式(日経平均)の詳細は下記ページをご覧ください。

ライバル・ファンド ~<購入・換金手数料なし>ニッセイ日経平均インデックスインデックスファンド、たわらノーロード日経225~

eMAXIS Slimと同一信託報酬の<購入・換金手数料なし>ニッセイ日経平均インデックス、たわらノーロード日経225でも大きな差はないでしょう。

日経平均株価連動型インデックスファンドの場合、信託報酬の低さがそのまま人気(資金流入額)につながっていないという点はありますが、やはりインデックスファンドにとってコストは最も重要な要素です。

運用コスト概ね最低水準のeMAXIS Slim、<購入・換金手数料なし>ニッセイ、たわらノーロードがおすすめ。この3本もそこそこの資金流入があります。

そして、TOPIX同様、信託報酬最低水準を目指すと公表しているeMAXIS Slimが一歩リード。

<購入・換金手数料なし>ニッセイ日経平均インデックスの詳細は下記ページをご覧ください。

たわらノーロード日経225の詳細は下記ページをご覧ください。

ライバル・ファンド ~SBI・iシェアーズ・日経225インデックス・ファンド(サクッと日経225)~

投資先ETF信託報酬を含む実質的な信託報酬は0.1133%とeMAXIS Slimよりも低コスト。

ただし、前述のSBI・iシェアーズ・TOPIXインデックス・ファンドと同様、投資先ETFの信託報酬以外のコストが含まれておらず、実際のコストは未だ不明。

今後の運用結果、決算報告を見てから判断しても良いかと。

SBI・iシェアーズ・日経225インデックス・ファンドの詳細は下記ページをご覧ください。

ライバル・ファンド ~楽天・日経225インデックス・ファンド(愛称:楽天・日経225)~

信託報酬 0.1320%と僅かながらeMAXIS Slimなどより低くなっています。

ただ、難点は2023.12末設定と未だ実績がなく、そして、販売会社が楽天証券1社に限定される事。

慎重を期す方は初回決算での実質コストや実際の運用結果を見てから判断しても遅くないでしょう。

楽天・日経225インデックス・ファンドの詳細は下記ページをご覧ください。

最新の国内株式(日経平均)インデックスファンドの運用状況等の比較は下記記事を参照して下さい。

スポンサーリンク

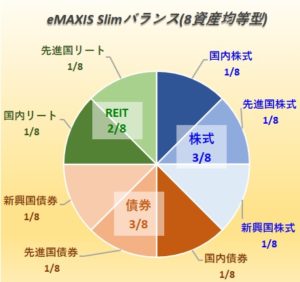

【バランスファンド】 ~eMAXIS Slimバランス(8資産均等型)~

NISAつみたて投資枠では、債券やREIT(リート:不動産投信)単独のファンドは認められてません。

そこで債券、REITにも投資したい場合はバランスファンドを購入する事になります。

全世界の株式、債券、REITの全て(新興国REITを除く)に均等に投資したい方にお勧めなのがeMAXIS Slimバランス(8資産均等型)。

8資産均等型は多くの運用会社から設定されていますが、コスト、運用の安定性、人気からいって本ファンド以外の選択はないとっていも過言ではないでしょう。

また、8資産均等がお好みでない方も、eMAXIS Slimバランス(8資産均等型)をベースに、他のアセットクラスのファンドを追加してお好みのアセットアロケーションにする方法もあります。

| 投資対象 | 国内・先進国・新興国の株式・債券・REIT *新興国REITを除く |

| ベンチマーク | 合成指数 |

| 信託報酬(税込) | 0.1430% |

| 実質コスト(税込) | 0.195% |

| 2023年下期人気ランキング (資金流出入額) | 15位 (/ 全ファンド) |

| 2位 (/ バランスファンド) |

バランスファンドとして概ね最低水準の信託報酬。個別ファンドの組合せより低コスト。

バランスファンドの中で圧倒的な人気を誇る。

eMAXIS Slimシリーズは、他社が信託報酬引下げを行っても、それに追従し常に最低水準の運用コストを目指す(但し保証するものではない)。

eMAXIS Slimバランス(8資産均等型)の詳細は下記ページをご覧ください。

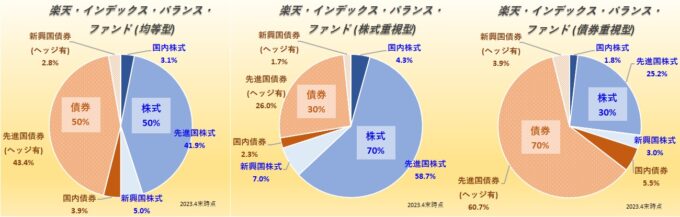

【バランスファンド】 ~楽天・インデックス・バランス・ファンド(債券重視型・均等型・株式重視型)~

日本を含む全世界の株式・債券に投資し、債券を為替ヘッジ有としたのが楽天・インデックス・バランス・ファンド、楽天・インデックスシリーズの一つです。

株式・債券の比率を変えた3種類がラインアップされています。

株価下落時のクッションとして債券を加えたい方、そして外国債券に為替ヘッジを行い方にお勧め。

*下記資産配分は2023.4末時点

| 投資対象 | 全世界の株式・債券 |

| ベンチマーク | 合成指数 |

| 信託報酬(税込) | (均等型) 0.217% (株式重視型)0.211% (債券重視型)0.223% |

| 実質コスト(税込) | (均等型) 0.245% (株式重視型)0.237% (債券重視型)0.251% |

| 2023年下期人気ランキング (資金流出入額) | (/ 全ファンド) (均等型) 174位 (株式重視型) 64位 (債券重視型) 201位 |

| (/ バランスファンド) (均等型) 50位 (株式重視型) 14位 (債券重視型) 66位 |

この3種類の中で最も純資産が大きいのが株式重視型。均等型・債券重視型はあまり売れていません。

低コストで全世界の株式・債券に投資可能。

海外債券に為替ヘッジ(為替ヘッジがお好みの方。為替ヘッジには別途コストがかかります)。

お好みで株式・債券比率3パターンから選択できる。

楽天・インデックス・バランス・ファンドの詳細は下記ページをご覧ください。

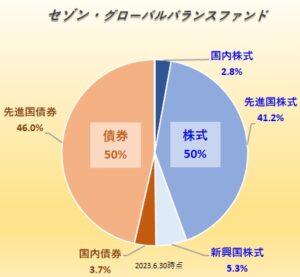

【バランスファンド】 ~セゾン・グローバルバランスファンド~

*旧名称:セゾン・バンガード・グローバルバランスファンド

前述の楽天・インデックス・バランス・ファンド(均等型)と同様、1本のファンドで全世界の株式、債券に50%ずつ投資するファンドがセゾン・グローバルバランスファンド。

但し、セゾン・グローバルバランスファンドは株式・債券とも為替ヘッジ無。

設定が2007年と長い実績を誇り、巨額の純資産を有するファンド。

一方で、コスト的には今となっては割高感を否めません。

このアセットアロケーションがお好みで、コストよりも利便性を優先する方におすすめ。

*下記資産配分は2023.6末時点

| 投資対象 | 全世界の株式・債券 |

| ベンチマーク | 無 *参考指数として合成指数 |

| 信託報酬(税込) | 0.56+-0.02% |

| 実質コスト(税込) | 0.556% |

| 2023年下期人気ランキング (資金流出入額) | 25位 (/ 全ファンド) |

| 4位 (/ バランスファンド) |

バランスファンドとして圧倒的な純資産の大きさ、及び運用実績の長さと変わらぬ人気。

1本のファンドで全世界の株式・債券に50%ずつ投資できる利便性。

但し、コストは割高。

セゾン・グローバルバランスファンドはセゾン投信の直販がメインでしたが、2024.5.15よりSBI証券、マネックス証券での取扱いが開始されました。

セゾン・グローバルバランスファンドの詳細は下記ページをご覧ください。

スポンサーリンク

最後に ~新NISAを始める金融機関(銀行・証券会社)の選び方~

以上、(管理人の主観で)NISA(つみたて投資枠)対象ファンドの中で、各資産クラス別の「おすすめファンド」をご紹介してきました。

殆どの資産クラスでおすすめとしたeMAXIS Slim等の超低コストファンドはどこの金融機関でも購入できるわけではありません。

NISA(つみたて投資枠)では金融庁が認定したファンドしか購入出来ないとはいえ、その認定ファンドの信託報酬に大きな幅があるのも事実です。

残念ながら多くの銀行・店頭証券(特に窓口での販売)では、金融庁認定ファンドの極一部のファンドしか取り扱っていません。そして、その取扱いファンドは信託報酬最安値のファンドではなく、また、本記事でお勧めとしたファンドを購入出来ない金融機関も多くあります。

一方、ネット証券なら金融庁認定のファンドの殆どを取り扱っています。勿論、信託報酬が低く、本サイトがお勧めとするファンドも取り扱っています。

尚、既に銀行などでNISAを始めている方でも金融機関は毎年変更する事が出来ます。この機会にネット証券の口座を開設しては如何でしょうか?

販売会社

ここであげたファンドの多くをNISA(つみたて投資枠)で購入できるのは下記証券会社です。

*ここで紹介したファンドでも、ファンドによっては下記証券会社でも取り扱っていない場合があります。

*セゾン・グローバルバランスファンドはセゾン投信の直販、及び2024.5.15よりSBI証券、マネックス証券で購入出来ます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.21%、au Payアプリ等の連携で最大0.31%になるのも魅力。

公式サイトauカブコム証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.31%になるのも魅力。

公式サイト松井証券

繰返しになりますが、今回、管理人の独断と偏見でお勧めファンドをまとめましたが、あくまで投資、及びファンドの選択は自己責任である事をお忘れなく。