[最終更新日:2025年7月7日]楽天証券 一部商品の除外、2025.7.7時点で延期???

[2025年5月19日]楽天証券 商品追加、及び一部商品の除外(予定)について追記。

[2025年1月30日]全て最新の情報に更新。

本記事は原則2025年1月時点の情報に基づき記載しています。

(注)以下の情報は公式サイト、及びサイトに記載がない場合はコールセンターで確認し、正確な情報を記載するよう務めておりますが、それを保証するものではありません。(コールセンターも誤った回答をする場合もありますし)

一部情報(特に受給関連)は各iDeCoが設定された当初に確認した内容です(現時点では変更されている可能性も否定できません)。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

はじめに

個人型確定拠出年金(iDeCo)、「始めないと損」とか「絶対お得」とかいった煽るような表現を使っている書籍・ネット記事がありますが、決してそんな事はありません。

あくまで(投資信託を使って)投資しようと思っている方が、その制度・税制優遇をちゃんと理解した上で確定拠出年金を使えば得になる場合もあるという事です。

元本割れは絶対嫌だと思っている方が、確定拠出年金に加入して、定期預金等の元本確保商品に預入しても、手数料分、結果的に元本割れする事になります。(将来、元本確保商品の利息が大幅に上がれば別ですが、その時は、確定拠出年金の元本確保型商品より、もっと金利の高い定期預金が出てくるでしょう。)

但し、拠出時に税制優遇(所得控除)を受けられる方(それなりの収入があり所得税・住民税を徴収されている方)、特に加入時の年齢が高い方は、仮に運用利回りが0%でも得する場合もあります。そういう方にとっては定期預金などの元本確保型商品で運用するのもありでしょう。

個人型確定拠出年金(iDeCo)の最大のメリットは拠出時の所得控除です。拠出額が全額所得控除の対象となり、[拠出額 x 各自の税率]が還付されます。よって課税所得のない専業主婦(夫)、無職の方にはあまりお勧めできません。

また、受け取りは原則60歳以降(加入から10年以上の場合)で途中解約も原則できません。(これをデメリットとする意見もありますが、iDeCoはあくまで老後資金の形成を目的としていますので寧ろメリットとも言えます)

勿論、不幸にも亡くなった場合には遺族に死亡一時金が支給されます。

iDeCo 金融機関の選び方 ~手数料、商品ラインアップ~

以上を理解したうえで、個人型確定拠出年金(iDeCo)に加入する場合、重要なのは金融機関の選択、そして、その手数料、商品ラインアップと受給制度。

iDeCoに必要な手数料

個人型確定拠出年金(iDeCo)では毎年(毎月)下記の手数料が必要となります。

*手数料は、掛金を拠出している加入者と、拠出無しで運用を行うだけの運用指図者とで異なりますが、以下の手数料は全て加入者の場合です。

*加入時は別途手数料がかかります。

| 国民年金基金連合会 | 1,260円 |

| 事務委託先金融機関(信託銀行) | 792円 |

| 運営管理機関 | 各金融機関により異なる |

運営管理機関というのが、○○銀行や△△証券などの金融機関になります。

国民年金基金連合会と事務委託先金融機関の手数料は、どこの金融機関で加入しようとも必ずかかります。これだけで年額2,052円となります。

但し、国民年金基金連合会の手数料は掛金拠出回数を減らす事で削減する事も出来ます。

2018年より年単位の拠出が可能になり、複数月分をまとめて拠出する事が出来ます(前納はNG)。その場合の手数料は下式のようになります。

年間手数料=運営管理機関手数料+事務委託先手数料[792円]+国民年金基金連合会[105円x年間の拠出回数]

年1回拠出であれば、897円 + 運営管理機関手数料となります。

重要2024年12月の制度改定によりDBなどの他制度に加入している方は毎月定額で納付する必要があります(年単位拠出は出来ません)。

運営管理機関の手数料だけが、加入する金融機関により異なります。

高いと年間数千円、一方でこれを無料としている金融機関もあります。

運営管理機関手数料無料の金融機関

一部の金融機関は運営管理機関手数料を無料としています。

*あくまで管理人が調査対象としている金融機関のみ記載。

*iDeCo+(中小事業主掛金納付制度)は除く

| 無条件で運営管理機関手数料無料 (*6) | SBI証券 |

| マネックス証券 | |

| 楽天証券 | |

| 松井証券 | |

| 三菱UFJ eスマート証券(旧:auカブコム証券) | |

| 野村證券(*1) | |

| 大和証券 | |

| イオン銀行 | |

| auアセットマネジメント | |

| 三井住友銀行「みらいプロジェクト」コース | |

| 岡三証券(*2) | |

| SMBC日興証券 | |

| さわかみ投信(*3) | |

| りそな銀行(運営機関手数料無料型)(*4) | |

| 日本生命(*5) | |

| 第一生命(*6) | |

| 条件付きで運営管理機関手数料無料 | みずほ銀行 |

| ソニー銀行 |

(*1)野村證券は2021年5月6日より条件付きから無条件で無料になりました。

(*2)岡三証券は2021年12月より無料になりました。

(*3)さわかみ投信は2022年4月1日より無料になりました。

(*4)りそな銀行で運営管理機関手数料無料となるのは2023.4取扱い開始の新プランです。

(*5)日本生命は2023月10月1日から新プラン「運営管理手数料無料コース」の取り扱いを開始するとともに、現行プランも運営管理機関手数料無料となりました。

(*6)第一生命は2023年10月1日から条件付きから無条件で無料に変更

総じて、運営管理機関手数料無料の金融機関は、信託報酬(投資信託保有時にかかる手数料)も低い商品をラインアップしている事が多く、敢えて運営管理機関手数料がかかる金融機関を選択する意味はないでしょう。

スポンサーリンク

商品ラインアップ、投資信託の手数料

個人型確定拠出年金(iDeCo)では、定期預金や保険商品などの元本確保型商品を除き、投資信託を購入する事になります。

投資信託(ファンド)は、個別銘柄の株式投資とは異なり、1本の投資信託だけで、多くの銘柄、国・地域、資産クラス(株式や債券など)に投資できる便利な商品です。

一方で、投資信託の保有には手数料がかかります。これを信託報酬といい年率で表記されます。信託報酬は、日々自動的に徴収され、公表される基準価額(株価のようなもの)は、この手数料を差引いた後の価額です。

勿論、低い方が望ましいのは言うまでもありません。低いファンドで年率0.1%程度、高いものだと1%を超えるものまであります。

基本的には同じ商品、例えば日経平均株価と連動するように動くファンドが多くの運用会社から販売されていますが、信託報酬が高いからと言って運用成績が良いわけではありません。逆です。信託報酬が高ければ、その分、日経平均株価のリターンより低くなります。

なるべく信託報酬の低いファンドをラインアップしている金融機関を選ぶことです。

メモ投資信託には、信託報酬以外にもコストがかかり、信託報酬とその他のコストの合計を実質コストと呼んでいます。信託報酬が低くても実質コストが高ければ意味がありません。実質コストは決算時の運用報告書を見ないと分かりません。また毎年変動します。

*信託報酬の他、解約時に信託財産留保額が必要なファンドもあります。(信託財産留保額は厳密には手数料ではありませんが)

*iDeCoの商品は殆ど購入時手数料は不要です。

インデックスファンドとアクティブファンド

投資信託は大きく分けてインデックスファンドとアクティブファンドに分類されます。

インデックスファンドは、日経平均株価やNYダウといった指数に連動するように運用するファンド(これをパッシブ運用とも言います)、

アクティブファンドは、これらの指数を上回る事を目標として運用します。勿論、目標とするだけで必ずしも指数に勝てるとは限りません。実際、多くのアクティブファンドがインデックスに負けると言われています。また今までインデックスを大きく上回る素晴らしい成績を残していたとしても、将来、その成績が続くという保証はありません。

本サイトでは、基本的にインデックスファンドを中心とした投資を推奨しています。

以下、具体的に金融機関の比較を行っていきますが、先ずは、無条件で運営管理機関手数料無料、そして低コスト(信託報酬)のファンドをラインアップしたSBI証券、楽天証券、マネックス証券、松井証券のプランを取り上げます。

スポンサーリンク

SBI証券、楽天証券、マネックス証券、松井証券 個人型確定拠出年金(iDeCo) 比較

*SBI証券では従来の「オリジナルプラン」と2018年11月1日に始まった「セレクトプラン」の二つのプランがありますが、オリジナルプランは2021.1.4に新規申込が終了しています。本記事でのSBI証券は「セレクトプラン」の解説になります。

手数料・受給制度の比較

先ずは、各種手数料、受給制度を5社で比較してみます。

(金額は全て税込みです)

[スマホの方は横にスクロールしてご覧ください]

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 1 | 加入者年間 手数料合計 (残高条件無) | 2,052円 | 2,052円 | 2,052円 | 2,052円 |

| 2 | 運用指図者(*1) 年間手数料合計 (残高条件無) | 792円 | 792円 | 792円 | 792円 |

| 3 | 加入時手数料 | 2,829円 | 2,829円 | 2,829円 | 2,829円 |

| 4 | 他の金融機関 への変更時 | 4,400円 | 4,400円 | 4,400円 | 4,400円 |

| 5 | 還付手数料(*2) | 1,488円 | 1,488円 | 1,488円 | 1,488円 |

| 6 | [給付]一時金 と年金の併給 | 可能 (10%刻み) | 可能 (10%刻み) | 可能 (10%刻み) | 可能 (10%刻み) |

| 7 | 年金給付 | 5,10,15,20年の 選択 | 5~20年 (1年単位) | 5~20年 (1年単位) | 5~20年 (1年単位) |

| 8 | 記録関連業務 | SBI ベネフィット システムズ | JIS&T | JIS&T | JIS&T |

(*1)加入者とは毎月拠出(もしくは年単位で拠出)している方、運用指図者とは拠出していない方。

(*2)還付手数料とは、限度額を超えて拠出した金額を加入者に返金する場合の手数料。例えば、国民年金を納めてなかった、あるいは加入資格(第1号から第3号被保険者に変わったなど)の変更手続きを行わなかった場合など。

尚、以前はSBI証券だけが2,148円と高くなっていましたが、2022.6.1以降は他社と同等に引き下げられました。

iDeCoの手数料

(上表のNo.1~5)

2017年5月18日にSBI証券、楽天証券、両社の無条件での運営管理機関手数料無料化の発表、そしてマネックス証券、松井証券が当初より無条件の無料化で新規参入したことから、主な手数料は同じです。

勿論、前章での解説の通り、運営管理機関手数料が無料でも、国民年金基金連合会、事務委託先金融機関への手数料として年間2,052円がかかります。(年1回拠出なら897円まで削減可能)

運営管理機関手数料で見れば、SBI証券、楽天証券、マネックス証券、松井証券は基本的に同じ。

iDeCoの給付 (一時金、年金、併給)

(上表のNo.6,7)

個人型確定拠出年金(iDeCo)は非課税ではありません。税の繰延べにすぎません。将来、受取時に課税される場合もあります。この課税を避けるため、あるいは節税する為に、受給制度が金融機関選択の重要な要素になります。

個人型確定拠出年金(iDeCo)は非課税ではありません。税の繰延べにすぎません。将来、受取時に課税される場合もあります。この課税を避けるため、あるいは節税する為に、受給制度が金融機関選択の重要な要素になります。60歳以降に老齢給付金として受取る場合、(一括で受給する)一時金か年金を選択できます。

併給

SBI証券、楽天証券、マネックス証券、松井証券では、一時金と年金の選択だけではなく、一部を一時金、残りを年金とに分けて受給することが出来ます(これを併給と言います)。年金と一時金の割合を10%刻みで指定できます。

*当初併給に対応していなかったSBI証券も2022年3月より可能になりました。

併給により、退職所得控除、公的年金等控除の両方を使え、結果的に節税になる場合があります。

重要確定拠出年金の給付時には退職所得控除、公的年金等控除が使えますが、これらの控除は確定拠出年金の給付だけに適用される訳ではありません。退職所得控除はお勤めの企業からの退職一時金、公的年金等控除は老齢基礎年金、厚生年金、企業年金等と合算した額に対して控除されます。つまり、退職一時金や公的年金等が多い方は、それだけで控除の多くを使ってしまい、確定拠出年金の給付額に対しては元本を含めて課税される事になりかねません(一時金の場合は1/2に対して課税)。

重要なのは控除額を有効に使う事です。例えば、退職一時金で使い切らなかった退職所得控除分を確定拠出年金の一時金として、残りを公的年金の受給が始まる前の60~64歳に年金として受取るようにすれば節税できる場合があります。

年金

年金で受け取る場合、

SBI証券の場合5,10,15,20年の選択になりますが、楽天証券、マネックス証券、松井証券では5~20年の範囲で1年単位で設定できます。

以上、受給(出口)の自由度で見れば楽天証券、マネックス証券、松井証券。

スポンサーリンク

商品ラインアップの比較

商品数の比較

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 9 | 合計商品数 | 38 | 37 | 28 | 40 |

| 10 | インデックス ファンド | 17 | 15 | 16 | 24 |

| 11 | アクティブ ファンド | 11 | 12 | 7 | 1 |

| 12 | バランス ファンド(*) | 8 | 8 | 3 | 12 |

| 13 | コモディティ | 1 | 1 | 1 | 2 |

| 14 | 元本確保型 | 1 | 1 | 1 | 1 |

(*)バランスファンドにはインデックス型・アクティブ型、ターゲットイヤー型を含む。

商品数で見ればSBI証券、楽天証券、松井証券

SBI証券には38本の商品があります。(ターゲットイヤー型を1本と数えれば35本)

各アセットクラス(*)毎のインデックスファンド、それに全世界株式型や多くのバランスファンド、これだけの商品があれば困る事はないでしょう。

(*)国内債券、先進国株式といった分類をアセットクラス、または資産クラスと呼びます。

楽天証券も2024.1.26に2本、2025.5.16に1本が追加され37本です。(ターゲットイヤー型を1本と数えれば35本)

*但し、2025.7末に9本を除外予定(対象顧客の2/3以上の同意が必要-->2025.7.7時点で延期?)

松井証券も2020.10.18から40本になりました。(ターゲットイヤー型を1本と数えれば31本)

40本のうち多くがインデックスファンドで、殆どのアセットクラスをカバー、また同じアセットクラスでも複数のファンドがあったりと多彩なラインアップになっています。

一方、確定拠出年金では規約により運用商品の上限が35本(ターゲットイヤー型は1本と計算)と定められています。既に35本あるSBI証券では、将来、魅力あるファンドが登場したとしても、これをiDeCoに追加する余地がありません。楽天証券は(2025.7に予定通り除外されれば-->2025.7.7時点で延期?)残り9本、松井証券は残り4本です。

*35本を超えて新規に商品を追加するには商品数が35本以内になるように既存の商品を除外する必要があります。

また、商品数が多いと選択に悩むという方もいらっしゃるかと思います。

その点、マネックス証券は最低限の商品数に絞りながらも、各アセットクラスのインデックスファンドは一通り揃っており、多くもなく、少なくもない選びやすい商品ラインアップとなっています。そして、商品数上限に対して余裕がある事から、S&P500、全世界株式、NASDAQ100、インド株式など人気のファンドを順次追加してきました。

低コスト・インデックスファンドの比較 (+定期預金)

各アセットクラスのインデックスファンドで最も信託報酬の低い商品を抜き出して、その信託報酬、及び実質コストを比較します。

各アセットクラスで最低水準の信託報酬・実質コストを赤字で示します。

*上段が信託報酬、中段の()内は実質コスト、下段が商品名の略称。

*信託報酬、実質コストは税込表記

*実質コストは2025.1.29時点の直近の決算での値です。

信託報酬の引下げがあった場合、決算値より引下げ分を引いた値。

*定期預金金利は2025.1.29時点で公表されている直近の値です。

[スマホの方は横にスクロールしてご覧ください]

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 15 | 国内債券 | 0.1320% (0.135%) eMAXIS Slim | 0.1540% (0.156%) たわら | 0.1320% (0.135%) 三菱UFJ | 0.1320% (0.135%) 三菱UFJ |

| 0.1320% (0.135%) eMAXIS Slim | |||||

| 16 | 国内株式 (TOPIX) | 0.1430% (0.147%) eMAXIS Slim | 0.1760% (0.184%) 三井住友DC | 0.1540% (0.156%) One DC | 0.1540% (0.156%) One DC |

| 0.1430% (0.147%) eMAXIS Slim | |||||

| 17 | 国内株式 (日経平均) | 0.1430% (0.146%) <購入・換金 手数料なし> ニッセイ | 0.1430% (0.145%) たわら | 0.1540% (0.160%) DCニッセイ | 0.1430% (0.148%) eMAXIS Slim |

| 18 | 国内株式 (JPX400) | --- | --- | 0.2145% (0.223%) iFree | 0.2145% (0.219%) <購入・換金 手数料なし> ニッセイ |

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 19 | 先進国 債券 | 0.1540% (0.169%) eMAXIS Slim | 0.1870% (0.208%) たわら | 0.1540% (0.169%) eMAXIS Slim | 0.1540% (0.169%) eMAXIS Slim |

| 20 | 先進国 債券 為替ヘッジ有 | 0.1760% (0.205%) 日興DC | 0.2200% (0.253%) たわら | 0.2200% (0.253%) たわら | 0.2200% (0.253%) たわら |

| 21 | 先進国 株式 | 0.09889% (0.137%) eMAXIS Slim | 0.09889% (0.128%) たわら | 0.09889% (0.137%) eMAXIS Slim | 0.09889% (0.137%) eMAXIS Slim |

| 先進国 株式 | 0.09889% (0.126%) <購入・換金 手数料なし> ニッセイ | ||||

| 22 | 先進国 株式 為替ヘッジ有 | 0.1760% (0.236%) 日興DC | --- | --- | --- |

| 23 | 米国株式 (NYダウ) | 0.2475% (0.259%) iFree | --- | 0.2475% (0.264%) たわら | 0.2475% (0.259%) iFree |

| 24 | 米国株式 (S&P500) | 0.08140% (0.092%) eMAXIS Slim | 0.0770% (0.101%) 楽天プラス | 0.08140% (0.092%) eMAXIS Slim | 0.08140% (0.092%) eMAXIS Slim |

| 25 | 米国株式 (CRPS US トータル) | --- | 0.1620% (0.183%) 楽天・全米 | --- | 0.1620% (0.183%) 楽天・全米 |

| 26 | 米国株式 (NASDAQ 100) | 0.198% (0.212%) 楽天プラス | 0.495% (0.511%) iFreeNEXT |

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 27 | 全世界 株式 (MSCI ACWI 除く日本) | 0.05775% (0.116%) eMAXIS Slim | --- | --- | 0.05775% (0.116%) eMAXIS Slim |

| 28 | 全世界 株式 (MSCI ACWI | --- | 0.05610% (0.196%) 楽天プラス | 0.05775% (0.113%) eMAXIS Slim | 0.05775% (0.113%) eMAXIS Slim |

| 29 | 全世界 株式 (FTSE グローバル) | 0.1022% (0.114%) SBI・全世界 | 0.192% (0.214%) 楽天・全世界 | --- | 0.192% (0.214%) 楽天・全世界 |

| 30 | 全世界 株式 (3地域均等) | 0.05775% (0.139%) eMAXIS Slim |

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 31 | 新興国 債券 | 0.2420% (0.336%) iFree | 0.2750% (0.539%) 日興DC | 0.2420% (0.336%) iFree | 0.2420% (0.336%) iFree |

| 0.3740% (0.463%) 三菱UFJ | |||||

| 32 | 新興国 債券 為替ヘッジ有 | 0.6600% (0.701%) eMAXIS | |||

| 33 | 新興国 株式 | 0.1518% (0.347%) eMAXIS Slim | 0.2750% (0.514%) 日興DC | 0.1518% (0.347%) eMAXIS Slim | 0.1518% (0.347%) eMAXIS Slim |

| 34 | 国内 REIT | 0.2750% (0.276%) <購入・換金 手数料なし> ニッセイ | 0.2750% (0.318%) 三井住友DC | 0.1870% (0.192%) DCニッセイ | 0.1870% (0.191%) eMAXIS Slim |

| 0.2750% (0.278%) たわら | |||||

| 35 | 先進国 REIT | 0.2970% (0.376%) 三井住友DC | 0.2970% (0.376%) 三井住友DC | 0.2970% (0.376%) 三井住友DC | 0.2200% (0.273%) eMAXIS Slim |

| 0.2970% (0.402%) たわら | |||||

| 36 | バランス ファンド | 0.1430% (0.194%) eMAXIS Slim (8資産均等型) | 0.162% (0.178%) 楽天 バランス (DC年金) | 0.1430% (0.194%) eMAXIS Slim (8資産均等型) | 0.1430% (0.194%) eMAXIS Slim (8資産均等型) |

| 37 | 定期預金 | 1年 0.13% | 1年 0.125% | 1年 0.125% | 1年 0.125% |

スポンサーリンク

低コスト(信託報酬)の商品をラインアップしたSBI証券、楽天証券、マネックス証券、松井証券

(上表のNo.15~35)

各アセットクラスのインデックスファンドで最も信託報酬の低い商品を抜き出して、その信託報酬を比較すると、殆どのアセットクラスでSBI証券、マネックス証券、松井証券が低くなっています。

そしてSBI証券、マネックス証券、松井証券で取扱っているeMAXIS Slimシリーズは、業界最低水準の運用コストを将来にわたって目指すと公表しており、他のファンドが値下げしても、これに追従するようコストを引き下げる筈です(但し、これを保証するものではないとの注釈付きですが)。既に、設定されてから複数回の信託報酬引下げを行うなど、概ね、その公約通り実行しています。

そして楽天証券、若干コスト的には不利な状況が続いていましたが、2024年1月26日より「楽天・プラス」シリーズの2本、S&P500とオールカントリーを追加し、競合他社に負けないラインアップとなってきました。

信託報酬、投資している資産総額に対して常にかかるコストですので、運営管理機関手数料とならび金融機関選択の重要な要素です。

信託報酬の影響を実際の騰落率で見てみます。

信託報酬 0.xxx%と言われても、なかなか直感的に理解しにくいかと思いますので、実際の騰落率を見てみましょう。騰落率とは、ある期間でどれだけ基準価額が上がったか(あるいは下がったか)をパーセントで表したものです。

2021年12月末から2024年12月末までの3年間での新興国株式インデックスファンドの騰落率(年率換算)をまとめたのが下表です。

| ファンド名(金融機関) | 信託報酬 | 3年騰落率 (年率) |

| eMAXIS Slim 新興国株式 (SBI証券、マネックス証券、松井証券) | 0.1518% | 9.37% |

| インデックスファンド海外新興国[日興] (楽天証券) | 0.2750% | 9.11% |

(注1)eMAXIS Slim新興国株式の信託報酬は2023.5.11より0.1859%、2023.9.8より0.1518%に引き下げられましたが、上記評価期間(3年)の一部しか引下げ期間が含まれていません。

(注2)楽天証券のインデックスファンド海外新興国株式の信託報酬は2024.8.17 0.3740%から0.275%に引き下げられましたが、上記評価期間(3年)の一部しか引下げ期間が含まれていません。

SBI証券、マネックス証券、松井証券が採用し、信託報酬が低いeMAXIS Slimが騰落率でも年率で0.2%ポイント以上高くなっている事がわかります。同じ指数との連動を目指すインデックスファンドでも、信託報酬により、これだけの差が出てくるという事です。

投資において将来のリターンを確実に予測する事は出来ませんが、唯一コントロールできるのが投資にかかるコスト(信託報酬)です。

信託報酬の低いファンドを選択する重要性がお分かりいただけたかと思います。

米国株式ならNASDAQ100にも投資できるマネックス証券

(上表のNo.23~26)

中には米国株式を中心に投資したいと考えている方もいらっしゃるでしょう。

そんな方にお勧めなのがマネックス証券。

S&P500連動型のeMAXIS Slim米国株式(S&P500)、複数回にわたる信託報酬引下げで税込みでも0.1%を切る超低コスト、そして純資産総額 3兆円を超える人気ファンドです。

さらにNYダウにたわらノーロードNYダウ、そして新たにNASDAQ100との連動を目指すiFreeNEXT NASDAQ100インデックスも追加され、米国株式の代表的な指数3種に投資出来るようになりました。

*eMAXIS Slim米国株式(S&P500)はSBI証券・松井証券でも取り扱っています。

*eMAXIS Slimは純資産が増えるにつれて信託報酬が下がる料金体系を採用しており、2024.12末時点の純資産に対する信託報酬は0.0771%と楽天証券の楽天・プラス・S&P500インデックス・ファンドと概ね同等。

尚、楽天証券も2025.5.15に楽天・プラス・NASDAQ-100インデックスファンドが追加され、米国株式が充実してきました。

| 金融機関 | 商品 | 信託報酬 |

| マネックス証券 | eMAXIS Slim米国株式(S&P500) | 0.08140% 以下 |

| たわらノーロードNYダウ | 0.2475% | |

| iFreeNEXT NASDAQ100インデックス | 0.4950% | |

| SBI証券 | eMAXIS Slim米国株式(S&P500) | 0.08140% 以下 |

| iFree NYダウ・インデックス | 0.2475% | |

| 楽天証券 | 楽天・プラス・S&P500インデックス・ファンド | 0.0770% |

| 楽天・全米株式インデックス・ファンド(楽天・VTI) | 0.1620% | |

| 楽天・プラス・NASDAQ-100インデックス・ファンド | 0.1980% | |

| 松井証券 | eMAXIS Slim米国株式(S&P500) | 0.08140% 以下 |

| 楽天・全米株式インデックス・ファンド(楽天・VTI) | 0.1620% | |

| iFree NYダウ・インデックス | 0.2475% |

全世界株式 eMAXIS Slimオルカンに投資するならマネックス証券、松井証券

(上表のNo.27~30)

全世界の株式に1本のファンドで投資したい方には、SBI証券、マネックス証券、楽天証券、松井証券にそれぞれ対応するファンドがラインアップされています。

| 金融機関 | 商品 | 信託報酬 |

| SBI証券 | eMAXIS Slim全世界株式(除く日本) | 0.05775% 以下 |

| SBI・全世界株式インデックス・ファンド(雪だるま) | 0.1022% | |

| マネックス証券 | eMAXIS Slim全世界株式(オール・カントリー) | 0.05775% 以下 |

| 楽天証券 | 楽天・プラス・オールカントリー株式インデックス・ファンド | 0.05610% |

| 楽天・全世界株式インデックス・ファンド(楽天・VT) | 0.192% | |

| 松井証券 | eMAXIS Slim全世界株式(除く日本) | 0.05775% 以下 |

| eMAXIS Slim全世界株式(オール・カントリー) | 0.05775% 以下 | |

| eMAXIS Slim全世界株式(3地域均等型) | 0.05775% 以下 | |

| 楽天・全世界株式インデックス・ファンド(楽天・VT) | 0.192% |

SBI証券には日本を除く全世界の株式に投資するeMAXIS Slim全世界株式(除く日本)と、日本を含む全世界の株式に投資するSBI・全世界株式インデックス・ファンド(愛称:雪だるま)をラインアップしています。いずれも超低コストです。

一方、楽天証券には人気の米国バンガード社ETF VTに投資する楽天・全世界株式インデックス(楽天・VT)をラインアップしています。また、2024年1月26日より楽天・プラス・オールカントリー株式インデックス・ファンドが追加されました。

[注]SBI・全世界株式インデックス・ファンドや楽天・全世界株式インデックス・ファンドは、いずれも米国ETFを介して全世界に投資しますので、日本から直接投資するファンドに対して配当に対する課税が不利になります(三重課税)。

そして、2020年1月10日よりマネックス証券に待望のeMAXIS Slim全世界株式(オール・カントリー)が追加されました。日本を含む全世界の株式に投資し、eMAIXS Slim米国株式(S&P500)とならび人気のファンドです。通称、オルカン。

(SBI・全世界株式や楽天・全世界株式は小型株を含みますが、eMAXIS Slimは大・中型株のみと違いがあります。勿論、小型株を含むからと言ってパフォーマンスが上がるわけではありません)

さらに松井証券が2020年10月18日からの商品拡充で全世界株式4本を追加しました。eMAXIS Slim全世界株式(オール・カントリー)、楽天・全世界株式インデックス(楽天・VT)ともにラインアップしています。

eMAXIS Slim全世界株式(オール・カントリー)にiDeCoで投資できるのはマネックス証券、松井証券です。(他にau等でも取扱い)

日本を含む全世界の株式に投資するファンドとして信託報酬0.05775%と超低コスト。

日本から直接全世界に投資する事で、保有する株式から発生する配当に対する課税が投資国のみ。

(他社の全世界株式ファンドの多くは米国ETFを介して投資するので、投資国(米国を除く)に加え米国で課税されます。)

*課税口座では両者とも売却時に譲渡益として日本で課税されますが、iDeCoでは繰延されます。

ベンチマークとの乖離が少なく安定した運用。

全世界株式ファンドとしては2024年人気(資金流入額)No.1(管理人調べ)

eMAXIS Slim全世界株式(オール・カントリー)がラインアップされているというだけで、マネックス証券、松井証券を選択しても良いぐらい魅力的な商品と言っても良いでしょう。

公式サイトマネックス証券 iDeCo、松井証券 iDeCo

バランスファンド

(上表のNo.36)

*ここで示すバランスファンドの中には一部アクティブファンドも含みます。

| 金融機関 | 商品 | 信託報酬 |

| SBI証券 マネックス証券 松井証券 | eMAXIS Slimバランス(8資産均等型) | 0.1430% |

| SBI証券 楽天証券 | セゾン・グローバルバランスファンド | 0.56± 0.02% |

| SBI証券 | iFree 年金バランス | 0.1749% |

| SBIグローバル・バランス・ファンド | 0.2575%程度 | |

| 楽天証券 | 楽天・インデックス・バランス(DC年金) | 0.162%程度 |

| マネックス証券 | マネックス資産設計ファンド<育成型> | 0.5500% |

バランスファンドで言えば、超低コストで人気が高いeMAXIS Slimバランス(8資産均等型)をSBI証券、マネックス証券、松井証券がラインアップしています。1本で国内、先進国、新興国の債券・株式・リート(新興国リートを除く)に投資できる便利なファンドです。

そして、ちょっと信託報酬は高めですが人気のセゾン・グローバルバランスファンドをラインアップしているのがSBI証券と楽天証券。

SBI証券にはiFree年金バランスやSBIグローバル・バランス・ファンドなどもラインアップされています。

楽天証券にはリスクを抑えた楽天・インデックス・バランス(DC年金)があります。全世界の債券(為替ヘッジ有)85%:全世界の株式(15%)の資産配分で信託報酬0.162%程度と低コストです。

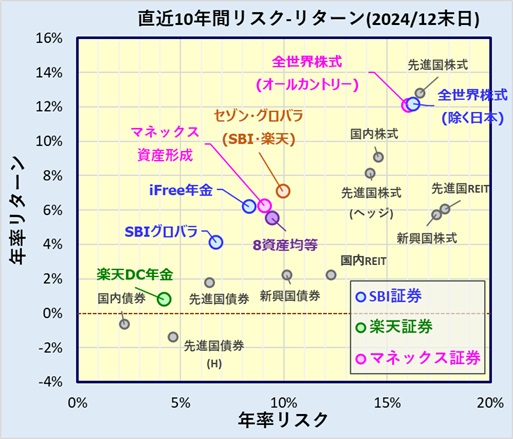

各バランスファンドの過去のリスク・リターンをプロットしたのが下図。

*個別の資産クラスはeMAXISシリーズのデータ(一部は日興)。

*図中、8資産均等型、SBIグローバル・バランス・ファンド(SBIグロバラと略)、iFree年金バランス(iFree年金と略)、楽天・インデックス・バランス(楽天DC年金と略)、全世界株式は、設定から日が浅いため、eMAXISシリーズの個々のアセットクラスのインデックスファンドから、概ねそれぞれの資産配分(概ね2024.12時点の交付目論見書やFactsheetなど記載の配分比率で固定)に近くなるように計算した概算値をプロットしています。

定期預金

(上表のNo.37)

投資は興味ないけど、個人型確定拠出年金(iDeCo)に所得控除だけを目的に加入する方もいらっしゃるかもしれません。そんな方にとって重要なのが定期預金金利。

定期預金金利でいえばSBI証券。

*あくまで記事執筆時点(2025.1.29)の金利での比較です。

SBI証券(あおぞらDC定期)が楽天証券・マネックス証券・松井証券より若干有利です。

いずれにせよ、ネット銀行や地方銀行のインターネット支店などのキャンペーン金利に比べると低く、決して魅力がある商品とは言えません。

iDeCoで定期預金に預けるのは、元本割れは絶対に避けたい、所得控除だけを目的にiDeCoに加入するという方だけです。後は、一時的な資金の置き場として使うのが良いかと(定期預金でも自由に解約できます。利息は殆どつきませんが)。

スポンサーリンク

人気のアクティブファンド

楽天証券は下記9本を(対象顧客の2/3以上の合意があれば)2025.7で除外する予定です-->2025.7.7時点で延期?。

- セゾン資産形成の達人ファンド

- iTrust世界株式

- MHAM日本成長株ファンド

- iTrust日本株式

- フィデリティ・日本成長株・ファンド

- 明治安田DC日本債券オープン

- 投資のソムリエ<DC年金>

- 三菱UFJ DCバランス・イノベーション

- 三井住友・DC世界バランスファンド(動的配分型)

その多くがインデックスファンドに勝てないと言われるアクティブファンドですが、中には好成績をおさめている人気のファンドもあります。

| No. | SBI証券 | 楽天証券 | マネックス 証券 | 松井証券 | |

|---|---|---|---|---|---|

| 38 | ひふみ年金 | 取扱い | --- | 取扱い | 取扱い |

| 39 | SBI中小型割安 成長株ファンド ジェイリバイブ | 取扱い | --- | 取扱い | --- |

| 40 | スパークス・新・ 国際優良日本株 ファンド(厳選投資) | --- | --- | 取扱い | --- |

| 41 | セゾン資産形成 の達人ファンド | 取扱い | 取扱い | --- | --- |

| 42 | ひふみワールド年金 | 取扱い | --- | --- | --- |

38~40は主に国内株式に投資するアクティブファンドです。

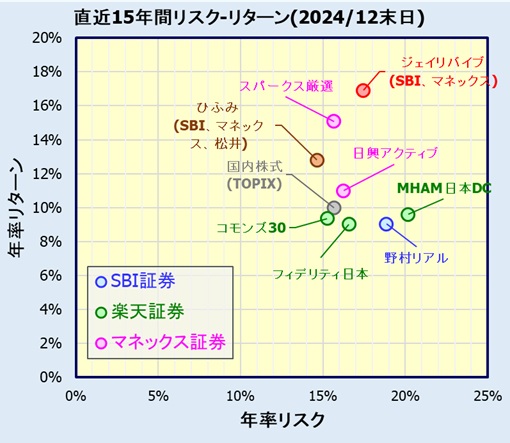

下図は各金融機関でラインアップされている国内株式アクティブファンドの直近15年(2024.12末時点)のリターン、リスクの関係です。

*ひふみ、ジェイリバイブはDC向けファンドではなく、より運時期間の長い一般販売のファンドでプロット。

リスクが小さくリターンが大きいほど良い運用成績だったという事です。

*直近15年の結果だけでファンドの優劣を判断できるものではないですが、一つの参考としてご覧下さい。

マネックス証券は人気のひふみ年金、さらにひふみ年金をも凌ぐ運用成績を(過去において)残しているジェイリバイブ、スパークス・新・国際優良日本株ファンド(厳選投資)の3本を取扱っています。

ひふみ年金、ジェイリバイブを取扱っているのがSBI証券。

ひふみ年金は松井証券にもラインアップしています。

41のセゾン資産形成の達人ファンドは、日本を含む全世界の株式に投資するアクティブファンドで、過去においては参考指数のMSCIオールカントリー・ワールド・インデックス[MSCI ACWI]を上回る成績を残していた事もあります。SBI証券、楽天証券のiDeCoで取扱っています。

*ここ数年の結果を見ると苦戦しているアクティブファンドも多くありますので、アクティブファンドを選択する際はパフォーマンスを十分に確認してください。

その他サービス

| No. | SBI証券 | 楽天証券 | マネックス証券 | 松井証券 | |

|---|---|---|---|---|---|

| 43 | ロボアドバイザー | ★ | --- | ★ | △ |

| 44 | 証券口座との連携 | △ | ★ | △ | △ |

| 45 | ポイント還元 | --- | --- | --- | ★ |

ロボアドバイザー

投資を初めて行う方、投資信託を初めて購入する初心者にとって悩ましいのがアセット・アロケーション(ポートフォリオ)の決め方。(株式、債券、日本、先進国等々、何に、どれだけの比率で投資するか、という事です。)

ロボアドバイザーは、年齢や投資に対する知識、考え方など簡単な質問に答えるだけで、自動的に最適なポートフォリオを提案してくれます。

このロボアドバイザーを無料で提供してくれるのがマネックス証券。

マネックス証券は「iDeCoポートフォリオ診断」の名前でサービスを行っています。

また、SBI証券も2023年7月より「DC Doctor」の提供を開始しました。従来の「SBI-iDeCoロボ」より大幅に進化しています。

松井証券の場合、iDeCoのサービスではありませんが、松井証券の口座(投信工房)を開設するとロボアドバイザーがあり、ポートフォリオのリスク・リターンが簡単に分かるサービスも提供しています。

公式サイト(証券口座)松井証券

証券総合口座との連携

各証券会社等のiDeCoに加入する場合、それぞれの証券口座を開設する必要はありません。

ただし、楽天証券の場合、楽天証券のiDeCoに加入し楽天証券の口座を持っていると、楽天証券にログインするだけで、iDeCoの資産状況や運用指示(商品の選択など)が行えます。

実際の運用指示の部分はJIS&Tのサイトに(自動的に)接続されるのですが、それでも操作性は格段に良くなります。

楽天証券のiDeCoに加入する方は、楽天証券の口座も開設される事をお勧めします。

公式サイト(証券口座)楽天証券

また、マネックス証券、松井証券でも証券口座にログインすればiDeCoの資産状況を確認出来ます。(一度、口座番号、パスワードを登録すれば、後はJIS&Tのサイトにクリックだけで接続出来ます)

公式サイト(証券口座)マネックス証券

SBI証券も2023年1月27日よりiDeCoと証券総合口座とのアカウント連携を開始しました。証券口座からiDeCo加入者サイトにログインできます(要手続き)。

ポイント還元

松井証券iDeCoでは、2024.8よりiDeCoで保有する投資信託もポイント還元の対象となり、ファンドにより年率0.0175~0.355%のポイントが還元されます。

*ポイント還元を受けるには松井証券のiDeCoに加え、総合口座の開設、そして投信サイトにてiDeCo口座情報との連携が必須。

公式サイト(証券口座)松井証券

まとめ & おすすめのiDeCo金融機関は?

以上、今までの比較から各金融機関の特徴、そしてお勧めの金融機関をまとめます。

最もおすすめできるiDeCoは総合力でマネックス証券。

併給を含めた受給制度の自由度、そして商品のラインアップ・信託報酬、これらを総合的に考えると、管理人おすすめのiDeCoプランはマネックス証券。

年金と一時金との併給が可能、また年金受給年数を長期間、そして自由に選べるなど受給制度の充実。

常に業界最低水準の運用コストを目指すeMAXIS Slimを中心とした商品ラインアップ。

1本で日本を含む全世界の株式に低コストで投資できるeMAXIS Slim全世界株式(オール・カントリー)を取扱い。

eMAXIS Slim米国株式(S&P500)等、S&P500、NYダウ、NASDAQ100に投資出来、米国株中心の方も満足。

バランスファンドも超低コストのeMAXIS Slimバランス(8資産均等型)をラインアップ。

主要ネット証券iDeCoで唯一インド株式インデックスを取扱い

ひふみ年金、ジェイリバイブ、スパークス・新・国際優良日本株ファンド(厳選投資)などアクティブファンドも魅力。

商品数の上限に余裕があり、将来のさらなる商品強化も期待できる。

長い付き合いとなるiDeCoですので、常に最低水準の運用コストを目指すeMAXIS Slimをラインアップしているのは大きな強みで、初めて投資する初心者の方からベテランまで満足できるプランになっています。

そして、2020年1月からのeMAXIS Slim全世界株式(オール・カントリー)の取り扱い開始でさらに魅力的なプランになりました。

No.1 マネックス証券 個人型確定拠出年金(iDeCo)

選びやすいシンプルな商品ラインアップ。

インデックスファンドは常に最低水準の運用コストを目指すeMAXIS Slimを採用。

全世界株式に低コストで投資できるeMAXIS Slim全世界株式(オール・カントリー)をラインアップ。

アクティブファンドも魅力的な商品を採用。

年金と一時金の併給が可能など受給制度も充実。

尚、iDeCo以外にも投資したいと思っている方、マネックス証券ではマネックスカードやdカード(クレジットカード)による投資信託積立が可能です。ポイント還元率1.1%と最高水準の還元率です(月5万円まで。5万円以上は還元率が下がります。dカードのランクによっては還元率が上がる場合があり)。NISAなどで利用されては如何でしょうか?

*iDeCoだけの利用ならマネックス証券の口座は必要ありません。またiDeCoではクレジットカード決済は出来ません。

マネックス証券

dカードやマネックスカード(クレジットカード)で投資信託積立が出来ます。

投信積立でのポイント還元率は1.1%と主要ネット証券で最高水準(月5万円まで。5万円以上は還元率が下がります)。

*dカードGOLD / GOLD UでNISA口座なら月10万円までクレカ積立還元率1.1%

*通常ショッピング時の還元率は1.0%

また、投資信託保有でポイントも貯まります。(一部ファンドを除く)

多くの商品からご自分で選びたい方はSBI証券

マネックス証券と同等以上の商品ラインアップを誇るのがSBI証券。全世界株式、米国株式と多くの低コスト・ファンドをラインアップしています。

2020年3月より併給にも対応、年金受給期間も5,10年に加え15年,20年も選択出来るようになりました(1年単位で自由に選ぶことは出来ません)。

ただ、商品数が35本と上限に達している為、将来の商品充実という点は期待出来ません(新規に追加するには既存の商品を除外する必要があります)。

マネックス証券と同等以上の低コスト・商品ラインアップ。

米国株式中心に投資したい方には最適。

全世界株式やバランスファンドも充実しており1本のファンドだけで世界分散投資が可能。

iDeCo加入者数 No.1の実績(2023年5月SBI証券調べ)。

参考記事 SBI証券 個人型確定拠出年金(iDeCo)「セレクトプラン」の全商品を解説します。

iDeCo以外にも投資したいと思っている方、SBI証券でも三井住友カードなどによる投資信託積立サービスを実施しています。

*iDeCoだけの利用ならSBI証券の口座は必要ありません。またiDeCoではクレジットカード決済は出来ません。

SBI証券

多彩な投信積立方法、投信マイレージポイントによるポイント還元、

VポイントやPontaポイントでも投資信託が購入出来ます。

国内・米国ETF取引もコスト最低水準。

三井住友カード(一部カードを除く)で投信積立が出来ます。カード利用実績に応じてポイント付与率最大0.5%(ゴールド・プラチナカードならさらに付与率アップ)。

楽天インデックス・シリーズ(旧名称:楽天・バンガード・ファンド)、楽天プラスが好みなら楽天証券

楽天・全世界株式インデックス・ファンド、楽天・全米株式インデックス・ファンドに投資したいなら楽天証券。(両ファンドは松井証券iDeCoでも購入出来ます)

また、たわらノーロード先進国株式の信託報酬引下げで先進国株式についてもマネックス証券・SBI証券と同等のコストで投資できるようになりました。

さらに2023年1月26日には楽天プラス・シリーズの楽天・プラス・オールカントリー株式インデックス・ファンド、楽天・プラス・S&P500インデックス・ファンド、2025年5月15日には楽天・プラス・NASDAQ-100インデックス・ファンドが追加され、信託報酬だけで見れば、最も低コストで全世界株式や米国株式に投資出来ます。

ただ、新興国株式インデックスファンドの信託報酬は高くなっています。

年金と一時金との併給が可能、また年金受給年数を長期間、そして自由に選べるなど受給制度の充実。

楽天インデックス・シリーズ(全米・全世界)に投資可能。

楽天・プラス・シリーズ(S&P500・全世界・NASDAQ100)に投資可能。

たわらノーロード先進国株式の信託報酬引下げで先進国株式にも低コストで投資可能。

セゾン・グローバルバランスファンド、セゾン資産形成の達人ファンド(達人は除外予定-->2025.7.7時点で延期?)に投資可能。

楽天証券の口座を開設する事で、その操作性・ユーザビリティの向上。

参考記事楽天証券 個人型確定拠出年金(iDeCo)の全商品を解説します。

多くの低コスト・インデックスファンドの中から商品を選べる松井証券

eMAXIS Slimを中心とした人気の低コスト・インデックスファンドを多くラインアップしているのが特徴の松井証券。

これだけの商品があれば、それぞれの好みに合わせて自由にファンドを選択できます。

未だアセットアロケーション、ポートフォリオを決めかねている方にお勧め。

一方で、あまりの商品の多さにファンド選択に迷われる方もいるかも・・・

年金と一時金との併給が可能、また年金受給年数を長期間、そして自由に選べるなど受給制度の充実。

常に業界最低水準の運用コストを目指すeMAXIS Slimを中心とした多彩な商品ラインアップ。

豊富な全世界株式、米国株式インデックスファンドの中から自由に選択可能。

松井証券総合口座と連携すればiDeCoでの投資信託もポイント還元の対象

公式サイト(証券口座) 松井証券

参考記事松井証券の個人型確定拠出年金(iDeCo)の全商品を解説します。

以上、SBI証券、楽天証券、マネックス証券、松井証券の個人型確定拠出年金(iDeCo)プランの比較・解説でした。

主な金融機関(証券会社・銀行・保険会社)のiDeCoプラン比較

本サイトでは、前章で解説したSBI証券、楽天証券、マネックス証券、松井証券をお勧めしますが、参考までの他の金融機関の個人型確定拠出年金(iDeCo)についても、年間手数料(加入者/掛金拠出者)、及び各アセットクラスでのインデックスファンドの信託報酬をまとめます。

*前章の復習もかねて既に解説済の4金融機関を含みます。

また各プランで特徴的なファンド(バランスファンド、全世界型ファンドなど)も備考欄に記載します。

さらに、受給時に一時金と年金とで分けて受け取る方法(併給)の対応有無も記載してあります。

尚、金融機関によっては複数のプランを取扱っていますが、基本的に最新のプランを紹介します。(三井住友銀行だけは二つのプランを紹介)

*信託報酬は税込表示

*手数料は加入者が毎月拠出した場合の年額です。

*赤字は各アセットクラスで最も信託報酬の低いファンドです。

*併給可能か否かは公式サイトに記載されていない場合はコールセンターで確認。よって、その内容を保証するものではありません。

*各金融機関名をクリックすると、それぞれの詳細な解説記事にリンクします。

[スマホの方は横にスクロールしてご覧ください]

運営管理機関手数料が無条件で無料となる証券会社・銀行

マネックス証券

| マネックス証券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイトマネックス証券 iDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% 三菱 UFJ | 0.154% One DC | 0.154% DC ニッセイ | 0.154% eMAXIS Slim | 0.099% eMAXIS Slim | 0.242% iFree | 0.152% eMAXIS Slim | 0.187% DC ニッセイ | 0.297% 三井住友 DC |

| eMAXIS Slim 全世界株式(オール・カントリー) [0.05775%] eMAXIS Slim 米国株式(S&P500) [0.08140%] iFreeNEXT NASDAQ100インデックス [0.495%] eMAXIS Slim バランス(8資産均等型) [0.1430%] iFreeNEXT インド株インデックス[0.473%] | ||||||||

| ポイントeMAXIS Slimを中心とした超低コストの商品ラインアップと受給制度の自由度の高さでおすすめ。 2018.10 eMAXIS Slim米国株式、2020.1 eMAXIS Slim全世界株式(オール・カントリー)追加でさらにパワーアップ。 | ||||||||

SBI証券

| SBI証券 (セレクトプラン) | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイトSBI証券 iDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% eMAXIS Slim | 0.143% eMAXIS Slim | 0.143% 購入・換金 手数料なし ニッセイ | 0.154% eMAXIS Slim | 0.099% eMAXIS Slim 0.099% 購入・換金 手数料なし ニッセイ | 0.242% iFree | 0.152% eMAXIS Slim | 0.275% 購入・換金 手数料なし ニッセイ | 0.297% 三井住友 DC |

| eMAXIS Slim 米国株式(S&P500) [0.08140%] eMAXIS Slim 全世界株式(除く日本) [0.05775%] SBI・全世界株式インデックス・ファンド [0.1022%] セゾン・グローバルバランスファンド [0.56±0.02%] セゾン資産形成の達人ファンド [1.34±0.02%] eMAXIS Slim バランス(8資産均等型) [0.1430%] ひふみワールド年金[1.1%] | ||||||||

| ポイント低コストの豊富な商品ラインアップ。eMAXIS Slim、SBI、セゾンなどの全世界型、eMAXIS Slim米国株式が魅力。 難点は商品数の上限35本に対して余裕がなく新規ファンドの採用が期待できない事。 | ||||||||

楽天証券

| 楽天証券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト楽天証券 iDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.154% たわら | 0.176% 三井住友 DC | 0.143% たわら | 0.187% たわら | 0.099% たわら | 0.275% 日興 | 0.275% 日興 | 0.275% 三井住友 DC | 0.297% 三井住友 DC |

| 楽天・全米株式インデックス・ファンド [0.1620%] 楽天・全世界株式インデックス・ファンド [0.192%] 楽天・プラス・オールカントリー株式インデックス・ファンド[0.0561%] 楽天・プラス・S&P500インデックス・ファンド[0.0770%] 楽天・プラス・NASDAQ-100インデックス・ファンド[0.1980%] セゾン・グローバルバランスファンド [0.56±0.02%] | ||||||||

| ポイント楽天インデックス/楽天・プラス・シリーズがお好みなら楽天証券。 | ||||||||

松井証券

| 松井証券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト松井証券 iDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% 三菱UFJ eMAXIS Slim | 0.143% eMAXIS Slim | 0.143% eMAXIS Slim | 0.154% eMAXIS Slim | 0.099% eMAXIS Slim | 0.242% iFree 0.374% 三菱UFJ | 0.152% eMAXIS Slim | 0.187% eMAXIS Slim 0.275% たわら | 0.220% eMAXIS Slim 0.297% たわら |

| eMAXIS Slim 全世界株式(オール・カントリー) [0.05775%] eMAXIS Slim 米国株式(S&P500) [0.08140%] 楽天・全米株式インデックス・ファンド [0.1620%] 楽天・全世界株式インデックス・ファンド [0.192%] eMAXIS Slim バランス(8資産均等型) [0.1430%] | ||||||||

| ポイント2020.10.18の商品拡充で大幅にパワーアップ。 eMAXIS Slimを中心とした低コスト・人気ファンドの多くをラインアップ。 まだ投資するファンドを決めかねている方におすすめ。 | ||||||||

イオン銀行

| イオン銀行 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイトイオン銀行のiDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.154% たわら | 0.154% One DC | --- | 0.187% たわら | 0.099% たわら | 0.374% 三菱UFJ | 0.363% DIAM | 0.275% たわら | 0.297% たわら |

| たわらノロード バランス(8資産均等型) [0.1430%] | ||||||||

| ポイントネット証券には抵抗がある方におすすめ。 | ||||||||

大和証券

| 大和証券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト大和証券 iDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% ダイワ つみたて | 0.154% ダイワ つみたて | --- | 0.154% ダイワ つみたて | 0.154% ダイワ つみたて | --- | --- | 0.374% DC ダイワ | 0.341% DC ダイワ |

| ポイントネット証券には抵抗がある方におすすめ。 | ||||||||

三菱UFJ eスマート証券(旧:auカブコム証券)

| カブコムのiDeCo | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイトカブコムのiDeCo(イデコ) | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% 三菱UFJ | 0.198% (三菱UFJ) つみたて | 0.198% (三菱UFJ) つみたて | 0.605% (SSGA) DC外国債券 | 0.220% (三菱UFJ) つみたて | 0.660% eMAXIS | 0.374% (三菱UFJ) つみたて | 0.275% 三菱UFJ | 0.330% 三菱UFJ |

| auスマート・ベーシック(安定・安定成長) [0.385%] auスマートプライム(成長・高成長) [1.1946~1.5903%] | ||||||||

| ポイントauファンド保有でポイント還元有。auユーザーはポイント2倍。 | ||||||||

au

| auのiDeCo | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイトauアセットマネジメント | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% iFree | 0.154% iFree | 0.154% iFree | 0.154% eMAXIS Slim | 0.099% eMAXIS Slim | 0.242% iFree | 0.152% eMAXIS Slim | 0.187% eMAXIS Slim | 0.220% eMAXIS Slim |

| eMAXIS Slim 全世界株式(オール・カントリー) [0.05775%] eMAXIS Slim 米国株式(S&P500) [0.08140%] eMAXIS NASDAQ100インデックス [0.440%] auスマート・ベーシック(安定・安定成長) [0.385%] auスマート・プライム(成長・高成長) [1.1946~1.5903%] | ||||||||

| ポイント2022.10下旬、大幅に商品拡充、信託報酬最低水準の商品をラインアップ。 auスマート・ベーシック/プライムはポイント還元有。auユーザーはポイント2倍。 | ||||||||

三井住友銀行「みらいプロジェクト」コース

| 三井住友銀行「みらいプロジェクト」コース | ||||||||

| 手数料 | 2,052円 | 併給 | ? | 公式サイト三井住友銀行 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| --- | --- | 0.154% SMBC ・DC | --- | 0.102% SMBC ・DC | --- | --- | --- | --- |

| SMBC・DCインデックスファンド(S&P500)[0.0968%] 日経平均、先進国株式、米国株式(S&P500)以外に個々のアセットクラスに投資するインデックスファンドは無し。 バランス型としてインデックス運用のファンドに投資する三井住友・資産最適化ファンド(信託報酬1.007%程度) 定期預金等の元本確保型商品無し | ||||||||

| ポイント毎年加入者・指図運用者1人あたり100円を三井住友銀行が未来を支える子どもたちに寄付。 | ||||||||

野村證券 野村のiDeCo

| 野村證券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト野村のiDeCo | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% 野村DC | 0.154% 野村DC | 0.154% 野村日経 | 0.154% 野村DC | 0.099% 野村DC | 0.275% 野村 新興国 | 0.275% 野村 新興国 | 1.045% 野村 J-REIT(*) | 0.363% 野村世界 |

| *国内リートにインデックスファンドはなく、野村J-REITはアクティブファンド 但し、野村世界は日本を含む先進国リート 2021.5.6より無条件で運営管理機関手数料無料化 野村全世界株式インデックスファンド(確定拠出年金向け) [0.1122%] 野村米国株式S&P500インデックスファンド(確定拠出年金向け) [0.1078%] | ||||||||

| ポイント大手店頭証券としては比較的低コストのインデックスファンドをラインアップ | ||||||||

岡三証券

| 岡三証券 | ||||||||

| 手数料 | 2,052円 | 併給 | ○(?) | 公式サイト岡三のDCプラン | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% DC ニッセイ | 0.143% DC ニッセイ | 0.253% 岡三 日本 | 0.275% DIAM DC | 0.099% DC ニッセイ | 0.374% 三井住友 TAM | 0.374% 三井住友 TAM | 0.814% DC日本 Jリート(*) | 0.297% 三井住友 DC |

| *国内リートにインデックスファンドはなく、DC日本Jリートはアクティブファンド 2021.12より無条件で運営管理機関手数料無料化 グローバル3倍3分法ファンド[0.484%] DC米国株式インデックス(S&P500)[0.198%] | ||||||||

| ポイント2021.9商品ラインアップ更新、そして2021.12から運営管理機関手数料無料化 | ||||||||

SMBC日興証券 日興iDeCo

| SMBC日興証券 日興iDeCo/日興iDeCo for docomo | ||||||||

| 手数料 | 2,052円 | 併給 | ? | 公式サイトSMBC日興証券 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% 三井住友 DS・年金 | 0.154% 三井住友 DS・年金 | 0.154% SMBC ・DC | 0.154% 三井住友 DS・年金 | 0.102% SMBC ・DC | 0.275% 野村 新興国 | 0.152% eMAXIS Slim | 0.187% 三井住友 DS・年金 | 0.220% 三井住友 DS・年金 |

| SMBC・DCインデックスファンド(S&P500)[0.0968%] iFree NEXT NASDAQ100インデックス[0.495%] ひふみワールド年金[1.100%] | ||||||||

| ポイント比較的低コストの信商品をラインアップ。 SMBC日興証券は受付金融機関。運営管理機関は三井住友銀行・J-PEC/NRK | ||||||||

りそな銀行 (運営管理機関手数料無料型)

| りそな銀行 りそなiDeCo (運営管理機関手数料無料型) | ||||||||

| 手数料 | 2,052円 | 併給 | ? | 公式サイトりそな銀行 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% Smart-i | 0.154% Smart-i | --- | 0.187% Smart-i | 0.220% Smart-i | --- | 0.374% Smart-i | 0.187% Smart-i | 0.220% Smart-i |

| Smart-i 国内株式ESGインデックス[0.2365%] Smart-i先進国株式ESGインデックス[0.2860%] Smart-i S&P500インデックス[0.2420%] Smart-i DC全世界株式インデックス[0.1375%] | ||||||||

| ポイントESGインデックスをラインアップ。 | ||||||||

日本生命 (運営管理手数料無料コース)

*2023年10月1日から運営管理機関手数料無料になりました。

| 日本生命 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト日本生命 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% DC ニッセイ | 0.143% DC ニッセイ | --- | 0.154% DC ニッセイ | 0.099% DC ニッセイ | --- | --- | 0.187% DC ニッセイB | 0.297% DC ニッセイ |

| ニッセイ・S米国株式500インデックスファンド[0.05775%] DCニッセイ全世界株式インデックスコレクト[0.1045%] | ||||||||

第一生命 (ミライデコ)

*2023年10月1日から運営管理機関手数料無料になりました。

| 第一生命 | ||||||||

| 手数料 | 2,052円 | 併給 | ○ | 公式サイト第一生命 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% One DC | 0.154% One DC | --- | 0.154% One DC | 0.099% たわら | --- | --- | 0.275% たわら | 0.220% One DC |

スポンサーリンク

運営管理機関手数料が条件付きで無料となる証券会社・銀行

| みずほ銀行 | ||||||||

| 手数料 | 2,052円 5,172円 | 併給 | ○ | 残高または掛金累計50万円以上、 または 1.掛金拠出あり 2.メールアドレス登録、 3.「SMART FOLIO <DC>」にて目標金額設定 の3点を満たす人、2,052円。 これらの条件を満たさない場合は5,172円。 公式サイトみずほ銀行 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.154% たわら | 0.154% One DC | --- | 0.187% たわら | 0.099% たわら | --- | 0.186% たわら | 0.275% たわら | 0.297% たわら |

| One DC米国株式(S&P500)インデックス[0.1078%] たわらノーロード全世界株式[0.10989%] | ||||||||

| ポイント無料条件は容易。殆どの方が無料となるでしょう。 | ||||||||

運営管理機関手数料が必要な証券会社・銀行

| 三井住友銀行(標準コース) | ||||||||

| 手数料 | 5,172円 | 併給 | ○ | 公式サイト三井住友銀行 | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.176% 三井住友 | 0.176% 三井住友 DC | 0.154% SMBC ・DC | 0.231% 三井住友 DC | 0.102% SMBC ・DC | 0.275% 日興 | 0.374% 三井住友 DC | --- | 0.363% 野村世界 |

| SMBC・DCインデックスファンド(S&P500) [0.0968%] 三井住友・DCつみたてNISA・全海外株インデックスファンド [0.275%] | ||||||||

| ろうきん | ||||||||

| 手数料 | 5,772円 | 併給 | ○ | 公式サイトろうきん | ||||

| 国内 債券 | TOPIX | 日経 平均 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| 0.132% ダイワ つみたて | 0.154% ダイワ つみたて | --- | 0.154% ダイワ つみたて | 0.099% 野村DC | --- | --- | 0.187% One DC | 0.220% One DC |

敢えて手数料がかかるプランを選択する意味はないでしょう。

以上、各金融機関の個人型確定拠出年金(iDeCo)の比較でした。

尚、個人型確定拠出年金(iDeCo)をお得に使いこなすには、その制度について、しっかり理解する必要があります。下記の書籍などで、勉強されることをお勧めします。