スポンサーリンク

前回に引き続き、バリュー平均法とドルコスト法の比較を簡単な株価モデルで行い、バリュー平均法の有効性について検証していきます。

前回の検証から、株価の上昇、下落の変動が大きいほどバリュー平均法が優位になる事がわかりましたので、今回は、さらに株価の変動を大きくさせたモデルで比較していきます。

見出し

前提条件

- 前提条件は前回と同じです。

- 毎月積立し、それを120カ月(10年間)継続する。

- ドルコスト法の毎月の積立額は1万円とする。

- バリュー平均法で、そのバリュー経路(パス)は毎月1万円ずつ増加していくとする。

最終的な資産額は1万円 x 120カ月 = 120万円になる。 - バリュー平均法では、バリュー経路に従い、毎月、投資額を変更し、制限なく購入、売却を行う事とする。売却時の税金は考慮しない。

- 株価は投資開始月の価格を100円とする。

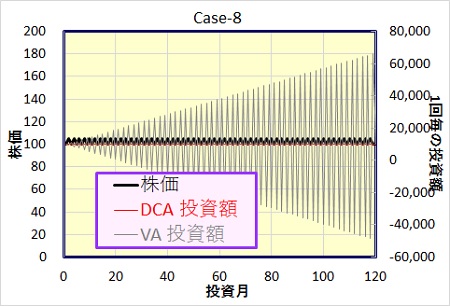

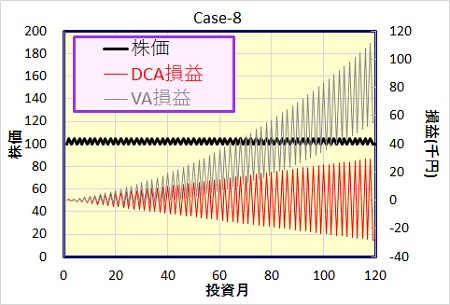

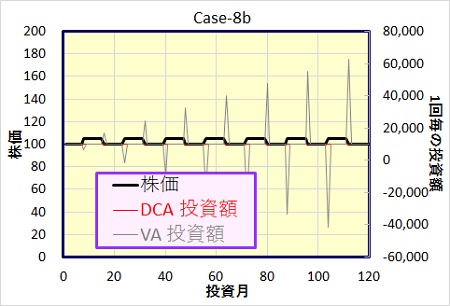

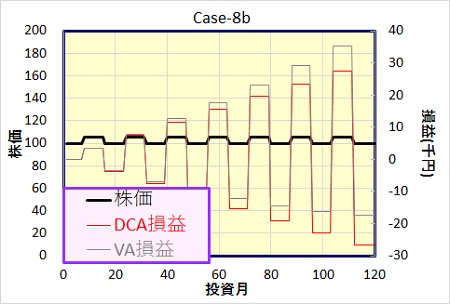

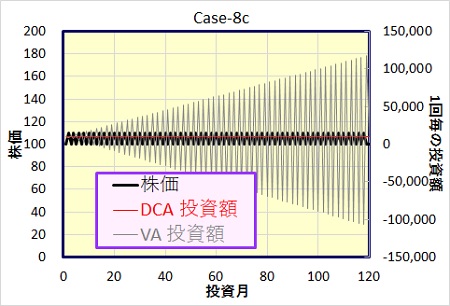

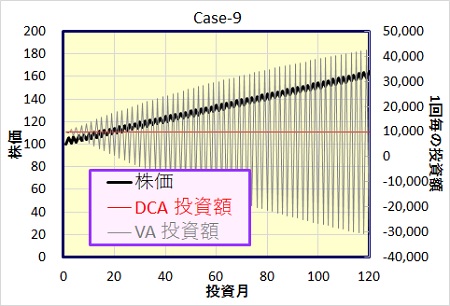

以下、各ケース毎に示す二つのグラフには、上側のグラフに株価(黒線)、ドルコスト法での毎月の投資額(赤線、当然1万円で一定です)、そしてバリュー平均法での投資額(グレー)をプロット、さらに下側のグラフに、株価とともに、損益額の推移をプロットしています。

尚、ドルコスト法をDCA、バリュー平均法をVAと略して表記する場合があります。

Case-8 : 株価が毎月上昇・下落を繰返す場合

株価が100円->105円->100円->105円・・・と毎月5円の幅で上昇・下落を繰返す場合です。尚、積立最終月の株価は、積立開始月と同じ100円に戻るとします。

| ドルコスト | バリュー平均法 | VA-DCA(差分) | |

| 総投資額(千円) | 1,200 | 1,145 | -55 |

| 最終資産(千円) | 1,172 | 1,200 | 28 |

| 最終損益額(千円) | -28 | 55 | 83 |

| 年利回り | -0.47% | 0.92% | 1.40% |

| 平均購入株価 | 102.4 | 95.4 | -7.0 |

| 最大投資額(千円) | --- | 66 | --- |

| 最小投資額(千円) | --- | -49 | --- |

株価が投資開始月と最終月で同じ100円にも関わらず、バリュー平均法は利益を確保し、利回りもドルコスト法より大幅に向上しています。ドルコスト法では損益、利回りともマイナスです。

ただ、毎月、投資と売却を繰返し、その額は投資期間が長くなるにつれ大きくなります。最大で6.6万円の投資、4.9万円の売却です。

投資額(売却額)の変動を許容すれば、このケースでは、バリュー平均法が良好なパフォーマンスを示しています。

なんて素晴らしい投資方法なんだろう!、と言いたいところですが、これって積立投資? ただの短期トレードじゃないの?って突っ込まれそうですね。単に100円で買って105円で売却の繰返しですので利益が出るのも当たり前です。

取りあえず、この議論は置いといて先に進みます。

Case-8b : 株価が8カ月毎に上昇・下落を繰返す場合

Case-8では毎月上昇、下落を繰返しましたが、今度は、その上昇・下落の周期を8カ月毎と長くした場合です。(8で割り切れる月に上昇・下落し、それ以外の月は株価一定)

100円->100円->100円->100円->100円->100円->100円->105円->105円->105円->105円->105円->105円->105円->105円->100円・・・ という感じです。

尚、今回も最終月は100円になるよう調整してあります。

| ドルコスト | バリュー平均法 | VA-DCA(差分) | |

| 総投資額(千円) | 1,200 | 1,218 | 18 |

| 最終資産(千円) | 1,173 | 1,200 | 27 |

| 最終損益額(千円) | -27 | -18 | 9 |

| 年利回り | -0.45% | -0.29% | 0.15% |

| 平均購入株価 | 102.3 | 101.5 | -0.8 |

| 最大投資額(千円) | --- | 63 | --- |

| 最小投資額(千円) | --- | -42 | --- |

このケースでも、ドルコスト法に比較してバリュー平均法の方が優位ではありますが、毎月変動するCase-8に比べ、パフォーマンスは大幅に悪化し、バリュー平均法でも、最終損益、利回りともにマイナスとなってしまいました。

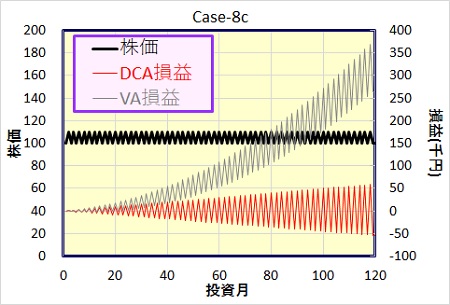

Case-8c : 株価が毎月上昇・下落を繰返す場合(上昇・下落幅大)

Case-8同様、毎月、上昇・下落を繰返すのですが、その上昇・下落幅をCase-8の2倍、即ち月10円と大きくしました。100円->110円->100円->110円・・・。

| ドルコスト | バリュー平均法 | VA-DCA(差分) | |

| 総投資額(千円) | 1,200 | 937 | -263 |

| 最終資産(千円) | 1,146 | 1,200 | 54 |

| 最終損益額(千円) | -54 | 263 | 316 |

| 年利回り | -0.91% | 4.59% | 5.50% |

| 平均購入株価 | 104.7 | 78.1 | -26.6 |

| 最大投資額(千円) | --- | 117 | --- |

| 最小投資額(千円) | --- | -107 | --- |

Case-8に比べて、ドルコスト法では損失が拡大しているのに対し、バリュー平均法では、利益が大幅に上昇してます。年利回りも同様の傾向です。

勿論、このケースも短期トレードになってしまっていますが。

ここまでのまとめ

バリュー平均法は、株価の変動が頻繁、かつその変動幅が大きいほど、その優位性が向上する。

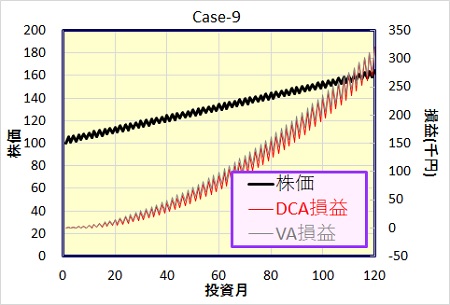

Case-9 : 株価が上昇、下落を毎月繰返しながらも、長いスパンで見れば上昇していく場合

Case-8と同様、毎月5円の幅で上昇・下落を繰返すモデルに、毎月0.5円ずつ上昇していく係数を加えました。

100円->105.5円->101円->106.5円->102円・・・という感じです。

| ドルコスト | バリュー平均法 | VA-DCA(差分) | |

| 総投資額(千円) | 1,200 | 881 | -319 |

| 最終資産(千円) | 1,520 | 1,200 | -320 |

| 最終損益額(千円) | 320 | 319 | -0.8 |

| 年利回り | 4.62% | 5.45% | 0.83% |

| 平均購入株価 | 129.9 | 120.8 | -9.1 |

| 最大投資額(千円) | --- | 42 | --- |

| 最小投資額(千円) | --- | -31 | --- |

利回りで見ればバリュー平均法が上回っていますが、損益額は若干ですが、ドルコスト法の方が大きくなっています。

長期的に株価は上昇しているのですが、株価が下落するたびに売却を行うバリュー平均法では、総投資額が少なくなり、最終的に得られる利益額はドルコスト法に負けてしまうという結果です。

結局、前回の記事のCase-1(株価が単調に増加していく場合)と同様です。

勿論、今回のケースでも、月々の上昇・下落の幅を大きくしたり、株価の長期的な上昇を緩やかにすれば、損益額でもバリュー平均法が上回る場合もあります。

尚、購入平均株価は、今回のケースでもバリュー平均法の方が低く抑えられていますが、購入平均株価だけで、投資パフォーマンスの優劣を判断する事は出来ないという事は前回指摘した通りです。

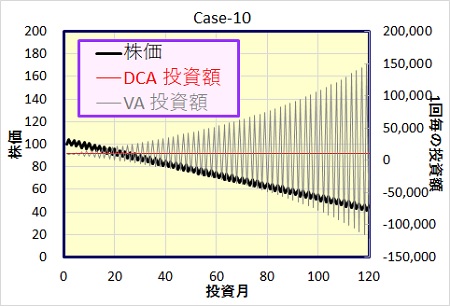

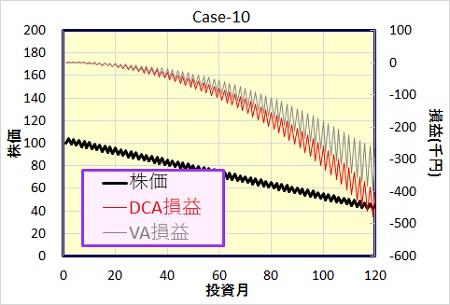

Case-10 : 株価が上昇、下落を毎月繰返しながらも、長いスパンで見れば下落していく場合

Case-9とは逆に長期的に見れば、株価が下落していく場合です。

100円->104.5円->99円->103.5円->98円・・・という感じです。

| ドルコスト | バリュー平均法 | VA-DCA(差分) | |

| 総投資額(千円) | 1,200 | 1,467 | 267 |

| 最終資産(千円) | 799 | 1,200 | 401 |

| 最終損益額(千円) | -401 | -267 | 134 |

| 年利回り | -8.32% | -4.19% | 4.13% |

| 平均購入株価 | 68.3 | 55.6 | -12.7 |

| 最大投資額(千円) | --- | 150 | --- |

| 最小投資額(千円) | --- | -121 | --- |

このケースでは、両者ともマイナスではありますが、バリュー平均法の方が損失額、年利回りともに優位という結果です。

前回の記事のCase-2(株価が単調に下落していく場合)では、バリュー平均法は、投資額がどんどん大きくなり、損失を拡大していきましたが、今回は、株価の短期的な上昇時に売価を行っているので、損失額の拡大を抑えられ、結果的にドルコスト法より優位になったという事です。

今回のケースも、上昇、下落の繰返しの波をもっと大きくし、長期的な下落トレンドを緩やかにすれば、よりバリュー平均法の方が優位になります。また、逆に、繰返しの波が小さく、より急激な長期的下落トレンドになれば、バリュー平均法の損失が大きくなってしまいます。

まとめ

バリュー平均法は、短期的な株価の変動が大きいほど、その優位性が向上しますが、短期的な変動より、長期的な変動が大きくなれば寧ろドルコスト法の方が優位になる場合もあります。

また、バリュー平均法は利回りでは勝っていても、損益額では、ドルコスト法に負けてしまう事もあり得ます。

ここまで理解したうえで、以前の「日経平均を日経平均を毎月バリュー平均法で積立していたらどうなっていたか、過去のデータで検証しました。~その2~」でまとめた、積立期間毎の利回り、損益額の平均値の比較の表を見て頂き、

「バブル時代の上昇局面、即ち、短期的変動より長期的変動が大きかった時代はドルコスト法が有利、小さな波を繰返しつつ、ずっと低迷を続けている、即ち長期的変動が少ない、ここ20年ほどは、バリュー平均法が有利」という結果の理由が納得いただけるかと思います。

さて、今回のモデルでの検証では、バリュー平均法、積立というより、単なる短期トレードになってしまいました。次回は、「売却は行わない」という前提条件を追加し、検証してみたいと思っています。

p.s. ここまでの結果で、「しんたろう」的には、バリュー平均法、本当に有効なのか?、かなり懐疑的になっています。