投資する際に重要な事は、リターンに対して、どれだけのリスクがあるのかを十分に理解しておく事です。

銀行預金のように確実に一定の利率で増えていくわけではありません。大きく増える事もあれば、逆に減る、元本割れする可能性もあるのが投資です。

そこで、本記事では投資におけるリターン、リスク、特に長期投資におけるリスクの重要性について解説します。

投資におけるリターン・リスクの基本的な考え方

リターンとリスク

一般的に、リターンは利回り、リスクはそのバラツキである標準偏差で表されます。

リターン(年率)は、簡単にいうと1年間で何%もうかったか、損したかを表した数字です。将来のリターンを予測する時は期待リターンという言葉を使います。

しかし、投資では、その期待リターン通りに確実に増えていくわけではありません。毎月、毎年、リターンは変動します。そのリターンの変動の幅、バラツキをリスクと定義します。その言葉通り、危険度、損する確率と言いたいところですが、投資におけるリスクとは、あくまでリターンがどれだけバラツクかを表す指標となります。大きなリスクの投資では大損する事もありますが、逆に大儲けする事もあるという事です。尚、具体的にはリターンの標準偏差がリスクとなります。

一方、銀行預金だと、ある決まった年利(リターン)で利息が確実にもらえますのでリスクは0となります。(銀行の破たんを心配するならペイオフの範囲内で)

(注)リターンは、年利回りではなく、ある指定された期間で表示される場合もあります。例えば、3カ月のリターンとか、ある投資信託が設定されてから現在までのリターンなど。リターンの値を見る時は、その値が年率換算されているかどうかを確認しましょう。リスクについても同様です。本記事では全て年率で表記します。

また、リスクの計算(標準偏差)に使うリターン、月次リターン、日次リターン等、どれを使うかで値も変わります。

具体例 ~投資 1年後のリターンの分布~

リターン、リスクについて、より具体的に説明します。

一例として、

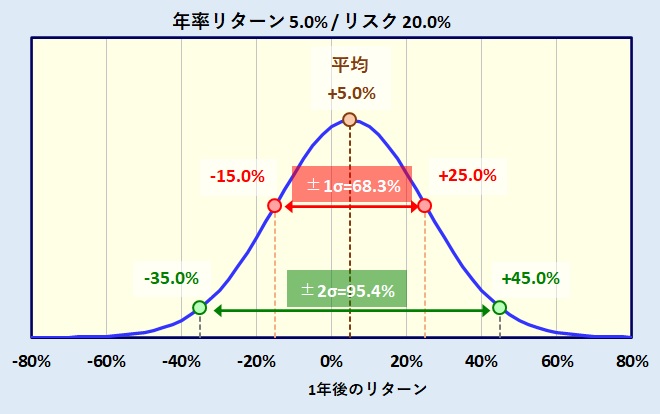

期待リターン 5% / リスク 20% (年率)

の投資を考えます。株式クラスだと概ねこのような値になります。

投資を開始して1年後のリターンは下図のような正規分布を仮定します。

*より正確には対数正規分布ですが、短期間では正規分布でも良いでしょう。対数正規分布の詳細は後述。

先ず平均は期待リターン通り5.0%となります。

但し、必ず期待リターン通りになるという事ではなく、ある確率でリターンはバラツキます。

リターンがどのようにばらつくかは、

期待リターン ± リスク(標準偏差σ)のA倍

で計算できます。どこまでの可能性(確率)を考えるかでAの値、すなわちリスクの何倍かが決まります。

例えば、±1標準偏差(σ)だと、リターンは、

期待リターン 5% - 1 x リスク(標準偏差σ) 20% = -15%

から

期待リターン 5% + 1 x リスク(標準偏差σ) 20% = +25%

の範囲に68.3%の確率で入ります。

同様に、2標準偏差まで考えると、

リターンは-35%から+45%の範囲に95.4%の確率で入ります。

実際の投資において、どの程度のリスクまで見込むかはご自身で決めるべき事かと思いますが、リスクの2倍(95.4%の確率)程度で考える事が多いようです。上記例では-35%の損失まで想定するという事です。

尚、以上は1年後のリターンのバラツキであり、その翌年はさらにバラツキます。より長期の場合については次章で解説します。

シャープレシオ (投資の効率性)

勿論、リターンは大きく、リスクは小さい方が良いのですが、一般的に、リターンが大きければリスクも大きくなります。リスク無くして大きなリターンは得られないという事です。

リスク0の定期預金で5%の年利なんてあり得ませんし、一方で、5%のリターンが期待できる株式投資でリスクが0という事も絶対にありません。(数字は、ただの一例です)

ただ、同じリスクでも、リターンが全く同じというわけではありません。投資対象により、同じリスクでもリターンが異なる場合があります。

そこで、リスクを考慮した上でリターンを評価する「リスク調整後リターン」が投資のパフォーマンスを評価するにあたり重要な指標となります。その代表的なものとしてシャープレシオがあります。

シャープレシオは下式のように定義されます。

シャープレシオ

= (投資対象のリターン - 無リスク資産のリターン) / (投資対象のリスク)

無リスク資産のリターンとは、例えば定期預金等の金利の事です。現在のように金利が低い場合は、

シャープレシオ = (投資対象のリターン) / (投資対象のリスク)

と理解しても問題ないでしょう。

当然、同じリスクであれば、リターンが高い方が良いに決まっています。即ち、シャープレシオの数字が大きいほど、より効率的な投資と言えます。

スポンサーリンク

長期投資でのリターンのバラツキ ~リスクはリターンを蝕む~

前章ではリターン、リスクの基本的な考え方を1年後のリターンのバラツキで説明してきました。

さて、このようなリスクを有する投資商品を長期にわたって保有するとどうなるでしょう?

モンテカルロシミュレーションにより、長期に投資した場合の資産額を占ってみます。

長期投資でのリターンのバラツキ ~モンテカルロ・シュミレーション~

資産額が対数正規分布に従うと仮定し、モンテカルロ・シュミレーションを行ってみます。

*モンテカルロ・シュミレーション : EXCELで10万回乱数を発生させ、それぞれのN年後の資産額を計算。

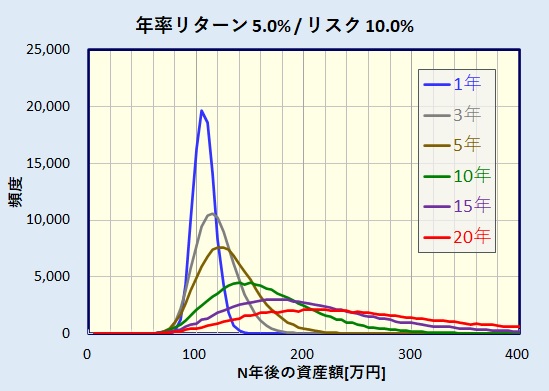

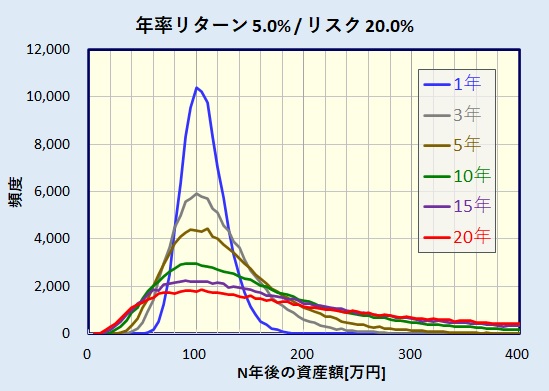

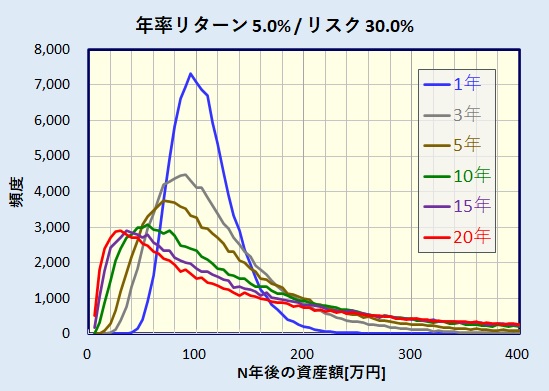

年率リターンを5%とし、リスクが10%、20%、30%の3通りについて、100万円を一括投資しN年後の資産額をプロットしたのが下図。

リターン 5% / リスク 10%

リスクが10%と比較的小さい場合です。

投資期間が長くなるほど分布は広がっていくものの、比較的順調に資産が増えていく事がわかります。

リターン 5% / リスク 20%

リスクが20%、株式クラスで比較的考えられるリスク値です。

投資年数が長くなると、分布が広がり、大儲けする場合もあれば、逆に大損するケースも出てきます。最頻値は殆ど変わらないように思えます。

リターン 5% / リスク 30%

リスク 30%とかなり高いケースです。

長期になるほど大儲けする場合もあるのですが、分布自体はだんだん資産額の少ない方向にシフトしていきます。

まさに「リスクはリターンを蝕む」様子が見て取れます。

スポンサーリンク

年率リターンで見てみると? ~長期投資でリスクは減るか~

長期にわたって投資していると最終的な資産額は大きくばらついていく事がご理解頂けたかと思います。

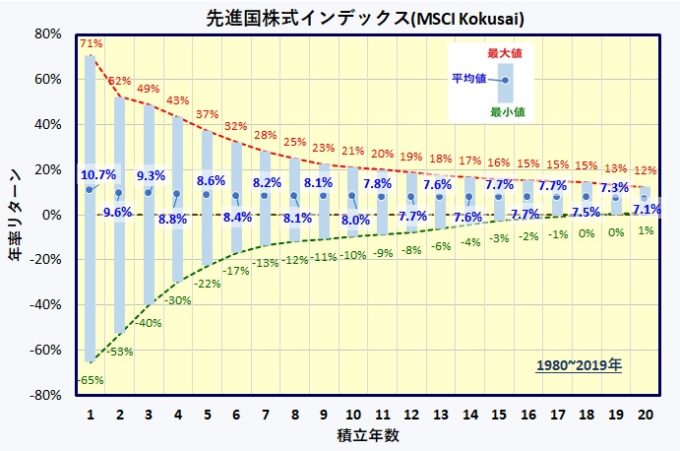

一方、下図のように投資期間が長いほど、平均的なリターンに収束していくという結果もあります。(書籍などでご覧になった方も多いかと思います。)

先進国株式インデックス(MSCIコクサイ)における積立年数と年率リターンの関係

(*)データ引用:インデックス値は米国MSCIサイト、円為替レートは日本銀行サイト。年率リターンは管理人が独自に計算

これらは一見矛盾しているように思われるかもしれませんが、そうではありません。

重要なのは最終的な資産額のバラツキなのか、年率なのかという点です。

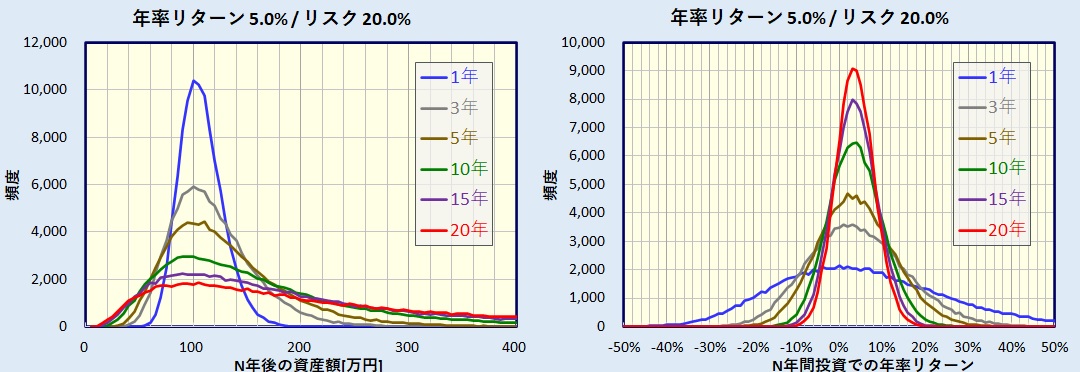

実際に、モンテカルロシュミレーション結果を年率リターンでグラフにしてみます。

いずれも年率リターン5%、リスク20%の場合です。

左側は前章で示したのと同じ100万円の投資元本がN年後にいくらになっているかのバラツキです。

一方、右側は、これを年率リターンで示したものです。

年率リターンは投資年数が長いほどバラツキが小さくなり、ある値に収束していきます。

最終的な資産額、年率リターン、どちらで見るかによって大きく景色が違いますね。

長期投資により年率リターンのバラツキは小さくなっていくのですが、長期間にわたってリスクに晒す事により、資産額は大きくばらついてしまうという事です。

スポンサーリンク

投資期間と平均値・中央値、元本割れ確率

前章で3通りのリスクでの資産額の分布から、だいたいのイメージをつかめたかと思いますが、これをもっと定量的に比較していきます。

*以降はモンテカルロ・シュミレーションではなく対数正規分布を直接計算する事で求めています。尚、計算にあたり、イーノ・ジュンイチ様のファンドの海を参考にさせて頂きました。

全て年率リターン5%で計算してあります。

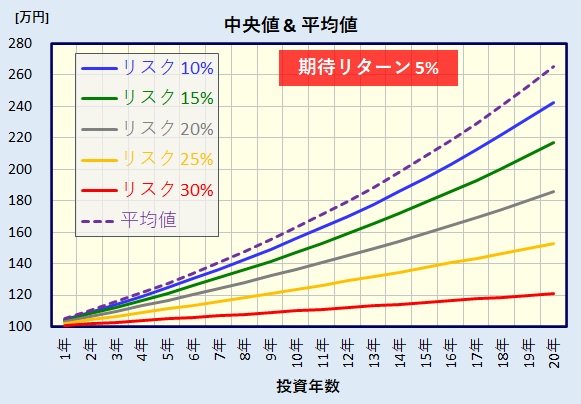

平均値・中央値

100万円を投資し、年率リターン5%で1~20年運用した時の資産額の平均値・中央値です。

先ず、平均値はリスクによらず一定で、年率5%(期待リターン)で単純に複利で増えていった額と同じになります。

但し、多くのケース(確率)で、この平均のリターンを得る事が出来るわけではありません。前章の分布図を見て分かるように、運用年数が長いほど資産額が多い側に広く裾をもった分布になっています。即ち、一部が期待リターンを大きく上回り、これが平均値を押し上げているだけです。

ちょうど半分、50%の確率での資産額は中央値を見て下さい。

運用年数が長くなるほど中央値も上がってはいきますが、リスクが高いと、運用年数に対する資産額の増加が緩やかになっていき、期待リターンとの差が大きくなっていく事がわかります。言い換えると、期待リターン通りになる確率はリスクが大きいほど小さくなるという事です。

一方、リスクが小さいと、今回の計算では最小で10%の場合を示していますが、中央値がほぼ平均値(期待値)に近くなっています。

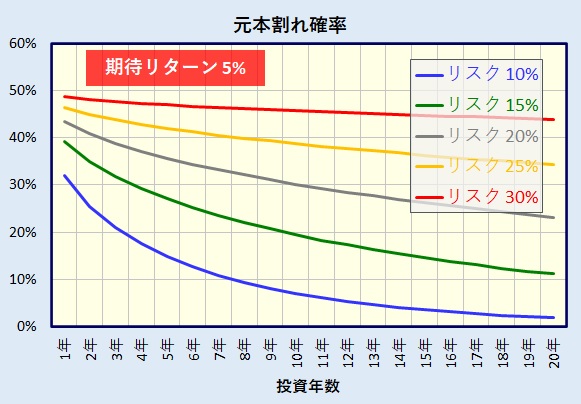

元本割れ確率

特に初めて投資する方が心配するのが「元本割れ」する事でしょう。

そこで、各リスクに対する元本割れ確率を見てみます。(期待リターンは5%一定)

投資期間が長くなるほど元本割れする確率は下がっていきます。これが長期投資をすすめる理由でもあります。

ただ、リスクが高いと、投資期間に対する元本割れ確率の減少率が明らかに小さくなっています。即ち、リスクの高い投資は、運用期間が長くなっても、元本割れ確率がそう減る事はないという事です。

以上、長期投資におけるリターンとリスクの関係を見てきましたが、まさに「リスクはリターンを蝕む」という事がお分かりいただけたかと思います。

スポンサーリンク

付録:各資産クラス毎のリターン・リスクの一例

*資産クラスとは、アセットクラスとも言いますが、投資対象の事で、例えば、国内債券、国内株式、外国債券、外国株式などを意味します。

一つの例として、年金積立金管理運用独立行政法人(GPIF)が公表している値を紹介します。GPIFは我々の大切な国民年金、厚生年金を運用している機関です。

2020年4月1日「基本ポートフォリオの変更について」に示されているリターンとリスクを下表にまとめました。

*リターンは名目リターン。(実質リターンに賃金上昇率を加えた値)

| 期待リターン | リスク (標準偏差) | |

| 国内債券 | 0.7% | 2.56% |

| 国内株式 | 5.6% | 23.14% |

| 外国債券 | 2.6% | 11.87% |

| 外国株式 | 7.2% | 24.85% |

*GPIFデータより管理人作成

まとめ

投資におけるリターン、リスクについて、その定義、及び、長期投資におけるリスクの重要性について解説しました。

リスクなくして大きなリターンを得る事は出来ませんが、一方で、リスクはリターンを蝕むこともあります。

初めて投資する方は、リターンだけでなくリスクにより注目し、ご自身に許容できるリスクを十分考慮した上で、投資先やアセットアロケーションを選択・決定して下さい。

アセットアロケーションとリターン・リスクの関係は下記記事を参照して下さい。

初めて投資、特にインデックス投資を行う方は下記記事をお読み下さい。

リターンとリスク、その値を探すのも大変ですし、複数の投資信託を購入した際、その組み合わせのリターン・リスクを自分で計算するのはもっと大変です。

購入した投資信託のリターン・リスクをわかりやすく表示してくれるサービスを無料で行ってくれるのが松井証券 投信工房です。

公式サイト松井証券

投資に挑戦したいけど、証券会社の選択に悩んでいる方は下記の記事を参考にして下さい。