2020年より国内籍公募投資信託やETFなどにかかっていた外国・日本での二重課税が外国税額控除により解消されます。

そして、この制度改定により最も恩恵を受けると思われる「外国に投資する国内籍ETF」、実際にどれだけのメリットがあるのかを検証します。

*本記事は国内籍ETFに関するもので、外国株・外国ETFの外国税額控除とは異なる事に注意してください。

*本記事には管理人による推測・仮定が含まれています。

スポンサーリンク

見出し

外国に投資する国内籍ETFへの外国税額控除

*以下、本記事で投資信託またはファンドという場合は、ETFを除く非上場の投資信託の事を指します。

二重課税解消

例えば、米国株式に投資する国内の投資信託やETFでは、保有する株式から出る配当に対して米国で10%課税され、さらに国内でも課税されるという二重課税の状態になっていました。

*分配金を出さない投資信託の場合、国内課税は繰延され最終的には売却時に譲渡益として課税されます。

*外国での源泉徴収税率は国よって異なります。

この二重課税が2020年の制度改正で解消される事になります。

(大雑把に表現すると)外国で源泉徴収された税金を国内の所得税から控除する(差し引く)というものです。(但し分配金を出さないファンドには適用されません)

改正後の外国税額控除の詳細、及び、それが適用された投資信託へのインパクトは下記記事を参照して下さい。

外国税額控除の投資信託、ETFの違い

実際の外国税額控除は単純に外国税が全額控除されるという訳ではありません。

投資信託では大まかに下式のように計算されます。

控除外国所得税額 = 普通分配金 x 収益1円あたりの外国所得税

収益1円あたりの外国所得税 = (期中外国所得税額) / (期末収益分配可能額)

*期末収益分配可能額には配当収益だけでなく、株価の上昇によるキャピタル・ゲイン等も含む。

例えば、投資信託でキャピタルゲインがあるにも関わらず配当収益分だけを分配金として出した場合、実際の分配金額が分母である期末収益分配可能額に対して小さくなり、結果的に控除される外国税額も小さくります。

即ち、投資信託で外国税を全額控除しようとすると、キャピタルゲインを含む収益全てを分配金として出さなければならないという事です。分配金には国内課税20.315%が源泉徴収されますので、国内課税繰延効果がなくなり長期的には不利になる事も有り得ます。

これに関しては上で紹介した記事で詳細に解説・比較してあります。

ETFの場合

ETFでは、通常、配当相当分を分配金として出します。

外国税額控除をETFに適用するにあたって、期末収益分配可能額にキャピタルゲインを含むか、あるいは配当収入(インカムゲイン)だけで良いのというのが重要なポイントです。

この辺の情報がなく未だ詳細は分かりませんが、

ここでは収益分配可能額は配当収入のみ、即ちETFでは外国税額が全額控除されるという仮定のもと検証を行います。

*複数の運用会社に問い合わせて上記仮定で正しいだろうとの回答を得てますが、公式な見解ではない事、また電話での質問・回答であり正確に質問の意図が伝わっているか、また回答の解釈等誤解が生じている可能性がある、さらに税制の話は専門家でないと断定できない事もあり、あくまで本記事は上記仮定に基づいて記載していることに注意してください。

尚、外国に投資するETF全てに本改正が適用されるとは限りません。

*これも運用会社に確認しましたが、未だ適用可否の明言を避ける運用会社・ETFもあります。(2020年になれば明らかになるでしょう)

唯一、公式に二重課税調整措置の適用を公表しているのが三菱UFJ国際投信のMAXIS 海外株式(MSCIコクサイ)上場投信【1550】。

FOFからファミリーファンド方式への変更、それに伴う信託報酬の引下げ、そして外国税額控除が適用される事が記載されています。

プレスリリースETFの投資信託約款の変更に関するお知らせ(三菱UFJ国際投信)

また、大和総研の下記レポート(P.5 下部注釈部)によると、FOFでは適用対象になるかまだ明らかになっていない点もある旨が記載されています。

参考レポート投資信託の外国税額控除の制度解説とファンドに及ぼす影響の資産(大和総研)

スポンサーリンク

国内籍ETFへの外国税額控除(二重課税調整措置)の影響

さて、この外国税額控除がETFのパフォーマンスにどの程度のインパクトがあるかを検証していきます。

計算・比較の前提条件

- ETF分配金の外国税額は全額控除されるという前提・仮定。

- ETF分配金は配当収入のみ

- 外貨建て比率100%、外国源泉徴収税率は10%。

- 分配金は年1回。分配金は課税後全額再投資(最低購入口数は考慮せず)。

- 信託報酬、及びETF売買手数料などのコストは考慮しない。

- 評価・比較は、一括投資後、各投資期間に応じて保有、投資期間終了後売却し、売却時国内課税後の年率リターンで行う。

*分配金有無を比較する場合は、必ず売却時の課税を考慮する必要があります。一括投資でも、分配金有の場合、分配金再投資により平均購入価額が変わり、それに対する譲渡益課税も変わってくるからです。

投資期間に応じた年率リターンの比較

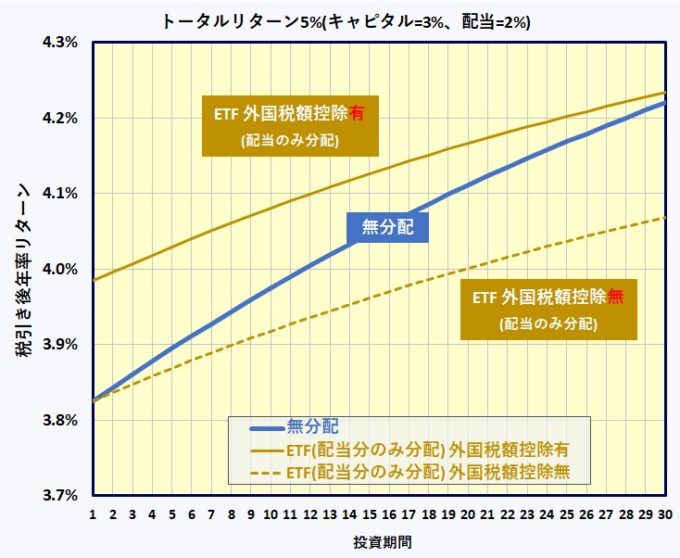

トータルリターン5% = キャピタルリターン[3%] + インカム(配当)リターン[2%]で計算してみます。

下図は投資(保有)年数毎の年率リターンです。

図中、「無分配」とは分配金を出さない無分配型投資信託の事です。

ETFの場合、外国税額控除無から有になる事で0.16~0.17%pt、年率リターンが向上します。

そして外国税額控除が適用されたETFでは、無分配型の投資信託よりも有利になる事がわかります。

投資期間(保有期間)が長くなるほど、その差は縮まるとはいえ、30年間でも未だETFが有利です。

下記記事で示した配当・キャピタルゲイン全てを分配金として出す投資信託より、ETFの方が外国税額控除のメリットをより大きく受ける事が出来ます。

参考記事投資信託の分配金に対する外国税額控除を解説(2020年改正)。分配金有、無分配、どちらが得?

トータルリターン[キャピタルリターン+インカムリターン(配当利回り)]毎にETF・無分配型投資信託を比較

次に、トータルリターン、及びインカムリターンを振ってETF・無分配型投資信託を比較します。

前章で示した通り長期になるほど無分配型投資信託が有利になりますので、無分配型がETFの年率リターンを上回る投資年数(保有年数)を計算し下表にまとめます。

*トータルリターン = キャピタルリターン + インカムリターン

| インカムリターン(配当利回り) | ||||||

| 1% | 2% | 3% | 4% | 5% | ||

| トータル リターン | 2% | >40 | >40 | |||

| 3% | >40 | >40 | >40 | |||

| 4% | >40 | >40 | >40 | >40 | ||

| 5% | 34 | 34 | 35 | 35 | 36 | |

| 6% | 29 | 29 | 29 | 30 | 30 | |

| 7% | 25 | 25 | 25 | 26 | 26 | |

傾向としては、トータルリターンが高いほど、またインカムリターンが高いほど「無分配型投資信託が有利となる投資年数」が長くなりますが、その依存性はあまり大きくなく、今回計算した範囲内では最小値で25年、断然ETFの方が有利です。

分配金に加えてキャピタルゲインをも分配金として出す投資信託と無分配型投資信託の比較においては、トータルリターン・インカムリターンに対する依存性が強かったのですが、今回は配当分だけしか分配金として出さないETFですので、分配金を出すことで生じる国内課税繰延効果がなくなるデメリットよりも、外国税額控除のメリットの方が大きく勝っている為と解釈出来ます。

スポンサーリンク

実際のETFで検証 ~MAXIS 海外株式(MSCIコクサイ)上場投信【1550】~

実際のETFのチャートで検証しています。

ここで取り上げるのは外国税額適用を既に公表しているMAXIS 海外株式(MSCIコクサイ)上場投信【1550】。

本ETFはMSCIコクサイとの連動を目指し、日本を除く先進国各国に投資しますが、外国源泉徴収税率は一律10%と仮定して計算します。

設定来の9年間での比較

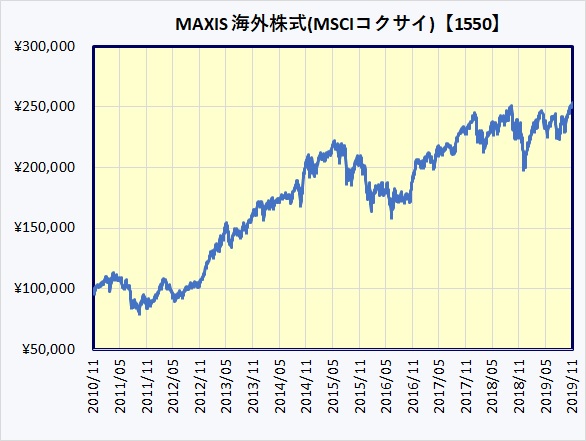

【1550】が設定された2010.11.12から9年間の基準価額で検証します。

計算した期間のチャートを下図に示します。この9年間、右肩上がりで基準価額は大きく上昇しています。

2010.11.22に一括投資したとして9年後の年率リターンで比較します。

勿論、9年後に売却した時の譲渡益課税も考慮してあります。

尚、比較の対象とする無分配型の投資信託ですが、ここでは【1550】の分配金を非課税で再投資した基準価額を用います。

年率で10%を超す堅調な相場の中での比較になりますが、下表に各条件での年率リターンをまとめます。

| 無分配型 投資信託 | 外国税額控除無 ETF | 外国税額控除有 ETF | |

| 年率 リターン | 10.91% | 10.78% | 10.96% |

外国税額控除有のETFは10.96%と、控除無しのETFに比べ0.18%pt、また無分配型投資信託に対して0.05%pt、年率リターンが向上しています。

株価下落時で比較 ~分配金を必ず出すETFが不利になる場合~

ETFでは必ず配当相当分を分配金として出します。

株価が下落する局面でも配当・分配金がありますので、トータルリターンがマイナスにも関わらず分配金に対して国内で税金が徴収されてしまいます。これがETFの最大のデメリットでもあります。

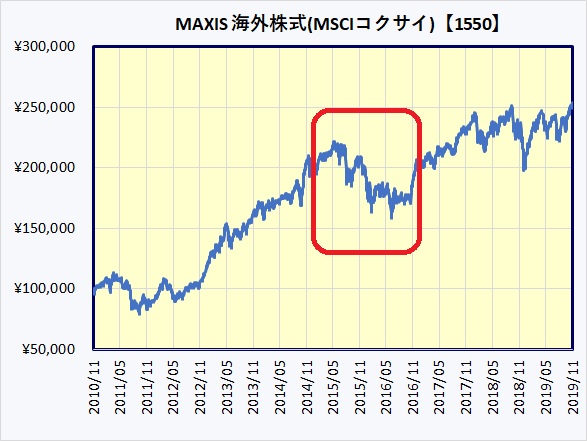

そこで株価下落局面で無分配型投資信託とETFとを比較してみます。

上記【1550】で、唯一下落しているのが2014年末からの2年ほど。

チャートの赤枠の2年間で比較してみます。(具体的には2014.11~2016.11)

この2年間での年率リターンを下表にまとめます。

| 無分配型 投資信託 | 外国税額控除無 ETF | 外国税額控除有 ETF | |

| 年率 リターン | -1.69% | -2.02% | -1.87% |

下落局面でも外国税額控除無より有りの方が有利になるのは変わりませんが、無分配の投資信託より0.18%pt大きく下落しています。

分配金を必ず出すETFでは、このように不利な局面があるという事も理解しておいてください。

複数の株価チャートを想定し無分配型投資信託とETFを比較した結果は下記記事をご覧ください。

まとめ

以上、2020年から適用される外国税額控除(二重課税調整措置)のETF(国内籍で外国に投資するETF)への影響を評価しました。

まだETFへの外国税額控除がどうなるか不明な点もありますが、外国税が全額控除されるとの前提・仮定で評価した結果である事にご注意下さい。

外国税額控除がETFへ適用されると、当然ですが、ETFに投資・保有したい方にとっては有利になります。

そして、下落局面で不利になる事はあるものの、無分配の投資信託(インデックスファンド)より有利になるケースも多くなります。

*信託報酬・売買手数料を考慮せず。さらに端数でも再投資できるという前提。

ただ課題は信託報酬。低コスト化が進んだ最近の投資信託(インデックスファンド)はETFよりも信託報酬が低くなっています。

今回、MAXIS 海外株式(MSCIコクサイ)上場投信【1550】が運用形態を変える事で信託報酬を引下げましたが、ETFにおいても低コストが進む事を期待します。

尚、楽天証券ならMAXISやNEXT FUNDSなど多くのETFの売買手数料が無料となります。勿論、今回取り上げたMAXIS 海外株式(MSCIコクサイ)上場投信【1550】も無料の対象です。

公式サイト楽天証券

*各ETFが外国税額控除の対象になるかは、それぞれの運用会社にご確認下さい。(2020年になってから問い合わせされた方が良いかと思います)

先進国株式(MSCI KOKUSAI)に投資する東証上場ETFの比較については下記記事をご覧ください。