国内株式と言えば、その指数としてTOPIXや日経平均株価がポピュラーですが、その他にも高配当株式に注目した指数、そして、それに連動するように運用するETFが複数設定されています。

そこで、これらの高配当ETFを、TOPIXや日経平均株価も含めて詳細に比較していきます。

[最終更新日:2024年12月16日]全て最新の情報に更新。

*本記事は原則2024年11月末日時点の情報に基づき記載しています。

本記事は国内の高配当銘柄に投資する東証上場ETFの比較です。米国高配当株式に投資する米国ETFについては下記ページをご覧下さい。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 国内(日本)株式 高配当ETFの基本情報

- 2 国内(日本)株式 高配当ETFの信託報酬・実質コスト

- 3 国内(日本)株式 高配当ETFの分配金

- 4 国内(日本)株式 高配当ETFのトータルリターン

- 5 国内(日本)株式 高配当ETFの流動性・人気

- 6 国内株式高配当ETFのインディカティブNAV、マーケットメイク制度

- 7 国内株式高配当ETFのの新NISA対応状況

- 8 まとめ

- 9 [備考] 国内株式 高配当ETF、そのベンチマーク(指数)の概要・構成銘柄

- 9.1 [東証配当フォーカス100指数] 上場インデックスファンド日本高配当(東証配当フォーカス100)【1698】

- 9.2 [野村日本株高配当70] NEXT FUNDS 野村日本株高配当70連動型上場投信【1577】

- 9.3 [MSCIジャパン高配当利回りインデックス] iシェアーズ MSCI ジャパン高配当利回り ETF【1478】

- 9.4 [MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数] 上場インデックスファンドMSCI日本株高配当低ボラティリティ【1399】

- 9.5 [日経平均高配当株50指数] NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

- 9.6 [S&P/JPX 配当貴族指数] One ETF 高配当日本株【1494】

- 9.7 [TOPIX高配当40指数] iFreeETF TOPIX高配当40指数【1651】

- 9.8 [野村株主還元70] NEXT FUNDS 野村株主還元70連動型上場投信【2529】

- 9.9 [MSCIジャパン・高配当セレクト25指数] グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】

- 9.10 [野村日本株高配当70マーケットニュートラル指数] MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】

- 9.11 [Morningstar日本株式サステナビリティ配当利回りフォーカス指数] グローバルX Morningstar 高配当 ESG-日本株式ETF【2849】

国内(日本)株式 高配当ETFの基本情報

現時点で国内株式の高配当銘柄に注目したインデックス型ETFは12本あります。(アクティブ運用を除く)

先ずは、そのETFの基準情報をまとめます。

(参考までにTOPIX、日経平均株価連動型で信託報酬最安値のETFも記載)

尚、グローバルX高配当30-日本株式ETF【235A】(GlobalX)は設定から日が浅いため、今回の評価からは除外し、全11本の比較となります。

[スマホの方は横にスクロールしてご覧ください]

| ETF 【コード】 (運用会社) | 対象指数 | 信託報酬 | 売買 単位 | 設定日 |

| 上場インデックスファンド 日本高配当 (東証配当フォーカス100) 【1698】 (日興AM) | 東証配当 フォーカス 100指数 | 0.308% | 10 | 2010/5/13 |

| NEXT FUNDS 野村日本株高配当70 連動型上場投信 【1577】 (野村AM) | 野村日本株 高配当70 | 0.352% | 1 | 2013/3/5 |

| iシェアーズ MSCI ジャパン 高配当利回りETF 【1478】 (ブラックロック) | MSCIジャパン 高配当利回り インデックス | 0.209% | 1 | 2015/10/19 |

| 上場インデックスファンド MSCI日本株高配当 低ボラティリティ 【1399】 (日興AM) | MSCIジャパン IMIカスタム 高流動性 高利回り 低ボラティリティ 指数 | 0.385% | 10 | 2015/11/30 |

| NEXT FUNDS 日経平均高配当株50指数 連動型上場投信 【1489】 (野村AM) | 日経平均 高配当株50指数 | 0.308% | 1 | 2017/2/10 |

| One ETF 高配当日本株 【1494】 (アセマネOne) | S&P/JPX 配当貴族指数 | 0.308% | 1 | 2017/5/22 |

| iFreeETF TOPIX高配当40指数 【1651】(*1) (大和AM) | TOPIX 高配当40指数 | 0.209% | 1 | 2017/9/25 |

| NEXT FUNDS 野村株主還元70連動型 上場投信 【2529】 (野村AM) | 野村株主還元70 | 0.308% | 1 | 2019/4/18 |

| グローバルX MSCIスーパー ディビィデンド -日本株式ETF 【2564】 (GlobalX) | MSCIジャパン 高配当セレクト 25指数 | 0.429% | 1 | 2020/8/25 |

| MAXIS 日本株高配当70 マーケットニュートラル 上場投信 【1499】 (三菱UFJ国際投信) | 野村日本株 高配当70 マーケット ニュートラル指数 | 0.440% | 1 | 2017/12/11 |

| グローバルX Morningstar 高配当 ESG -日本株式ETF 【2849】 (GlobalX) | Morningstar 日本株式 サステナビリティ 配当利回り フォーカス指数 | 0.3025% | 1 | 2022/3/22 |

| グローバルX 高配当30 -日本株式ETF 【235A】 (GlobalX) | Mirae Asset Japn High Dividend 30 Index | 0.3025% | 1 | 2024/8/20 |

| iシェアーズ・ コアTOPIX ETF 【1475】(*3) (ブラックロック) | TOPIX | 0.0495% (*2) | 10 | 2015/10/19 |

| iシェアーズ・ コア日経225 ETF 【1329】 (ブラックロック) | 日経平均株価 | 0.0495% (*2) | 1 | 2001/9/4 |

(*1)ダイワ上場投信-TOPOIX高配当40指数【1651】は2023年4月4日よりiFreeETF TOPIX高配当40指数に名称が変更になりました。

また2024年5月7日より売買単位が1口に変更になりました。

(*2)iシェアーズ・コアTOPIX ETF【1475】、iシェアーズ・コア日経225 ETF【1329】は2022年6月8日に信託報酬が0.0495%に引き下げられました。また純資産総額に応じて信託報酬率が下がる段階料率を採用。

(*3)iシェアーズ・コアTOPIX ETF【1475】は2024年8月8日より1:10に分割するとともに売買単位を1口から10口に変更しました。

各ETFの指数、構成銘柄・業種の詳細は本記事末尾にまとめてあります。

国内(日本)株式 高配当ETFの信託報酬・実質コスト

信託報酬の低さがETFの魅力の一つですが、一般の投資信託同様、信託報酬以外のコストがかかります(注)。信託報酬と、それ以外のコストの総和を実質コストと定義し、各ETFの実質コストを比較してみます。

(注)ETFの信託報酬には上場に係る費用、指数使用料が含まれていません。よってこれらも信託報酬以外のコストとして必ずかかります。

*税込み表記。

*実質コストは森村ヒロさんのこちらの記事を参考に計算しました。

*決算短信の損益計算書に記載されている営業費用を実質コストとしています。尚、直近1年分の決算結果から計算。

| ETF 【コード】 | 信託報酬 | 実質コスト | 信託報酬以外 のコスト |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 0.308% | 0.351% | 0.043% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 0.352% | 0.373% | 0.021% |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 0.209% | 0.255% | 0.046% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 0.385% | 0.485% | 0.100% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 0.308% | 0.377% | 0.069% |

| One ETF 高配当日本株 【1494】 | 0.308% | 0.385% | 0.077% |

| iFreeETF TOPIX高配当40指数 【1651】 | 0.209% | 0.296% | 0.087% |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 0.308% | 0.364% | 0.056% |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 0.429% | 0.507% | 0.078% |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 0.440% | 0.513% | 0.073% |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 0.3025% | 0.354% | 0.052% |

| iシェアーズ・コアTOPIX ETF 【1475】(*) | 0.0495% [0.0469%] | 0.088% | 0.039% [0.042%] |

| iシェアーズ・コア日経225 ETF 【1329】(*) | 0.0495% [0.0485%] | 0.088% | 0.039% [0.040%] |

*iシェアーズ・コアTOPIX/日経225【1475/1329】は純資産総額に応じて信託報酬が変わる段階料率を採用していますが、実質コスト時の計算に用いる信託報酬は期首、期末の信託報酬の平均値(表中[]内の値)を使用。

信託報酬は0.209%~0.440%、実質コストは信託報酬に最大0.10%程度が上乗せされ0.255~0.513%。

この中ではiシェアーズ【1478】、iFreeETF【1651】が信託報酬・実質コストとも低くなっています。

ただ、TOPIXや日経平均株価連動型ETFでは実質コストでも0.1%以下のETFがあり、高配当ETFは割高感が否めません。

スポンサーリンク

国内(日本)株式 高配当ETFの分配金

高配当ETFは、配当・分配金目的で投資されている方が多いかと思います。

そこで分配金関連の情報をまとめます。

高配当日本株ETFの分配金利回り

*分配金利回りは2024.11末日時点の基準価額に対する直近1年の分配金から算出

| ETF 【コード】 | 分配金 | 分配金利回り |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 年4回 1,4,7,10月 | 3.27% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 年4回 1,4,7,10月 | 3.31% |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 年2回 2,8月 | 2.43% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 年4回 1,4,7,10月 | 2.73% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 年4回 1,4,7,10月 | 3.51% |

| One ETF 高配当日本株 【1494】 | 年2回 4,10月 | 3.32% |

| iFreeETF TOPIX高配当40指数 【1651】 | 年4回 2,5,8,11月 | 2.69% |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 年4回 1,4,7,10月 | 2.99% |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 年4回 1,4,7,10月 | 4.13% |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 年4回 1,4,7,10月 | 3.08% |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 年4回 1,4,7,10月 | 3.11% |

| iシェアーズ・コアTOPIX ETF 【1475】 | 年2回 2,8月 | 2.17% |

| iシェアーズ・コア日経225 ETF 【1329】 | 年2回 2,8月 | 1.67% |

各ETF、年2~4回分配金を支払い、その分配金利回りは2.43%~4.13%。

TOPIXや日経平均株価の2.17, 1.67%に比較し非常に高くなっています。

その中で、

グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】4.13%

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】 3.51%

One ETF 高配当日本株【1494】 3.32%

NEXT FUNDS 野村日本株高配当70連動型上場投信【1577】 3.31%

上場インデックスファンド日本高配当(東証配当フォーカス100)【1698】 3.27%

MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】3.08%

の利回りが高くなっています。

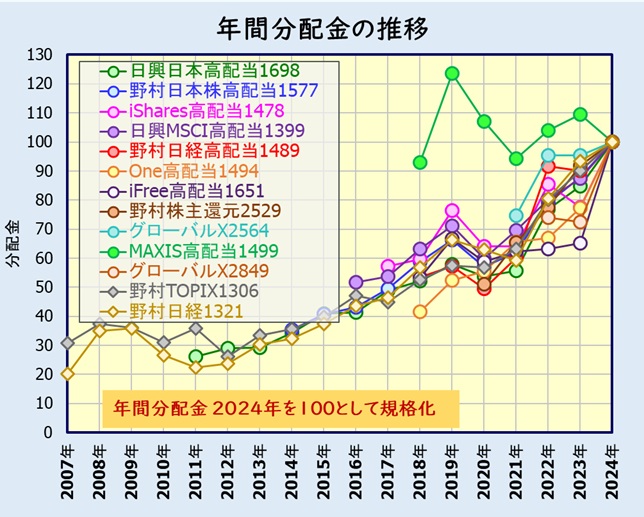

年間分配金の推移

毎年安定して分配金を出すかも重要な要素です。

そこで各ETFの年間分配金の推移を見てみます。(2024年の分配金を100としてプロット)

*各ETFが設定された年は除く

*TOPIX/日経平均はNEXT FUNDSより

2019年から2020年は多少減少しましたが、この期間を除くと、多くのETF、毎年、順調に分配金を増やしています。

*MAXIS【1499】は減少傾向、ただ、これは2019年の分配金が極端に多かったとも言えます。

ただ、その増加傾向(増配率)にETFによる大きな差はなく、またTOPIX、日経平均とも変わりません。

スポンサーリンク

国内(日本)株式 高配当ETFのトータルリターン

配当・分配金目的とはいえ、やはり重要なのが配当・分配金収益(インカムゲイン)に、株価・基準価額上昇によるキャピタルゲインを加えたトータルリターン。

*ここでは分配金を非課税で再投資した場合のトータルリターンを評価します。

*運用期間が3年に満たないグローバルX Morningstar【2849】は評価対象外

リターン・リスク特性

各ETFのトータルリターン・リスク特性を見てみます。

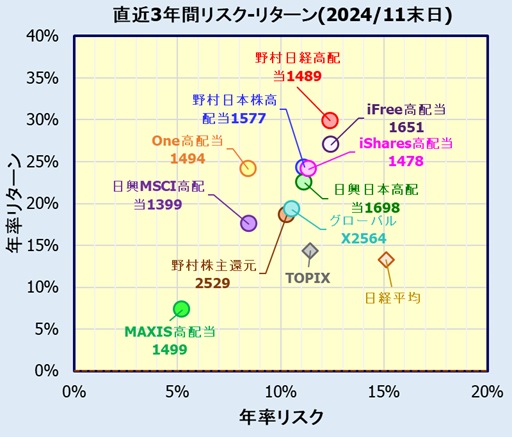

直近3年リスク-リターン

下図は2024年11月末日時点の3年間のリスクーリターン特性。

運用実績が短いETFが多いため僅か3年での比較ですが、この直近3年のトータルリターンでは、MAXIS高配当【1499】以外は日経平均やTOPIXを上回っています。

リスクはMAXIS高配当【1499】を除けば概ね同じで、シャープレシオでは全ての高配当ETFが良好な結果です。

尚、MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】は、リターンは冴えませんが、売り・買い両建てのニュートラル戦略を取っているだけあってリスクは非常に小さくなっています。

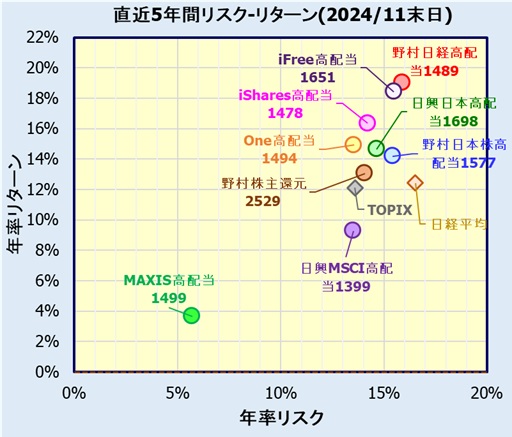

直近5年リスク-リターン

次に2024年11月末日時点の5年間のリスクーリターン特性です。

5年でもMAXIS高配当【1499】、日興MSCI高配当【1399】以外は日経平均やTOPIXを上回っています。(野村日本株高配当1577、One配当1494は微妙)

特に、野村日経高配当【1489】、iFree高配当【1651】、iShares高配当【1478】が高いリターンを示しています。

スポンサーリンク

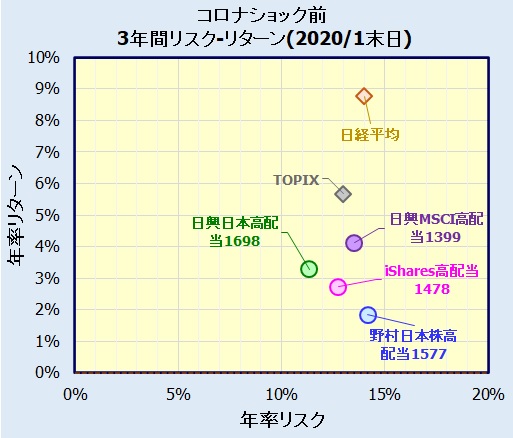

コロナ・ショック前 (3年間)

2020年3月以降、新型コロナウイルスの影響で株価は大きく下落、その後急回復と非常にボラティリティの大きい相場になりました。

そこで、このコロナ・ショックの影響を排除する為、2020年1月末時点の3年リスク・リターンを見てみます。

コロナショック前の3年では日経平均、TOPIXの方が高いパフォーマンスを示しています。

このように評価期間によってパフォーマンスの比較は大きく変わる事に注意が必要です。

2020年1~3月 株価急落時の最大下落率(ドローダウン)

2020年1~3月の新型コロナ・ショックによる株価急落の影響を見てみます。

2020/1/6~3/31の期間で基準価額の最高値からの最安値への下落率で評価します。

| ETF【コード】 | 最大下落率 |

| 上場インデックスファンド日本高配当(東証配当フォーカス100)【1698】 | -29.3% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | -31.6% |

| iシェアーズ MSCI ジャパン高配当利回り ETF【1478】 | -28.3% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ【1399】 | -31.0% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】 | -31.0% |

| One ETF 高配当日本株【1494】 | -29.9% |

| iFreeETF TOPIX高配当40指数【1651】 | -29.0% |

| NEXT FUNDS 野村株主還元70連動型上場投信【2529】 | -30.3% |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF【2564】 | --- |

| MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】 | -3.5% |

| グローバルX Morningstar高配当 ESG-日本株式ETF【2849】 | --- |

| iシェアーズ・コアTOPIX ETF【1475】 | -29.1% |

| iシェアーズ・コア日経225 ETF【1329】 | -31.2% |

高配当ETF、TOPIX、日経平均株価いずれも-30%前後の下落率で、高配当ETFがコロナショックでの急落に強かったという事はありません。

ただ、前述のように直近3年/5年のパフォーマンスが優れた高配当ETFがありますので、これらはコロナショック後に大きく上昇したという事になります。

尚、ニュートラル戦略のMAXIS 日本株高配当70マーケットニュートラル上場投信【1499】だけは-3.5%と軽微な下落におさまっています。

「日経平均高配当株50指数」は長期のデータがあり、そのパフォーマンスは下記ページをご覧ください。

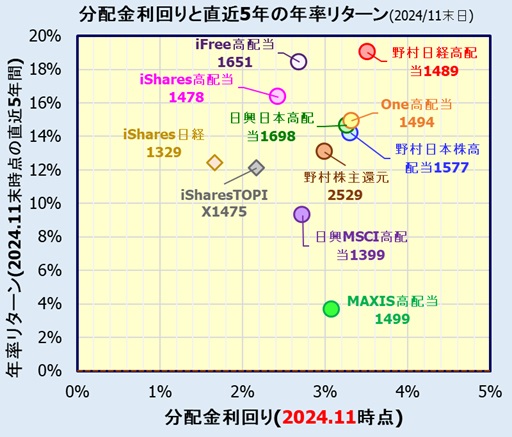

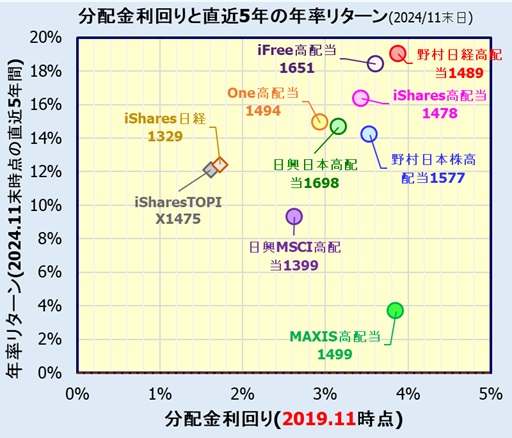

分配金利回りとトータルリターン

分配金利回りとトタールリターンの関係を見てみます。

*トータルリターンは2024年11月末日時点の直近5年間年率リターン

分配金利回りは2024年11月末時点直近1年の分配金合計/2024年11月末日時点の基準価額で計算した値、及び、トータルリターン評価の開始時点である5年前、2019年11月末時点の分配金利回りに対してもプロットしてみます。

2024.11時点の分配金利回りとトータルリターンの関係では、僅かですが分配金利回りが高いとトータルリターンが低いようにも見えます。

トータルリターンが高い-->基準価額が高くなる-->分配金利回りとしては低く見える傾向にありますので、その時点のトータルリータンと逆相関になりやすいのは(よほど増配率が高くない限り)ある意味当然とも言えます。

そこで、トータルリターン計算時の始点となる2019.11の分配金利回りに対してもプロットしてみたわけですが、ここでは、逆相関の傾向が殆どなくなっています。寧ろ順相関の傾向にも見えます。分配金がトータルリターンに大きく寄与した可能性もあります。

そして、高い分配金利回りと高いトータルリターンを両立しているのが野村日経高配当【1489】。

スポンサーリンク

国内(日本)株式 高配当ETFの流動性・人気

純資産総額、平均売買代金、平均売買高から各ETFの流動性・人気を調べます。

*純資産総額は2024.11末日時点

*平均売買代金、平均売買高は2024.12.13時点の直近90日平均(データ引用:東証マネ部)

| ETF 【コード】 | 純資産総額 [億円] | 平均売買代金 [万円] (平均売買高 [口]) | 設定日 |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 446.3 | 2,061 [6,984] | 2010/5/13 |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 1,456.0 | 13,086 [3,505] | 2013/3/5 |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 945.1 | 5,362 [14,613] | 2015/10/19 |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 59.5 | 234 [1,052] | 2015/11/30 |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 2,876.2 | 111,523 [496,138] | 2017/2/10 |

| One ETF 高配当日本株 【1494】 | 479.8 | 4,908 [1,612] | 2017/5/22 |

| iFreeETF TOPIX高配当40指数 【1651】 | 505.8 | 5,469 [27,647] | 2017/9/25 |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 767.8 | 1,302 [7,808] | 2019/4/18 |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 615.7 | 15,700 [58,066] | 2020/8/25 |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 107.5 | 112 [121] | 2017/12/11 |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 133.8 | 546 [1,261] | 2022/3/22 |

| iシェアーズ・コアTOPIX ETF 【1475】 | 17,384 | 83,105 [3,001,181] | 2015/10/19 |

| iシェアーズ・コア日経225 ETF 【1329】 | 14,049 | 186,317 [46,194] | 2001/9/4 |

平均売買高は金額、口数とも、

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

が圧倒的に大きくなっています。

2024.1.19に1:30の分割を行った事で、取引値2,300円前後(2024.12.13時点)と低くなり、しかも1口単位で取引できます。

尚、【1489】は純資産総額でもトップです。

その他では、

グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】

が金額、口数とも大きくなっています。

【2564】も取引値2,700円前後(2024.12.13時点)、1口単位と少額から取引できます。

国内株式高配当ETFのインディカティブNAV、マーケットメイク制度

取引時間中の推定された基準価額をインディカティブNAV(iNAV)といいます。

ETFを売買する際、その時の市場価格がiNAVよりも高ければ割高、逆であれば割安という事になります。特に流動性の低いETFを売買する時はiNAVを参考にすると良いでしょう。

iNAVは東京証券取引所のサイトで見ることができます(外国株などの一部銘柄を除く)。

また、東証ではインセンティブを受け取る代わりに気配提示義務を負うマーケットメイク制度を適用し、流動性の向上を目指しています。

iNAV、マーケットメイク制度とも一部の対象銘柄のみですが、ここで取り上げた高配当ETF 11本は全て対象になっています。

スポンサーリンク

国内株式高配当ETFのの新NISA対応状況

2024年から始まった新NISA、つみたて投資枠と成長投資枠の二つの枠がありますが、

ここで取り上げたETFは成長投資枠のみで取引できます。

ただし、MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】だけは成長投資枠でも購入出来ません。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ

以上、高配当株式に注目した指数との連動を目指す国内ETF 11本の比較でした。

11本とも全て異なる指数をベンチマークとし、単純に優劣をつけられるものではありません。

基本的には各指数のお好みで選べばよいでしょう。

尚、トータルリターンとして見たとき、必ずしも高配当ETFが勝るとは限らない、評価期間にもよりますが、TOPIXや日経平均株価に負けるETFも多くあるという点に注意してください。

国内高配当株ETFが無料で売買できる証券会社

勿論、ETFに投資する場合は、株式売買手数料の安い(無料)証券会社を選択する事は言うまでもありません。

SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりましたので、ここで取り上げたETFも全て売買手数料無料で取引できます。

また、三菱UFJ eスマート証券(旧:auカブコム証券)では1日の約定金額100万円までの株式売買手数料が無料です。

さらに、SBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)では下記ETFを売買手数料無料としています。

*SBI証券は国内株式売買手数料無料の対象外の方でも下記ETFであれば無料で取引できます。

*楽天証券の手数料0円ETF(現物取引)サービスは上記国内株式売買手数料無料化実施に伴い2023.12末で終了しました。

| ETF 【コード】 | SBI証券 | 三菱UFJ eスマート証券(旧:auカブコム証券) |

| 上場インデックスファンド 日本高配当 (東証配当フォーカス100) 【1698】 | --- | --- |

| NEXT FUNDS 野村日本株高配当70 連動型上場投信 【1577】 | 無料 | 無料 |

| iシェアーズ MSCI ジャパン 高配当利回り ETF 【1478】 | 無料 | 無料 |

| 上場インデックスファンド MSCI日本株高配当 低ボラティリティ 【1399】 | --- | --- |

| NEXT FUNDS 日経平均 高配当株50指数 連動型上場投信 【1489】 | 無料 | 無料 |

| One ETF 高配当日本株 【1494】 | --- | --- |

| iFreeETF TOPIX高配当40指数 【1651】 | --- | --- |

| NEXT FUNDS 野村株主還元70連動型 上場投信 【2529】 | 無料 | 無料 |

| グローバルX MSCIスーパー ディビィデンド -日本株式ETF 【2564】 | --- | --- |

| MAXIS 日本株高配当70 マーケットニュートラル 上場投信 【1499】 | 無料 | --- |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | --- | --- |

公式サイトSBI証券

公式サイト楽天証券

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

ETFは保有する株式から配当が出ると、それを分配金として必ず出さなければなりません。一方、(非上場の)インデックスファンドの多くが分配金を出さず、配当を非課税のままファンド内部で自動的に再投資してくれます。資産形成期においては分配金無し、配当に対する課税を繰延される無分配インデックスファンドの方が一般的には有利となります。

但し、配当控除を使って分配金に対する実質的な税率を低くできる方はETFの方が有利になる場合があります。

詳細は下記記事をご覧ください。

他の指数との連動を目指す国内(東証上場)ETFについては下記ページをご覧ください。

国内株式高配当ETF *本記事

スポンサーリンク

[備考] 国内株式 高配当ETF、そのベンチマーク(指数)の概要・構成銘柄

*構成銘柄は2024.11末時点

[東証配当フォーカス100指数]

上場インデックスファンド日本高配当(東証配当フォーカス100)【1698】

TOPIX1000、東証REIT指数の構成銘柄のうち、時価総額および予想配当利回りに着目して選定された100銘柄(株式90, REIT10銘柄)。

時価総額加重型指数。

定期入替 : 年2回(1月/7月)

公式サイト(引用元)東証配当フォーカス100指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| 上場インデックスァンド 日本高配当(東証配当フォーカス100) 【1698】 | ||

| 銘柄数 | 100 | |

| 1 | 日本たばこ産業 | 8.2% |

| 2 | キヤノン | 7.9% |

| 3 | 三菱UFJフィナンシャル・グループ | 6.0% |

| 4 | ブリヂストン | 5.2% |

| 5 | 三井住友フィナンシャルグループ | 4.1% |

| 6 | INPEX | 3.1% |

| 7 | 三菱商事 | 2.9% |

| 8 | キリンホールディングス | 2.7% |

| 9 | みずほフィナンシャルグループ | 2.7% |

| 10 | 日本電信電話 | 2.5% |

[野村日本株高配当70]

NEXT FUNDS 野村日本株高配当70連動型上場投信【1577】

予想配当利回りが高い70銘柄から構成される等金額型指数。

過去3年間に経常利益がマイナスとなったことのある銘柄は除外。

定期入替 : 年1回(12月)

公式サイト(引用元)野村日本株高配当70

構成銘柄

構成銘柄上位10位を下表にまとめます。

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | ||

| 銘柄数 | 70 | |

| 1 | かんぽ生命保険 | 1.7% |

| 2 | SOMPOホールディングス | 1.6% |

| 3 | みずほフィナンシャルグループ | 1.5% |

| 4 | ふくおかフィナンシャルグループ | 1.5% |

| 5 | 大林組 | 1.5% |

| 6 | コンコルディア・フィナンシャルグループ | 1.5% |

| 7 | NIPPON EXPRESSホールディングス | 1.5% |

| 8 | SBIホールディングス | 1.5% |

| 9 | 三井住友トラストグループ | 1.5% |

| 10 | ENEOSホールディングス | 1.5% |

等金額指数で、各銘柄の比率は最大でも1.7%に抑えられています。

[MSCIジャパン高配当利回りインデックス]

iシェアーズ MSCI ジャパン高配当利回り ETF【1478】

配当性向が正、配当性向トップ5%除外、5年間で配当金が減少している銘柄除外、ROEなどのクォリティ・スコアが負の銘柄除外、1年間の株価パフォーマンスがマイナスの銘柄の下位5%を除外。

残った銘柄から元指数(MSCI JAPAN)の配当利回り130%を超える利回りの銘柄。

時価総額加重型指数(最大5%)。

REITは含まない。

定期入替 : 年2回(5月/11月)

公式サイト(引用元)MSCI指数ハンドブック

構成銘柄

構成銘柄上位10位を下表にまとめます。

| iシェアーズ MSCI ジャパン高配当利回りETF 【1478】 | ||

| 銘柄数 | 33 | |

| 1 | 任天堂 | 5.4% |

| 2 | 日本たばこ産業 | 5.0% |

| 3 | 日本電信電話 | 5.0% |

| 4 | KDDI | 4.9% |

| 5 | ソフトバンク | 4.9% |

| 6 | 三井物産 | 4.9% |

| 7 | キヤノン | 4.8% |

| 8 | 本田技研 | 4.8% |

| 9 | 東京海上HD | 4.7% |

| 10 | 伊藤忠 | 4.7% |

スポンサーリンク

[MSCIジャパンIMIカスタム高流動性高利回り低ボラティリティ指数]

上場インデックスファンドMSCI日本株高配当低ボラティリティ【1399】

MSCIジャパンIMI指数(国内上場大・中・小型株が対象、REIT含む)から、

- REIT、金融業種を除く

- 流動性上位400銘柄

- 実績配当利回り上位150銘柄

- ポートフォリオ・リスクの最小化を目標に最適化を実行。最大ウエイト1%、最小ウェイト0.05%。

定期入替 : 年4回(2月/5月/8月/11月)

公式サイト(引用元)MSCI指数ハンドブック

構成銘柄

構成銘柄上位10位を下表にまとめます。

| 上場インデックスファンド MSCI日本株高配当低ボラティリティ 【1399】 | ||

| 銘柄数 | 126 | |

| 1 | 任天堂 | 1.1% |

| 2 | 三菱倉庫 | 1.1% |

| 3 | ヤマトホールディングス | 1.1% |

| 4 | 日本新薬 | 1.1% |

| 5 | NIPPON EXPRESSホールディングス | 1.1% |

| 6 | カシオ計算機 | 1.1% |

| 7 | 西日本旅客鉄道 | 1.1% |

| 8 | コムシスホールディングス | 1.0% |

| 9 | エクセディ | 1.0% |

| 10 | 大林組 | 1.0% |

最大ウェイト1%とする事で、高配当株指数の中で最も多くの銘柄に分散されています。

[日経平均高配当株50指数]

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

日経平均構成銘柄のうち配当利回りの高い50銘柄から構成される配当利回りウエート方式の株価指数。

配当利回りと流動性(売買代金)を加味してウエートを決定。

定期入替 : 年1回(6月)。

公式サイト(引用元)日経平均高配当株50指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| NEXT FUNDS 日経平均高配当株50指数 連動型上場投信 【1489】 | ||

| 銘柄数 | 49 | |

| 1 | 武田薬品工業 | 4.1% |

| 2 | みずほフィナンシャルグループ | 3.8% |

| 3 | 日本製鉄 | 3.7% |

| 4 | 日本たばこ産業 | 3.7% |

| 5 | アステラス製薬 | 3.5% |

| 6 | ソフトバンク | 3.4% |

| 7 | MS&ADインシュランスグループホールディングス | 3.2% |

| 8 | 三井住友フィナンシャルグループ | 3.1% |

| 9 | 商船三井 | 3.1% |

| 10 | 三菱UFJフィナンシャル・グループ | 2.9% |

[S&P/JPX 配当貴族指数]

One ETF 高配当日本株【1494】

TOPIX構成銘柄から時価総額、流動性でスクリーニング、

10年以上にわたり毎年増配しているか、または安定した配当を維持している事。

配当利回りにより加重。

定期入替 : 年1回(7月)。

公式サイト(引用元)S&P/JPX配当貴族指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| One ETF 高配当日本株 【1494】 | ||

| 銘柄数 | 50 | |

| 1 | 長谷工コーポレーション | 2.8% |

| 2 | 安藤・間 | 2.7% |

| 3 | セブン銀行 | 2.6% |

| 4 | 日本新薬 | 2.6% |

| 5 | 日本曹達 | 2.5% |

| 6 | センコーグループホールディングス | 2.4% |

| 7 | サンゲツ | 2.4% |

| 8 | 中国塗料 | 2.4% |

| 9 | 丸井グループ | 2.4% |

| 10 | 飯田グループホールディングス | 2.3% |

スポンサーリンク

[TOPIX高配当40指数]

iFreeETF TOPIX高配当40指数【1651】

TOPIX100の構成銘柄から直近1年間の配当実績に基づく配当利回りの高い40銘柄。

時価総額加重平均型(5%キャップ)

定期入替 : 年1回(6月)。

公式サイト(引用元)TOPIX高配当40指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| iFreeETF TOPIX高配当40指数 【1651】 | ||

| 銘柄数 | 40 | |

| 1 | 三菱UFJフィナンシャルグループ | 5.9% |

| 2 | 三井住友フィナンシャルグループ | 5.4% |

| 3 | 任天堂 | 5.2% |

| 4 | 東京海上HD | 5.2% |

| 5 | 伊藤忠 | 5.1% |

| 6 | みずほフィナンシャルグループ | 4.9% |

| 7 | 日本電信電話 | 4.4% |

| 8 | 三井物産 | 3.9% |

| 9 | 三菱商事 | 3.7% |

| 10 | トヨタ自動車 | 3.7% |

[野村株主還元70]

NEXT FUNDS 野村株主還元70連動型上場投信【2529】

過去3年間の実績配当・自社株買い・増資に基づいた「ネット総還元利回り」の高い70銘柄を選定。

「銀行業」「証券、商品先物取引業」「保険業」「その他金融業」は除外。

時価総額加重平均型(2%キャップ)

定期入替 : 年1回(6月)。

公式サイト(引用元)野村株主還元70

構成銘柄

構成銘柄上位10位を下表にまとめます。

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | ||

| 銘柄数 | 70 | |

| 1 | ENEOSホールディングス | 2.6% |

| 2 | ソフトバンクグループ | 2.6% |

| 3 | 東京瓦斯 | 2.5% |

| 4 | キヤノン | 2.4% |

| 5 | 日本郵船 | 2.2% |

| 6 | 三井物産 | 2.1% |

| 7 | 日本たばこ産業 | 2.1% |

| 8 | 商船三井 | 2.1% |

| 9 | 積水ハウス | 2.1% |

| 10 | 花王 | 2.0% |

[MSCIジャパン・高配当セレクト25指数]

グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】

MSCIジャパンIMI指数(国内上場大・中・小型株が対象、REIT含む)で、

非REITから

- 流動性基準

- 時価総額基準(時価総額1,000億円未満除外)

- 配当継続性基準(5年DPS[1株当たり配当金]成長率マイナス銘柄除外)

- プライス・パフォーマンス基準(1年間の株価マイナスとなっている下位5%除外)

でスクリーニングした後、配当利回りの高い上位23銘柄に、REIT 2銘柄を加えた25銘柄。

均等ウェイト。

定期入替 : 年2回(5月/11月)

公式サイト(引用元)MSCIジャパン高配当セレクト25指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | ||

| 銘柄数 | 25 | |

| 1 | SBIホールディングス | 4.3% |

| 2 | ピジヨン | 4.1% |

| 3 | インフロニアHD | 4.1% |

| 4 | サンゲツ | 4.0% |

| 5 | いちごオフィスリート投資法人 | 4.0% |

| 6 | 日本たばこ産業 | 4.0% |

| 7 | タカラレーベン不動産投資法人 | 4.0% |

| 8 | FPG | 4.0% |

| 9 | 安藤・間 | 4.0% |

| 10 | 東海東京HD | 3.9% |

スポンサーリンク

[野村日本株高配当70マーケットニュートラル指数]

MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】

「野村日本株高配当70・配当総額加重型」(原指数)をロング、(ベータ調整した)TOPIX先物をショートするニュートラル戦略。

原指数とTOPIXとの差分が収益(または損失)となります。

公式サイト(引用元)野村日本株高配当70マーケットニュートラル指数

構成銘柄

構成銘柄上位10位を下表にまとめます。

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | ||

| 銘柄数 | 70 | |

| 1 | 日本たばこ産業 | 5.1% |

| 2 | 東京海上ホールディングス | 4.8% |

| 3 | ソフトバンク | 4.6% |

| 4 | KDDI | 4.6% |

| 5 | 三菱商事 | 4.3% |

| 6 | 武田薬品工業 | 4.3% |

| 7 | トヨタ自動車 | 4.1% |

| 8 | 任天堂 | 3.9% |

| 9 | 日本電信電話 | 3.8% |

| 10 | 伊藤忠商事 | 3.6% |

上表の構成銘柄の現物株式を保有するとともに、それと概ね同じ額のTOPIX先物を売建てしています。

[Morningstar日本株式サステナビリティ配当利回りフォーカス指数]

グローバルX Morningstar 高配当 ESG-日本株式ETF【2849】

Morningstar Japan Indexの構成銘柄からESG評価の高い高配当銘柄、

- 過去12カ月配当利回り上位25銘柄

- ESGリスク評価スコアの悪い下位25%を削除、Morningstarサステナビリィティ・レーティングで5グローブのスコアを満たすか確認。

- ESGリスク評価スコアが最も悪い下位5%の銘柄をポートフォリオがスコアを満たすまで、または下位50%の銘柄を取り除くまで追加で除外。

- 改めて配当利回りによる銘柄選定

配当金額で加重平均、上限10%。

定期入替 : 年2回(6月/12月)

公式サイト(引用元)グローバルX高配当ESG 指数メソロジー概要

構成銘柄

構成銘柄上位10位を下表にまとめます。

| グローバルX Morningstar 高配当 ESG-日本株式ETF 【2849】 | ||

| 銘柄数 | 25 | |

| 1 | KDDI | 11.0% |

| 2 | 大和ハウス | 10.7% |

| 3 | 日本電信電話 | 9.9% |

| 4 | 大東建託 | 9.3% |

| 5 | ソフトバンク | 9.2% |

| 6 | キリンHD | 9.1% |

| 7 | 日産化学 | 6.6% |

| 8 | SGホールディングス | 6.0% |

| 9 | ユー・エス・エス | 4.8% |

| 10 | 全国保証 | 2.9% |