従来、外国に投資する投資信託の場合、保有する資産からの配当・利子に対して投資国(外国)、日本と二重に課税されていました。

*外国株式・ETFでは確定申告の外国税額控除でその一部を取り戻す事が出来ますが、投資信託の場合、取り戻す事は出来ません。

しかし、2020年以降、制度が改正され外国税額控除が公募投資信託にも適用されるようになります。これにより投資信託が分配金を出す際、外国税額控除が適用され二重課税の問題が解消されます。

本記事では、この投資信託への外国税額控除について解説するとともに、分配金を出すファンド、出さないファンド(無分配)、どちらが得になるかを検証します。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

投資信託への外国税額控除の概要

対象となるのは国内籍商品の公募投資信託、ETF・上場REIT・上場JDR(株式数比例配分方式)です。

投資国で配当・利子が出ると各国の税率(下表参照)により源泉徴収されます。

*売却益に対しては投資国での課税は原則ありません。

| 国 | 配当 | 利子 |

| 米国 | 10% | 0% |

| カナダ | 15% | 0% |

| イギリス | 0% | 0% |

| フランス | 10% | 0% |

| ドイツ | 15% | 0% |

データ引用:投資家のための税金読本

(2017年度版から引用)

以下、計算を単純化するために外国での源泉徴収税率を一律10%(米国株式の場合)と仮定して説明します。

また、対象とする投資信託は100%外貨建て資産に投資し、投資信託のキャンピタルゲイン(株式等の売買益、評価益)は0、配当などによるインカムゲインのみとし、分配金は配当相当分を全て分配すると仮定します。

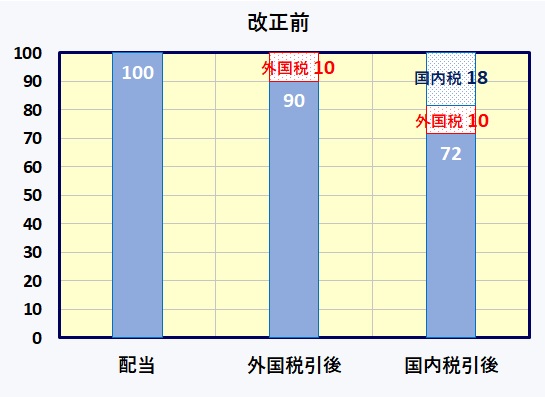

改正前 (2019年まで)

投資信託が保有する株式から配当が出ると、先ず現地国(例えば米国)で10%が源泉徴収されます。

さらに、その投資信託が分配金を出すと、その際、国内で所得税 15.315%、住民税 5%の合計20.315%が源泉徴収されます。

*所得税には復興特別所得税を含む

*分配金を出さない投資信託では国内課税は繰延され、最終的には売却時に譲渡益として課税されます。

例えば米国株式から100の配当が出て、その投資信託が配当分を全て分配金として出すと、

- 配当 100

- 米国で10%課税され90

- 国内で20.315%課税され 90 X (1 - 20.315%) = 72

税引き後72となり、最終的には28%(正確には28.2835%)が源泉徴収される事になります。

これをまとめたのが下図。

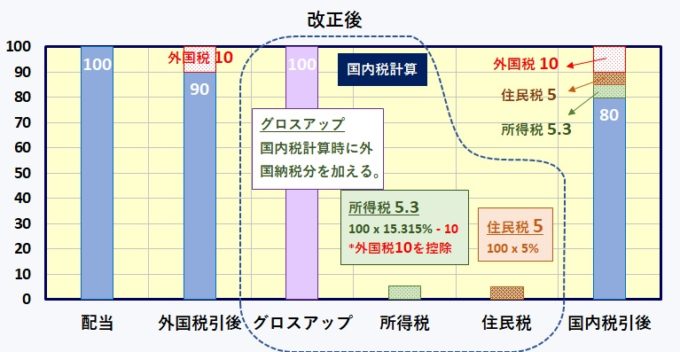

2020年以降の外国税額控除改正

従来は外国、日本の二カ国で課税される二重課税となっていましたが、2020年以降、これが改善され外国税額が控除されるようになります。

先ず、米国株式から100の配当が出ると、米国で10%が課税され、残りの90がファンドに入ります。

次に、国内の税額を計算する事になりますが、その際の課税対象となる課税標準は分配金に米国で支払った外国税額を加え100となります(これをグロスアップと言います)。

そしてグロスアップした課税標準100に対し所得税15.315%、ここから納めた外国税額を控除し、

所得税 = 課税標準 100 x 15.315% - 外国税額 10 = 5.3

となります。

住民税もグロスアップした課税標準で計算しますが、外国税額控除は行われず、

住民税 = 課税標準(100) x 5% = 5

*仮に外国税額が国内所得税で控除しきれなかった場合でも住民税からは控除されません。

最終的には、

外国税 10 + 所得税 5.3 + 住民税 5 = 20.3

と、外国税額が全て控除され、国内課税のみの場合と同一税率になります。

以上、単純化して解説しましたが、実際の投資信託の分配金に対する課税はもっと複雑で必ずしも外国税額が全て控除されるとは限りません。

尚、外国税額控除は、その期において発生した配当を分配金として出した場合のみ適用されます。よって分配金を出さないファンド(低コストインデックスファンドの多く)には今回の改正は適用されません。

さらに2重課税解消が目的ですので、国内税が発生しないNISAや元本払戻金(特別分配金)にあたる分配金にも適用されません。

外国税額控除の詳細

上記解説では単純化して説明しましたが、実際には下記のように計算が行われます。(ETFを除く)

[1] 収益1円あたりの外国所得税 = (期中外国所得税額 / 収益からの分配額) x (収益からの分配額 / 期末収益分配可能額)

*収益分配金1円あたりの外国所得税額を計算。

*期末収益分配可能額はインカム・キャピタルゲイン、分配準備積立金を含む。

[2] 外貨建資産割合 = 外貨建資産の期末純資産総額 / 期末信託財産純資産総額

*外国税額控除は当然外貨建資産のみに適用されるので、この比率を計算。

~~~ [1],[2]は運用会社で計算、[3]以降は販売会社が投資家毎に計算 ~~~

[3] 外国所得税額 = 普通分配金 x [1:収益1円あたりの外国所得税]

*収益分配可能額の全てを分配金として出せば外国所得税が全て控除。言い換えれば、収益分配可能額を全額分配しない場合、外国所得税が全額控除される訳ではない。

[4] 課税標準 = 普通分配金額 + [3:外国所得税額]

*前章で説明したグロスアップ。

[5] 控除限度額 = [4:課税標準] x [2:外貨建資産割合] x 15.315%

*国内所得税が控除限度額。

[6] 控除外国所得税 : [3:外国所得税額]と[5:控除限度額]の小さい方

*国内所得税以上の外国所得税は控除されない。

[7] 所得税 = [4:課税標準] x 15.315% - [6:控除外国所得税]

*グロスアップした課税標準に対して国内所得税15.315%、そして外国所得税を控除。

[8] 住民税額 = [4:課税標準] x 5%

*住民税もグロスアップ後の課税標準に対して計算。但し住民税からは外国所得税は控除されない。

引用資料 : (1),(2)を一部抜粋・編集して引用。

編集・加筆部は青字で表記

改正後の投資信託における外国税額控除のポイント

- 投信信託でも配当・利子に源泉徴収された外国税が控除され外国・日本の2重課税が解消される。

- 但し、外国税額控除が適用されるのは、その期に発生した配当・利子を分配金として出すファンドに限定。無分配のファンドには適用されない。(また繰越も不可)

- 非課税口座(NISA)や元本払戻金(特別分配金)にも適用されない。

無分配のファンドには適用されないというのが大きなポイントです。

インデックスファンドの多くが分配金を出さない、無分配のファンドですので外国税額控除を受ける事が出来ません。

さて、それでは分配金を出して外国税額控除を受ける事で本当に得するのでしょうか? 以下、これについて検証していきます。

スポンサーリンク

分配金有(外国税額控除)と無分配(外国税額控除無)のファンド、どちらが得か?

外国税額控除が受けられる分配金を出すファンド、外国税額控除無しの無分配型ファンド、どちらが得になるか検証していきます。

無分配のファンドは外国税額控除は受けられないものの、国内課税を繰延べ出来るというメリットがあります。

計算・比較の前提条件

- 外貨建て比率100%、外国源泉徴収税率は10%。

- 分配金を出すファンドはインカム・キャピタルゲインの全てを分配金として出す。

(「外国税額控除の詳細」で述べたように、外国税を全額控除するには収益の全てを分配金として出す必要があります) - 分配金は年1回。全て普通分配金。分配金は課税後全額再投資。

- 信託報酬などのコストは考慮しない。

- 評価・比較は、一括投資後、各投資期間に応じて保有、投資期間終了後売却し、売却時国内課税後の年率リターンで行う。

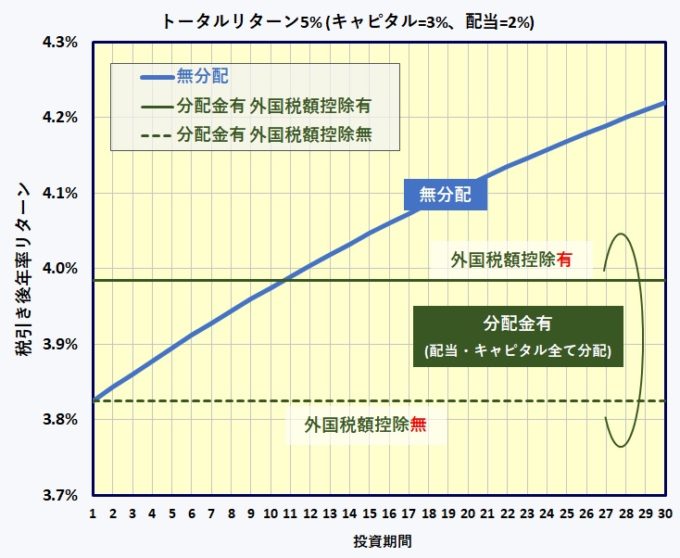

投資期間に応じた年率リターンの比較

先ずはトータルリターン5% = キャピタルリターン[3%] + インカム(配当)リターン[2%]で計算してみます。

下図は投資(保有)年数毎の年率リターンです。

分配金有(図中緑)の場合、毎年収益の全てを分配金として出し課税関係が終了するため税の繰延効果がなく、投資期間(保有期間)によらず一定の年率リターンとなります。

図中、分配金有で外国税額控除無(緑の点線)も示していますが、外国税額控除無に対し有では0.16%ptリターンが向上しています。これが外国税額控除の効果です。

一方、無分配のファンドでは国内税の繰延効果により、投資期間(保有期間)が長いほど年率リターンがあがっていきます。

そして、投資期間が短いと分配金有(外国税額控除有)に負けているものの、11年以上で逆転し無分配型ファンドのリターンが高くなります。

長期投資なら外国税額控除を受けられなくても無分配型が有利!

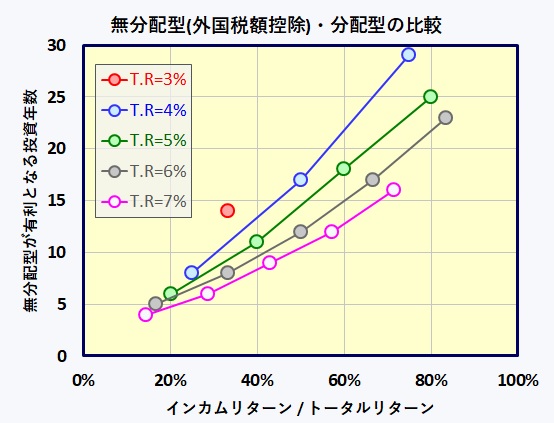

トータルリターン[キャピタルリターン+インカムリターン(配当利回り)]毎に分配型・無分配型を比較

次に、トータルリターン、及びインカムリターンを振って分配型・無分配型を比較します。

前章で示した通り長期になるほど無分配型が有利になりますので、無分配型が分配型の年率リターンを上回る投資年数(保有年数)を計算し下表にまとめます。

*トータルリターン = キャピタルリターン + インカムリターン

| インカムリターン(配当利回り) | ||||||

| 1% | 2% | 3% | 4% | 5% | ||

| トータル リターン | 2% | 33 | >40 | |||

| 3% | 14 | 32 | >40 | |||

| 4% | 8 | 17 | 29 | >40 | ||

| 5% | 6 | 11 | 18 | 25 | 36 | |

| 6% | 5 | 8 | 12 | 17 | 23 | |

| 7% | 4 | 6 | 9 | 12 | 16 | |

概ねトータルリターンに対してインカムリターン比率が高いと「無分配型が有利となる投資年数」が長くなる事がわかります。

そこで、トータルリターンに対するインカムリターンの比に対して「無分配型が有利となる投資年数」をプロットしたのが下図。

*図中トータルリターンをT.Rと記載。

無分配型が有利となる年数はインカムリターン比が高いほど、またトータルリターンが小さいほど長くなります。即ち分配金を出す方が有利という事です。

高配当銘柄を中心に投資するファンド(分配金利回りが高い)では、分配型が有利となる傾向があります。

まとめ

以上、2020年から改正される投資信託への外国税額控除についいて解説しました。

この改正により配当・利子にかかっていた投資国・国内での2重課税が解消されますが、外国税額控除は分配金を出すファンドしか適用されず、無分配型のファンドでは従来と変わりません。

だからといって、外国税額控除が適用される分配型ファンドが必ずしも有利とは限りません。

長期に投資・保有するなら、基本的に国内課税が繰延される無分配型ファンドが依然有利である事に変わりありません。

ただ、配当利回りの高い銘柄を中心に投資するファンドの場合、分配型が有利になるケースもあります。

今までインデックスファンドの殆どが無分配としていましたが、今後、分配方針を変更し分配金を出すファンドが出てくるかもしれません。その際は、予想される配当・分配金利回りを参考にファンド選択を行うと良いかと思います。

[注意]今回の検証は、年率リターン一定、分配金は全て普通分配金というように非常に単純化されたモデルで行っています。実際の投資信託では投資期間中大きく暴落する事もありますし、また購入価額によっては分配金が元本払戻金(外国税額控除は適用されない)となるなどもっと複雑です。あくまで傾向を把握するための検証結果であることに注意してください。

- 今まで分配金を出していた外国に投資する投資信託は、外国税額控除が適用される事で有利になる。

- しかし、外国税額控除を適用された分配型投信が無分配型に対し必ずしも有利になるわけではない。

- 投資期間が長くなると国内課税が繰延される無分配ファンドが依然有利。

- 一方で、配当・分配金利回りの高い投資信託では、外国税額控除を受けた分配型投信が有利になる傾向がある。

- 今回の検証は単純化されたモデルでの結果であり、複雑な投資信託の分配金課税を必ずしも正確に反映していない可能性もある事に注意。

尚、外国資産に投資する国内ETFも今回の外国税額控除の対象となりますが、ETFについては下記記事をご覧ください。

参考・引用文献

以下の資料を参考に本記事を作成しました。

(1)公募等信託等における外国税額控除の制度改正 (三菱UFJ国際投信)

(2)投資信託の外国税額控除の制度解説とファンドに及ぼす影響の資産 (大和総研)

*本資料によると外国税額控除により逆に不利になるケースが指摘されています。