毎月一定額を積立投資する、いわゆるドルコスト平均法、最も一般的な投資・積立方法といってもよいでしょう。

一方、バリュー平均法と呼ばれる積立手法もあります。

これは、予め設定した資産額になるよう毎回の積立額を変更していくもので、ドルコスト平均法よりも平均取得価額を下げる効果が高いと言われています。

本記事では、このバリュー平均法を使って積立てた場合、本当にドルコスト平均法より有利になるのか、過去の先進国株式を例にとり検証してみます。

スポンサーリンク

バリュー平均法とは? ドルコスト平均法との違いは?

多くの方が、毎月の給料などの収入の一部、決められた額を株式・投資信託等に投資していると思います。

このように毎月一定額を投資・積立する方法をドルコスト平均法(または単にドルコスト法)と言います。所謂、高値掴みを避け、平均購入価額を平準化する効果があると言われています。

*ドルコスト法よりも一括投資の方が有利だ、ドルコスト法はただの気休めに過ぎないという主張もありますが、資産形成期においては結果的にドルコスト法になる事が多く、ここではドルコスト法と一括投資の比較・議論は行いません。

一方、比較的新しい積立手法としてバリュー平均法があります。

バリュー経路に沿うよう毎回の積立額を決めるバリュー平均法

バリュー平均法では、先ず、資産額をどのように増やしていくかを決めます。これをバリュー経路(バリューパス)と呼びます。

例えば、毎月1万円ずつ増えていく、

- 1カ月目 1万円

- 2カ月目 2万円

- 3カ月目 3万円

- ・・・・

- 1年目 12万円

- ・・・・

- 10年目 120万円

といったバリュー経路を決めます。

そして毎回の積立額は、このバリュー経路に沿うよう決めていきます。

株価や投資信託の基準価額は日々変動しますので、毎回の積立額も変動する事になります。

例えば、1カ月目の株価(基準価額)が1,000円だったとします。1カ月目は1万円投資して10株(口)購入できます。

2カ月目、株価(基準価額)が500円に下がりました。

既に保有している10株(口)の評価額は5,000円。2カ月目のバリュー経路は2万円ですので、不足分の1.5万円を投資します。

新たに30株(口)購入し、合計40株(口)となります。

3カ月目、株価(基準価額)が1,500円に上がりました。

40株(口)の評価額は6万円。一方、バリュー経路は3万円ですので、今度はバリュー経路を上回る3万円を売却します。

ちょっと極端な例で説明しましたが、バリュー平均法では株価(基準価額)に応じて、毎月の投資額がかわり、場合によっては売却する事もあります。

ドルコスト平均法も株価(基準価額)が高い時は少なく、安い時は多く購入出来るというのがその謳い文句ですが、バリュー平均法では、投資額を変える事で、ドルコスト平均法以上に平均取得価額を下げる効果が期待できます。

尚、毎月の投資額がかなり高額になる場合も有りますので、それに耐えうるだけのリザーブ資金が必要となります。

また、バリュー経路は、前述の一定額増えていくパターンだけでなく、一定の利回り分を上乗せするような経路も考えられます。

例えば、年間5%のリターンを期待して、1年目 10万円、2年目は10万円 x 1.05 + 10万円といった経路でも良いでしょう。

このバリュー平均法、日本では岡本 和久氏が広く推奨されています。例えば、下記記事・書籍などを参考にして下さい。

参考記事積立投資の新しい形 バリュー平均法 (K-ZONE money)

バリュー平均法をドルコスト平均法と比較 ~先進国株式の場合~

以下、バリュー平均法(以下、VAと略して表記する場合があります)、ドルコスト平均法(以下、DCAと略して表記する場合があります)を先進国株式を例にとり、比較・検証していきます。

計算の前提

- ドルコスト平均法では毎月1万円を積立

- バリュー平均法も初回は1万円投資、2回目以降はバリュー経路による。

- バリュー経路は毎月1万円ずつ増えていくものとする。

- 積立期間は10年

- 購入・売却の手数料は無し

- 売却時の課税は考慮せず

- 先進国株式の基準価額は、その代表的なインデックスであるMSCI Kokusai(コクサイ)の指数値(ネット・円換算、1980年1月~2020年3月)を使用。

(*)データ引用:米国MSCIサイト、 - 円換算時の為替レートは日本銀行サイトより引用。

検証に使った先進国株式(MSCI KOKUSAIのチャート)

下図が検証に使った先進国株式(MSCI KOKUSAI、独自に円換算)のチャートです。

何回かの○○ショックで暴落した時期もありますが、基本的には右肩上がりのチャートです。

バリュー平均法とドルコスト平均法の比較 ~毎月投資・制限無~

さて、バリュー平均法とドルコスト法を比較していきます。

バリュー平均法では、月によって巨額の投資、あるいは売却になる場合もありますが、これらに一切制限を加えず、毎月バリュー経路に沿うよう着実に積立・売却を行った場合です。

平均取得価額

先ず、平均取得価額を見ていきます。

平均取得価額は、ドルコスト法に対するバリュー平均法の取得価額の比で比較します。

*同一期間に積立てを行った場合の [バリュー平均法での平均取得価額 / ドルコスト法での平均取得価額]

横軸を積立開始日とし、上記平均取得価額の比をプロットしたのが下図。

1980年1月から10年間、1980年2月から10年間・・・、2010年4月から10年間と全部で364区間のデータになります。

ほぼ全ての区間で平均取得価額の比は1より小さく、即ち、ドルコスト法よりバリュー平均法の方が平均取得金額が低くなっている事がわかります。

ドルコスト法に負けたのは僅か3回(区間)だけです。

特に1988年頃に投資を開始した場合にバリュー平均法が大きく勝っていますが(平均取得価額が低い)、これは積立終了間近の1996~1998年に株価が大きく上昇しているからです。

*平均取得価額は10年間の積立完了後の総投資額/口数から計算。バリュー平均法では途中売却を行った結果、総投資額がマイナス、すなわち平均取得価額もマイナスになる場合があります。

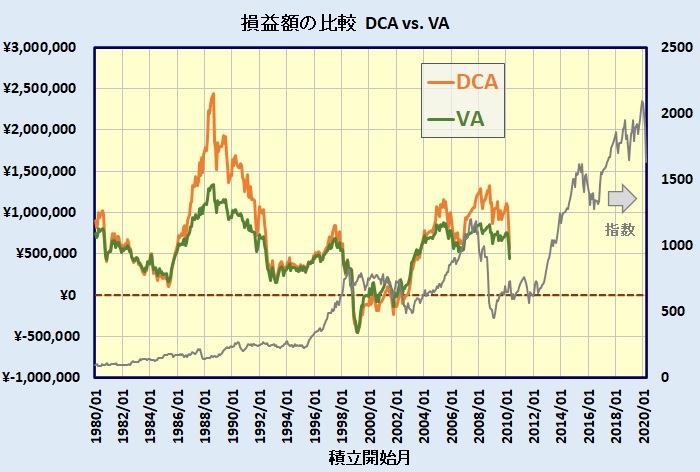

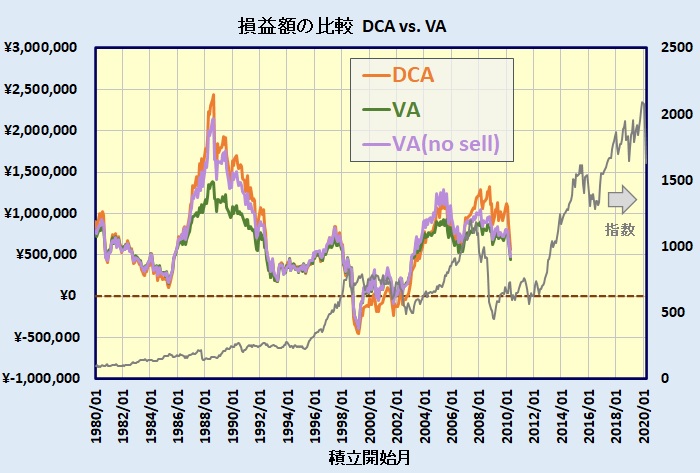

損益額の比較

平均取得金額を低く出来るという点ではバリュー平均法は優れた積立方法である事がわかりましたが、実際の損益額ではどうでしょう?

損益額をバリュー平均法、ドルコスト法で比較してみます。

364区間のデータにおいてバリュー平均法がドルコスト法を損益額で上回ったのは108回のみ。勝率30%。

平均取得価額を低く出来るバリュー平均法ですが、損益額という点では、ドルコスト平均法を上回るとは限らない、寧ろ不利になる事が多いという結果です。

言い換えると、平均取得価額の低さがそのまま大きな利益を生み出すわけではないという事です。

*勿論、バリュー平均法の損益額はバリュー経路の設定に大きく依存します。

これを、もっと具体的に見てみましょう。

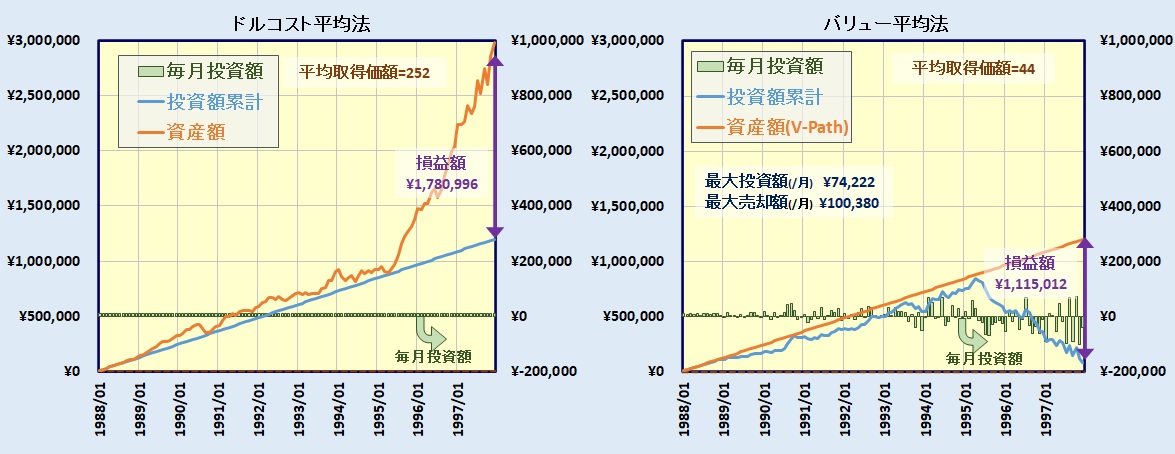

バリュー平均法、ドルコスト法の積立、損益の一例

一例として1988年1月に積立を開始した場合の、積立総額(元本)、評価額を見てみます。

この期間の積立での平均取得価額は、ドルコスト法で252、バリュー平均法で44と、前々章で示した平均取得価額の比では0.24と断然バリュー平均法が有利となったケースです。

ドルコスト平均法では毎月の積立額が1万円一定。10年間の積立の後半での急激な株価上昇で資産額が膨らみ、最終的には178万円もの利益を出しています。

一方のバリュー平均法、株価上昇局面では購入よりも売却が上回り、投資額はどんどん減っていきます。その結果、平均取得価額は低いものの、最終的には112万円の利益に留まっています。

これは、株価の上昇局面では、バリュー平均法では早々と利益確定していまい、その後の上昇の恩恵を十分受ける事が出来ない、大きな機会損失になる場合があるという事です。

尚、バリュー平均法では、上図期間の最大投資額(/月)が7.4万円、最大売却額(/月)が10万円となっています。

まとめ

ドルコスト平均法とバリュー平均法の各結果を下表にまとめます。

今回364区間で検証していますが、この364区間全ての平均・最大・最小値です。

*最大・最小投資額は364区間 x 積立回数の最大・最小。

| ドルコスト平均法 | バリュー平均法 | |

| 積立頻度 | 1カ月 | 1カ月 |

| 最大投資額 | ¥10,000 | ¥312,079 |

| 最小投資額 | ¥10,000 | ¥-163,830 |

| 平均取得価額 | ¥528 | ¥404 |

| 平均取得価額 DCAとの比 | --- | 0.75 |

| 平均取得価額 DCAに対する勝率 | --- | 99% |

| 平均損益額 | ¥686,841 | ¥539,168 |

| 最大損益額 | ¥2,438,781 | ¥1,341,268 |

| 最小損益額 | ¥-447,528 | ¥-445,818 |

| 損益額 DCAに対する勝率 | --- | 30% |

| 最大必要 リザーブ資金(*) | --- | ¥445,818 |

(*)最大必要リザーブ資金:この資金+毎月の基準投資額1万円がないと、途中で資金が枯渇しバリュー経路に沿った積立が出来なくなります。(売却時はリザーブ資金に追加)

平均取得価額はドルコスト平均法の75%で、364区間の検証で99%とほぼ全てバリュー平均法が低くなっています。

但し、損益額は平均で約15万円負けており、バリュー平均法が勝っていたのは30%しかありません。

そして、毎月の積立額ですが、最大で31万円必要なケースも出てきています。毎月の基準となる積立額(バリュー経路)1万円でこの数字ですので、例えば、月10万円を基準にするなら、1月に300万円以上投資する月もあるという事です。

そして、バリュー経路に沿って着実に積立するには、最大45万円のリザーブ資金が必要という結果です。

*勿論、売却時はその資金をリザーブ資金に追加しています。

以上のようにバリュー平均法は、平均購入価額を低くするという点では非常に有効な方法ですが、最終的な損益はドルコスト平均法に負ける事が多く、また、実際の積立にあたっては、巨額の投資を1月に行う事もあり、多くのリザーブ資金が必要となります。

現実的には、バリュー経路に忠実に積立(売却)するのは難しい場合も出てくるでしょう。

さらに売却時には課税されてしまうという問題もあります(課税口座の場合)。

スポンサーリンク

改良型バリュー平均法を検証

以上のように単純なバリュー平均法では機会損失が大きく、かつ現実的でない場合も多々ありますので、バリュー平均法にいくつかの制限を設けた場合を検証してみます。

バリュー平均法 ~3カ月毎の積立~

バリュー平均法では、その時の株価(基準価額)によって積立額を変更しますが、これは毎月ではなく、例えば3カ月毎でも良いとされています。

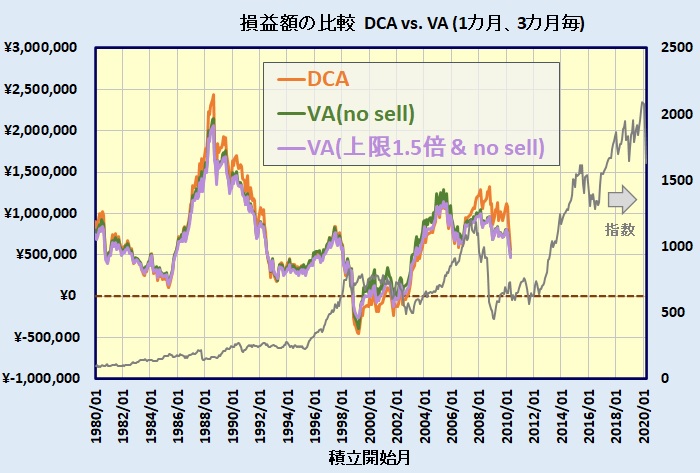

以下、1カ月毎に積立てた場合、3カ月毎に積立てた場合を比較してみます。

*毎月積立するが積立額の変更は3カ月毎のみ、あるいは、積立・積立額の変更とも3カ月毎の2通りが考えられますが、ここでは後者で検証。

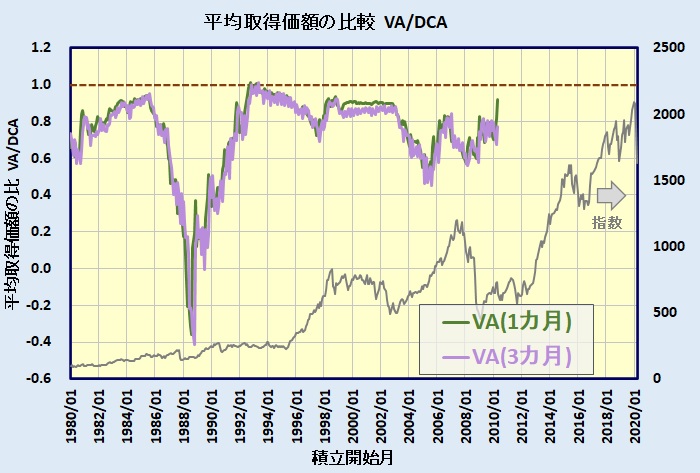

先ずは、平均取得価額のドルコスト平均法との比率を比較。

グラフで見る限り、1カ月毎、3カ月毎で殆ど差がありません。

この364区間のうち、3カ月毎が勝ったのは241回、勝率66%で、3カ月毎の積立・積立額見直しでも問題ない事が確認出来ました。

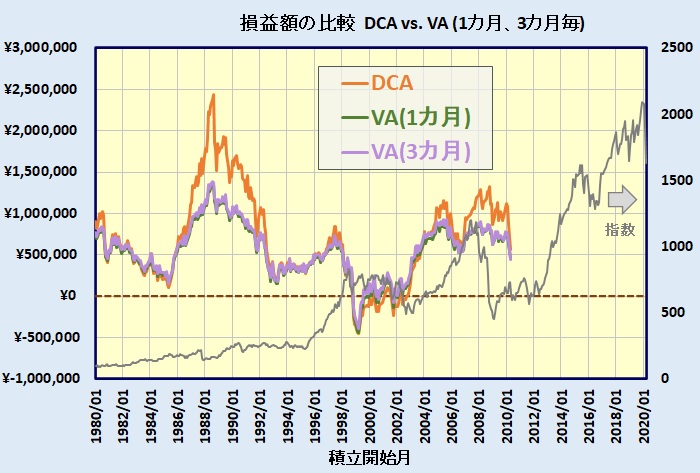

次に損益額。

これもグラフ上では殆ど差がありません。

具体的には、364区間のうち325回、勝率9割近くで3カ月毎の積立が勝っています。

以上より、バリュー平均法において、積立、及び積立額の見直しは3カ月毎で十分、寧ろ3カ月毎の方が良好という結果となりました。

*以下、いくつかのパターンでバリュー平均法を検証してきますが、いずれも3カ月毎に積立・積立額の見直しを行うとします。

ノーセル・バリュー平均法の検証 ~売却無~

平均取得価額の低さが大きな利益に結び付かない、株価の上昇局面では機会損失となる事がある、そして売却時には課税される事がバリュー平均法の欠点ですが、これを補うため、売却を行わない、ノーセル・バリュー平均法を検討してみます。

バリュー平均法では、その時点の評価額がバリュー経路を上回ったら、その分を売却しますが、ノーセル・バリュー平均法では売却は無し、その月の投資を無(0円)にするだけに留めます。勿論、バリュー経路を下回った場合には、バリュー経路に沿うよう投資額を増やします。

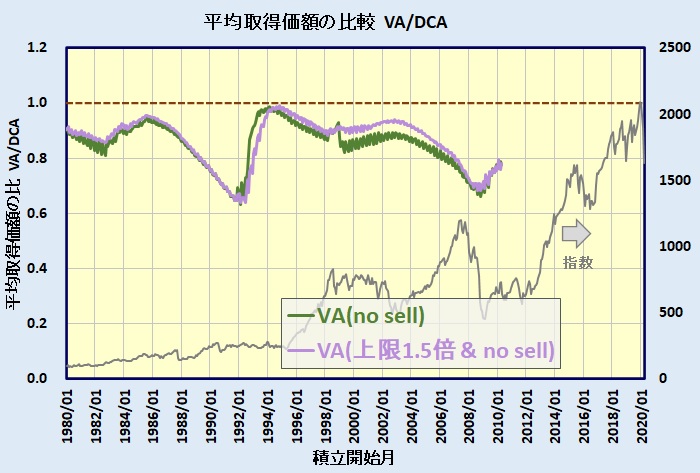

先ずは平均取得価額のドルコスト法に対する比の比較。

通常のバリュー平均法よりは劣りますが、ノーセル・バリュー平均法でも、ドルコスト法の63~99%と平均取得価額は低くなっています。

次に損益額。

損益額で見ると、ノーセル・バリュー平均法は、通常のバリュー平均法を上回り、殆どの区間でドルコスト法に近い利益となっています。

ノーセル・バリュー平均法の損益額をドルコスト法と比較すると、364区間で189勝、勝率52%でほぼ同等です。

「ノーセル・バリュー平均法は平均取得価額がドルコスト法より低く、損益額は同等。」

損益額が同等ならどちらでも同じじゃないのと、頭が混乱してきた方もいらっしゃるかもしれませんが、

平均取得価額が低いノーセル・バリュー平均法は、少ない投資資金(リスクに晒す資金が少ない)で、ドルコスト法と同じだけの利益を得る事が出来るいう点で、大いに意味があります。

上限付きノーセル・バリュー平均法の検証 ~売却無・上限1.5倍~

バリュー平均法では、月によっては多額の資金を投資せざるを得ない場合があります。

そこで、前述のノーセル(売却無)に加え、上限を1.5倍、ここでは毎月1万円の投資を基準にして、最大月1.5万円を上限としたバリュー平均法を検証します。

*実際は3カ月に1回の積立なので、上限は1.5万円x3=4.5万円

先ずが平均取得価額のドルコスト法との比。

(上限なしの)ノーセル・バリュー平均法と比較します。

上限を設ける事で、平均取得価額は若干上昇しますが、それでもドルコスト法よりは下がっています。

次に損益額。

(上限なしの)ノーセル・バリュー平均法に対して、364区間中20勝のみ、大きく負けています。

上限をつける事で、実際の積立は行いやすくなりますが、その効果は平均取得価額、損益額とも劣ってしまいます。

まとめ

以上検証した改良型(条件付き)バリュー平均法の結果をまとめます。

[スマホの方は横にスクロールしてご覧ください]

| ドルコスト 平均法 | バリュー平均法 | |||

| 積立頻度 | 1カ月 | 3カ月 | ||

| 条件 | 無 | no sell | 上限1.5倍 & no sell | |

| 最大投資額 | ¥10,000 | ¥524,515 | ¥524,515 | ¥45,000 |

| 最小投資額 | ¥10,000 | ¥-314,669 | ¥0 | ¥0 |

| 平均取得価額 | ¥528 | ¥392 | ¥442 | ¥453 |

| 平均取得価額 DCAとの比 | --- | 0.72 | 0.85 | 0.86 |

| 平均取得価額 DCAに 対する勝率 | --- | 100% | 100% | 100% |

| 平均損益額 | ¥686,841 | ¥570,591 | ¥676,360 | ¥630,724 |

| 最大損益額 | ¥2,438,781 | ¥1,385,374 | ¥2,145,409 | ¥2,064,239 |

| 最小損益額 | ¥-447,528 | ¥-389,586 | ¥-397,096 | ¥-261,377 |

| 損益額DCAに 対する勝率 | --- | 37% | 52% | 37% |

| 最大必要 リザーブ資金 | --- | ¥369,856 | ¥366,298 | ¥108,131 |

*バリュー平均法は全て3カ月毎の投資としていますので、投資額も3倍となる点に注意してください。

no sell、上限&no-cellと制約をつければ、平均取得価額という点でのメリットは薄れていきますが、損益額がドルコスト法に近くなっていきます。

今回の検証では、平均取得価額を下げ、かつ利益も十分に確保するには、no sellバリュー平均法が最もバランスが良いように思えます。

ただ、通常のバリュー平均法、no sellバリュー平均法とも37万円程度のリザーブ資金が必要です。これは毎月の標準の積立額の37倍に相当します。

このリザーブ資金を下げるには、上限を設けたバリュー平均法が有効となります。

スポンサーリンク

まとめ

以上、バリュー平均法をドルコスト法と比較する形で検証しました。

バリュー平均法は平均取得価額を下げるという点では大きな効果があります。

しかし、株価(基準価額)の上昇局面では早期に売却してしまう事で大きな機会損失となり、最終的な損益額ではドルコスト法に大きく負けてしまう事があります。

また、多額の投資が必要な月があり、事前に巨額のリザーブ資金が必要、

さらに売却時の課税など、積立する上で現実的でない場合も出てきます。

売却無(no sell)や、必要に応じて上限額を設けるなどの制限をつける方が、より現実的な積立方法となるでしょう。

そして、バリュー平均法は万人に勧められる投資・積立手法ではありません。

機会損失を考えると、多くの方にとって通常のドルコスト法で十分かと・・・。

敢えて、バリュー平均法を採用するなら、

- 機会損失よりも、より少ない資金で効率的に利益を得る事を重視する方。

- 十分な(投資に使える)準備資金がある。(リザーブ資金)

- 売却を伴うバリュー平均法ならば、(課税が繰延される)確定拠出年金(iDeCoや企業型DC)内に十分な資金がある事。

といった感じでしょうか。

あるいは、十分な投資用資金をお持ちの方が、株価の下落局面で追加投資する際、テンポラリーにバリュー平均法を使うというのも一つの方法でしょう。

尚、株価(基準価額)が右肩上がりであれば、バリュー平均法は比較的リスクが少ない投資手法(リスクに晒す資金が少ない)となりますが、下落が長期に続く場合は、投資額が増えていき大きなリスクを負う事になりますので注意してください。