新興国株式を対象とする主なインデックスについて、その概要・パフォーマンスをまとめます。

[最終更新日:2023.10.24]最新の情報に更新。

本記事は原則2023年9月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

新興国株式インデックスファンドに使用されている主なインデックス

新興国株式を対象としたインデックスファンドのベンチマークとして使用されている代表的なインデックスとして、

- MSCI Emerging Markets Index (MSCIエマージング・マーケット・インデックス)

- FTSE Emerging Index (FTSEエマージング・インデックス)

- FTSE RAFI Emerging Index

- FTSE Emerging Markets All Cap China A Inclusion(FTSEエマージング・マーケッツ・オールキャップ(含む中国A株))

等があります。

これらのインデックスの概要を下表にまとめます。(2023.9末時点)

[スマホの方は横にスクロールしてご覧ください]

| インデックス | MSCI Emerging Markets Index | FTSE Emerging Index | FTSE RAFI Emerging Index | FTSE Emerging Markets All Cap China A Inclusion |

| ベンダー | MSCI | FTSE | FTSE | FTSE |

| 投資国 | 24カ国 | 24カ国 | 12カ国 | 24カ国 |

| タイプ | 時価総額加重 | 時価総額加重 | スマートベータ (*) | 時価総額加重 |

| 投資対象 時価総額 | 大・中型 | 大・中型 | --- | 大・中・小型 |

| 投資銘柄数 | 1,437 | 2,176 | 397 | 4,590 |

| 主な インデックス ファンド | eMAXIS Slim 新興国株式 | SBI・新興国株式 インデックス (雪だるま) | iFree 新興国株式 | 楽天/SBI・V・ 新興国株式 |

| 主な 米国ETF | iShares MSCI Emerging Markets ETF【EEM】 | Schwab Emerging Markets Equity ETF【SCHE】 | Invesco FTSE RAFI Emerging Markets ETF【PXH】 | Vanguard FTSE Emerging Markets ETF【VWO】 |

データ引用元:各インデックスのFACTSHEET

(*)FTSE RAFI Emerging Indexは売上、キャッシュフロー、株主資本、配当のファンダメンタル要素からウェイト付けを行い銘柄選定を行います。

投資国・比率

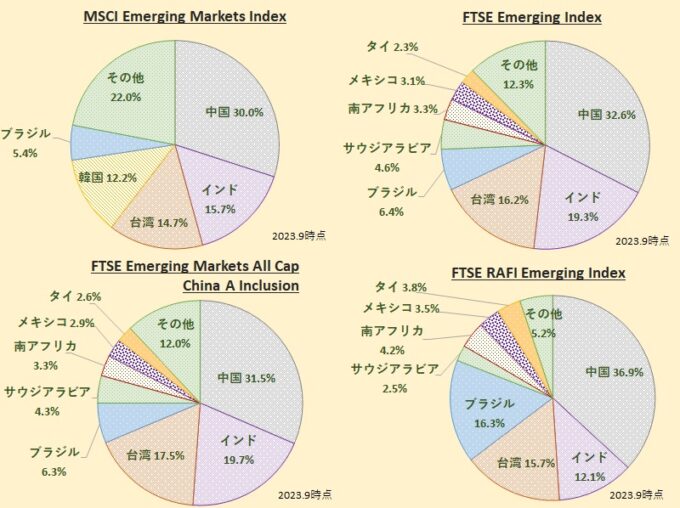

各インデックスの投資国、及び比率は下図のようになります。

大きな違いは MSCI エマージング・マーケット・インデックスが韓国を12%含むのに対し、FTSEの3種のインデックスは全く含みません。(FTSEでは韓国を先進国として取り扱っています)

FTSEエマージング・インデックス 、FTSEエマージング・マーケッツ・オールキャップはMSCIエマージングに対して、韓国がない分他の国の比率が高くなっています。

一方、FTSE RAFI Emerging Indexはブラジルの比率が高くなっている点が特徴的です。

各インデックスの投資国の詳細は下記記事をご覧ください。

スポンサーリンク

新興国株式インデックスのパフォーマンス比較

(注意)以下のリターンなどの数値は全てドルベースです。

各インデックスのトータル・リターン

各インデックスの2023.9末時点のトータルリターンを下表にまとめます。

*FTSE Emerging Markets All Cap China A Inclusionは同じ条件でパフォーマンスを評価できるデータが見つからなかった為、下表からは除きます。

| インデックス | インデックス・トータルリターン(net) [年率] | |

| 5年 | 10年 | |

| MSCI Emerging Markets | 0.55% | 2.07% |

| FTSE Emerging Index | 1.77% | 2.72% |

| FTSE RAFI Emerging Markets | 1.63% | 2.84% |

[データ引用元]下記ETFのベンチマークのリターン

MSCI Emerging Markets : iShares MSCI Emerging Markets ETF【EEM】

FTSE Emerging Index : Schwab Emerging Markets Equity ETF【SCHE】

FTSE RAFI Emerging Markets : Invesco FTSE RAFI Emerging Markets ETF【PXH】

*尚、各インデックスのリターンは各種情報を総合的に判断して配当課税を考慮したネットと推測します。

5年、10年とも FTSEエマージング > MSCI エマージング。

MSCIで12%を占める韓国が大きく影響しているものと推測します。

FTSE RAFIは、5年、10年ともFTSEエマージングと概ね同等の結果です。

FTSE インデックスのパフォーマンス比較(Factsheet)

上記比較ではFTSEエマージング・マーケッツ・オールキャップ(含む中国A株)のデータが無かった為、FTSE社の各インデックス Factsheetに記載してあるリターン・リスクを比較します。

*前述のETFベンチマークに比べリターンが大きくなっている事からFactsheet記載の値はグロス(配当課税無)と推測。

*参考までに中国A株を含まないFTSE Emerging Markets All Capの値も記載。

*シャープレシオ(S/R)は無リスク資産のリターンを0として独自に計算。

[スマホの方は横にスクロールしてご覧ください]

| インデックス | FTSE Emerging Index | FTSE RAFI Emerging Markets | FTSE Emerging Markets All Cap China A Inclusion | FTSE Emerging Markets All Cap |

| リターン | 2.1% | 2.2% | 2.6% | 2.5% |

| リスク | 18.5% | 19.6% | 18.3% | 18.4% |

| S/R | 0.11 | 0.11 | 0.14 | 0.13 |

データ引用元:各インデックスのFACTSHEET

FTSEエマージングとFTSE RAFIのリターンを比較すると前章(ETFのベンチマーク)の結果とは逆になっていますが、投資国よる配当課税が異なるのかもしれません(前章はネット、上表はグロスと推測)。

リスクはFTSE RAFIが若干大きくなっています。

FTSEエマージングと小型株を含むオールキャップとの比較では、今回の評価ではオールキャップの方がリターンが高くなっています。中国A株を含むとさらにリターンが上がっています。

勿論、この特定の期間での結果で、評価期間によっては逆転する事もありますので、必ずしも小型株を含むことでリターンが向上するとは限りません。

スポンサーリンク

ETFのリターン・リスク

それぞれのインデックスとの連動を目指す米国ETFのパフォーマンスからリターン・リスクを評価します。

2023年9月末日時点の各ETFのNAV年率リターン・リスク(モーニングスターより引用)、シャープレシオ(S/R)をまとめます(無リスク資産のリターンを0として計算)。

尚、リターン、S/Rは経費率を除いた概算値も[]内に記載します。

*経費率除いたリターン= (ETFリターン + 1) / ( 1 - 経費率) -1

*各ETFの期中の経費率改定は考慮せず。

[スマホの方は横にスクロールしてご覧ください]

| インデックス | MSCI Emerging Markets | FTSE Emerging Index | FTSE RAFI Emerging Markets |

| ETF | iShares MSCI Emerging Markets ETF【EEM】 | Schwab Emerging Markets Equity ETF【SCHE】 | Invesco FTSE RAFI Emerging Markets ETF【PXH】 |

| 経費率 | 0.69% | 0.11% | 0.49% |

| 5年 | |||

| リターン | -0.19% [0.50%] | 1.58% [1.69%] | 0.99% [1.49%] |

| リスク | 19.53% | 18.32% | 19.50% |

| S/R | --- [0.03] | 0.09 [0.09] | 0.05 [0.08] |

| 10年 | |||

| リターン | 1.40% [2.10%] | 2.56% [2.67%] | 2.32% [2.82%] |

| リスク | 17.20% | 16.59% | 19.29% |

| S/R | 0.08 [0.12] | 0.15 [0.16] | 0.12 [0.15] |

| 15年 | |||

| リターン | 2.88% [3.59%] | ---% [---%] | 3.05% [3.56%] |

| リスク | ---% | ---% | --% |

| S/R | --- | --- | --- |

データ引用元:米国モーニングスター

*経費率を除いたリターンで見ていきます。

FTSEエマージングとFTSE RAFIは5年、10年とも概ね同等、

両者とも10年以内ではMSCIを上回っています。

ただ、15年では(リターンの結果のみ)、MSCIがFTSE RAFIを僅かに上回っています。

スポンサーリンク

まとめ

以上、新興国株式インデックスのパフォーマンスの比較でした。

簡単にまとめると、

- 2023年9月末日時点の10年以内ではMSCIエマージングよりFTSEエマージングが高いリターン。

- スマートベータ型の指数FTSE RAFIエマージングは、直近5年、10年とも時価総額加重型のFTSEエマージングと概ね同等の結果。

- 小型株の有無は、今期の直近5年の評価では小型株を含むオールキャップのリターンが高い。

となります。

勿論、全て過去のデータですので将来の結果を保証するものではありません。

最新の新興国株式インデックスの人気、運用状況は下記記事をご覧ください。

インデックスファンド一覧は下記記事をご覧ください。