本サイトでは、主にインデックスファンドを通して世界中に分散投資する事をおすすめしていますが、このようなインデックス投資でも決してリスクが小さいわけではありません。

勿論、金融庁が認定したファンドしか購入できない「つみたてNISA」だって同じです。

基本的には長期に保有する事で平均的なリターンに回帰する可能性が高まりますが、だからといって期待したリターンを必ず得られるとは限らない、あるいは元本割れする可能性だって否定できません。

そこで重要になるのが、十分な無リスク資産(定期預金など)を確保して上で投資する事です。具体的には、総資産のうち投資にまわす比率、無リスク資産との比率が重要になります。

*ここでは比率で考えますが、例えば無リスク資産を一定額確保した上で、それ以外を投資にまわすという考え方もあるでしょう。

十分な無リスク資産を保有する事で、総資産に対する投資のリスクを抑えることが出来ます。

投資におけるリスクの詳細は下記ページを参考にして下さい。

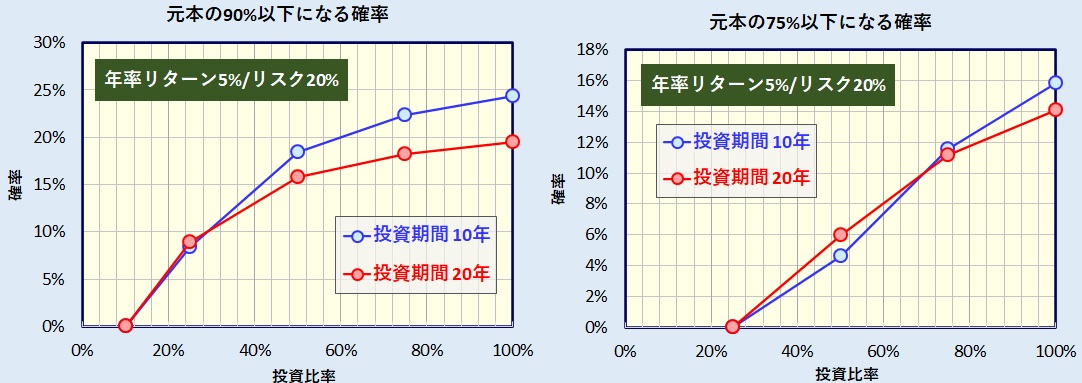

尚、ここでは投資資産における期待リターンを5%、リスクを20%(いずれも年率)と仮定して計算、解説します。概ね株式クラスのリターン、リスクと思って下さい。

*以下、資産額が対数正規分布に従うと仮定し、EXCELで10万回のモンテカルロ・シュミレーションを行った結果です。

スポンサーリンク

見出し

資産全てを投資するフルインベストメント

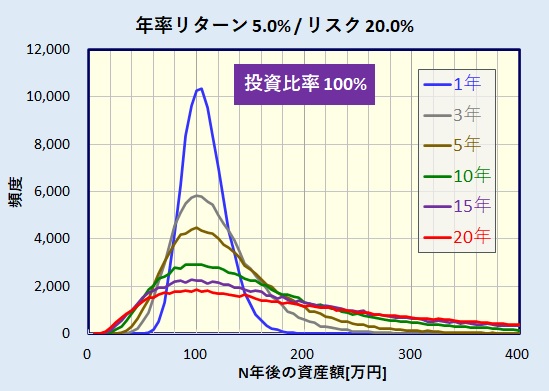

先ずは資産全てを投資にまわす、全資産を期待リターン 5%、リスク 20%の投資商品につっこむフルインベストメントの状態です。

投資年数と資産額のバラツキ

100万円を投資し、N年後の資産額の分布をシミュレーションした結果です。

*100万円ではなく1000万、1億円なら、10倍、100倍して下さい。

投資期間が長くなるほど、資産額の分布は大きく広がります。大きく儲ける事もあれば損する事もあるという事です。

*勿論、元本割れする確率は投資年数が長いほど低くなります。

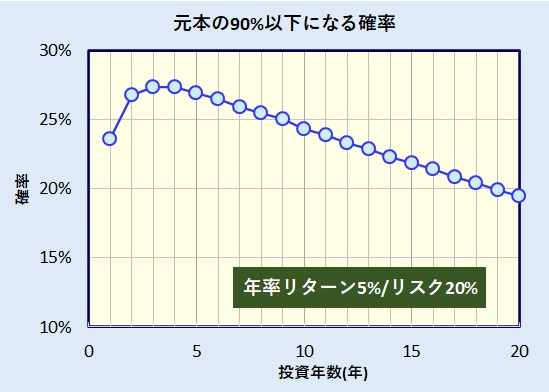

元本の90%以下になる確率

一例として、元本の90%以下(10%以上の損失)になる確率を投資年数に対してプロットしてみます。

投資年数が長くなるほど確率は小さくなるとはいえ、20年間の投資でも約20%の確率で10%以上の損失を出してしまいます。

この結果を見て、損する事もあるなら投資は嫌だ、あるいは、投資は怖いと思う方もいるかもしれませんが、この結果はあくまで投資した資産に対して(あるいは資産全て投資に突っ込んだ場合)の結果です。

スポンサーリンク

無リスク資産(定期預金など)とリスク資産(投資)の比率に対する資産額の分布

前章で示したように投資は大きなリスクを伴うものですが、十分な無リスク資産を確保する事で、これを緩和する事が出来ます。

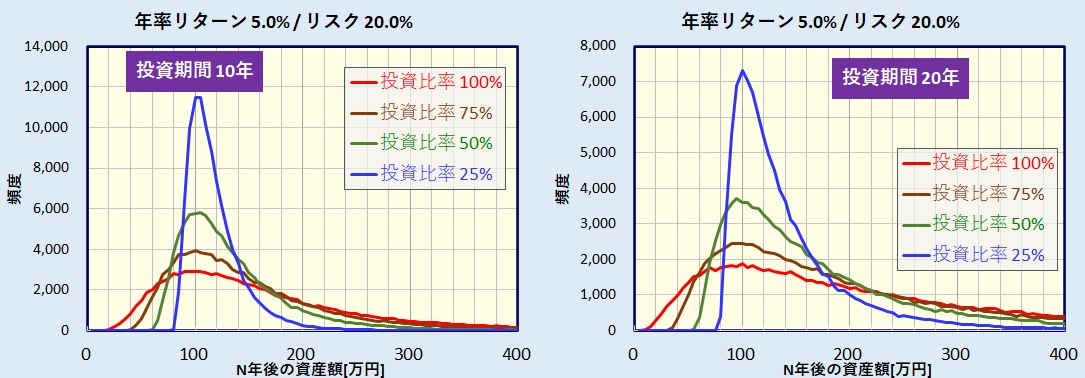

投資比率と10年後・20年後の資産額の分布

投資比率を100%から25%まで変えて10年後、20年後の資産額をシミュレーションしてみます。

*投資比率25%とは、無リスク資産75%、リスク資産25%という意味です。

投資比率が小さくなると分布がシャープになっている事がわかります。

損失も限定されます。

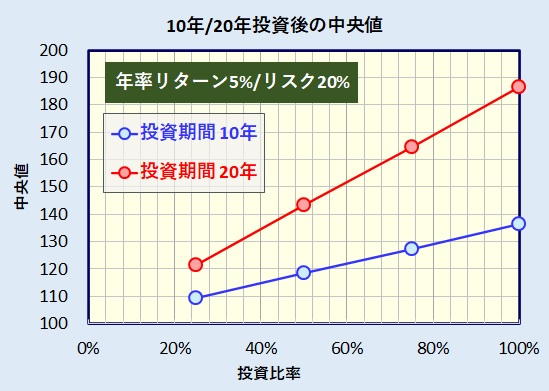

投資比率と10/20年後の資産額中央値

勿論、100%投資する場合に対して大きく儲ける可能性は減ります。

これを資産額分布の中央値で見てみます。

元本100を引いた利益額の中央値、投資比率が小さくなると、それに比例して利益も小さくなります。

投資比率と元本を割る確率

次に投資比率に対する元本割れ確率、ここでは元本の90%(10%の損失)、75%(25%の損失)となる確率を示します。

例えば投資期間20年の場合、

100%投資すると、20%の確率で10%以上、14%の確率で25%以上の損失となります。

これが、投資比率25%だと、10%以上の損失を出す確率は9%まで減り、25%超の損失は当然有り得ません。

まとめ ~無リスク資産はいくら必要か?~

以上、投資比率(無リスク資産とリスク資産の比率)に対して、長期間の投資後の資産額の分布をシミュレーションしました。

投資は大きなリスクを持ち、元本を大きく割る可能性もあります。

ただ、定期預金などの無リスク資産を十分保有する事で、そのリスクを大きく低減させる事が出来ます。

「無リスク資産がいくら必要か」という問いに対しては絶対的な正解がある訳ではなく、回答する事は出来ませんが、(特に株式だけに投資する場合は)無リスク資産を十分確保し、ご自身のリスク許容度を超えない範囲で投資する事をおすすめします。

尚、本サイトでは全資産を投資にまわすフルインベストメントは推奨しません。

フルインベストメントが可能なのは、巨額の資産を有し、例え大きな暴落が来ても十分耐えられる方のみです。