個人型確定拠出年金(iDeCo/イデコ)、無条件で運営管理機関手数料が無料、そして低コスト(信託報酬)の商品(投資信託)をラインアップした金融機関がSBI証券、楽天証券、マネックス証券、松井証券。

この中で最も早くiDeCoに参入し、15年を超える運営実績があるのがSBI証券。ただ、早くからあるだけに、後から参入した金融機関に比べ商品ラインアップで見劣りするようになった点も否めません。

そんなSBI証券のiDeCoですが、2018年11月より人気・評判のファンドを多く揃えた「セレクトプラン」を新たに設定しました。

*従来のプランは「オリジナルプラン」という名称になりますが、既に新規受付は停止され、これから加入する方は「セレクトプラン」になります。

そこで、このセレクトプランにラインアップされている商品を解説します(主にインデックスファンドの解説です)。

*便宜上「おすすめ」という言葉を使用する事がありますが、あくまで、商品の選択はご自分の判断・責任でお願いします。

[最終更新日:2024年2月17日]SBI・全世界株式の実質的な信託報酬引下げを反映。

[2023年8月21日]eMAXIS Slim全世界株式、新興国株式の信託報酬引下げを反映。

[2023年4月21日]全て最新の情報に更新。

本記事は原則2023.4時点の情報に基づき記載しています。

但し、eMAXIS Slim 米国株式は2023.4.25以降、国内株式・先進国株式・8資産均等型は2023.5.11以降、全世界株式・新興国株式は2023.9.8以降の信託報酬

<購入・換金手数料なし>ニッセイ日経平均・外国株式は2023.6.14以降の信託報酬。

スポンサーリンク

見出し

- 1 SBI証券 iDeCo(セレクトプラン)の運営管理機関手数料は無条件で無料。

- 2 SBI証券 iDeCo セレクトプランはeMAXIS Slimを中心とした人気のファンドが勢揃い!

- 3 SBI証券 iDeCo(セレクトプラン)のおすすめ商品、組合せ(アセットアロケーション・ポートフォリオ)

- 4 その他のインデックスファンド

- 5 SBI証券 iDeCo(セレクトプラン)のアクティブファンド、ターゲーット・イヤー型ファンド、元本確保型

- 6 SBI証券 iDeCo セレクトプランのまとめ (メリット・デメリット)

SBI証券 iDeCo(セレクトプラン)の運営管理機関手数料は無条件で無料。

SBI証券 iDeCo(セレクトプラン)の運営管理機関手数料は、オリジナルプランと同様、無条件で無料となります。

運営管理機関手数料が無料となるのはSBI証券の他、マネックス証券、楽天証券、松井証券など限られた金融機関だけです。

但し、どこの金融機関で加入しても国民年金基金連合会等への手数料は必要ですので、最低でも年額2,052円は必要となります(毎月拠出の場合)。

| 国民年金基金連合会 | 1,260円 |

| 事務委託先金融機関(信託銀行) | 792円 |

| 運営管理機関(SBI証券) | 無料 |

| 合計 | 2,052円 |

国民年金基金連合会の手数料は掛金拠出回数を減らす事で削減する事も出来ます。2018年より年単位の拠出が可能になり、複数月分をまとめて拠出する事が出来ます(前納はNG、事前に申請が必要)。

その場合の手数料は下式のようになり、

年間手数料=運営管理機関手数料+事務委託先手数料[792円]+国民年金基金連合会[105円x年間の拠出回数]

年末に1回、1年分をまとめて払い込めば年間手数料897円まで削減できます。

重要2024年12月の制度改定によりDBなどの他制度に加入している方は毎月定額で納付する必要があります(年単位拠出は出来ません)。

SBI証券 iDeCo セレクトプランはeMAXIS Slimを中心とした人気のファンドが勢揃い!

eMAXIS Slim(イーマクシス スリム)で常に最低コスト!

SBI証券 iDeCo セレクトプランの特徴は、何と言っても三菱UFJ国際投信が運用するeMAXIS Slimシリーズを多くラインアップしている点。

国内債券、国内株式(TOPIX)、先進国株式、米国株式(S&P500)、先進国債券、新興国株式、全世界株式(除く日本)、8資産均等型の計8本のeMAXIS Slimをラインアップしています。

このeMAXIS Slim、他社が信託報酬の引き下げを行っても、それに追従し、常に最低水準の運用コストを目指すと公言しており(但し、それを保証するものではないとの注釈付き)、長い付き合いとなるiDeCoには最適なファンドです。

尚、eMAXIS SlimがiDeCoで購入出来るのはSBI証券 iDeCo(セレクトプラン)の他、マネックス証券 iDeCo

、松井証券 iDeCo

等です。

重要投資信託には、必ずかかるコストとして信託報酬があります。信託報酬は、我々投資家が運用会社、販売会社などに支払う手数料を年率で表記したものです。日々、自動的に徴収され、公表される基準価額(投資信託の株価のようなもの)は、この手数料を差引いた後の価額です。勿論、低い方がお得なのは言うまでも有りません。

さらに、信託報酬とは別に「その他の費用」もかかります。信託報酬と「その他の費用」の合計を実質コストと呼んでいます。

ニッセイ外国株、セゾン投信、雪だるまなど、人気・注目のファンドがラインアップ。

先進国株式では、eMAXIS Slim 先進国株式インデックスに加え、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドと2本がラインアップしています。

我々の大切な年金積立金を運用している年金積立金管理運用独立行政法人(GPIF)の基本ポートフォリオに近づけることを目標として運用するiFree 年金バランス、

超低コストで全世界の株式に投資するSBI・全世界株式インデックス・ファンド(愛称:雪だるま)、

そして、決して低コストとは言えませんが、1本で全世界の株式・債券に広く分散投資が出来る人気のセゾン・グローバルバランスファンド等もラインアップしています。

アクティブファンドでは、同じセゾン投信が運用し、過去においては素晴らしい成績を残しているセゾン資産形成の達人ファンドや人気のひふみ年金等があります。

スポンサーリンク

SBI証券 iDeCo(セレクトプラン)のおすすめ商品、組合せ(アセットアロケーション・ポートフォリオ)

低コストのインデックスファンドを組み合わせて分散投資

日経平均株価やNYダウといった指数に連動するように運用するインデックスファンド、市場全体に投資し、その全体の成長を享受するファンドです。

インデックスファンドの優位性は、専門家を含めた多くの方が認めるところで、実際にアクティブファンドの多くがインデックスファンドに勝てないと言われています。

勿論、iDeCoでもインデックスファンドを中心に運用する事を推奨します。(インデックスファンドだからといって必ず儲けるという事ではありません。)

そして、重要なのは、よりコストを抑え、広く分散投資する事です。

eMAXIS Slim先進国株式 + 新興国株式 + 国内株式をお好きな比率で組合せ

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 先進国株式 (MSCI Kokusai) | eMAXIS Slim 先進国株式インデックス | 0.09889% |

| <購入・換金手数料なし>ニッセイ外国株式インデックスファンド | 0.09889% | |

| 新興国株式 (MSCI EM) | eMAXIS Slim 新興国株式インデックス | 0.1518% |

| 国内株式 (TOPIX) | eMAXIS Slim 国内株式(TOPIX) | 0.1430% |

| 国内株式 (日経平均株価) | <購入・換金手数料なし>ニッセイ日経平均インデックスファンド | 0.1430% |

折角、eMAXIS Slimシリーズをラインアップしているのですから、この3本をご自身のお好きなように組み合わせるのは如何でしょう。

どのような比率にすれば良いか全く見当がつかないというのであれば、先ずは時価総額比、概ね先進国株式 80% : 新興国株式 10% : 国内株式 10%をベースにスタートしてみるのも良いかと。

*厳密には先進国 83%、新興国 11%、国内 6%程度(2023.3末時点)

*株式100%でリスクが高くなりますので、許容できるリスクの範囲内で投資する事をお勧めします。

eMAXIS Slim先進国株式インデックス

MSCI Kokusaiとの連動を目指すインデックスファンドで信託報酬最安値です。

米国 約69%前後と半分以上を占め、イギリス、フランス4%など、日本を除く先進国 22カ国(地域)の株式(大・中型)に投資します。

eMAXIS Slim新興国株式インデックス

MSCI エマージング・マーケット・インデックスとの連動を目指すインデックスファンドで信託報酬最安値です。

1位 中国(30%)、2位 台湾(14%)、3位 インド台湾(13%)など新興国 24カ国(地域)の株式に投資します。

運用の安定性まで含めると、新興国株式インデックスファンドではeMAXIS Slim以外の選択は無いといっても過言ではないでしょう。

eMAXIS Slim国内株式(TOPIX)

日本の株式を代表する指数 TOPIX(構成銘柄約2,000)との連動を目指すファンドです。

勿論、eMAXIS Slimが信託報酬最安値です。

尚、先進国株式はeMAXIS Slimと概ね同じ信託報酬の<購入・換金手数料なし>ニッセイ外国株式インデックスファンドでも良いですし、

国内株式では、TOPIXより日経平均株価がお好みであれば<購入・換金手数料なし>ニッセイ日経平均インデックスファンドを選択すれば良いでしょう。

<購入・換金手数料なし>ニッセイ外国株式インデックスファンド

eMAXIS Slim 先進国株式と同様低コストのファンド、先進国株式インデックスファンドの中ではeMAXIS Slim、たわらノーロード等と並び人気のファンドです。

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

最もポピュラーな指数、日経平均株価との連動を目指すインデックスファンドで低コスト。

TOPIXより分散性で劣る事、株価の高い、いわゆる「値がさ株」の影響を受けやすい指数です。

*eMAXIS Slimの組み合わせは、マネックス証券、松井証券でも可能です。(マネックス証券国内株式はOne DCになりますが信託報酬は若干高くなります。)

米国株派はeMAXIS Slim米国株式(S&P500)、iFree NYダウ・インデックス

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 米国株式 (S&P500) | eMAXIS Slim 米国株式(S&P500) | 0.09372% |

| 米国株式 (NYダウ) | iFree NYダウ・インデックス | 0.2475% |

世界経済を牽引している米国、その米国株式を中心に投資したい方に用意されているのが上記2本。

eMAXIS Slim米国株式(S&P500)

米国の大型株500銘柄から構成され、米国株式の約80%をカバーする指数がS&P500、S&P500との連動を目指すインデックスファンドは多くありませんが、その中で低コストで投資できるのがeMAXIS Slim米国株式(S&P500)です。

純資産総額が1兆円を超える人気のファンドです。

iFree NYダウ・インデックス

米国を代表する優良企業30社から構成されるNYダウ。分散性という点ではS&P500に見劣りしますが、過去10年ではS&P500と概ね同等のリターンになっています。

NYダウ連動型インデクスファンドの中で、iFree NYダウ・インデックスは実質コスト最安値のファンドです。

スポンサーリンク

全世界株式インデックスファンド1本で全世界の株式に投資

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 全世界株式 (FTSE Global All Cap) | SBI・全世界株式インデックス・ファンド | 0.1022% |

| 全世界株式 (MSCI ACWI 除く日本) | eMAXIS Slim 全世界株式(除く日本) | 0.05775% |

SBI・全世界株式インデックス・ファンド [愛称:雪だるま(全世界株式)]

大型株だけでなく中小型を含み全世界株式の98%以上をもカバーするFTSEグローバル・オールキャップ・インデックスとの連動を目指し、全世界の株式に投資するファンドとしては最も信託報酬の低いファンドです。

実際の運用は、それぞれ米国株式、米国以外の先進国株式、新興国株式を投資対象とした3本の米国ETFに投資するFOFです。

もともと低コストでしたが、2019年9月26日に引下げを行い、現在、ファンドの信託報酬が0.0682%、ETFの経費率0.034%を足して合計0.1022%と超低コストです。

懸念点としては、

- 3本のETFの組合せでの運用でベンチマークに正確に連動出来るか?

- 米国ETFを介して全世界に投資するので、配当に対して現地国のみならず米国でも課税される。

等があります。

eMAXIS Slim全世界株式(除く日本)

MSCI All Country World Index(除く日本)との連動を目指すインデックスファンドです。

国内株式が不要な方はこれ1本で、

あるいは本ファンドにeMAXIS Slim国内株式(TOPIX)を加えても良いでしょう。

バランスファンドで手軽に全世界の株式・債券(&リート)に分散投資

| 資産クラス | ファンド | 信託報酬 |

| バランス | eMAXIS Slim バランス(8資産均等型) | 0.1430% |

| バランス | iFree年金バランス | 0.1749% |

| バランス | SBIグローバル・バランス・ファンド | 0.27%程度 |

| バランス | セゾン・グローバルバランスファンド | 0.56± 0.02% |

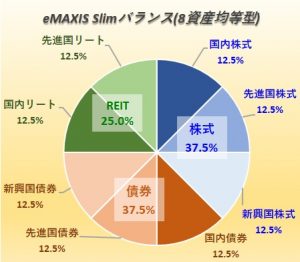

eMAXIS Slimバランス(8資産均等型)

国内・先進国・新興国の株式・債券・リート(新興国リートを除く)の8資産に均等に投資するバランスファンドです。

多くの運用会社から8資産均等型が販売されていますが、eMAXIS Slimバランスは信託報酬最安値、そして、個別のファンドを組み合わせて8資産均等に投資するより低コストになります。

8資産均等型1本、あるいは、これをベースにお好みの資産クラスのファンドを加えても良いでしょう。

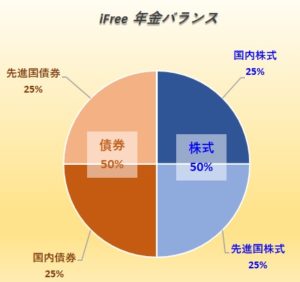

iFree年金バランス

iFree 年金バランスは年金積立金管理運用独立行政法人(GPIF)の基本ポートフォリオに近づけることを目標として運用するバランスファンドです。

債券比率が高い、新興国が含まれない(実際のGPIFは新興国にも投資しています)点などがお好みであれば、十分低コストのバランスファンドです。

尚、国内債券部分はアクティブ運用になっており、厳密にはインデックスファンドではありません。

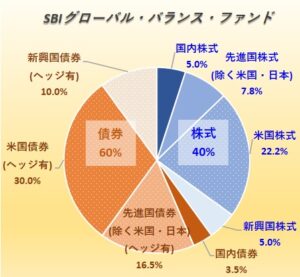

SBIグローバル・バランス・ファンド

基本資産配分比率は債券60%、株式40%。

資産配分比率はリスク・リターンの最適化等を考慮の上決定し±20%の範囲で見直す場合があるとの事。

どのような方針で見直していくのかは???

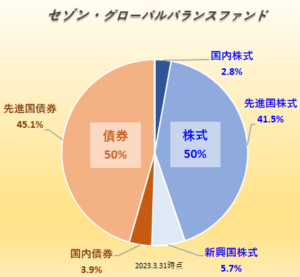

セゾン・グローバルバランスファンド

*旧名称:セゾン・バンガード・グローバルバランスファンド

株式、債券比率を50%とし、各地域への配分は時価総額を勘案して決定するファンドです。

信託報酬0.56±0.02%と決して低コストとは言えませんが、その利便性の良さから今でも大きな人気を集めているファンドです。

その他のインデックスファンド

SBI証券iDeCo セレクトプランにラインアップされている、その他のインデックスファンドを紹介します。

株式インデックスファンド

株式に投資するインデックスファンド、及びバランスファンドの多くを前章で解説しましたが、ここでは残る2本について解説します。

| 資産クラス | ファンド | 信託報酬 |

| 先進国株式 (為替ヘッジあり) | インデックスファンド海外株式ヘッジあり(DC専用) | 0.1760% |

| 全世界株式 | EXE-i グローバル中小型株式ファンド | 0.311% |

インデックスファンド海外株式ヘッジあり(DC専用)

先に紹介したeMAXIS Slim先進国株式インデックス、<購入・換金手数料なし>ニッセイ外国株式インデックスファンドと同様、MSCI Kokusaiとの連動を目指し、先進国の株式に投資するインデックスファンドです。

ただし、本ファンドは為替ヘッジを行います。

これにより為替リスクを抑える事が出来ますが、一方で為替ヘッジにはコストもかかります。(信託報酬等には見えてこないコストです)

インデックスファンド海外株式ヘッジあり(DC専用)の信託報酬0.1760%(2020.1に引下げ)。

一般に販売されている先進国株式ヘッジ有を含めて最安値のファンドです。

EXE-iグローバル中小型株式ファンド

FTSEグローバル スモール・キャップ インデックスを参考指標とし、日本を含む全世界の中小型株式に特化したファンドです。

*参考指標としているだけですので厳密にはインデックスファンドではありません。

米国60%、米国以外40%の比率で投資します。(2本のETFに投資するFOFです)

EXE-iグローバル中小型株式ファンドは、中小型株にも投資したい方が、eMAXIS Slim先進国株式・新興国株式・国内株式を中心としたポートフォリオに若干追加する程度に止めておいた方が良いかと。

債券 インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 国内債券 (NOMURA -BPI総合) | eMAXIS Slim 国内債券インデックス | 0.1320% |

| 先進国債券 (FTSE世界国債) | eMAXIS Slim 先進国債券インデックス | 0.1540% |

| 先進国債券 為替ヘッジ有 (FTSE世界国債) | インデックスファンド海外債券ヘッジあり(DC専用) | 0.1760% |

| 新興国債券 (JPモルガン GBI-EM) | iFree 新興国債券インデックス | 0.2420% |

全て信託報酬最安値です。

リート(REIT)インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 国内リート (東証REIT 指数) | <購入・換金手数料なし>ニッセイJリートインデックスファンド | 0.2750% |

| 先進国リート (S&P先進国 REIT指数) | 三井住友・DC外国リートインデックスファンド | 0.2970% |

国内リート・先進国リートとも、松井証券がeMAXIS Slim採用で最安値ですが、楽天・SBI・マネックス証券は、(商品は一部異なりますが)信託報酬は同率です。

スポンサーリンク

SBI証券 iDeCo(セレクトプラン)のアクティブファンド、ターゲーット・イヤー型ファンド、元本確保型

*本サイトでは基本的にインデックスファンドを中心とした投資を推奨しています。アクティブファンドに投資する場合は、サテライト投資として資産の一部に止める程度がよろしいかと!

国内株式アクティブファンド

SBI証券 iDeCo セレクトプランにラインアップされている主に国内株式に投資するアクティブファンドは下記の4本。

| 資産クラス | ファンド | 信託報酬 |

| 国内株式 (海外株式も 一部含む) | ひふみ年金 | 0.8360% |

| 国内株式 | つみたて椿 | 0.9900% |

| 国内株式 | 野村リアルグロース・オープン(確定拠出年金向け) | 0.9350% |

| 国内株式 | SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> | 1.6500% |

外国株式・債券アクティブファンド

SBI証券 iDeCo セレクトプランにラインアップされている外国株式・債券に投資するアクティブファンドは下記の7本。

| 資産クラス | ファンド | 信託報酬 |

| 先進国株式 | ラッセル・インベストメント外国株式ファンド(DC向け) | 1.4630% |

| 全世界株式 | 朝日Nvestグローバルバリュー株オープン(愛称:Avest-E) | 1.9800% |

| 米国株式 | 農林中金<パートナーズ>長期厳選投資 おおぶね | 0.9900% |

| 全世界株式 | セゾン資産形成の達人ファンド | 1.34± 0.2% |

| 新興国株式 | ハーベストアジアフロンティア株式ファンド | 2.124% |

| 全世界債券 | SBI-PIMCO世界債券アクティブファンド(DC) | 0.8294% |

| 全世界株式 | ひふみワールド年金 | 1.10% |

*全世界は新興国を含みます。

アクティブファンドに投資する上での注意

以上、アクティブファンドの過去の成績をインデックスと比較してきましたが、多くのファンドがインデックスを上回る成績を残しています。

しかし、これらは過去の成績であり将来のリターンを保証するものではありません。アクティブファンドの難しいところは、今、好成績のファンドが今後もこの成績を維持できるか分からないところにあります。

SBI証券に限らず、限られた商品数の中でラインアップするわけですから、当然、過去の成績が良いファンドを選ぶ事でしょう。

この点を踏まえてアクティブファンドへの投資を考えて下さい。

ターゲット・イヤー型ファンド 【セレブライフ・ストーリー】

ターゲットイヤー型としてセレブライフ・ストーリー4本が用意されています。

*ターゲット・イヤー型とは目標とする年に向けて、次第にリスクを減らす様に資産配分・運用を行うファンドです。具体的には、徐々に株式比率を減らし債券比率を増やしていきます。

| 資産クラス | ファンド | 信託報酬 |

| ターゲット | セレブライフ・ストーリー2025 | 0.6557% |

| ターゲット | セレブライフ・ストーリー2035 | 0.6537% |

| ターゲット | セレブライフ・ストーリー2045 | 0.6525% |

| ターゲット | セレブライフ・ストーリー2055 | 0.6483% |

各ターゲットイヤー別に、2022年12月時点と安定運用時のアセットアロケーションを下表にまとめます。

ターゲットイヤーが先のファンドほど、現時点でのリスクが大きい(株式の比率が高い)アセットアロケーションになります。そしてターゲットイヤーになると、安定運用時のアセットアロケーションで固定されます。

セレブライフストーリーの特徴は14本ものファンドに投資するFOFで、その中にはコモディティーやヘッジファンドまで含まれる事。

| ターゲット イヤー | 株式 | 債券 | リート | ヘッジ ファンド | コモデ ィティ | |||||

| 国内 | 先進国 大型 | 新興国 大型 | 先進国・ 新興国 小型 | 国内 | 先進国 | 新興国 | ||||

| 2022年12月のアセットアロケーション | ||||||||||

| 2025 | 4% | 4% | 1% | 1% | 56% | 12% | 1% | 3% | 3% | 15% |

| 2035 | 9% | 4% | 1% | 1% | 42% | 15% | 3% | 3% | 3% | 19% |

| 2045 | 12% | 4% | 3% | 2% | 25% | 17% | 11% | 4% | 3% | 19% |

| 2055 | 11% | 6% | 11% | 3% | 12% | 17% | 14% | 4% | 3% | 19% |

| 安定運用時 | ||||||||||

| 7% | 4% | 1% | 1% | 58% | 11% | 1% | 2% | 3% | 12% | |

コモディティ

コモディティとして純金に投資するファンド1本がラインアップされてます。

| 資産クラス | ファンド | 信託報酬 |

| 純金 | 三菱UFJ純金ファンド(愛称:ファインゴールド) | 0.990% |

純金上場投信(ETF)【愛称:金の果実】に投資するFOFです。

元本確保型

元本確保型として定期預金1本がラインアップされています。保険商品はありません。

| 資産クラス | ファンド | 利率 |

| 元本確保型 | あおぞらDC定期(1年) | 0.01% |

スポンサーリンク

SBI証券 iDeCo セレクトプランのまとめ (メリット・デメリット)

以上、SBI証券 iDeCo セレクトプランには、38本(タゲットイヤーを1本とカウントすると35本)と非常に多くの商品がラインアップされており、その中には、今、人気・注目のファンドが多く含まれています。

受給制度の自由度の低さも改善

60歳以降に資産を受け取る際の話です。

SBI証券 iDeCo セレクトプランは、スタート当初はオリジナルプランと同様、受給時に併給が出来ませんでした。

併給とは、一部を一時金、残りを年金として受け取る方法で、退職所得控除と公的年金等控除の両方を使える為、場合によっては節税になる事があります。

しかし、2020年3月よりSBI証券も併給に対応できるようになりました。

また年金として受給する場合は、受給期間が5年、10年、さらに15年、20年が選択できるようになります。

マネックス証券等が、年金給付は5~20年の範囲で1年単位で選択できるのに比較すると、SBI証券 iDeCoは受給制度の自由度と言う点で若干見劣りしますが、2020年3月からの併給対応で大きく改善されました。

iDeCo受給時の税制優遇制度である退職所得控除、公的年金等控除はiDeCoだけに適用されるのものではありません。会社から退職一時金がある方など、これで退職所得控除の多くを使い切ってしまう場合もあります。そこで、iDeCoの受給としては、退職所得控除のあまり分を一時金として、残りを年金として受取る方法が節税になるケースがあります。(特に老齢基礎年金・厚生年金受給開始前の60~64歳の5年間に年金受給するのか効果的)

また、年金として受取る場合、受給年数が短いとその分年間所得が多くなり国民健康保険料、医療費自己負担等に影響が出る場合があります。年金受給年数を長期に、受給額を少額にする方が有利になる事もあります。

商品数35本、将来性?そして商品の選びやすさ

SBI証券 iDeCo セレクトプランには、35本(タゲットイヤーを1本とカウント)と非常に多くの商品があります。

これは、多くの選択肢がある、ご自身がお好みファンド・投資対象を選択出来るという点では大きなメリットです。

一方で、投資初心者の方などには多すぎて決められないという方もいる事でしょう。

多くの方が実際に投資・運用するのは数本だけです。(管理等の手間を考えると、あれもこれもと多くのファンドに投資する事はお勧めしません)

ご自身にとって必要な商品がそろっていればそれで十分なんです。

また、規約によりiDeCoの商品数上限は35本と決められています。

即ち、SBI証券 iDeCo セレクトプランは、今後商品を追加する事が出来ません。もし、将来、魅力的なファンドが登場したとしても・・・

まとめ

以上、SBI証券 個人型確定拠出年金(iDeCo) セレクトプランの解説でした。

低コスト、人気の商品を多く含む豊富な商品ラインアップという点ではNo.1と言っても良いでしょう。

受給制度の若干の自由度の低さ(受給年数の選択の自由度)が難点ではありますが、それが気にならない方にとっては十分満足できるプランかと思います。

資料請求は下記公式サイトより申込むことが出来ます。

公式サイト(PR)SBI証券 iDeCo

一方、管理人が加入しているのがマネックス証券 iDeCo。

マネックス証券も運営管理機関手数料無料で、かつ

- eMAXIS Slim 全世界株式(オール・カントリー)

- eMAXIS Slim 先進国株式インデックス

- eMAXIS Slim 新興国株式インデックス

- eMAXIS Slim 米国株式(S&P500)

- One DC 国内株式インデックス

- eMAXIS Slim バランス(8資産均等型)

をラインアップしています。

特に、人気のeMAXIS Slim 全世界株式(オール・カントリー)にiDeCoで投資できるのはマネックス証券の大きなメリットです。管理人は、eMAXIS Slim 全世界株式(オール・カントリー)だけで運用しています。

公式サイト(PR)マネックス証券 iDeCo

他のネット証券とじっくり比較検討されたい方は下記記事をご覧ください。