2017年7月3日より取扱いが始まったイオン銀行の個人型確定拠出年金(iDeCo)を解説します。

SBI証券、マネックス証券、楽天証券、松井証券とならび運営管理機関手数料が無条件で無料です。

[最終更新日:2023.8.21]比較対象としたSBI・マネックス証券の商品(全世界株式・新興国株式)の信託報酬引下げを反映。

[2023.7.19]DIAM新興国株式インデックスファンドの信託報酬引下げを反映。

[2023.5.15]比較対象としたマネックス証券の商品(国内リート)の信託報酬引下げを反映。

[2023年4月26日]全て最新の情報に更新。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

イオン銀行の個人型確定拠出年金(iDeCo/イデコ)

イオン銀行は「受付金融機関」として、みずほ銀行(運営管理機関)と提携して運用する形態になります。

以下、ネット証券のSBI証券、マネックス証券とも比較しながら解説します。

*SBI証券にはオリジナルプラン・セレクトプランの2種類のプランがありますが、本記事では新しいプラン、セレクトプランと比較します。

手数料・受給制度の比較

各種手数料、及び受給制度をまとめます。

*手数料は税込み(10%)表示。

[スマホの方は横にスクロールしてご覧ください]

| イオン銀行 | SBI証券 | マネックス 証券 | |

| 加入者年間 手数料合計 (毎月拠出) | 2,052円 | 2,052円 | 2,052円 |

| 運用指図者 (*1) 年間手数料 合計 | 792円 | 792円 | 792円 |

| 個人型 加入時 手数料 | 2,829円 | 2,829円 | 2,829円 |

| 他の金融機関 への変更時 | 無料 | 4,400円 | 4,400円 |

| 還付手数料 (*2) | 1,488円 | 1,488円 | 1,488円 |

| [給付] 一時金と年金 の併給 | 可能 | 可能 | 可能 (10%刻み) |

| 年金給付 | 5~20年 (1年単位) | 5,10, 15,20年 の選択 | 5~20年 (1年単位) |

| 記録関連 業務 | JIS&T | SBI ベネフィット システムズ | JIS&T |

| 商品数 (元本確保 型含) | 24 | 38 | 28 |

年間手数料は、SBI証券、マネックス証券と同様、最低額の年額2,052円です。(毎月拠出の場合)

*運営管理機関手数料は無料ですが、どこの金融機関でも国民年金連合会、信託銀行への手数料として年間2,052円は必ずかかります。

国民年金基金連合会の手数料は掛金拠出回数を減らす事で削減する事も出来ます。2018年より年単位の拠出が可能になり、複数月分をまとめて拠出する事が出来ます(前納はNG、事前に申請必要)。

その場合の手数料は下式のようになり、

年間手数料=運営管理機関手数料+事務委託先手数料[792円]+国民年金基金連合会[105円x年間の拠出回数]

年末に1回、1年分をまとめて払い込めば年間手数料897円まで削減できます。

重要2024年12月の制度改定によりDBなどの他制度に加入している方は毎月定額で納付する必要があります(年単位拠出は出来ません)。

手数料に関しては、他の金融機関への移管時手数料が異なる程度で、他は概ね同じです。

もはや運営管理機関手数料無料は当たり前、有料の金融機関に加入する意味はないと言っても良いでしょう。

受給関連は、記録関連業務がJIS&T(マネックス証券、楽天証券、野村證券等と同じ)で、併給も可能など自由度の高い受給制度になっています。

以上、手数料・受給制度に関して、イオン銀行は全く問題ありません。

スポンサーリンク

インデックスファンドの信託報酬の比較

手数料とならんで重要なのが商品(ファンド)の信託報酬。

*信託報酬とはファンドを所有している間、常にかかる手数料で、当然低い方がお得なファンドという事になります。

インデックスファンドの信託報酬を各投資対象(アセットクラス)毎に比較してみます。

*各アセットクラスで最も信託報酬が低いものを赤字で示しています。

[スマホの方は横にスクロールしてご覧ください]

| イオン銀行 | SBI証券 | マネックス 証券 | |

| 国内債券 | 0.1540% | 0.1320% | 0.1320% |

| 国内株式 (TOPIX) | 0.1540% | 0.1430% | 0.1540% |

| 先進国債券 | 0.1870% | 0.1540% | 0.1540% |

| 先進国株式 | 0.09889% | 0.09889% | 0.09889% |

| 米国株式 (S&P500) | --- | 0.09372% | 0.09372% |

| 新興国債券 | 0.3740% | 0.2420% | 0.2420% |

| 新興国株式 | 0.3630% | 0.1518% | 0.1518% |

| 全世界株式 (日本を含む) | --- | 0.1102% | 0.05775% |

| 国内REIT | 0.2750% | 0.2750% | 0.1870% |

| 先進国REIT | 0.2970% | 0.2970% | 0.2970% |

| バランス型 (8資産均等型) | 0.1430% | 0.1430% | 0.1430% |

殆どのアセットクラスで信託報酬最安値のSBI証券、マネックス証券には負けますが、イオン銀行も十分低い部類になります。

特に多くの方がアセットアロケーションの中心にするであろう先進国株式はネット証券と同等です。

ただ新興国株式は、その差が大きくなっています。

イオン銀行iDeCoの取扱商品

商品の一覧を表にまとめます。

*2018.2.22より7商品が追加されました。

| 資産クラス | ベンチマーク | 商品名 | 信託報酬 |

| インデックス型 | |||

| 国内債券 | NOMURA-BPI総合 | たわらノーロード 国内債券 | 0.1540% |

| 国内株式 | TOPIX | One DC 国内株式インデックスファンド | 0.1540% |

| 先進国債券 | FTSE世界国債 | たわらノーロード 先進国債券 | 0.1870% |

| 先進国債券 | FTSE世界国債 | たわらノーロード 先進国債券<為替ヘッジあり> | 0.2200% |

| 先進国株式 | MSCIコクサイ | たわらノーロード 先進国株式 | 0.09889% |

| 新興国債券 | JPモルガンGBIEM | 三菱UFJ DC新興国債券インデックスファンド | 0.3740% |

| 新興国株式 | MSCI EM | DIAM新興国株式インデックスファンド<DC年金> | 0.3630% |

| 国内REIT | 東証REIT | たわらノーロード 国内リート | 0.2750% |

| 先進国REIT | S&P先進国REIT | たわらノーロード 先進国リート | 0.2970% |

| バランス | 株式30% | マイバランス30(確定拠出年金向け) | 0.1540% |

| バランス | 株式50% | マイバランス50(確定拠出年金向け) | 0.1540% |

| バランス | 株式70% | マイバランス70(確定拠出年金向け) | 0.1540% |

| バランス | たわらノーロード バランス(8資産均等型) | 0.1430% | |

| アクティブ型 | |||

| 国内株式 | ひふみ年金 | 0.8360% | |

| 国内株式 | フィデリティ・日本成長株・ファンド | 1.6830% | |

| 海外株式 | ピクテ・グローバル・インカム株式ファンドDC(愛称:グロインDC) | 1.0769% | |

| 海外株式 | フィデリティ・米国優良株・ファンド | 1.6390% | |

| 海外株式 | フィデリティ・欧州株・ファンド | 1.6500% | |

| バランス | イオン・バランス戦略ファンド(愛称:みらいパレット) | 0.9680% | |

| バランス | 投資のソムリエ(ターゲット・イヤー2035) | 0.8250% | |

| バランス | 投資のソムリエ(ターゲット・イヤー2045) | 0.9130% | |

| バランス | 投資のソムリエ(ターゲット・イヤー2055) | 0.9130% | |

| コモディティ | |||

| 国内株式 | iシェアーズ ゴールドインデックス・ファンド(為替ヘッジなし) | 0.5085% | |

| 元本確保型 | |||

| 元本確保 | イオン銀行iDeCo 定期預金5年 | --- | |

インデックスファンド

主な資産クラスのファンドは揃っています。

強いて言えば、日経平均株価や米国株式、そして全世界株式に1本で投資できるインデックスファンドはラインアップされていません。

信託報酬は、前述のようにネット証券には負けますが比較的低コストのファンドをラインアップしています。

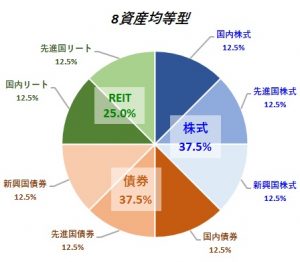

たわらノーロード バランス(8資産均等型)

国内・先進国・新興国の債券、株式に国内・先進国のリートを加えた8資産に均等に配分するバランスファンドです。

8資産均等型は多くの運用会社から販売されていますが、その中でもたわらノーロード バランス(8資産均等型)は信託報酬0.1430%、SBI証券、マネックス証券のeMAXIS Slim バランス(8資産均等型) と並び超低コストのバランスファンドです。

1本で多くの資産に分散投資できる、とても便利なファンドです。

マイバランス・シリーズ

インデックス型のバランスファンドです。株式比率に応じた3種類の商品があります。

投資対象は、国内債券(NOMURA-BPI)、国内株式(TOPIX)、先進国債券(FTSE世界国債インデックス)、先進国株式(MSCI-KOKUSAI)となっています。

[スマホの方は横にスクロールしてご覧ください]

| 信託報酬 | 株式 比率 | 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | |

| マイバランス 30 | 0.1540% | 30% | 55% | 20% | 15% | 10% |

| マイバランス 50 | 0.1540% | 50% | 40% | 30% | 10% | 20% |

| マイバランス 70 | 0.1540% | 70% | 20% | 45% | 10% | 25% |

若干、国内の比率が高くなっていますが、シンプルな4資産、信託報酬も十分低水準で、使いやすそうなバランス型インデックスファンドです。

イオン銀行 iDeCo 商品ラインアップのまとめ

インデックスファンドは、主なアセットクラスのファンドをラインアップしており、その信託報酬も(ネット証券には負けるものの)比較的低コストとなっています。

バランス型インデックスファンドなら信託報酬最低水準のたわらノーロードバランス(8資産均等型)、国内比率が高いもののマイバランス・シリーズ(野村アセットマネジメント)があります。

アクティブファンドでは人気のひふみ年金をラインアップしています。

商品ラインアップとしては、多すぎず、少なすぎずの商品数、比較的低コストの信託報酬と銀行としては申し分ないものになっています。

ロボアドバイザー SMART FOLIO<DC>

みずほ銀行が提供するロボアドバイザーSMART FOLIO<DC>が使用できます。

ご自分の年齢、収入、金融知識など簡単な質問に答えるだけで最低なポートフォリオ(商品の組合せ、配分)を提案してくれます。

初めて投資する方はロボアドバイザーが提案するポートフォリオを参考に、自分の好みに応じたポートフォリオに変えていけば良いでしょう。

スポンサーリンク

まとめ

運営管理機関手数料が無条件で無料、かつ低コストの商品ラインアップと十分魅力ある個人型確定拠出年金(iDeCo)プランです。

SBI証券、楽天証券、マネックス証券、松井証券等のネット証券では、もっと低コストのファンドをラインアップしていますが、証券会社はなんとなく怖い、抵抗があるという方にとってお薦めなのがイオン銀行。

(本当は証券会社、怖いところではありませんよ!)

みずほ銀行との提携で運用するイオン銀行のiDeCoなら安心して申込めるのではないでしょうか?

そして、iDeCoでもう一つ重要なのは、金融機関だけでなく、その記録管理運営管理機関です。イオン銀行のiDeCoは確定拠出年金で多くの実績(りそな銀行、みずほ銀行、野村證券、楽天証券、マネックス証券など)があるJIS&Tが管理しますので安心です。

管理人はeMAXIS Slim先進国株式インデックス、eMAXIS Slim全世界株式(オール・カントリー)、eMAXIS Slim米国株式(S&P500)などをラインアップしているマネックス証券のiDeCoに加入しています。

下記記事で、無条件で運営管理機関手数料が無料となり、さらに低コストのファンドをラインアップしたマネックス証券、SBI証券、楽天証券、松井証券、イオン銀行を詳細に比較しています。