個人型確定拠出年金(iDeCo)、手数料・商品の信託報酬で4強と言っても良いSBI証券、楽天証券、マネックス証券、松井証券。

その中で、楽天証券のiDeCoにラインアップされている商品を解説します。

[最終更新日:2025.9.20]一部商品の除外について追記。

[2025.5.19]楽天・プラス・NASDAQ-100追加を反映。

[2024.8.17](日興)インデックスファンド海外新興国(エマージング)債券(1年決算型)・海外新興国(エマージング)株式の信託報酬引下げを反映。

[2024年1月22日]全て最新の情報に更新。

本記事は原則2024.1.22時点の情報に基づき記載しています。

但し、2024.1.26追加の2本、2025.5.15追加の1本を含む。

商品ラインアップ数は36本、2017年12月より楽天インデックス・シリーズ(旧名称 :楽天・バンガード・ファンド) 2本が仲間入り、そして2019年10月、2023年4月にはたわらノーロード先進国株式の信託報酬が引き下げられ、さらに楽天プラス・シリーズが2024年1月26日より2本、2025年5月15日より1本加わり、より魅力的なiDeCoプランとなりました。

楽天証券は下記9本を(対象顧客の2/3以上の合意があれば)2026.4で除外する予定です-->除外後には新規商品が追加される予定。

- たわらノーロード先進国債券(為替ヘッジあり)

- たわらノーロード国内債券

- セゾン資産形成の達人ファンド

- iTrust世界株式

- MHAM日本成長株ファンド<DC年金>

- iTrust日本株式

- フィデリティ・日本成長株・ファンド

- 投資のソムリエ<DC年金>

- 三菱UFJ DCバランス・イノベーション(KAKUSHIN)

スポンサーリンク

見出し

楽天証券 iDeCoの運営管理機関手数料は無条件で無料。

楽天証券 iDeCoの運営管理機関手数料は無条件で無料となります。

運営管理機関手数料が無料となるのは楽天証券の他、SBI証券、マネックス証券、松井証券など限られた金融機関だけです。

但し、どこの金融機関で加入しても国民年金基金連合会等への手数料があり、最低でも年額2,052円は必要となります(毎月拠出の場合)。

| 国民年金基金連合会 | 1,260円 |

| 事務委託先金融機関(信託銀行) | 792円 |

| 運営管理機関(楽天証券) | 無料 |

| 合計 | 2,052円 |

加入者の年間手数料は掛金拠出回数を減らす事で削減する事も出来ます。2018年より年単位の拠出が可能になり、複数月分をまとめて拠出する事が出来ます(前納はNG、また事前に申請しておく事)。その場合の手数料は下式のようになります。

年間手数料=運営管理機関手数料+事務委託先手数料[792円]+国民年金基金連合会[105円x年間の拠出回数]

重要2024年12月の制度改定によりDBなどの他制度に加入している方は毎月定額で納付する必要があります(年単位拠出は出来ません)。

楽天証券 iDeCo の目玉は、楽天インデックス/楽天・プラス シリーズとセゾン・グローバルバランスファンド

楽天証券 iDeCoの目玉は何と言っても楽天インデックス・シリーズ(旧名称 : 楽天・バンガード・ファンド) / 楽天・プラス シリーズ、そしてセゾン・グローバルバランスファンド(旧名称 : セゾン・バンガード・グローバルバランスファンド)。

全て大きな人気を集めているファンドです。

iDeCoで楽天・プラス シリーズを取扱っているのは楽天証券だけです。

(楽天インデックス・シリーズは楽天証券と松井証券、セゾン・グローバルバランスファンドは楽天証券とSBI証券(セレクトプラン)で取扱っています。)

楽天インデックス・シリーズ(旧名称 :楽天・バンガード・ファンド)

米国バンガード社のETFに投資するファンドで、下記2本が楽天証券 iDeCoにラインアップされています。

- 楽天・全世界株式インデックス・ファンド(楽天・VT)

- 楽天・全米株式インデックス・ファンド(楽天・VTI)

米国ETFに直接投資しようと思えば、外国株式取引口座の開設、分配金の再投資、場合によっては確定申告など結構手間がかかります。そういう煩わしい作業を行う事無く人気のETF VT/VTIに投資できると言う点で、魅力あるファンドです。しかも、それが確定拠出年金(iDeCo)で投資出来ます。

楽天・全世界株式インデックス・ファンド (楽天・VT)

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 全世界株式 (FTSE Global All Cap) | 楽天・全世界株式インデックス・ファンド | 0.192% |

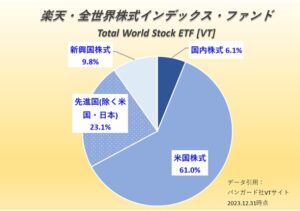

バンガードETF VT[バンガード・トータル・ワールド・ストックETF]に投資するファンド(FOF)です。

*一部をVTI/VXUSにも投資しています。

ファンドの信託報酬が0.1320%、これにETF経費率約0.060%を加え、実質的な運用管理費用は0.192%となります。

この1本のファンドだけで、47カ国、約10,000銘柄、小型株をも含む全世界の株式に投資でき、投資可能な全世界株式時価総額の98%以上をカバーする事になります。

尚、本ファンドに限らず米国ETFを経由して全世界に投資する場合、配当金に対する課税が不利になります(投資国のみならず米国でも課税(*))。この点では、国内から直接海外に投資するファンドの方が有利と言わざるを得ません。

(*)課税口座では最終的には国内でも課税され、結果的に3重課税となりますが、iDeCoの場合、国内課税は運用中は非課税。

このようにコスト的には若干不利な面もある楽天・全世界株式インデックス・ファンド(楽天・VT)ですが、それでも絶大な人気を誇るVTに気軽に投資できるファンドとして魅力的なファンドである事には変わり有りません。

楽天・全米株式インデックス・ファンド (楽天・VTI)

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 全米株式 (CRSP USトータル・ マーケット・ インデックス) | 楽天・全米株式インデックス・ファンド | 0.1620% |

バンガードETF VTI[バンガード・トータル・ストック・マーケットETF]に投資するファンド(FOF)です。

ファンドの信託報酬が0.1320%、これにETF経費率0.03%を加え、実質的な運用管理費用は0.1620%となります。

小型株をも含む米国株式に投資でき、米国株式市場で投資可能な企業の概ね100%をカバーします。

尚、本ファンドでは楽天・全世界株式のように配当課税に対して不利になる事はありません。米国ETFに投資しますが、投資先が米国内に限られているからです。

スポンサーリンク

楽天・プラス シリーズ

信託報酬だけでなく総経費率でも業界最低水準を目指す楽天・プラス シリーズ、下記2本が楽天証券 iDeCoにラインアップされています(2024.1.26より)。

- 楽天・オールカントリー株式インデックス・ファンド

- 楽天・S&P500インデックス・ファンド

楽天・プラス・オールカントリー株式インデックス・ファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 全世界株式 (MSCI ACWI) | 楽天・プラス・オールカントリー株式インデックス・ファンド | 0.05610% |

前述の楽天・全世界株式インデックス・ファンド(楽天VT)と同様、日本を含む全世界の株式に投資しますが、楽天VTと異なり小型株は含みません。

*小型株を含むからと言って必ずしもパフォーマンスが上がるわけではありません。

信託報酬 0.05610%と超低コストです。

このファンドだけで、47カ国、約2,900銘柄の全世界の株式に投資でき、投資可能な全世界株式時価総額の約85%をカバーする事になります。

ただ、2023年10月27日設定と新しいファンドですので、未だ運用実績は殆どなく、実質コストもわかりません。

楽天・オールカントリー株式インデックス・ファンドと同様、全世界の株式に投資し、より長期の運用実績、大きな純資産を誇り人気のeMAXIS Slim全世界株式(オール・カントリー)も魅力。

eMAXIS Slim全世界株式(オール・カントリー)をiDeCoにラインアップしているのはマネックス証券など。

公式サイトマネックス証券 iDeCo

楽天・プラス・S&P500インデックス・ファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 米国株式 (S&P500) | 楽天・プラス・S&P500インデックス・ファンド | 0.0770% |

米国の大型株約500銘柄からなるS&P500との連動を目指すファンドです。

信託報酬 0.0770%と超低コスト。

小型株をも含む米国株式に投資したい方は前述の楽天・VTI、そしてS&P500が好みの方は本ファンドを選択する事になります。

ただ、本ファンドも楽天・オールカントリー株式インデックスと同様2023.10.27設定と新しいファンドです。

楽天・プラス・NASDAQ-100インデックス・ファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 |

| 米国株式 (NASDAQ100) | 楽天・プラス・NASDAQ-100インデックス・ファンド | 0.1980% |

米国NASDAQ市場に上場している金融を除いた上位100銘柄からなるNASDAQ100との連動を目指すファンドです。

2024.1.30設定と新しいファンドですが、信託報酬 0.1980%とNASDAQ100連動型ファンドとしては低コスト。

セゾン・グローバルバランスファンド (旧名称 :セゾン・バンガード・グローバルバランスファンド)

| 資産クラス | ファンド | 信託報酬 |

| バランス | セゾン・グローバルバランスファンド | 0.56± 0.02% |

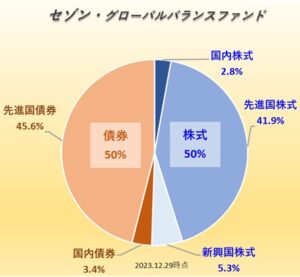

上記、楽天・全世界株式インデックス・ファンドや楽天・オールカントリー株式インデックス・ファンドは全世界の株式に投資しますが、このセゾン・グローバルバランスファンドは、全世界の株式、債券の両方に投資しますので、よりリスクを抑えた運用が可能になります。(勿論、リスクを抑えた分、リターンも低くなりますが)

株式、債券比率を50%ずつとし、各地域への配分は時価総額を勘案して決定するファンドです。

信託報酬は0.56±0.02%と決して低くはありませんが、多少のコストを犠牲にしても株式、債券50%ずつ1本のファンドだけで投資したい方には魅力的なファンドでしょう。

尚、セゾン・グローバルバランスファンドはSBI証券(セレクトプラン)でも取扱っています。

スポンサーリンク

楽天証券 iDeCoのインデックスファンド

上記、楽天インデックス・シリーズ、楽天・プラス シリーズ、セゾン・グローバルバランスファンド以外のインデックスファンドを、他社(マネックス証券、SBI証券、松井証券)と比較しつつ紹介します。

国内株式インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 | 他社iDeCo 信託報酬 最安値 |

| 国内株式 (TOPIX) | 三井住友・DCつみたてNISA・ 日本株インデックスファンド | 0.1760% | 0.1430% (SBI,松井) |

| 国内株式 (日経平均) | たわらノーロード 日経225 | 0.1430% | 0.1430% (SBI,松井) |

国内株式としてTOPIX、日経平均株価に連動するインデックスファンド2本がラインアップされています。

TOPIXは他社と比較して若干高めとなっています。

外国株式インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 | 他社iDeCo 信託報酬 最安値 |

| 先進国株式 (MSCI Kokusai) | たわらノーロード 先進国株式 | 0.09889% | 0.09889% (マネックス ,SBI,松井) |

| 新興国株式 (MSCI EM) | インデックスファンド 海外新興国(エマージング)株式 | 0.2750% | 0.1518% (マネックス ,SBI,松井) |

先進国株式、新興国株式それぞれに投資するファンド2本がラインアップされています。

アセットアロケーション(資産配分比率)の中心にしている方も多いであろう先進国株式、以前は楽天証券が採用しているたわらノーロード先進国株式の信託報酬が他社よりかなり高く、これが大きなネックとなっていましたが、たわらノーロード先進国株式が2019.10、2023.4と信託報酬引下げを行い、マネックス証券、SBI証券(セレクトプラン)、松井証券が採用するeMAXIS Slimと同一信託報酬となりました。

よって、先進国株式を中心に投資しようという方にも楽天証券 iDeCoは有力な選択肢の一つと言えるでしょう。

難点は新興国株式。

楽天証券 iDeCoのインデックスファンド海外新興国(エマージング)株式は、2020.10.1に信託報酬を0.6050%から0.374%、2024.8.17に0.374%から0.275%に引き下げましたが、それでもマネックス証券等が採用するeMAXIS Slimの0.1518%に対し、0.12%程度高くなっています。新興国株式に多く投資しようと考えている方は、楽天証券よりマネックス証券、SBI証券(セレクトプラン)、松井証券を選択した方が良いでしょう。

スポンサーリンク

債券インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 | 他社iDeCo 信託報酬 最安値 |

| 国内債券 (NOMURA- BPI総合) | たわらノーロード国内債券 | 0.1540% | 0.1320% (マネックス ,松井,SBI) |

| 先進国債券 (FTSE世界国債) | たわらノーロード先進国債券 | 0.1870% | 0.1540% (マネックス ,松井,SBI) |

| 先進国債券 為替ヘッジあり (FTSE世界国債) | たわらノーロード先進国債券 (為替ヘッジあり) | 0.2200% | 0.1760% (SBI) |

| 新興国債券 (JPモルガン GBI-EM) | インデックスファンド海外新興国 (エマージング)債券(1年決算型) | 0.2750% | 0.2420% (マネックス ,松井,SBI) |

債券インデックスファンドの商品も他社より高くなっています。

国内債券が0.02%、先進国債券が0.03%、新興国債券が0.03%と僅かですが高くなっています。

リート(REIT)・インデックスファンド

| 資産クラス (ベンチマーク) | ファンド | 信託報酬 | 他社iDeCo 信託報酬 最安値 |

| 国内リート (東証REIT) | 三井住友・DC日本リート インデックスファンド | 0.2750% | 0.1870% (マネックス ,松井) |

| 先進国リート (S&P先進国 REIT) | 三井住友・DC外国リート インデックスファンド | 0.2970% | 0.2220% (松井) |

国内・先進国リートも他社最安値よりは高くなっています。

楽天証券 iDeCoのアクティブファンド

*本サイトでは基本的にインデックスファンドを中心とした投資を推奨しています。アクティブファンドに投資する場合は、サテライト投資として資産の一部に止める程度がよろしいかと!

国内株式に投資するアクティブファンド

*フィデリティ・日本成長株・ファンド、MHAM日本成長株ファンド、iTrust日本株式は2025.7末除外予定(対象顧客の2/3以上の同意要) -->2025.7.7時点で延期???

| 資産クラス (参考指数) | ファンド | 信託報酬 |

| 国内株式 (TOPIX) | iTrust日本株式 | 0.9130% |

| 国内株式 (TOPIX) | コモンズ30ファンド | 1.0780% |

| 国内株式 (TOPIX) | フィデリティ・日本成長株・ファンド | 1.6830% |

| 国内株式 (TOPIX) | MHAM日本成長株ファンド<DC年金> | 1.7050% |

*フィデリティ・日本成長株・ファンドはTOPIX(配当込)が(参考指数ではなく)ベンチマーク。

外国株式に投資するアクティブファンド

*iTrust世界株式、セゾン資産形成の達人ファンドは2025.7末除外予定(対象顧客の2/3以上の同意要) -->2025.7.7時点で延期???

| 資産クラス (参考指数) | ファンド | 信託報酬 |

| 全世界株式 (MSCI WORLD) | iTrust世界株式 | 0.913% |

| 全世界株式 (MSCI ACWI) | セゾン資産形成の達人のファンド | 1.34± 0.2% |

| 先進国株式 (MSCI Kokusai) | ラッセル・インベストメント外国株式ファンド(DC向け) | 1.4630% |

| 米国株式 (無) | 農林中金<パートナーズ>長期厳選投資おおおぶね | 0.99% |

| 全世界株式 (MSCI ACWI) | キャピタル世界株式ファンド(DC年金つみたて専用) | 1.085% |

*ラッセル・インベストメント外国株式ファンド(DC向け)はMSCI Kokusai(配当込)が(参考指数ではなく)ベンチマーク。

その他のアクティブファンド

*明治安田DC日本債券オープンは2025.7末除外予定(対象顧客の2/3以上の同意要) -->2025.7.7時点で延期???

国内債券、国内リート、米国債券に投資するファンドがあります。

*みずほUSハイイールドファンドは、ある意味、インデックスファンド?

| 資産クラス (参考指数) | ファンド | 信託報酬 |

| 国内債券 (NOMURA- BPI総合) | 明治安田DC日本債券オープン | 0.6600% |

| 国内リート (東証REIT) | 野村J-REITファンド(確定拠出年金向け) | 1.0450% |

| 米国債券 (下記) | みずほUSハイイールドファンド<DC年金> | 1.5400% |

*明治安田DC日本債券オープンはNOMURA-BPI総合が、また、みずほUSハイイールドファンドはICE BofA・US・キャッシュ・ペイ・ハイイールド・インデックスが(参考指数ではなく)ベンチマーク。

スポンサーリンク

楽天証券 iDeCoのバランスファンド、ターゲットイヤー型ファンド

既に紹介したセゾン・グローバルバランスファンド以外にも、楽天証券 iDeCoには複数のバランスファンド、ターゲット・イヤー型ファンドがラインアップされています。

*株式と債券等、1つのファンドで複数の資産クラスに投資するファンドをバランスファンドと呼びます。また、目標とする年に向けて、年々リスクが低くなるよう資産配分をコントロールするファンドをターゲット・イヤー型ファンドと言います。

バランスファンド

*三菱UFJ DCバランス・イノベーション、投資のソムリエ<DC年金>、三井住友・DC世界バランスファンド(動的配分型)は2025.7末除外予定(対象顧客の2/3以上の同意要) -->2025.7.7時点で延期???

| 資産クラス | ファンド | 信託報酬 |

| バランス | 楽天・インデックス・バランス(DC年金) | 0.1620% |

| バランス | 三菱UFJ DCバランス・イノベーション(KAKUSHIN) | 0.6600% |

| バランス | 投資のソムリエ<DC年金> | 1.2100% |

| バランス | 三井住友・DC世界バランスファンド(動的配分型) | 1.2920% |

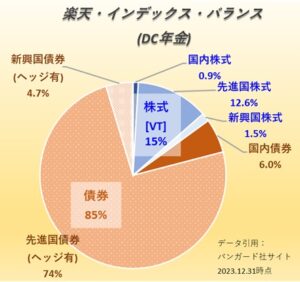

楽天・インデックス・バランス(DC年金)

日本を含む全世界の株式15%、債券(為替ヘッジあり)85%の資産配分とし、リスクを抑えたファンドです。

全世界株式15%分は楽天・全世界株式インデックス・ファンドと同じバンガードETF VTに、全世界債券(為替ヘッジあり)85%部分はバンガード・グローバル・ボンド・インデックス・ファンドに投資するFOFです。

ファンドそのものの信託報酬が0.066%、これに投資先ファンドの経費率を加えた実質的な信託報酬は0.162%と十分低コストです。

保守的な運用を基本としつつ、少しだけ株式にも投資したいという方に向いているファンド。

尚、本ファンドが楽天証券 iDeCoの指定運用方法となり、一定期間、掛金の配分指定を行わなかった場合、自動的に本ファンドが購入される事になります。

機動的に資産配分を変更するバランスファンド

- 三菱UFJ DCバランス・イノベーション(KAKUSHIN)

- 投資のソムリエ<DC年金>

- 三井住友・DC世界バランスファンド(動的配分)

上記3本は、市場環境に応じて資産配分を機動的に変更するバランスファンドです。各資産クラスの投資先(マザーファンドやETF)はインデックス運用になります。

| 三菱UFJ DCバランス・イノベーション(KAKUSHIN) | |||||||

| 国内株式・先進国株式は0~22%、国内債券0~51%、先進国債券0~25%(原則25%固定)。 債券市場が下落した場合、国内の短期公社債等に投資する場合もあり。 | |||||||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| ✔ | ✔ | ✔ | ✔ | --- | --- | --- | --- |

| 投資のソムリエ<DC年金> | |||||||

| 変動リスク目標値 年率4%程度。 | |||||||

| 国内 債券 | 国内 株式 | 先進国 債券 (為替ヘッジ) | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| ✔ | ✔ | ✔ | ✔ | ✔ | ✔ | ✔ | ✔ |

| 三井住友・DC世界バランスファンド(動的配分型) | |||||||

| 債券などの低変動部分を概ね60~100%、株式・リートの高変動部分を0~40%の範囲で配分。 債券の一部は為替ヘッジ有。 | |||||||

| 国内 債券 | 国内 株式 | 先進国 債券 | 先進国 株式 | 新興国 債券 | 新興国 株式 | 国内 REIT | 先進国 REIT |

| ✔ | ✔ | ✔ | ✔ | ✔ | ✔ | ✔ | ✔ |

ターゲットイヤー型ファンド

| 資産クラス | ファンド | 信託報酬 |

| ターゲット | 楽天ターゲットイヤー2030 | 0.8275% |

| ターゲット | 楽天ターゲットイヤー2040 | 0.8375% |

| ターゲット | 楽天ターゲットイヤー2050 | 0.8375% |

日本を含む先進国株式・債券(為替ヘッジあり)に投資します。

各ファンドが設定するターゲットイヤーに向けて徐々に株式比率を下げ、ターゲットイヤー後は株式15%:債券85%になります。

| 2023年9月時点の資産配分 | 先進国株式 | 先進国債券 |

| 楽天ターゲットイヤー2030 | 31% | 69% |

| 楽天ターゲットイヤー2040 | 64.5% | 35.5% |

| 楽天ターゲットイヤー2050 | 75% | 25% |

| ターゲットイヤー以降 | 先進国株式 | 先進国債券 |

| 全ファンド | 15% | 85% |

スポンサーリンク

コモディティ、元本確保型

コモディティ

コモディティとして金に投資する為替ヘッジ有のファンドがラインアップされています。

| 資産クラス | ファンド | 信託報酬 |

| 金 | ステートストリート・ゴールドファンド(為替ヘッジあり) | 0.8950% |

金現物拠出型上場外国信託[SPDR ゴールド・シェア]に投資するFOFです。

元本確保型

元本確保型として1年定期預金1本がラインアップされています。保険商品などはありません。

*金利は2023.12時点

| 資産クラス | ファンド | 金利 |

| 元本確保型 | みずほDC定期預金(1年) | 0.002% |

スポンサーリンク

楽天証券 iDeCoの(商品以外の)メリット

以上、全商品37本を解説してきましたが、商品以外にも楽天証券の個人型確定拠出年金(iDeCo)にはメリットがあります。

受給時の自由度が高い

これからiDeCoを始めようと考えている方には、かなり先の話かと思いますが、60歳以降で受給する時の制度も金融機関によって異なります。

楽天証券 iDeCoでは、一時金、年金どちらかで受けとる方法に加え、一部を一時金、残りを年金で受け取る併給という受取方法も選択できます。

さらに年金で受け取る場合、5年以上20年以下の期間から1年刻みで選択できます。

受給方法を工夫することにより節税出来る場合もありますので、受給時の自由度は高い方がいいんです。

尚、マネックス証券も受給制度は楽天証券と同じです。

重要確定拠出年金の給付時には退職所得控除、公的年金等控除が使えますが、これらの控除は確定拠出年金の給付だけに適用される訳ではありません。退職所得控除はお勤めの企業からの退職一時金、公的年金等控除は老齢基礎年金、厚生年金、企業年金等と合算した額に対して控除されます。つまり、退職一時金や公的年金等が多い方は、それだけで控除の多くを使ってしまい、確定拠出年金の給付額に対しては元本を含めて課税される事になりかねません(一時金の場合は1/2に対して課税)。

重要なのは控除額を有効に使う事です。例えば、退職一時金で使い切らなかった退職所得控除分を確定拠出年金の一時金として、残りを公的年金の受給が始まる前の60~64歳に年金として受取るようにすれば節税できる場合があります。

楽天証券 総合口座で資産管理が可能

楽天証券 iDeCoは楽天証券の口座を開設しなくても加入することが出来ます。

基本的にiDeCoの管理・運用指示は記録管理運営管理機関(楽天証券の場合JIS&T)のサイトで行います。

ただ、楽天証券の総合口座を開設すると、楽天証券にログインするだけでiDeCoの資産状況の確認や各商品の情報などが簡単に閲覧できます。(JIS&Tより見やすいサイトになっています)

最終的な運用指示はJIS&Tのサイトで行う必要がありますが、掛金配分変更等、それをサポートする画面もあります。

楽天証券 iDeCoに加入する方は、楽天証券総合口座も同時に開設する事をお勧めします。

公式サイト楽天証券(総合口座)

まとめ

以上、楽天証券 iDeCoのメリット、及び全商品の解説でした。

楽天・全世界株式インデックス・ファンド、楽天・全米株式インデックス・ファンド、

楽天・プラス・オールカントリー株式インデックス・ファンド、 楽天・プラス・S&P500インデックス・ファンド、楽天・プラス・NASDAQ-100インデックス・ファンド、

そしてセゾン・グローバルバランスファンドに魅力を感じる、投資したいと考えている方にとってお勧めできるのが楽天証券のiDeCo。

さらに、先進国株式インデックスファンドを中心にしたい方も他のネット証券と同等のコストで投資できます。

一方、(先進国株式を除き)国内株式や新興国株式といった個々の資産クラスのインデックスファンドでは、後発のマネックス証券、松井証券、SBI証券(セレクトプラン)の商品に対して信託報酬で見劣りする点は否めません。

これらのファンド、及び人気のeMAXIS Slim全世界株式(オール・カントリー)やeMAXIS Slim米国株式(S&P500)に投資したい方は、楽天証券同様、受給時の自由度が高いマネックス証券 iDeCoや松井証券 iDeCo

お薦めします。

また、楽天証券iDeCoに加入する方は、同時に楽天証券の口座を開設する事をお勧めします。

公式サイト楽天証券 iDeCo

公式サイト楽天証券(総合口座)

楽天証券、マネックス証券、SBI証券、松井証券、イオン銀行をじっくり比較したい方は下記記事を参照して下さい。