個人型確定拠出年金(iDeCo)、金融機関を比較する際、手数料と商品ラインアップばかりが注目されがちですが、(加入者の状況によっては)もっと重要なのが出口、すなわち受給制度です。

個人型確定拠出年金(iDeCo)は、原則60歳以降に受取る事が出来ますが(加入期間10年以上の場合)、一時金で受け取るか、あるいは年金で受け取るか、または、一時金と年金を併用する併給という制度に対応している金融機関もあります。

そして年金で受け取る場合も、その受取期間の選択は金融機関により様々です。

*本記事は2020年度からの税制改正(基礎控除、公的年金等控除)を考慮していませんのでご注意下さい。

島根銀行スマートフォン支店(しまホ!)

・無条件で普通預金金利 0.50%(税引前)2026.1.9より金利 0.70%(税引前)

・(預金残高に応じて)他行宛て振込手数料無料のサービスあり

公式サイト島根銀行スマートフォン支店

個人向け国債取扱開始記念キャンペーン

・三菱UFJ eスマート証券は2025.11より個人向け国債の取り扱いを開始しました。 ・取扱開始を記念した現金プレゼントキャンペーンを2025.11~2026.1募集分まで実施。 ・変動10、固定5、固定3、各銘柄50万円以上の購入で現金プレゼント 公式サイト三菱UFJ eスマート証券見出し

なぜ、出口(受給方法)、併給が重要なのか?

課税の繰延べと退職所得控除、公的年金等控除

本サイトでも度々指摘していますが、確定拠出年金は非課税ではありません。税の繰延べにすぎません。

但し、受取時に、一時金の場合は退職所得控除、年金の場合は公的年金等控除が使えます。この控除額の範囲内に収まれば結果的に非課税となりますが、これを超える資産に対しては元本を含めた総資産に対して課税される事になります。(一時金の場合は、退職所得控除を超えた額の1/2に対して課税)

参考記事確定拠出年金 そのメリットとデメリットを徹底解説(3) ~え、元本にも税金かかる!~

そして、この退職所得控除や公的年金等控除は、確定拠出年金の受給だけに適用されるのではなく、会社からもらえる退職一時金(いわゆる退職金)、そして老齢基礎年金、老齢厚生年金、企業年金などを合算した額に対して控除されるのです。

即ち、退職金や公的年金などが多い方は、これで控除額を使い切ってしまい、確定拠出年金の受給に対しては退職所得控除や公的年金等控除は使えない可能性が高いのです。

参考記事確定拠出年金 一般的なサラリーマンは受取時の税制優遇を受けられない可能性大。

そこで、個人型確定拠出年金(iDeCo)を、よりお得に使うには、受給方法を控除額の範囲内に収まるよう工夫する必要があるのです。

注意 控除額をオーバーすると確定拠出年金は損する制度だという意味ではありません。それに勝る所得控除があります(それだけの課税所得がある方なら)。詳しくは下記記事を。

それでは、実際に、それぞれの拠出額に対して、どれだけ控除額をオーバーするのか、具体的に見ていきます。

個人型確定拠出年金(iDeCo)、拠出額に応じた総資産額と退職所得控除、公的年金等控除

以下の計算では、全て運用利回りは5%(年率)、そして手数料は最低額の年額2,004円としています。尚、年金として受給中は、運用利回り0としています。

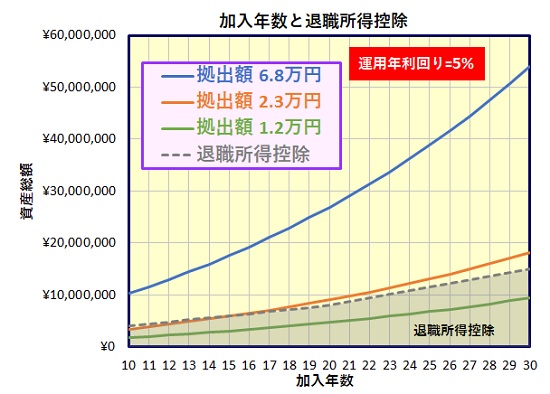

一時金で受給し退職所得控除を使う場合

横軸を加入年数とし、縦軸に年率5%で運用した場合の資産総額をプロットします。

拠出額は月額6.8万円(自営業・無職などの第1号被保険者)、2.3万円(企業年金無のサラリーマンや専業主婦など)、1.2万円(公務員や企業年金有のサラリーマン)の3通りで計算してあります。

一時金で受け取る場合、退職所得控除が使えるのは、グラフ中グレーで塗りつぶした金額までです。

例えば、第1号被保険者が最大の6.8万円を拠出し一時金で受給すると(グラフ中青線)、グレーの点線との差額の半分が課税対象になってしまうのです。

月額2.3万円の場合は、概ね退職所得控除額と同額となります。

これ以下の拠出額であれば、一時金で受給し、退職所得控除を使う事でほぼ非課税とする事が出来ます。(あくまで運用利回り5%の場合)

但し、これらの結果は退職所得控除を全て確定拠出年金の受給だけに適用できる場合の話であって、会社から退職一時金をもらえる方には当てはまりません。

スポンサーリンク

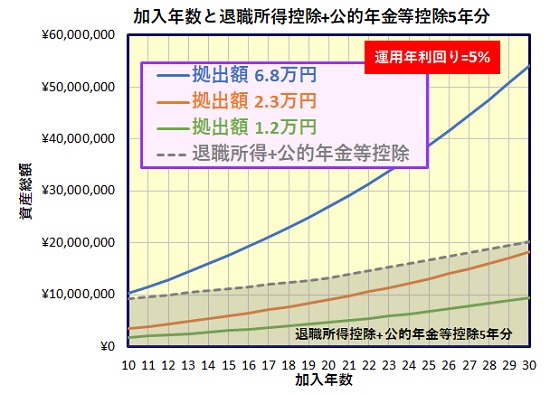

一時金と年金の併用(併給)で退職所得控除と公的年金等控除の両方を適用する場合。

一時金として一部を受給し、残りを60~64歳の5年間に年金として受給する場合です(併給)。

多くの方が公的年金の受給は65歳からですので、この空白の5年間の公的年金等控除は全て確定拠出年金の受給に適用する事が出来ます(他の企業年金等がない事)。勿論、一時金として受給した分には退職所得控除が使えます。

5年間分の公的年金等控除は、

年間、70万円(公的年金等控除)+33万円(住民税の基礎控除)=103万円

5年間なので、515万円が前述の退職所得控除に加わります。

これで、拠出額2.3万円の方は、(加入期間が30年近くなる方を除き)かなり余裕が出てきました。5%以上の運用利回りでも完全に非課税に出来そうです。

ただ6.8万円と最大拠出額の方は、まだまだ足りません。

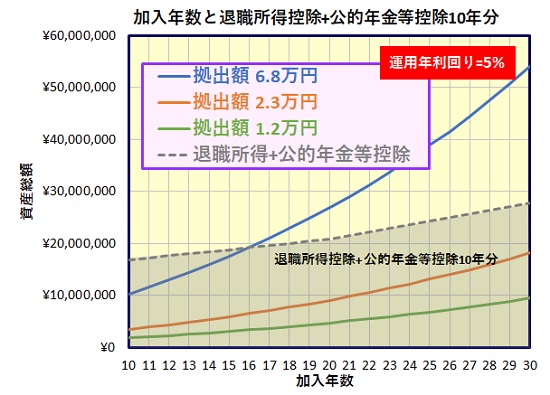

併給で年金の受取を10年にしてみる。

老齢基礎年金や老齢厚生年金等の公的年金は、受取開始を最大70歳まで繰下げる事が出来ます。(最近、さらに繰下げ可能年齢を上げる検討も始まったようです)

この繰下げを用いる事で、70歳までの収入を確定拠出年金の老齢給付のみとし、公的年金等控除を確定拠出年金の受給に10年分まるまる使うという手も考えられます。

65歳以降は、公的年金等控除120万円と増額されますので、それに基礎控除を合わせた年間153万円が足される事になります。

10年間の公的年金等控除(+基礎控除)額の合計は1,280万円となり、これに退職所得控除が加わります。

ここまですると、最大拠出額の6.8万円の場合でも、加入年数16年以下なら全て控除額内に収まります。

(注意)公的年金を繰下げる事で、公的年金の受給額が上がり(繰下月数x0.7%)、70歳以降の税金が高くなります。結果的に、どちらが得になるかはわかりません。あくまで一つの選択肢として示しただけである事に注意して下さい。

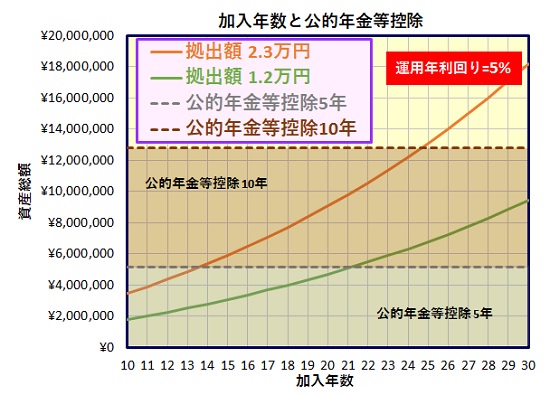

退職所得控除を退職金で使い切ってしまう方

勤続年数38年とすると退職所得控除は約2千万円。一方、厚生労働省が公表している「平成25年就労条件総合調査結果」によると、大卒、勤続年数35年以上という条件で、退職金は2,156万円となっています。

サラリーマン、公務員の多くの方が、退職一時金をもらい、それだけで退職所得控除を使い切ってしまう事になります。

そうなると、年金で受給し公的年金等控除に頼るしかありません。

下図は、退職所得控除を入れずに、公的年金等控除を5年間、10年間適用した場合です。尚、退職金のない第1号被保険者の6.8万円はプロットしてありません。

拠出額1.2万円だと、公的年金等控除5年だけでも、加入年数21年までなら、控除枠内に収まります。

拠出額2.3万円だと、公的年金等控除5年では加入年数13年までしか収まりません。数年分上乗せする必要がありそうです。

[注意]年金受給は、国民健康保険料などが上がる場合があります。詳細は↓を参照して下さい。

参考記事年金のもらいすぎに注意。 ~確定拠出年金や私的年金の出口戦略~

まとめ

いくつかの具体例を示してきましたが、どのような受給方法が最適かは、拠出額、運用利回り、加入年数、退職一時金・公的年金額、60歳以降の収入などによっても変わります。

上記例では、年金受給期間を5年または10年としましたが、例えば3年とか7年とかの方が良い方もいるかもしれません。

ただ一つ言える事は、

個人型確定拠出年金(iDeCo)の受給制度の自由度は高い方が良い。

そして、それが確定拠出年金の節税にとって重要な要素であるという事です。

併給に対応しているか、年金の受給年数は自由に選べるか等にも注目して金融機関を検討されては如何でしょうか?

勿論、10年後、20年後、それ以上の話ですので、金融機関の対応状況も変わっていく事でしょうし、そもそも確定拠出年金制度や公的年金等控除などの税制も変更される可能性だって有り得ます。

特に、現時点で受給までの年数の短い方は(年齢の比較的高い方)、注意した方が良いでしょう。

尚、上記計算は各加入者資格の最大拠出額で行っていますが、必ずしも最大拠出額を拠出する必要はありません。最終的に非課税の範囲に収まるよう拠出額を調整する事も有効な方法の一つです。

運営管理機関手数料無料で、受給時の自由度が高く併給にも対応しているのが、マネックス証券、松井証券、楽天証券などです。

そして商品ラインアップの信託報酬を合わせて考えると、最もお勧めできるのがマネックス証券。

マネックス証券 公式サイトマネックス証券 iDeCo

松井証券 公式サイト松井証券 iDeCo

楽天証券 公式サイト楽天証券 iDeCo

運営管理機関手数料が無料となる、SBI証券、楽天証券、マネックス証券、松井証券、イオン銀行を詳細に比較した記事が↓。