グローバル3倍3分法ファンドが人気を集めている日興アセットマネジメントが新たに「グローバル5.5倍バランスファンド(1年決算型)」を新規設定しました。

[最終更新日:2020.2.13]グローバル3倍3分法ファンドとの違いを追記。

スポンサーリンク

見出し

グローバル5.5倍バランスファンド(1年決算型) 【愛称:ゴーゴー・バランス】

設定日

2020年2月12日

信託報酬

1.089%(税込み)

ETFに投資する場合があり、その際はETFの信託報酬・経費率が実質的に上乗せされると推測されます。

*信託財産留保額無

ファンドの特色・運用

全世界の株式・REIT・債券・金の4資産に分散投資します。

5.5倍相当のレバレッジをかけます。

資産配分

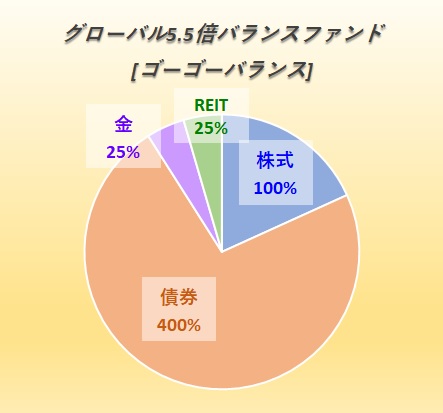

5.5倍のレバレッジにより純資産の550%を投資します。

| 株式 | 先進各国の株価指数先物、新興国の株価先物指数など。 |

| 債券 | 先進各国国債先物および国債 |

| REIT | 世界各国のREIT指数のETF |

| 金 | 金先物 |

スポンサーリンク

グローバル5.5倍バランスファンドとグローバル3倍3分法ファンドの比較・違い

*以下の解説は一部管理人の推測が含まれています。

新規設定されたグローバル5.5倍バランスファンドとグローバル3倍3分法ファンドとを比較し、違いをまとめます。

レバレッジ倍率

これはファンド名称の通り、

グローバル5.5倍バランスファンドが5.5倍、

グローバル3倍3分法ファンドが3倍です。

信託報酬

グローバル5.5倍バランスファンドが1.089%(税込み)、

グローバル3倍3分法ファンドが0.484%(税込み)。

グローバル5.5倍バランスファンドの方が高く設定されていますが、レバレッジ倍率を考慮し、レバレッジ1倍あたりに換算すると、

グローバル5.5倍バランスファンドが1.089%/5.5=0.198%

グローバル3倍3分法ファンドが0.484%/3=0.161%

と差は縮まります。

レバレッジ倍率を考慮した信託報酬としては十分低い部類と言って良いでしょう。

資産配分の違い

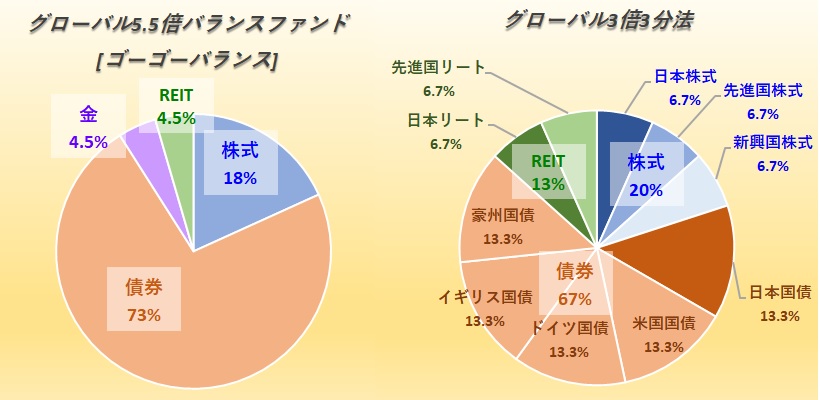

レバレッジ無の100%で資産配分を比較したのが下図。

株式、債券比率は、そう大きな違いはありませんが、グローバル3倍3分法ファンドでは投資していなかった金が新たに加わりました。

その分、リート比率が低くなっています。

株式、債券、REITとの投資対象が明確になっていない。

グローバル3倍3分法ファンドは各資産クラスの投資対象が明確になっていますが、現時点でグローバル5.5倍バランスファンドの投資対象(配分比率)・方針は明らかにされていません。

両者の投資対象を下表にまとめます。

*配分比率は100%換算で記載。

| グローバル5.5倍バランスファンド | グローバル3倍3分法ファンド | |

| 株式 | 先進各国、新興国の株価指数先物 18% | 先進国株式(MSCI KOKUSAI) 6.7% |

| 新興国株式(MSCI EM) 6.7% | ||

| 国内株式(TOPIX)(*) 6.7% | ||

| 債券 | 先進国国債先物取引 73% | 日本・米国・ドイツ・イギリス・豪州 各13.3% |

| REIT | 先進国各国のREIT指数 4.5% | 先進国リート(S&P先進国REIT指数) 6.7% |

| 国内リート(東証REIT指数) 6.7% |

(*)交付目論見書には国内の株価指数先物取引としか記載されていませんが、運用報告書からTOPIXと判断。

グローバル3倍3分法ファンドは各国・地域の資産配分比率・ベンチマークが明記され、インデックスファンドのレバレッジ型という感じでしたが、

グローバル5.5倍バランスファンドについては先進国・新興国各国と記載されているだけで、具体的な地域別・国別比率が明記されていません。

よって、資産配分についてはアクティブな要素を多く含む可能性も否定できません。

レバレッジ対象が違う!

グローバル3倍3分法ファンドは3倍のレバレッジをかけますが、実際の運用では、

海外株式・新興国株式、国内リート、海外リートは現物で保有し(合計80%)、

残り20%(の一部)を証拠金として各国の国債、及び国内株式にレバレッジをかけた先物運用を行います。

レバレッジには株価・債券価格の変動(ボラティリティ)が大きいと、次第に減価していくという特徴があり、特に長期で保有する場合には注意が必要です。

しかし、グローバル3倍3分法ファンドでは、レバレッジを主にボラティリティが小さい国債にかける事で、減価の影響を小さくしています。

一方のグローバル5.5倍バランスファンド、

現物で保有するのは世界REIT 25%だけで、債券のみならず、先進各国・新興国の株式、金にもレバレッジをかける事になります。

よって、グローバル3倍3分法ファンドと比較し、より減価の影響を強く受けると推測されます。

因みに、先物運用を行う先進国株式・債券・金では為替変動の影響が限定されるという特徴もあります。

*新興国株式は米ドル建ての先物取引を行うため、新興国各国と米ドルとの為替変動の影響を受けます。

以上、グローバル5.5倍バランスファンド(1年決算型)新規設定のニュースでした。

債券比率が高いですが、5.5倍のレバレッジという事で大きなリスクもあると推測されます。

また、グローバル3倍3分法ファンドとは単純にレバレッジ倍率だけの違いではない点もありますので、ファンドの特徴をよく理解してから判断、投資する事をお勧めします。

販売会社

など。

グローバル3倍3分法ファンドについては下記記事をご覧ください。