掛金が全額所得控除、運用期間中非課税、受取時も退職所得控除や公的年金等控除が使え、老後の為の資産形成として有効な制度である個人型確定拠出年金(iDeCo)、難点は手数料がかかる事。

主要ネット証券(*1)は、運営管理機関手数料を無料とし年間2,052円(*2)ですみますが、まだまだ5,000円以上の手数料を必要としてる運営管理機関(銀行、証券会社、保険会社)も多いようです。中には年間7,000円を超えるところまであります。

(*1)SBI証券、マネックス証券、楽天証券、松井証券など

(*2)国民年金基金連合会や事務委託先金融機関への手数料として必ず年間2,052円はかかります(加入者、毎月拠出の場合、税込)。これに、金融機関(運営管理機関)に払う手数料が加わります。

尚、年単位拠出で手数料を削減する事も可能です。

参考記事【個人型確定拠出年金(iDeCo)】2018年から年単位拠出が可能に。そして手数料 年間1,133円を節約。

重要2024年12月の制度改定によりDBなどの他制度に加入している方は毎月定額で納付する必要があります(年単位拠出は出来ません)。

そこで、この手数料、累計で(60歳到達までに)いくら支払う事になるのか、その影響を検証します。

また、確定拠出年金では、(定期預金等の無リスク商品を除いて)投資信託(ファンド)を購入する事になりますが、投資信託にも信託報酬(*3)という名の手数料がかかります。この信託報酬についても、資産額にどの程度インパクトを与えるか計算してみます。

(*3)信託報酬は通常年率で表記されます。

信託報酬は日々差引かれ、基準価額(投資信託の株価のようなもの)は、この信託報酬が差し引かれた後の値になります。

尚、信託報酬以外にも「その他費用」として若干の手数料が加わりますが、ここでは、これらの手数料を無視し信託報酬のみで検討します。

スポンサーリンク

見出し

個人型確定拠出年金(iDeCo)にかかる手数料の合計

個人型確定拠出年金(iDeCo)は60歳到達時まで掛金を拠出する事が出来、その間、手数料を支払う事になります(*4)。

(*4)60歳以降も、70歳までは掛金を拠出しない運用指図者として資産を運用する事が出来、その間も手数料がかかりますが、ここでは60歳到達時までの手数料の合計を計算します。

また、2022年5月以降、加入年齢が60歳未満から65歳未満まで引き上げられます(国民年金加入が条件)。

60歳までに支払うiDeCo手数料の合計金額

運営管理機関手数料が無料となる主要ネット証券の年間手数料は2,052円、

一例として、年間手数料5,880円(*5)が必要な金融機関、

この二つのケースを比較してみます。

(*5)運営管理機関への手数料が年間3,828円、月額319円。

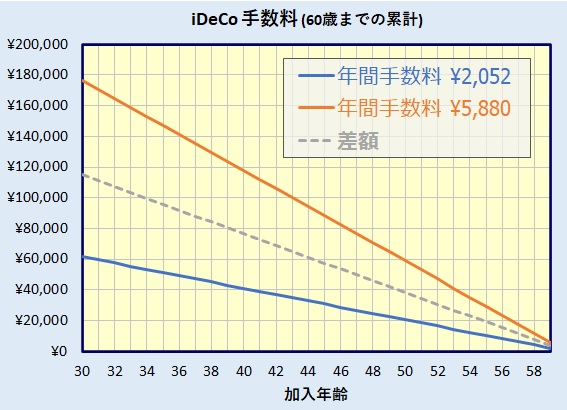

当然、加入期間が長い方が支払う手数料は多くなりますので、加入年齢に対して支払う手数料合計を計算し、それをグラフにしたのが下図です。

図中、グレーの点線は年間手数料5,880円、2,052円の場合の差額になります。

一部の年齢を抜粋して表にまとめます。

| 年間手数料 | ¥2,052 | ¥5,880 | 差額 |

| 30歳 | ¥61,560 | ¥176,400 | ¥114,840 |

| 35歳 | ¥51,300 | ¥147,000 | ¥95,700 |

| 40歳 | ¥41,040 | ¥117,600 | ¥76,560 |

| 45歳 | ¥30,780 | ¥88,200 | ¥57,420 |

| 50歳 | ¥20,520 | ¥58,800 | ¥38,280 |

例えば、今現在35歳の方、60歳到達までに支払う手数料の合計は、年間手数料2,052円の場合で約5.1万円、年間手数料5,880円だと14万7千円にもなります。その差、9万6千円です。

特に掛金拠出額の少ない方には無視できない金額です。

運用すると手数料の差がもっと大きくなる!

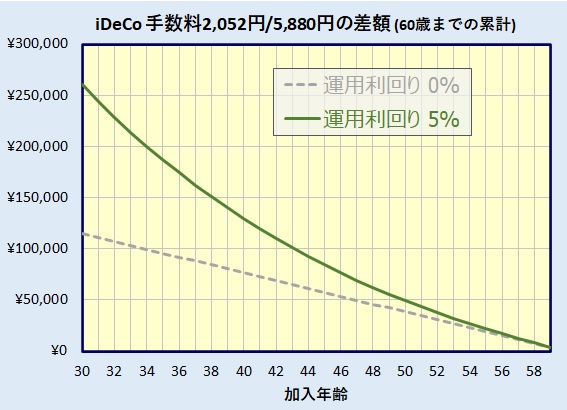

前章は実際に支払う(掛金から控除される)手数料の合計、差額を示したものですが、投資信託で運用するともっと大きな差が出てきます。

例えば、年利まわり5%で運用できたと仮定します。

この時の、iDeCo手数料2,052円と5,880円の差額をプロットしたのが下図。

グレーの点線は前章と同じく、運用を考慮しない(年利回り0%)支払った手数料の差額です。

一方、グリーンの線が年利回り5%で運用した場合のiDeCo手数料による差額です。

運用年数が長いほど(加入年齢が若いほど)、その差は広がり、30歳加入でみると、実際に支払った手数料の差額 11.5万円に対し、5%で運用すると26万円と倍以上もの差がついています。

*手数料の差額分も運用する事になるのでその差が広がります。

iDeCo手数料の重要性、そして「iDeCoは手数料の安い金融機関に加入すべき」という事がお分かりいただけたかと思います。

*勿論、投資ですので必ずプラスのリターンになるとは限りません。

スポンサーリンク

iDeCo手数料に投資信託(ファンド)の信託報酬率を加えた影響

個人型確定拠出年金(iDeCo)では基本的に投資信託で運用する事になります。

*勿論、定期預金、保険などでも運用できます。

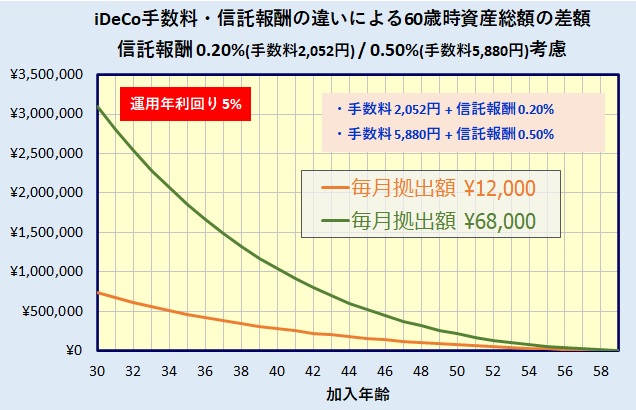

投資信託には手数料として信託報酬がかかります。そこで、今度はiDeCoの手数料に投資信託の信託報酬をも加味し、その影響を見ていきます。

計算の前提条件

運営管理機関手数料無料のネット証券等では信託報酬の低いファンドをラインアップしていますが、手数料が高い金融機関は得てして高コストのファンドしか選択できない場合があります。(勿論、低コストのファンドをラインアップしている金融機関もありますが・・・)

そこで、

- 年間手数料が2,052円の場合は信託報酬率0.20%、

- 年間手数料が5,880円の場合は信託報酬率0.50%、

という、若干極端な例で比較してみます。

尚、実際は複数のファンドに投資している方が多いと思いますが、その平均の信託報酬が0.20%、0.50%と考えて下さい。

また、信託報酬は、総資産に信託報酬率をかけた金額が差引かれますので、資産額=毎月の拠出額によって、その影響度は異なりますが、ここでは、毎月の拠出額1.2万円、6.8万円の二通りで計算します。

運用利回りは年率5%とします。

*信託報酬は毎日控除されますが、ここでは月1回、信託報酬率/12が控除されると簡略化して計算。

*iDeCoの給付時、退職所得控除、公的年金等控除を超過する分に対して課税される場合がありますが、ここでは全て非課税で計算。

60歳到達時の資産総額の差

上記、iDeCo手数料+信託報酬率の2条件での60歳到達時の資産額の差を下図にプロットします。

運用利回りは年利5%、そして毎月拠出額は1.2万、6.8万円で計算した結果です。

例えば、加入年齢30歳(加入期間30年)の場合で、資産額の差は73万円(毎月拠出額1.2万円)/309万円(毎月拠出額6.8万円)と非常に大きな額となります。

これは、iDeCo手数料より信託報酬の差が大きく影響した結果です。

一部の年齢を抜粋して表にまとめます。

[スマホの方は横にスクロールしてご覧ください]

| 年間手数料 | \2,052 | ¥5,880 | 差額 |

| 信託報酬率 | 0.20% | 0.50% | |

| 30歳 | ¥53,296,100 | ¥50,205,199 | ¥3,090,901 |

| 35歳 | ¥38,557,548 | ¥36,703,432 | ¥1,854,117 |

| 40歳 | ¥26,893,438 | ¥25,856,578 | ¥1,036,859 |

| 45歳 | ¥17,662,445 | ¥17,142,592 | ¥519,853 |

| 50歳 | ¥10,357,024 | ¥10,142,076 | ¥214,947 |

| 年間手数料 | \2,052 | ¥5,880 | 差額 |

| 信託報酬率 | 0.20% | 0.50% | |

| 30歳 | ¥9,294,543 | ¥8,559,648 | ¥734,895 |

| 35歳 | ¥6,724,222 | ¥6,257,688 | ¥466,534 |

| 40歳 | ¥4,690,066 | ¥4,408,372 | ¥281,693 |

| 45歳 | ¥3,080,232 | ¥2,922,696 | ¥157,536 |

| 50歳 | ¥1,806,207 | ¥1,729,156 | ¥77,052 |

信託報酬の差は、資産額が大きいほど(=毎月の拠出額が大きく、加入期間が長いほど)、その影響が大きくなりますが、例えば、毎月12,000円拠出と少額で50歳の方(残り10年加入)でも7.7万円の差が出ています。

個人型確定拠出年金(iDeCo)の金融機関選択にあたっては、その手数料に加え、信託報酬率の低い商品をラインアップしているかが重要という事をご理解いただけたかと思います。

スポンサーリンク

個人型確定拠出年金(iDeCo) 金融機関(運営管理機関)の変更(移換)

企業型と異なり、個人型確定拠出年金(iDeCo)の場合、自由に金融機関を変更出来ます。

今、高い手数料、または信託報酬率の高いファンドしかラインアップされていない金融機関に加入している方、金融機関の変更を検討してみては如何でしょう?

金融機関変更にあたり懸念される点

手数料

金融機関によっては、他の金融機関に変更する際、手数料を徴収される場合があります。(無料の金融機関もあります)

例えば、主要ネット証券だと4,400円。

先ずは、現在加入されている金融機関に移管時手数料を確認してみて下さい。

数千円の手数料だと、すぐに元を取れる場合が多い事は前章の計算結果をみれば明らかでしょう。

移換に時間がかかる、その間、資産が現金化される。

金融機関変更は、(金融機関、時期などにもよりますが)2~3カ月かかると思った方が良いでしょう。

そして、管理人が移管した時のケースでは、元の金融機関の投資資産が売却され、新しい金融機関で投資できるようになるまでの期間、すなわち現金化されている期間が約1カ月ありました。

懸念は、この間に基準価額が大幅に上昇する事。大きな機会損失となってしまいます。

特に、iDeCo内に所有している資産が大きい方の場合、この期間のロスが変更による手数料削減を上回る可能性がないとも言えません。(勿論、値下がりする場合は、結果的に得する事になりますが)

現金化されている期間だけでも、所有していた投資資産と同様のファンドを特定口座等で一時的に買い付けるのも一つの方法でしょう。ただ、課税口座ですので、利益が出た場合の課税分だけは免れませんが。

移換後、元加入していた金融機関のプランが大幅に改善されてしまったら。

競争の激しい世界ですので、こういう事が無いとも言えません。

その時は、素直に諦めましょう!

金融機関変更の実際の所要日数、及びその過程(実例)

管理人は当初、野村證券に加入、その後、楽天証券、そしてマネックス証券へと2回変更した経験があります。

野村證券から楽天証券への移管は74日(年始年末を含む)、楽天証券からマネックス証券への移管は70日、概ね2カ月半程度かかります。

楽天証券からマネックス証券へ変更の所要日数、過程

楽天証券からマネックス証券へ変更した際の過程を下表にまとめます。

ネットでマネックス証券に申込をした後、3日後に書類が届き、それを発送する日を1日目とします。

*休日を含めた日数です。

| 1日目 | 書類発送 |

| 3日目 | マネックス証券に書類到着 マネックス証券の証券総合口座を持っていると申し込み状況が確認出来ます。 |

| 5日目 | マネックス証券受付済 |

| 42日目 | JIS&T社から口座開設のお知らせが郵送される。 この時点でJIS&Tの口座にログイン可能。楽天証券、マネックス証券、両方のJIS&T口座にログイン出来る状態。 |

| 47日目 | 楽天証券で保有していたファンド、強制的に売却注文 |

| 48日目 | 楽天証券保有ファンドの売却約定 |

| 49日目 | 楽天証券総合口座からiDeCoの画面が見れなくなる。JIS&T(楽天証券)は未だ見れる。 |

| 61日目 | JIS&Tから「確定拠出年金 お振込み報告書【移管金】」が郵送される。 楽天証券での総資産額、移管に伴う手数料、最終的な移管金額などが記載。 また、振込日も記載。 |

| 69日目 | 夜、マネックス証券に入金される。(上記、振込日の翌日) この時点では未だスイッチングは出来ない。 |

| 70日目 | 夜、移管時の配分先に指定した定期預金に入金される。 スイッチングも可能。 これで全ての移管手続が終了 |

以上のように70日かかりました。

現金化している期間 & 毎月の拠出

70日かかるといっても、楽天証券の投資信託が売却され、マネックス証券で買付できるまでの期間、即ち、保有する投資信託が現金化されている時間は70日のうち1カ月間だけです。

また、これは野村證券から楽天証券への移管の時ですが、定期拠出(毎月の拠出)が途絶える事はありませんでした。

*楽天からマネックスへの移管時は年間拠出に変更していたため、毎月の拠出は確認できず。

まとめ

個人型確定拠出年金(iDeCo)での手数料、ラインアップされているファンドの信託報酬の影響は非常に大きく、決して無視できる金額ではありません。

運営管理機関手数料無料の金融機関がある中、わざわざ手数料を支払う意味はありません。

新規に加入を検討している方は勿論、既に(手数料の高い)金融機関で加入している方も、運営管理機関手数料が無料で、かつ信託報酬の低いファンドをラインアップされている金融機関への移管を検討されては如何でしょう。

管理人のおすすめはマネックス証券

運営管理機関手数料は勿論無料

超低コストのeMAXIS Slimシリーズを多くラインアップ

1本のファンドで全世界の株式に投資できるeMAXIS Slim全世界株式(オール・カントリー)をiDeCoで唯一取り扱っている金融機関(2020.8時点)

公式サイトマネックス証券 iDeCo

運営管理機関手数料が無条件で無料のマネックス証券、SBI証券、楽天証券、松井証券、イオン銀行等の詳細な比較は下記ページをご覧ください。