多くのインデックスファンドが分配金を出さないのに対し、ETF(上場投資信託)は配当・利子相当分(経費除く)を決算時に分配金として必ず出さなければなりません。

*以下、本文中でインデックスファンドとは「無分配で非上場の投資信託」の事を指します。

*また本記事は国内に投資するインデックスファンド、ETFを前提としています。

資産形成期においては、分配金が出たとしても、それを再投資するのが一般的ですが、ETFで分配金が出ると、その分配金に対して20.315%が源泉徴収され(特定口座源泉徴収有の場合)、再投資は源泉徴収された後の税引き後分配金で行う事になります。

一方、無分配のインデックスファンドでは、保有する株式等から配当が出ても、それに課税されることなくファンドの資産となり(課税の繰り延べ)、ファンド売却時に初めて譲渡益として課税されます(国内に投資する場合)。

両者を比較した場合、課税が繰延べされる無分配の方が、課税される筈だった分も運用できるためトータルリターンとしては効率的と言われます。

さて、実際どの程度の差が出てくるものなのでしょうか? 無分配のインデックスファンド、分配金を出すETFの年率換算利回りから検証してみます。

*同様の検証が複数のサイトで行われていますが、毎年のリターンを一定として計算している場合が殆どです。そこで、本記事では下落相場を含む複数の仮想的なチャートを想定した検証も行います。また、配当控除を適用した場合の結果もご紹介します。

2024年(2023年分)より所得税と住民税で異なる課税方式を選択出来なくなりました。本記事はこの改正前(異なる課税方式を選択可能)に検証したものですのでご注意ください。

現在は確定申告で申告した場合、住民税、そして国民健康保険料にも影響を与えますので、申告有無、総合・分離課税、どちらが得か、よく検討の上申告方法を選択して下さい。

スポンサーリンク

見出し

無分配のインデックスファンド、分配金(配当)を出すETF、どちらが得か?

検証の前提条件

- 一括投資し20年後に売却。

売却時に売却益に対して20.315%課税。税引き後の年利回りを計算、比較。 - インデックスファンドは無分配。

- ETFは年初(または年末)に年1回分配、分配金に原則20.315%課税後、税引き後分配金を全額再投資。

- トータルリターン = 配当を除く基準価額(株価)のリターン + 配当利回り。

- インデックスファンド・ETFとも信託報酬などの経費は考慮せず。

- インデックスファンド・ETFとも購入・売却時手数料は無し。

年率トータルリターン一定の場合 (トータルリターン、配当利回り依存)

先ずは年率リターンが一定のもと検証してみます。

年率リターン3,5,7%、配当年利回り1,2,3%の組合せで計算します。結果はインデックスファンドとETFの年利回りの差、インデックスファンドの年利回り - ETFの年利回りで記載します。

| トータルリターン 年率 | 配当年利回り | ||

| 1% | 2% | 3% | |

| 3% | +0.041% | +0.081% | +0.121% |

| 5% | +0.063% | +0.126% | +0.187% |

| 7% | +0.081% | +0.162% | +0.242% |

表中プラスはインデックスファンドの方が得だという事です。例えば、トータルリターン5%、配当利回り2%の場合、年率0.126%インデックスファンドの利回りが高くなるという事です。

全ての条件でプラス、即ち無分配のインデックスファンドの方が有利となっていますが、これが税の繰り延べ効果です。そして、トータルリターンや配当利回りが高いほど、インデックスファンドの優位性が大きくなります。

尚、この差はファンド、ETFの信託報酬(実質コスト)の差と見る事も出来ます。もし、ETFのコストがインデックスファンドより上表の値以上に低ければ分配金を出しても有利という事です。

しかし、現時点(2019.8)で国内株式(TOPIX)インデックスファンド信託報酬最安値はeMAXIS Slim国内株式(TOPIX)の0.1512%(実質コスト 0.156%)、一方、TOPIXに投資するETFは実質コストで0.12~0.14%。その差、0.02~0.03%しかありません。このコスト差を引いたとしてもインデックスファンドの方が有利な事に変わりありません。

基準価額(株価)が上昇・下落を繰り返す場合。

前章では年率リターン一定という条件で計算しましたが、実際の基準価額(株価)はこのように単調に上昇していくわけではありません。上昇・下落、そして時には大暴騰、大暴落を繰り返しながらも最終的には年平均数%のリターンを目指していくものです。

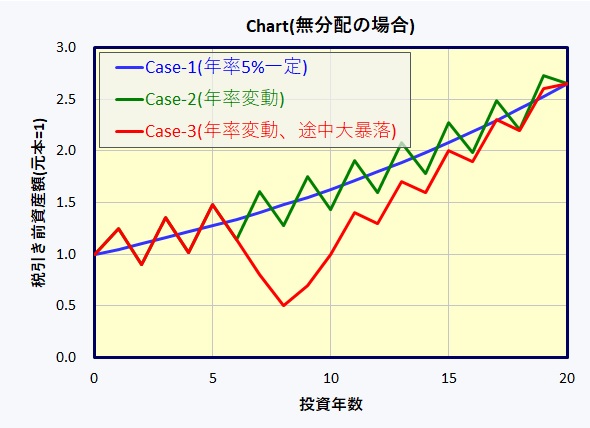

そこで下図のような基準価額のチャートを想定し、無分配のインデックスファンド、毎年分配金を出すETFを比較してみます。

尚、分配金利回りは基準価額(株価)騰落率に関わらず2%で一定と仮定します。(ちょっと現実とは異なりますが)

Case-1は前章と同じく単調に年率5%で上昇した場合、Case-2は小さな上昇・下落を繰り返すパターン、Case-3は途中大暴落があった場合です。

いずれのCaseも最終的には年平均リターン5%としています。

この三つのケースで20年運用後売却した場合の税引き後年率リターンを計算し、それぞれの年利回り、そしてインデックスファンドとETFの年利回りの差をまとめます。

| (1)無分配 ファンド | (2)分配金有 ETF | 差 (1)-(2) | |

| Case-1 | 4.292% | 4.166% | +0.126% |

| Case-2 | 4.156% | +0.136% | |

| Case-3 | 4.117% | +0.175% |

*無分配ファンドの場合、caseによらず年率リターンは同じです。

Case-1は前章でも示した通り年率で0.126%無分配ファンドの方が有利。

小さな上昇・下落を繰り返すCase-2では、Case-1より若干差が広がっています。

そして、途中大暴落があるCase-3では年率リターン一定の場合(Case-1)に比べ大きく差が広がり、年率で0.175%もの差がついています。これだけ無分配ファンドがETFに対し有利という事です。

*途中大暴落が起きても最終的なリターンは同じと仮定していますので、大暴落の後には大きな暴騰期間があります。ここでの課税繰り延べ効果がより大きく反映された結果でしょう。

スポンサーリンク

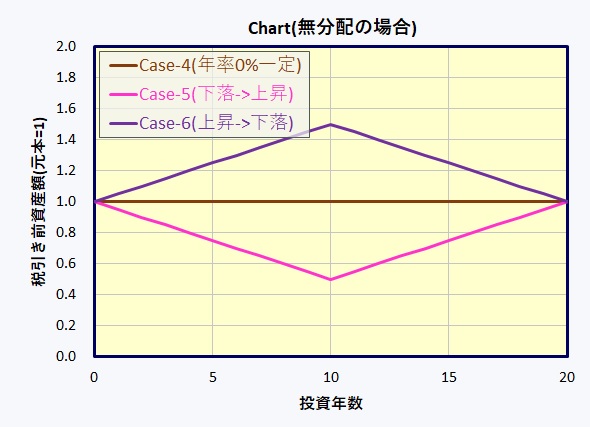

株価の下落局面 最終的に元本割れしたら?

プラスのリターンを期待するからこそ投資するわけですが、それが保証されている訳ではなく、20年と長期にわたって投資しても元本割れする可能性も否定できません。

元本割れした場合はインデックスファンドの場合、税金を徴収される事はありません。

一方、株価は下落しても配当はありますのでETFは分配金を出し、それに20.315%課税されます。

このようなケースを下図のようなチャートで検証してみます。(元本割れではなくトータルリターン0%で計算)

ここでも分配金利回りは基準価額(株価)騰落率に関わらず2%で一定と仮定します。

| (1)無分配 ファンド | (2)分配金有 ETF | 差 (1)-(2) | |

| Case-4 | 0% | -0.406% | +0.406% |

| Case-5 | -0.407% | +0.407% | |

| Case-6 | -0.407% | +0.407% |

トータルリターンが0以下の場合、無分配ファンドは一切課税されませんが、ETFは分配金を出すたびに課税されますので、その分丸々損する事になります。

その差0.4%以上と大きな差となります。

ETFが有利な場合もある

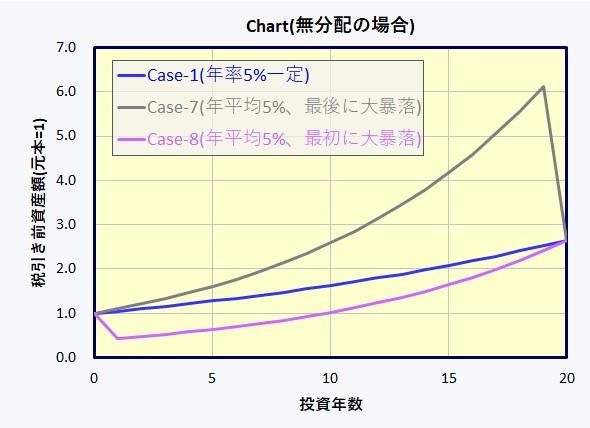

以上のように基本的には無分配ファンドが分配金を出すETFより有利となりますが、いくつかのチャートで検証した中でETFが有利になるケースもありました。

下図はいずれも年平均利回り5%でCase-1は年率一定、Case-7は運用初期に大暴落、Case-8は運用末期に大暴落の場合です。

| (1)無分配 ファンド | (2)分配金有 ETF | 差 (1)-(2) | |

| Case-1 | 4.292% | 4.166% | +0.126% |

| Case-7 | 4.326% | -0.034% | |

| Case-8 | 4.084% | +0.208% |

Case-7、投資末期に大暴落が起きた場合、若干ですがETFの方が有利となります。

これは大暴落時に税の繰り延べ効果が逆に作用した結果と思われます。

ただ最終的なリターンがプラスというのが大前提です。末期に大暴落が起きて元本割れしてしまうと前章で示したように一切課税されない無分配ファンドが有利な事は言うまでもありません。

スポンサーリンク

配当控除を考慮した無分配インデックスファンドとETFの比較

前章では配当・分配金に対し必ず20.315%課税される前提で計算してきましたが、国内株式、そして国内株式に投資するETFでは配当控除という制度があります。

そこで、本章では配当控除を適用した場合の無分配インデックスファンドとETFの比較を行います。

配当控除

国内株式、国内株式ETFなど株式比率が一定以上、外貨建て資産比率が一定以下の場合、最大で所得税10%、住民税2.8%の配当控除が受けられます。

但し、確定申告で総合課税を選択する事が前提で、譲渡損との損益通算、繰越控除は受けられなくなります。

尚、所得税と住民税で異なる課税方式を選択する事も出来ます。

住民税を総合課税にし配当控除を受けても分離課税に対してメリットがない、さらに国民健康保険料への影響などデメリットもありますので、本章では所得税のみ配当控除を適用する前提で検証します。

本章では、所得税のみ配当控除を適用する前提で検証していますが、2024年[2023年分]から所得税・住民税で異なる課税方式を選択する事は出来なくなりました。

配当控除率と税率

ここでは国内株式に100%投資するETFで配当控除率を最大限受けられる場合(10%)を考えます。

総合課税ですので、他の所得を合わせた課税所得により税率が異なります。

| 課税所得 | 所得税率 | 配当控除 適用時の税率 |

| 195万円以下 | 5% | 0% |

| 195万円超 330万円以下 | 10% | 0% |

| 330万円超 695万円以下 | 20% | 10% |

| 695万円超 900万円以下 | 23% | 13% |

| 900万円超 1,000万円以下 | 33% | 23% |

| 1000万円超 1,800万円以下 | 33% | 28% (*) |

| 以下略 | ||

(*)課税所得が1,000万円超の場合は配当控除率5%になります。

源泉徴収税率(所得税)は15%ですので、課税所得900万円以下なら総合課税で配当控除を受けた方が税率が低くなります。

尚、管理人は税理士の資格をもっていませんので、あくまで上記解説は管理人の勝手な解釈によるものです。詳しくは税理士、税務署にご確認下さい。

また、配当控除が受けられるか、その控除率がいくらになるかはETFにより異なります。運用会社などにご確認下さい。

配当控除の詳細は下記書籍などを参考にして下さい。

*管理人が所有し、参考にしているのは下記書籍の2017年版です。

配当控除を適用した場合の無分配インデックスファンドと分配金を出すETFとの比較

前章でも使用した下図の3種類のチャートで検証します。全て最終的なトータルリターンは年5%、そして基準価額(株価)によらず配当利回りは2%一定です。

配当控除を適用する場合は、配当に対する課税を下記3通りで計算。

- 所得税率0%(課税所得330万円以下) + 住民税 5% = 5%

- 所得税率10.21%(課税所得695万円以下) + 住民税 5% = 15.21%

- 所得税率15.273%(課税所得900万円以下) + 住民税 5% = 18.273%

また配当控除は確定申告後に還付されますが、計算を簡便にするため配当金入金時に上記税率が源泉徴収されるとして計算します。

結果はインデックスファンドとETFの年利回りの差、インデックスファンドの年利回り - ETFの年利回りで記載します。

[スマホの方は横にスクロールしてご覧ください]

| 配当控除無 | 配当控除適用 | |||

| 課税所得 330万円以下 | 課税所得 695万円以下 | 課税所得 900万円以下 | ||

| Case-1 | +0.126% | -0.191% | +0.020% | +0.083% |

| Case-2 | +0.136% | -0.190% | +0.027% | +0.093% |

| Case-3 | +0.175% | -0.146% | +0.068% | +0.132% |

プラスは無分配ファンドが有利、マイナス(赤字)はETFが有利です。

課税所得330万円以下、即ち所得税無し・住民税5%の場合、最もETFにとって不利なCase-3を含む全てのケースでETFが有利となります。

課税所得695万円以下の場合、若干無分配ファンドが有利。但し、Case-1,2であればインデックスファンド・ETFの信託報酬・実質コスト差を考慮すると概ね同等と言って良いでしょう。

課税所得が695万円超だと、配当控除でその差が縮まるとはいえ依然インデックスファンドが有利です。

勿論、最終的なトータルリターンがマイナスの場合は課税所得によらずETFが不利になる事は言うまでもありません。

まとめ

以上、無分配のインデックスファンドと毎年分配金を出すETFの税引き後リターンを比較してきましたが、一部のケースを除き無分配のインデックスファンドの方がトータルリターンで有利となります。

そして、その差は、(本サイトを含む多くの方が検証している)年率リターン一定の場合より、より実際に近いであろう基準価額(株価)が上昇・下落を繰り返す場合の方が大きくなるというのが重要なポイントです。

勿論、ETFには、その種類の多さ、リアルタイムで取引できるなどメリットもありますし、配当・分配金が定期的に欲しいという方も多くいる事でしょう。今回示したインデックスファンドとのトータルリターンの差も大きいとみるか、あるいは取るに足りない差と感じるかは人それぞれでしょう。

ただ、資産形成期において、投資に手間をかけたくない、趣味でもない、ただの資産形成の道具として考えるならトータルリターンで勝るインデックスファンドで十分ではないでしょうか?

一方、課税所得の少ない方の場合、配当控除を適用する事でETFが有利になるケースもあります。そういう方はETFへの投資を積極的に考えてみては如何でしょう? そして確定申告で総合課税を選択、配当控除の適用を検討する事をお勧めします。勿論、分離課税での損益通算・繰越控除との損得を比較した上で総合課税・分離課税の選択を行ってください。

尚、SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりますので、国内ETFも無料で取引できます。

本記事は基本的に国内の株式に投資するインデックスファンド、ETFについて比較してものです。海外に投資するファンド・ETFでも課税の繰り延べ効果という点では同様の考え方で問題ありませんが、海外株式の場合、その配当・分配金に対する課税関係が複雑です。詳細は下記記事をご覧ください。