東京証券取引所(東証)に上場する国内籍ETFで、米国株式に投資するMAXIS 米国株式(S&P500)上場投信について解説します。

[最終更新日:2024.8.14]全て最新の情報に更新。

本記事は原則2024.7末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

【国内ETF】MAXIS 米国株式(S&P500)上場投信(2558)の基本情報

MAXIS 米国株式(S&P500)上場投信は、三菱UFJアセットマネジメントが運用するETF「MAXIS(マクシス)シリーズ」の一つです。「MAXIS」には「最高(MAX)の品質」「お客様の投資の中心軸(AXIS)」という思いが込められているとの事。

本記事で解説するのは、米国株式の代表的指数S&P500との連動を目指すETF、MAXIS 米国株式(S&P500)上場投信。

先ず、MAXIS 米国株式(S&P500)上場投信の基本情報をまとめます。

| 運用会社 | 三菱UFJアセットマネジメント |

| 設定日 | 2020年1月8日 |

| 銘柄コード | 2558 |

| 運用形態 | インデックス型 |

| 投資形態 | ファミリーファンド |

| ベンチマーク | S&P500 |

| 信託報酬(税込) | 0.077% |

| 実質コスト | 0.149%(*) |

| 純資産総額 | 680.7億円(2024.7.31時点) |

| (マザーファンド) 純資産総額 | 39,947億円(2024.2.26時点) |

| 決算日(分配金) | 年2回(6月8日, 12月8日) |

| 売買単位 | 1口単位 |

| マーケットメイク制度 | 対象 |

| iNAV | 対象 |

| 外国税額控除(二重課税調整) | 対象 |

| NISA(つみたて投資枠) | --- |

| NISA(成長投資枠) | 対象 |

| 売買手数料無料の証券会社 *キャッシュバックを含む | SBI証券 |

(*)実質コストは2023年12月期、2024年6月期決算短信の営業費用より推定。

スポンサーリンク

投資対象

S&P500は、米国の大型株 約500銘柄から構成された時価総額加重平均型の指数で、米国株式の約80%をカバーします。米国株式を代表する指数と言っても良いでしょう。

マザーファンド

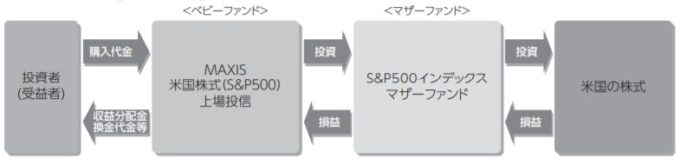

MAXIS 米国株式(S&P500)上場投信は、ファミリーファンド方式で下記マザーファンドに投資します。

画像引用:MAXIS 米国株式(S&P500)上場投信 交付目論見書

S&P500インデックスマザーファンドは、非上場のインデックスファンド、eMAXIS Slim 米国株式(S&P500)のマザーファンドでもあります。

即ち、MAXIS 米国株式(S&P500)上場投信は、eMAXIS Slim 米国株式(S&P500)とマザーファンドを共有し、そのままETF化した商品という事になります。

投資銘柄

組入上位10銘柄は下表のようになります(2024.7末時点)。

画像引用:MAXIS 米国株式(S&P500) 月次レポート(2024/7)

アップル、マイクロソフト、エヌビディア、アマゾンといった米国のみならず世界を代表する企業が組入上位を占めています。

手数料(信託報酬、実質コストなど)

MAXIS 米国株式(S&P500)上場投信の信託報酬は0.077%(税込)。

これは、S&P500との連動を目指す東証上場ETFで最安値ではないものの、比較的低い信託報酬です。

実質コストは0.149%。

信託報酬以外のコストが0.072%ありますが、この中には

上場料 0.00825% + 指数使用料 0.05% = 0.05825%、

等が含まれます。

非上場のeMAXIS Slim米国株式(S&P500)とのコスト比較

非上場のインデックスファンド、eMAXIS Slim 米国株式(S&P500)とコストを比較します。

| ファンド | 信託報酬 | 実質コスト |

| MAXIS 米国株式(S&P500)上場投信 | 0.077% | 0.149% |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% | 0.105% |

信託報酬はMAXIS 米国株式(S&P500)上場投信の方が低くなっていますが、信託報酬に含まれるコストの範囲が非上場・ETFで異なり、実質コストでは逆に0.04ポイント高くなっています。

信託報酬の変更履歴

MAXIS 米国株式(S&P500)上場投信は過去に一度、信託報酬引き下げを行っています。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2020/1/8 | 0.0858% | 新規設定 |

| 2022/3/31 | 0.077% | NEXT FUNDS【2633】の期間限定信託報酬の引き下げに対抗。 |

マーケットメイク制度

東京証券取引所では2018年7月2日よりマーケットメイク制度を導入しました。

指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

~東京証券取引所サイトより引用~

マーケットメイク制度の導入で流動性が上がり、より適正な価格で売買できるようになると期待できます。

MAXIS 米国株式(S&P500)上場投信はマーケットメイク制度の対象銘柄です。

外国税額控除(二重課税調整措置)

本ETFは2020年より始まった外国税額控除(二重課税調整制度)の対象です。

国内籍ETFに外国税額控除が与える影響については下記記事をご覧ください。

スポンサーリンク

MAXIS 米国株式(S&P500)上場投信(2558)の運用状況

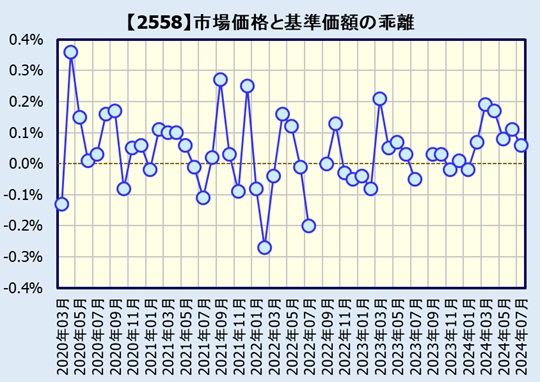

市場価格と基準価額の乖離

ETFには実際に市場で売買する時の価格=市場価格、一般の投資信託同様、純資産総額を口数で割った真の価格=基準価額の二つの価格が存在します。

勿論、この二つの価格は同じである事が望ましいのですが実際には差=乖離が生じます。

この乖離はWEALTH ADVISORのサイトで調べる事が出来ます。(終値と基準価額の乖離)

下図は2020年3月~2024年7月の各月の乖離率(単純平均)をグラフにしたものです。

データ引用:WEALTH ADVISOR

一時期大きな乖離の月もありましたが、それでも直近1年(2023.8のデータを記録し忘れた為11か月分)の平均値(絶対値の平均)は0.072%、まずまずの結果と言って良いでしょう。

全世界の株式に投資するMAXIS 全世界株式(オール・カントリー)上場投信【2558】に比べると、かなり小さくなっています。

平均売買代金、平均売買高、スプレッド

2024年8月13日時点の直近90日の平均売買代金、平均売買高、及び2024.7.31時点のスプレッド(*)は、

*スプレッド:最良の売気配値段と買気配値段の価格差

平均売買代金:119,254万円

平均売買高 : 49,365口

スプレッド(2024.7.31時点) 0.05%

これをS&P500との連動を目指す他社国内ETFと比較します。(SPDR 1557は米国籍で情報がない為省略)

[スマホの方は横にスクロールしてご覧下さい]

| ETF *()内は信託報酬 | 平均売買代金 (万円) | 平均売買高 (口) | スプレッド 2024.7.31 (終値) 2024.8.13 |

| MAXIS米国株式(S&P500) 上場投信【2558】 (0.077%) | 119,254 | 49,365 | 0.05% (22,740) |

| iシェアーズS&P500 米国株 ETF【1655】 (0.066%) | 148,726 | 2,452,458 | 0.05% (569.3) |

| NEXT FUNDS S&P500指数 (為替ヘッジなし) 連動型上場投信【2633】 (0.066%) | 27,578 | 717,182 | 0.20% (365.8) |

| iFreeETF S&P500 (為替ヘッジなし)【2247】 (0.077%) | 20,398 | 13,346 | 0.25% (14,875) |

| 上場インデックスファンド 米国株式(S&P500) 【1547】 (0.1650%) | 48,774 | 53,596 | 0.11% (8,650) |

データ引用 : 東証マネ部

*iFreeETF 2247は2023.5.10に設定されたばかりの新しいETFです。

売買代金、iシェアーズ1655には負けますが、上場インデックスファンド1547やNEXT FUNDS 2633よりは大きくなっています。

ただ、市場価格・基準価額が高い事もあり、口数は少なくなっています。

純資産総額

680.7億円 (2024.7.31時点)

非上場のeMAXIS Slimは約5兆円と巨額の資産を有しており、これに比べるとMAXIS 米国株式(S&P500)上場投信の方はまだまだといったところでしょう。

スポンサーリンク

基準価額とベンチマークとの乖離

ETFでは先に示した市場価額と基準価額の乖離の他に、(非上場の)インデックスファンド同様、基準価額とベンチマークとの乖離も生じます。

この乖離は主にファンドのコストに起因するものと思われます。

そこで、MAXIS 米国株式(S&P500)上場投信の基準価額騰落率を、S&P500をベンチマークとする他社ETF、及び(非上場の)インデックスファンドと比較してみます。

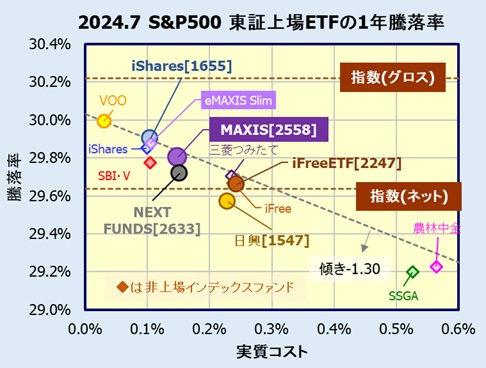

1年騰落率

下図は2024.7末日時点の1年騰落率を、実質コストに対してプロットしたものです。

*基準価額は分配金非課税再投資時

*○がETF、◇が(非上場)インデックスファンド

*米国ETF Vanguard VOOのデータもプロットします。VOOは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo Finance、分配金は米国Vanguard社サイトより引用)

*図中グレーの点線は管理人の主観で描いたものです。

MAXIS 米国株式(S&P500)上場投信の基準価額騰落率は、他のETF、ファンドと同一直線上にのっており、概ねコストに応じた騰落率になっています。これはベンチマークに対してコスト要因以外での乖離がない運用となっている事を意味します。

ただ、同じマザーファンドで運用するeMAXIS Slim 米国株式(S&P500)と比較して、若干実質コストが高い分、騰落率も低くなっています。

さらにETFでも、信託報酬・実質コストが僅かに低いiシェアーズS&P500 米国株ETF【1655】の騰落率に負けています。

スポンサーリンク

まとめ

MAXIS 米国株式(S&P500)上場投信は、S&P500をベンチマークとし、超低コストで米国株式に投資できるETFです。

市場価格と基準価額の乖離、基準価額とベンチマークとの乖離も小さく、安定した運用になっています。

(非上場の)インデックスファンドよりもETFが好みの方にとっては有力な選択肢の一つとなるでしょう。今まで、ETFは分配金を出すことで資産形成にとって不利になる事もありましたが、外国税額控除(二重課税調整制度)の適用で、(非上場)インデックスファンドよりも有利になる場合も出てきます。

*株式同様、その時の市場価格で売買したい、定期的に分配金が欲しい、分配金に対する外国税額控除に魅力を感じる、さらに貸株を利用する方にはETFもお勧め出来ます。

ただ、実質コストは、eMAXIS Slim 米国株式(S&P500)の方が低く、騰落率でも負けています。

さらなる信託報酬の引下げがあればもっと魅力的なETFになるのですが・・

販売会社

東証に上場するETFですので、証券会社を通して売買する事になります。

売買単位は1口単位で2.3万円前後(2024.8時点)で投資出来ます。

通常、国内株式と同様の売買手数料がかかりますが、SBI証券では、本ETFを取引手数料無料の対象銘柄としています。

*SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりますので、本ETF以外でも無料で取引できます。

公式サイト楽天証券

尚、(非上場の)投資信託への投資も考えている方は、クレジットカードで投資出来、ポイント還元率が高いマネックス証券、SBI証券がおすすめ。

SBI証券

多彩な投信積立方法、投信マイレージポイントによるポイント還元、

VポイントやPontaポイントでも投資信託が購入出来ます。

国内・米国ETF取引もコスト最低水準。

三井住友カード(一部カードを除く)で投信積立が出来ます。カード利用実績に応じてポイント付与率最大0.5%(ゴールド・プラチナカードならさらに付与率アップ)。

マネックス証券

dカードやマネックスカード(クレジットカード)で投資信託積立が出来ます。

投信積立でのポイント還元率は1.1%と主要ネット証券で最高水準(月5万円まで。5万円以上は還元率が下がります)。

*dカードGOLD / GOLD UでNISA口座なら月10万円までクレカ積立還元率1.1%

*通常ショッピング時の還元率は1.0%

また、投資信託保有でポイントも貯まります。(一部ファンドを除く)

全世界株式に投資するMAXIS 全世界株式(オール・カントリー)上場投信【2559】については下記ページをご覧ください。

他のS&P500との連動を目指す国内ETFの比較は下記ページをご覧ください。

先進国株式に投資する国内ETFの比較は下記ページをご覧ください。

国内株式(TOPIX)に投資するETFについては下記記事をご覧ください。

国内REIT(東証REIT指数)に投資するETFについては下記記事をご覧ください。