低コストが魅力の海外ETF(ここでは米国籍ETF)、

以前は国内インデックスファンドに投資し、それがある程度の資産額になった時点で米国ETFに乗り換える「リレー投資」という手法もありました。

しかし、2018年に始まったつみたてNISAを契機に、国内のインデックスファンドの低コスト化が急速に進み、信託報酬という点では、米国ETFにも十分匹敵するような低コストなファンドも登場しています。

一方、米国ETFも主要ネット証券で始まった米国株最低取引手数料の撤廃、一部ETFの買付手数料無料など投資環境が大きく改善されてきています。

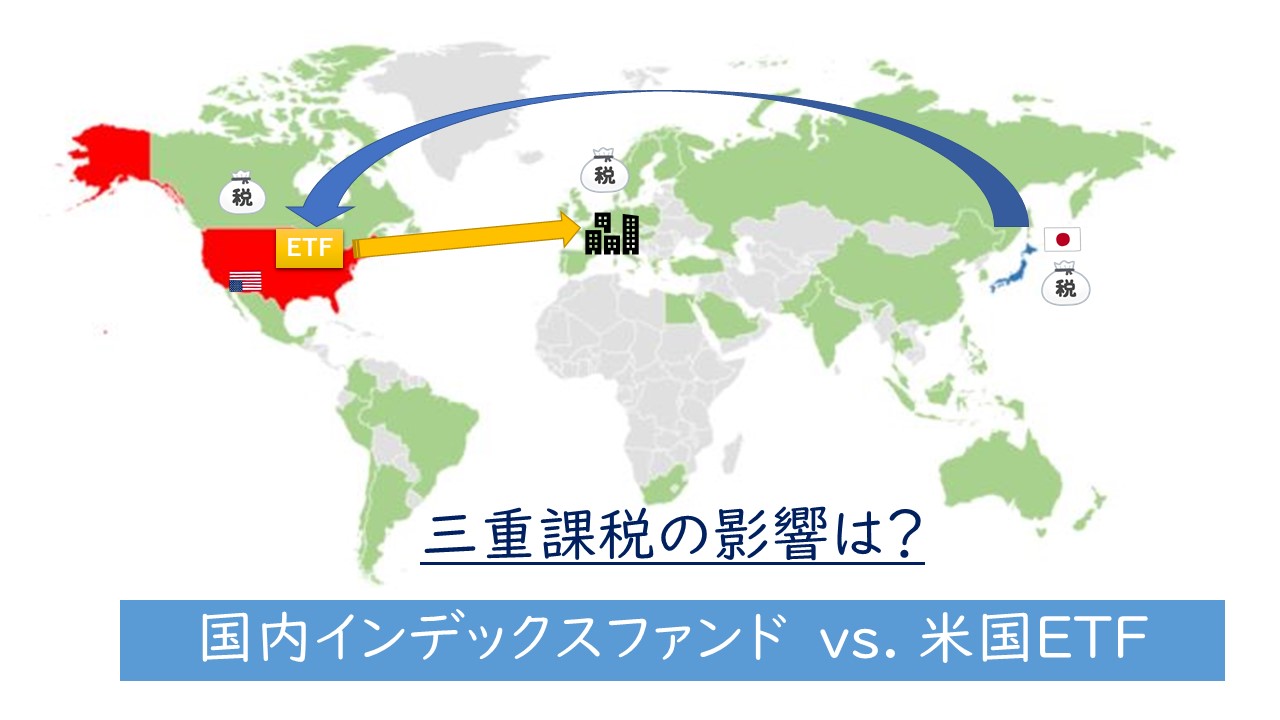

ただ、ETFの場合、必ず分配金を出す事による投資効率の悪さ、さらに米国以外に投資する米国ETFの場合、分配金に対する三重課税という大きなデメリットもあります。

そこで、この三重課税をも考慮し、米国ETF、国内インデックスファンド、さらに2020年より外国税額控除が適用されるようになった国内ETFを含めて、本当に有利、お得なのはどちらなのか、全世界、米国、新興国と地域別に比較していきます。

*本記事の「国内インデックスファンド」とは非上場の投資信託の事を指します。

[最終更新日:2023.10.11]ファンド・ETFの信託報酬・実質コストを最新の値に更新。

NISAでの米国ETF買付・売却手数料無料化を反映(2024年からの新NISA)。

[2023.5.24]全て最新の情報に更新。

本記事は原則2023.5時点の情報に基づき記載しています。ただし、ファンド・ETFの信託報酬・実質コストは2023.10.11時点。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

[注意]管理人が知り得る情報のもと本記事を作成しておりますが、記事記載の課税方法、税率などに一部管理人の推測、仮定が含まれており、記事の正確性を保証するものではありません。

見出し

- 1 国内インデックスファンド、国内ETF、海外ETF(米国籍ETF)の配当金課税の違い。~三重課税・二重課税とは~

- 2 国内インデックスファンド・ETF vs. 海外ETFの比較・計算の前提条件など。

- 3 全世界株式に投資する米国ETF【VT】、国内インデックスファンド・ETFの比較。

- 4 米国株式に投資する米国ETF【VTI/VOO】、国内インデックスファンド・ETFの比較。

- 5 新興国株式に投資する米国ETF【VWO】(米国以外100%)、国内インデックスファンド・ETFの比較。

- 6 最後に

国内インデックスファンド、国内ETF、海外ETF(米国籍ETF)の配当金課税の違い。~三重課税・二重課税とは~

先ず、(海外に投資する)国内インデックスファンド、国内ETFと米国ETFの配当に対する課税関係を解説します。

さらに、国内インデックスファンドでも、楽天インデックス・シリーズ(旧名称:楽天・バンガード・ファンド)やSBI・Vシリーズ、SBI・雪だるまシリーズなどのファンド・オブ・ファンズとも比較します。

*楽天インデックス・シリーズやSBI・V/雪だるまは、目論見書ではファミリーファンドとなっていますが、そのマザーファンドがETFに投資しており、事実上、ファンド・オブ・ファンズと考えて問題ないでしょう。

*ここでは投資する企業(市場)が存在し配当を出す国を「現地国」と呼びます。

現地国課税 源泉徴収税率

基本的に保有する株式から配当が出た場合、その現地国により源泉徴収されます。

源泉徴収税率は国により異なりますが、

今回の計算では全ての国で10%と仮定します。(先進国、新興国とも)

国内インデックスファンドについては下記の記事で概算10%との記載があります。米国ETFの場合も特に根拠はないですが、これと同じ10%と仮定します。

引用K-ZONE money : 投信フォーカス 取り戻せない「海外源泉徴収税」の実態を知る - 注目の投信 - 投資信託

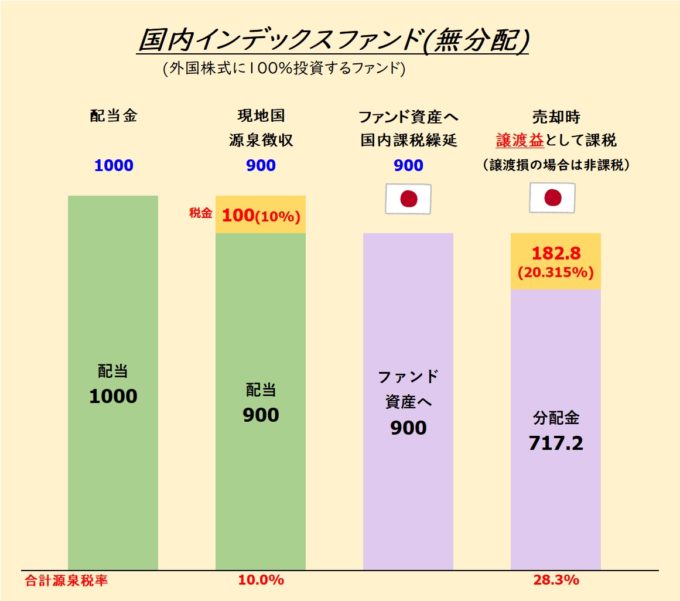

国内インデックスファンド (海外ETFに投資するFOFを除く)

先進国株式インデックスファンドや新興国株式インデックスファンドのように海外の株式に投資するファンドでは、その配当に対して現地国で源泉徴収され、その課税された後の配当金がファンドに入ります。この現地国の税金は取り戻すことが出来ません(*)。

そして分配金を出さないファンドの場合、最終的に売却する時まで国内の課税は繰延べされ、売却時の譲渡益に対して20.315%が課税されます。

*勿論、キャピタルゲインと合わせて損失となる場合は非課税です。

即ち、国内ファンドの場合は現地国課税 + 国内課税の2重課税となります。

尚、国内ファンドで国内株式に投資する場合は、その配当は課税される事無くファンドの資産(基準価額の上昇)となります。分配金を出した場合、あるいは売却時に課税される事になります。

(*)2020年よりファンドが分配金を出す場合に限り、二重課税調整措置により外国源泉徴収税を取り戻せる場合があります。ただ、複雑な条件があり必ずしも100%戻ってくるわけではありません。インデックスファンドの多くが今後も分配金を出さないと推測しますので、本記事では、あくまで外国税は取り戻せないという前提で進めます。

外国税額控除の詳細は下記記事をご覧ください。

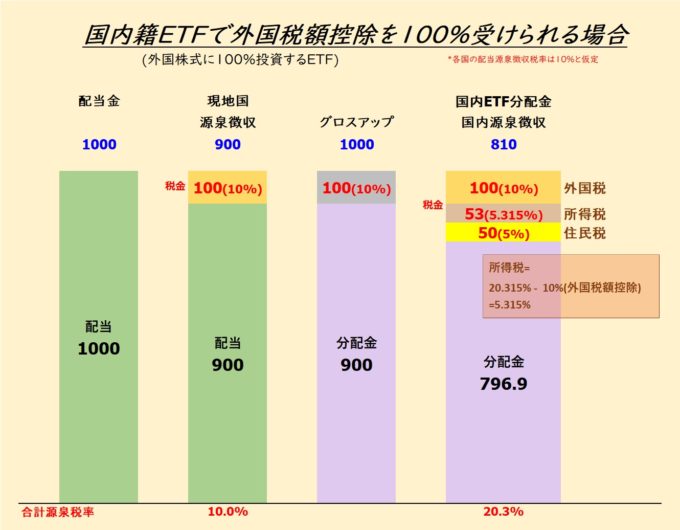

国内籍ETF (外国株式に100%投資)

前述の二重課税調整制度により外国税額控除を受けられるようになった国内籍ETFについても比較します。

現地国で配当に対して源泉徴収されますが、

国内税率は、外国源泉徴収分を足した金額(グロスアップ)で計算し、国内所得税から外国税額が控除されます。

最終的な税率は20.315%のみとなります。

*これは理想的なケースですが、全ての場合に外国税が全額控除される訳ではありません。また、対象となるかはETFによっても異なります。

*NISA等の非課税口座では外国税額控除を受けられません。

*非上場のインデックスファンドは、キャピタルゲインを含めた収益分配可能額全額を分配金として出さなければ外国税額を全て控除する事が出来ませんが、ETFでは、配当分のみの分配金で外国税額を全て控除出来る可能性があります。

詳細は下記記事をご覧ください。

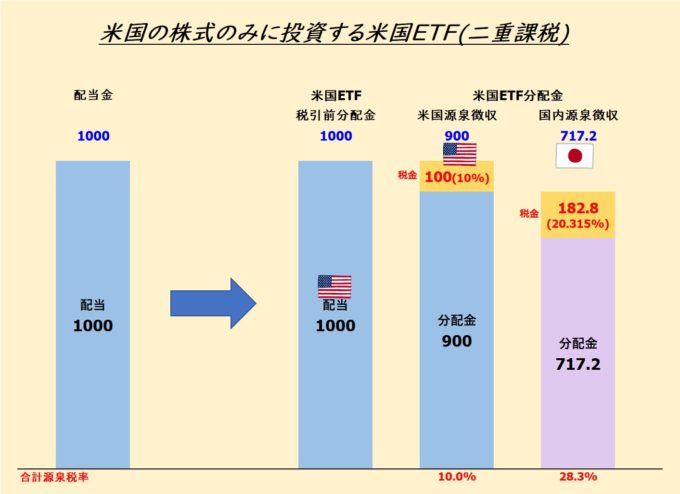

米国ETF

米国ETFでは、米国以外の国(日本を含む)に投資した場合、その配当に対して現地国が源泉徴収し、これを分配金として出した際に米国10%、さらに国内20.315%が課税されます。

即ち、現地国課税 + 米国課税 + 国内課税の3重課税となってしまう訳です。

勿論、米国ETFでも米国だけに投資する場合は現地国課税=米国課税となり、2重課税ですみます。

売却時は国内のみ20.315%が課税されます。

尚、米国課税10%分は確定申告の外国税額控除によって一部を取り戻せる場合もあります。

投資国(地域)による違い ~米国株式・全世界株式・新興国株式~

米国のみに投資するETF

前述のように米国のみに投資する場合は、米国=現地国となり三重課税にはなりません。

米国企業から出た配当に対して、米国ETFが分配金を出す際、米国で10%が源泉徴収、さらに国内で20.315%の二重課税で合計税率は28.3%となります。

*10% + (1-10%) x 20.315% = 28.3%

新興国株式など米国以外に100%投資するETF

配当を出した現地国での課税(10%と仮定)、そして米国ETFが分配金を出す際、米国で10%、ここまでで19.0%、

これに国内の20.315%が加わる三重課税で、

合計税率は35.5%になります。

*10% + (1-10%) x10% + {1 - [10% + (1-10%) x10%]}*20.315% = 35.5%

最も三重課税の影響を大きく受けるケースです。

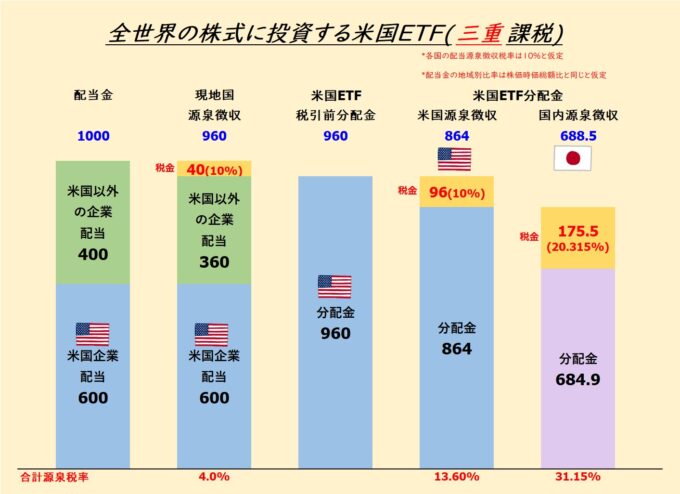

全世界の株式に投資するETF

人気のバンガード社ETF VTなどのように全世界の株式に投資するケースです。

投資国(地域)比率は米国が60%、米国以外が40%と仮定します。

*配当金額も投資地域比率に同じと仮定

米国部分については二重課税、米国以外については三重課税となります。

配当に対して現地国で4.0%(米国以外40%の10%)、

ETFが分配を出す時に米国で10%、ここまでで13.60%、

さらに国内で20.315%、合計税率は31.15%となります。

*40%*10% + (1-40% x 10%) x10% + {1 - [40%*10% + (1-40% x 10%) x10%]}*20.315% = 31.15%

米国ETFの配当課税のまとめ

各投資国(地域)に応じた配当・分配金に対する課税を下表にまとめます。

| 投資対象国 | 米国のみ | 米国以外のみ (新興国株式ETFなど) | 全世界株式 |

| 現地国課税 | 10% | 10% | 4.0% |

| 米国課税 | 10% | 10% | |

| 配当に対する 外国課税合計 | 10% | 19% | 13.6% |

| 日本課税 | 20.315% | 20.315% | 20.315% |

| 配当に対する 合計税率 (外国+日本) | 28.3% | 35.5% | 31.2% |

国内インデックスファンドで米国ETFに投資するファンド・オブ・ファンズ(FOF)

ファンドそのものは分配金を出さないという前提で考えます。

先ず、そのETFが米国だけに投資する場合、ETFの分配金に対して米国課税後、ファンド内で再投資されます。分配金に対する国内課税はありません(税の繰延べ)。そして売却時に譲渡益として国内のみ20.315%が課税されます。結果的に通常の国内ファンドと同じです。

次に、米国以外に投資するETFの場合、配当に現地国で課税され、さらにETFが分配金を出す際、米国でも源泉徴収されます。その課税された後の配当金がファンドに入ります。そして、売却時は国内のみ20.315%が課税されます。

直接現地国に投資する国内ファンドに対し、ファンド・オブ・ファンドは米国課税分だけ不利になります。

さらに、いずれの場合も現地国・米国課税を取り戻すことは出来ません。

*以下、フォンド・オブ・ファンズをFOFと略して表記する場合があります。。

スポンサーリンク

国内インデックスファンド・ETF vs. 海外ETFの比較・計算の前提条件など。

以下、国内インデックスファンド・ETF、海外ETFの年利回りを計算・比較しますが、その際の条件をまとめます。

- 100万円を一括投資し、10年、または20年後に売却、それまでの年率換算利回りで評価。

(売却時の譲渡益課税後から利回り計算) - トータルリターン(年率) 5%、うち配当利回り2%。

- 国内インデックスファンドは分配金を出さない。

- 国内インデックスファンド、国内ETFの買付・売却手数料無料。

- 米国ETFの分配金は便宜上年1回とし、課税後の分配金は全額再投資する。

- 米国ETFで外国税額控除を行う場合、米国課税の半分が還付されるとして、計算上は米国課税を5%とする。

- 米国ETF、全世界株式、米国株式ではETFの買付手数料は0、売却時のみ考慮。

*SBI証券、楽天証券、マネックス証券でVT、VOO、VTIの買付手数料が無料となった為 - 米国ETF、新興国株式は買付・売却手数料考慮

- NISAでの米国ETFの買付・売却時手数料は無料。

*主要ネット証券で2024年からの新NISAの米国株売買手数料無料となった為。 - 米国ETF、分配金再投資時の買付手数料は考慮せず。

- ドル購入時の為替手数料は考慮せず。

全世界株式に投資する米国ETF【VT】、国内インデックスファンド・ETFの比較。

米国ETF ~バンガード・トータル・ワールド・ストックETF[VT]~

米国ETFとしてバンガード・トータル・ワールド・ストックETF[VT]の経費率を用います。

| ETF | 経費率 |

| バンガード・トータル・ワールド・ストックETF【VT】 | 0.07% |

配当に対する外国課税は、米国比率を60%とすると前章で解説したように13.60%。

これに国内課税の20.315%が加わります。

国内インデックスファンド ~eMAXIS Slim 全世界株式(オール・カントリー)~

国内インデックスファンドの代表としてMSCI ACWIとの連動を目指し日本を含む全世界の株式に投資するeMAXIS Slim 全世界株式(オール・カントリー)を用います。

*信託報酬同率最安値で、ベンチマークが同じはじめてのNISA全世界株式(オール・カントリー)、Tracers MSCIオール・カントリー、楽天・オールカンントリー株式インデックスもありますが、運用期間が長く実質コストが唯一判明しているeMAXIS Slimを用います。

| 信託報酬 | 実質コスト | |

| eMAXIS Slim 全世界株式 オール・カントリー | 0.05775% | 0.111% |

国内インデックスファンドの実質コストは下記記事より。

参考記事インデックスファンド・コスト比較

尚、配当に対する課税は、国内投資分(約6%)はファンド段階では非課税、外国投資分は現地国で10%源泉徴収されますので、その比率から計算すると9.4%となります。

(注意)VTとeMAXIS Slimのベンチマークは異なります。特に小型株の有無などに違いがありますが、ここではコストの観点のみから比較します。

ファンド・オブ・ファンズ ~楽天・全世界株式インデックス・ファンド(楽天・VT) & SBI・全世界株式インデックス・ファンド~

FOFの国内インデックスファンドとしてVT(楽天は一部をVTI/VXUS)に投資する楽天・全世界株式インデックス・ファンド(楽天・VT)、SBI・V・全世界株式インデックス・ファンド、VTI、SPDW、SPEMに投資するSBI・全世界株式インデックス・ファンドを比較します。

| ファンド | 信託報酬 | 実質コスト |

| 楽天・全世界株式 インデックス・ファンド | 0.1950% | 0.220% |

| SBI・V・全世界株式 インデックス・ファンド | 0.1338% | 0.163% |

| SBI・全世界株式 インデックス・ファンド (雪だるま) | 0.1102% | 0.123% |

国内籍ETF ~MAXIS 全世界株式(オール・カントリー)上場投信【2559】~

国内籍ETFの代表としてMSCI ACWIとの連動を目指し日本を含む全世界の株式に投資するMAXIS 全世界株式(オール・カントリー)上場投信を用います。

| ファンド | 信託報酬 | 実質コスト |

| MAXIS Slim 全世界株式 (オール・カントリー) 上場投信 | 0.0858% | 0.157% |

配当に対する課税は、外国税額は全て控除されると仮定し0%、国内のみ20.315%かかるとします。

結果 [配当込リターン 年率5%、配当利回り 2%の場合]

*スマホの方は横にスクロールしてご覧下さい。

*FOFは上段 楽天・全世界株式、中段 SBI・V・全世界株式、 下段 SBI・全世界株式(雪だるま)

| 国内インデックスファンド | 国内ETF | 米国ETF | |||

| eMAXIS Slim オールカントリー | FOF (楽天・VT) (SBI・V) (SBI雪だるま) | MAXIS 全世界株式 (2559) | VT | ||

| 実質コスト | 0.111% | 0.220% 0.163% 0.123% | 0.157% | 0.07% | |

| 外国税額控除 | --- | --- | 有 [NISAは無] | 非適用 | 半分還付 |

| 配当 外国税率 | 9.4% | 13.60% | 0% [NISA 9.4%] | 13.60% | 8.80% |

| 配当 国内税率 | ---% | ---% | 20.315% [NISA 0%] | 20.315% [NISA 0%] | 20.315% |

| 課税口座 | |||||

| 10年利回り (年率) | 3.89% | 3.73% 3.77% 3.81% | 3.95% | 3.79% | 3.86% |

| 20年利回り (年率) | 4.02% | 3.85% 3.90% 3.94% | 4.03% | 3.88% | 3.95% |

| 非課税口座(新NISA) | |||||

| 10年利回り (年率) | 4.70% | 4.51% 4.57% 4.61% | 4.66% | 4.66% | --- |

| 20年利回り (年率) | |||||

*非課税口座(NISA)での年利回りは運用年数によらず一定です。

国内インデックスファンド vs. 米国ETF[VT]

国内インデックスファンド(eMAXIS Slim 全世界株式(オール・カントリー)は、VTより高い利回りになります。

以前は、条件によってはVTの方が有利になる事もあったのですが、eMAXIS Slim 全世界株式(オール・カントリー)が2023.9.8に信託報酬を0.1133%から0.05775%に引き下げた事で、全ての条件でVTよりも有利になりました。

さらに、SBI証券やマネックス証券では国内ファンドに対して保有額に応じたポイント還元やクレジットカード決済でのポイント付与がありますので、これを考慮すると米国ETFよりもさらに有利になります。

国内インデックスファンド eMAXIS Slim vs. FOF(楽天・VT、SBI・V・全世界株式/雪だるま)

直接各投資国に投資する国内ファンドに対し、一度米国を介して全世界に投資するFOFは税制上不利になります。

コストが最も低いSBI・全世界株式インデックス・ファンド(雪だるま)でも、三重課税が加わる事でeMAXIS Slim 全世界株式(オール・カントリー)より実質コストの差以上に負けています。ただ、同じ三重課税の影響を受けるVTの外国税額控除非適用の場合よりは高い利回りになっています。

注意ここではコストのみを考慮して比較していますが、実際はベンチマークとの乖離等によって必ずしも今回の見積もり通りにいかないケースもあります。

eMAXIS Slimなどの直接各国に投資するファンドと同じリターンになるには、FOFでは信託報酬・実質コストにして約0.08%低くなければなりません。言い換えれば、FOFでは信託報酬・実質コストに課税コストとして0.08%が上乗せされるという事です。

eMAXIS Slim 全世界株式(オール・カントリー)の実質コストが0.111%なので、FOFでは実質コストが0.031%で漸く同じリターンになります。

税制上不利なFOFが国内から直接投資するファンドにコストで勝つのは事実上無理と言って良いでしょう。

*これは配当利回りが2%の場合で、配当利回りが大きくなる程この課税コストは大きくなります。単純にはeMAXIS Slimの配当源泉徴収税率が9.4%、FOFでは13.60%、その差4.2%、配当利回り2%で源泉徴収税率4.2%の違いは2% x 4.2% = 0.084%。

国内籍ETF

(課税口座で)最も有利になるのが国内籍のETF。

*あくまで外国税額控除で配当に係る外国税が100%控除できた場合です。

低コストのMAXIS 全世界株式(オール・カントリー)上場投信、外国税額控除を含めたコスト的には十分期待できるETFと言って良いでしょう。

ただ、運用期間が長くなると国内インデックスファンドとの差が小さくなってきます。

また、非課税口座(NISA)では外国控除が適用されませんので、信託報酬・実質コストが低い国内インデックスファンド(eMAXIS Slim 全世界株式(オール・カントリー))が有利になります。

まとめ

以上まとめると、

(米国以外を含む)全世界の株式に投資する場合、

- eMAXIS Slimに代表される低コスト化が進んだ国内インデックスファンドは、もはやコスト的にはVTなどの米国ETFをも凌ぐレベル。

- 国内インデックスファンドでも、海外ETFに投資するFOFは最も不利となり、直接各国に投資するファンド(eMAXIS Slimなど)に対して0.08%信託報酬・実質コストが低くなって初めて同等となる。(配当利回り2%と仮定)

- 外国税額控除が100%適用された国内ETFは、(課税口座の場合)コスト的に最も有利になる可能性がある。

勿論、投資対象も異なり、コストだけで優劣をつけられるものではありませんので、

小型株を含むより広い銘柄に1本で投資でき、純資産総額は国内ファンドの比ではないVTに魅力を感じる方、さらに定期的に分配金が欲しい方等は、多少の手間はかかりますが直接VTを購入するも良いでしょうし、

もっと手軽に米国ETFを購入したいという方は、コスト的には不利になるものの、楽天・全世界株式インデックス・ファンド、SBI・全世界株式インデックス・ファンド(雪だるま)、そしてSBI・V・全世界株式インデックス・ファンドも一つの選択でしょう。

ただ、小型株を含める必要がない、分配金も要らない(分配金が無いからと言って不利になる事はなく寧ろ分配金が無い方がトータルリターンでは効率的です)という方には、コスト的にも有利なeMAXIS Slim等の超低コスト・国内インデックスファンドで十分です。

そして、未だ流動性、乖離という点で懸念はありますが、MAXIS 全世界株式(オール・カントリー)上場投信等の国内籍ETFも今後有力な選択肢の一つとなるでしょう。

スポンサーリンク

米国株式に投資する米国ETF【VTI/VOO】、国内インデックスファンド・ETFの比較。

米国ETF ~VOO/VTI~

米国ETFとしてS&P500との連動を目指すバンガード・S&P500ETF[VOO]や米国株式全体に投資するバンガード・トータル・ストック・マーケットETF[VTI]を用います。

| ファンド | 経費率 |

| バンガード・S&P500 ETF【VOO】 | 0.03% |

| バンガード・トータル・ストック・マーケット ETF【VTI】 | 0.03% |

配当に対する課税は米国の10%と国内の20.315%です。

*米国だけに投資する場合は三重課税となりません。

国内インデックスファンド ~eMAXIS Slim米国株式(S&P500)、楽天・全米株式(楽天・VTI)、SBI・V・S&P500/全米株式~

対する国内インデックスファンドは、

S&P500との連動を目指すeMAXIS Slim 米国株式(S&P500)、

またFOFとしてVTIに投資する楽天・全米株式インデックス・ファンド(楽天・VTI)、SBI・V・全米株式インデックス・ファンド、VOOに投資するSBI・V・S&P500インデックス・ファンド

を用います。

*SBI・バンガード・S&P500インデックス・ファンドは2021.6.15にSBI・V・S&P500インデックスファンドに名称が変更になりました。

| ファンド | 信託報酬 | 実質コスト |

| eMAXIS Slim 米国株式 (S&P500) | 0.09372% | 0.106% |

| 楽天・全米株式 インデックス・ファンド | 0.1620% | 0.186% |

| SBI・V・S&P500 インデックス・ファンド | 0.0938% | 0.104% |

| SBI・V・全米株式 インデックス・ファンド | 0.0938% | 0.110% |

*SBI・V・S&P500とSBI・V・全米株式は同一信託報酬で実質コストも殆ど変わりませんので、僅かに低いSBI・V・S&P500の方で計算します。

配当に対する課税は米国の10%のみで、米国の各銘柄に直接投資するファンド(eMAXIS Slim)とFOF(楽天・VTI/SBI・V)で課税関係に差はありません。ここが米国以外に投資する場合との大きな違いです。

国内籍ETF ~MAXIS 米国株式(S&P500)上場投信【2558】~

国内籍ETFの代表としてS&P500との連動を目指し米国株式に投資するMAXIS 米国株式(S&P500)上場投信を比較します。

| ファンド | 信託報酬 | 実質コスト |

| MAXIS Slim 全米株式 (S&P500) 上場投信 | 0.0770% | 0.153% |

配当に対する課税は、外国税額は全て控除されると仮定し0%、国内のみ20.315%かかるとします。

結果 [配当込リターン 年率5%、配当利回り 2%の場合]

*スマホの方は横にスクロールしてご覧下さい。

| 国内インデックスファンド | 国内ETF | 米国ETF | |||

| eMAXIS Slim S&P500 | FOF (楽天VTI) (SBI・V) | MAXIS 米国株式 (2558) | VOO/VTI | ||

| 実質コスト | 0.106% | 0.186% 0.104% | 0.153% | 0.03% | |

| 外国税額控除 | --- | --- | 有 [NISAは無] | 非適用 | 半分還付 |

| 配当 外国税率 | 10% | 10% | 0% [NISA 10%] | 10% | 5% |

| 配当 国内税率 | ---% | ---% | 20.315% [NISA 0%] | 20.315% [NISA 0%] | 20.315% |

| 課税口座 | |||||

| 10年利回り (年率) | 3.88% | 3.82% 3.89% | 3.95% | 3.88% | 3.96% |

| 20年利回り (年率) | 4.02% | 3.94% 4.02% | 4.03% | 3.97% | 4.05% |

| 非課税口座(NISA) | |||||

| 10年利回り (年率) | 4.69% | 4.61% 4.70% | 4.65% | 4.77% | --- |

| 20年利回り (年率) | |||||

国内インデックスファンド(eMAXIS Slim/楽天・VTI/SBI・V) vs. 米国ETF[VOO/VTI]

米国ETFで米国だけに投資する場合、米国課税と国内課税の2重課税だけですので、国内インデックスファンドとの差は分配金を出すかどうか、即ち、分配金の国内課税相当分の複利効果だけの違いとなります。

そして、年利回りで見ると経費率で勝る米国ETFが外国税額控除を適用した場合若干有利となります。

ただ、運用期間が長期になるほど両者の差が縮まっていき、さらに、外国税額控除無だと国内インデックスファンドが逆転する場合もあります。

尚、米国ETFと全く同じ年利回りになるには、(FOFを含む)国内インデックスファンドの実質コストが、

課税口座(外国税額控除非適用)

0.11%(10年) / 0.16%(20年) ==>既にeMAXIS Slim、SBI・Vは10年でも達成!

課税口座(外国税額控除で米国課税50%還付)

0.02%(10年) / 0.07%(20年) ==>非現実的!

NISA 0.03% (10年/20年) ==>非現実的!

になる必要があり、外国税額控除を適用、あるいは非課税口座(NISA)の米国ETFにはかないません。

*非課税口座では米国ETFと国内インデックスファンドの差はそのままコスト差になります(米国ETFでも購入・売却手数料無として)。

尚、国内インデックスファンドでのFOFとの違いですが、前述のように米国内だけに投資する場合、直接投資する国内ファンドとFOFの課税関係に差はありません。よって実質コストの差のみで決まります。

注意全世界株式の章でも触れましたが、ここではコストのみを考慮して比較していますが、実際はベンチマークとの乖離等によって必ずしも今回の見積もり通りにいかないケースもあります。

国内籍ETF

(課税口座では)外国税額控除が適用された国内籍ETF、国内インデックスファンドより有利になります。

また、米国ETFの外国税額控除無よりも勝っています。

課税口座ではMAXIS 米国株式(S&P500)上場投信【2558】も十分有力な選択肢となる投資対象でしょう。

*あくまで外国税額控除で配当に係る外国税が100%控除できた場合です。

ただ、非課税口座(NISA)では、実質コストの差から国内インデックスファンドに負けます。

まとめ

以上、米国内だけに投資する場合は、eMAXIS Slim米国株式、SBI・V・S&P500の登場により、その差は縮まったとはいえ、依然、外国税額控除を適用した米国ETFが有利です。

言い換えると、米国籍ETFに投資するなら、

米国内に投資するETFを選択する方が、その低いコストの恩恵を最大限に享受できる、さらに外国税額控除を適用する必要がある

という事です。

ただ、長期では国内インデックスファンドとの差が縮まってくること、

ETFの計算には為替手数料を考慮していない事、

さらに国内インデックスファンドのポイント還元をも考慮すると、コスト的には国内インデックスファンドで十分とも言えます。

また、国内ETFも、流動性、乖離の不安が解消されれば、特に課税口座では有力な投資先となるでしょう。

スポンサーリンク

新興国株式に投資する米国ETF【VWO】(米国以外100%)、国内インデックスファンド・ETFの比較。

新興国株式、即ち全て米国外に投資する場合です。

米国ETF ~VWO~

米国ETFとしてバンガード・FTSE・エマージング・マーケッツETF[VWO]を用います。

| ファンド | 経費率 |

| バンガード・FTSE・エマージング・マーケッツETF【VWO】 | 0.08% |

配当に対する外国課税は、現地国、米国ともに10%で合計19%。それに国内課税の20.315%が加わる事になります。

国内インデックスファンド ~eMAXIS Slim新興国株式~

対する国内インデックスファンドはeMAXIS Slim新興国株式インデックスで計算します。

| ファンド | 信託報酬 | 実質コスト |

| eMAXIS Slim 新興国株式インデックス | 0.1518% | 0.330% |

配当に対して現地国で10%が源泉徴収されます。

ファンド・オブ・ファンズ ~楽天・新興国株式インデックス・ファンド、SBI・新興国株式インデックス・ファンド~

事実上FOF形式で運用され、VWOに投資する楽天・新興国株式インデックス・ファンド(楽天・VWO)、SCHEに投資するSBI・新興国株式インデックス・ファンド(雪だるま)とも比較します。

| ファンド | 信託報酬 | 実質コスト |

| 楽天・新興国株式インデックス・ファンド | 0.2120% | 0.265% |

| SBI・新興国株式インデックス・ファンド | 0.1760% | 0.193% |

配当に対する課税は、米国ETFと同様、現地国・米国で19%、但し国内での課税はありません。

尚、VWOに投資するSBI・V・新興国株式インデックス・ファンドが信託報酬0.1438%(投資先ETF経費率含む)が2023.6.8に設定されました。今回は実質コストが分かりませんので評価の対象から外しますが、将来的にはFoFでは最も低コストのファンドとなる事でしょう。

(注)同じ新興国株式でもVWO、SCHE、eMAXIS Slimのベンチマークは異なります。

国内籍ETF ~NEXT FUNDS 新興国株式・MSCIエマージング・マーケット・インデックス(為替ヘッジなし)連動型上場投信【2520】~

国内籍ETFの代表としてMSCIエマージング・マーケット・インデックスとの連動を目指し新興国株式に投資する「NEXT FUNDS 新興国株式・MSCIエマージング・マーケット・インデックス(為替ヘッジなし)連動型上場投信 」【2520】と比較します。

| ファンド | 信託報酬 | 実質コスト |

| NEXT FUNDS 新興国株式 ・MSCIエマージング ・マーケット・インデックス (為替ヘッジなし) 連動型上場投信 | 0.2090% | 0.265% |

配当に対する課税は、外国税額は全て控除されると仮定し0%、国内のみ20.315%かかるとします。

結果 [配当込リターン 年率5%、配当利回り 2%の場合]

*スマホの方は横にスクロールしてご覧下さい。

*FOFは上段 楽天・全世界株式、下段 SBI・全世界株式

| 国内インデックスファンド | 国内ETF | 米国ETF | |||

| eMAXIS Slim 新興国株式 | FOF (楽天VWO) (SBI新興国) | NEXT FUNDS 新興国株式 (2520) | VWO | ||

| 実質コスト | 0.330% | 0.265% 0.193% | 0.265% | 0.080% | |

| 外国税額控除 | --- | --- | 有 [NISAは無] | 非適用 | 半分還付 |

| 配当 外国税率 | 10% | 19% | 0% [NISA 10%] | 19% | 14.5% |

| 配当 国内税率 | ---% | ---% | 20.315% [NISA 0%] | 20.315% [NISA 0%] | 20.315% |

| 課税口座 | |||||

| 10年利回り (年率) | 3.69% | 3.59% 3.66% | 3.86% | 3.67% | 3.74% |

| 20年利回り (年率) | 3.81% | 3.71% 3.78% | 3.93% | 3.77% | 3.84% |

| 非課税口座(NISA) | |||||

| 10年利回り (年率) | 4.47% | 4.36% 4.43% | 4.54% | 4.54% | --- |

| 20年利回り (年率) | |||||

国内インデックスファンド vs. 米国ETF[VWO]

米国ETF VWOは米国から第3国へ100%投資しますので、全ての配当・分配金に現地国10%(と仮定)、米国10%の計19%の源泉徴収、さらに国内20.315%が課税される三重課税で税制上は不利になります。

それでも、元の経費率・実質コストの差が大きく、外国税額控除を適用、あるいは非課税口座(NISA)では国内インデックスファンドよりも有利になります。

但しeMAXIS Slimとの差は僅かですし、外国税額控除を適用しないと逆転します。

国内インデックスファンド eMAXIS Slim vs. FOF(楽天・VWO、SBI・新興国株式)

eMAXIS Slimのように直接現地国に投資するファンドに比較し税制上不利になるFOF。

楽天・新興国株式インデックス・ファンドは、その実質コストの高さに加え不利な税制でeMAXIS Slim新興国株式インデックスに大きく負けています。

eMAXIS Slimなどの直接現地国に投資するファンドに対し、一度米国を介して新興国に投資するFOFでは、実質コストにして約0.18%低くなければなりません(運用期間10年/20年とも)。言い換えれば、FOFでは信託報酬・実質コストに課税コストとして0.18%が上乗せされるという事です。

eMAXIS Slimの実質コストが0.330%なので、FOFでは実質コストが0.150%で漸く同じリターンになります。全世界株式同様、国内から直接投資するファンドに対し、FOFは税制上非常に不利になります。

ただ、信託報酬に加え・実質コストも0.193%と低いSBI・新興国株式インデックス・ファンド、eMAXIS Slimに近い利回りになります。

さらに、信託報酬が0.03ポイント低いSBI・V・新興国株式インデックス・ファンド、運用が安定すれば、税制上の不利をも覆し、eMAXIS Slimと同等のコスト(配当課税をも含めたコスト)となる可能性を秘めています。

*これは配当利回りが2%の場合で、配当利回りが大きくなる程、この課税コストは大きくなります。単純には、eMAXIS Slimの配当源泉徴収税率が10%、FOFでは19%、その差9%、配当利回り2%で源泉徴収税率9%の違いは2% x 9% = 0.18%。

国内籍ETF

全ての条件の中で最も有利となるのが国内籍ETF(外国税額控除で100%控除出来た場合)。

新興国株式国内インデックスファンド(eMAXIS Slim新興国株式)の実質コストが、全世界、米国株式のようにあまり低くなっていないのに対し(信託報酬以外のコストが高い)、

「NEXT FUNDS 新興国株式・MSCIエマージング・マーケット・インデックス(為替ヘッジなし)連動型上場投信 」【2520】の実質コストが低く、

かつ税制上も有利な事から、国内ETFが大きな差をつけています。

まとめ

米国ETFにとって、全てを米国以外の第3国に投資する新興国株式は税制上最も不利になります。ただ、国内インデックスファンドの信託報酬以外のコストが高く、若干ですが、依然米国ETF(外国税額控除適用)が有利になっています。

そして税制上最も不利なのが、米国ETFを介して新興国に投資するFOF。課税コストとして信託報酬・実質コストが0.18%上乗せされる事になります(配当利回り2%の時)。その不利な条件の中にあって、SBI・新興国株式インデックス・ファンドは信託報酬、及び信託報酬以外のコストを十分抑える事で健闘しています。

一方、インデックスファンドよりも実質コストの低い国内籍ETFは、外国税が100%控除されると最も有利になります。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行最後に

- 米国ETF

- 日本から直接外国に投資する国内インデックスファンド、及び国内籍ETF

- 米国ETFを介して外国に投資するFOF

の配当に対する課税を解説するとともに、配当課税を含めたコストの観点から比較しました。

依然、信託報酬・経費率で圧倒的に優位に立つ米国ETFですが、近年の国内インデックスファンドの急速な低コスト化により、課税コストまでを考えると、国内インデックスファンドとほぼ同等、場合によっては逆転する場合があります。

米国ETFに投資するなら、外国税額控除や非課税口座[NISA]を使う事、さらに米国内だけに投資するETFがコスト的にはお得です。

勿論、米国ETFには、大きな純資産総額、高い流動性、商品ラインアップの多さなど、国内インデックスファンドにはない魅力もありますし、それぞれ投資対象(ベンチマーク)も異なるなどコストだけで優劣をつけられるものではありません。また、コストに対する考え方も人それぞれでしょう。そして、ETFにはリアルタイムに投資出来るというメリットがあります。

外国株式取引や外国税額控除を面倒と思わない方、その投資対象に拘りのある方、または配当金が欲しい方は米国ETF、そんな面倒な事は嫌だという方は国内インデックスファンドを選べば良いでしょう。

そして、国内インデックスファンドを選んだとしても、コスト的には十分互角の勝負が出来る時代になったという事です。

さらに、2020年から外国税額控除が適用されるようになった国内ETFにも注目です(対象とならないETFもあります)。

まだ純資産総額が小さく、流動性・乖離の懸念もありますが、低コストのETFも登場してきており、これらが解決すれば、今後、(特に非課税口座では)魅力的な商品となる事でしょう。

以上、国内インデックスファンド、国内ETF、そして米国ETFと細かく比較してきましたが、いずれを選んでも大きな差ではありません。要は、自分のお好きな商品を選べば良いかと。細かい差を気にするより、ご自身にとって負担がなく、長く続けられることがより重要!

さらに2024年からの新NISAでの米国ETFの買付・売却手数料が無料になります。

*SBI・V・S&P500は楽天証券の取扱無、SBI・V・全米/全世界株式はSBI証券(+三菱UFJ eスマート証券(旧:auカブコム証券)、松井証券)のみの取扱い。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

[注意] インデックスファンド、海外ETFとも多くの国に投資しており、その配当に対する課税は複雑です。あくまで概算の見積もりである事をご承知おきください。

また、私の認識違いなどありましたら、是非、ページ下部のコメント欄でご指摘ください。

本記事ではトータルリターン年率5%(内、配当利回り2%)一定で計算、比較してありますが、実際は株価・基準価額が単調に上昇していくわけではありません。株価・基準価額の変動により今回の結果よりETF(国内・米国とも)が不利になる可能性があります。詳細は下記記事を参照して下さい。下記記事は基本的に国内株式を対象とした検証結果ですが、分配金再投資という点では同様に考えられます。