50代の方、または、それに近い40代後半の方、

俺は50歳過ぎてるし、個人型確定拠出年金(iDeCo)なんて関係ないや、どうせ若い奴のための制度だろ!

なんて思っていませんか?

もし、そう思っているなら大きな勘違いです。

個人型確定拠出年金(iDeCo)は、40代後半、50代こそお得になる制度なんです。今からでも遅くはありません。

*但し、収入があり所得税・住民税を納めている方。

確かに、50歳以上になると受給開始年齢が遅くなるなどの制約はありますが、個人型確定拠出年金(iDeCo)の最大のメリットである所得控除は、加入期間が短いほど、即ち、加入時年齢が高いほどお得なんです。

*所得控除は、その年の掛金を拠出した分だけが控除されるものであり、資産全体に対して控除されるわけではありません。よって所得控除による還付を年利に換算すると、加入期間が短いほどお得になるのです。

実際に50歳以上で個人型確定拠出年金(iDeCo)に加入した場合の、所得控除を年利換算で計算してみます。

[最終更新日:2021.8.28]最新の情報に更新。

スポンサーリンク

見出し

個人型確定拠出年金(iDeCo)の加入期間と受給開始年齢

先ずは、加入期間と受給開始年齢の関係を整理しておきましょう。

個人型確定拠出年金(iDeCo)は、原則60歳から受給する事が出来ますが、その為には10年以上の通算加入期間が必要です。

*ここでの通算加入者期間とは、運用指図者期間も含めます。

50歳以上で加入する場合、受給可能な年齢が60歳より繰り下がりますので注意が必要です。

加入時年齢と受給可能年齢を下表にまとめます。

*受給は最大70歳になるまで繰り下げる事が出来ます。

表中、運営指図者期間とは受給可能年齢に到達した時に受給を開始する前提です。

| 加入時年齢 | 受給可能年齢 | 加入者期間 | 運用指図者期間 |

| 50歳 | 60歳 | 10年 | 0年 |

| 51歳 | 61歳 | 9年 | 1年 |

| 52歳 | 61歳 | 8年 | 1年 |

| 53歳 | 62歳 | 7年 | 2年 |

| 54歳 | 62歳 | 6年 | 2年 |

| 55歳 | 63歳 | 5年 | 3年 |

| 56歳 | 63歳 | 4年 | 3年 |

| 57歳 | 64歳 | 3年 | 4年 |

| 58歳 | 64歳 | 2年 | 4年 |

| 59歳 | 65歳 | 1年 | 5年 |

*誕生日月までに拠出開始する前提。上表は、概略を示したものであり、正確には金融機関などでご確認下さい。

上表の加入者期間とは、掛金を拠出している期間で、掛金を拠出できるのは60歳到達前までです。加入時年齢が遅くても、これは変わりません。

(企業型確定拠出年金は規約により65歳到達前まで拠出できる場合もあります)

50歳ちょうどで加入した場合、60歳到達時に加入期間が10年となりますので、60歳から受給する事が出来ます。

一方、それ以降は、加入期間が10年未満となり、加入期間に応じて上表のように繰下がります。60歳以降は、運用指図者として、従来通りスイッチングや運用は出来ますが、新たに掛金を拠出する事は出来ません。勿論、運用指図者の間は拠出していませんので所得控除もありません。さらに、運用指図者の期間も手数料がかかります。これも金融機関により異なりますので、加入者の手数料だけでなく、運用指図者の手数料にも注意しておきましょう。

2022年5月以降、加入年齢が従来の60歳未満から65歳未満までに引き上げられます。但し、国民年金に加入している事(被保険者)が条件です。また、受給開始年齢も現行「70歳になるまで」が「75歳になるまで」に変更されます。

スポンサーリンク

所得控除による還付額を年利換算で計算してみる

さて、ここからが本題です。

本サイトでは、過去にも所得控除を年利換算した結果をお見せしていますが、今回は50歳以上で加入し、その後の運用指図者期間も含めて計算してみます。勿論、加入者期間だけでなく運用指図者期間の手数料も考慮してあります。

参考記事確定拠出年金 そのメリットとデメリットを徹底解説(2) ~所得控除に勝る資産運用無し~

計算の前提

- 受給可能年齢到達時点での年利を計算します。

- 拠出は年1回12月に行うものとします。(年単位拠出での手数料減額は考慮せず)

- 所得控除による税金の還付は毎年12月に行われるとします。

- 運用利回りは0とします。すなわち、以下に示す結果は、所得控除のみの年利となります。

- 凍結されている特別法人税は考慮していません。

- 手数料は最も安い、運用機関手数料が無料となる楽天証券、SBI証券、マネックス証券、松井証券などの場合とします。

- 一時金で受給、そして全て非課税(退職所得控除の範囲内)とします。

| 月額 | 年額 | |

| 加入時手数料 | 171円 | 2,052円 |

| 運用指図者手数料 | 66円 | 792円 |

計算結果

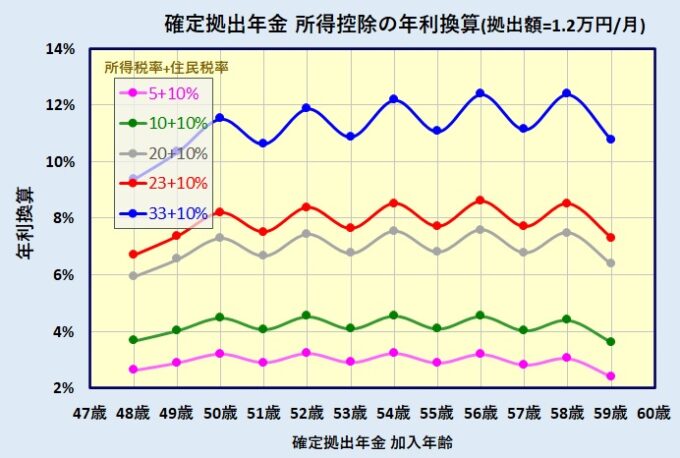

毎月の拠出額は12,000円とし、それぞれの税率に応じた年利を下図に示します。

例えば、最低税率の所得税5%+住民税10%の方でも、計算した48歳~59歳、全ての加入時年齢で2%以上の年利を達成できています。さすがに59歳とギリギリで加入した場合は2.4%とちょっと低くなっていますが、59歳を除くと2.5%以上の年利となってます。

そして、年利が最大となるのは54歳。

繰返しますが、この2%台の年利は所得控除だけの利回りです。実際は、さらに運用した利回りが足される事になります。リスク資産で運用すると勿論減る場合もありますが、それでも最初にプラス2%以上のところからスタートしますので、お得な事には変わり有りません。

決して50代からでも遅くはないんです。寧ろ50代の方がお得なんです。

定期預金等の無リスク資産に置いているだけで2%台の年利+定期預金金利の運用が可能になります。

さらに税率の高い方であれば、もっと年利は高くなります。例えば、所得税20%+住民税10%の方だと、ほぼ6%以上の年利を確保できます。

*勿論、あまり遅くに加入した場合、年利まわりは高くなっても、拠出額合計(資産額)が少ない為、実際の利益額はたいした額になりませんが。

*加入年齢が遅い場合、リスク資産での運用は大きな損失を出す可能性が高くなりますのでご注意ください。所得控除だけを目的に定期預金で運用するのも一つの方法だと考えます。

毎月の掛金を増やすとどうなるか?

第1号被保険者(自営業者など)の最大拠出額68,000円の場合の計算結果を示します。

税率は最低の所得税5%+住民税10%の場合です。

| 加入時年齢 | 毎月の拠出額 | |

| ¥12,000 | ¥68,000 | |

| 48歳 | 2.62% | 2.82% |

| 49歳 | 2.88% | 3.10% |

| 50歳 | 3.19% | 3.45% |

| 51歳 | 2.89% | 3.13% |

| 52歳 | 3.21% | 3.48% |

| 53歳 | 2.89% | 3.15% |

| 54歳 | 3.21% | 3.51% |

| 55歳 | 2.87% | 3.17% |

| 56歳 | 3.18% | 3.52% |

| 57歳 | 2.80% | 3.16% |

| 58歳 | 3.03% | 3.51% |

| 59歳 | 2.39% | 3.10% |

毎月の拠出額を12,000円から68,000円にすると、所得控除の年利はアップします。相対的に手数料分の影響が小さくなるためです。

そして、加入時年齢が高くなるほど、その増加分は大きくなり、59歳だと0.71%ポイントも上昇します。

高年齢で加入する方ほど、多い掛金での所得控除の恩恵をより受けられるという事です。

但し、後述する給付時の課税を考慮した上で拠出金額を決めて下さい。

金融機関手数料の影響

以上の計算は、運営管理機関手数料が加入時・運用指図者ともに無料となる楽天証券、SBI証券、マネックス証券、松井証券などの場合で行ってきましたが、手数料の高い金融機関だとどうなるでしょうか?

一例として、加入期間手数料 5,772円、運用指図者手数料 4,512円の金融機関と比較してみます。(いずれも年額、税込み)

税率は最低の所得税5%+住民税10%、毎月の拠出額は12,000円で計算します。

| 加入時年齢 | 手数料(上段:加入時、 下段:運用指図者) | |

| 2,052円 792円 | 5,772円 4,512円 | |

| 48歳 | 2.62% | 2.15% |

| 49歳 | 2.88% | 2.37% |

| 50歳 | 3.19% | 2.63% |

| 51歳 | 2.89% | 2.31% |

| 52歳 | 3.21% | 2.56% |

| 53歳 | 2.89% | 2.21% |

| 54歳 | 3.21% | 2.43% |

| 55歳 | 2.87% | 2.02% |

| 56歳 | 3.18% | 2.13% |

| 57歳 | 2.80% | 1.53% |

| 58歳 | 3.03% | 1.19% |

| 59歳 | 2.39% | -1.11% |

加入時年齢が高くなるほど、より金融機関手数料の影響が大きくなります。

(どの年代にも言える事ですが)手数料が安い金融機関(運営管理機関手数料無料)を選ぶことが重要です。

もし手数料が高い金融機関のiDeCoに既に加入している方、iDeCoでは金融機関の変更が自由に出来ます(手数料 & 時間がかかりますが)。今後の加入年数と手数料が安くなる分、どちらが得かを良く考えて下さい。

スポンサーリンク

50代で個人型確定拠出年金(iDeCo)に加入する場合の注意

以上、「50代でも個人型確定拠出年金(iDeCo)は遅くない、寧ろ50代だからこそお得なんです」という事を解説してきましたが、注意しなければならない事もあります。

受給時の課税に注意

確定拠出年金の受給時には、一時金受取の場合は退職所得控除、年金受け取りの場合は公的年金等控除が適用されます。

重要その控除額をオーバーした場合は、受取額全体(一時金の場合は1/2)に対して課税されます。例え、運用で元本割れしたとしてもです。

2022年1月以降、勤続年数5年以内で一時金を受給すると、短期退職手当等とみなされ、金額によっては一部が1/2されない場合があります。

参考記事確定拠出年金 そのメリットとデメリットを徹底解説(3) ~え、元本にも税金かかる!~

サラリーマンの場合 ~空白の5年間が使えない~

しかも、退職所得控除や公的年金等控除は、確定拠出年金に対してのみ適用されるのではなく、お勤めの企業からもらえる退職一時金や、老齢基礎年金、老齢厚生年金等と合算した金額に対して控除されます。

折角、拠出時の税制優遇を受けられたとしても、給付時に課税されたのでは、その恩恵を最大限享受する事が出来ません。

受給時の節税対策として、受取開始時の60歳から公的年金を受給する65歳までの空白の5年間に確定拠出年金の給付を受ける方法がありますが、加入時年齢が高い場合、給付開始年齢が上がり、結果的に、この空白の5年間を使えなくなるという点も注意しなければなりません。

*公的年金の受給を繰り下げる方法もあります。

ご自分の退職一時金、公的年金等を考慮した上で拠出金額を決めて下さい。また一時金と年金とに分けて受け取る併給によって、うまく節税できないかも検討してみて下さい。

併給の重要性については下記記事を参照ください。

参考記事【個人型確定拠出年金(iDeCo)】 併給、年金受給年数を含めた受取方法(出口)の重要性。

自営業者の場合

退職一時金がありませんので、個人型確定拠出年金(iDeCo)に加入していた年数x40万円(20年以下の場合)の退職所得控除が使えます。よって、この範囲内で拠出し、一時金で受給すれば、受取時も非課税になります。

また、年金も国民年金(老齢基礎年金)だけでしたら、併給を利用して公的年金等控除の枠内に収めるよう拠出額を調整する事も可能です。

但し、運用がうまくいって給付額が多くなる場合も考えておいてください。

[注意]管理人は残念ながら税理士の資格を持っていません。税金に関する詳細は税務署または税理士にご相談下さい。

まとめ

個人型確定拠出年金(iDeCo)、所得があり税金を納めている方であれば、50歳過ぎてからの加入でも遅すぎる事はありません。寧ろ、50代で加入する方がお得なんです。

但し、受給時の課税には十分注意が必要な事はお忘れなく。

そして、手数料の安い金融機関を選択するのは必須といっても良いでしょう。

現在、手数料の安い金融機関(運営管理機関手数料が無条件で無料)は、マネックス証券、松井証券、楽天証券、SBI証券などです。

管理人が加入しているのは、商品のラインアップが魅力で出口の自由度も高いマネックス証券。

No.1 マネックス証券 個人型確定拠出年金(iDeCo)

選びやすいシンプルな商品ラインアップ。

インデックスファンドは常に最低水準の運用コストを目指すeMAXIS Slimを採用。

全世界株式に低コストで投資できるeMAXIS Slim全世界株式(オール・カントリー)をラインアップ。

アクティブファンドも魅力的な商品を採用。

年金と一時金の併給が可能など受給制度も充実。

運営管理機関手数料無料のSBI証券、楽天証券、イオン銀行、マネックス証券、松井証券のiDeCoを下記ページで詳細に比較してあります。