資産形成期におけるインデックス投資、長期積立投資において、一般の投資信託(*)(インデックスファンド)の低コスト化が進んだ今、(分配金、及びその課税を考慮すると)必ずしも有利と言えなくなってきたETFですが、それでもまだ魅力的な商品である事には変わり有りません。

(*)ここではETFに対して非上場の投資信託を「一般の投資信託」、あるいは「インデックスファンド」と便宜上呼びます。

さらに2020年から外国に投資する国内籍ETFに外国税額控除(二重課税調整措置)が適用され、外国株式に投資するETFは大きな恩恵を受ける事が出来ます。

(全てのETFが対象になる訳ではありません。外国税額控除の詳細は後述)

そこで、本記事では米国株式(S&P500)との連動を目指すETFを、そのコスト(実質コスト)、流動性、乖離などの点から比較します。

*調査・比較対象は外国ETFではなく、国内籍、東証に上場しているETFです。

[最終更新日:2024.8.12]全て最新の情報に更新。

本記事は原則2024年7月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

米国株式(S&P500)との連動を目指すETF(東証上場国内籍)の基本情報

現在、東証に上場しているS&P500との連動を目指すETFは5本あります(SPDR 1557、及び為替ヘッジ有を除く)。

- iシェアーズ S&P500米国株ETF 【1655】

- NEXT FUNDS S&P500(為替ヘッジなし)連動型上場投信【2633】

- MAXIS米国株式(S&P500)上場投信【2558】

- iFreeETF S&P500(為替ヘッジなし)【2247】

- 上場インデックスファンド米国株式(S&P500) 【1547】

その基本情報を下表にまとめます。(信託報酬は税込み)

尚、下表にはSPDR 1557も記載していますが、米国籍ETFで円ベースでの各種情報が入手できなかった為、本記事での比較対象からは除外します。

*参考までに非上場の投資信託で(概ね)信託報酬最安値のeMAXIS Slim米国株式(S&P500)も記載します。

[スマホの方は横にスクロールしてご覧ください]

| ETF 【コード】 | 運用会社 | 信託報酬(*1) | 売買単位 | 分配金 | 外国税額 控除 |

| iシェアーズ S&P500 米国株 ETF 【1655】 | ブラック ロック | 0.066% (*3) | 10 (*5) | 年2回 2月 8月 | 対象 |

| NEXT FUNDS S&P500指数 (為替ヘッジなし) 連動型上場投信 【2633】 | 野村 AM | 0.066% (*4) | 10 | 年2回 3月 9月 | 対象 |

| MAXIS米国株式 (S&P500) 上場投信 【2558】 | 三菱UFJ AM | 0.077% (*6) | 1 | 年2回 6月 12月 | 対象 |

| iFreeETF S&P500 (為替ヘッジなし) 【2247】(*7) | 大和 AM | 0.077% | 1 | 年2回 3月 9月 | 対象 |

| 上場インデックス ファンド 米国株式 (S&P500) 【1547】 | 日興 AM | 0.1650% (*2) | 10 | 年1回 1月 | --- |

| <参考> SPDR S&P500 ETF 【1557】 | SSGA | 0.0945% | 1 | 年4回 3,6, 9,12月 | --- |

| <非上場> eMAXIS Slim 米国株式(S&P500) | 三菱UFJ 国際 | 0.09372% | 100円 | --- | --- |

(*1)信託報酬は、含まれる費用の範囲がETF、非上場のインデックスファンドで異なります。

ETFでは、信託報酬以外に上場費用、指数使用料などがかかります。

(*2)日興【1547】FOF。ETFの信託報酬0.066%に投資先ファンドの信託報酬0.099%を加えた値。

(*3)iシェアーズ【1655】は事実上FOF。ETFの信託報酬に投資先ETF(IVV)経費率0.03%を加えた値。また、2020.6.18~2023.6.21の期間限定で信託報酬0.0825%でしたが、2022.11.10より(期間の定めなく)0.077%に引き下げられました。さらに、2023.12.28には0.066%に引き下げられました。

(*4)NEXT FUND【2633】は当初2022.12.20までの期間限定で信託報酬0.077%でしたが、これが恒久化されました。さらに、2023.11.30には0.066%に引き下げられました。尚、2023.12.8には1:10に分割されました。

(*5)iシェアーズ 【1655】は2022.2.10より1:10に分割されました。これに伴い、売買単位も1口から10口になっています。これは呼値単位を縮小するためのもので、従来5円だったものが0.1円になりました。

(*6)MAXIS【2558】の信託報酬は2022.3.31より0.0858%から0.077%に引き下げられました。

(*7)iFreeETF S&P500【2247】は2023.5.10に設定された新しいETFです。

MAXIS米国株式をMAXIS【2558】、

NEXT FUNDS S&P500指数連動型上場投信をNEXT FUNDS【2633】、

iシェアーズ S&P500米国株ETFをiShares【1655】、

iFreeETF S&P500(為替ヘッジなし)をiFreeETF【2247】、

上場インデックスファンド米国株式(S&P500)を日興【1547】

と省略して表記する場合があります。

スポンサーリンク

信託報酬

信託報酬は0.066%~0.1650%。

多くのETFで信託報酬引下げがあり、iShares【1655】、NEXT FUNDS【2633】の2本が0.066%で並んでいます。

現時点(2024.8)で(十分な運用実績のある非上場の)インデックスファンドの信託報酬最安値は0.09372%(税込)ですので、日興【1547】を除く4本はインデックスファンドよりも低コストです(信託報酬の定義が異なりますが)。

ただ、そう大きな違いがある訳ではなく、信託報酬だけで見ればあまりETFの魅力はありません。

売買単位

積立投資や分配金再投資を考えると売買単位にも注目です。

MAXIS【2558】、iFreeETF【2247】は1口、

NEXT FUNDS【2633】、iShares【1655】、日興【1547】は10口。

現時点(2024.8.9)の価格(市場価格、終値)は

MAXIS【2558】 22,485円

iFreeETF【2247】 14,715円

NEXT FUNDS【2633】 361.5円

iShares【1655】 562.9円

日興【1547】8,524円

ですので、

NEXT FUNDS【2633】は3,600円前後、

iShares【1655】は5,600円前後、

iFreeETF【2247】は15,000円前後

MAXIS【2558】は22,000円前後、

日興【1547】は85,000円前後で取引できます。

売買単位は10口ですが、1:10に分割したiShares【1655】、NEXT FUNDS【2633】の2本が少額で取引できます。

分配金支払頻度

分配金の支払いは日興【1547】は年1回、MAXIS【2558】、NEXT FUNDS【2633】、iShares【1655】、iFreeETF【2247】が年2回。

これはお好みで選べば良いでしょう。

配当金が定期的に欲しい方は5本を組合わせると年7回受け取ることが出来ます。

外国税額控除 ~二重課税調整~

2020年から外国に投資する国内籍ETFに外国税額控除(二重課税調整措置)が適用され、外国株式に投資するETFは大きな恩恵を受ける事が出来ます。

*NISA(非課税口座)では適用されません。

但し、全てのETFが対象となるわけではなく、日本取引所グループのサイトによると、

S&P500連動型のETFでは、MAXIS【2558】、NEXT FUNDS【2633】、iShares【1655】、iFreeETF【2247】が対象、

日興【1547】は含まれていません。

尚、外国税額控除(二重課税調整措置)の詳細、及びそれがETFに及ぼすインパクトについては下記記事を参照して下さい。

スポンサーリンク

S&P500連動型 国内ETFの流動性、基準価額、市場価格の乖離。

売買したい時に適正な価格で取引出来るかがETFの重要なポイント。

純資産総額、出来高

純資産総額の大きさ、日々の売買代金(出来高)が流動性の一つの目安となります。

また純資産総額が大きければ繰上償還のリスクも減ります。

*純資産総額は2024年7月31日時点、

売買代金は2024年8月9日時点の直近90日間平均、スプレッドは2024年7月31日時点(東証マネ部よりデータ引用)。

[スマホの方は横にスクロールしてご覧ください]

| ETF | 設定日 | 純資産総額 (億円) | 売買代金 (万円) [売買口数] | スプレッド | マーケット メイク制度 |

| iシェアーズ S&P500 米国株 ETF 【1655】 | 2017/9/27 | 956.0 | 147,281 [2,428,988口] | 0.05% | ○ |

| NEXT FUNDS S&P500指数 (為替ヘッジなし) 連動型上場投信 【2633】 | 2021/3/29 | 125.5 | 26,823 [697,322口] | 0.20% | ○ |

| MAXIS米国株式 (S&P500) 上場投信 【2558】 | 2020/1/8 | 680.7 | 115,030 [47,571口] | 0.05% | ○ |

| iFreeETF S&P500 (為替ヘッジなし) 【2247】 | 2023/5/10 | 30.4 | 19,798 [12,951口] | 0.25% | ○ |

| 上場インデックス ファンド 米国株式 (S&P500) 【1547】 | 2010/10/22 | 545.8 | 48,108 [52,854口] | 0.11% | ○ |

売買代金データ引用:日本取引所グループ

純資産総額が最も大きいのはiShares【1655】。設定が7年早い日興【1547】を抜き去りました。

また、iShares【1655】は売買代金・口数も大きくなっています。さらにスプレッドも(以前は大きかったのですが)、前述のように呼値が変更された為、現在では最も小さくなっています。

MAXIS【2558】も設定から4年半という事を考慮すると十分大きい純資産です。

NEXT FUNDS【2633】は設定から未だ3年強、iFreeETF【2247】も設定からまだ1年強、純資産、売買高も少ないですがこれからでしょう。

マーケットメイク制度

東京証券取引所では2018年7月2日よりマーケットメイク制度を導入しました。

指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

~東京証券取引所サイトより引用~

マーケットメイク制度の導入で流動性が上がり、より適正な価格で売買できるようになると期待できます。

S&P500連動型のETFは5本ともマーケットメイク制度の対象となっています。

取引時間中の推定価値 [インディカティブNAV]

基準価額は市場が閉まった後、1日1回公表されます。

一方、一般の投資信託と異なり市場で取引されるETFは、それを組成する株式の値動きとともに取引時間中も刻々とその価値が変化します。

取引時間中の推定された基準価額をインディカティブNAV(iNAV)といいます。

ETFを売買する際、その時の市場価格がiNAVよりも高ければ割高、逆であれば割安という事になります。特に流動性の低いETFを売買する時はiNAVを参考にすると良いでしょう。

iNAVは東京証券取引所のサイトで見ることができます。

S&P500連動型ETFでiNAV配信対象となっている銘柄は、以前(2022.7調査時)はNEXT FUNDS【2633】、iShares【1655】の2本のみでしたが、現在では5本全てが対象となっています。

市場価格と基準価額の乖離

ETFには実際に市場で売買する時の価格=市場価格、一般の投資信託同様、純資産総額を口数で割った真の価格=基準価額の二つの価格が存在します。

勿論、この二つの価格は同じである事が望ましいのですが実際には差=乖離が生じます。

この乖離はWEALTH ADVISORのサイトで調べる事が出来ます。(終値と基準価額の乖離)

下表は2023年9月~2024年7月の各月の乖離率(単純平均)の平均値をまとめたものです。(各月の乖離率の絶対値の平均)

| ETF | 乖離率 (2023.9~2024.7平均) |

| iシェアーズ S&P500米国株ETF 【1655】 | 0.064% |

| NEXT FUNDS S&P500指数 (為替ヘッジなし) 連動型上場投信 【2633】 | 0.842% [0.071%](*) |

| MAXIS米国株式 (S&P500)上場投信 【2558】 | 0.072% |

| iFreeETFS&P500 (為替ヘッジなし) 【2247】 | 0.059% |

| 上場インデックスファンド 米国株式(S&P500) 【1547】 | 0.103% |

データ引用:WEALTH ADVISOR

(NEXT FUNDSを除き)各ETFとも概ね0.1%以内でまずまずの成績、マーケットメイク制度がうまく機能した結果と推測します。

その中でiShares【1655】やiFreeETF【2247】の乖離率が小さくなっています。

(*)NEXT FUNDS【2633】は2023.12に-8.55%と非常に大きな乖離を起しています。乖離を起した日付が不明で正確なところはわかりませんが、ちょうど分割を行った月でもあり、これが影響???

尚、[]内は2023.12を除いた平均値ですが、これだと問題のないレベルです。

スポンサーリンク

S&P500連動型 国内ETFの実質コスト

信託報酬の低さがETFの魅力の一つですが(だった?)、一般の投資信託同様、信託報酬以外のコストがかかります。信託報酬と、それ以外のコストの総和を実質コストと定義し、各ETFの実質コストを比較してみます。

*実質コストは森村ヒロさんのこちらの記事を参考に計算しました。

*決算短信の損益計算書に記載されている営業費用に投資先ファンドの信託報酬を足した値を実質コストと定義。

尚、原則年2回決算のETFは直近2回分の決算(1年分)を、年1回決算のETFは直近の決算短信(1年分)から計算。

*iシェアーズは信託報酬に投資先ETF経費率を含む為、受託者報酬のみを使って計算。

*NEXT FUNDSは信託報酬引下げ前の半期分の決算より計算。

| ETF | 信託報酬 | 実質コスト | 信託報酬以外のコスト |

| iシェアーズ S&P500 米国株 ETF 【1655】 | 0.066% | 0.105% | 0.039% |

| NEXT FUNDS S&P500指数 (為替ヘッジなし) 連動型上場投信 【2633】 | 0.066% | 0.147% | 0.081% |

| MAXIS米国株式 (S&P500) 上場投信 【2558】 | 0.077% | 0.149% | 0.072% |

| iFreeETF S&P500 (為替ヘッジなし) 【2247】 | 0.077% | 0.243% | 0.166% |

| 上場インデックス ファンド 米国株式 (S&P500) 【1547】 | 0.1650% | 0.229% (*3) | 0.064% |

| eMAXIS Slim 米国株式(S&P500) | 0.09372% | 0.105% | 0.011% |

(*)日興【1547】はファンド・オブ・ファンズで、決算から計算した値に投資先ファンドの信託報酬を加えた値を実質コストと定義。

実質コスト最安値はiShares【1655】。

これに続くのがNEXT FUNDS【2633】。

NEXT FUNDS【2633】は設定から間もない為か、信託報酬以外のコストが若干高くなっており、信託報酬が0.011ポイント高いMAXIS【2558】との差が殆どなくなります。

スポンサーリンク

S&P500連動型ETF 基準価額のベンチマークとの乖離、インデックスファンドとのリターン比較。

実際の基準価額から過去のリターン、及び基準価額とベンチマークとの乖離を調べます。

基準価額は分配金非課税再投資時の価額で分配金課税は考慮していません。即ちNISA等の非課税口座で分配金を全額再投資したという前提でのリターンになります。

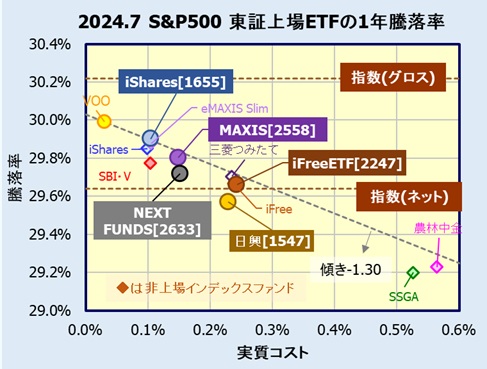

1年リターンで見るETF、インデックスファンドの比較

2024年7月末日時点の1年間のリターンを見てみます。

実質コストに対して1年騰落率をプロットします。

*評価期間中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。(期中平均コストは基準価額の変動を考慮せず)

米国ETF Vanguard VOOのデータもプロットします。

*VOOは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo Finance、分配金は米国Vanguard社サイトより引用)

図中○はETF、◇が非上場のインデックスファンドです。

グレーの点線が、傾き=-(1+ベンチマークの年率リターン)、切片=ベンチマークの年率リターンです。ベンチマークとの乖離がなければこの点線上に乗る筈です。

*配当込みで投資国での源泉徴収税率を適切に考慮したベンチマークの正確な値は分かりませんので管理人の主観で決めています。

*基準価額は各運用会社、または投資信託協会のサイトより引用。

*指数値は米国S&P Dow Jones Indices社サイトのデータを引用。さらに三菱UFJ銀行公表の為替レートTTMから管理人が独自に円換算。

NEXT FUNDS【2633】、日興【1547】が若干マイナス乖離しているように見えますが、他の3本のETFは多くのインデックスファンドと概ね同一直線上にのっており、(コスト要因以外での)ベンチマークとの乖離がない運用になっていると推測できます。

そして実質コスト最安値のiShares【1655】の騰落率が順当に高くなっています。これにMAXIS【2558】が続きます。

尚、ETF騰落率トップのiShares【1655】がeMAXIS Slim米国株式(S&P500)の騰落率と概ね同じです。

リターン(騰落率)は分配金非課税での再投資の結果です。

前章の騰落率は、あくまで分配金を非課税で再投資した場合の結果である事に注意してください。

NISAなどの非課税口座を除き、実際は分配金が出ると、それに20.315%課税され、課税後の配当金を再投資しますので上記リターンより低くなります(外国税額控除を考慮しない場合)。

ETFは保有する株式から配当が出ると、それを分配金として必ず出さなければなりません。一方、(非上場の)インデックスファンドの多くが分配金を出さず、配当を非課税のままファンド内部で自動的に再投資してくれます。資産形成期においては分配金無し、配当に対する課税を繰延される無分配インデックスファンドの方が一般的には有利となります。

スポンサーリンク

ETFの貸株

ETFの魅力の一つに貸株があります。

*貸株とは保有する株式(ETF含む)を証券会社に貸し出す事で金利を受け取るものです。貸株では貸出先の信用リスクを負う事になります。

適用金利(年) 0.10%

となっています。

ただ、一時的に金利が上がる場合もありますので、最新の金利は公式サイトでご確認下さい。

信託報酬・実質コストでインデックスファンドに対するETFの優位性が失われつつありますが、貸株を利用する事で、コスト的には有利にもなりえます。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ & おすすめのETFは?

以上、米国株式(S&P500)との連動を目指す国内籍 東証上場 ETF 5本について、基本情報、信託報酬、実質コスト、乖離、実際の騰落率等を比較してきました。

大まかに各ETFの特徴をまとめると、

iシェアーズ S&P500 米国株ETF【1655】

2023.12.28からの信託報酬引下げで同率最安値。さらに、実質コストも最安値。

少額で取引できるのも特徴。

純資産、売買高も大きく、投資先ETFが巨額の純資産を有する米国IVVという点も安心。

勿論、騰落率も最も高くなっています。

本ETFの詳細は下記記事をご覧ください。

NEXT FUNDS S&P500指数(為替ヘッジなし)連動型上場投信【2633】

iShares【1655】と並び信託報酬同率最安値。

マーケットメイク制度、外国税額控除も対象です。

まだ運用実績は短いですが、豊富なラインアップ・実績を誇るNEXT FUNDSシリーズだけに今後に期待。

本ETFの詳細は下記記事をご覧ください。

MAXIS 米国株式(S&P500) 上場投信【2558】

信託報酬は最安値ではありませんが、そう大きな差ではありません。

マーケットメイク制度、外国税額控除も対象です。

設定から4年以上経ち、運用(市場価格と基準価額の乖離、基準価額とベンチマークとの乖離)も安定してきました。

本ETFの詳細は下記記事をご覧ください。

iFreeETF S&P500 (為替ヘッジなし)【2247】

2023年5月設定と未だ新しいETFだけに、実質コストが高くなっています。

今後に期待。

上場インデックスファンド米国株式(S&P500)【1547】

他社ETFの新規設定や信託報酬引下げで、コストは相対的に高めとなってしまいましたが実績は十分。

以前は先物運用が主体でベンチマークと基準価額の乖離が大きい印象がありましたが、2018年7月末より現物運用主体に変更し乖離も小さくなってきました。

難点は売買単位、最低買付金額が大きい事、そして現時点で外国税額控除の対象となっていない点。

ETFを売買手数料無料で購入出来る証券会社

勿論、ETFに投資する場合は、株式売買手数料の安い(無料)証券会社を選択する事は言うまでもありません。

SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりましたので、ここで取り上げたETFも全て売買手数料無料で取引できます。

また、三菱UFJ eスマート証券(旧:auカブコム証券)では1日の約定金額100万円までの株式売買手数料が無料です。

さらに、SBI証券、三菱UFJ eスマート証券では下記ETFを売買手数料無料としています。

*SBI証券は国内株式売買手数料無料の対象外の方でも下記ETFであれば無料で取引できます。

*楽天証券の手数料0円ETF(現物取引)サービスは上記国内株式売買手数料無料化実施に伴い2023.12末で終了しました。

| ETF【コード】 | SBI証券 | 三菱UFJ eスマート 証券 |

| iシェアーズS&P500米国株ETF【1655】 | 無料 | 無料 |

| NEXT FUNDSS&P500指数(為替ヘッジなし)連動型上場投信【2633】 | 無料 | --- |

| MAXIS米国株式(S&P500)上場投信【2558】 | 無料 | --- |

| iFreeETFS&P500(為替ヘッジなし)【2247】 | --- | --- |

| 上場インデックスファンド米国株式(S&P500)【1547】 | 無料 | 無料 |

公式サイトSBI証券

公式サイト楽天証券

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

以上、外国税額控除で大きな恩恵を受けるであろう米国株式(S&P500)に投資する国内籍ETFの比較でした。

*全ての銘柄に外国税額控除が適用になる訳ではありません。

国内ETFは円で手軽に米国株式に投資出来、配当・分配金が欲しい方、あるいはリアルタイムに投資したい方にとっては魅力的な商品です。

ただ、S&P500連動型ETFは信託報酬もそう極端に低いわけではなく、コストの観点からはeMAXIS Slimなど低コストのインデックスファンドに対する優位性が大きいとは言えません。配当金が欲しいという方、リアルタイムで取引したいという方以外は(非上場)インデックスファンドへの投資も検討されては如何でしょうか?

マネックス証券、SBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)、楽天証券ではクレジットカードで投資信託を購入する事も出来ます(ポイント付与あり)。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

S&P500インデックスファンドの最新の情報・運用状況は下記記事をご覧ください。

他の指数との連動を目指す国内(東証上場)ETFについては下記ページをご覧ください。

米国株式(S&P500) *本記事