資産形成期におけるインデックス投資、長期積立投資において、一般の投資信託(*1)(インデックスファンド)の低コスト化が進んだ今、(分配金、及びその課税を考慮すると)必ずしも有利と言えなくなってきたETFですが、それでもまだ魅力的な商品である事には変わり有りません。

(*1)ここではETFに対して非上場の投資信託を「一般の投資信託」、あるいは「インデックスファンド」と便宜上呼びます。

特に、

- インカムゲイン(分配金収入)を重視。

- 資産取り崩し期、あるいは、その為の準備をする世代。

- NISA口座で投資。(*2)

- リアルタイムの取引に魅力を感じる。

- 貸株サービスを利用して徹底的にコスト低減。

- 配当控除を使って分配金に対する課税を低くできる。

といった方には、一般の投資信託よりETFの方が使いやすい、あるいは有利な商品となる場合があります。

(*2)NISAでEFTに投資すると配当金を非課税に出来るというメリットはありますが、非課税枠をより大きく増やすという点では分配金無のファンドの方が有利です。

そこで、本記事では国内株式(TOPIX)との連動を目指すETFを、そのコスト(実質コスト)、流動性、乖離などの点から比較します。

[最終更新日:2025.4.17]全て最新の情報に更新。

本記事は原則2025年3月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

TOPIXとの連動を目指すETFの基本情報

現在、東証に上場しているTOPIXとの連動を目指すETFは9本あります。

その基本情報を下表にまとめます。(信託報酬は税込み)

信託報酬の低い順に記載しています。

*純資産総額によって信託報酬が変わる段階料率を適用している銘柄については、2025.3末時点の信託報酬を記載。

*参考までに非上場の投資信託で信託報酬最安値(十分な運用実績のあるファンドの中で)のeMAXIS Slim国内株式(TOPIX)も記載します。

[スマホの方は横にスクロールしてご覧ください]

| ETF 【コード】 | 運用会社 | 信託報酬 []内は 2025.3末時点 の段階料率での 信託報酬 | 売買単位 | 分配金 |

| iシェアーズ・ コアTOPIX ETF 【1475】 | ブラック ロック | 0.0495% 以内 [0.0456%] | 10 | 年2回 2,8月 |

| 上場インデックス ファンドTOPIX 【1308】 | 日興 AM | 0.0748% 以内 [0.0578%] | 1 | 年1回 7月 |

| NEXT FUNDS TOPIX連動型 上場投信 【1306】 | 野村 AM | 0.0968% 以内 [0.0596%] | 10 | 年1回 7月 |

| MAXIS トピックス上場投信 【1348】 | 三菱UFJ AM | 0.0660% 以内 | 10 | 年2回 1,7月 |

| iFreeETF TOPIX (年1回決算型) 【1305】 | 大和 AM | 0.0660% | 10 | 年1回 7月 |

| iFreeETF TOPIX (年4回決算型) 【2625】 | 大和 AM | 0.0660% | 1 | 年4回 1,4,7,10月 |

| SMDAM トピックス上場投信 【2557】 | 三井住友 DS AM | 0.0814% | 10 | 年2回 4,10月 |

| NZAM上場投信 TOPIX 【2524】 | 農林中金 AM | 0.0825% | 10 | 年2回 2,8月 |

| One ETF トピックス 【1473】 | アセマネ One | 0.0858% | 10 | 年2回 1,7月 |

| eMAXIS Slim 国内株式(TOPIX) | 三菱UFJ AM | 0.1430% 以内 | 100円 | --- |

iシェアーズ・コア TOPIX ETF【1475】は2022年6月8日より信託報酬が0.066%から0.0495%に引下げられました。さらに純資産総額により信託報酬が下がる段階料率を採用しました。

*段階料率は純資産総額1兆円超から始まりますが、2025.3末時点の純資産総額 約1.8兆円で既に適用されています。

また、2024年8月8日より1:10に分割するとともに、売買単位が1口から10口に変更されました。

iFreeETF TOPIX(年1回決算型)【1305】(ダイワ上場投信-トピックスが2023.4.4より名称変更)は2022年7月1日より信託報酬が0.121%から0.066%に引下げられました。

*本記事ではiFreeETF TOPIX(年1回決算型)【1305】 をiFreeETF(年1回)、iFreeETF TOPIX(年4回決算型)【2625】 をiFreeETF(年4回)と略して表記する場合があります。

上場インデックスファンドTOPIX【1308】は2023年7月11日、信託報酬が税込0.0748%以内に引き下げられ、かつ段階料率を採用しました。

さらに売買単位が1口に変更になりました。

*段階料率は純資産総額5兆円超から始まりますが、2025.3末時点の純資産総額 約10.9兆円で既に適用されています。

MAXIS トピックス上場投信【1348】は2023年10月14日、信託報酬が税込0.066%以内に引き下げられ、かつ段階料率を採用します。

*段階料率は10兆円超の部分に適用されますが、2025.3末時点の純資産総額 約3.3兆円で未だ適用されていません。

*NEXT FUNDS TOPIX連動型上場投信【1306】を野村【1306】、上場インデックスファンドTOPIX【1308】を日興【1308】など、運用会社+コードで表記する場合があります。

スポンサーリンク

信託報酬

(段階料率考慮後の)信託報酬は0.0456%~0.0858%。

現時点(2025.3)で(非上場で十分な運用実績のある)インデックスファンドの信託報酬最安値は0.1430%ですので、これより0.06~0.10%ポイントも低い事になります。

その低コストのETFの中でも最も低いのがiシェアーズ・コア TOPIX ETF【1475】、僅か0.0456%です。

そして、上場インデックスファンドTOPIX【1308】、NEXT FUNDS TOPIX連動型上場投信【1306】、MAXIS トピックス上場投信【1348】、iFreeETF TOPIX(年1回決算型)【1305】、iFreeETF TOPIX(年4回決算型)【2625】が0.0578%~0.066%で続きます。

TOPIXの場合、(非上場の)インデックスファンドの低コスト化があまり進んでおらず、コスト的には未だETFが優位と言えます。

*但し、ETFとインデックスファンドでは、信託報酬に含まれるコストの定義が異なります。厳密には後述する実質コストで比較する必要があります。

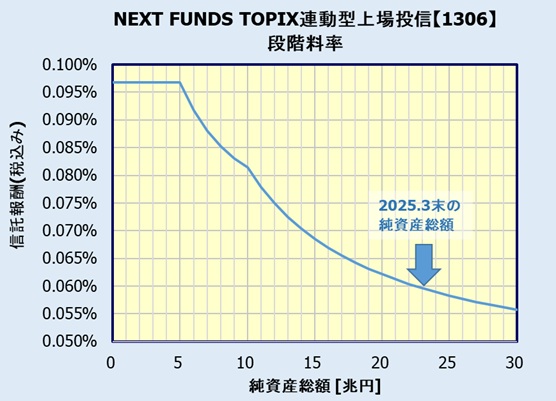

NEXT FUNDS TOPIX連動型上場投信【1306】の段階料率

NEXT FUNDS TOPIX連動型上場投信【1306】は、2020年9月30日より信託報酬を0.121%から0.0968%(いずれも税込)に引き下げるとともに、純資産総額に応じて信託報酬が変動する段階料率を採用しました。

*但し、従来は野村AMが負担していた株価指標の商標使用料、上場費用が、信託報酬以外のコストとして投資家の負担となりますので、(段階料率による引下げ分以外の)実質的な信託報酬引下げは殆どないと推測します。

(一般的には他社のETFも商標・上場料は信託報酬には含まれず、信託報酬以外のコストとして計上されます)

段階料率の適用により信託報酬は下図のようになります。

2025年3月末時点の純資産総額は230,713億円で、この時の信託報酬は0.0596%(税込)となります。

これは、信託報酬最安値のiシェアーズ・コア TOPIX ETF【1475】、上場インデックスファンドTOPIX【1308】に次ぐ3位の信託報酬です。

改訂の詳細は下記記事を参照して下さい。

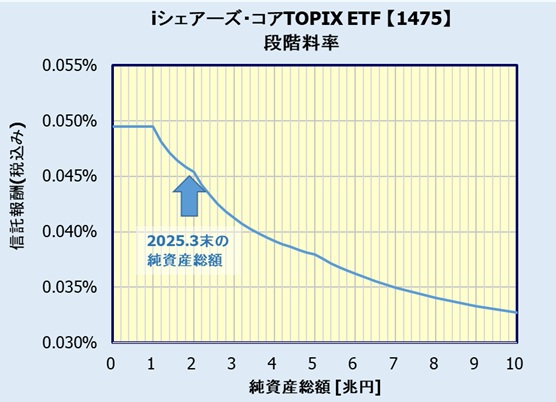

iシェアーズ・コア TOPIX ETF【1475】の段階料率

iシェアーズ・コア TOPIX ETF【1475】も2022年6月8日より信託報酬を0.066%から0.0495%に引き下げるとともに段階料率を採用しました。

段階料率の適用により信託報酬は下図のようになります。

2025年3月末時点の純資産総額は18,826億円で、この時の信託報酬は0.0456%(税込)となります。

段階料率適用前でも信託報酬最安値でしたが、さらに低くなっています。

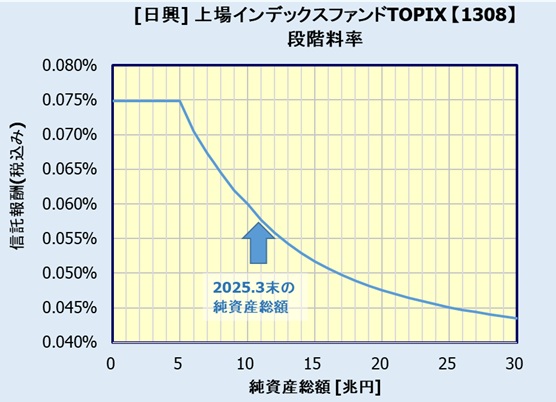

上場インデックスファンドTOPIX【1308】の段階料率

上場インデックスファンドTOPIX【1308】も2023年7月11日より信託報酬を0.0968%から0.0748%に引き下げるとともに段階料率(逓減料率)を採用しました。

段階料率の適用により信託報酬は下図のようになります。

2025年3月末時点の純資産総額は109,378億円で、この時の信託報酬は0.0578%(税込)となります。

これは、信託報酬最安値のiシェアーズ・コア TOPIX ETF【1475】に次ぐ2位の信託報酬です。

スポンサーリンク

売買単位

積立投資や分配金再投資を考えると売買単位にも注目です。

現時点(2025.4.16)で(iシェアーズ1475を除く)各ETFとも市場価格は2,600円前後ですので、売買単位が10口であれば2.6万円で投資する事が出来ます。

iFreeETF TOPIX(年4回決算型)【2625】は1口単位ですので2,600円程度での投資が可能で、分配金再投資時にも便利でしょう。

さらに以前は100口単位だった上場インデックスファンドTOPIX【1308】も2023.7.11より1口単位になり売買しやすくなりました。

iシェアーズ・コア TOPIX ETF【1475】は2024.8.8より1口から10口単位に上がりましたが、同時に1:10に分割されましたので、市場価格260円前後、2,600円程度で投資出来ます。

分配金支払頻度

分配金の支払いは、ETFにより年1回、2回、4回のものがあります。年1回は7月、年2回はETFにより1・7月、2・8月、4・10月に分配金が支払われます。年4回はiFreeETF TOPIX(年4回決算型)【2625】のみで1,4,7,10月です。

これはお好みで選べば良いでしょう。

スポンサーリンク

TOPIX連動型ETFの流動性、基準価額、市場価格の乖離。

売買したい時に適正な価格で取引出来るかがETFの重要なポイント。

純資産総額、出来高

純資産総額の大きさ、日々の売買代金(出来高)が流動性の一つの目安となります。

また純資産総額が大きければ繰上償還のリスクも減ります。

*純資産総額は2025年3月31日時点、

平均売買代金・売買高は2025年4月15日時点の直近90日間平均、スプレッドは2025年3月31日時点(東証マネ部よりデータ引用)。

[スマホの方は横にスクロールしてご覧ください]

| ETF | 設定日 | 純資産総額 (億円) | 平均売買代金 [万円] (平均売買高[口]) | スプレッド |

| iシェアーズ・ コアTOPIX ETF 【1475】 | 2015/10/19 | 18,826 | 78,057 (2,888,379口) | 0.07% |

| 上場インデックス ファンドTOPIX 【1308】 | 2001/12/20 | 109,378 | 159,983 (579,354口) | 0.06% |

| NEXT FUNDS TOPIX連動型 上場投信 【1306】 | 2001/7/11 | 230,713 | 597,170 (2,129,971口) | 0.03% |

| MAXIS トピックス上場投信 【1348】 | 2009/5/14 | 33,181 | 27,357 (100,792口) | 0.07% |

| iFreeETF TOPIX (年1回決算型) 【1305】 | 2001/7/11 | 104,138 | 53,914 (193,811口) | 0.05% |

| iFreeETF TOPIX (年4回決算型) 【2625】 | 2020/11/9 | 758 | 5,791 (21,647口) | 0.32% |

| SMDAM トピックス上場投信 【2557】 | 2019/12/13 | 646 | 1,749 (6,535口) | 0.06% |

| NZAM 上場投信TOPIX 【2524】 | 2019/2/5 | 2,325 | 5,534 (20,673口) | 0.09% |

| One ETF トピックス 【1473】 | 2015/9/4 | 5,726 | 12,018 (44,728口) | 0.08% |

最も純資産総額が大きく、売買代金・出来高も多いのがNEXT FUNDS TOPIX連動型上場投信【1306】。他のETFより大きい売買代金・出来高で、スプレッドも小さくなっています。

信託報酬1位、2位のiシェアーズ・コア TOPIX ETF【1475】、上場インデックスファンドTOPIX【1308】も大きな出来高です。

一方、出来高が少ないのがiFreeETF TOPIX(年4回決算型)【2625】、SMDAM トピックス上場投信【2557】、NZAM 上場投信TOPIX【2524】、One ETF トピックス【1473】。スプレッドも大きくなっています。

SMDAM トピックス上場投信【2557】、iFreeETF TOPIX(年4回決算型)【2625】は設定が新しい事もあり、純資産総額も小さくなっています。

市場価格と基準価額の乖離

ETFには実際に市場で売買する時の価格=市場価格、一般の投資信託同様、純資産総額を口数で割った真の価格=基準価額の二つの価格が存在します。

勿論、この二つの価格は同じである方が望ましいのですが実際には差=乖離が生じます。

この乖離、以前はWEALTH ADVISORのサイト(終値と基準価額の乖離)で調べる事が出来ましたが、残念ながら現在では公表されていません。

そこで、参考までに過去のデータにはなりますが、2023年4月~2024年2月の各月の乖離率の平均値を示します。(乖離率の絶対値の平均)

| ETF | 乖離率 (2023.4~2024.2平均) |

| iシェアーズ・コアTOPIX ETF【1475】 | 0.04% |

| 上場インデックスファンドTOPIX【1308】 | 0.03% |

| NEXT FUNDS TOPIX連動型上場投信【1306】 | 0.03% |

| MAXISトピックス上場投信【1348】 | 0.04% |

| iFreeETF TOPIX(年1回決算型)【1305】 | 0.02% |

| iFreeETF TOPIX(年4回決算型)【2625】 | 0.03% |

| SMDAMトピックス上場投信【2557】 | 0.06% |

| NZAM上場投信TOPIX【2524】 | 0.08% |

| One ETF トピックス【1473】 | 0.05% |

データ引用:WEALTH ADVISOR

この評価期間の結果では、殆どのETFが0.05%以内に入っており問題のないレベルと言って良いでしょう。

ただ、純資産総額、出来高ともに小さいNZAM 上場投信TOPIX【2524】、SMDAM トピックス上場投信【2557】の乖離が若干大きくなっています。

スポンサーリンク

取引時間中の推定価値 [インディカティブNAV]

基準価額は市場が閉まった後、1日1回公表されます。

一方、一般の投資信託と異なり市場で取引されるETFは、それを組成する株式の値動きとともに取引時間中も刻々とその価値が変化します。

取引時間中の推定された基準価額をインディカティブNAV(iNAV)といいます。

ETFを売買する際、その時の市場価格がiNAVよりも高ければ割高、逆であれば割安という事になります。特に流動性の低いETFを売買する時はiNAVを参考にすると良いでしょう。

iNAVは東京証券取引所のサイトで見ることができます(外国株などの一部銘柄を除く)。勿論、TOPIX連動型の上記9本はiNAV配信対象銘柄です。

マーケットメイク制度

東京証券取引所では2018年7月2日よりマーケットメイク制度を導入しました。

指定を受けたマーケットメイカーは、気配提示義務を履行することで、インセンティブ(報酬)を得ることができます。マーケットメイカーが気配提示義務を履行することによって、対象のETFに対して、需給動向を踏まえた公正な価格で、十分な量の気配が提示されることになり、投資家の皆様が売買をしたいタイミングで、より良い価格で売買する環境を提供できるようになります。

~東京証券取引所サイトより引用~

マーケットメイク制度の導入で流動性が上がり、より適正な価格で売買できるようになると期待できます。

TOPIX連動型のETFは9本全てマーケットメイク制度対象です。

| ETF | iNAV | マーケットメイク |

| iシェアーズ・コアTOPIX ETF【1475】 | 対象 | 対象 |

| 上場インデックスファンドTOPIX【1308】 | 対象 | 対象 |

| NEXT FUNDS TOPIX連動型上場投信【1306】 | 対象 | 対象 |

| MAXISトピックス上場投信【1348】 | 対象 | 対象 |

| iFreeETF TOPIX(年1回決算型)【1305】 | 対象 | 対象 |

| iFreeETF TOPIX(年4回決算型)【2625】 | 対象 | 対象 |

| SMDAMトピックス上場投信【2557】 | 対象 | 対象 |

| NZAM上場投信TOPIX【2524】 | 対象 | 対象 |

| One ETF トピックス【1473】 | 対象 | 対象 |

TOPIX連動型ETFの実質コスト

信託報酬の低さがETFの魅力の一つですが、一般の投資信託同様、信託報酬以外のコストがかかります(注)。信託報酬と、それ以外のコストの総和を実質コストと定義し、各ETFの実質コストを比較してみます。

(注)多くのETFの信託報酬には上場に係る費用、指数使用料が含まれていません。よってこれらが信託報酬以外のコストとして必ずかかります。

*実質コストは森村ヒロさんのこちらの記事を参考に計算しました。

*決算短信の損益計算書に記載されている営業費用を実質コストとしています。尚、年2回決算のETFは直近2回分の決算(1年分)を、年1回決算のETFは直近の決算短信(1年分)から計算しています。

但し、直近の決算期間内に信託報酬の改定があったETFは改定日を含まない半期分で計算。

| ETF | 信託報酬 | 実質コスト | 信託報酬以外のコスト |

| iシェアーズ・コアTOPIX ETF【1475】 | 0.0456% (*) | 0.088% | 0.043% |

| 上場インデックスファンドTOPIX【1308】 | 0.0578% (*) | 0.079% | 0.021% |

| NEXT FUNDS TOPIX連動型上場投信【1306】 | 0.0596% (*) | 0.084% | 0.024% |

| MAXISトピックス上場投信【1348】 | 0.0660% | 0.099% | 0.033% |

| iFreeETF TOPIX(年1回決算型)【1305】 | 0.0660% | 0.090% | 0.024% |

| iFreeETF TOPIX(年4回決算型)【2625】 | 0.0660% | 0.115% | 0.049% |

| SMDAMトピックス上場投信【2557】 | 0.0814% | 0.127% | 0.046% |

| NZAM上場投信TOPIX【2524】 | 0.0825% | 0.121% | 0.038% |

| One ETF トピックス【1473】 | 0.0858% | 0.137% | 0.052% |

| eMAXIS Slim国内株式(TOPIX) | 0.1430% | 0.147% | 0.004% |

*段階料率適用の信託報酬は2025.3末時点の純資産総額に対する値。実質コストの計算に使った信託報酬は決算期間の期首・期末の純資産総額に応じた信託報酬の平均値。よって正確な値ではありません。

総じてETFは、インデックスファンドより信託報酬以外のコストが高くなっています。これは、指数への商標使用料0.033%(最大)(*)、上場料0.00825%、計0.041%(最大)、さらに追加上場料として増加額に対して0.00825%が信託報酬以外にコストとしてかかるからです。

*iShares【1475】は上限0.0495%と記載。また日興【1308】は数値の記載無。

それでも信託報酬が低いETFは、実質コストでも、全て(非上場の)インデクッスファンド eMAXIS Slimより低くなっています。

そして実質コストが最も低いのが上場インデックスファンドTOPIX【1308】、

僅差でNEXT FUNDS TOPIX連動型上場投信【1306】が続きます。

信託報酬最安値のiシェアーズ・コア TOPIX ETF【1475】は信託報酬以外のコストが若干高く、実質コストでは上記2本より高くなります。

*ただ、上記3本のETFとも段階料率採用の為、正確な実質コストを求めることが出来ず参考値です。

iFreeETF TOPIX(年1回決算型)【1305】、2022年7月1日信託報酬引下げ前の信託報酬以外のコストが0.014%に対し、引下げ後が0.019%と高くなっています。これは、引下げ前は上場費用を大和AMが負担していたためと推測。引下げ後は他社と同様、上場費用も受益者負担となる事から信託報酬以外のコストもNEXT FUNDS【1306】等と同等になっています。勿論、それ以上に信託報酬が大きく下がりましたので実質コストも下がっています。

スポンサーリンク

TOPIX連動型ETFのベンチマークとの乖離、インデックスファンドとのリターンの比較。

実際の基準価額から過去のリターン、及び基準価額とベンチマークとの乖離を調べます。

基準価額は分配金非課税再投資時の価額で分配金課税は考慮していません。即ちNISA等の非課税口座で分配金を全額再投資したという前提でのリターンになります。

図中○はETF、◇が非上場のインデックスファンドです。

また、茶色の点線が配当込指数のリターン、グレーの点線が、傾き=-(1+ベンチマークの年率リターン)、切片=ベンチマークの年率リターンです。ベンチマークとの乖離がなければこの点線上に乗る筈です。

(注)ETFは配当を必ず分配金として出しますが、今回は分配金再投資基準価額でリターンを見ていますのでベンチマークも配当込指数と比較します。

*基準価額は各運用会社、または投資信託協会のサイトより引用。

*NEXT FUNDS【1306】は「野村1306」、また日興AMの上場インデックスファンドTOPIXは「日興1308」と表記しています。

*期中に信託報酬の変更があったETF、ファンドは、その期間に応じて按分した信託報酬・実質コストを用います。

*段階料率適用のETFは概ね1年毎の信託報酬の平均値を用います、

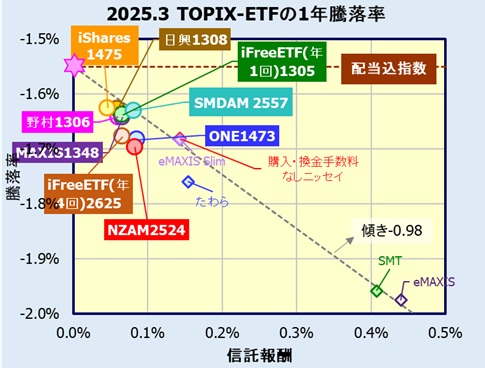

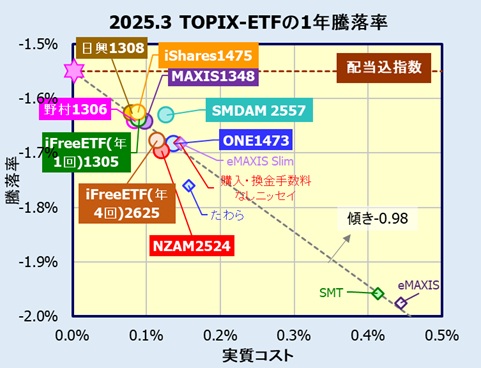

1年リターン

2025年3月末日時点の1年間のリターンを見てみます。

信託報酬とリターンの関係

先ずは信託報酬と騰落率の関係です。

各ETF、グレーの点線の下部に位置し、さらに騰落率と信託報酬の相関も若干悪くなっています。

信託報酬が騰落率に反映されていない、言い換えれば、信託報酬以外のコストが騰落率に大きく影響しているという事です。

実質コストとリターンの関係

次に前章で求めた実質コストと騰落率の関係を見てみます。

実質コストでプロットすると、前述の信託報酬に比較し、より騰落率との相関が強くなってきます。

また、複数のETF、インデックスファンドがグレーの点線上に乗っている事から、9本のETFとも(コスト要因以外での)ベンチマークとの乖離が無い運用になっていると言えます。

*厳密にはSMDAM 2557が僅かにプラス側に解離しているようにも見えます。

(注)ここでの乖離はベンチマークと基準価額との乖離。上述の基準価額と市場価格との乖離と混同しないよう注意して下さい。

そして騰落率トップは、(プラス乖離していると思われるSMDAM2557を除き)上場インデックスファンドTOPIX【1308】、iシェアーズ・コア TOPIX ETF【1475】、

そして、NEXT FUNDS TOPIX連動型上場投信【1306】、iFreeETF TOPIX(年1回決算型)【1305】、MAXIS トピックス上場投信【1348】と続きます。

尚、殆どのETFの騰落率がeMAXIS Slimなど、非上場のインデックスファンドより高い騰落率になっています。

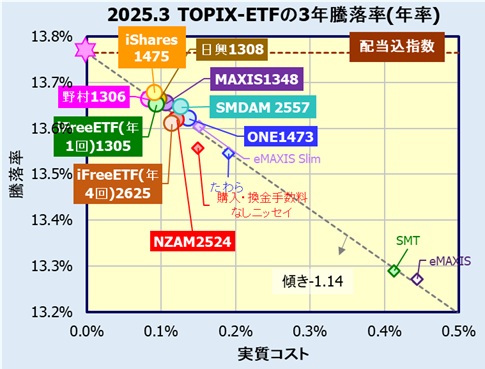

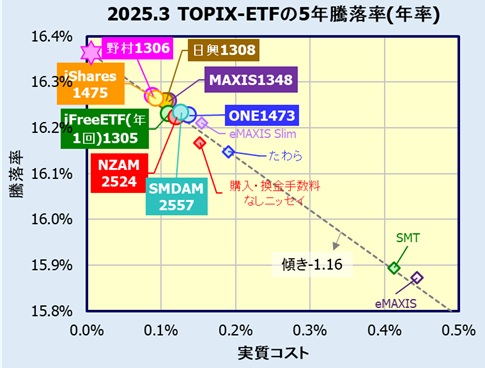

3年、5年リターン

もっと長期のリターンという事で2025年3月末日時点の3年間、5年間のリターンを見てみます。(リターンは年率換算)

*信託報酬ではなく実質コストとの関係を見ていきます。

*iFreeETF【2625】は5年のデータはありません。

*ベンチマークの5年リターンはデータが入手出来なかったため記載してありません。図中グレーの点線は管理人の主観で描いたものです。

各ETFとも概ね実質コストに応じた騰落率となっています。

そして、早くから低い信託報酬・実質コストだったNEXT FUNDS TOPIX連動型上場投信【1306】、iシェアーズ・コア TOPIX ETF【1475】の騰落率が最も高くなっています。

リターン(騰落率)は分配金非課税での再投資の結果です。

前章の騰落率で見ると、各ETFは、eMAXIS Slimや<購入・換金手数料なし>ニッセイ等の超低コストインデックスファンドよりも高いリターンになっています。しかし、これは全て分配金を非課税で再投資した場合の結果である事に注意してください。

NISAなどの非課税口座を除き、実際は分配金が出ると、それに20.315%課税され、課税後の配当金を再投資しますので上記リターンより低くなります。

ETFは保有する株式から配当が出ると、それを分配金として必ず出さなければなりません。一方、(非上場の)インデックスファンドの多くが分配金を出さず、配当を非課税のままファンド内部で自動的に再投資してくれます。資産形成期においては分配金無し、配当に対する課税を繰延される無分配インデックスファンドの方が一般的には有利となります。

但し、配当控除を使って分配金に対する実質的な税率を低くできる方はETFの方が有利になる場合があります。

詳細は下記記事をご覧ください。

スポンサーリンク

TOPIX ETFの貸株金利

ETFの魅力の一つに貸株があります。

*貸株とは保有する株式(ETF含む)を証券会社に貸し出す事で金利を受け取るものです。貸株では貸出先の信用リスクを負う事になります。

適用金利(年) 0.10%

となっています。

ただ、一時的に一部のETFの金利が上がる場合もありますので、最新の金利は公式サイトでご確認下さい。

信託報酬・実質コストでインデックスファンドに対するETFの優位性が失われつつありますが、貸株を利用する事で、コスト的には有利にもなりえます。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ & おすすめのETFは?

以上、国内株式(TOPIX)との連動を目指すETF 9本の比較でした。

各ETFの基本情報、信託報酬、実際の騰落率等を比較してきましたが、ETFにおいても信託報酬だけでなく実質コストでの比較が重要です。

おすすめのTOPIX連動型ETF

(注)「おすすめ」というのは必ず利益が出るという意味ではありません。他の類似ETFに比べ、同等以上の成績を残すであろうと管理人の主観・推測で選んだものです。最終的なETFの選択はご自身の判断で行ってください。

純資産総額の大きさ、流動性、乖離(市場価格と基準価額)、実質コスト等、総合力で

NEXT FUNDS TOPIX連動型上場投信【1306】

2020.9.30からの段階料率適用で今後信託報酬がさらに低くなる可能性があることから、おすすめのETFとしました。

また、コストが最低水準で少額から投資できる

iシェアーズ・コア TOPIX ETF【1475】

も良いでしょう。2022.6.8より信託報酬が引き下げられ、さらに魅力的なETFになりました。

今まで売買単位の大きさがネックでしたが2023年7月から1口で売買できるようになり、信託報酬も下がった、

上場インデックスファンドTOPIX【1308】

さらに、信託報酬引下げで有力な選択肢の一つとなったのが、

MAXIS トピックス上場投信【1348】

iFreeETF TOPIX(年1回決算型)【1305】

TOPIX連動型ETFが無料で買える証券会社

勿論、ETFに投資する場合は、株式売買手数料の安い(無料)証券会社を選択する事は言うまでもありません。

SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりましたので、ここで取り上げたETFも全て売買手数料無料で取引できます。

また、三菱UFJ eスマート証券(旧:auカブコム証券)では1日の約定金額100万円までの株式売買手数料が無料です。

さらに、SBI証券、三菱UFJ eスマート証券では下記ETFを売買手数料無料としています。

*SBI証券は国内株式売買手数料無料の対象外の方でも下記ETFであれば無料で取引できます。

*楽天証券の手数料0円ETF(現物取引)サービスは上記国内株式売買手数料無料化実施に伴い2023.12末で終了しました。

[スマホの方は横にスクロールしてご覧ください]

| ETF | SBI証券 | 三菱UFJ eスマート 証券 |

| iシェアーズ・ コアTOPIX ETF 【1475】 | 無料 | 無料 |

| 上場インデックス ファンドTOPIX 【1308】 | 無料 | 無料 |

| NEXT FUNDS TOPIX連動型 上場投信 【1306】 | 無料 | 無料 |

| MAXIS トピックス上場投信 【1348】 | 無料 | 無料 |

| iFreeETF TOPIX (年1回決算型) 【1305】 | 無料 | 無料 |

| iFreeETF TOPIX (年4回決算型) 【2625】 | --- | --- |

| SMDAM トピックス上場投信 【2557】 | --- | --- |

| NZAM 上場投信TOPIX 【2524】 | --- | --- |

| One ETF トピックス 【1473】 | 無料 | 無料 |

公式サイトSBI証券

公式サイト楽天証券

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

他の指数との連動を目指す国内(東証上場)ETFについては下記ページをご覧ください。

国内株式(TOPIX) *本記事