国内株式の高配当銘柄に着目した株価指数、日経平均高配当株50指数を日経平均株価、TOPIXとの比較を含めて解説します。

また、日経平均高配当株50指数との連動を目指すインデックスファンド Tracers 日経平均高配当株50インデックス(奇数月分配型)、及び東証上場ETF NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】についても評価します。

[最終更新日:2024.12.18]全て最新の情報に更新。

本記事は原則2024.11末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

日経平均高配当株50指数とは?

日経平均株価構成銘柄のうち配当利回りの高い50銘柄から構成される、配当利回りウェート方式の株価指数です。

公式サイト(引用元)「日経平均高配当株50指数」算出要領

*日経平均高配当株50指数、日経平均株価の指数に関する著作権ならびに「日経」および「指数」の表示に対する知的財産権、その他一切の権利はすべて日本経済新聞社に帰属しています。

*日経平均高配当株50指数、及びその他指数に関する情報は日経平均プロフィルより入手した値を元に管理人が加工して記載。

構成銘柄

2024.11末時点の構成上位15銘柄は下表のようになります。

同時に各銘柄の予想配当利回り、さらに、その銘柄の日経平均株価での順位、比率も示します。

[スマホの方は横にスクロールしてご覧ください]

| 銘柄 | 比率 | 予想配当 利回り | 日経平均株価 での順位・比率 | ||

| 順位 | 比率 | ||||

| 1 | 武田薬品工業 | 4.25% | 4.80% | 63 | 0.35% |

| 2 | みずほFG | 3.89% | 3.44% | 204 | 0.03% |

| 3 | 日本製鉄 | 3.84% | 5.23% | 207 | 0.03% |

| 4 | 日本たばこ産業 | 3.81% | 4.60% | 61 | 0.36% |

| 5 | アステラス製薬 | 3.56% | 4.74% | 34 | 0.67% |

| 6 | ソフトバンク | 3.44% | 4.45% | 116 | 0.17% |

| 7 | MS&AD インシュアランスG HD | 3.32% | 4.34% | 84 | 0.26% |

| 8 | 三井住友FG | 3.18% | 3.26% | 149 | 0.10% |

| 9 | 商船三井 | 3.18% | 5.85% | 129 | 0.13% |

| 10 | 三菱UFJ FG | 3.01% | 3.35% | 121 | 0.15% |

| 11 | SOMPO HD | 2.95% | 3.35% | 97 | 0.20% |

| 12 | 川崎汽船 | 2.88% | 5.02% | 120 | 0.15% |

| 13 | 日本郵船 | 2.85% | 5.42% | 135 | 0.12% |

| 14 | 東京海上HD | 2.77% | 2.91% | 29 | 0.72% |

| 15 | キヤノン | 2.60% | 3.08% | 39 | 0.63% |

尚、日経平均高配当株50指数を構成する全銘柄でも、日経平均株価で占める割合は10%弱に留まります。

配当利回り

日経平均高配当株50指数の配当利回りを日経平均株価と比較したのが下図。

日経平均高配当株50指数は高配当銘柄を抽出した指数だけあって配当利回り概ね3~6%、

2%前後の日経平均株価と比較すると1.5~3.7%ポイント高くなっています。

スポンサーリンク

日経平均高配当株50指数のパフォーマンス評価 ~日経平均株価、TOPIXとのトータルリターン比較~

いくら配当利回りが高くても、株価が下落していっては意味がありません。そこで重要になるのが、配当収益(インカムゲイン)に株価・基準価額変動による収益(キャピタルゲイン)を加えたトータルリターン。

以下、日経平均高配当株50指数のパフォーマンスを日経平均株価、TOPIXと比較する形で評価していきますが、日経平均高配当株50指数、日経平均株価(日経平均トータルリターン・インデックス)、TOPIXとも全て配当込み(配当非課税再投資)の値を使用します。

*日経平均高配当株50指数は指数値。

*日経平均株価はトータルリターン・インデックスの長期のデータがない為、2014.1まではETF NEXT FUNDS 1321の分配金非課税再投資時の基準価額を使用。即ち2014.1までの日経平均株価には、ETFのコスト 0.25%程度が差し引かれている事に注意して下さい。2014.2以降は指数値を使用。

*TOPIXは全期間ETF NEXT FUNDS 1306の分配金非課税再投資時の基準価額を使用。信託報酬などのコストが控除された後の値です。

基準価額のチャート

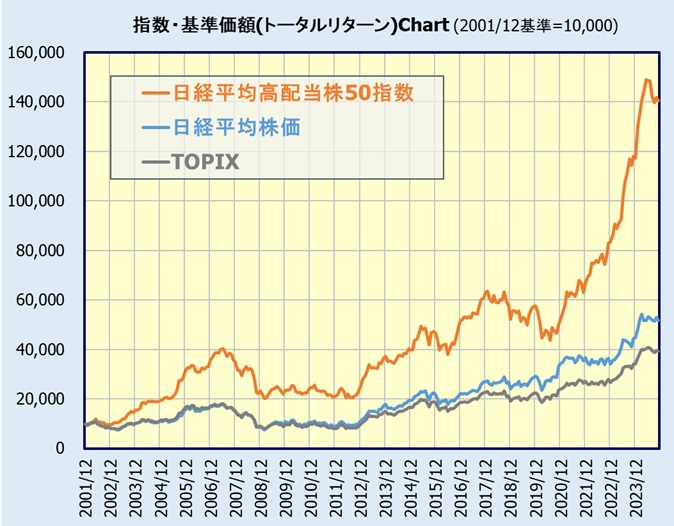

2001年12月を10,000とした基準価額(指数)のチャートです。

この期間のチャートを見ると、日経平均高配当株50指数が日経平均株価、TOPIXを大きく上回っています。

一方で、この良好なパフォーマンスは2002~2008年、及び2021年以降の限定された期間に起因しているようにも見えます。

以下、詳細に比較していきます。

尚、上記チャートを見て分かるように、TOPIXは日経平均株価に劣後していますので、主に日経平均株価との比較を主に行っていきます。

過去22年半のリターン・リスク

日経平均高配当株50指数と日経平均株価のリターン、リスク、シャープレシオを、過去22.5年間で評価します。

*シャープレシオは無リスク資産のリターンを0として算出。

| 日経平均高配当株50指数 | 日経平均株価 | |

| 年率リターン | 11.62% | 7.05% |

| 年率リスク | 17.25% | 18.16% |

| シャープレシオ | 0.67 | 0.39 |

2024年11月末時点の22.5年間のパフォーマンスでは、日経平均高配当株50指数がリターンで日経平均株価を大きく上回っています。リスクも若干小さく、シャープレシオでも圧勝です。

この22.5年を前半/中盤/後半と三つの期間に分けて評価してみます。

2000年代 (2001年12月~2009年12月の前半8年)

| 日経平均高配当株50指数 | 日経平均株価 | |

| 年率リターン | 11.29% | 1.01% |

| 年率リスク | 18.65% | 19.94% |

| シャープレシオ | 0.61 | 0.05 |

2000年代の8年では日経平均高配当株50指数の圧勝です。日経平均に対し、日経平均高配当株50指数は+10%ポイント程の高いリターンを出しています。

2010年代(2009年12月~2019年12月の中盤10年)

| 日経平均高配当株50指数 | 日経平均株価 | |

| 年率リターン | 9.39% | 10.41% |

| 年率リスク | 16.60% | 17.27% |

| シャープレシオ | 0.57 | 0.60 |

一方、2010年代は逆に日経平均株価の方が僅かながら勝っています。

2020年代(2019年12月~2024年11月)の後半4年11カ月

| 日経平均高配当株50指数 | 日経平均株価 | |

| 年率リターン | 19.79% | 12.40% |

| 年率リスク | 16.15% | 16.65% |

| シャープレシオ | 1.23 | 0.74 |

未だ5年弱ですが、2020年代は再び日経平均高配当株50指数の圧勝です。

結局、直近約22.5年間で、日経平均株価を大きくアウトパフォームした日経平均高配当株50指数ですが、これは2000年代、及び2020年代の好調なパフォーマンスによるもので、2010年代には日経平均株価に負けています。

スポンサーリンク

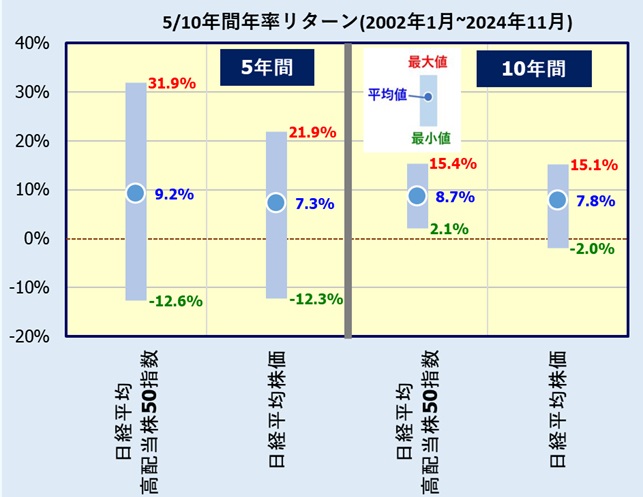

5年間/10年間の運用成績(2002年1月~2024年11月) ~ローリングリターン~

前述までの評価・比較は、ある特定期間の騰落率に大きく左右される事もあり、指数/インデックスの評価として十分とは言えません。

そこで、2002年1月から5年間(または10年間)、さらに2002年2月から5年間(10年間)・・・2014年11月から5年間(10年間)・・・2019年11月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間または10年間の年率リターン、リスクを計算します。5年間の場合全部で215個(区間)、10年では155個(区間)のデータとなります。

この複数の5年間/10年間の年率リターンの平均、最大値、最小値をプロットしたのが下図。

平均値、最大値ともに上回る日経平均高配当株50指数ですが、5年間では最大値と最小値の差が非常に大きく、これは前述の2000年代、2010年代、2020年代のパフォーマンスの大きな違いを反映していると思われます。

10年になると、逆に最大値・最小値の幅も少なく、全て日経平均株価を上回っています。

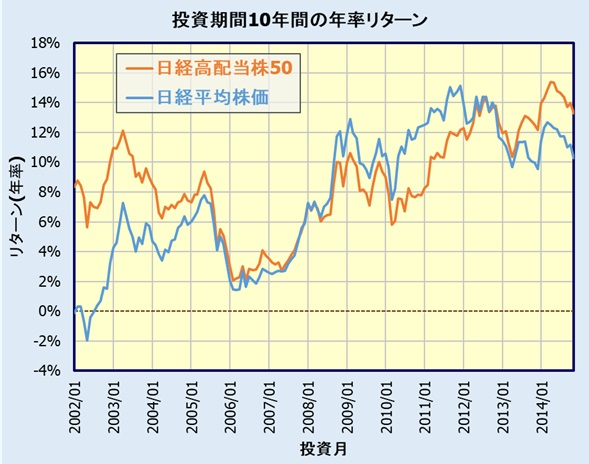

次に、投資期間10年の場合を例にとり、投資月に対する10年間のリターン(年率)をプロットします。

2000年代前半の日経平均高配当株50指数のリターンが圧倒的に高くなっています。また、近年の成績(~リターン評価期間の最後が2024年11月)でも日経平均高配当株50指数が勝っています。

一方で投資月が2010年前半では日経平均高配当株50指数が大きく負けています。

この155区間の10年リターンで日経平均高配当株50指数は98勝57敗と勝ち越し。

図示しませんが5年リターンでは215区間で113勝102敗と概ね互角の結果になっています。

尚、(図には示しませんが)TOPIXとは10年で133勝22敗、5年で171勝44敗と日経平均高配当株50指数の圧勝です。

スポンサーリンク

年間騰落率の比較

2002~2024年の各年の年間騰落率を比較します。

*2024年は11月末まで

| 騰落率が高い方 |

| 年 | 日経平均高配当株50 | 日経平均株価 | 差[%pt] (高配当株 - 日経平均) |

| 2024年 (11月まで) | 19.8% | 16.1% | 3.7% |

| 2023年 | 40.6% | 31.0% | 9.6% |

| 2022年 | 24.6% | -7.3% | 31.9% |

| 2021年 | 28.2% | 6.7% | 21.6% |

| 2020年 | -9.7% | 18.3% | -28.0% |

| 2019年 | 10.5% | 20.7% | -10.2% |

| 2018年 | -17.1% | -10.3% | -6.8% |

| 2017年 | 22.1% | 21.3% | 0.8% |

| 2016年 | 10.7% | 2.4% | 8.4% |

| 2015年 | 16.7% | 11.0% | 5.7% |

| 2014年 | 7.5% | 8.9% | -1.5% |

| 2013年 | 46.6% | 59.0% | -12.4% |

| 2012年 | 19.6% | 25.3% | -5.8% |

| 2011年 | -14.1% | -15.8% | 1.7% |

| 2010年 | 4.9% | -1.4% | 6.2% |

| 2009年 | 0.7% | 20.6% | -19.9% |

| 2008年 | -33.3% | -41.0% | 7.7% |

| 2007年 | -1.9% | -10.2% | 8.4% |

| 2006年 | 14.3% | 7.8% | 6.5% |

| 2005年 | 60.1% | 41.3% | 18.7% |

| 2004年 | 24.2% | 8.4% | 15.9% |

| 2003年 | 61.6% | 25.2% | 36.4% |

| 2002年 | -2.9% | -18.1% | 15.2% |

この23年間で日経平均高配当株50指数が16勝7敗と大きく勝ち越していますが、これは前述のように2000年代、及び直近4年の好調なパフォーマンスの寄与が大きく、2009年以降2020年まではほぼ互角といったところです。

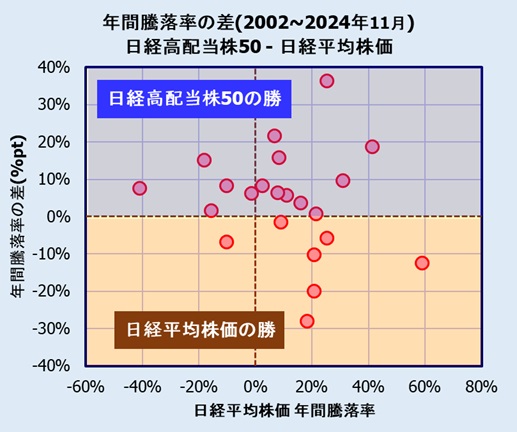

年間騰落率の差の日経平均株価に対する依存性

この年間騰落率の差を日経平均株価の騰落率に対してプロットしてみます。

日経平均株価が上昇した年は日経平均株価がより有利に、逆に下落した時は日経平均高配当株50が有利となる傾向があるように見えます。(そう強い相関ではありませんが)

日経平均株価、TOPIXとの相関係数

日経平均高配当株50と日経平均株価、TOPIXとの相関係数を求めます。

*相関係数は2001年12月から2024年11月までの月次騰落率から計算

| 日経平均高配当株50 | 日経平均株価 | TOPIX | |

| 日経平均高配当株50 | --- | --- | --- |

| 日経平均株価 | 0.866 | --- | --- |

| TOPIX | 0.923 | 0.965 | --- |

日経平均高配当株50と日経平均株価の相関係数が最も小さくなっています。

スポンサーリンク

日経平均高配当株50指数との連動を目指すインデックスファンド(投資信託)、ETF

日経平均高配当株50指数との連動を目指す(非上場)インデックスファンド、ETFは下記の3本しかありません。

*信託報酬は税込み表記

| ファンド/ETF [設定日] | 信託報酬 | 実質コスト |

| (非上場)インデックスファンド | ||

| Tracers 日経平均高配当株50インデックス(奇数月分配型) [2024.1.31] | 0.10725% (*1) | 0.172% (*2) |

| インデックスファンド日経平均高配当株50(奇数月分配型) [2024.1.31] | 0.4785% (*1) | 0.597% (*2) |

| 東証上場ETF | ||

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】 [2017.2.10] | 0.308% | 0.377% (*3) |

(*1)多くの非上場インデックスファンドとは異なり指数標章使用料などが信託報酬に含まれていません。

(*2)4カ月分の決算結果を年率に換算

(*3)直近1年分の決算の営業費用合計から算出。

(非上場)インデックスファンドは日興アセットマネジメントが運用する2本がありますが、2本とも設定日が2024.1.31と設定されたばかりで、同じマザーファンドに投資する姉妹ファンド、信託報酬はTracersが圧倒的に低くなっていますので、インデックスファンド日経平均高配当株50を選択する理由はありません(本ファンドは2024.12.18時点で販売会社も未定)。

よって本記事ではインデックスファンドとして(基本的に)Tracers 日経平均高配当株50インデックスのみ取り上げます。

東証上場ETFには、NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】があります。運用期間も8年弱と十分な実績があります。但し、信託報酬が若干割高となっています。

スポンサーリンク

Tracers 日経平均高配当株50インデックス(奇数月分配型)の評価

(非上場の)投資信託・インデックスファンドで日経平均高配当株50指数に投資するには、Tracers 日経平均高配当株50インデックス(奇数月分配型)を購入する事になります。

Tracers 日経平均高配当株50インデックス(奇数月分配型)の基本情報

先ず、Tracers 日経平均高配当株50インデックス(奇数月分配型)の基本情報をまとめます。

| 運用会社 | 日興アセットマネジメント |

| 設定日 | 2024年1月31日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 日経平均高配当株50指数トータルリターン(配当込み) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.10725%(*1) |

| 実質コスト | 0.172%(*2) |

| 純資産総額 | 112.5億円(2024.11.29時点) |

| (マザーファンド) 純資産総額 | ---億円(20xx.xx.xx時点) |

| 決算・分配金 | 年6回(奇数月) |

| NISA(つみたて投資枠) | --- |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.040% |

| 楽天証券ポイント還元年率 | ---%(*3) |

| マネックス証券ポイント還元年率 | 0.030% |

| 松井証券ポイント還元年率 | 0.040% |

(*1)信託報酬に指数標章使用料等が含まれていません。

(*2)4カ月分の決算結果を年率に換算

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

手数料(信託報酬、実質コストなど)

Tracers 日経平均高配当株50インデックス(奇数月分配型)の信託報酬は0.10725%(税込)。

信託報酬に指数標章使用料等が含まれていないもの十分低い信託報酬です。

実質コストは第1期/2期決算で0.172%(4カ月分の決算結果を年率換算)、設定されたばかりという事もあり、信託報酬以外のコストがやや高くなっています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

Tracers 日経平均高配当株50インデックス(奇数月分配型)の運用状況

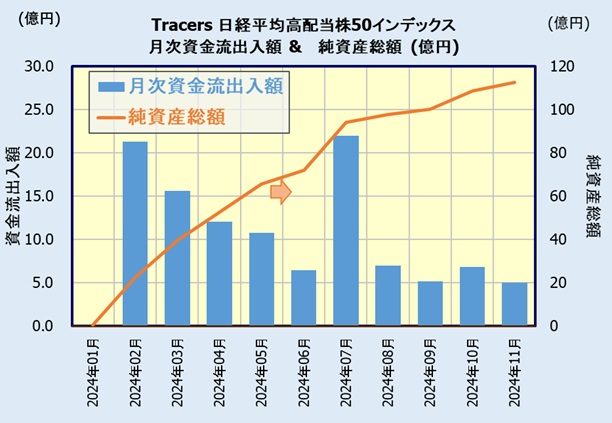

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額からTracers 日経平均高配当株50インデックス(奇数月分配型)の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

設定された直後の2024.2は21億円と多くの資金を集めました。その後、2024.7を除き減少傾向にあり、最近は月5億前後。

純資産総額は設定から10カ月の2024.11末日時点で113億円。

運用状況は?

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

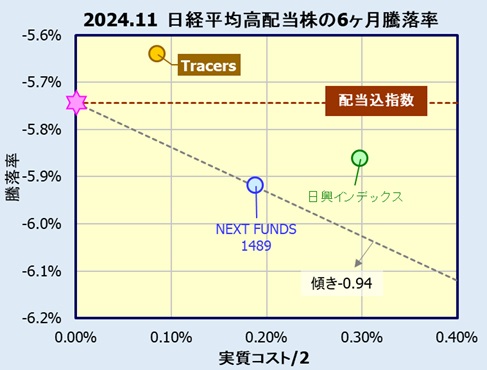

下図は2024年11月末日時点の実質コストに対する6ヶ月騰落率を複数のファンド・ETFでプロットしたものです。

*Tracers 日経平均高配当株50インデックス(奇数月分配型)を「Tracers」、インデックスファンド日経平均高配当株50を「日興インデックス」、NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】を「NEXT FUNDS1489」と表記。

騰落率とコストの関係は、理想的には配当込み(国内株式の場合配当非課税)インデックス(指数)騰落率から決まる傾き、切片の直線(図中グレーの点線)になります。

グラフの左側(コストが低い)、上側(騰落率が高い)にあり、そしてグレーの点線上にある(乖離が少ない)ファンドが優秀なファンドという事になります。

Tracers 日経平均高配当株50インデックス(奇数月分配型)は、図中グレーの点線よりプラス側に位置し、(直近6カ月においては)コスト要因以外でベンチマークに対して0.18%ポイント プラス側に乖離しているようです。

Tracers 日経平均高配当株50インデックス(奇数月分配型)の分配金

決算は年6回、奇数月(1,3,5,7,9,11月)です。

基本的には決算日に分配金を出すタイプのファンドと思われます。実際2024.9/11と分配金を出しています。

スポンサーリンク

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の評価

日経平均高配当株50指数に投資するには、前述のインデックスファンドの他、東証上場ETF、NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】を選択する事も出来ます。

こちらは十分な運用期間・実績があります。

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の基本情報

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の基本情報を下表にまとめます。

| 運用会社 | 野村アセットマネジメント |

| 設定日 | 2017年2月10日 |

| 銘柄コード | 1489 |

| 運用形態 | インデックス型 |

| ベンチマーク | 日経平均高配当株50指数 (トータルリターン)(*3) |

| 信託報酬(税込) | 0.308% |

| 実質コスト | 0.377%(*1) |

| 純資産総額 | 2,876億円(2024.11.29時点) |

| 決算日(分配金) | 年4回(1,4,7,10月の8日) |

| 売買単位 | 1口単位 |

| 最小売買価格(*2) | 2,237円(2024.12.17終値) |

| 分配金利回り | 3.51%(2024.11末時点) |

| マーケットメイク制度 | 対象 |

| iNAV | 対象 |

| 売買手数料無料の証券会社 | SBI証券、三菱UFJ eスマート証券(旧:auカブコム証券) |

(*1)実質コストは2024.4、2024.10決算の1年分より算出。

(*2)2024.1.19に1:30の分割を実施。

(*3)2024.12.25より配当込みのトータルリターンに変更

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の信託報酬・実質コスト

信託報酬は0.308%(税込)。

ETFの場合、信託報酬以外にも指数商標使用料(0.055%)、上場費用(0.00825%)等のコストが別途かかり、これら費用の合計(決算の営業費用合計)を実質コストと定義し、

実質コスト 0.377%(税込)。

となります。

TOPIXや日経平均株価連動型のETFに比較すると若干コストは高くなります。

市場価格と基準価額との乖離

ETFには実際に市場で売買する時の価格=市場価格、一般の投資信託同様、純資産総額を口数で割った真の価格=基準価額の二つの価格が存在します。

勿論、この二つの価格は同じである方が望ましいのですが実際には差=乖離が生じます。

この乖離、以前はWEALTH ADVISORのサイトで調べる事が出来ましたが(終値と基準価額の乖離)、現在はサイトから消えているようです。

参考までに過去のデータ(2023年8月から2024年7月までの各月の市場価格と基準価額の乖離率)を示します。(次回更新時に削除予定)

*2024.1に非常に大きな値を示していますが、受益権分割の影響かと思われます。

| 年月 | 乖離(単純平均) |

| 2024年7月 | 0.11% |

| 2024年6月 | 0.05% |

| 2024年5月 | 0.03% |

| 2024年4月 | -0.04% |

| 2024年3月 | 0.08% |

| 2024年2月 | 0.09% |

| 2024年1月 | -10.19% |

| 2023年12月 | 0.02% |

| 2023年11月 | 0.03% |

| 2023年10月 | 0.45% |

| 2023年9月 | 0.18% |

| 2023年8月 | 0.04% |

データ引用) WEALTH ADVISOR

この1年の各月の乖離率の絶対値を平均すると0.10%(2024.1を除く)、2023年10月のように0.3%を超える月もあります。

日経平均株価やTOPIX連動型ETFで優秀なETFであれば0.05%以内に入っていますので、これらに比べると本ETFの乖離は若干大きくなっています。

スポンサーリンク

基準価額とベンチマークの乖離

次は基準価額とベンチマークとの乖離です。

*前章の市場価格と基準価額の乖離とは異なりますので注意して下さい。

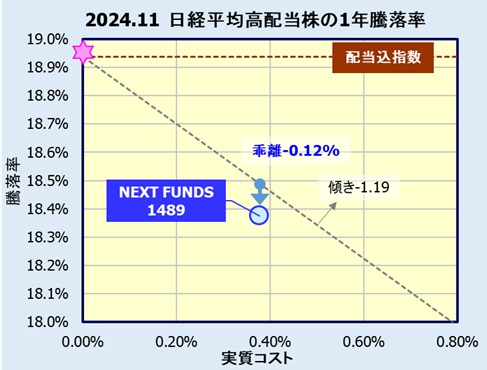

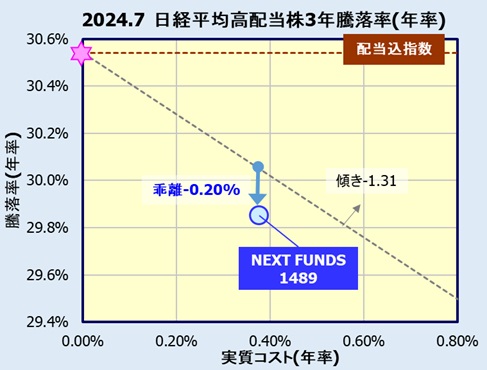

騰落率とコストの関係から基準価額とベンチマークの乖離を評価します。

騰落率とコストの関係は、国内株式の場合、インデックス(指数)騰落率(配当込、配当課税無)から決まる傾き、切片の直線になります。

下図は2024.11末時点の1年、3年の実質コストと騰落率(年率)の関係をプロットしたものですが、図中、茶色の横線は配当込指数値、グレーの点線が傾き-(1+インデックス騰落率)、切片(コストが0の時)がインデックス騰落率(=配当込指数)となる直線です。

1年騰落率では図中グレーの点線に対して-0.12%ポイント、3年騰落率では-0.20%ポイント、マイナス側にあります。

これがコスト要因以外でのベンチマークと基準価額の乖離となります。

前章で解説したインデックスファンド Tracers 日経平均高配当株50インデックス(奇数月分配型)は6カ月騰落率で評価しましたが、この期間ではNEXT FUNDSは概ねコスト要因以外での乖離がない運用になっていました。

平均売買代金、平均売買高

2024年12月17日時点の直近90日の平均売買代金、平均売買高は、

平均売買代金:111,308万円

平均売買高 : 494,555口

データ引用 : 東証マネ部

TOPIXや日経平均株価連動型で人気のあるETFに比べると見劣りしますが、高配当株系のETFでは売れている方です。

いくらで買える、最小売買価格

市場取引値が2,237円(2024.12.17終値)、売買単位は1口ですので、2万円強で売買できます。

2024年1月19日に受益権を1:30に分割した事で少額から売買できるようになりました。

スポンサーリンク

日経平均高配当株50指数 新NISA対応状況

2024年から始まった新NISA、つみたて投資枠と成長投資枠の二つの枠がありますが、

日経平均高配当株50指数はつみたて投資枠の指定インデックスではないため、つみたて投資枠では購入出来ません。

ただし、Tracers 日経平均高配当株50インデックス(奇数月分配型)、NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】ともに成長投資枠で購入する事が出来ます。

販売会社

インデックスファンド Tracers 日経平均高配当株50インデックス(奇数月分配型)はSBI証券、楽天証券、マネックス証券、松井証券などで購入出来ます。勿論、購入時手数料はかかりません。

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】はETFですので、銀行ではなく証券会社で取引する事になります。

通常、ETFは株式同様、売買手数料がかかりますが、

SBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)では本ETFを売買手数料無料としています。

*無料になるのは一部の対象銘柄だけですが、NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】はその対象となっています。

*SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりましたので、本ETF以外でも無料で取引できます。

公式サイトSBI証券

公式サイト楽天証券

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

マネックス証券

dカードやマネックスカード(クレジットカード)で投資信託積立が出来ます。

投信積立でのポイント還元率は1.1%と主要ネット証券で最高水準(月5万円まで。5万円以上は還元率が下がります)。

*dカードGOLD / GOLD UでNISA口座なら月10万円までクレカ積立還元率1.1%

*通常ショッピング時の還元率は1.0%

また、投資信託保有でポイントも貯まります。(一部ファンドを除く)

以上、国内の高配当銘柄に注目した日経平均高配当株50指数の解説、そして本指数との連動を目指して運用するインデックスファンド Tracers 日経平均高配当株50インデックス(奇数月分配型)、及び東証上場ETF NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の評価でした。

他の国内株式高配当銘柄に投資するETFについては下記ページをご覧ください。

本ファンドと類似、ライバルとなるであろうファンド(ETF含む)。

*ファンド名をクリックすると解説記事にとびます。

| ファンド | 運用形態 | 信託報酬 |

| Tracers日経平均高配当株50インデックス(奇数月分配型)(本記事) | インデックス | 0.10725% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】(本記事) | インデックス [ETF] | 0.308% |

| 日経平均高配当利回り株ファンド | アクティブ | 0.693% |

| SBI日本高配当株式(分配)ファンド | アクティブ | 0.099% |

| 三井住友・配当フォーカスオープン | アクティブ | 0.924% |