人気の米国株式、その中でも配当・分配金に注目した指数/ベンチマークとの連動を目指す米国ETFを、配当・分配金利回り、トータルリターンの観点から評価・比較します。

[最終更新日:2025.5.22]全て最新の情報に更新。

本記事は原則2025.4末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 比較対象の米国高配当株式ETFの概要

- 2 米国高配当株式ETFの分配金(配当)利回り・推移

- 3 米国高配当株式ETFのトータルリターン

- 4 まとめ

- 5 【備考】米国高配当株式ETFのベンチマーク、保有銘柄

- 5.1 【VYM】Vanguard High Dividend Yield ETF (バンガード・米国高配当株式ETF)

- 5.2 【HDV】[BlackRock] iShares Core High Dividend ETF (iシェアーズ・コア米国高配当株ETF)

- 5.3 【SPYD】[State Street Global Advisors] SPDR Portfolio S&P500 High Dividend ETF (SPDR ポートフォリオS&P500高配当株式ETF)

- 5.4 【VIG】Vanguard Dividend Appreciation ETF (バンガード・米国増配株式ETF)

- 5.5 【SCHD】[Charles Schwab] Schwab U.S. Dividend Equity ETF (シュワブ米国高配当株式ETF)

- 5.6 【SDY】[State Street Global Advisors] SPDR S&P Dividend ETF (SPDR S&P高配当株式 ET)

- 5.7 【NOBL】[ProShares] S&P500 DIVIDEND ARISTOCRATS ETF (S&P500配当貴族指数)

- 5.8 【VOO】Vanguard S&P500 ETF (バンガード・S&P500 ETF)

比較対象の米国高配当株式ETFの概要

各ETFのベンチマーク、経費率

今回、評価した米国高配当株式(高配当利回り、連続増配)を投資対象としたETFの一覧を下表にまとめます。

尚、比較対象として米国株式を代表とする株式指数、S&P500をベンチマークとするVanguard S&P500 ETF【VOO】を用います。

| Ticker | [運用会社] ETF名称 ベンチマーク | 経費率 |

| VYM | [Vanguard] Vanguard High Dividend Yield ETF バンガード・米国高配当株式ETF | 0.06% |

| FTSE High Dividend Yield Index FTSEハイディビデンド・イールド・インデックス | ||

| HDV | [BlackRock] iShares Core High Dividend ETF iシェアーズ・コア米国高配当株ETF | 0.08% |

| Morningstar Dividend Yield Focus Index モーニングスター配当フォーカス指数 | ||

| SPYD | [State Street Global Advisors] SPDR Portfolio S&P500 High Dividend ETF SPDR ポートフォリオS&P500高配当株式ETF | 0.07% |

| S&P500 High Dividend Index S&P500高配当指数 | ||

| VIG | [Vanguard] Vanguard Dividend Appreciation ETF バンガード・米国増配株式ETF | 0.05% |

| S&P U.S.Dividend Growers Index(*) S&P 米国ディビデンド・グロワーズ・インデックス | ||

| SCHD | [Charles Schwab] Schwab U.S. Dividend Equity ETF シュワブ米国高配当株式ETF | 0.06% |

| Dow Jones U.S. Dividend 100 Index ダウジョーンズ配当100インデックス | ||

| SDY | [State Street Global Advisors] SPDR S&P Dividend ETF SPDR S&P高配当株式 ETF | 0.35% |

| S&P High Yield Dividend Aristocrats Index S&P高配当貴族指数 | ||

| NOBL | [ProShares] S&P500 DIVIDEND ARISTOCRATS ETF S&P500ディビデンド・アリストクラッツETF | 0.35% |

| S&P500 Dividend Aristocrats Index S&P500配当貴族指数 | ||

| (参考) VOO | [Vanguard] Vanguard S&P500 ETF バンガード・S&P500 ETF | 0.03% |

| S&P500 |

(*)2021.9.19まではNASDAQ US Dividend Achievers Select Indexがベンチマーク。最近、ベンチマークが変更になったばかりであり、以下に示す過去のデータは多くの期間がベンチマーク変更前のデータである事に注意して下さい。ただ、この二つのインデックスの構成銘柄、パフォーマンスは類似しています。

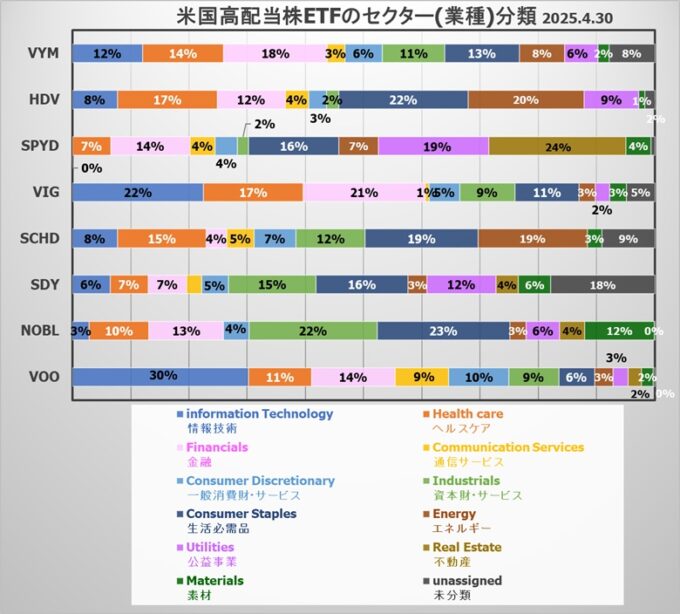

各ETFの投資セクター

各ETFを構成するセクター(業種)構成比率を比較します。

*セクター分類はGICS(世界産業分類基準)で表記していますが、元となる分類データをS&P500(IVV)から取得しているためS&P500構成銘柄以外は未分類としています。

*2025.4.30時点

高配当株式ETFでも、当然ETF毎に異なりますが、S&P500(VOO)に対して全般的に言える事は、

Information Technology(情報技術)が少ない(ただVIGは比較的高比率)、

Communication Services(通信サービス)が少ない、

Consumer Staples(生活必需品)が多い、

Financial(金融)がやや多い(HDV,SPYD,SDY,NOBL除く)、

Industrials(資本財・サービス)が多い(HDV,SPYD,VIGを除く)、

ETFによってはEnergy(エネルギー)も多い(VYM,HDV,SCHD)、

といった傾向があります。

*各ETFの保有構成銘柄は記事末尾に記載してあります。

スポンサーリンク

米国高配当株式ETFの分配金(配当)利回り・推移

分配金利回り

先ずは、各ETFの直近の分配金利回りをまとめます。

*分配金利回りは直近12カ月の分配金合計/2025.4末日の終値。

| Ticker | ETF名称 | 分配金利回り |

| VYM | Vanguard High Dividend Yield ETF | 2.97% |

| HDV | iShares Core High Dividend ETF | 3.54% |

| SPYD | SPDR Portfolio S&P500 High Dividend ETF | 4.56% |

| VIG | Vanguard Dividend Appreciation ETF | 1.86% |

| SCHD | Schwab U.S. Dividend Equity ETF | 4.03% |

| SDY | SPDR S&P Dividend ETF | 2.67% |

| NOBL | S&P500 DIVIDEND ARISTOCRATS ETF | 2.16% |

| (参考) VOO | Vanguard S&P500 ETF | 1.37% |

最も分配金利回りが高いのがSPYD、そしてSCHD、いずれも4%を超えています。

次にHDV、3%台後半の利回りです。

一方、VIGは1%台後半でVOOとそう大きく変わりません。

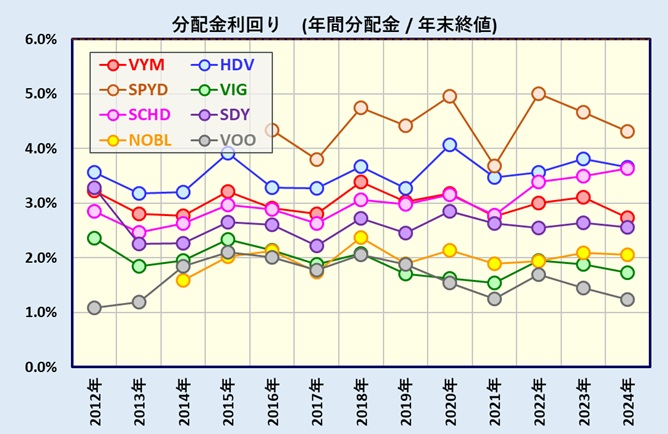

分配金利回りの推移

*SPYD、SDYはCapital gainによる分配金がありますが、ここではincomeのみの分配金で計算。後述するTotal returnにはCapital分の分配金を考慮。

下図は各ETF毎に各年の分配金利回りの推移を見たものです。

分配金利回りは[ 年間分配金 / 年末の市場価格終値 ]で算出した結果です。

各ETF、分配金利回りは比較的安定しています。

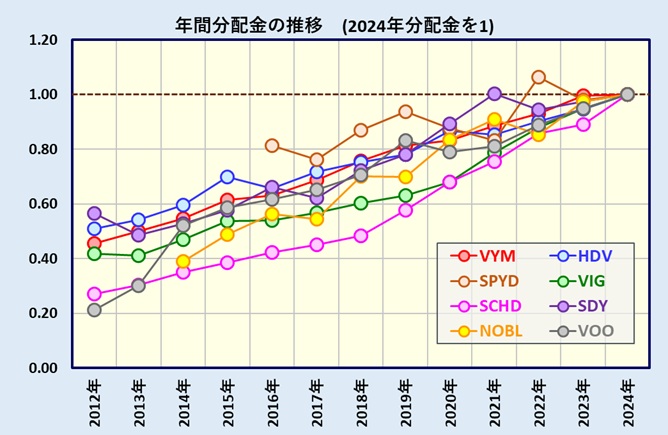

分配金額の推移

分配金利回りはその時の株価・基準価額にも依存しますが、毎回の分配金をあてにしている方にとっては、その金額の推移・安定性も重要でしょう。

そこで、年間分配金(ドルベース)の推移を見てみます。

2024年の年間分配金を1としてプロットしてあります。

各ETFの分配金は基本的に増加傾向にあり、大きく減少している年はありません。(SPYDの増加率がやや小さくなっています)

スポンサーリンク

米国高配当株式ETFのトータルリターン

高配当株式ETFに投資する目的が分配金目当てとはいえ、やはり気になるのがトータルリターン。

そこで分配金を再投資した場合のトータルリターン(円ベース)を比較します。

*ここでは分配金に10%課税後(米国課税分)再投資したネットでトータルリターンを評価。

(注)国内課税は考慮していません。

*ETFの市場価格終値で計算。

*三菱UFJ銀行公表のTTMで円に換算。

*市場価格はGoogle Finance、分配金は各運用会社のサイトより引用。

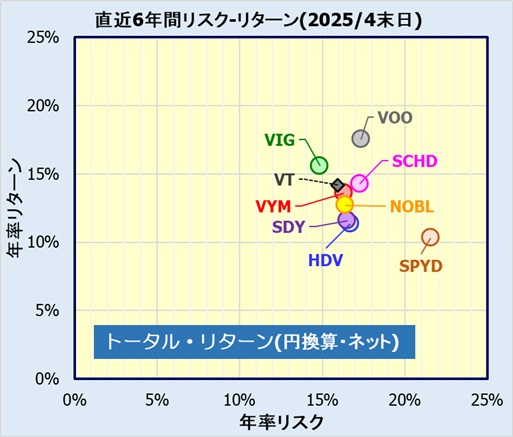

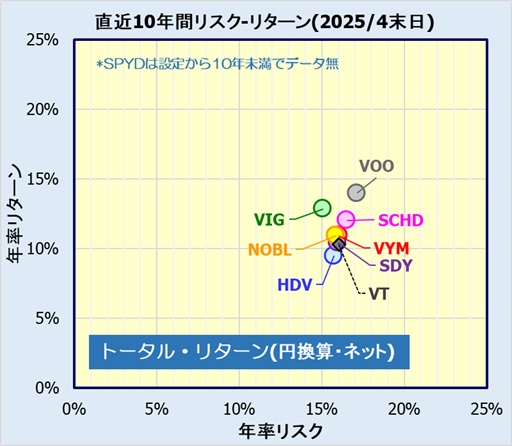

直近6年、10年のトータルリターン vs. リスク

2025年4月末日時点の6年間、及び10年間のリスクに対するリターンを見ていきます。

*今まで5年、10年で評価してきましたが、2025.4時点の5年前はちょうどコロナショックで暴落した時期に当たり、評価として妥当ではないと判断し(通常よりリターンが大きく見える)今回は6年で評価します。

各ETFのコロナショックでの下落幅の比較については後述。

*参考までに全世界株式としてVTもプロット

トータルリターンでVOOに勝っている高配当ETFは6年、10年ともありません。

ただ、高配当ETFはリスクが僅かですが小さくなっています(SPYD除く)。

リターン・リスク・シャープレシオ(*)を下表にまとめます。

(*)無リスク資産のリターン=0で計算

| ETF | リターン | リスク | シャープレシオ |

| VYM | 13.60% | 16.30% | 0.83 |

| HDV | 11.36% | 16.69% | 0.68 |

| SPYD | 10.33% | 21.55% | 0.48 |

| VIG | 15.60% | 14.86% | 1.05 |

| SCHD | 14.28% | 17.26% | 0.83 |

| SDY | 11.59% | 16.52% | 0.70 |

| NOBL | 12.71% | 16.38% | 0.78 |

| VOO | 17.55% | 17.35% | 1.01 |

| ETF | リターン | リスク | シャープレシオ |

| VYM | 10.95% | 16.02% | 0.68 |

| HDV | 9.49% | 15.73% | 0.60 |

| SPYD | --- | --- | --- |

| VIG | 12.86% | 15.08% | 0.85 |

| SCHD | 12.06% | 16.52% | 0.73 |

| SDY | 10.45% | 15.97% | 0.65 |

| NOBL | 10.92% | 15.85% | 0.69 |

| VOO | 13.99% | 17.13% | 0.82 |

6年、10年ともリスクが最も小さいのがVIG、シャープレシオでもVOOを僅かに上回っています。

SCHDもシャープレシオで見て比較的良好な結果になっています。

スポンサーリンク

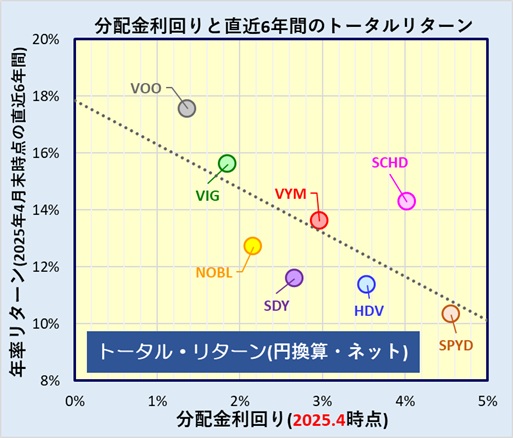

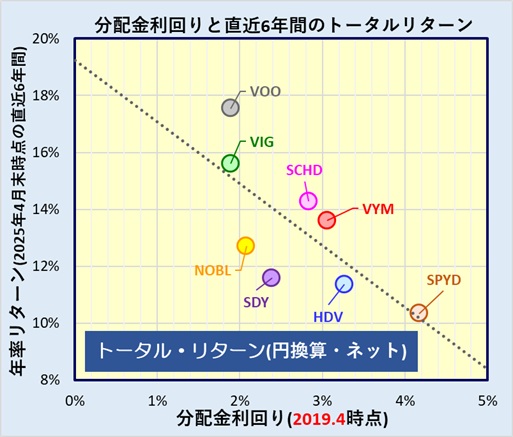

分配金利回りとトータルリターン

分配金利回りとトタールリターン(ネット・円ベース)の関係を見てみます。

*トータルリターンは2025年4月末日時点の直近6年間の円ベースリターン

分配金利回りは2025年4月末時点直近1年の分配金合計/2025年4月末日時点の終値で計算した値、及び、トータルリターン評価の開始時点である6年前、2019年4月末時点の分配金利回りに対してもプロットしてみます。

*トータルリターン(厳密にはキャピタルゲイン分)が大きいほど基準価額(市場価格)が高くなり分配金利回りが低くなる傾向がありますので、分配金利回りはトータルリターン評価期間の開始、終了時期両方で見ています。

*通常は5年リターンで評価していましたが、5年前の2020.4はちょうどコロナショックで株価暴落-->分配金利回りアップで評価として妥当でないと判断し、今回は6年で評価。

いずれの時期の分配金利回りに対しても、基本的には分配金利回りが高いほどトータルリターンが下がるという綺麗な逆相関の関係を示します。

直近6年間に限れば、配当利回りが高いほどトータルリターンは劣るという事です。

ただ、SCHDは比較的高いトータルリターンと高い分配金利回り(2025.4時点)の両立を実現しています。

5年間の運用成績(2011年10月~2025年4月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右されETFの比較・評価として十分とは言えません。

そこで、2011年10月から5年間、さらに2011年11月から5年間・・・2020年4月から5年間と起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン(年率)を計算します。全部で103個(区間)のデータとなります。

*SPYDは2015.10、NOBLは2013.10からの評価で、評価期間・データ個数が異なる為参考値。

この複数の5年間のリターン(年率)の平均、最大値、最小値をプロットしたのが下図。

この複数の5年間の結果を見ても、平均値ではVOOがトップです。

高配当ETFの中ではSCHDやVIGのリターンが良くなっています。VIGは最大値と最小値の幅が小さくなっている(リスクの小ささを示唆)のも特徴です。

この複数の5年間の区間でのリターンをVOOと比較した勝敗をまとめたのが下表。

| ETF | 勝 | 負 | 勝率 |

| VYM | 5勝 | 98敗 | 5% |

| HDV | 0勝 | 103敗 | 0% |

| SPYD (参考) | 0勝 | 55敗 | 0% |

| VIG | 17勝 | 86敗 | 17% |

| SCHD | 15勝 | 88敗 | 15% |

| SDY | 10勝 | 93敗 | 10% |

| NOBL (参考) | 10勝 | 69敗 | 13% |

最も勝率が高いVIGでも勝率17%。

この5年間のローリングリターンの比較でもVOOの圧勝と言って良いでしょう。

スポンサーリンク

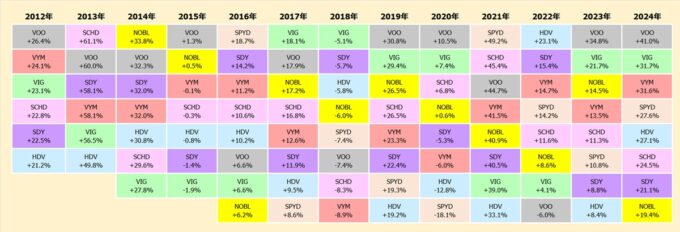

各年の騰落率比較(スパゲティ・チャート)

各年の騰落率を大きい順にならべた、いわゆるスパゲティーチャートを示します。(クリックすると拡大)

やはりVOOが上位に入っている年が多くなっています。

一方、HDVは冴えない年が多いように見られます。

尚、この評価期間でVOOがマイナスとなったのは2018年、及び2022年の2回だけですが、この年のVOOは6位/8位。多くの高配当ETFがVOOを上回っています。今後、下落、低迷するような相場が続けば、トータルリターンでも高配当ETFが勝る事があるかもしれません。

言い換えれば、今回の評価は、このように非常に堅調な相場が続いた10年強での評価という事に注意する必要あります。

各米国高配当ETFの相関係数

複数のETFに投資する方にとって重要なのは相関係数。

そこでS&P500(VOO)、各高配当ETFの相関係数を調べます。

*相関係数は各ETFのトータルリターン(ネット)月次騰落率の対数から算出。

[スマホの方は横にスクロールしてご覧下さい]

| VOO | VYM | HDV | SPYD | VIG | SCHD | SDY | NOBL | |

| VOO | --- | --- | --- | --- | --- | --- | --- | --- |

| VYM | 0.930 | --- | --- | --- | --- | --- | --- | --- |

| HDV | 0.843 | 0.958 | --- | --- | --- | --- | --- | --- |

| SPYD | 0.770 | 0.915 | 0.907 | --- | --- | --- | --- | --- |

| VIG | 0.970 | 0.952 | 0.882 | 0.791 | --- | --- | --- | --- |

| SCHD | 0.914 | 0.981 | 0.948 | 0.894 | 0.946 | --- | --- | --- |

| SDY | 0.900 | 0.971 | 0.938 | 0.941 | 0.935 | 0.964 | --- | --- |

| NOBL | 0.917 | 0.964 | 0.926 | 0.884 | 0.962 | 0.962 | 0.978 | --- |

S&P500/VOOに対してみた時、最も相関係数が小さいのがSPYD、0.8を切っています。

またHDVとの相関係数も小さくなっています。

一方、VOOと相関が強いのがVIG。

コロナ・ショックでの米国高配当ETFの最大下落率(ドローダウン) & それからの回復

下図は2020年コロナショックでの最大下落率(*)と2021年12月末日時点の回復度合い(2021.12末市場価格 / 2020年コロナショック前最高値 - 1)をプロットしています。

(*)2020年1~5月までの最高値から2020年1~12月までの最安値への騰落率から算出。

特に高配当株式ETFだからといってコロナショックでの下落が抑えられたという事はありません。寧ろ、VOOよりも大きく下落したETFが多くあります。

そして、その後の回復も(SCHD以外は)VOOが高くなっています。

ただ、SCHDだけはコロナショックでの下落も若干小さく、その後、VOOよりも順調に回復しています。

スポンサーリンク

トランプ 関税ショックでの米国高配当ETFの最大下落率(ドローダウン) & それからの回復

米国トランプ大統領は2025.4.2、各国への相互関税(実質的に関税の大幅な引き上げ)を発表しました。

これを受けて株価は大きく下落しましたが、この時の各ETFの最大下落率(*)を比較します。

(*)2025年1月~4月3日までの最高値から2025年4月の最安値への騰落率から算出。

今後、どのように進展していくのか未だ不透明な部分も多々ありますが、取り合えず現時点では、上乗せ税率の一時停止(延期)や各国との交渉が進み、やや市場も落ち着きを取り戻しつつあります。

そこで、2025年4月末時点での回復度合い(2025.4.30市場価格 / 2025.1~4.3までの最高値)も評価します。

トランプ関税ショックでの最大下落率が最も大きかったのがVOO/S&P500。

高配当株式ETFも大きく下落はしていますが、VOOよりは下落率が抑えられ、特にHDVの下落率が小さくなっています。

一方、VIGはVOOに近い下落率です。

尚、2025.4末時点では未だ十分回復したとは言えませんが、もともとの下落率が小さかったHDV、SDYなどは2025年最高値の-10%程度までは戻しています。

スポンサーリンク

まとめ

米国株式には高配当利回り、連続配当の銘柄が多く存在します。そして、それらを一つのパッケージにまとめた高配当ETFも複数存在します。

これらのETFは配当・分配金を目的に投資する方にとっては有効な投資手段となるでしょう。

一方で、資産形成期において大きな分配金は税制的にも決して有利とは言えません。

さらに、高配当ETFはトータルリターン(分配金再投資時のリターン(*1))ではS&P500等に劣後する時期が多いという点にも注意が必要です(*2)。

(*1)本記事でのトータルリターンの計算は分配金を国内非課税(米国は課税後)で再投資した結果ですので、実際のリターンは(NISAのような非課税口座を除き)配当利回りが高いほど、さらに不利になります。

(*2)あくまで今回評価した期間での結果です。特にこの10年間ほど株価はグロース株を中心に大きく上昇しましたので、一般的に配当利回りの高いバリュー株・ディフェンシブ銘柄を多く含む高配当ETFは、トータルリターンとして不利になった可能性もあります。

米国ETFへの投資は手数料が安く、定期買付などのサービスが充実しているSBI証券、楽天証券、マネックス証券がおすすめ。

*NOBLは楽天証券での取扱い無し、SCHDは国内主要ネット証券での取扱いはありません。

国内株式を対象とした高配当ETFは下記記事をご覧下さい。

スポンサーリンク

【備考】米国高配当株式ETFのベンチマーク、保有銘柄

以下、各ETFのベンチマークの簡単な解説、保有銘柄数、保有銘柄トップ10、さらにトップ10銘柄のS&P500での順位をまとめます。

*保有銘柄は2025.4.30時点(但しSCHD,NOBLは2023.3.1時点)

【VYM】Vanguard High Dividend Yield ETF (バンガード・米国高配当株式ETF)

FTSE High Dividend Yield Indexをベンチマークとするバンガード社ETF。

大型株を中心とした高配当利回りの米国株式(REITを除く)に投資する時価総額加重平均型指数。

| VYM | 保有銘柄数 587 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | Broadcom Inc [AVGO] | 4.8% | 8 |

| 2 | JPMorgan Chase & Co [JPM] | 3.7% | 12 |

| 3 | Exxon Mobil Corp [XOM] | 2.5% | 15 |

| 4 | Walmart Inc [WMT] | 2.3% | 18 |

| 5 | Procter & Gamble Co/The [PG] | 2.1% | 19 |

| 6 | UnitedHealth Group Inc [UNH] | 2.0% | 20 |

| 7 | Johnson & Johnson [JNJ] | 2.0% | 21 |

| 8 | Home Depot Inc/The [HD] | 1.9% | 22 |

| 9 | AbbVie Inc [ABBV] | 1.9% | 23 |

| 10 | Coca-Cola Co/The [KO] | 1.5% | 24 |

保有銘柄数が587と高配当ETF/ベンチマークのなかでは十分多い銘柄数です。

VYMには国内インデックスファンドを通しても投資出来ます。詳細は下記ページをご覧下さい。

Morningstar Dividend Yield Focus Indexをベンチマークとするブラックロック社ETF。

Morningstar US Market Indexの中から優良企業(競争優位性、平均以上の利益、配当の維持)、財務健全性でスクリーニングし(REITを除く)、配当利回りトップ75社から構成される配当加重型指数。

| HDV | 保有銘柄数 75 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | EXXON MOBIL CORP [XOM] | 7.8% | 15 |

| 2 | JOHNSON & JOHNSON [JNJ] | 5.4% | 21 |

| 3 | PROGRESSIVE CORP [PGR] | 5.1% | 50 |

| 4 | ABBVIE INC [ABBV] | 5.0% | 23 |

| 5 | CHEVRON CORP [CVX] | 4.7% | 33 |

| 6 | PHILIP MORRIS INTERNATIONAL INC [PM] | 4.4% | 25 |

| 7 | PROCTER & GAMBLE [PG] | 4.3% | 19 |

| 8 | CME GROUP INC CLASS A [CME] | 4.2% | 96 |

| 9 | AT&T INC [T] | 4.0% | 39 |

| 10 | COCA-COLA [KO] | 3.7% | 24 |

【SPYD】[State Street Global Advisors] SPDR Portfolio S&P500 High Dividend ETF (SPDR ポートフォリオS&P500高配当株式ETF)

S&P500 High Dividend Indexをベンチマークとするステート・ストリート社ETF。

S&P500構成銘柄のうち配当利回り上位80銘柄に投資する均等型指数(equal weight index)。

| SPYD | 保有銘柄数 77 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | PHILIP MORRIS INTERNATIONAL [PM] | 1.8% | 25 |

| 2 | CONSOLIDATED EDISON INC [ED] | 1.7% | 227 |

| 3 | CVS HEALTH CORP [CVS] | 1.7% | 116 |

| 4 | AT+T INC [T] | 1.6% | 39 |

| 5 | CROWN CASTLE INC [CCI] | 1.6% | 199 |

| 6 | EXELON CORP [EXC] | 1.6% | 189 |

| 7 | ABBVIE INC [ABBV] | 1.5% | 23 |

| 8 | ALTRIA GROUP INC [MO] | 1.5% | 94 |

| 9 | KENVUE INC [KVUE] | 1.5% | 202 |

| 10 | JM SMUCKER CO/THE [SJM] | 1.5% | 432 |

均等型指数ですので各保有銘柄1%台で、ここでの順位はあまり関係ありません。

S&P500順位の低い銘柄が多くなっています。

SPYDに国内インデックスファンドを通しても投資出来ます。詳細は下記ページをご覧下さい。

スポンサーリンク

【VIG】Vanguard Dividend Appreciation ETF (バンガード・米国増配株式ETF)

S&P U.S.Dividend Growers Indexをベンチマークとするバンガード社ETF。

10年以上連続で増配している銘柄から構成される時価総額加重平均型指数(4% Cap)。

(*)2021.9.19まではNASDAQ US Dividend Achievers Select Index(NASDAQ USディビデンド・アチーパーズ・セレクト・インデックス)がベンチマークでしたが、その後変更されました。よって本ETFの過去のパフォーマンスは、現在とはベンチマークが異なるものである事にご注意下さい。

ただ、NASDAQ US Dividend Achievers Select Indexも10年連続増配銘柄を対象とした指数です。

| VIG | 保有銘柄数 338 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | Broadcom Inc [AVGO] | 4.2% | 8 |

| 2 | Microsoft Corp [MSFT] | 4.1% | 2 |

| 3 | Apple Inc [AAPL] | 3.8% | 1 |

| 4 | Eli Lilly & Co [LLY] | 3.7% | 11 |

| 5 | JPMorgan Chase & Co [JPM] | 3.6% | 12 |

| 6 | Visa Inc [V] | 3.0% | 13 |

| 7 | Exxon Mobil Corp [XOM] | 2.4% | 15 |

| 8 | Mastercard Inc [MA] | 2.4% | 16 |

| 9 | Costco Wholesale Corp [COST] | 2.3% | 17 |

| 10 | Walmart Inc [WMT] | 2.2% | 18 |

TOP10はS&P500でも上位の銘柄が占めています。

VIGに国内インデックスファンドを通しても投資出来ます。詳細は下記ページをご覧下さい。

【SCHD】[Charles Schwab] Schwab U.S. Dividend Equity ETF (シュワブ米国高配当株式ETF)

ダウジョーンズ配当100インデックスをベンチマークとするチャールズ・シュワブ社ETF。

Dow Jones U.S. Broard Market Index(REIT除く)構成銘柄で10年連続配当、そしてキャッシュフロー・負債比率、ROE、年間配当利回り、5年間配当成長率からランク付けした上位100銘柄。

| SCHD | 保有銘柄数 103 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | CONOCOPHILLIPS [COP] | 4.4% | 84 |

| 2 | COCA-COLA [KO] | 4.4% | 24 |

| 3 | VERIZON COMMUNICATIONS INC [VZ] | 4.3% | 43 |

| 4 | LOCKHEED MARTIN CORP [LMT] | 4.2% | 95 |

| 5 | ALTRIA GROUP INC [MO] | 4.2% | 94 |

| 6 | HOME DEPOT INC [HD] | 4.0% | 22 |

| 7 | CHEVRON CORP [CVX] | 3.9% | 33 |

| 8 | ABBVIE INC [ABBV] | 3.9% | 23 |

| 9 | AMGEN INC [AMGN] | 3.9% | 57 |

| 10 | MERCK & CO INC [MRK] | 3.9% | 38 |

SCHDは残念ながら主要ネット証券での取扱いはありません。

ただし、国内インデックスファンドを通して投資出来ます。

【SDY】[State Street Global Advisors] SPDR S&P Dividend ETF (SPDR S&P高配当株式 ET)

S&P高配当貴族指数をベンチマークとするステート・ストリート社ETF。

20年以上増配している銘柄から構成され、配当利回りで加重。

| SDY | 保有銘柄数 149 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | VERIZON COMMUNICATIONS INC [VZ] | 2.5% | 43 |

| 2 | REALTY INCOME CORP [O] | 2.3% | 179 |

| 3 | TARGET CORP [TGT] | 1.9% | 206 |

| 4 | CHEVRON CORP [CVX] | 1.7% | 33 |

| 5 | MICROCHIP TECHNOLOGY INC [MCHP] | 1.6% | 305 |

| 6 | KENVUE INC [KVUE] | 1.4% | 202 |

| 7 | KIMBERLY CLARK CORP [KMB] | 1.4% | 208 |

| 8 | ABBVIE INC [ABBV] | 1.4% | 23 |

| 9 | PEPSICO INC [PEP] | 1.4% | 42 |

| 10 | WEC ENERGY GROUP INC [WEC] | 1.4% | 245 |

S&P500で下位の銘柄もトップ10に入っています。

スポンサーリンク

S&P500配当貴族指数をベンチマークとするプロシェアーズ社ETF。

S&P500構成銘柄の中で、25年以上連続で増配している企業、最低40銘柄以上から構成される均等加重時価総額(均等加重平均)の指数です。40銘柄に満たない場合は20年以上増配している企業の中から配当利回りの高い順に追加。

| NOBL | 保有銘柄数 69 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | ABBVIE INC [ABBV] | 1.6% | 23 |

| 2 | PPG INDUSTRIES INC [PPG] | 1.5% | 303 |

| 3 | NUCOR CORP [NUE] | 1.5% | 283 |

| 4 | SHERWIN-WILLIAMS CO/THE [SHW] | 1.5% | 118 |

| 5 | SMITH (A.O.) CORP [AOS] | 1.5% | 479 |

| 6 | S&P GLOBAL INC [SPGI] | 1.5% | 56 |

| 7 | ECOLAB INC [ECL] | 1.5% | 146 |

| 8 | ALBEMARLE CORP [ALB] | 1.5% | 491 |

| 9 | CARDINAL HEALTH INC [CAH] | 1.5% | 250 |

| 10 | TARGET CORP [TGT] | 1.5% | 206 |

均等型指数ですので各保有銘柄1.3~1.6%で、ここでの順位はあまり関係ありません。

また、ETFではなく(非上場の)インデックスファンドが複数販売されています。下記記事をご覧下さい。

【VOO】Vanguard S&P500 ETF (バンガード・S&P500 ETF)

米国を代表する株価指数といってもよいS&P500。大型株 約500銘柄から構成される時価総額加重平均型の指数です。

そのS&P500に連動するETFで低コストかつ人気があるのがバンガード社VOO。

| VOO | 保有銘柄数 505 | ||

| 銘柄[Ticker] | 比率 | S&P500 順位 | |

| 1 | Apple Inc [AAPL] | 6.8% | --- |

| 2 | Microsoft Corp [MSFT] | 6.2% | --- |

| 3 | NVIDIA Corp [NVDA] | 5.6% | --- |

| 4 | Amazon.com Inc [AMZN] | 3.7% | --- |

| 5 | Meta Platforms Inc [META] | 2.5% | --- |

| 6 | Berkshire Hathaway Inc [BRKB] | 2.1% | --- |

| 7 | Alphabet Inc [GOOGL] | 2.0% | --- |

| 8 | Broadcom Inc [AVGO] | 1.9% | --- |

| 9 | Tesla Inc [TSLA] | 1.7% | --- |

| 10 | Alphabet Inc [GOOG] | 1.6% | --- |

上位は日本でも良く知られた国際的な企業が占めています。

S&P500には米国ETFだけでなく、国内インデックスファンド、東証上場ETFでも投資出来ます。

インデックスファンドの詳細は下記ページをご覧下さい。

東証上場ETFの詳細は下記ページをご覧下さい。