国内株式に投資するアクティブファンド、ポートフォリアが運用するみのりの投信、及び確定拠出年金専用のみのりの投信(確定拠出年金専用)[みのりのDC]のパフォーマンスを評価します。

*みのりの投信(確定拠出年金専用)を以下、みのりのDCと表記します。

[最終更新日:2024.11.8]全て最新の情報に更新。

本記事は原則2024年10月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

みのりの投信、みのりのDCの基本情報

先ず、みのりの投信、みのりのDCの基本情報をまとめます。

*スマホの方は横にスクロールしてご覧ください。

| みのりの投信 | みのりのDC | |

| 運用会社 | ポートフォリア | |

| 設定日 | 2013年4月30日 | 2016年9月30日 |

| 信託期間 | 無期限 | |

| 運用形態 | アクティブファンド | |

| 投資形態 | ファミリーファンド | |

| ベンチマーク | 無 | |

| 参考指数 | 無 | |

| 購入時手数料 | 上限4.4% (販売会社が独自に設定) *主要ネット証券 は無料(ノーロード) | (販売会社が独自に設定) 現時点で手数料を徴収 している販売会社は無 |

| 信託財産留保額 | 無 | |

| 信託報酬(税込)(*1) | 1.925% 以下 | 1.705% 以下 |

| 実質コスト | 1.990%(*2) | 1.773%(*2) |

| 純資産総額 (2024.10.31時点) | 207.5億円 | 40.1億円 |

| 分配金実績 | 無 | 無 |

| NISA(つみたて投資枠) | 対象外 | --- |

| NISA(成長投資枠) | 対象 | --- |

| 個人型 確定拠出年金 (iDeCo) | --- | SBI証券 (オリジナル) 北國銀行 |

| SBI証券 ポイント還元 年率 | 0.10% (対象投資信託1,000万円 以上保有で0.20%) | --- |

| 楽天証券 ポイント還元 年率 | ---%(*3) | --- |

(*1)信託報酬は後述するように純資産総額に応じて下がる体系。

(*2)2024.4.1決算時データ。

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

みのりの投信、みのりのDCは、基本的に同じ方針に基づき、同じマザーファンドで運用されています。異なるのは販売形態、そして信託報酬。信託報酬はみのりのDCの方が0.22ポイント低くなっています。

以後、評価は運用期間が長いみのりの投信を中心に行います。

純資産総額に応じて低くなる信託報酬

みのりの投信、みのりのDCとも、純資産総額に応じて信託報酬が下がる料率体系となっています。

*注:信託報酬が下がるのは、純資産総額が下表の資産額にある部分のみで、全体に対する信託報酬率が下がるわけではありません。

| 純資産総額 | みのりの投信 | みのりのDC |

| 300億円以下 | 1.925% | 1.705% |

| 300億円超 500億円以下 | 1.815% | 1.485% |

| 500億円超 1,000億円以下 | 1.705% | 1.375% |

| 1,000億円超 | 1.595% | 1.265% |

みのりの投信は一時300億円を超えていましたが、現時点(2024.10.31)では207億円と最近は純資産が減少傾向にあります。

みのりのDCは、販売会社も少なく300億円超になるのはまだまだ先でしょう。

スポンサーリンク

みのりの投信、みのりのDCの運用方針、投資対象

運用方針

「みのりの投信」は、お客様の資産形成のために、

日本円でみた資産の着実な成長を図る事を目的とし、

「みのりの投信マザーファンド」の受益証券を通じて、

日本および海外の株式から選んだ「剛・柔・善」企業への規律ある集中投資によって、

"階段型"に基準価額が上昇する絶対収益型の投資信託を目指します。

みのりの投信 交付目論見書より引用。

目論見書では海外株式にも投資できるようになっていますが、実際は日本株式のみに投資しているようです。

投資対象

2024年9月末の投資状況が下図。

みのりのみのり(月次レポート2024年9月)より引用

相場状況により現金比率を高めたり、あるいは先物売建により、実質的な株式保有比率を下げる事があります。

また組入銘柄は34と少なく、比較的集中投資しています。

スポンサーリンク

みのりの投信(みのりのDC)のパフォーマンス ~過去の運用成績~

みのりの投信の過去のパフォーマンスを調査します。

みのりの投信にはベンチマークも参考指数もありませんが、国内株式に投資するファンドですのでTOPIX、及び人気のひふみ投信とも比較します。

*ひふみ投信は一部を外国株式にも投資します。

*TOPIXは野村 NEXT FUNDS TOPIX連動型上場投資信託【1306】のデータ使用。

*年率リターン・リスクは月次データ(終値)より計算。またシャープレシオは、無リスク資産の収益率0として計算しています。

*基準価額は各運用会社、または投資信託協会より引用。分配金がある場合は、分配金再投資の価額に独自に変換。

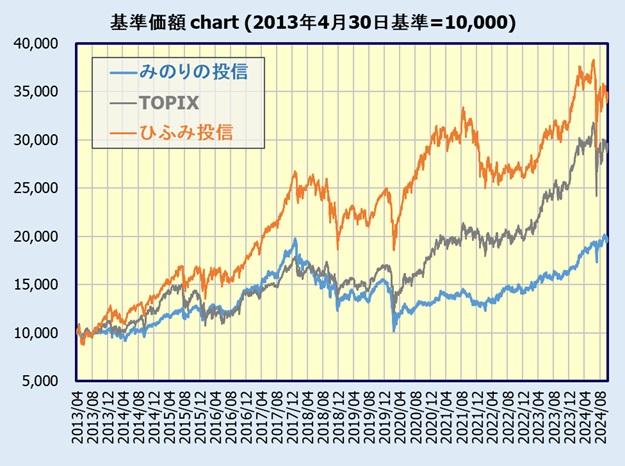

基準価額のチャート

みのりの投信の設定日2013年4月30日を基準(10,000)として規格化した基準価額のチャートを、TOPIX、及びひふみ投信とともに示します。

設定から2018年頃まではみのりの投信はTOPIXと概ね同等だったものの、その後、劣後しはじめ、特に2020年3月のコロナショック後の回復はTOPIXに大きく負けているように見えます。

また全体を通してひふみ投信には大きく負けています。

以下、パフォーマンスを詳細に解析していきます。

設定来の運用実績(リターン・リスク)

設定日の月末(2013.4)から2024年10月末までの11年半のリスク・リターンを下表にまとめます。

| みのりの投信 | TOPIX | ひふみ投信 | |

| 年率リターン | 6.11% | 9.88% | 11.45% |

| 年率リスク | 12.09% | 14.34% | 14.41% |

| シャープレシオ | 0.51 | 0.69 | 0.79 |

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

設定から現在までの結果を見ると、ひふみ投信はおろかTOPIXにもリターンで大きく負けています。

一方、リスクはみのりの投信が最も小さくなっています。

ただ、如何せんリターンが低すぎます。その結果、シャープレシオでも負けています。

スポンサーリンク

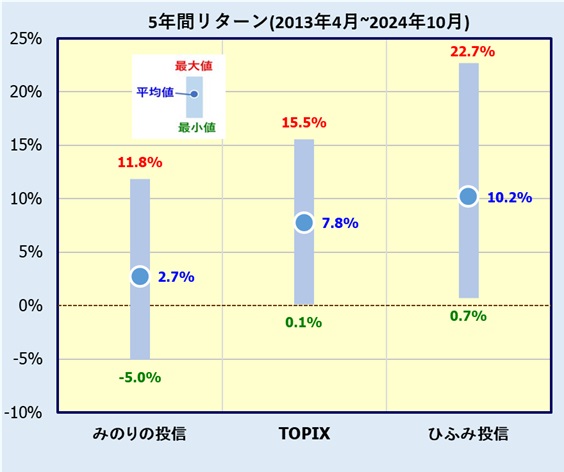

5年間の運用成績(2013年4月~2024年10月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで、2013年4月から5年間、さらに2013年5月から5年間・・・2019年10月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスク(いずれも年率)を計算します。全部で79個(区間)のデータとなります。

この複数の5年間の年率リターンの平均、最大値、最小値をプロットしたのが下図。

みのりの投信はひふみ投信には大きく負け、TOPIXにも負けています。

下表に5年間のリターン、リスクの平均値をまとめます。(ここでのリターン、リスク、シャープレシオは79区間の平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| みのりの投信 | TOPIX | ひふみ投信 | |

| 年率リターン | 2.72% | 7.76% | 10.19% |

| 年率リスク | 14.01% | 15.00% | 15.16% |

| シャープレシオ | 0.19 | 0.52 | 0.67 |

リスクはみのりの投信が最も小さくなっていますが、リターンはTOPIX、ひふみ投信より小さく、シャープレシオでも負けています。

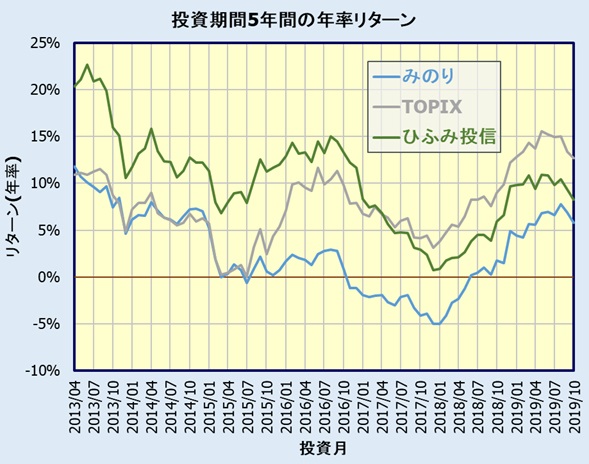

次に、投資月に対する5年間のリターン、リスク、シャープレシオ(全て年率)をプロットしてみます。

年率リターン

投資月が2015年6月頃まではTOPIXと概ね同等のリターンを残しています。ただ、それ以降はTOPIXに大きく負けています。

5年間のパフォーマンスですので、要は、投資終了月がコロナショック後の区間ではTOPIXに大きく劣後しているという事です。コロナショック後、株式相場は急速に回復しましたが、実質的株式組入比率が低かったみのりの投信は、その回復相場に乗り遅れた形となっています。

尚、この79区間の5年間で、みのりの投信はTOPIXに対し11勝68敗と大きく負け越し、ひふみ投信には0勝79敗と完敗です。

因みに、5年間の投資期間にコロナショックを含まない、投資終了月が2020年2月までの23区間では、TOPIXに10勝13敗とほぼ互角の成績になります。

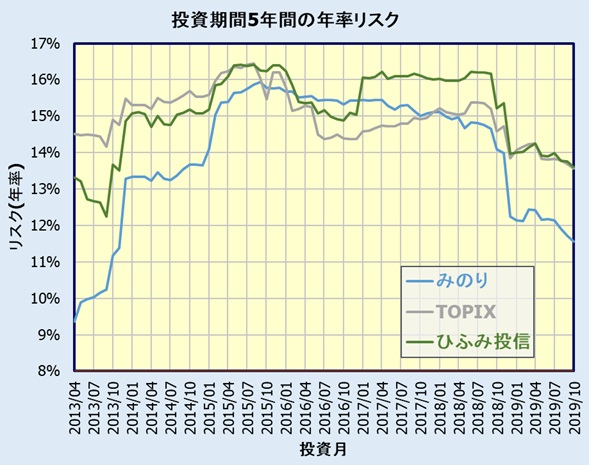

年率リスク

リスクでは全79区間でTOPIXに対し56勝23敗、ひふみ投信に対し69勝10敗と大きく勝ち越しています。

*リスクですので小さい方を勝と判定。

特に最近のリスクが小さくなっています。

シャープレシオ

リスクは小さいもののリターンで大きく負けているみのりの投信は、シャープレシオでTOPIXに対し21勝58敗と負け越し、ひふみ投信に対しては0勝79敗と完敗です。

スポンサーリンク

1年間騰落率 年別比較

次に各年(1年毎)の1年騰落率(リターン)を比較します。

*2024年は10月まで

| 騰落率が高い方 |

| みのりの投信 | TOPIX | 差 | |

| 2024年 (10月まで) | 20.0% | 16.3% | +3.7%pt |

| 2023年 | 14.4% | 28.2% | -13.8%pt |

| 2022年 | 8.5% | -2.5% | +11.1%pt |

| 2021年 | 1.9% | 12.6% | -10.8%pt |

| 2020年 | -15.5% | 7.3% | -22.8%pt |

| 2019年 | 18.7% | 18.0% | +0.8%pt |

| 2018年 | -30.4% | -16.1% | -14.3%pt |

| 2017年 | 32.2% | 22.1% | +10.2%pt |

| 2016年 | 12.4% | 0.2% | +12.2%pt |

| 2015年 | 14.3% | 11.9% | +2.4%pt |

| 2014年 | 6.1% | 10.1% | -4.0%pt |

年別の勝敗で見るとみのりの投信の6勝5敗でTOPIXと互角。

ただ、2020年、2021年、2023年での負けが大きく響き、設定来現時点までのパフォーマンスが悪くなっています。

一方で2022年はTOPIXを大きくアウトパフォームしています。

みのりの投信、みのりのDCの比較

同じ方針で運用されるみのりの投信、みのりのDCですが、念のためリターンを比較してみます。

2024年10月末日時点の3年間の年率リターンです。

| ファンド | リターン (年率) |

| みのりの投信 | 12.72% |

| みのりのDC | 12.93% |

| みのりの投信のリターンをDCの実質コストに換算 | 12.97% |

信託報酬の低いみのりのDCの方が当然リターンは高くなっています。

みのりの投信のリターンを、下式でDCの信託報酬(実質コスト)で換算した値は、実際のみのりのDCのリターンに概ね一致することから、両者の違いは信託報酬だけで運用そのものは同じである事がわかります。

*みのりの投信の年率リターンをT1、実質コストS1、みのりのDCの年率リターンをT2、実質コストS2としたとき、

T2 = (T1+1) x (1-S2) / (1-S1) -1

スポンサーリンク

みのりの投信、みのりのDCの人気 ~資金流出入額~

みのりの投信の人気を月次資金流出入額・純資産総額から見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

みのりの投信

2017年には大きな資金流入がありましたが、その後徐々に減り始め、2019年ごろから資金流出の月が多くなっています。

純資産総額も2018年始めには350億を超えましたが、その後減少に転じ、今(2024.10末)では207億。

最近はあまり人気がないようです。

みのりの投信(確定拠出年金専用)[みのりのDC]

確定拠出年金専用だけあって、資金流入は安定していますが、2社しか取り扱いがない事もあり、その額は0.2~0.5億程度と大きくはありません。

純資産総額も設定から8年強で40億程度にとどまっています。

スポンサーリンク

まとめ

以上、国内株式に投資するアクティブファンド、みのりの投信、みのりの投信(確定拠出年金専用)[みのりのDC]のパフォーマンスをTOPIX、及びひふみ投信との比較を中心に評価しました。

*みのりの投信にはベンチマーク、参考指数はありませんが、国内株式中心に投資するファンドである事からTOPIXと比較しています。

設定当初数年は比較的良好なパフォーマンスを示していましたが、コロナショック後の株価回復に乗り遅れたことで、直近のパフォーマンスはひふみ投信のみならずTOPIXにも劣後しています。

また、リスクの小ささが本ファンドの特徴の一つでもありますが、リターンの低さをカバーできるほどではありません。

そして、パフォーマンスの悪化とともに資金流入も減少し、最近は資金流出の月も多くなっています。

今後、直近のパフォーマンスの悪化をどれだけリカバリーできるかに注目しましょう。

*これらは全て過去のデータですので、将来のリターンを保証するものではありません。

販売会社

みのりの投信は下記ネット証券で購入できます。

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

また、みのりのDCを個人型確定拠出年金(iDeCo)で取り扱っているのはSBI証券 iDeCo(オリジナルプラン)です。

*SBI証券 iDeCO(オリジナルプラン)は既に新規申込を終了し、セレクトプランのみの申込となっています。

他の人気・低コストのアクティブファンド一覧(国内株式)は下記ページを参照して下さい。

![みのりの投信(確定拠出年金専用)[みのりのDC]の人気・評判](https://shintaro-money.com/wp-content/uploads/2024/11/minorino-dc-flow_202410.jpg)