レオス・キャピタルワークス株式会社が運用するひふみ投信・ひふみプラス・ひふみ年金のパフォーマンスを調査します。

ひふみ投信は日本株式を中心に投資するアクティブ・ファンドです。

[最終更新日:2025.7.2]純資産総額、「最新の騰落率」を2025.6末時点の情報に更新。

[2025.3.14]全て最新の情報に更新

本記事は原則2025年2月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

ひふみ投信・ひふみプラス・ひふみ年金の特徴、基本情報

3つのひふみ

レオス・キャピタルワークス株式会社が運用、そして販売している直販専用のひふみ投信、

証券会社・銀行で購入できるひふみプラス、

そして確定拠出年金で購入できるひふみ年金と3種類のファンドがあります。

三つのファンドとも、同じマザーファンド(ひふみ投信マザーファンド)で運用しますので、基本的に販売形式、及び信託報酬の違いだけで、同じものと思って構わないでしょう。(後でデータを示しますが若干の違いはあります。)

ひふみ投信・ひふみプラス・ひふみ年金の基本情報

先ず、ひふみ投信・ひふみプラス・ひふみ年金の基本情報をまとめます。

| ひふみ投信 | ひふみプラス | ひふみ年金 | |

| 運用会社 | レオス・キャピタルワークス | ||

| 設定日 | 2008年10月1日 | 2012年5月28日 | 2016年10月3日 |

| 信託期間 | 無期限 | ||

| 運用形態 | アクティブファンド | ||

| 投資形態 | ファミリーファンド | ||

| ベンチマーク | 無 | ||

| 参考指数 | TOPIX(配当込) | ||

| 購入時手数料 | 無 | 上限3.3%(販売会社が独自に設定) *主要ネット証券は無料(ノーロード) | (販売会社が独自に設定) |

| 信託財産留保額 | 無 | 無 | 無 |

| 信託報酬(税込) | 1.078% (*1) | 1.078% (*2) | 0.836% |

| 実質コスト (2024.9.30時点) | 1.254% | 1.066% | 1.011% |

| 純資産総額 (2025.6.30時点) | 1,737億円 | 5,823億円 | 883億円 |

| マザーファンド 純資産総額 | 8,464億円(2024.9.30時点) | ||

| 分配金実績 | 無 | ||

| NISA(つみたて投資枠) | 対象 | 対象 | --- |

| NISA(成長投資枠) | 対象 | 対象 | --- |

| 個人型確定拠出年金 (iDeCo) | --- | --- | マネックス証券 SBI証券 松井証券 など |

| SBI証券ポイント還元 (年率) | --- | 0.10% (対象投資信託1,000万円以上保有で0.20%) | --- |

| 楽天証券ポイント還元 (年率) | --- | ---%(*3) | --- |

| マネックス証券 ポイント還元 (年率) | --- | 0.08% | --- |

| 松井証券 ポイント還元 (年率) | --- | 0.355% | 0.355% (*4) |

(*1)ひふみ投信には資産形成応援団として実質的な信託報酬割引サービスがあります。(後述)

(*2)ひふみプラスは、純資産総額500億円を超える分は0.9680%、1,000億円を超える部分は0.8580%となります。2025.2末時点の純資産総額で計算すると信託報酬0.889%となります。

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*4)松井証券はiDeCoで保有する投資信託にもポイント還元を受けられます。但し、松井証券総合口座開設、そしてiDeCoとの連携が必要。

ひふみ投信 資産形成応援団

ひふみ投信には「資産形成応援団」という、保有期間に応じた実質的な信託報酬割引サービスがあります。

保有継続年数が5年以上で0.2%、10年以上で0.4%還元されます。(現金還元ではなく新たなひふみ投信の買付)

信託報酬が、それぞれ0.2%、0.4%割引されるのと概ね等価です。

*あくまで5年、または10年以上継続保有した口数に対しての還元です。

*ひふみプラスやひふみ年金は対象外です。

*以後の解説、評価は特に断りが無い限りひふみ投信を代表として用います。

スポンサーリンク

ひふみ投信・ひふみプラス・ひふみ年金の運用方針、投資対象

運用方針

1. 主に日本の成長企業に投資します。

(国内外の上場株式を主要な投資対象とし、市場価値が割安と考えられる銘柄を選別して長期的に投資)2. 守りながらふやす運用に挑戦します。

(状況に応じて株式の組入比率は変化します。50%未満の範囲内で現金を保有する場合もあります)3.顔が見える運用。

(運用者をホームページ上に公開、YouTubeでの運用報告会などの動画公開、全国各地でのセミナー開催など)~レオス公式サイトより一部編集して引用~

主に国内株式、特に中小型株を中心に投資するアクティブファンドですが、近年は、その純資産総額の増加とともに外国株式への投資も行っています。

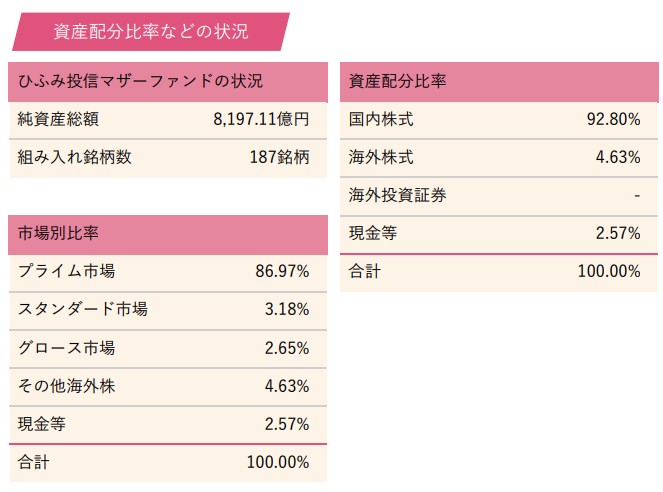

資産配分比率・投資対象

直近の資産配分

2025年2月末時点の銘柄総数は187銘柄、そのうち、国内株式92.8%、海外株式4.6%、現金 2.6%となっています。

以前より大型株が増えたとはいえ、依然、中小型株比率が16%程あります。

画像引用:ひふみ投信 月次報告書(2025/2)

資産配分比率の変遷

「ひふみ投信マザーファンド」の資産配分比率の変遷を見てみます。

*スマホでご覧の方は横にスクロールして下さい。

| 2025.2 | 2024.1 | 2023.1 | 2022.2 | 2021.2 | |

| 純資産総額 (億円) | 8,197 | 8,185 | 7,097 | 6,572 | 6,239 |

| 組入銘柄数 | 187 | 194 | 275 | 264 | 266 |

| 資産配分比率 | |||||

| 国内株式 | 92.8% | 91.2% | 89.3% | 84.4% | 84.0% |

| 海外株式 | 4.6% | 7.5% | 4.8% | 10.9% | 12.0% |

| 現金等 | 2.6% | 1.3% | 5.9% | 4.5% | 3.1% |

| 時価総額別比率 | |||||

| 大型株 | 80.9% | 78.7% | 68.2% | 64.6% | 39.5% |

| 中小型株 | 15.6% | 18.8% | 24.2% | 28.2% | 52.4% |

| 超小型株 | 0.9% | 1.3% | 1.7% | 2.8% | 5.0% |

| 現金など | 2.6% | 1.3% | 5.9% | 4.5% | 3.1% |

| 2020.2 | 2019.2 | 2018.2 | 2017.2 | |

| 純資産総額 (億円) | 6,123 | 7,569 | 7,027 | 1,418 |

| 組入銘柄数 | 213 | 237 | 225 | 126 |

| 資産配分比率 | ||||

| 国内株式 | 57.0% | 85.1% | 90.2% | 90.6% |

| 海外株式 | 11.8% | 11.8% | 6.6% | 0.0% |

| 現金等 | 31.2% | 3.1% | 3.2% | 9.4% |

| 時価総額別比率 | ||||

| 大型株 | 20.0% | 46.2% | 45.9% | --- |

| 中小型株 | 40.4% | 45.4% | 46.2% | --- |

| 超小型株 | 8.4% | 5.2% | 4.8% | --- |

| 現金など | 31.2% | 3.1% | 3.2% | --- |

データ引用:ひふみ投信 月次報告書

2017年2月、テレビ「カンブリア宮殿」で取り上げられて以来、急速に純資産を増やし1年後の2018年2月には約5倍と大きな人気を集めました。そして純資産総額の増加とともに組入銘柄数の増大、海外株式への投資開始・比率増大が見て取れます。また最近は大型株比率も高くなってきました。

ただ、2018年後半をピークにその後の純資産総額は横ばい、一時期はやや減少に転じています。

その後2023年から2024年1月にかけては株価・基準価額の上昇で再び増加しています。

尚、2020年2月のコロナショック時には現金比率を31%まで増やしているのも「守りながらふやす」本ファンドの特徴です。

スポンサーリンク

ひふみ投信・ひふみプラス・ひふみ年金の運用成績・パフォーマンス

*基準価額は運用会社のサイトまたは投資信託協会より入手。分配金がある場合は、分配金再投資の価額に独自に変換。

*TOPIXは野村 NEXT FUNDS TOPIX連動型上場投信【1306】のデータ使用。

基準価額のチャート

ひふみ投信の設定日2008年10月1日を基準(10,000)として規格化した基準価額のチャートをTOPIXと比較します。

チャートを見ただけで、設定来の成績ではひふみ投信がTOPIXを大きく上回っている事が分かります。

これを、もう少し詳細に調査、比較していきます。

*以下、(年率)リターン、(年率)リスク、シャープレシオという言葉が出てきますが、年率リターンは1年間に基準価額がどれだけ上がったか(あるいは下がったか)、リスクはリターンのバラツキ、そしてリターンをリスクで割った値がシャープレシオです。勿論、リターンが大きく、リスクは小さく、シャープレシオは大きい方が優れたファンドという事になります。

*リターン・リスクとも月次データより独自に計算。シャープレシオは無リスク資産の利回り0で計算。

設定来の運用実績(リターン・リスク)

2025年2月末時点の16年4カ月の運用成績をまとめます。設定からほぼ全期間のデータになります。

| ひふみ投信 | TOPIX | |

| 年率リターン | 12.56% | 9.40% |

| 年率リスク | 14.53% | 15.76% |

| シャープレシオ | 0.86 | 0.60 |

ひふみ投信はTOPIXをリターンで大きく上回り、リスクもTOPIXより小さく、シャープレシオでは1.4倍程の成績をあげています。

スポンサーリンク

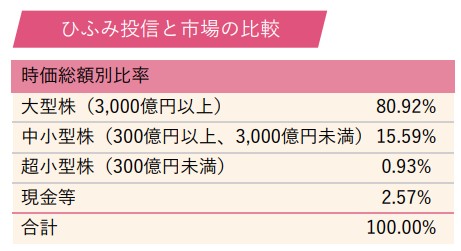

5年間の運用成績(2008年10月~2025年2月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで、2008年10月から5年間、さらに2008年11月から5年間・・・2020年2月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスクを計算します。全部で137個(区間)のデータとなります。

この複数の5年間のリターンの平均、最大値、最小値をプロットしたのが下図。

下表に5年間のリターン、リスクの平均値をまとめます。(ここでのリターン、リスク、シャープレシオは137区間の平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| 平均値 | ひふみ投信 | TOPIX |

| 年率リターン | 14.77% | 10.28% |

| 年率リスク | 15.06% | 15.97% |

| シャープレシオ | 0.98 | 0.64 |

複数の5年間での比較でも、その平均値でひふみ投信がTOPIXを大きく上回っている事がわかります。リターンだけでなく、リスクも低く、シャープレシオでも勝っています。

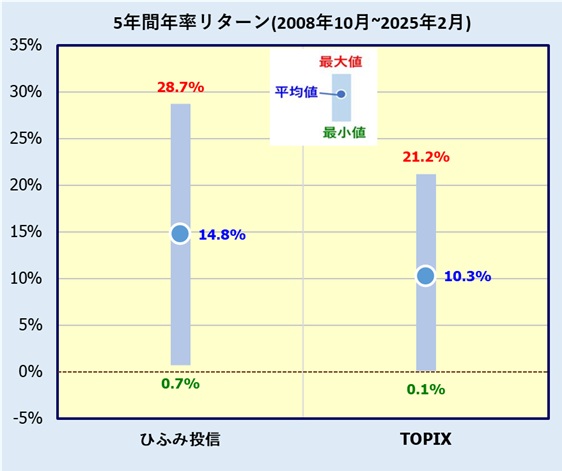

次に、投資月に対する5年間のリターン(年率)をプロットします。

この137区間でリターンはひふみ投信の103勝34敗と圧勝です。

投資月が2017年4月までであれば、5年間のリターンにおいて、常にひふみ投信がTOPIXを上回っていたという事です。

一方、投資開始月が2017年5月以降、2020年2月(~2025年2月)までの直近34区間においてはひふみ投信の全敗。最近は冴えない成績に終わっています。

スポンサーリンク

1年間騰落率 年別比較

次に各年(1年毎)の1年騰落率(リターン)を比較します。

| 騰落率が高い方 |

| ひふみ投信 | TOPIX | 差(%pt) | |

| 2024年 | 12.4% | 20.3% | -7.9 |

| 2023年 | 20.6% | 28.2% | -7.6 |

| 2022年 | -13.6% | -2.5% | -11.1 |

| 2021年 | 3.1% | 12.6% | -9.5 |

| 2020年 | 20.5% | 7.3% | 13.2 |

| 2019年 | 22.8% | 18.0% | 4.8 |

| 2018年 | -21.4% | -16.1% | -5.3 |

| 2017年 | 44.8% | 22.1% | 22.8 |

| 2016年 | 4.5% | 0.2% | 4.3 |

| 2015年 | 21.7% | 11.9% | 9.8 |

| 2014年 | 14.0% | 10.1% | 3.9 |

| 2013年 | 68.0% | 54.1% | 13.8 |

| 2012年 | 22.2% | 20.6% | 1.5 |

| 2011年 | -1.3% | -17.0% | 15.7 |

| 2010年 | 1.9% | 0.9% | 0.9 |

| 2009年 | 10.2% | 7.4% | 2.8 |

2009年~2024年の16年間でひふみ投信はTOPIXに11勝5敗の好成績です。圧巻は2011年と2017年。TOPIXに対して16~23%ポイントも上回っています。

ただ、純資産総額が急激に増えた2018年、そして直近4年間でもTOPIXに対し大きく劣後しています。

ひふみ投信、ひふみプラス、ひふみ年金

前述のように3本のファンドとも同じマザーファンドで運用しており、信託報酬の差以外は同じ運用成績になる筈です。

念のため、2025年2月末日時点の1年リターンを見てみます。

| ひふみ投信 | ひふみプラス | ひふみ年金 | |

| リターン(年率) | -4.75% | -4.56% | -4.50% |

| ひふみ投信との 騰落率の差 | --- | +0.19% | +0.25% |

| ひふみ投信との 信託報酬の差 | --- | -0.19% (*) | -0.24% |

(*)ひふみプラスは500億円以上、1,000億円以上で信託報酬が引き下げられますが、これを考慮し現時点の純資産総額で計算した概算の信託報酬を使用。

3本でリターンに差がありますが、概ね信託報酬の差で説明できます。

*厳密にはコスト(S1,S2)の異なる二つのファンドの騰落率(T1,T2)の関係は、T2 = (T1+1) x (1-S2) / (1-S1)-1

[注意]信託報酬が高いひふみ投信の騰落率が最も悪くなっていますが、前述のようにひふみ投信には「資産形成応援団」という実質的な信託報酬割引制度があり(騰落率には反映されない)、これを考慮すると、超長期で保有する場合はひふみ投信が有利になる事があります。

直近の騰落率[利回り] ~2025年6月末日時点~

*本章は原則毎月更新します。

直近の騰落率を、参考指数であるTOPIXと比較します。

*TOPIXはETF 1306のデータを引用

*3年・5年騰落率は年率表記。

[表をクリックすると拡大します]

最近の成績が冴えない事もあり、ここで評価した1カ月を除く全ての期間の騰落率でTOPIXに大きく負けています。

スポンサーリンク

ひふみ投信・ひふみプラス・ひふみ年金の人気

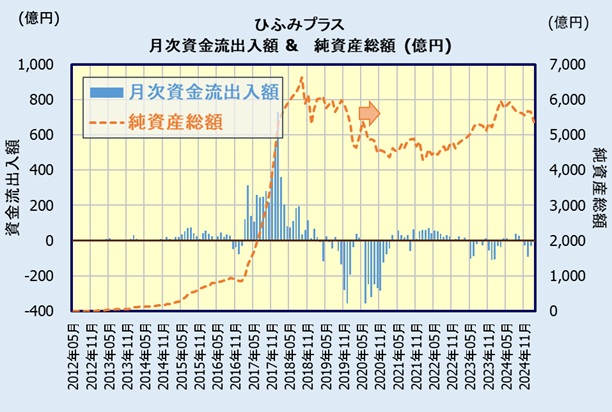

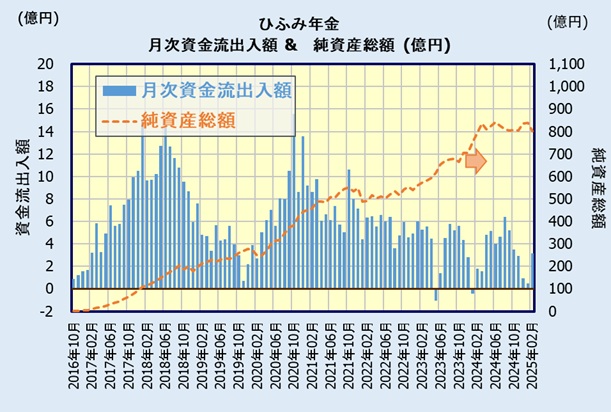

月次資金流出入額、純資産総額からひふみ投信・ひふみプラス・ひふみ年金の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

ひふみ投信

2017年、急激に資金流入が増えるものの、2018年後半より毎月資金流出が続いています。2018年の成績が振るわなかった事で売却した方が多かったのでしょう。

その後2021年には再び資金流入に転じましたが、2023年以降、また資金流出の月が多くなっています。

純資産総額は、大きな資金流出があったものの、2019年、2020年の圧倒的なパフォーマンスによりほぼ横ばいをキープ、最近は相場が好調な事もありやや増加しています。

ひふみプラス

ひふみプラスもひふみ投信と同様の傾向で2018年後半~2020年は大きな資金流出がありました。資金流出の額も大きく、さすがに純資産総額も減少しています。

その後、2021~2022年は資金流入があったものの、2023年以降は再度資金流出の月が多くなっています。

ひふみ年金

ひふみ年金は確定拠出年金用ファンドだけあって、資金流入が一時期減った月はあったものの流出の月は少なく、2020年以降は数億/月レベルの資金流入になっています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ

以上、人気のひふみ投信、ひふみプラス、ひふみ年金の解説・評価でした。

過去において参考指数であるTOPIXを大きく上回る好成績を残しています。

ただ、2017年からの急激な資金流入増大の影響なのかどうかは分かりませんが、2018年が冴えない結果に終わり、そして、2021~2024年と直近4年連続でTOPIXに対し大きく劣後しています。

2025年、再びかつての素晴らしいパフォーマンスを出すことが出来るかに注目です。

尚、海外株式にも投資を始めたとはいえ、まだ分散が十分とは言えませんので、ひふみ投信・ひふみプラス・ひふみ年金に加え、先進国株式・新興国株式インデックスファンドなどにも投資する事で、より広く世界分散投資が可能になります。

同じレオスが運用し、海外株式に投資するアクティブファンド ひふみワールドもあります。

*これらは全て過去のデータですので、将来のリターンを保証するものではありません。投資は自己責任でお願いします。

販売会社

ひふみ投信

ひふみ投信は、レオス・キャピタルに口座を開設し、そこで購入する事になります。

月1,000円から積み立てる事が出来、2024年からの新NISA、つみたて投資枠、成長投資枠の両方で購入出来ます。

販売会社レオスのひふみ投信

ひふみプラス

ひふみプラスは多くの証券会社、銀行で取扱っています。

但し、一部金融機関では購入時手数料がかかるところがありますので、購入時手数料無料のネット証券をお勧めします。

NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

ひふみ年金

個人型確定拠出年金(iDeCo)でひふみ年金の取扱いがあり、かつ運営管理機関手数料が無料になるのはSBI証券、マネックス証券、松井証券などです。

販売会社(PR)マネックス証券 iDeCo、松井証券 iDeCo、SBI証券 iDeCo

他の人気・低コストのアクティブファンド一覧は下記ページを参照して下さい。