1本のファンドで日本を含む全世界の株式・債券に分散投資できるインデックス型のバランスファンド、世界経済インデックスファンド、SMT 世界経済インデックス・オープンついて解説します。

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2025.5.9]全て最新の情報に更新。

本記事は原則2025.4末日時点の情報に基づいて記載しています。

スポンサーリンク

見出し

世界経済インデックスファンド、SMT 世界経済インデックス・オープンの基本情報

世界経済インデックスファンド/SMT 世界経済インデックス・オープンは、三井住友トラスト・アセットマネジメントが運用するファンドです。全世界の株式・債券に50%ずつ投資するファンドですが、株式比率を高めた「株式シフト型」、債券比率を高めた「債券シフト型」もラインアップされています。

本記事では下記6本のファンドを解説します。

- 世界経済インデックスファンド

- 世界経済インデックスファンド(株式シフト型)

- 世界経済インデックスファンド(債券シフト型)

- SMT 世界経済インデックス・オープン

- SMT 世界経済インデックス・オープン(株式シフト型)

- SMT 世界経済インデックス・オープン(債券シフト型)

尚、株式シフト、債券シフトでもない世界経済インデックスファンド・SMT 世界経済インデックス・オープンを、本記事では「標準」と便宜上呼ぶ場合があります。

先ず、各ファンドの基本情報をまとめます。

[スマホの方は横にスクロールしてご覧ください]

| 世界経済 インデックス ファンド (株式シフト型) (債券シフト型) | SMT 世界経済 インデックス ・オープン (株式シフト型) (債券シフト型) | |

| 運用会社 | 三井住友トラスト・アセットマネジメント | |

| 設定日 | (標準)2009年1月16日 (株式・債券) 2013年11月8日 | 2017年8月25日 |

| 運用形態 | インデックスファンド (*1) | |

| 投資形態 | ファミリーファンド | |

| ベンチマーク | --- | |

| 参考指数 | --- | |

| 購入時手数料 | 上限3.3% *主要ネット証券では無料 | |

| 信託財産留保額 | 0.1% | |

| 信託報酬(税込) | (標準)0.550% (株式)0.605% (債券)0.495% | |

| 実質コスト | 2025.1.20決算より (標準)0.626% (株式)0.688% (債券)0.569% | 2024.6.10決算より (標準)0.639% (株式)0.703% (債券)0.575% |

| 純資産総額 | 2025.4.30時点 (標準)3,707.6億円 (株式)62.5億円 (債券)9.2億円 | 2025.4.30時点 (標準)69.6億円 (株式)227.1億円 (債券)106.0億円 |

| (マザーファンド) 純資産総額 | --- | |

| 分配金実績 | (標準)有 *2016年以降は無 (株式・債券)無 | 無 |

| NISA (つみたて投資枠) | 標準・株式 のみ対象 *債券シフト は対象外 | 対象商品 |

| NISA(成長投資枠) | 対象商品 | 対象商品 |

| SBI証券 ポイント還元年率 | 0.10% (対象投資信託1,000万円以上保有で0.20%) | |

| 楽天証券 ポイント還元年率 | ---%(*2) | |

| マネックス証券 ポイント還元年率 | 0.08% | |

| 松井証券 ポイント還元年率 | (標準)0.25% (株式)0.28% (債券)0.22% | |

(*1)本ファンドにはベンチマーク・参考指数がなく厳密な意味でのインデックスファンドかは判断が難しいところですが、本サイトでは便宜上インデックス型と分類します。

尚、投資対象の各マザーファンドはインデックス運用です。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

世界経済インデックスファンドとSMT 世界経済インデックス・オープンの違い

長い運用実績を誇る世界経済インデックスファンドに対し、SMT 世界経済インデックス・オープンは2017年に設定された比較的新しいファンドです。

後述するように両ファンドとも地域別のGDP比率をベースに基本組入比率(資産配分)を決定しますが、

それぞれの交付目論見書を見ると、

世界経済インデックスファンド

- GDP総額の比率を参考に決定。

- 原則として年1回地域別構成比の見直しを行う場合があります。

SMT 世界経済インデックス・オープン

- GDP総額の比率に基づき決定。

- 年1回地域別構成比の見直しを行います。

と、若干表現に違いがあり、

さらに、世界経済インデックスファンドは「組入比率は市場動向等を勘案して調整を行う事があります」との記載もあります。

これから読み取るに、

GDP比率に忠実に資産配分を決定するのがSMT 世界経済インデックス・オープン、

GDP比率を参考にしつつも、これに運用会社(ファンドマネージャー)の方針で若干アクティブな要素を入れて資産配分を決定するのが世界経済インデックスファンド

と推測されます。

例えば、SMT 世界経済インデックス・オープンは2024.1にGDP比に合わせた若干のポートフォリオ変更を行ったのに対し、世界経済インデックスファンドの変更はありませんでした。

(株式シフト型、債券シフト型も同様です)

投資対象・基本資産配分

日本を含む全世界の株式、債券に投資します。

組入れ比率は地域別(日本・先進国・新興国)のGDP(国民総生産)総額の比率

[世界経済インデックスファンド]を参考に、

[SMT 世界経済インデックス・オープン]に基づき、

決定します。

株式・債券比率は50%:50%と1/2ずつ(標準)、

さらに、

株式75% : 債券25%と株式比率を高めた株式シフト型、

株式25% : 債券75%と債券比率を高めた債券シフト型、

もあります。

具体的な資産配分比率を下図にまとめます。

*各図はクリックすると拡大表示されます。

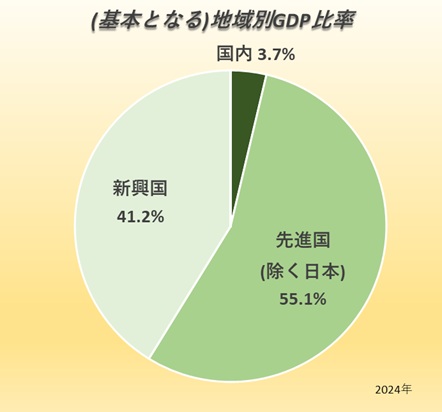

地域別GDP比率

先ず資産配分のベースとなる地域別GDP比率が下図。

GDP比で見ると新興国は41%と、時価総額比よりかなり大きくなっている事が分かります。

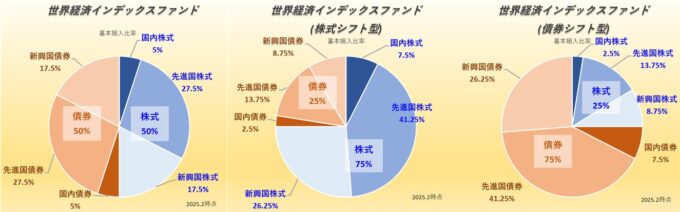

世界経済インデックスファンド

世界経済インデックスファンド、及び株式シフト型、債券シフト型の基本資産配分比率です。

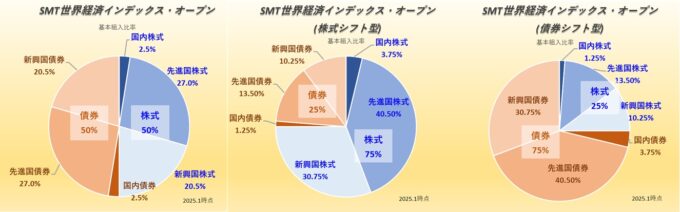

SMT 世界経済インデックス・オープン

SMT 世界経済インデックス・オープン、及び株式シフト型、債券シフト型の基本資産配分比率です。

資産配分比率のまとめ

各ファンドの資産配分比率をまとめたのが下図。

*世界経済インデックスファンドを「世界経済IF」、SMT 世界経済インデックス・オープンを「SMT 世界経済」、また株式・債券シフト型を(株式)(債券)と略して表記。

GDP比率にほぼ忠実に資産配分を決めているのがSMT 世界経済インデックス・オープン。

一方、世界経済インデックスファンドは新興国比率が少なく、国内比率が高くなっています。

株式シフト型、債券シフト型も同様の傾向です。

*勿論、世界経済インデックスファンドの基本資産配分比率が今後変更される可能性も否定できません。

スポンサーリンク

各投資先のマザーファンド

各資産クラスはマザーファンドに投資するファミリーファンド方式です。

各マザーファンドは下表に示すベンチマークとの連動を目指して運用するインデックスファンドです。

*各ベンチマークは国内のインデックスファンドで一般的に使用されているものです。

また、マザーファンドはSMTインデックスシリーズの個々のファンドと同じで、既に巨額の純資産を有しています。

*世界経済インデックスファンド、SMT 世界経済インデックス・オープンとも同じ。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA-BPI総合 |

| 国内株式 | TOPIX(配当込み) |

| 先進国債券 | FTSE世界国債インデックス |

| 先進国株式 | MSCI Kokusai(配当込み) |

| 新興国債券 | JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ・グローバル・ディバーシファイド |

| 新興国株式 | MSCI Emerging Markets Index(配当込み) |

手数料(信託報酬、実質コストなど)

世界経済インデックスファンド、SMT 世界経済インデックス・オープンの信託報酬は同じ0.550%(税込)。

株式シフト型は共に0.605%(税込)。

債券シフト型は共に0.495%(税込)。

株式比率が高いほど信託報酬は高くなります。

実質コストは世界経済インデックスファンド、SMT 世界経済インデックス・オープンで若干異なり、下表のようにSMT 世界経済インデックス・オープンが0.01%pt程度高くなっていますが、ほぼ誤差の範囲、同等と思って良いでしょう(SMTは新興国比率が若干高いので、それが実質コストの高さに影響したのかな?)。

*実質コストは毎年変動します。下表の実質コストは世界経済インデックスファンドは2025.1.20、SMT世界経済インデックスオープンは2024.6.10決算の値。

*世界経済インデックスファンドを「世界経済IF」、SMT 世界経済インデックス・オープンを「SMT 世界経済」、また株式・債券シフト型を(株式)(債券)と略して表記。

| (税込み) | 信託報酬 | 実質コスト | 信託報酬以外 のコスト |

| 世界経済IF | 0.550% | 0.626% | 0.076% |

| SMT 世界経済 | 0.639% | 0.089% | |

| 世界経済IF(株式) | 0.605% | 0.688% | 0.083% |

| SMT 世界経済(株式) | 0.703% | 0.098% | |

| 世界経済IF(債券) | 0.495% | 0.569% | 0.074% |

| SMT 世界経済(債券) | 0.575% | 0.080% |

全ファンド、購入時手数料は上限3.3%(税込み)で各金融機関で自由に決められますが、主要ネット証券では無料で購入できます。

また、信託財産留保額は0.1%です。

バランスファンドとしてのお得度 ~個々のファンドの組合せと比較~

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対し、コストが割高になるのが一般的です。

そこで、世界経済インデックスファンド、SMT 世界経済インデックス・オープンと、現時点で(十分な実績のあるファンドの中で)最も低コストの単体インデックスファンドを概ね同等の資産配分で組み合わせた場合の信託報酬とを比較します。

*世界経済インデックスファンドを「世界経済IF」、SMT 世界経済インデックス・オープンを「SMT 世界経済」、また株式・債券シフト型を(株式)(債券)と略して表記。

| (税込み) | (1) 信託報酬 | (2) 個別ファンド 組合せ | (1)-(2) |

| 世界経済IF | 0.550% | 0.152% | 0.398% |

| SMT 世界経済 | 0.156% | 0.394% | |

| 世界経済IF(株式) | 0.605% | 0.137% | 0.468% |

| SMT 世界経済(株式) | 0.139% | 0.466% | |

| 世界経済IF(債券) | 0.495% | 0.167% | 0.328% |

| SMT 世界経済(債券) | 0.172% | 0.323% |

信託報酬最安値の個別ファンドを組合わせた場合に対して、概ね0.32~0.47%割高という事になります。

特に株式シフト型で、その差が大きくなっています。

勿論、個別ファンドの組合せだと自分でリバランス(*)を行う手間がかかりますので、その手間賃として、この差をどう考えるかは人それぞれでしょう。

(*)株式・債券比率、地域別比率を一定の比率に維持する為に、各資産クラスのファンドを売買する作業。

スポンサーリンク

世界経済インデックスファンド/SMT 世界経済インデックス・オープンのパフォーマンス ~セゾン・グローバルバランスファンドとも比較~

*比較対象として個別のインデックスファンド、及びそれらを合成した基準価額を用いますが、これらはSMTインデックス・オープンのデータを引用させて頂きました。

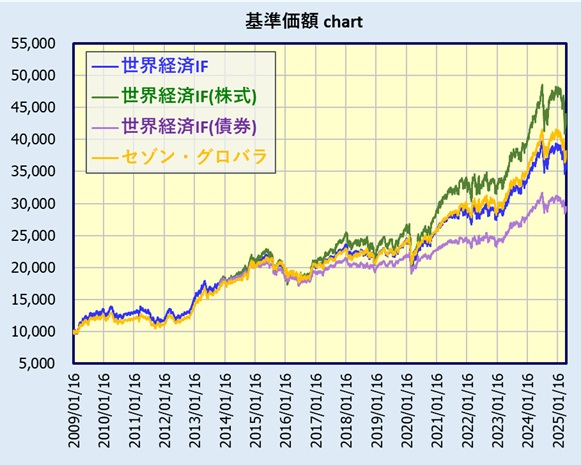

基準価額のチャート

先ず世界経済インデックスファンドの設定来のチャートを示します。(株式シフト型、債券シフト型)

尚、株式・債券シフト型は設定が4年ほど遅い為、設定日時点の基準価額を世界経済インデックスファンドに合わせてプロット。

また、世界経済インデックスファンドと同様、株式・債券に50%ずつ投資するセゾン・グローバルバランスファンドもプロットします。(セゾン・グロバラと略して表記する場合があります)

セゾン・グローバルバランスファンドは地域別比率を時価総額比を参考に決定します。また新興国債券を含みません。

*セゾン・グローバルバランスファンドは世界経済インデックスファンドの設定日に基準価額を合わせてプロット。

*SMT 世界経済インデックス・オープンは設定が2017年と新しく運用実績が短い為省略します。

世界経済インデックスファンド、設定当初はセゾン・グローバルバランスファンドを上回っているように見えますが、その後は概ね同等か劣後。

株式シフト型は高いリターンを示していますが、その分ボラティリティが大きく、

債券シフト型はリターンは低いものの、ボラティリティが小さい事などがチャートから読み取れます。

以下、それぞれのファンドのパフォーマンスを詳細に見ていきます。

リスク・リターン・シャープレシオ

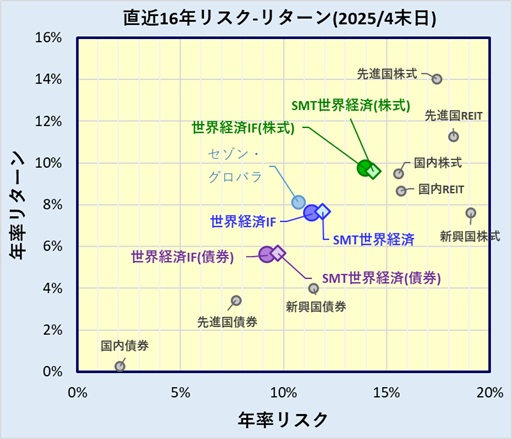

長期(16年)のパフォーマンス (合成データ)

2025.4末日時点の直近16年間のリスク・リターン特性を評価します。

尚、運用期間が16年以上のファンドは世界経済インデックスファンドのみですので、他の5本のファンドは、現時点の資産配分比率が過去も同じだったと仮定して、SMTインデックスシリーズの個々のファンドから合成して作成した基準価額から評価します。(実際のファンドのデータではありませんのでご注意して下さい)

リスクは小さくリターンは大きい方が望ましく、同じリスクに対してリターンが高い方が良い結果だったという事です。

また、リターン(*)をリスクで割った値をシャープレシオと呼び、この数字が大きいほど投資効率が良いという事になります。

*厳密にはリターンから無リスク資産のリターンを引いた値ですが、ここでは無リスク資産のリターンを0と仮定。

| リターン(年率) | リスク(年率) | シャープレシオ | |

| 世界経済インデックスファンド 上段はファンド 下段は合成データ | 7.57% | 11.41% | 0.66 |

| 7.69% | 11.48% | 0.67 | |

| SMT 世界経済インデックス・オープン [合成データ] | 7.67% | 11.90% | 0.64 |

| 世界経済インデックスファンド (株式シフト型) [合成データ] | 9.72% | 13.99% | 0.69 |

| SMT 世界経済インデックス・オープン (株式シフト型) [合成データ] | 9.60% | 14.34% | 0.67 |

| 世界経済インデックスファンド (債券シフト型) [合成データ] | 5.58% | 9.23% | 0.60 |

| SMT 世界経済インデックス・オープン (債券シフト型) [合成データ] | 5.67% | 9.73% | 0.58 |

| セゾン・グローバル バランスファンド | 8.14% | 10.70% | 0.76 |

世界経済インデックスファンドは、セゾン・グローバルバランスファンドにリターン・リスクとも若干負けていますが、これは、この16年間のパフォーマンスが悪かった新興国株式・債券の影響と推測します。

*セゾン・グローバルバランスファンドは新興国株式比率5%程度、新興国債券は保有しておらず、新興国比率が世界経済インデックスファンドより小さくなっています。

世界経済インデックスファンドとSMT 世界経済インデックス・オープンの比較では、株式シフト型、債券シフト型を含めて、世界経済インデックスファンドの方がリターンは若干高いにもかかわらず(債券シフトを除く)、リスクは小さくなっており、シャープレシオは高くなっています。これは国内・新興国比率の違いによるものでしょう。

株式シフト型、債券シフト型は、概ねそれぞれのリスクに応じたリターンになっています。

スポンサーリンク

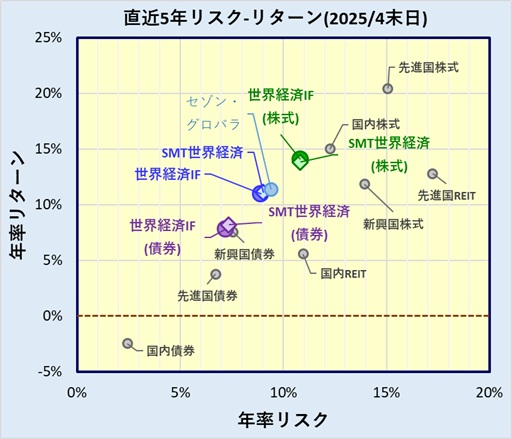

短期(5年)のパフォーマンス (実際のファンドのデータ)

2025.4末日時点の直近5年間のリスク・リターン特性を評価します。

今回は全て実際のファンドのデータです。

| リターン(年率) | リスク(年率) | シャープレシオ | |

| 世界経済インデックスファンド | 10.95% | 8.93% | 1.23 |

| SMT 世界経済インデックス・オープン | 11.10% | 9.02% | 1.23 |

| 世界経済インデックスファンド (株式シフト型) | 14.07% | 10.84% | 1.30 |

| SMT 世界経済インデックス・オープン (株式シフト型) | 13.81% | 10.82% | 1.28 |

| 世界経済インデックスファンド (債券シフト型) | 7.78% | 7.21% | 1.08 |

| SMT 世界経済インデックス・オープン (債券シフト型) | 8.19% | 7.35% | 1.11 |

| セゾン・グローバル バランスファンド | 11.39% | 9.40% | 1.21 |

概ね合成データから計算した前述の16年のデータと同じ結果になっています。

この評価期間ではパフォーマンスの悪かったのが新興国・国内(特に債券)、新興国比率が高く、国内比率の少ないのがSMT 世界経済インデックス・オープン、

これらのバランスから結果的には世界経済インデックスファンドとSMT 世界経済インデックス・オープンは概ね同等の成績になっています。

世界経済インデックスファンド/SMT 世界経済インデックス・オープンの分配金

世界経済インデックスファンドだけは2013~2015年の3年間だけ分配金を出した事がありますが、2016年以降は出していません。

他の5本は分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

勿論、保有する株式等から出た配当・利子はファンドの資産となり、基準価額の上昇につながります。

分配金を出すか否かは運用会社が決定します。

スポンサーリンク

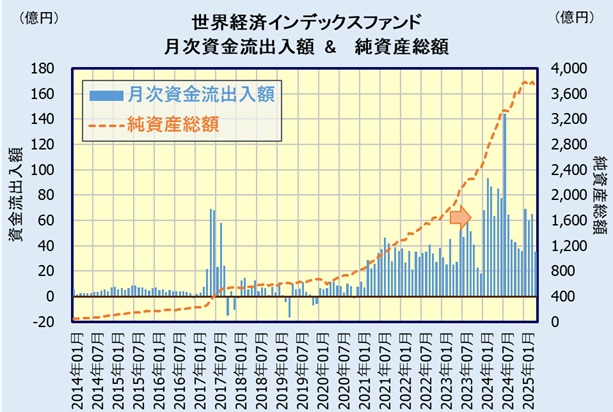

世界経済インデックスファンド/SMT 世界経済インデックス・オープンの人気・評判(資金流出入額 & 純資産総額)

月次資金流出入額、純資産総額から世界経済インデックスファンド、SMT 世界経済インデックス・オープンの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

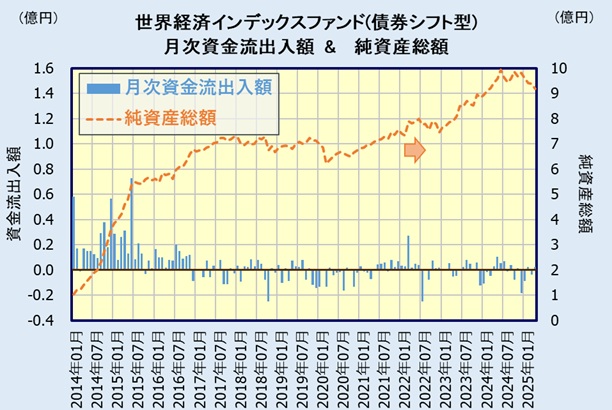

世界経済インデックスファンド

今回評価した6本の中で最も運用実績が長く、純資産総額も大きいファンドです。

現時点(2025.4末)で純資産総額3,708億円と3,000億円を超える巨大なファンドです。

設定以来人気を集めており、特に2017年には大きな資金流入がありました。その後、10億程度の資金流入の月がある一方で、資金流出の月もあるなど、ちょっと不安定でしたが、2021年以降は再度増加、新NISAが始まった2024年以降は35~140億/月と大きな資金流入があります。

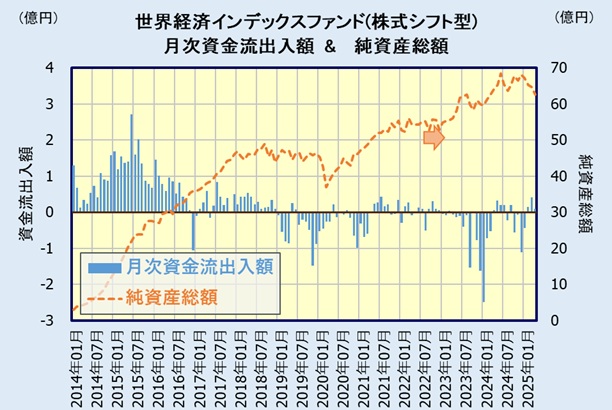

世界経済インデックスファンド(株式シフト型)

2018年ごろから伸び悩んでおり、ここ数年は資金流出が多くなっています。

世界経済インデックスファンド(債券シフト型)

2016年以降、ほとんど資金流入がなく、純資産総額も9億に留まっています。

スポンサーリンク

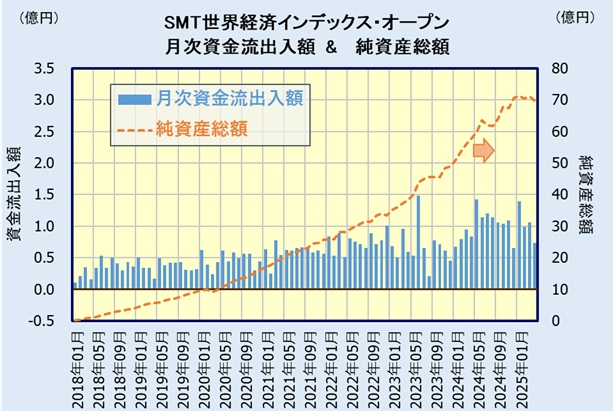

SMT 世界経済インデックス・オープン

毎月の資金流入は1億程度で決して大きくありませんが比較的安定しており、純資産もゆっくりとしたペースですが着実に増えてきています。

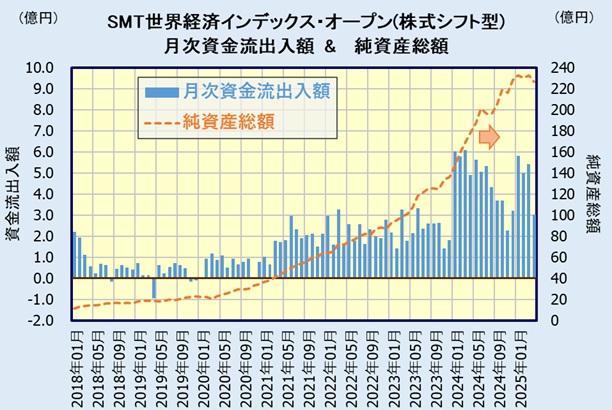

SMT 世界経済インデックス・オープン(株式シフト型)

SMT 世界経済インデックス・オープンの中では株式シフト型が最も純資産が大きくなっています。

以前は、資金流出入が若干不安定でしたが、2021年以降は安定してきて1.5~3億/月程度の資金流入、そして2024年以降はさらに増えて5億超の月もあります。

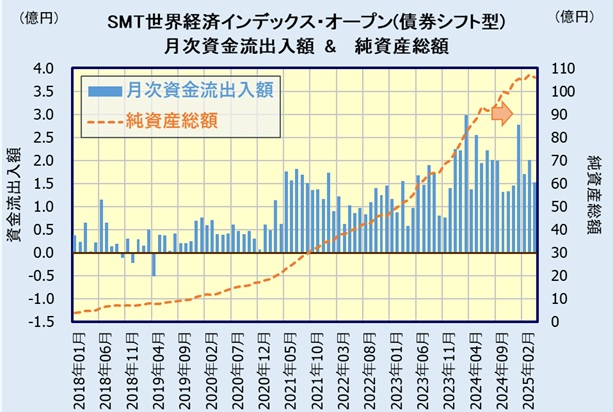

SMT 世界経済インデックス・オープン(債券シフト型)

株式シフト型と比較すると債券シフト型はあまり売れているとは言えません。純資産総額も漸く100億を超えたところです。

但し、SMT 世界経済インデックス・オープンより大きく、また世界経済インデックスファンド(債券シフト型)よりは十分大きな資金流入額です。

資金流出入額・純資産総額のまとめ

最も純資産総額が大きいのが、運用実績が長い世界経済インデックスファンド。一時、資金流出入が安定しない時期もありましたが、2021年以降再度増加傾向にあります。

純資産総額2位はSMT 世界経済インデックス・オープン(株式シフト型)。

資金流入額はそう大きくないものの、着実に純資産を増やしているのがSMT 世界経済インデックス・オープン(債券シフト型)、SMT 世界経済インデックス・オープン。

世界経済インデックスファンド(債券シフト型)は人気がありません。

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

以上、世界経済インデックスファンド、SMT 世界経済インデックス・オープンについての評価でした。

株式シフト型、債券シフト型を含めて計6本のファンドがあります。

*今回は評価しませんでしたが、確定拠出年金専用のDC世界経済インデックスファンド、株式シフト型、債券シフト型の3本もあります。

いずれもGDPをベースに地域別資産配分を決め、1本で全世界の株式・債券に投資できる便利なファンドです。

時価総額比率に準じた資産配分となるセゾン・グローバルバランスファンドに対し、新興国比率を高めたい方にとっては(*)、本ファンドが有力な選択肢の一つとなるでしょう。

大きな純資産と長い運用実績という点では世界経済インデックスファンド。

よりGDP比率に正確に連動させたい方、新興国比率をさらに高め、国内比率を下げたい方(*)は世界経済インデックスファンドよりSMT 世界経済インデックス・オープンの方が良いでしょう。

*あくまで現時点の資産配分の場合。世界経済インデックスファンドの配分比率が今後変更される可能性も否定できません。また、GDP比率では時価総額比率よりも新興国比率が高くなりますが、これも現時点での比率であって将来についてはわかりません。

難点はコスト。

インデックスファンドの急激な低コスト化にともない、本ファンドのコストが相対的に割高になってきています。

ただ、コストより利便性を重視する方、そして、本ファンドの資産配分比率がご自身の理想とするアセットアロケーションに近いという方は検討する価値のあるファンドでしょう。

スポンサーリンク

販売会社

世界経済インデックスファンド、SMT 世界経済インデックス・オープンは下記の金融機関なら購入時手数料無料で購入出来ます。また、クレジットカード決済で投資信託積立が出来、ポイント還元があります(一部条件有)。

尚、世界経済インデックスファンド(債券シフト型)を除く5本はNISA(つみたて投資枠)対象のファンドです。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利が松井証券資産額に応じて最大 年0.65%になるのも魅力。

公式サイト松井証券

尚、比較の対象としたセゾン・グローバルバランスファンドの詳細は下記ページをご覧ください。

主なバランスファンドの一覧は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。