セゾン投信が販売・運用する3本のファンド、セゾン・グローバルバランスファンド、セゾン資産形成の達人ファンド、セゾン共創日本ファンド。

インデックス型のバランスファンドであるセゾン・グローバルバランスファン」は下記ページで解説してあります。

本ページで紹介するのは、全世界の株式を投資対象としたアクティブファンド、セゾン資産形成の達人ファンド。債券を50%含むセゾン・グローバルバランスファンドよりリスクは大きくなりますが、高いリターンを狙うファンドです。

純資産総額 3,000億円突破(2024.1)

[最終更新日:2025.7.2]純資産総額、「最新の騰落率」を2025.6末時点の情報に更新。

[2025.3.11]全て最新の情報に更新。

本記事は原則2025年2月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

セゾン資産形成の達人ファンドの基本情報

先ず、セゾン資産形成の達人ファンドの基本情報をまとめます。(参考までにセゾン・グローバルバランスファンドの情報も記載)

*スマホの方は横にスクロールしてご覧ください。

| セゾン資産形成の 達人ファンド | セゾン・ グローバル バランス ファンド | |

| 運用会社 | セゾン投信 | セゾン投信 |

| 投資対象 | 日本を含む 全世界株式 | 日本を含む全世界 の株式・債券 50%:50% |

| 設定日 | 2007年3月15日 | 2007年3月15日 |

| 運用形態 | アクティブファンド | インデックス ファンド(*1) |

| 投資形態 | ファンド・オブ ・ファンド | ファンド・オブ ・ファンド |

| ベンチマーク | 無 | 無 |

| 参考指数 | MSCI All Country World Index (配当込み) | 合成指数 |

| 購入時手数料 | 無 | 無 |

| 信託財産留保額 | 0.1% | 0.1% |

| 信託報酬(税込)(*2) | 1.34±0.2% | 0.56±0.02% |

| 実質コスト | 1.402%(*3) | 0.556% |

| 純資産総額 (2025.6.30時点) | 3,719億円 | 5,402億円 |

| 分配金実績 | 無 | 無 |

| NISA(つみたて投資枠) | 対象 | 対象 |

| NISA(成長投資枠) | 対象 | 対象 |

| SBI証券 ポイント還元年率 | 0.10%(*4) (対象投資信託1,000万円 以上保有で0.20%) | 0.05% |

| 楽天証券 ポイント還元年率 | ---%(*6) | ---% |

| マネックス証券 ポイント還元年率 | 0.08%(*4) | 0.08% |

| 松井証券 ポイント還元年率 | 0.200%(*5) | 0.172% |

(*1)セゾン・グローバルバランスファンドにはベンチマークがなく、厳密な意味でのインデックスファンドではありませんが、それに類似するものとして本サイトではインデックスファンドと分類。

(*2)信託報酬に投資先ファンドの経費率を加えた実質的な負担

(*3)2024年12月の決算報告書の費用合計に投資先ファンド経費率を足した値。

(*4)SBI証券、マネックス証券で2024.5.15より取扱い開始。

(*5)松井証券 2024.9.30より取扱い開始。

(*6)楽天証券2024.12.16より取扱い開始

楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

セゾン・グローバルバランスファンドは株式・債券に50%ずつ投資するバランスファンドですが、セゾン資産形成の達人ファンドは全世界の株式に投資するアクティブファンドです。その分、信託報酬は高めに設定されています。

スポンサーリンク

投資対象・投資国

国内を含む全世界の株式に投資します。

2025.1.31時点の国別投資比率(上位10カ国)は下表のようになります。参考指数であるMSCI ACWIも比較の為記載します。

| 国 | セゾン資産形成の達人ファンド | MSCI ACWI | |

| 1 | アメリカ | 43.6% | 66.4% |

| 2 | 日本 | 12.6% | 4.7% |

| 3 | フランス | 7.4% | 2.4% |

| 4 | 中国 | 4.9% | 2.7% |

| 5 | インド | 4.7% | 1.8% |

| 6 | スイス | 3.5% | 2.1% |

| 7 | 台湾 | 3.0% | 1.9% |

| 8 | イギリス | 2.7% | 3.2% |

| 9 | オランダ | 2.7% | 1.0% |

| 10 | デンマーク | 2.3% | ???% |

データ引用:セゾン資産形成の達人ファンド2025年2月度運用レポート

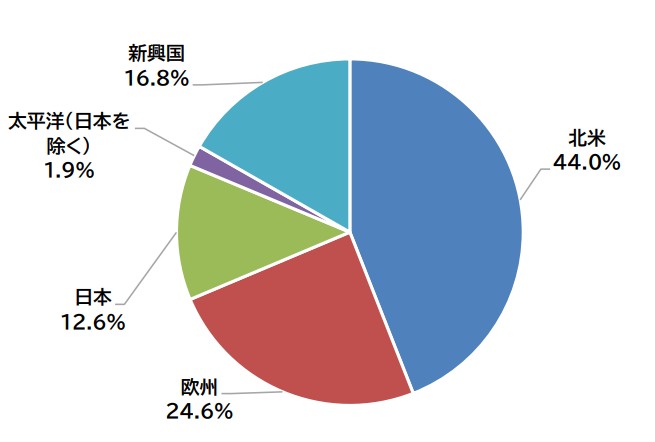

地域別比率は下図のようになります。

画像引用:セゾン資産形成の達人ファンド2025年2月度運用レポート

MSCI ACWIの現在の地域別比率は先進国 85% : 国内 5% : 新興国 10%ですのでセゾン資産形成の達人ファンドと大きくは変わりませんが、細かい点では、セゾン資産形成の達人ファンドは日本比率、新興国比率が高く、その分、米国比率が低くなっています。(勿論、現時点の比率であり、将来どうなるかは分かりません。)

また、セゾン資産形成の達人ファンドは、各地域ごとに複数のファンドに投資するFOFですが、それぞれのファンドはアクティブ運用です。

スポンサーリンク

セゾン資産形成の達人ファンドのパフォーマンス

セゾン・グローバルバランスファンドとの比較

セゾン資産形成の達人ファンドとセゾン・グローバルバランスファンドのパフォーマンスを比較します。全く性格の異なるファンドで、本来直接比較し優劣をつけるものではありませんが、両者のファンドの違いを知るという意味でご覧ください。

基準価額とのチャート

設定日から2025年2月末日までの基準価額のチャートです。(設定日は両者同じです)

設定から2025年2月末時点でのリターンは明らかにセゾン資産形成の達人ファンドの方が高くなっています。

一方、2008~2009年のリーマンショックによる大暴落では、セゾン資産形成の達人ファンドは設定時の1/2以下まで下落していますが、セゾン・グローバルバランスファンドの方は36%の下落に留まっています。また、2020年3月のコロナ・ショックでもセゾン資産形成の達人ファンドは直近最高値から30%下落しましたが、セゾン・グローバルバランスファンドは17%の下落です。

これが債券を50%持つセゾン・グローバルバランスファンドの強みと言っても良いでしょう。

設定来のリターン・リスク

設定月2007年3月末日から2025年2月末日までの17年11カ月のリターン、リスク、シャープレシオをセゾン・グローバルバランスファンドと比較します。

| セゾン資産形成の達人ファンド | セゾン・グローバルバランスファンド | |

| 年率リターン | 8.51% | 5.39% |

| 年率リスク | 17.42% | 11.96% |

| シャープレシオ | 0.49 | 0.45 |

セゾン資産形成の達人ファンドはセゾン・グローバルバランスファンドをリターンで大きく上回る一方、リスクも大きくなっている事に注意して下さい。

ただ、リターンをリスクで割ったシャープレシオではセゾン資産形成の達人ファンドの方が僅かですが高くなっています。1リスク当たりのリターンが高いと言う事です、

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

シャープレシオは無リスク資産のリターン0として計算。

スポンサーリンク

セゾン資産形成の達人ファンドとMSCI ACWIとの比較

ここからがセゾン資産形成の達人ファンドのパフォーマンス評価の本番です。

参考指数としているMSCI All Country World Index(ACWI)と比較していきます。

ただ、MSCI ACWIの円換算された長期の値がわかりませんので、ここではSMTインデックスシリーズのグローバル株式(先進国株式)、新興国株式、TOPIX(国内株式)を85%:10%:5%の比率で合成した基準価額を「疑似的なACWI」として、これと比較していきます。

(注意)実際のMSCI ACWIは、その時々の時価総額比率にて先進国・新興国・国内の比率が変わりますが、ここでは上記比率で固定としてあります。

基準価額のチャート

「疑似的なACWI」の計算に使用したSMTインデックスシリーズ(新興国株式)の設定日に合わせ2008年12月15日を基準(10,000)とした基準価額のチャートを示します。

2011年頃からセゾン資産形成の達人ファンドのパフォーマンスが「疑似的なACWI」を上回っている事が分かります。

これを詳細に比較していきます。

直近10年のリターン・リスク

2025年1月末日時点の10年のリターン、リスク、シャープレシオを「疑似的なACWI」と比較します。

| セゾン資産形成の達人ファンド | 「疑似的なACWI」 | |

| 年率リターン | 10.12% | 11.08% |

| 年率リスク | 15.96% | 15.40% |

| シャープレシオ | 0.63 | 0.72 |

セゾン資産形成の達人ファンドは「疑似的なACWI」をリターンで僅かながら下回り、リスクが大きく、シャープレシオでも負けています。

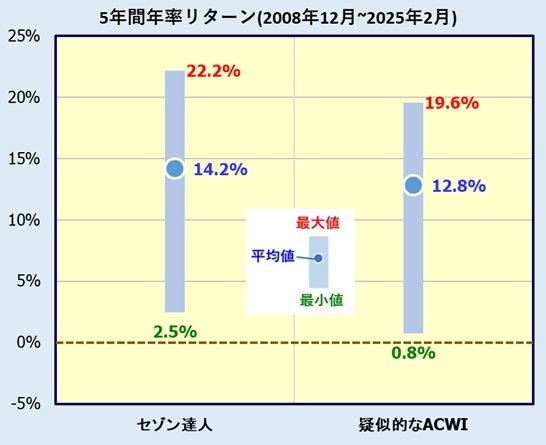

5年間の運用成績(2008年12月~2025年2月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで、2008年12月から5年間、さらに2009年1月から5年間・・・2020年2月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスクを計算します。全部で135個(区間)のデータとなります。

*リターン、リスクは年率で表記

この複数の5年間のリターンの平均、最大値、最小値をプロットしたのが下図。

平均値、最大値、最小値ともセゾン資産形成の達人ファンドが上回っています。

下表に平均値をまとめます。(ここでのリターン、リスク、シャープレシオは上記135データの平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| セゾン資産形成の達人ファンド | 「疑似的なACWI」 | |

| 年率リターン | 14.19% | 12.83% |

| 年率リスク | 16.44% | 16.29% |

| シャープレシオ | 0.86 | 0.79 |

セゾン資産形成の達人ファンドは「疑似的なACWI」をリスクは概ね同等ながらもリターンで上回っている事がわかります。

次に、投資月に対する5年間のリターン(年率)をプロットしてみます。

135区間の5年間のデータのうち、セゾン資産形成の達人ファンドは「疑似的なACWI」に対してリターンで97勝38敗と圧倒的に勝ち越しています。

ただ、最近のパフォーマンスが悪く、2017年1月以降は全敗、38敗は全てこの期間です。

スポンサーリンク

1年間騰落率 年別比較

次に各年(1年毎)の1年騰落率(リターン)を比較します。

| 騰落率が高い方 |

| 年 | セゾン資産形成の達人ファンド | 「疑似的なACWI」 | 差(%pt) |

| 2024年 | 18.3% | 30.8% | -12.5 |

| 2023年 | 27.5% | 28.6% | -1.1 |

| 2022年 | -9.6% | -5.4% | -4.2 |

| 2021年 | 24.1% | 32.5% | -8.4 |

| 2020年 | 13.6% | 8.5% | 5.1 |

| 2019年 | 25.9% | 25.8% | 0.0 |

| 2018年 | -11.8% | -11.4% | -0.4 |

| 2017年 | 25.5% | 18.7% | 6.8 |

| 2016年 | 0.2% | 3.2% | -3.0 |

| 2015年 | 4.6% | -2.9% | 7.4 |

| 2014年 | 22.5% | 20.6% | 1.9 |

| 2013年 | 56.0% | 46.4% | 9.6 |

| 2012年 | 32.1% | 28.1% | 3.9 |

| 2011年 | -10.3% | -10.4% | 0.1 |

| 2010年 | 1.2% | -1.4% | 2.6 |

| 2009年 | 37.8% | 40.2% | -2.4 |

2009年~2024年の16年間で、セゾン資産形成の達人ファンドは9勝7敗と僅かですが勝ち越し。

ただ、2020年までは比較的好調だったのですが、2021~2024年の直近4年間で4連敗です。

セゾン資産形成の達人ファンドの分配金

セゾン資産形成の達人ファンドは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

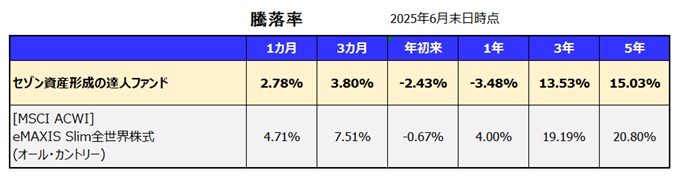

最新の騰落率[利回り] ~2025年6月末日時点~

*本章は原則毎月更新します。

最新の騰落率をMSCI ACWIをベンチマークとするeMAXIS Slim全世界株式(オール・カントリー)と比較します。

*3年・5年騰落率は年率表記。

[表をクリックすると拡大します]

直近5年以内の騰落率でeMAXIS Slim全世界株式(オール・カントリー)に負けています。

スポンサーリンク

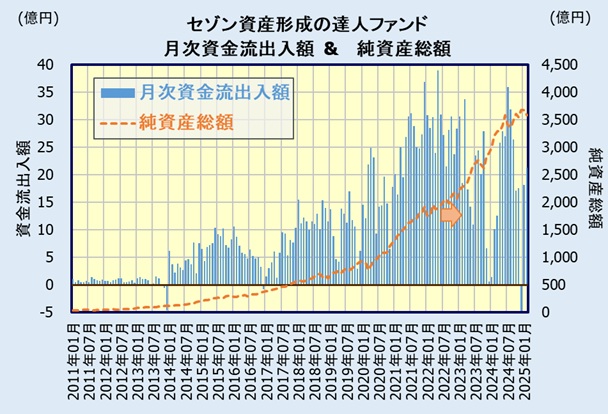

セゾン資産形成の達人ファンドの人気 ~資金流出入額~

セゾン資産形成の達人ファンドの月次資金流出入額、及び純資産総額の推移を見てみます。(図中、棒グラフが月次資金流出入額、点線が純資産総額)

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

2014年ごろから急速に人気を集め、(一時期を除いて)毎月数億レベルの資金流入、2022年以降は20~40億/月を集めるなど人気のファンドです。

ただ、2023年末、2024年末は資金流入が減少(or 資金流出)しています。NISAで他ファンドに変更したのでしょうか???

純資産総額は2024年1月に3,000億円を突破しました。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行

スポンサーリンク

まとめ

以上、日本を含む全世界の株式に投資するセゾン資産形成の達人ファンドについて、その基本情報、資金流出入額、パフォーマンスについてまとめました。

同じセゾン投信が運用し、株式・債券に50%ずつ投資するセゾン・グローバルバランスファンドに対し、100%株式に投資するセゾン資産形成の達人ファンドは、当然リスクが高くなりますが、そのリスク以上のパフォーマンスを残しています。

また、参考指数としているMSCI All Country World Index(ACWI)に対しても、(あくまで疑似的な指数との比較ではありますが)過去においては上回る成績を残しています。

ただ、懸念としては直近数年の成績が冴えない事。

販売会社

セゾン資産形成の達人ファンドは、今まではセゾン投信の直販がメインでしたが、2024年5月15日よりSBI証券、マネックス証券、その後、松井証券、三菱UFJ eスマート証券(旧:auカブコム証券)、楽天証券での取扱いが開始されました。

各社、クレジットカード決済での積立や投信保有でのポイント付与があります。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます)

個人型確定拠出年金(iDeCo)では楽天証券、SBI証券(セレクトプラン)で購入できます。

公式サイト楽天証券 iDeCo、SBI証券 iDeCo