米国株式、NASDAQ(ナスダック)上場銘柄のうち時価総額上位100(除く金融)から構成されるNASDAQ100指数に対し、日々の基準価額の動きが2倍程度となるように運用するレバレッジ型ファンドについて解説、評価します。

当記事で評価対象とするNASDAQ100のレバレッジ型ファンドは下記4本。

いずれも2倍のレバレッジをかけるとともに、為替ヘッジを行います。

- iFreeレバレッジ NASDAQ100

- 楽天レバレッジNASDAQ-100 (愛称:レバナス)

- auAMレバレッジ NASDAQ100

- NZAM・レバレッジ米国株式2倍ブル(NASDAQ100)

*auAMレバレッジNASDAQ100為替ヘッジ無しが2024.7.26に設定されましたが、為替ヘッジ無の為、本記事の評価からは除きます。

尚、NASDAQ100レバレッジ型ファンドの事をネット、SNS等では「レバナス」と呼ぶ事もあります。

*ただ正式にレバナスという言葉をファンド名称・愛称に使用しているのは楽天レバレッジのみです。

[最終更新日:2025.12.24]最新の情報に更新。

*本記事は原則2025.11末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

レバレッジ型 NASDAQ100ファンド(iFreeレバレッジ / 楽天レバレッジ/auAMレバレッジ/NZAMレバレッジ)の基本情報

先ず、(2倍)レバレッジ型 NASDAQ100ファンド、

- iFreeレバレッジ NASDAQ100

- 楽天レバレッジNASDAQ-100 (愛称:レバナス)

- auAMレバレッジ NASDAQ100

- NZAM・レバレッジ米国株式2倍ブル(NASDAQ100)

の基本情報をまとめます。

尚、レバレッジをかけないNASDAQ100インデックスファンドについては下記記事を参照して下さい。

[スマホの方は横にスクロールしてご覧下さい]

| iFreeレバレッジ NASDAQ100 | 楽天レバレッジ NASDAQ-100 | auAMレバレッジ NASDAQ100 | NZAM・ レバレッジ 米国株式2倍ブル (NASDAQ100) | |

| 運用会社 | 大和アセット マネジメント | 楽天投信 投資顧問 | auアセット マネジメント | 農林中金 全共連 アセット マネジメント |

| 設定日 | 2018年10月19日 | 2021年11月17日 | 2022年7月28日 | 2023年3月28日 |

| 運用形態 | 2倍レバレッジ型ファンド | |||

| 投資形態 | ファミリーファンド | --- | ファミリーファンド | --- |

| 為替ヘッジ | 有 | |||

| ベンチマーク | 無 | |||

| 参考指数 | NASDAQ100(米ドルベース) | |||

| 購入時手数料 | 上限2.2% | 上限3.3% | 上限2.2% | 上限2.2% |

| *主要ネット証券は無料 | ||||

| 信託財産留保額 | 無 | |||

| 信託報酬(税込) | 0.99% | 0.77% | 0.4334% | 0.88% |

| 実質コスト(*1) | 1.003% | 0.873% | 0.452% | 0.918% |

| 純資産総額 (2025.11.28時点) | 2,705億円 | 522億円 | 325億円 | 10億円 |

| 分配金実績 | 無 | |||

| NISA(つみたて投資枠) | 対象外 | |||

| NISA(成長投資枠) | 対象外 | |||

| SBI証券ポイント 還元年率 | 0.10%(*2) | 取扱無 | 0.05% | 0.10%(*2) |

| 楽天証券ポイント 還元年率(*3) | ---% | ---% | ---% | ---% |

| マネックス証券 ポイント還元年率 | 0.080% | 0.080% | 0.080% | 0.080% |

| 松井証券 ポイント還元年率 | 0.4350% | 0.4350% | 0.1845% | 0.300% |

(*1)実質コストは記事執筆時点の直近決算より。

(*2)対象投資信託1,000万円以上保有で0.20%

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象・レバレッジ手法

NASDAQ100に対し2倍のレバレッジをかけて投資します。

尚、レバレッジ運用には、

株価指数先物を用いてレバレッジ運用を行う手法と、連動債券を用いて行う手法があります。

大和アセットマネジメント iFreeレバレッジNASDAQ100 ファンドの運用手法に関するご説明より引用

各ファンドの運用方法は下表のようになります(比率は2025.11末時点)。

| 株式指数先物 (NASDAQ100 Emini) | 連動債券 (HARP ナスダック100 先物2倍レバッレッジ リンク債) | |

| iFreeレバレッジ NASDAQ100 | 200.4% | --- |

| 楽天レバレッジNASDAQ-100 | 71.0% | 65.0% (x2) |

| auAMレバレッジ NASDAQ100 | 200.0% | --- |

| NZAM・レバレッジ米国株式 | 198.3% | --- |

(*)NZAMの先物はマイクロE-mini Nasdaq100にも投資。

iFreeレバレッジ NASDAQ100、auAM レバレッジNASDAQ100、NZAM・レバレッジ米国株式2倍ブル(NASDAQ100)

iFreeレバレッジ NASDAQ100、auAM レバレッジNASDAQ100、NZAM・レバレッジ米国株式2倍ブル(NASDAQ100)は株式先物指数(NASDAQ100 Emini)のみでレバレッジをかけます。

楽天レバレッジNASDAQ-100

楽天レバレッジNASDAQ-100は、株式先物指数(E-mini Nasdaq100)とHarp Issuer plcが発行する円建債券の両方に投資し、その配分比率は流動性を考慮し決定とあります。

円建債券の場合、その信託報酬、経費率などのコストが別途かかる可能性がありますが、交付目論見書、月報、運用報告書等には記載がありません。

スポンサーリンク

為替へッジ

4ファンドとも為替ヘッジを行います。

iFreeレバレッジ NASDAQ100のレポートによると、本ファンドは先物に投資しますので、為替リスクは主に証拠金の部分にかかりますが(余剰金を米国債に投資した場合はこの米国債部分も)、この証拠金(純資産の30~40%程度)、及び米国債部分に為替ヘッジを行います。

手数料(信託報酬、実質コストなど)

各ファンドの信託報酬・実質コストを下表にまとめます。

*信託報酬・実質コストとも税込み表記

| 信託報酬 | 実質コスト | |

| iFreeレバレッジ NASDAQ100 | 0.990% | 1.003% |

| 楽天レバレッジNASDAQ-100 | 0.770% | 0.873% |

| auAMレバレッジ NASDAQ100 | 0.4334% | 0.452% |

| NZAM・レバレッジ米国株式 | 0.880% | 0.918% |

最も信託報酬が低いのがauAM レバレッジNASDAQ100の0.4334%。

そして、楽天レバレッジNASDAQ-100 0.77%、

NZAM・レバレッジ米国株式2倍ブル(NASDAQ100) 0.88%、

iFreeレバレッジ NASDAQ100 0.99%と続きます。

ただ、楽天レバレッジNASDAQ-100は前述のように円建債券に多くを投資している為、この経費が別途上乗せされる可能性があります。

購入時手数料は目論見書上は最大2.2~3.3%かかりますが、主要ネット証券なら4本とも無料で購入できます。

信託財産留保額は4本ともありません。

スポンサーリンク

【レバナス】レバレッジ NASDAQ100のリスク、リターン特性、レバレッジの減価(逓減)

米国ETF QQQ/QLD/TQQQ

本章ではNASDAQ100連動型ETF、及びレバレッジ型ETFのデータを参考として用います。

| Ticker | ETF | レバレッジ | 経費率 |

| QQQ | Invesco QQQ Trust Series1 | 無 | 0.18% |

| QLD | ProShares ULTRA QQQ | x2 | 0.95% |

| TQQQ | ProShares ULTRAPRO QQQ | x3 | 0.82% |

*各ETFの騰落率は分配金10%課税後再投資した場合の終値での騰落率。(終値は米国Google Finance、分配金は各運用会社サイトより引用)

*一部データは三菱UFJ銀行公表のTTMより円に換算

*米国ETFは、国内投信に合わせる為、米国日付を1営業日前にずらした終値を使用。

また、QQQの日次データから2倍、3倍のレバレッジ相当の基準価額を作成したデータも用います(QQQ x2 or 3 [Sim]と表記)。

レバレッジ NASDAQ100のリスク、リターン

レバレッジをかける事で大きなリターンを得られる可能性もありますが、同時に大きなリスクをも負う事になります。

そこでレバレッジをかけたNASDAQ100のリスク・リターン特性を調べます。

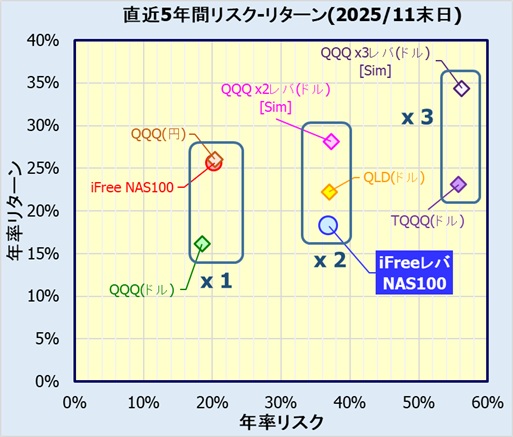

直近5年のリスク-リターン特性

国内インデックスファンドで最も運用実績の長いiFreeレバレッジ NASDAQ100ですら設定から未だ7年強ですので、先ずは2025年11月末時点の5年間のリスク・リターンを確認します。

レバレッジ無のQQQ(円換算)とiFreeNEXT NASDAQ100インデックス、(この期間ではドル/円により大きく異なります)

レバレッジ2倍のQLD(ドル)、そしてiFreeレバレッジ NASDAQ100、

は、それぞれ概ね一致します。

リターン(年率・ドルベース)はレバレッジ無が15%強、2倍レバレッジが25%程度、3倍レバレッジが23~34%。

そして、重要なリスク、当然、レバレッジ倍率に概ね比例して大きくなります。レバレッジ2倍のiFreeレバレッジ NASDAQ100のリスクは37%です。

*リスクが若干レバレッジ倍率の比例からずれているのは、リスクを月次データより計算している為と推測。

尚、QQQ(ドルベース)から作成した2倍、3倍レバレッジ相当のデータとQLD、TQQQ(いずれもドルベース)と大きな差がありますが、これは先物取引での金利負担などが影響しているのでしょうか?

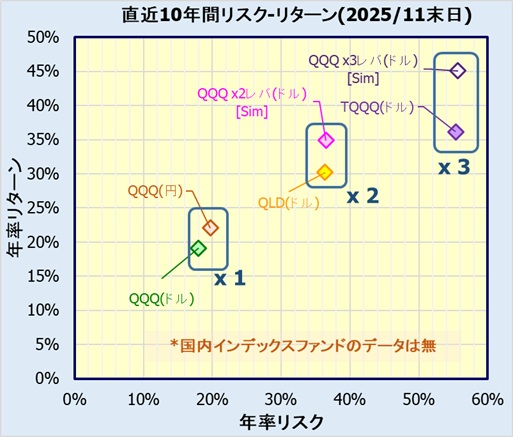

直近10年のリスク-リターン特性

5年では評価期間として短すぎますので、もっと長期のデータという事で、国内インデックスファンドのデータはありませんが、米国ETFのデータから2025年11月末時点の10年間のリスク・リターンを見てみます。

レバレッジ2倍でリスク36%です。

過去の大きなリターンだけに着目するのではなく、このような大きなリスクを負う事を十分理解し、これを許容できる方のみ投資するようにして下さい。

NASDAQ100レバレッジの減価・逓減

レバレッジ型ファンドは、単調に基準価額が上昇する相場ではレバレッジ倍率以上のリターンを得る事が出来ますが(増価)、一方で、基準価額が下落、あるいは上昇、下落を繰り返すような相場では次第に基準価額が低下していく現象が見られます(減価)。

レバレッジの減価の詳細は下記「グローバル3倍3分法ファンド」で詳しく解説していますので参考にして下さい。

実際にNASDAQ100で、この減価の影響がどのように効いているか見てみます。

QQQの騰落率の2倍と、QQQから作成した2倍レバレッジの騰落率とを比較する事で評価します。

[スマホの方は横にスクロールしてご覧下さい]

| 1年 | 3年 | 5年 | 10年 | |

| (1)2倍レバレッジ (QQQから作成,Sim) | 41.4% | 338.2% | 245.7% | 1,897% |

| (2)QQQ騰落率 | 22.1% | 122.7% | 111.1% | 475.3% |

| (1)/(2) | 1.9 | 2.8 | 2.2 | 4.0 |

近年のNASDAQ100は堅調な相場が続いており、殆どの期間で2倍以上のパフォーマンス(増価)を残しています。

ただ、過去においてはQQQがプラスにも関わらず2倍レバレッジはQQQの2倍以下に留まっている事もあり、これが減価の影響です。

このように、レバレッジ無しの元指数が大きくプラスの期間でも、レバレッジ倍率ほどリターンは上がらない場合があるという事を認識しておく必要があります。

今後、株価の下落やボックス相場が続くような事があれば、さらに減価していく事も考えられますので注意して下さい。

*上記はレバレッジにかかるコスト(先物の金利負担等)や為替ヘッジコスト等は考慮していませんので、実際はもっと減価しやすくなります。

スポンサーリンク

レバナス iFreeレバレッジ / 楽天レバレッジ / auAMレバレッジ /NZAMレバレッジ NASDAQ100の人気・運用状況の比較

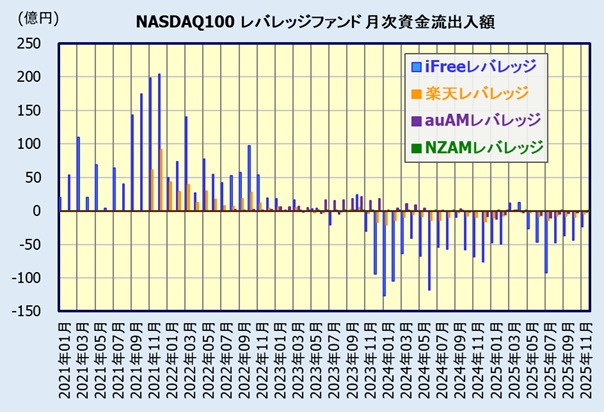

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額からNASDAQ100レバレッジ型ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

最も資金流出入額が大きいのが早くに設定されたiFreeレバレッジ NASDAQ100。

純資産総額も2,705億円(2025.11末時点)と大きくなっています。

2020年以降、急激に資金流入が増え、安定はしていませんが月によっては100億を超える月もあります。

ただ2022年に入り軟調な相場の影響か徐々に資金流入が減っており、2023末頃より現在まで大きな資金流出に転じています。

2021年11月に設定された楽天レバレッジNASDAQ-100、設定当初は100億近く集めた月もありましたが、iFreeレバレッジ NASDAQ100には及びません。本ファンドも徐々に減少傾向にあり、2023年末からは資金流出です。

純資産総額は522億円(2025.11末時点)。

そして、2022年7月末に設定されたauAM レバレッジNASDAQ100は(2024年前半までは殆どの月が)資金流入ではあるものの1~16億(/月)、

2023年3月末に設定されたNZAM・レバレッジ米国株式2倍ブル(NASDAQ100)は1億以下(/月)に留まっています。

スポンサーリンク

運用状況は?

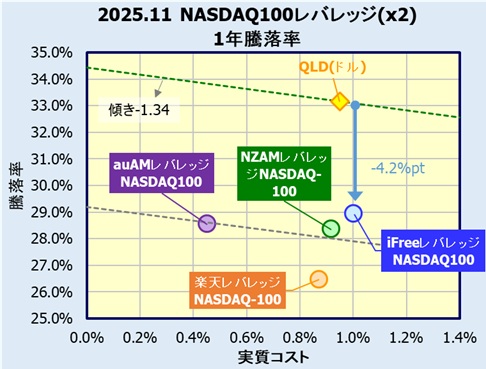

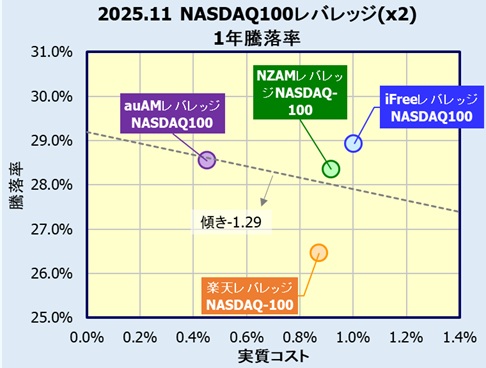

実質コストに対する2025.11末時点の1年騰落率を見てみます。

QLD騰落率との比較

米国ETF QLD(ドルベース)と騰落率を比較します。

例えば、iFreeレバレッジ NASDAQ100の1年間騰落率は、QLDに対してコストを合わせたときに4.2%ポイントも下回っています。

為替ヘッジコスト、及び先物価格に含まれる米国短期金利負担の実質的な差などに起因するものと思われますが、結構大きいですね。

iFreeレバレッジ、auAMレバレッジ、楽天レバレッジ、NZAMレバレッジ NASDAQ100の騰落率比較

下図は実質コストに対する2025年11月末時点の1年騰落率をプロットしたものです。

auAM、NZAM、iFreeの3本は概ね同等の騰落率を示しており、明確なコスト依存は観察されません。

一方、楽天レバレッジNASDAQ-100だけは他の3本に対し(コスト要因以外で)大きくマイナス側に位置しています。本ファンドは先物だけでなく、連動債券に投資しており、このレバレッジ手法の違いが影響しているのでしょうか?

レバナスの分配金

iFreeレバレッジ NASDAQ100、楽天レバレッジNASDAQ-100、auAM レバレッジNASDAQ100、NZAM・レバレッジ米国株式2倍ブル(NASDAQ100)、4本とも分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ ~おすすめのレバナス・ファンドは~

NASDAQ100の日々の値動きの2倍となるよう運用するレバレッジ型ファンド、通称、レバナスは、堅調な相場では大きなリターンが期待できるファンドです。

一方で、非常に大きなリスクを負う事になりますので、このリスクに耐えうる範囲で投資する事をお勧めします。

また、レバレッジ型ファンドは軟調な相場、ボックス相場では大きく減価する特性がある事にも注意して下さい。

以上を理解した上で、レバナスに投資する方に、本サイト管理人が現時点でおすすめするレバナス・ファンドは、

実績を重視するなら

iFreeレバレッジ NASDAQ100

4本の中で唯一長期の運用実績、資金流入・純資産総額の大きさ、さらに、運用会社(大和アセット)が積極的に各種情報、レポートを発信している点も評価できます。

一方、未だ3年程度の実績しかないものの信託報酬の低さが魅力の

auAM レバレッジNASDAQ100

今後に期待できるファンドかと。

販売会社

ここで紹介した4本のファンドは下記の金融機関で購入出来ます。

*楽天レバレッジNASDAQ-100はSBI証券では取り扱っていません。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

尚、NASDAQ100はNISA(つみたて投資枠)の指定インデックスではなく、さらにレバレッジ型の為、新NISAでは成長投資枠を含めて購入できません。

レバレッジ無のNASDAQ100インデックスファンド、及び東証上場ETF、さらに米国ETF QQQとの比較は下記記事を参照して下さい。