米国の株式及び債券に投資するインデックス型のバランスファンド、SBI・iシェアーズ・米国バランス(2資産均等型) [愛称:まるっと米国]について解説します。

[最終更新日:2024.5.22]全て最新の情報に更新。

*本記事は原則2024年4月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

SBI・iシェアーズ・米国バランス(2資産均等型) [愛称:まるっと米国]の基本情報

SBI・iシェアーズシリーズは、SBIアセットマネジメントが米国ブラックロック社ETF iShares(iシェアーズ)シリーズに投資する事実上のFOFとして運用する低コストのインデックスファンドです。

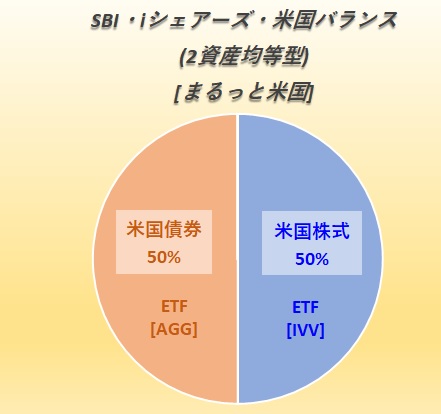

今回解説するのは米国株式、米国債券に50%ずつ投資するSBI・iシェアーズ・米国バランス(2資産均等型) [愛称:まるっと米国]。

先ず、SBI・iシェアーズ・米国バランス(2資産均等型)の基本情報をまとめます。

| 運用会社 | SBIアセットマネジメント |

| 設定日 | 2022年3月22日 |

| 運用形態 | インデックスファンド(*1) *但しファンド自体にベンチマークは無 |

| 投資形態 | ファミリーファンド *マザーファンドがiShares ETFに投資するので事実上FOF。 |

| ベンチマーク | ファンド無 (株式)S&P500 (債券)ブルームバーグ 米国総合債券インデックス |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.0938% (投資先ETF経費率 0.03%含む) |

| 実質コスト | 0.177%(*2) |

| 純資産総額 | 38.2億円(2024.4.30時点) |

| (マザーファンド) 純資産総額 | 34.3億円(2024.3.11時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象外 |

| NISA(成長投資枠) | 対象 |

| SBI証券ポイント還元年率 | 0.0220% |

| 楽天証券ポイント還元年率 | (取扱無し) |

| マネックス証券ポイント還元年率 | (取扱無し) |

| 松井証券ポイント還元年率 | 0.0220% |

(*1)投資対象のETFはインデックス型の為、ここではインデックスファンドと分類していますが、ファンド自体にベンチマークはなく、厳密な意味でのインデックスファンドではありません。

(*2)実質コストは2024.3 2期目決算より。

スポンサーリンク

投資対象

米国株式、及び米国債券に投資するバランスファンドです。

資産配分

基本配分比率は概ね株式50% : 債券50%。

尚、原則、6カ月毎、もしくは10%以上乖離した場合に基本配分比率に戻す調整を行うとの事。

投資先ETF

マザーファンドを通して、ETFに投資する事実上のファンド・オブ・ファンズです。

株式は米国ブラックロック(BlackRock)社 ETF iシェアーズ・コアS&P500ETF (iShares Core S&P500 ETF)【IVV】 、

債券は同じくブラックロック社のETF iシェアーズ・コア米国総合債券市場ETF (iShares Core U.S. Aggregate Bond ETF)【AGG】

に投資します。

| 投資先ファンド | 経費率 | ベンチマーク 投資対象 |

| iシェアーズ・コアS&P500ETF (iShares Core S&P500 ETF【IVV】) | 0.03% | S&P500 米国市場の大型株500銘柄で構成。 |

| iシェアーズ・コア米国総合債券市場ETF (iShares Core U.S. Aggregate Bond ETF【AGG】) | 0.03% | ブルームバーグ 米国総合債券インデックス [Bloomberrg US Aggregate Bond Index] 米国の投資適格債券市場全般を表す指数 |

尚、株式、債券はそれぞれは上表記載のベンチマークとの連動を目指すインデックス運用を行いますが、ファンド自体にはベンチマークはありません。

手数料(信託報酬、実質コストなど)

SBI・iシェアーズ・米国バランス(2資産均等型)の信託報酬は0.0638%(税込)

これに投資先ETF VTIの経費率0.03%を加えて、

実質的な信託報酬は0.0938%(税込)。

実質コストは2024年3月の第2期目決算で0.177%。

初回決算の0.290%(354日分の決算を1年に換算)よりは大幅に下がりましたが、まだ信託報酬以外のコストが高くなっています。

SBI・VシリーズのSBI・V・S&P500インデックス・ファンド等と同様、売買委託手数料、有価証券取引税は0なのですが、保管・監査・印刷費用が高くなっています。

3期目以降のさらなるコスト削減に期待しましょう。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

信託報酬の変更履歴

SBI・iシェアーズ・米国バランス(2資産均等型)は、未だ信託報酬引下げの実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2022/3/22 | 0.0938% | 新規設定。 |

| ??? | ??? |

スポンサーリンク

SBI・iシェアーズ・米国バランス(2資産均等型)[愛称:まるっと米国]の運用状況 ~IVV・AGG~

SBI・iシェアーズ・米国バランス(2資産均等型)は設定から2年強経過したばかりで、評価するのに十分な運用期間ではありません。

そこで、BlackRock社ETF IVV、AGG、及びIVV, AGGを50%ずつ組み合わせた合成データの過去のパフォーマンスを評価します。

*合成データは日々50%となるようにリバランスするとして計算

IVV、AGG及び、その合成データを評価

*IVV、AGGは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo Finance、分配金は米国BlackRock社サイトより引用)

*為替レートは三菱UFJ銀行公表のTTM値を使用し独自に円換算。

チャート

2007年から現時点までのIVV、AGG、及び、IVV、AGGを50%ずつ組み合わせた合成データのチャートです。

*市場価格の終値(円換算値)、配当課税(10%)後再投資のネット値

小さな波、そして時には大きな波を繰り返しながらも最終的には大きく上昇したIVV、非常に小さなリスクで堅実なリターンを上げてきたAGG、そして、これらを組合わせる事で、当然ながら、それぞれの中間的なパフォーマンスとなる事がわかります。

リスク・リターン特性

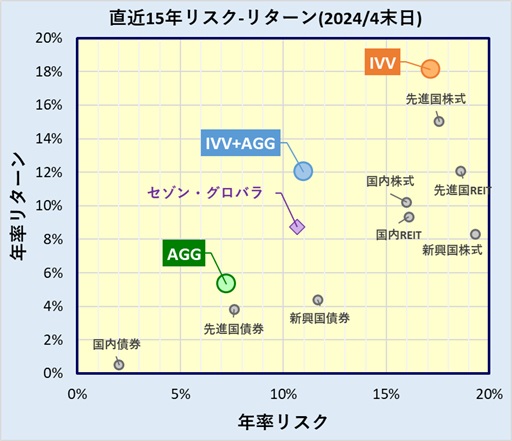

2024.4末時点の直近15年のリスク、リターン特性を、個々のアセットクラスのインデックスファンド、及び、全世界の株式・債券に50%ずつ投資するバランスファンド、セゾン・グローバルバランスファンドとも比較します。

*個々のアセットクラスのインデックスファンドはSMTインデックス・オープンのデータを引用させて頂きました。

IVVは先進国株式よりも、AGGは先進国債券よりも概ね同等のリスクながら高いリターンを上げています。

そして、株式、債券に半分ずつ投資する「IVV+AGG」(これがSBI・iシェアーズ・米国バランス(2資産均等型)に相当)は、全世界の株式・債券に投資するセゾン・グローバルバランスファンドよりも高いパフォーマンスをあげています。同等のリスクで3ポイント程高いリターン(年率)です。

スポンサーリンク

SBI・iシェアーズ・米国バランス(2資産均等型)のパフォーマンス ~IVV+AGGと比較~

騰落率のIVV+AGGとの比較

SBI・iシェアーズ・米国バランス(2資産均等型)の1年騰落率をIVV+AGGの合成データと比較します。

下図は、2024年4月末時点の1年騰落率をIVV+AGGの合成データとともに、実質コストに対してプロットしたものです。

図中茶色の点線は、IVV50%+AGG50%から決まるコストと騰落率の関係ですが、SBI・iシェアーズ・米国バランス(2資産均等型)の騰落率はこの点線上にあります。

厳密には上記点線から決まる騰落率より0.28%プラス側にありますが、50%の資産配分となるように日々リバランスを行っている訳ではないので、この程度の差は致し方ないでしょう。

1年前 2023年4月末時点の1年騰落率

参考までにファンド設定当初の2023.4末時点の1年騰落率も示します。

この時は、IVV50%+AGG50%から決まるコストと騰落率の線より0.55%下方に位置しており、IVV40%+AGG60%の資産配分よりも下方に位置していました。

この時に比べると前述の直近1年の騰落率は大幅に改善され、SBI・iシェアーズ・米国バランス(2資産均等型)が理想とする騰落率になっていると言って良いでしょう。

スポンサーリンク

資金流出入額(評判・人気は?)

月次資金流出入額からSBI・iシェアーズ・米国バランス(2資産均等型)の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

*当初申込期間の資金流入は含まず

SBI・iシェアーズ・米国バランス(2資産均等型)は2023年3月22日設定と未だ新しいファンドですが、1億前後(/月)の資金流入に留まっており、あまり人気があるとは言えません。

純資産総額も設定から2年1カ月で38億円(2024.4末時点)と大きくありません

SBI・iシェアーズ・米国バランス(2資産均等型)の分配金

SBI・iシェアーズ・米国バランス(2資産均等型)は設定から未だ2年強という事もあり分配金を出したことはありません。

今後も分配金を積極的に出す事はないと推測します。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式(ETF)から出た配当(分配金)はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ

SBI・iシェアーズ・米国バランス(2資産均等型)は、ブラックロック社ETF IVV、AGGを介して、米国株式、米国債券に50%ずつ投資する低コストのバランスファンドです。

設定から2年強、未だ、実質コストが高めではありますが、今後、信託報酬以外のコストも下がっていく事に期待。

米国を中心に投資したい、ただ株式だけではリスクが大きすぎる、債券を入れて値動きをマイルドにしたいという方にとって有力な選択肢の一つとなるファンドです。

販売会社

SBI・iシェアーズ・米国バランス(2資産均等型)はSBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)、松井証券、SBIネオトレード証券4社のみ取扱いです(2024.4末時点、その他SBI証券仲介の新生銀行)。

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

尚、NISA(つみたて投資枠)では購入出来ません。NISAでは成長投資枠での投資になります。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。

![SBI・iシェアーズ・米国バランス(2資産均等型)[まるっと米国]の評価](https://shintaro-money.com/wp-content/uploads/2024/05/sbi-usbalance2-1y_202404.jpg)

![SBI・iシェアーズ・米国バランス(2資産均等型)[まるっと米国]の評価](https://shintaro-money.com/wp-content/uploads/2023/05/sbi-usbalance2-1y_202304b.jpg)

![SBI・iシェアーズ・米国バランス(2資産均等型)[まるっと米国]の評判・人気](https://shintaro-money.com/wp-content/uploads/2024/05/sbi-usbalance2-flow_202404.jpg)