*上地図は概ね投資国を表していますが、現在ロシアは除外されています。

1本のファンドで日本を含む全世界の株式に投資するインデックスファンド、たわらノーロード 全世界株式について解説します。

[最終更新日:2025.2.17]全て最新情報に更新。

*本記事は原則2025.1末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

たわらノーロード 全世界株式の基本情報

たわらノーロードシリーズは、アセットマネジメントOneが運用するインデックスファンド・シリーズです。親しみのある、分かりやすい、コツコツと蓄えるといったコンセプトから「豊か、蓄える」というイメージがある穀物を包み保存する"たわら"とネーミングしたとの事。 (アセットマネジメントOne公式サイトより抜粋・編集して引用)

本記事で解説するのは1本のファンドで日本を含む全世界の株式に投資するたわらノーロード 全世界株式。

先ず、たわらノーロード 全世界株式の基本情報をまとめます。

| 運用会社 | アセットマネジメントOne |

| 設定日 | 2019年7月22日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | MSCI All Country World Index(配当込み・グロス) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.10989% |

| 実質コスト | 0.158%(*1) |

| 純資産総額 | 1,005億円(2025.1.31時点) |

| (マザーファンド) 純資産総額 | [先進国株式]13,610億円(2024.2.15時点) [新興国株式]920億円(2024.4.18時点) [日本株式] 36億円(2024.10.15時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.050% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.030% |

| 松井証券ポイント還元年率 | 0.050% |

(*1)実質コストは2024.10.12決算の値から2025.1.16の信託報酬引下げ分を引いた値。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

投資対象

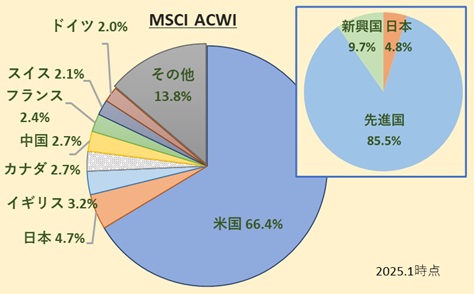

ベンチマークはMSCI All Country World Index [ACWI][配当込み・グロス]で日本を含む先進国、新興国の株式に投資します。

MSCI ACWIは全世界47カ国・地域(先進国23カ国+新興国24カ国)の大型株、中型株、約2,600の銘柄から構成される時価総額加重平均型の指数です。

グロスとは配当に対する源泉徴収税を考慮しない指数ですので、通常はファンド騰落率がベンチマークより配当課税(+コスト)分下方乖離します。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

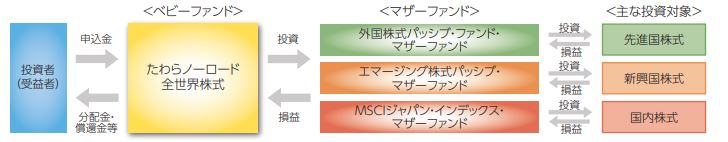

マザーファンド

たわらノーロード 全世界株式は、ファミリーファンド方式で下記マザーファンドに投資します。

外国株式パッシブ・ファンド・マザーファンド、エマージング株式パッシブ・マザーファンドは、それぞれたわらノーロード先進国株式、たわらノーロード新興国株式と同じマザーファンドで既に大きな純資産を有します。

一方、MSCIジャパン・インデックス・マザーファンドは、本ファンドと同時に新規設定されたもので純資産も大きくはありません。

投資地域・国別比率

本ファンドのベンチマークであるMSCI ACWIは国内株式、先進国株式、新興国株式を概ね下記の比率で投資します。(国別比率は2025.1末時点)

構成国1位はアメリカで66%、全体の半分以上を占めます。2位が日本で4.8%。

尚、MSCI ACWIは時価総額加重平均型指数ですので、その時点の時価総額で国内、先進国、新興国比率が変化します。例えば、他の先進国株式に対し国内の株価が低迷すれば国内株式の比率が小さくなります。

詳細は下記記事を参照して下さい。

参考記事【外国株式インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

投資銘柄

たわらノーロード 全世界株式は2,650銘柄(2025.1末)に投資しています。

尚、ベンチマークは2,647銘柄(2025.1末)ですので、ベンチマークを構成する殆どの銘柄を保有し、全世界の投資可能な株式の概ね85%をカバーする事になります。

スポンサーリンク

手数料(信託報酬、実質コストなど)

たわらノーロード 全世界株式の信託報酬は0.10989%(税込)。

2025.1.16に信託報酬を0.0034%ポイント(税込)引き下げました。

実質コストは6期目決算(2024.10.15)で0.158%(2025.1.16信託報酬引下げ分を引いた値)、

信託報酬以外のコストは毎決算毎に下がり、6期目では0.048%と十分低い値に抑えられています。

他社 全世界株式インデックスファンドとの信託報酬・実質コスト比較

MSCI ACWIをベンチマークとする他社のインデックスファンド、及びベンチマークは異なりますが(日本を含む)全世界の株式に投資するインデックスファンドと比較してみます。

さらに、eMAXIS Slimシリーズの個別のファンド(TOPIX、先進国株式、新興国株式)を6%:83%:11%の比率で組み合わせた場合も参考までに記載します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

*ファンド名下の[]内はベンチマーク。[FTSE]はFTSE Global All Cap Index、[MSCI]はMSCI All Country World Indexの略。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | 楽天・プラス・オールカントリー株式インデックス・ファンド [MSCI] | 0.05610% | 0.196% |

| 2 | eMAXIS Slim 全世界株式(オール・カントリー) [MSCI] | 0.05775% | 0.094% |

| 2 | はじめてのNISA・全世界株式インデックス [MSCI] | 0.05775% | 0.082% |

| 2' | Tracers MSCIオール・カントリー・インデックス(全世界株式) [MSCI] | 0.05775% (上限0.08775%) | 0.139% |

| 5 | ステート・ストリート全世界株式インデックス・オープン [MSCI] | 0.0748% | 0.179% |

| 6 | PayPay投資信託インデックス世界株式 [FTSE] | 0.0910% | 1.422% |

| 7 | SBI・全世界株式インデックス・ファンド [FTSE] | 0.1022% | 0.114% |

| 個別ファンドの組合せ | 0.1074% | ||

| 8 | たわらノーロード 全世界株式 [MSCI] | 0.10989% | 0.158% |

| 9 | Smart-i Select 全世界株式 [MSCI] | 0.1144% | 0.181% |

| 10 | SBI・V・全世界株式インデックス・ファンド [FTSE] | 0.1238% | 0.137% |

| 11 | 楽天・全世界株式インデックス・ファンド [FTSE] | 0.179% | 0.201% |

| 12 | つみたて全世界株式 [MSCI] | 0.1980% | 0.261% |

| 13 | (日興) インデックスファンドMSCIオール・カントリー (全世界株式) [MSCI] | 0.4785% | 0.628% |

| 14 | (ステート・ストリート) 全世界株式インデックス [MSCI] | 0.5280% | 0.599% |

たわらノーロード 全世界株式が2023.4.7に信託報酬を引下げた際は(日本を含む)MSCI ACWIをベンチマークとするファンドの中で最安値だったのですが、

eMAXIS Slim全世界株式(オール・カントリー)の信託報酬引下げ、

そして、

- 楽天・プラス・オールカントリー株式インデックス・ファンド

- はじめてのNISA・全世界株式インデックス

- Tracers MSCIオール・カントリー(全世界株式)

- ステート・ストリート全世界株式インデックス・オープン

と超低コストファンドの新規設定が相次ぎ、たわらノーロード 全世界株式の信託報酬は6位(/MSCI ACWIをベンチマークとするファンド)。

信託報酬の変更履歴

たわらノーロード 全世界株式は2回信託報酬を引下げた実績があります。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2019/7/22 | 0.1296% | 新規設定(eMAXIS Slimよりも低コスト) |

| 2019/10/1 | 0.1320% | 消費税増税(8%-->10%) |

| 2023/4/7 | 0.1133% | 引下げ時は単独最安値 |

| 2025/1/16 | 0.10989% |

設定時はeMAXIS Slim全世界株式(オール・カントリー)より低い信託報酬で注目を集めました。その後、eMAXIS Slimの2回の引下げで一度は差をつけられるものの、2023.4.7に再度、単独最安値となる信託報酬に引き下げました。

その後、eMAXIS Slimが対抗する引下げ、及びさらなる引下げを行い、たわらノーロードも2025.1.16に若干の引下げを行いましたが、現時点ではeMAXIS Slimに0.052ポイントの差をつけられています。

スポンサーリンク

たわらノーロード 全世界株式の運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

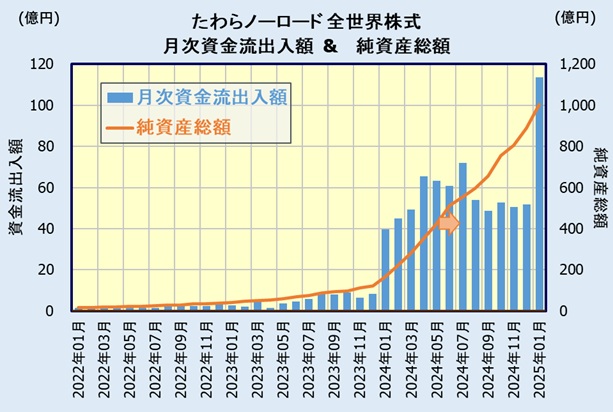

月次資金流出入額、純資産総額からたわらノーロード 全世界株式の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

設定後2023年までは、資金流入は増加傾向にあるものの10億以下(/月)とあまり売れていませんでしたが、

新NISAが始まった2024年1月以降は毎月40億以上もの資金を集め、純資産総額も1,005億(2025.1末時点)と急増しました。

ただ、先行するeMAXIS Slim全世界株式(オール・カントリー)は毎月1,000億円以上(2024.1以降)の資金流入と大きな人気を集めており、その牙城を崩すのは厳しそうです。

運用状況は?

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

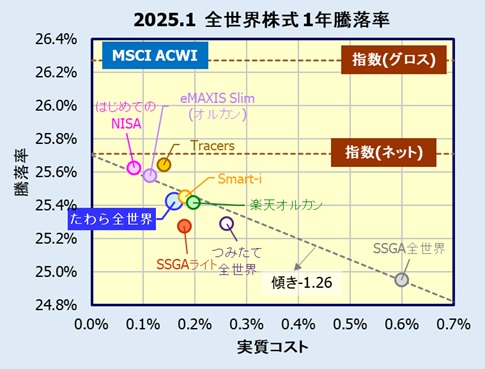

下図は2025年1月末日時点の実質コストに対する1年騰落率をプロットしたものです。

ベンチマークが同じeMAXIS Slim全世界株式(オール・カントリー)、Tracers MSCIオール・カントリー(全世界株式)、つみたて全世界株式など複数のファンドの騰落率もプロットしてあります。

たわらノーロード 全世界株式は、(コスト要因以外での)ベンチマークとの乖離がない安定した運用になっていると思われます。

ただ、コストが若干高い事もあり、その分騰落率がeMAXIS Slim全世界株式(オルカン)等より低くなっています。

たわらノーロード 全世界株式の分配金

たわらノーロード 全世界株式は分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ

たわらノーロード 全世界株式はMSCI ACWIをベンチマークとするインデックスファンドの中で低い信託報酬、そして時価総額比で全世界の株式に投資できる便利なファンドです。

ベンチマークとの乖離も殆どなく安定した運用になっており、

資金流入、純資産総額ともに増加傾向にあります。

ただ、最近の全世界株式インデックスファンドの激しい低コスト競争に対抗しておらず、eMAXIS Slim全世界株式(オルカン)等とのコスト差が広がってきています。

是非、対抗する信託報酬引下げを期待したいところ!

販売会社

たわらノーロード 全世界株式は下記の金融機関で購入出来ます。

たわらノーロード・シリーズは多くの銀行・信用金庫等で販売していますが、クレジットカード決済や投資信託保有でポイントがもらえる等のサービスが充実した下記ネット証券がおすすめ。

*尚、下記販売会社では、より低コストのeMAXIS Slim全世界株式(オール・カントリー)も取り扱っています。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

ライバルとなるファンド

はじめてのNISA・全世界株式インデックス(オール・カントリー)

Tracers MSCIオール・カントリー・インデックス全世界株式

たわらノーロード 全世界株式 (本記事)

楽天・全世界株式インデックス・ファンド(楽天・バンガード・ファンド)

他の全世界株式インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。