1本のファンドで国内外の債券、株式に分散投資できるインデックス型のバランスファンド、DCニッセイワールドセレクトファンドについて解説します。

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2024.5.22]全て最新の情報に更新。

本記事は原則2024.4末日時点の情報に基づいて記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

DCニッセイワールドセレクトファンド(安定型・債券重視型・標準型・株式重視型)の基本情報

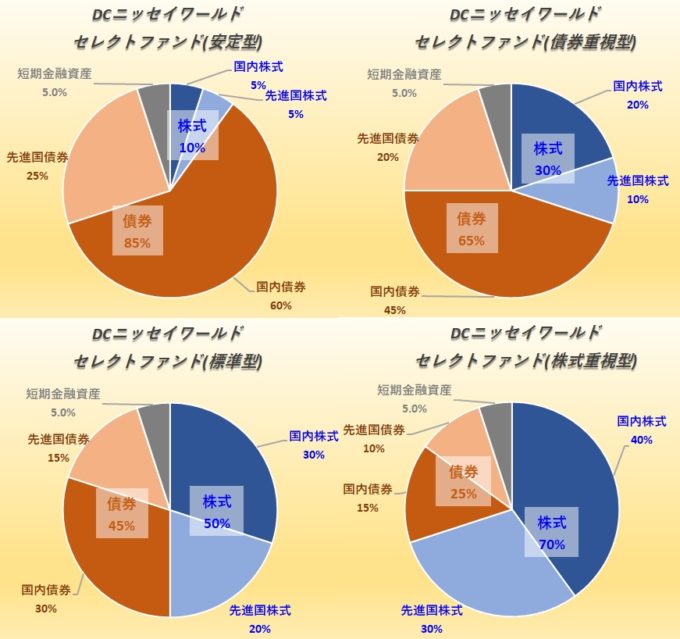

DCニッセイワールドセレクトファンドは、下記4本のファンドがラインアップされ、国内債券・国内株式・先進国債券・先進国株式の4資産に投資します。

- DCニッセイワールドセレクトファンド(安定型)

- DCニッセイワールドセレクトファンド(債券重視型)

- DCニッセイワールドセレクトファンド(標準型)

- DCニッセイワールドセレクトファンド(株式重視型)

尚、ファンド名称に「DC」とついていますが、今では一般・特定口座、そしてNISA(つみたて投資枠)でも購入出来ます。

先ず、DCニッセイワールドセレクトファンドの基本情報をまとめます。

| 運用会社 | ニッセイアセットマネジメント |

| 設定日 | (債券重視・標準・株式重視型)2003年1月10日 (安定型)2017年7月14日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 合成ベンチマーク(後述) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.1540% |

| 実質コスト(*1) | (安定)0.170% (債券)0.168% (標準)0.167% (株式)0.169% |

| 純資産総額 | (2024.4.30時点) (安定)140.7億円 (債券)312.6億円 (標準)778.0億円 (株式)511.2億円 |

| (マザーファンド) 純資産総額 | --- 円 |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.06% |

(*1)実質コストは2024.2決算結果より。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

投資対象

国内債券、国内株式、先進国債券、先進国株式の4資産に投資します。

*ニッセイAMが運用し、同じ4資産に投資する<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)とも比較します。(信託報酬も同じです)

DCニッセイワールド

<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)

資産配分のまとめ

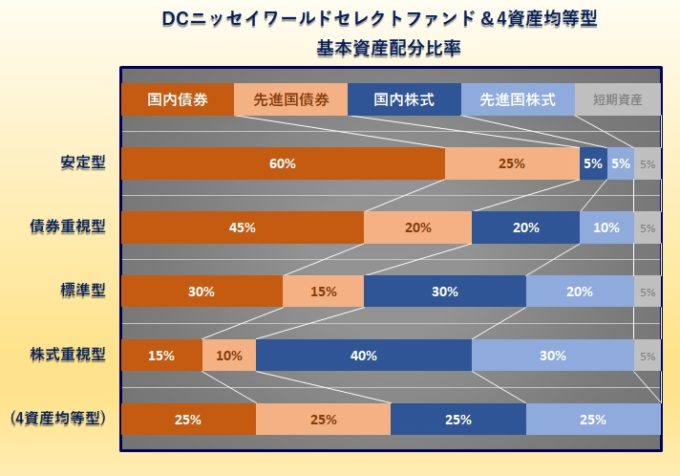

安定型-->債券重視型-->標準型-->株式重視型になるにつれ、株式比率が増えてきます。

安定型では株式が10%のみで殆どを債券が占めます。

尚、いずれも先進国より国内比率が高い資産配分になっています。

一方、<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)は、株式・債券に50%ずつ投資し、株式、債券比率ではDCニッセイワールドセレクトファンド(標準型)に近くなっていますが、国内・先進国比率は同じ、即ち4資産に均等に投資します。

スポンサーリンク

ベンチマーク

各投資対象はインデックス運用を行い、ベンチマークは下表のようになります。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA BPI総合 |

| 国内株式 | TOPIX[配当込] |

| 先進国債券 | FTSE世界国債インデックス(除く日本) |

| 先進国株式 | MSCI Kokusai[配当込] |

いずれも、それぞれの資産クラスで一般的なベンチマークです。

また、各マザーファンドは基本的に<購入・換金手数料なし>シリーズの個々のファンドと同じです。

*安定型の国内債券のみ異なります。

手数料(信託報酬、実質コストなど)

DCニッセイワールドセレクトファンドの信託報酬は4本とも0.1540%(税込)。

これは4資産に限らず、バランスファンドとしても、(最安値ではないものの)比較的低い水準の信託報酬です。

実質コストは0.167~0.170%(税込,2024.2決算)。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

バランスファンドとしてのお得度 ~個々のファンドの組合せと比較~

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対し、コストが割高になるのが一般的です。

そこで、DCニッセイワールドセレクトファンドと、(十分な実績のあるファンドの中で)現時点で最も低コストの単体インデックスファンドを組み合わせた場合の信託報酬とを比較します。

DCニッセイワールドセレクトファンドの信託報酬0.154%から、個別組合せの信託報酬を引いた値を下表の最右列に記載します。

| ファンド | 個別組合せでの信託報酬 | 個別組合せとの差 |

| 安定型 | 0.130% | 0.024%pt |

| 債券重視型 | 0.129% | 0.025%pt |

| 標準型 | 0.125% | 0.029%pt |

| 株式重視型 | 0.122% | 0.032%pt |

個別組合せとの差が最も大きい株式重視型でも、その差0.032%ポイント、

即ち、ご自身で4本のインデックスファンドを組合わせるより0.032%ポイントだけ高いコストを負担するだけで、1本のバランスファンドとして投資できるという事です。

バランスファンドとしては十分低コストと言えるでしょう。

信託報酬の変更履歴

DCニッセイワールドセレクトファンドの信託報酬引下げ履歴です。

*安定型を除き2003年設定と運用実績の長いファンドですので、設定時から2014年までについては管理人は把握していません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| ~2014/3/6 | (債券)0.3701% (標準)0.3885% (株式)0.4069% | 設定から2014年までの履歴は把握していません。 消費税5%表記 |

| 2014/3/7 | (安定)0.1728% (債券)0.1944% (標準)0.216% (株式)0.2376% | FOFからファミリファンド方式変更に伴う引下げ (安定型は2017/2/14新規設定) |

| 2019/10/1 | 0.1540% | バランスファンドとして最低水準の信託報酬へ(消費税増税込み) *4本とも同一信託報酬へ |

2019/10/1に行った信託報酬引下げで、バランスファンドとしては最安値の信託報酬となりました。

その後、eMAXIS Slimバランス(8資産均等型)、たわらノーロードバランス(8資産均等型)の信託報酬引下げ、より低コストのTracersグローバル3分法やSBI・iシェアーズ・米国バランス(2資産均等型)の新規設定で、最安値ではなくなりました。

スポンサーリンク

DCニッセイワールドセレクトファンド(安定型・債券重視型・標準型・株式重視型)のリターン・リスク

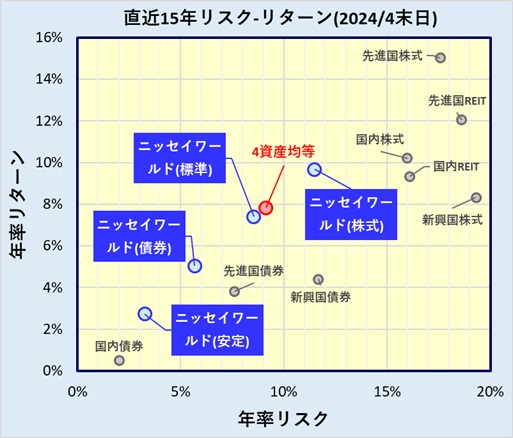

DCニッセイワールドセレクトファンド(安定型)/(債券重視型)/(標準型)/(株式重視型)、及び4資産均等型の2024年4月末日時点の15年間のリスク-リターン特性を下図に示します。

同時に個々の資産クラスのデータも同時にプロットします。(SMTインデックスシリーズのデータを引用)

尚、運用期間が15年に満たない安定型、4資産均等型は個々のインデックスファンドを同じ資産配分になるよう合成したデータを用います。

*安定型の短期金融資産は国内債券に分類して計算。

株式比率が高いほどリスクが高くなりますが、その分リターンも大きくなります。

4ファンド、及び4資産均等型も含めて、それぞれのリスクに応じたリターンとなっています。

シャープレシオ(リターン/リスク)は0.84~0.89で殆ど変わりません。

DCニッセイワールドセレクトファンド(安定型・債券重視型・標準型・株式重視型)の分配金

DCニッセイワールドセレクトファンド(安定型)/(債券重視型)/(標準型)/(株式重視型)は分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

DCニッセイワールドセレクトファンドの評判・人気は?

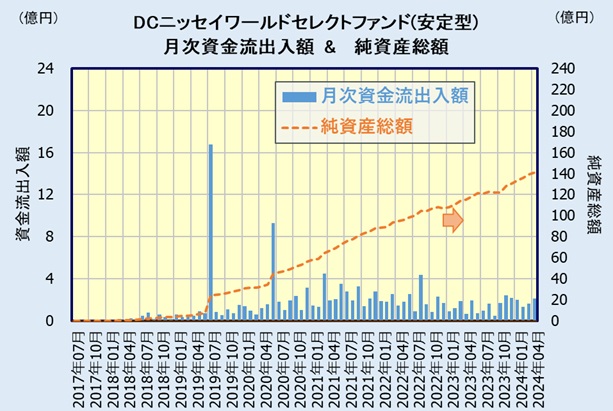

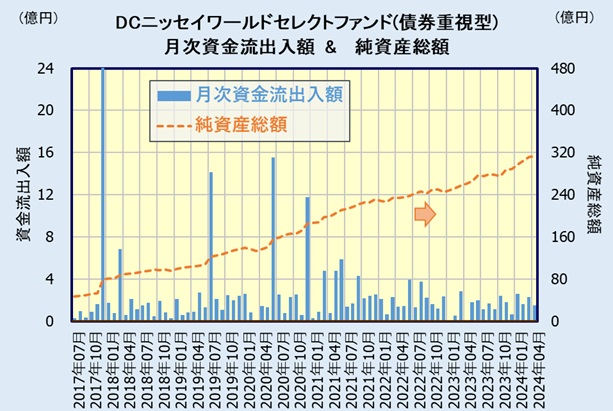

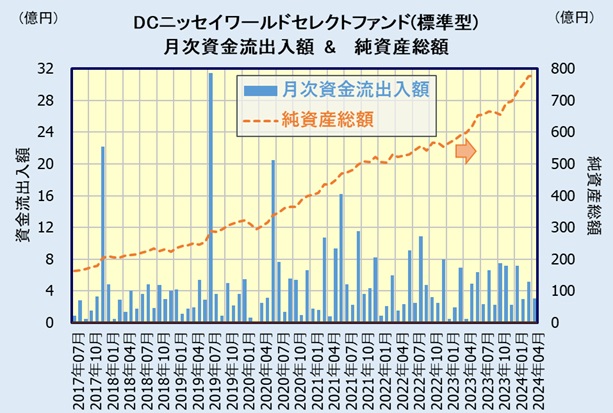

月次資金流出入額、純資産総額からDCニッセイワールドセレクトファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

尚、4ファンドとも同じ日に多額の資金流入があった日がありますが(2017年以降で2017/12/28(安定型除く), 2019/7/2,2020/6/1の3日)、これは個人の購入・投資ではないと推測します。

*一部ファンドは2021/6/1も通常より増えています。

DCニッセイワールドセレクトファンド(安定型)

最も設定が新しいファンドです。

2020年以降毎月2億前後と、あまり売れているとは言えません。

純資産総額も現時点(2024.4.30)で141億、そのうち個人以外と思われる2019年7月、2020年6月の資金流入が24億を占めます。

DCニッセイワールドセレクトファンド(債券重視型)

最近では安定型と同程度の資金流入。

純資産総額は現時点(2024.4.30)で313億。設定から20年以上という事を考えると、そう大きな額ではありません。

DCニッセイワールドセレクトファンド(標準型)

本シリーズの中で最も売れているファンドです。

バラツキが大きいですが、毎月1~10億程度の資金流入があります。

純資産総額は現時点(2024.4.30)で778億と4ファンドの中で最も大きくなっています。

DCニッセイワールドセレクトファンド(株式重視型)

最近は標準型と概ね同等の資金流入額。

純資産総額は現時点(2024.4.30)で511億と、債券重視型よりは大きくなっています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ

DCニッセイワールドセレクトファンド(安定型)/(債券重視型)/(標準型)/(株式重視型)は長期の運用実績を誇り(安定型を除く)、

- 国内債券・株式、先進国債券・株式の4資産だけで十分

- 外国より国内比率を高くしたい

- 債券を組み入れてリスクを下げたい

という方にとって選択肢の一つとなるファンドです。

信託報酬はバランスファンドとしては比較的低い水準で、かつ許容できるリスクに応じて4種類のファンドから選択できます。

あまり人気があるファンドではありませんが、本ファンドがご自身の理想とするアセットアロケーションに近い資産配分の方は、同じく4資産に投資する<購入・換金手数料なし>ニッセイ・インデックスバランスファンド(4資産均等型)を含めて検討する価値があるファンドと言えるでしょう。

販売会社

DCニッセイワールドセレクトファンド(安定型)/(債券重視型)/(標準型)/(株式重視型)は、(確定拠出年金以外でも)下記証券会社で購入出来ます。しかも、クレジットカード決済で投資信託積立が出来、ポイント還元があります(一部条件有)。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

主なバランスファンドの一覧は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。