米国の高配当株式に投資するインデックスファンド、SBI・V・米国高配当株式インデックス・ファンド、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、楽天・米国高配当株式インデックス・ファンド(楽天・VYM/楽天インデックス・シリーズ)、楽天・高配当株式・米国VYMファンド(四半期決算型)の4本について解説・比較します。

[最終更新日:2025.4.11]全て最新の情報に更新。

*本記事は原則2025年3月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型を含む)[SBI・VYM]、楽天・米国高配当株式インデックス・ファンド[楽天・VYM]/楽天・高配当株式・米国VYMファンド(四半期決算型)の基本情報

本記事で解説・評価するのは米国株式に投資しFTSE ハイディビデンド・イールド・インデックスとの連動を目指す下記4本。

SBI・V・米国高配当株式インデックス・ファンド [愛称:SBI・V・米国高配当株式]

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型) [愛称:SBI・V・米国高配当株式(分配重視型)]

楽天・米国高配当株式インデックス・ファンド [愛称:楽天・VYM]

楽天・高配当株式・米国VYMファンド(四半期決算型) [楽天・高配当株式シリーズ]

SBI、楽天とも、分配金をなるべく出さないだろうファンドと、分配金を積極的に出すと思われるファンド(年4回決算/四半期決算型)の2種類をラインアップしています。

*楽天・米国高配当株式インデックス・ファンドは、2023.1.12まで楽天・バンガード・ファンドシリーズの一つとして愛称:楽天・バンガード・ファンド(米国高配当株式)と呼ばれていましたが、2023.1.13以降、シリーズ名が楽天インデックス・シリーズ、ファンドの愛称が楽天・VYMに変更されました。

先ず、各ファンドの基本情報をまとめます。

[スマホの方は横にスクロールしてご覧下さい]

| SBI・V・ 米国高配当株式 | SBI・V・ 米国高配当株式 (年4回決算型) | 楽天・ 米国高配当株式 | 楽天・ 高配当株式・ 米国VYM (四半期決算型) | |

| 運用会社 | SBIアセットマネジメント | 楽天投信投資顧問 | ||

| 設定日 | 2021年6月29日 | 2024年1月30日 | 2018年1月10日 | 2025年3月5日 |

| 運用形態 | インデックスファンド | |||

| 投資形態 | ファミリーファンド *マザーファンドがバンガードETF に投資するので事実上FOF。 | |||

| ベンチマーク (配当の扱い) | FTSE ハイディビデンド・イールド・インデックス | |||

| 配当込・グロス/ネット??? | ||||

| 購入時手数料 | 無 | |||

| 信託財産留保額 | 無 | |||

| 信託報酬(税込) | 0.1238% (投資先ETF経費率 0.06%含む) | 0.1920% (投資先ETF経費率 0.06%含む) | ||

| 実質コスト | 0.148%(*1) | 0.170%(*2) | 0.223%(*3) | (初回決算前) |

| 純資産総額 (2025.3.31時点) | 307.9億円 | 166.3億円 | 235.6億円 | 10.0億円 |

| (マザーファンド) 純資産総額 | 410億円 (2024.7.11) | 201億円 (2024.7.16) | ||

| 分配金実績 | 無 | 有 (2,5,8,11月) | 無 | (設定された ばかりなので) 無 |

| NISA (つみたて成長枠) | 対象外 | 対象外 | 対象(*5) | 対象外 |

| NISA (成長成長枠) | 対象 | 対象 | 対象 | 対象 |

| SBI証券 ポイント還元年率 | 0.0220% | 0.0220% | 0.05% | (取扱無し) |

| 楽天証券 ポイント還元年率 | (取扱無し) | (取扱無し) | ---(*4) | ---(*4) |

| マネックス証券 ポイント還元年率 | (取扱無し) | (取扱無し) | 0.03% | (取扱無し) |

| 松井証券 ポイント還元年率 | 0.0220% | (取扱無し) | 0.05% | (取扱無し) |

(*1)実質コストは2024.7.11決算より。

(*2)実質コストは2024.11.20/2024.5.20決算の計296日分を年率に換算。

(*3)実質コストは2024.7.16 第6期決算より。

(*4)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*5)対象インデックスがNISAつみたて投資枠の指定インデックスではない為、アクティブファンドとして認定。

投資対象

ベンチマークはFTSE ハイディビデンド・イールド・インデックスで、米国株式の高配当銘柄に投資します。

ベンチマークは配当込み、ただし、配当に対する課税を考慮しないグロスか考慮するネットかはわかりません。

*両ファンドの月報記載のベンチマーク騰落率は同じですが、運用報告書には楽天・米国高配当株式インデックス・ファンドはグロス、SBI・V・米国高配当株式インデックス・ファンドはネットと思われる記載があり矛盾します。

米国株式の各指数の詳細な解説は下記記事をご覧ください。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

スポンサーリンク

マザーファンド

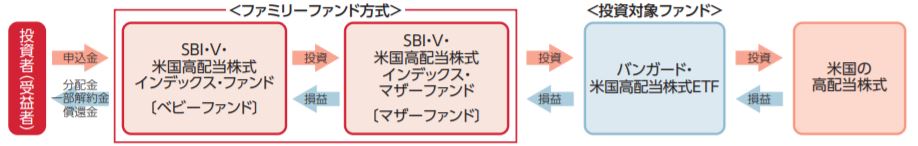

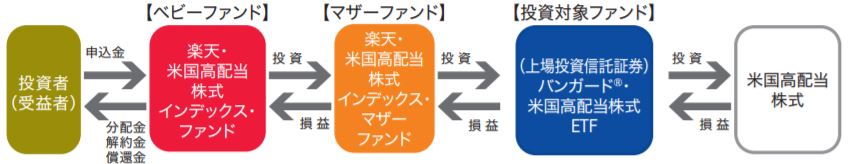

全てのファンド、ファミリーファンド方式でマザーファンドを介して米国株式に投資します。

*SBI・V・米国高配当株式インデックス・ファンドとSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、

楽天・米国高配当株式インデックス・ファンドと楽天・高配当株式・米国VYMファンド(四半期決算型)は、それぞれ同じマザーファンドに投資します。

実際の運用はマザーファンドを通してバンガード社のETF バンガード・米国高配当株式ETF(High Dividend Yield ETF【VYM】)に投資します。

SNSなどでは、SBI・VYM、楽天・VYMと呼ばれる事もあります。

画像引用:SBI・V・米国高配当株式インデックス・ファンド 交付目論見書

画像引用:楽天・米国高配当株式インデックス・ファンド 交付目論見書

バンガード・米国高配当株式ETF 【VYM】

米国株式市場の高配当利回りの株式、約500銘柄から構成される指数、FTSE ハイディビデンド・イールド・インデックスをベンチマークとするETFです。

その経費率は0.06%。

2025年2月末日時点で529銘柄に投資、組入上位10銘柄は下表のようになります。

[スマホの方は横にスクロールしてご覧下さい]

| 銘柄 | Ticker | 比率 | (サブ)分類 | |

| 1 | Broadcom Inc | AVGO | 4.93% | Semiconductors |

| 2 | JPMorgan Chase & Co | JPM | 4.04% | Diversified Banks |

| 3 | Exxon Mobil Corp | XOM | 2.72% | Integrated Oil & Gas |

| 4 | Walmart Inc | WMT | 2.33% | Consumer Staples Merchandise Retail |

| 5 | Procter & Gamble Co/The | PG | 2.23% | Household Products |

| 6 | Johnson & Johnson | JNJ | 2.16% | Pharmaceuticals |

| 7 | Home Depot Inc/The | HD | 2.14% | Home Improvement Retail |

| 8 | AbbVie Inc | ABBV | 2.01% | Biotechnology |

| 9 | Bank of America Corp | BAC | 1.67% | Diversified Banks |

| 10 | Coca-Cola Co/The | KO | 1.50% | Soft Drinks & Non-alcoholic Beverages |

データ引用:米国Vanguardサイトより

高配当株に注目した指数だけあって、ハイテク・グロース株は少なく、金融が20%強、以下、資本財・ヘルスケア・テクノロジー・一般消費財・生活必需品・エネルギーなどに満遍なく(それぞれ10%程度)投資しています。

スポンサーリンク

FTSE ハイディビデンド・イールド・インデックス【VYM】とS&P500【VOO】とのパフォーマンス・分配金比較

FTSE ハイディビデンド・イールド・インデックスをベンチマークとするVYMの過去のパフォーマンス・分配金を、S&P500をベンチマークとするVOOと比較します。

トータルリターン

2本のETFの2025.3末日時点の10年間の円ベースのパフォーマンスを下表にまとめます。

*分配金10%課税後のトータルリターン

*シャープレシオは無リスク資産のリターン0として計算

| ETF | 年率リターン | 年率リスク | シャープレシオ |

| VYM | 11.87% | 15.82% | 0.75 |

| VOO | 14.58% | 17.02% | 0.86 |

トータルリターンで見たとき、高配当銘柄からなるVYMはVOOに劣後しています。リスクは若干小さくなっていますがシャープレシオでも負けています。

分配金利回り・推移

SBI・V・米国高配当株式インデックス・ファンド、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、楽天・米国高配当株式インデックス・ファンド、楽天・高配当株式・米国VYMファンド(四半期決算型)、特に、年4回決算型/四半期決算型に投資する方は、分配金、及び分配金利回りに注目している方が多いかと思います。

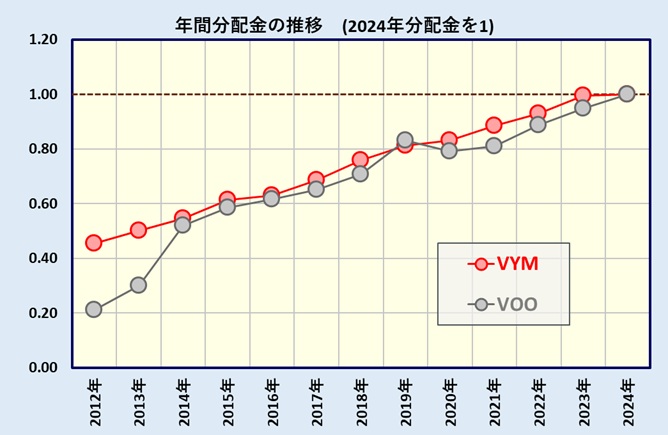

そこでVYM、VOOの各年の分配金、分配金利回りの推移を見てみます。

年間分配金の推移

年間分配金(ドルベース)の推移を見ていきます。

2024年の分配金を1としてプロットします。

VYMもVOOともに分配金は毎年順調に増えており、その増加率(=増配率)も概ね同等です。

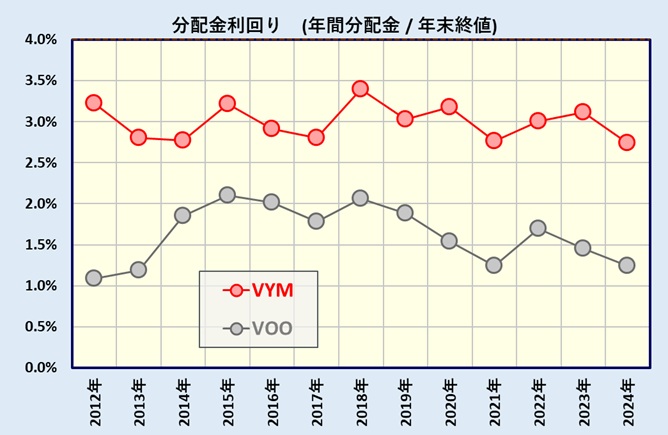

分配金利回りの推移

次に分配金利回りです。

VOOが1~2%程度なのに対し、VYMは2.5~3.5%と高い分配金利回りになっています。

他の米国高配当ETFの分配金などの比較については下記記事をご覧下さい。

スポンサーリンク

手数料(信託報酬、実質コストなど)

投資先ETF VYMの経費率0.06%を加えた実質的な信託報酬(税込)は、

SBI・V・米国高配当株式インデックス・ファンド、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)が0.1238%、

楽天・米国高配当株式インデックス・ファンド、楽天・高配当株式・米国VYMファンド(四半期決算型)は0.1920%。

信託報酬でいえば、SBI・Vが0.068ポイントも低く圧勝。

実質コストは楽天・米国高配当株式インデックス・ファンドが7期目決算で0.223%、SBI・V・米国高配当株式インデックス・ファンドは3期目決算で0.148%、実質コストでもSBI・V・米国高配当株式インデックス・ファンドが圧勝です。

*SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)は設定後間もない事もあって若干実質コストが高くなっていますが、それでも楽天よりは低くなっています。

*楽天・高配当株式・米国VYMファンド(四半期決算型)は初回決算前で実質コスト未だ不明。

尚、4ファンドとも、購入時手数料無料(ノーロード)、信託財産留保額は無です。

他社 米国株式インデックスファンドとの信託報酬・実質コスト比較

FTSE ハイディビデンド・イールド・インデックスをベンチマークとするファンド、及びベンチマークは異なりますが米国株式に投資する他社の低コスト・インデックスファンドと信託報酬・実質コストを比較します。

*ファンド名下の[]内はベンチマーク。[CRSP US]はCRSP USトータル・マーケット・インデックスの略。

*信託報酬・実質コストは税込み表記。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | <購入・換金手数料なし>ニッセイ・S米国株式500 [Solactive US500] | 0.05775% | 0.213% |

| -- | つみたてiシェアーズ 米国株式(S&P500)インデックス [S&P500] | [2026.5.7まで] 0.0586% | 0.075% |

| 2 | My SMTラッセル1000インデックス [Russell1000] | 0.0715% | --- |

| 3 | ステート・ストリートS&P500インデックス・オープン [S&P500] | 0.0748% | 0.138% |

| 4 | 楽天・プラス・S&P500インデックス・ファンド [S&P500] | 0.0770% | 0.101% |

| 5 | PayPay投資信託インデックス アメリカ株式 [CRSP US] | 0.0806% | 0.112% |

| 6 | eMAXIS Slim 米国株式(S&P500) [S&P500] | 0.0814% 以下 | 0.089% |

| 6 | eMAXIS Slim 全米株式 [MSCI USA IMI] | 0.0814% | 0.164% |

| 8 | つみたてiシェアーズ 米国株式(S&P500)インデックス [S&P500] | [2026.5.8以降] 0.09072% | --- |

| 9 | たわらノーロードS&P500 [S&P500] | 0.09372% | 0.149% |

| 9 | はじめてのNISA米国株式(S&P500) [S&P500] | 0.09372% | 0.214% |

| 11 | SBI・V・S&P500インデックス [S&P500] | 0.0938% | 0.106% |

| 11 | iシェアーズ米国株式(S&P500)インデックス [S&P500] | 0.0938% | 0.102% |

| 11 | SBI・V・全米株式インデックス [CRSP US] | 0.0938% | 0.111% |

| 14 | SMBC・DCインデックスファンド(S&P500) [S&P500] | 0.0968% | 0.132% |

| 14 | My SMT S&P500・インデックス [S&P500] | 0.0968% | 0.149% |

| 14 | My SMT ダウ・ジョーンズ・インデックス [NYダウ] | 0.0968% | 0.117% |

| 17 | SBI・V・米国増配株式インデックス [S&P U.S. Dividend Growers] | 0.1138% | 0.152% |

| 17 | SBI・V・米国増配株式インデックス(年4回決算型) [S&P U.S. Dividend Growers] | 0.1138% | 0.272% |

| 19 | Tracers S&P500配当貴族インデックス [S&P500配当貴族] | 0.1155% | 0.266% |

| 20 | SBI・S・米国高配当株式(年4回決算型) [Dow Jones U.S. Dividend 100] | 0.1227% | ---% |

| 21 | SBI・V・米国高配当株式インデックス [FTSE High Dividend Yield] | 0.1238% | 0.148% |

| 21 | SBI・V・米国高配当株式インデックス(年4回決算型) [FTSE High Dividend Yield] | 0.1238% | 0.170% |

| 21 | 楽天・シュワブ・高配当株式・米国ファンド(四半期決算型) [Dow Jones U.S. Dividend 100] | 0.1238% | 0.124% |

| 21 | 楽天・シュワブ・高配当株式・米国ファンド(資産成長型) [Dow Jones U.S. Dividend 100] | 0.1238% | ---% |

| 25 | SBI・SPDR・S&P500高配当株式インデックス(年4回決算型) [S&P500 High Dividend Index] | 0.1338% | 0.271% |

| 26 | 楽天・全米株式インデックス・ファンド [CRSP US] | 0.1620% | 0.183% |

| 27 | Tracers DJ USディビデンド100 (米国高配当株式)年4回分配型 [Dow Jones U.S. Dividend 100] | 0.16725% | --- |

| 28 | 楽天・米国高配当株式インデックス [FTSE High Dividend Yield] | 0.1920% | 0.223% |

| 28 | 楽天・高配当株式・米国VYMファンド [FTSE High Dividend Yield] | 0.1920% | ---% |

| 30 | iFree S&P500・インデックス [S&P500] | 0.1980% | 0.213% |

| 30 | 楽天・プラス・NASDAQ-100インデックス [NASDAQ100] | 0.1980% | 0.212% |

| 32 | eMAXIS NASDAQ100インデックス [NASDAQ100] | 0.2035% | 0.220% |

| 32 | <購入・換金手数料なし>ニッセイ>NASDAQ100 [NASDAQ100] | 0.2035% | 0.218% |

| 34 | つみたて米国株式(S&P500) [S&P500] | 0.2200% | 0.235% |

| 34 | NZAM・ベータ・S&P500 [S&P500] | 0.2200% | 0.262% |

| 36 | NZAM・ベータ・NYダウ30 [NYダウ] | 0.2310% | 0.303% |

| 37 | SBI・インベスコQQQ・NASDAQ100 [NASDAQ100] | 0.2388% | 0.323% |

| 38 | Smart-i S&P500インデックス [S&P500] | 0.242% | 0.308% |

| 39 | iFree NYダウ・インデックス [NYダウ] | 0.2475% | 0.259% |

| 39 | たわらノーロード NYダウ [NYダウ] | 0.2475% | 0.264% |

| - | eMAXIS NYダウインデックス [NYダウ] | 0.6600% | 0.676% |

投資先ETF経費率の違いから、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型含む)は、同じSBI・VシリーズのSBI・V・S&P500インデックス・ファンド、SBI・V・全米株式インデックス・ファンドよりも0.03ポイント高くなっていますが、それでも十分超低コストのファンドです。

一方の楽天・米国高配当株式インデックス/高配当株式・米国VYMファンド(四半期決算型)、若干の割高感は否めません。

スポンサーリンク

SBI・V・米国高配当株式(年4回決算型含む)、楽天・米国高配当株式/高配当株式・米国VYM(四半期決算型)ファンドの配当に対する税制上の不利(三重課税)は無し。

米国ETFに投資する場合、所有する株式から出る配当の課税が現地国、米国、そして最終的には日本と三重課税になる事があります。

しかし、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型含む)、楽天・米国高配当株式インデックス/高配当株式・米国VYMファンド(四半期決算型)は米国だけに投資するファンドですので、現地国=米国となり配当に対する税制上の不利は生じません。

国内から直接投資する、例えばeMAXIS Slim米国株式(S&P500)と同じです。

信託報酬の変更履歴

SBI・V・米国高配当株式インデックス・ファンド

SBI・V・米国高配当株式インデックス・ファンドは、2021年に設定された以降、信託報酬引下げの実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2021/6/29 | 0.1238% | 新規設定。 信託報酬 0.0638% + ETF 0.06% |

| ??? | ??? |

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)

年4回決算型は、2024年1月末に設定されたばかりですので、信託報酬引下げの実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2024/1/30 | 0.1238% | 新規設定。 信託報酬 0.0638% + ETF 0.06% |

| ??? | ??? |

楽天・米国高配当株式インデックス・ファンド

楽天・米国高配当株式インデックス・ファンドは、ファンド自体の信託報酬引下げの実績はありませんが、投資先ETF VYMの経費率が一度引き下げられました。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2018/1/10 | 0.2096% | 新規設定。 信託報酬 0.1296% + ETF 0.08% |

| 2019/2/26 | 0.1896% | 投資先ETF VYMの経費率引下げ (0.08-->0.06%) |

| 2019/10/1 | 0.1920% | 消費税増税(8%-->10%) |

楽天・高配当株式・米国VYMファンド(四半期決算型)

四半期決算型は、2025年3月に設定されたばかりですので、信託報酬引下げの実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2025/3/5 | 0.1920% | 新規設定。 信託報酬 0.1320% + ETF 0.06% |

| ??? | ??? |

スポンサーリンク

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型含む)、楽天・米国高配当株式インデックス/高配当株式・米国VYMファンド(四半期決算型)の運用状況の比較

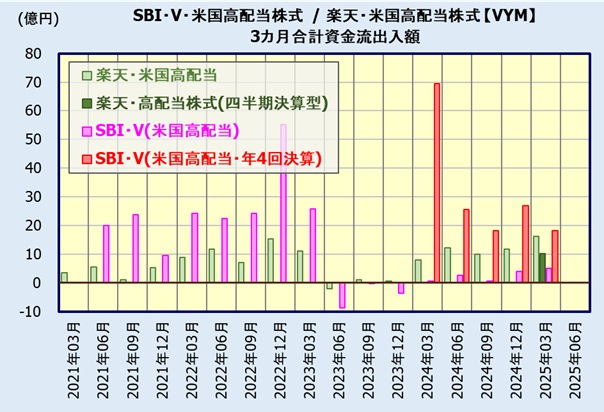

資金流出入額 (評判・人気は?)

3カ月資金流出入額からSBI・V・米国高配当株式インデックス・ファンド(年4回決算型含む)、楽天・米国高配当株式インデックス/高配当株式・米国VYMファンド(四半期決算型)の売れ行き・人気を見てみます。

(*)資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

*SBI・Vの2021.6、SBI・V(年4回決算型)の2024.3、楽天・高配当株式の2025.1は当初申込期間の資金流入を含む(自己設定は無しと仮定)

設定が最も古い楽天・米国高配当株式インデックス・ファンドは月0~5億程度、

その後設定されたSBI・V・米国高配当株式インデックス・ファンド、2023年初頭までは10億を超える月もあるなど、楽天より多くの資金を集め、純資産総額(2025.3末時点)ではSBI・V 308億と楽天の236億を上回っています。

しかし、両ファンドとも2023年は殆ど流入無、資金流出の月も多くなっています。

そして、新NISAが始まった2024年に入り、設定されたばかりのSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)が人気を集め、現時点まで最も多くの資金流入があります。純資産総額(2025.3末時点)も166億と先に販売された2ファンドを猛追しています。

楽天・高配当株式・米国VYMファンド(四半期決算型)は2025.3に設定されたばかりですので、今後の動向に注目。

以上のように、現時点の人気という点ではSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)の圧勝、

やはり高配当に注目したファンドだけに分配金を出す(であろう)ファンドを好む方が多いのでしょう。

といっても、人気のeMAXIS Slim米国株式(S&P500)、SBI・V・S&P500インデックス・ファンド等には遠く及びません。

運用状況は?

SBI・V・米国高配当株式(年4回決算型含む)、楽天・米国高配当株式/高配当株式・米国VYM(四半期決算型)ファンドの比較

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

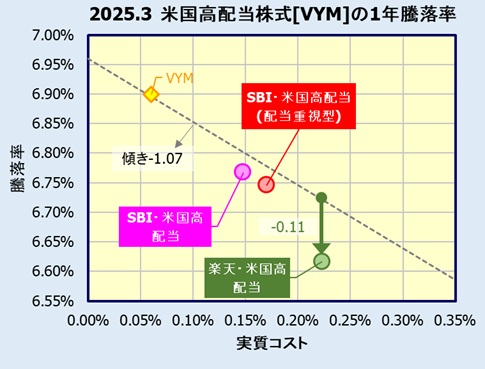

下図は2025年3月末日時点の実質コストに対する騰落率を3ファンド、さらに投資先ETF VYMとともにプロットしたものです。

*楽天・高配当株式・米国VYMファンド(四半期決算型)は設定されたばかりでデータ無

*VYMは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Google Finance、分配金は米国バンガード社サイトより引用)

*VYMは三菱UFJ銀行公表のTTM値で独自に円換算。

コスト要因以外でのベンチマークとの乖離がなければ、配当課税を適切に考慮した「真のベンチマーク」から決まる直線上にプロットされなければなりません。

ただ、日本への配当課税を正確に反映した「真のベンチマーク」値は公表されていませんので、VYMが(コスト要因以外での)ベンチマークからの乖離がないと仮定し、コストと騰落率の関係を示したのが図中グレーの点線です。このグレーの点線上にあればコスト要因以外でのベンチマークとの乖離がないと推測できます。

1年騰落率

先ずは2025年3月末時点の1年騰落率です。

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型含む)はVYMと概ね同一直線上にあるのに対し(コスト要因以外でのVYMに対する乖離がない事を意味します)、楽天・米国高配当株式インデックス・ファンドはコスト要因以外で-0.11ポイントマイナス側に乖離しています。

ただ、今期の評価ではこのような結果になりましたが、評価期間によって異なる場合もあります。

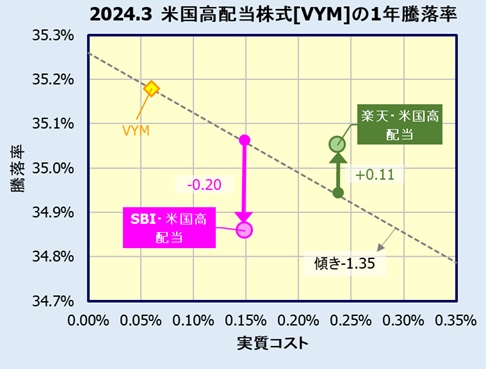

参考データ : 2024.3時点の1年騰落率

1年前、2024年3月末時点の1年騰落率ではSBI・V・米国高配当株式インデックス・ファンドがマイナス側に乖離、楽天・米国高配当株式インデックス・ファンドはプラス側に乖離しています。

このように、この乖離は評価期間によっても異なり、どちらのファンドが優れているかは現時点で判断できません。

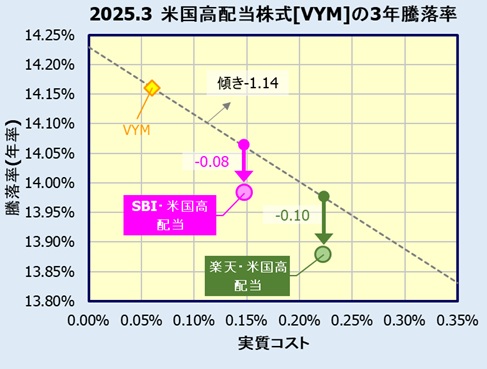

3年騰落率

次は2025年3月末時点の3年騰落率です。

3年では両者とも同程度マイナス側に乖離、その結果、順当に低コストのSBIの騰落率が高くなっています。

SBI・V・米国高配当株式(年4回決算型含む)、楽天・米国高配当株式/高配当株式・米国VYM(四半期決算型)ファンドの分配金 ~分配金を出さない or 出す高配当株式~

SBI・V・米国高配当株式インデックス・ファンド、楽天・米国高配当株式インデックス・ファンドともに分配金を出した実績はありません。

*SBI-Vシリーズ 新ファンド設定記念ミーティング(2021.6.17)等でも「分配金はできるだけ出さない方針」との事です。

定期的に配当・分配金が欲しくて高配当株式や高配当ETFに投資している方も多いかと思いますが、本ファンドでは分配金は期待できません。

即ち、配当・分配金が欲しいからではなく、高配当銘柄がトータルリターンとして優れていると思う方が投資するファンドという事になります。(もしくは例えばS&P500などのリスク分散になると考える方)

一方、2024年1月末に設定されたSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)は愛称が分配重視型となっているように、2024年3月以降年4回分配金を出しています。よって、配当・分配金を目的としてVYMに投資したい方は、本ファンドを選択する事になります。

楽天・高配当株式・米国VYMファンド(四半期決算型)は未だ設定されたばかりで未だ分配金実績はありませんが、本ファンドも基本的には年4回分配金を出すと予測します。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、(分配金を出さないファンドでも)保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ

SBI・V・米国高配当株式インデックス・ファンド、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、楽天・米国高配当株式インデックス・ファンド、楽天・高配当株式・米国VYMファンド(四半期決算型)は、FTSE ハイディビデンド・イールド・インデックスをベンチマークとし、ともにバンガード社ETF VYMに投資するファンドです。

人気(資金流入額)という点では、SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)が上回っています。

運用(ベンチマークとの乖離)という観点からは、評価期間によっては両者とも乖離が生じているように推測され、現時点で優劣をつけられません。

尚、高配当株式に注目したファンドですが、定期的に分配金が欲しい方はSBI・V・米国高配当株式インデックス・ファンド(年4回決算型)、楽天・高配当株式・米国VYMファンド(四半期決算型)を選択すると良いでしょう。

*本ファンドでも必ず分配金を出すとは限りません。

販売会社

SBI・V・米国高配当株式インデックスファンドは現時点でSBI証券、松井証券、三菱UFJ eスマート証券(旧:auカブコム証券)等で取扱っていますが、楽天証券、マネックス証券では取り扱っていません。

SBI・V・米国高配当株式インデックス・ファンド(年4回決算型)はSBI証券のみの取扱いです(2025.4.11時点)。

楽天・米国高配当株式インデックス・ファンドは主要ネット証券等で取扱い、

楽天・高配当株式・米国VYMファンド(四半期決算型)は楽天証券のみの取り扱いです(2025.4.11時点)。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

尚、NISA(つみたて投資枠)で購入できるのは楽天・米国高配当株式インデックス・ファンドのみです。

他のファンドは成長投資枠で購入する事が出来ます。

ライバルとなるファンド

SBI・V・米国増配株式インデックス・ファンド(年4回決算型)

他の米国株式(S&P500、CRSP USトータル・マーケット・インデックス)インデックスファンドの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。