米国の株式に投資し、S&P500配当貴族指数との連動を目指すインデックスファンド、Tracers S&P500配当貴族インデックス(米国株式)、SMT 米国株配当貴族インデックス・オープン、野村インデックスファンド・米国株式配当貴族、米国株式配当貴族(年4回決算型)、たわらノーロード S&P500配当貴族の5本について解説・比較します。

[最終更新日:2025.4.15]全て最新情報に更新。

本記事は原則2025年3月末日の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 S&P500 配当貴族指数(S&P500 DIVIDEND ARISTOCRATS)とは?

- 2 Tracers S&P500配当貴族インデックス、SMT 米国株配当貴族インデックス・オープン、野村インデックスファンド・米国株式配当貴族【Funds-i】、米国株式配当貴族(年4回決算型)、たわらノーロード S&P500配当貴族の基本情報

- 3 S&P500 配当貴族指数(S&P500 DIVIDEND ARISTOCRATS) のパフォーマンス(S&P500との比較)

- 4 Tracers S&P500配当貴族、SMT 米国株配当貴族、野村・米国株式配当貴族【Funds-i】、米国株式配当貴族、たわらノーロードS&P500配当貴族の運用状況

- 5 まとめ & おすすめのS&P500配当貴族指数インデックスファンド

S&P500 配当貴族指数(S&P500 DIVIDEND ARISTOCRATS)とは?

S&P500配当貴族指数とは、S&P Dow Jones Indices LLCが公表する指数で、S&P500指数構成銘柄のうち、25年以上連続して増配している銘柄を対象とし、均等加重時価総額に基づいて算出。

年次見直し時における構成銘柄数は最低40銘柄で、25年以上増配銘柄が40に満たない場合は、20年以上連続増配している銘柄を配当利回りの高いものから順に40銘柄になるまで追加。

(SMT米国株配当貴族インデックス・オープン交付目論見書より一部抜粋・編集して引用)

詳細は下記記事をご覧ください。

Tracers S&P500配当貴族インデックス、SMT 米国株配当貴族インデックス・オープン、野村インデックスファンド・米国株式配当貴族【Funds-i】、米国株式配当貴族(年4回決算型)、たわらノーロード S&P500配当貴族の基本情報

S&P500 配当貴族指数に連動するインデックスファンドの基本情報

S&P500 配当貴族指数との連動を目指すインデックスファンドとして代表的なファンドは今回解説する、

- SMT米国株配当貴族インデックス・オープン

*以下、SMTと略して表記する場合があります。 - 野村インデックスファンド・米国株式配当貴族 【愛称:Funds-i フォーカス米国株式配当貴族】

*以下、Funds-iと略して表記する場合があります。 - 米国株式配当貴族(年4回決算型)

*以下、野村米国と略して表記する場合があります。 - Tracers S&P500配当貴族インデックス(米国株式)

*以下、Tracersと略して表記する場合があります。

- たわらノーロード S&P500配当貴族

*以下、たわら、またはたわらノーロードと略して表記する場合があります。

の5本。

*Funds-iには為替ヘッジ型もありますが、ここで紹介する5本は全て為替ヘッジ無です。

先ず、各ファンドの基本情報をまとめます。

[スマホの方は横にスクロールしてご覧下さい]

| Tracers S&P500 配当貴族 インデックス (米国株式) | たわら ノーロード S&P500 配当貴族 | SMT 米国株 配当貴族 インデックス ・オープン | 野村 インデックス ファンド ・米国株式 配当貴族 Funds-i | 米国株式 配当貴族 (年4回決算型) | |

| 運用会社 | 日興AM | アセット マネジメント One | 三井住友 トラストAM | 野村アセット マネジメント | |

| 設定日 | 2022年 10月28日 | 2023年 12月26日 | 2016年 8月30日 | 2017年 1月10日 | 2018年 11月14日 |

| 信託期間 | 無期限(*9) | ||||

| 運用形態 | インデックスファンド | ||||

| 投資形態 | ファミリーファンド | ||||

| ベンチマーク | S&P500配当貴族指数 (配当込み・ネット) | S&P500配当貴族指数 (配当込み・グロス) | |||

| 購入時手数料 | 無 | 無 | 上限3.3% | 上限2.2% | |

| (主要ネット証券は無料) | |||||

| 信託財産留保額 | 無 | 無 | 無 | 0.1% | 0.1% |

| 信託報酬(税込) | 0.1155% (*1) | 0.550% | 0.605% | 0.550% | 0.550% |

| 実質コスト | 0.266% (*5) | 0.982% (*6) | 0.647% (*2) | 0.571% (*3) | 0.565% (*4) |

| 純資産総額 (2025.3.31時点) | 120.2億円 | 3.0億円 | 100.6億円 | 787.4億円 | 3,019.6億円 |

| (マザーファンド) 純資産総額 | 123.4億円 (2024.11.18 時点) | 4.8億円 (2024.10.15 時点) | 346.6億円 (2024.5.10 時点) | 3,296.2億円 (2024.4.22 時点) | |

| 分配金実績 | 無 | 無 | 無 | 無 | 年4回 |

| NISA (つみたて投資枠) (*8) | 対象外 | 対象外 | 対象 | 対象 | 対象外 |

| NISA (成長投資枠) | 対象 | 対象 | 対象 | 対象 | 対象 |

| SBI証券 ポイント還元年率 | 0.05% | 0.10% (対象投資信託1,000万円以上保有で0.20%) | |||

| 楽天証券 ポイント還元年率 | ---%(*7) | ||||

| マネックス証券 ポイント還元年率 | 0.03% | 0.08% | 0.08% | 0.08% | 0.08% |

| 松井証券 ポイント還元年率 | 0.05% | 0.24% | 0.24% | 0.22% | 0.22% |

(*1)Tracersの信託報酬には指数の標章利用料等が含まれていません。

(*2)SMT実質コストは2024.11、2024.5の2回分の決算(1年分)より

(*3)Funds-iの実質コストは2024.4決算より

(*4)野村米国の実質コストは2024.10,2024.4の2回分の決算(1年分)より決算より

(*5)Tracersの実質コストは2024.11決算より。

(*6)たわらの実質コストは2024.10決算より295日分を年率に換算。

(*7)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*8)S&P500配当貴族指数は金融庁の指定インデックスに入っていない為、Funds-i、SMTはアクティブファンドとして登録。

(*9)米国株式配当貴族(年4回決算型)は2023.7.21に信託期間 無期限に変更になりました。

スポンサーリンク

投資対象

ベンチマークはS&P500配当貴族指数で米国の株式に投資します。

各ファンドとも配当込み指数ですが、Tracers、たわらノーロードが配当課税後のネットなのに対し、SMT、野村アセットマネジメントの2本は配当課税を考慮しないグロスです。

尚、ネットでもベンチマークと実際のファンドに適用される外国源泉税率は異なります。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

投資銘柄

指数の構成銘柄数は69(2025.3末時点)、均等加重型指数ですので、各銘柄1.5%前後になります。

SMT 米国株配当貴族インデックス・オープンの組入上位10銘柄は下表。(均等加重なので順位はあまり関係有りませんが)

*1位のPROSHARESは指数との連動を目指すETFです。

画像引用:SMT 米国株配当貴族インデックス・オープン 月次レポート(2025/3)

あくまで連続増配に注目している指数であって、配当利回りが高いとは限りません。上表の中でも1%以下や1%台と平凡な利回りの銘柄も多くあります(詳細は後述)。

手数料(信託報酬、実質コストなど)

S&P500配当貴族指数との連動を目指すインデックスファンドでは、

2022年10月28日に設定された、

- Tracers S&P500配当貴族インデックス(米国株式)

が信託報酬 0.1155%(税込)と圧倒的に低く

*但し、Tracersの信託報酬には指数の標章使用料などが含まれておらず、他のファンドと単純に比較できません。実質コストで判断する必要があるでしょう。

- 野村インデックスファンド・米国株式配当貴族 【愛称:Funds-i フォーカス米国株式配当貴族】

- 米国株式配当貴族(年4回決算型)

- たわらノーロード S&P500配当貴族

が0.550%(税込)で並び、

- SMT米国株配当貴族インデックス・オープン

は0.605%(税込)と若干高くなっています。

実質コストでもTracersが0.266%と最も低く、野村インデックスファンド・米国株式配当貴族[Funds-i]より0.3ポイント低くなっています。

Tracersは2期目決算でも信託報酬以外のコストが0.15%と高くなっていますが、これは前述のように指数の標章使用料等が信託報酬に含まれていない為です(信託報酬以外の印刷費用等に標章使用料を計上)。ただ、それでも圧倒的な信託報酬の低さから実質コストでも最安値です。

たわらノーロードは初回決算という事もあり、実質コストが非常に高くなっています。

購入時手数料は最大2.2~3.3%ですが、主要ネット証券では無料で購入できます。

信託財産留保額はTracers、たわらノーロード、SMTは無し、野村の2本は0.1%かかります。

スポンサーリンク

S&P500 配当貴族指数(S&P500 DIVIDEND ARISTOCRATS) のパフォーマンス(S&P500との比較)

指数のパフォーマンスをS&P500と比較します。

下表は2025年3月末日時点の年率トータルリターン・リスク(米ドルベース/グロス)です。

*シャープレシオは無リスク資産のリターン0で計算

| S&P500配当貴族指数 | S&P500 | |

| 年率リターン | 10.08% | 12.5% |

| 年率リスク | 14.97% | 15.38% |

| シャープレシオ | 0.67 | 0.81 |

| S&P500配当貴族指数 | S&P500 | |

| 年率リターン | 14.94% | 18.59% |

| 年率リスク | 16.46% | 16.9% |

| シャープレシオ | 0.91 | 1.1 |

データ引用元:S&P Dow Jones Indices各指数のFact Sheetより

リターンで見ると、5年、10年ともS&P500配当貴族指数はS&P500に負け、リスクはS&P500配当貴族指数の方が小さいものの、シャープレシオでもS&P500より小さくなっています。

直近10年、5年のパフォーマンスではS&P500配当貴族指数はS&P500に負けているといって良いでしょう。

勿論、これは評価期間によって変わりますので、あくまで参考までに。

配当・分配金利回り

配当に注目した指数ですので、その配当利回りを他の指数と比較します。

尚、配当利回りは、各指数との連動を目指す米国ETFの分配金利回り(2024年)で比較します。

*分配金利回りは2024年の分配金合計 / 2024.12末の終値で計算

| 米国株式インデックス | ETF (Ticker) | 分配金 利回り |

| S&P500配当貴族指数 | NOBL | 2.05% |

| S&P500 | VOO | 1.24% |

| S&P500 High Dividend Index | SPYD | 4.31% |

| FTSE High Dividend Yield Index | VYM | 2.74% |

| Morningstar Dividend Yield Focus Index | HDV | 3.67% |

| S&P U.S. Dividend Growers Index | VIG | 1.73% |

S&P500配当貴族指数の分配金利回りは、S&P500より高いものの、(VIGを除く)他の高配当指数・ETFよりは低くなっています。

繰り返しになりますが、S&P500配当貴族指数は、配当利回りではなく連続増配に注目した指数であって、必ずしも配当利回りが高いとは限りませんので注意してください。

米国高配当株式ETFの詳細、比較は下記ページをご覧下さい。

スポンサーリンク

Tracers S&P500配当貴族、SMT 米国株配当貴族、野村・米国株式配当貴族【Funds-i】、米国株式配当貴族、たわらノーロードS&P500配当貴族の運用状況

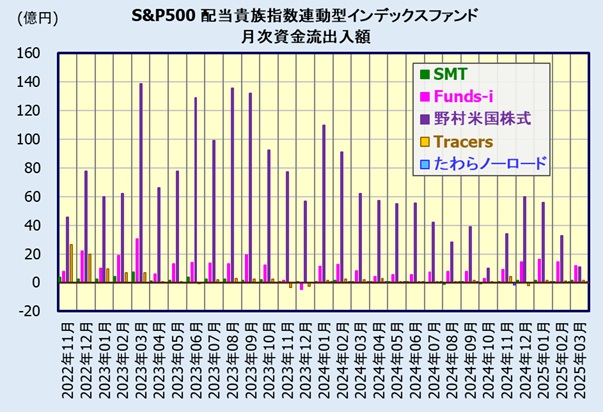

資金流出入額(評判・人気は?)

月次資金流出入額からS&P500配当貴族指数との連動を目指すインデックスファンド 5本の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

人気ランキング

先ずは2025年1~3月の概算の月次資金流出入額(*)3カ月合計、及び2024年合計を見てみます。

2025年1~3月の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

| 2025年1~3月 | 2024年 | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | 米国配当貴族(年4回決算型) | 99.3 | 1 | 643.8 |

| 2 | 野村インデックスファンド・米国株式配当貴族 | 42.2 | 2 | 97.0 |

| 3 | Tracers S&P500配当貴族インデックス(米国株式) | 4.4 | 3 | 15.2 |

| 4 | SMT 米国株配当貴族インデックス・オープン | 4.1 | 4 | 3.6 |

| 5 | たわらノーロード S&P500配当貴族 | 0.2 | 5 | -0.7 |

2025年1~3月、2024年とも、

1位は米国配当貴族(年4回決算型)。

2位で同じ野村AMが運用するFunds-iを大きく上回っています。

2025年1~3月期で3位に入ったTracers S&P500配当貴族インデックス(米国株式)、販売会社がネット証券主体で少ない事もあり、野村の2本とは大きな差をつけられています。

月次資金流出入額の推移

5本のファンドの月次資金流出入額の推移を見てみます。

(上図には示しませんが)2021年まではあまり売れていなかったのですが、2022年に入り資金流入額が増えています。

特に米国株式配当貴族(年4回決算型)が2022年後半から多くの資金を集めてます。

配当に着目した指数という事もあり分配金を出すファンドを好む方が多いのでしょうか。

2022年10月末設定のTracers S&P500配当貴族インデックス(米国株式)は設定当初の2カ月は20億前後の資金流入があり大きな人気を集めたものの、その後はやや失速気味。

SMT米国株配当貴族インデックス・オープン、そして設定されて間もないたわらノーロード S&P500配当貴族は毎月少額の資金流出入に留まっています。

スポンサーリンク

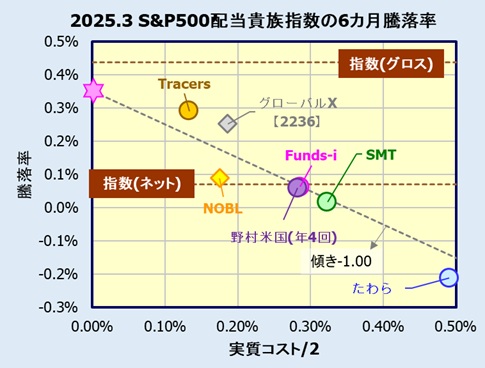

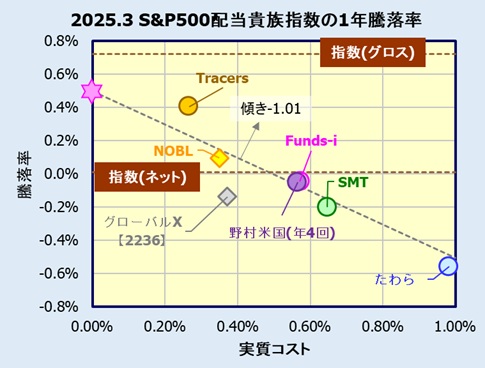

運用状況は?

インデックスファンドではベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

そこで、騰落率と実質コストの関係から乖離を評価します。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果。

*ベンチマーク値(S&P500配当貴族指数)もプロット。米国S&P Dow Jones Indices社サイトのデータを引用、さらに三菱UFJ銀行の為替レートを使って管理人が独自に円換算。

騰落率とコストの関係は、理想的には配当課税を適切に考慮したインデックス(指数)騰落率(これを「真のインデックス」と定義)から決まる傾き、切片の直線になります。ただ、外国株式の場合、「真のインデックス」騰落率がわかりませんので、管理人の主観で図中グレーの点線を引き「真のインデックス」(推定値)をピンクの星印で示しています。

*S&P社は配当課税を考慮したネット指数も出していますが、配当課税は日本に対して適切なものではありません。経験上、「真のインデックス」は配当課税を考慮しないグロスとネットの中間にあると思われます。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。

6カ月・1年騰落率 ~Tracers S&P500配当貴族インデックス(米国株式)の騰落率が高い~

下図は2025年3月末日時点の実質コストに対する6カ月、及び1年騰落率を複数のファンドでプロットしたものです。

インデックスファンド5本に加え、米国ETF ProShares S&P500 DIVIDEND ARISTOCRAFTS ETF【NOBL】、東証上場ETF グローバルX S&P500配当貴族指数 ETF【2236】のデータもプロットします。

*NOBLは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo Finance、分配金は米国ProShares社サイトより引用)

*図中グレーの点線は多くのファンドがベンチマークとの乖離がないであろうとの前提のもと、管理人の主観で引いた線です。

6カ月、1年とも、概ね殆どのファンドがコスト要因以外での乖離がない運用となっています。

*厳密には、Tracers、グローバルX【2236】が若干解離しているようにも見えますが・・・

その中で、コスト最安値のTracers S&P500配当貴族インデックス(米国株式)が、(若干プラス乖離の可能性はあるものの)順当に騰落率でトップになっています。

一方、たわらノーロード S&P500配当貴族は、その実質コストの高さから騰落率も低くなっています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ & おすすめのS&P500配当貴族指数インデックスファンド

S&P500配当貴族指数との連動を目指すインデックスファンド5本を比較しました。

先ず、S&P500配当貴族指数は、米国株式の代表的指数S&P500に比べて、直近10年、5年のパフォーマンスでは負けています。

また、あくまで連続増配銘柄に注目した指数であり、配当利回りが高いという事ではありません。

その上でS&P500配当貴族指数連動型インデックスファンドに投資する場合、

最も人気があるのは米国株式配当貴族(年4回決算型)。

但し、本ファンドは名前の通り基本的に年4回分配金を出します。

資産形成期、特に長期に保有する場合、分配金は不利になる事を承知の上で、定期的に分配金が欲しいのなら本ファンドを選択する事になります。

本サイトでは基本的に分配金を出さないファンドを推奨しており、そうすると、圧倒的なコストの低さから、

Tracers S&P500配当貴族インデックス(米国株式)

NISA(つみたて投資枠)でS&P500配当貴族指数に投資したいなら

野村インデックスファンド・米国株式配当貴族 【愛称:Funds-i フォーカス米国株式配当貴族】

SMT米国株配当貴族インデックス・オープン

の2本から選択する事になります。

販売会社

ここで取り上げた5本のファンドは多くの銀行、証券会社で取り扱っていますが、下記ネット証券では、クレジットカード決済での投信積立が出来(勿論、ポイント還元有)、よりお得に購入する事が出来ます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

米国株式(S&P500、CRSP USトータル・マーケット・インデックス)に投資するインデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。