1本のファンドで国内外の債券、株式、リートに分散投資できるインデックス型のバランスファンド、野村インデックスファンド・内外7資産バランス・為替ヘッジ型【愛称:Funds-i 内外7資産バランス・為替ヘッジ型】について解説します。

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2025.7.30]全て最新の情報に更新。

本記事は原則2025.6末日時点の情報に基づいて記載しています。

スポンサーリンク

見出し

野村インデックスファンド・内外7資産バランス・為替ヘッジ型(愛称:Funds-i 内外7資産バランス・為替ヘッジ型)の基本情報

Funds-iシリーズは野村アセットマネジメントが運用するインデックスファンドで、多くのファンドを有し、殆どのアセットクラスのファンドがラインアップされています。

ただ、設定が古い事もあり、同じ野村アセットマネジメントが運用する野村つみたてシリーズより信託報酬が高めに設定されています。

今回解説するのは、国内・先進国・新興国の債券・株式・リートの7資産(新興国株式・リートを除く)に投資する野村インデックスファンド・内外7資産バランス・為替ヘッジ型【愛称:Funds-i 内外7資産バランス・為替ヘッジ型】。

*以下、ファンド名を「Funds-i 内外7資産バランス」、または「Funds-i 内外7資産」と略して表記する場合があります。

先ず、Funds-i 内外7資産バランスの基本情報をまとめます。

| 運用会社 | 野村アセットマネジメント |

| 設定日 | 2013年9月12日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 合成指数(後述) |

| 購入時手数料 | 最大2.2% *主要ネット証券では無料 |

| 信託財産留保額 | 0.2% |

| 信託報酬(税込) | 0.5500% |

| 実質コスト | 0.576%(*1) |

| 純資産総額 | 153.4億円(2025.6.30時点) |

| (マザーファンド) 純資産総額 | --- |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.10% (対象投資信託1,000万円以上保有で0.20%) |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.08% |

| 松井証券ポイント還元年率 | 0.23% |

(*1)2024年9月決算時点

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象

国内債券、国内株式、国内リート、先進国債券、先進国株式、先進国リート、新興国債券の7資産に投資し、

株式、債券、REITの配分比率は1/3ずつとなっています。

また、外国資産は全て為替ヘッジを行っている点が本ファンドの大きな特徴です。

*新興国株式が入った8資産としなかったのは、恐らく、本ファンドは外貨建て資産を全て為替ヘッジするのが特徴ですが、新興国の為替ヘッジが難しい、コストが高い等の理由と推測。

尚、新興国債券は米ドル建ての債券ですので容易に為替ヘッジが出来ます。

ベンチマーク

各投資対象はインデックス運用を行い、ベンチマークは下表のようになります。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA BPI総合 |

| 国内株式 | TOPIX |

| 先進国債券 | FTSE世界国債インデックス(除く日本) 為替ヘッジあり |

| 新興国債券 | JPモルガン・エマージング・マーケット・ボンド・インデックス・プラス 為替ヘッジあり |

| 先進国株式 | MSCI Kokusai 為替ヘッジあり |

| 国内リート | 東証REIT指数[配当込] |

| 先進国リート | S&P先進国リートインデックス(除く日本)[配当込] 為替ヘッジあり |

いずれも、それぞれの資産クラスで一般的なベンチマークです。

また、各マザーファンドは野村インデックスファンド【Funds-i】シリーズの個々のファンドと同じです。

スポンサーリンク

手数料(信託報酬、実質コストなど)

Funds-i 内外7資産バランスの信託報酬は0.5500%(税込)。

実質コストは0.576%(税込, 2024.9決算時点)。

*本ファンドは外貨建て資産に全て為替ヘッジを行っていますが、為替ヘッジにはコストがかかります。そして、そのコストは信託報酬や実質コストに含まれていません。

購入時手数料は金融機関により最大2.2%かかりますが、主要ネット証券では無料(ノーロード)で購入出来ます。

信託財産留保額は0.2%です。

*信託財産留保額は売却時にかかる費用を自ら負担し、他のファンド保有者(受益者)に迷惑をかけない為の費用です。徴収された費用はファンドの資産となり、販売会社や運用会社の利益となるものではありません。(料率が適正かどうかは分かりませんが)。

バランスファンドとしてのお得度 ~個々のファンドの組合せと比較~

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対し、コストが割高になるのが一般的です。

そこで、Funds-i 内外7資産バランスと(十分な実績のあるファンドの中で)現時点で最も低コストの単体インデックスファンドを組み合わせた場合の信託報酬とを比較します。

| 資産クラス | 資産配分 | 信託報酬最安値 |

| 国内債券 | 1/9 | 0.1320% (eMAXIS Slim ,ニッセイなど) |

| 国内株式 | 1/6 | 0.1430% (eMAXIS Slim ,ニッセイなど) |

| 先進国債券 (為替ヘッジ) | 1/9 | 0.1870% (Smart-i) |

| 新興国債券 (為替ヘッジ) | 1/9 | 0.6600% (Funds-iなど) |

| 先進国株式 (為替ヘッジ) | 1/6 | 0.2090% (iFree) |

| 国内リート | 1/6 | 0.1870% (eMAXIS Slim ,Smart-i) |

| 先進国リート (為替ヘッジ) | 1/6 | 0.3850% (たわら) |

| 組合わせた場合の信託報酬 | 0.263% | |

個々のインデックスファンドを組み合わせてFunds-i 内外7資産バランスと同等の資産配分にした場合、その信託報酬は0.263%。

一方、Funds-i 内外7資産バランスの信託報酬は0.5500%で、個別ファンドを組み合わせた場合より0.287%ポイント割高になります。

勿論、個別ファンドの組合せだと自分でリバランス(*)を行う手間がかかりますので、その手間賃として、この差をどう考えるかは人それぞれでしょう。

(*)株式・債券比率、地域別比率を一定の比率に維持する為に、各資産クラスのファンドを売買する作業。

スポンサーリンク

野村インデックスファンド・内外7資産バランス・為替ヘッジ型(愛称:Funds-i 内外7資産バランス・為替ヘッジ型)のパフォーマンス(運用実績)

Funds-i 内外7資産バランスの過去の運用実績を見てみます。

尚、比較対象として、個別のインデックスファンド、及び個別のインデックスファンドを複数の資産配分で組み合わせた合成データ、セゾン・グローバルバランスファンド(セゾン・グロバラと略して表記する場合があります)を用います。

*インデックスファンドは全てFunds-iのデータを引用。

*合成データとして8資産均等型、6資産均等型、4資産均等型、さらにFunds-i 内外7資産バランスで為替ヘッジを行わなかった場合等を作成し、比較します。

セゾン・グローバルバランスファンドは全世界の株式・債券に50%ずつ投資するファンドです(新興国債券、リートは無、為替ヘッジも無)。詳細は下記記事を参照して下さい。

8資産均等型はFunds-i 内外7資産バランスに新興国株式を加えた8資産に1/8ずつ均等に投資するファンドです(為替ヘッジなし)。6資産均等型はFunds-i 内外7資産バランスから新興国債券を除いた6資産に1/6ずつ均等に投資、4資産均等型は国内・先進国の債券・株式に1/4ずつ均等に投資するファンドです(いずれも為替ヘッジはなし)。詳細は下記記事を参照して下さい。

尚、新興国債券については為替ヘッジ有無でベンチマークが異なります(為替ヘッジ無は現地通貨建て、ヘッジ有は米ドル建て)。詳細は下記記事をご覧ください。

基準価額チャート

Funds-i 内外7資産バランスの設定来の基準価額のチャートです。

参考までに8資産均等型、セゾン・グローバルバランスファンドも記載します(全てFunds-iの設定日を10,000としてプロット)。

いずれも2013年以降、順調に基準価額が上がっていますが、8資産均等型、セゾン・グローバルバランスファンドが大きく上げた2015年、逆に大きく下げた2016年でも、Funds-i 内外7資産バランスの基準価額に大きな変動はなく、ボラティリティが小さいと推測されます。

ただ、2021年後半からFunds-i 内外7資産バランスだけが大きく下げています。これは、この期間、ドルベースで外国債券が大きく下落、外国株式も小幅な上昇に留まりましたが、8資産均等型、セゾン・グロバラは下落分以上の円安で基準価額を上げたのに対し、為替ヘッジを行っている本ファンドは円安の恩恵を受けることなく、さらに日本と各国との金利差から生じる為替ヘッジのコスト増大も影響し下落しました。

以下、詳細に比較していきます。

スポンサーリンク

リスク・リターン特性

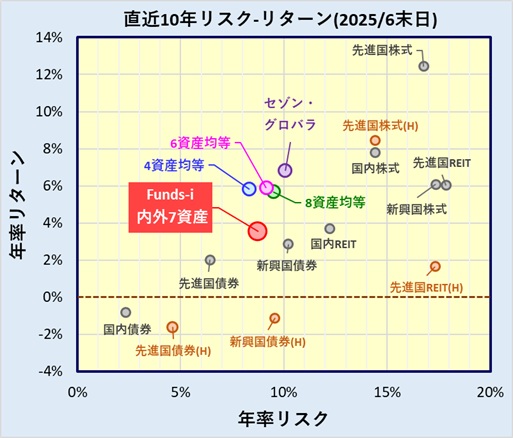

2025年6月末日時点のリスク・リターン特性です。

設定が2013年9月ですので、直近10年間で比較します。

リスクは小さくリターンは大きい方が望ましく、同じリスクに対してリターンが高い方が良いパフォーマンスという事です。

また、リターン(*)をリスクで割った値をシャープレシオと呼び、この数字が大きいほど投資効率が良いという事になります。

*厳密にはリターンから無リスク資産のリターンを引いた値ですが、ここでは無リスク資産のリターンを0と仮定。

債券・株式両方を含むバランスファンドは、当然、そのリターン、リスクとも株式、債券の概ね中間の値をとりますが、その中でも、Funds-i 内外7資産バランスは債券比率が1/3とそう大きくないにも関わらず、比較的リスクが小さい結果になっています。

ただ、先進国株式、先進国REIT、先進国債券、新興国債券の個別のアセットクラスのデータを見てわかるように、為替ヘッジ有は無しに比べリターンが大きく劣後しており、これらを組みわせたFunds-i 内外7資産バランスのリターンは8資産均等型、セゾン・グローバルバランスファンドなどより小さくなっています。

リスク・リターン・シャープレシオの詳細比較

リスク・リターン・シャープレシオを具体的に比較します(2025.6末時点の10年間)。

また、為替ヘッジ有無でも比較します。(為替ヘッジ有でも新興国株式だけは為替ヘッジ無)

尚、実際のファンドのデータと個々のファンドから合成して作成したデータを区別する為、合成データには末尾に「合成データ」と付けてあります。

[スマホの方は横にスクロールしてご覧ください]

| ファンド | 為替 ヘッジ | リターン (年率) | リスク (年率) | シャープ レシオ |

| Funds-i 内外7資産 バランス | 有 | 3.54% | 8.75% | 0.40 |

| セゾン・グロバラ | 無 | 6.82% | 10.05% | 0.68 |

| Funds-i 内外7資産 バランス (合成データ) | 有 | 3.84% | 8.66% | 0.44 |

| 無 | 6.12% | 9.74% | 0.63 | |

| 8資産均等型 (合成データ) | 有 | 3.67% | 8.37% | 0.44 |

| 無 | 5.68% | 9.49% | 0.60 | |

| 6資産均等型 (合成データ) | 有 | 3.84% | 8.06% | 0.48 |

| 無 | 5.88% | 9.15% | 0.64 | |

| 4資産均等型 (合成データ) | 有 | 3.90% | 6.73% | 0.58 |

| 無 | 5.83% | 8.33% | 0.70 |

*実際のFunds-i 内外7資産バランスと合成データで若干異なりますが、傾向をつかむには問題ないでしょう。

Funds-i 内外7資産バランスのリスクは低い部類に入りますが、これは主に為替ヘッジに起因するものである事がわかります。

ただ、為替ヘッジでリターンも小さくなります。特にここ数年の急激な円安の恩恵を受けられない事がリターンの大幅な低下につながっています。

その結果、シャープレシオでも、セゾン・グローバルバランスファンドや8資産均等型などより低くなっています。

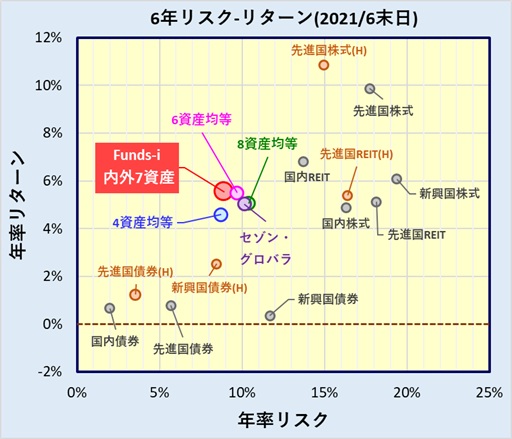

円安が始まる前のリターン・リスク

最近の急激な円安が始まる前、2021.6末時点の6年間のリスク・リターンも参考までに示します。

この時点のデータでは、Funds-i 内外7資産バランスはセゾン・グローバルバランスファンドや8資産均等型に対して僅かながらリターンで勝りながらもリスクは小さく、明らかにシャープレシオで勝っている事がわかります。

以上、Funds-i 内外7資産バランスのパフォーマンス評価でした。

(注)あくまで過去の成績、しかも10年程度と限られた期間のデータであり、将来のパフォーマンスを保証するものではない事に注意して下さい。

野村インデックスファンド・内外7資産バランス・為替ヘッジ型の分配金

Funds-i 内外7資産バランスは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

勿論、保有する株式等から出た配当・利子はファンドの資産となり、基準価額の上昇につながります。

分配金を出すか否かは運用会社が決定します。

スポンサーリンク

野村インデックスファンド・内外7資産バランス・為替ヘッジ型(愛称:Funds-i 内外7資産バランス・為替ヘッジ型)の人気・評判

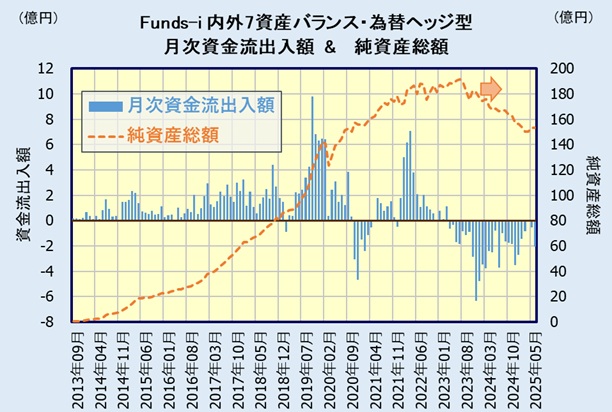

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額からFunds-i 内外7資産バランスの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

設定当初はあまり売れていなかったのですが、2019年の後半に入り急激に資金流入が増えています。

ただ、その後、資金流入・流出の変動が激しくなり、直近2年では資金流出が続いています。

純資産総額は153億円(2025.6末時点)、設定から12年弱という事を考えるとそう大きな額ではありません。

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

野村インデックスファンド・内外7資産バランス・為替ヘッジ型【愛称:Funds-i 内外7資産バランス・為替ヘッジ型】は国内外の債券・株式・リートに投資するバランスファンドで、外貨建て資産に全て為替ヘッジを行う点が大きな特徴のファンドです。

為替ヘッジでリスクを抑えていますが、その分、リターンは人気のセゾン・グローバルバランスファンド、8資産均等型に対して劣後しています。(特に2022年以降の急激な円安の恩恵を受けられなかった事がリターン低下に影響していると推測)

また、近年、インデックスファンドの信託報酬は急激に低コスト化が進んでいますが、それに比べ本ファンドは相対的に割高に見えます。

それでも、コストより利便性をとるという方、為替ヘッジを行いたい方(為替リスクを負いたくない、今後円高に動くと思う方)、そして資産配分がご自身の理想とするアセットアロケーションに近い方には、選択肢の一つとなるファンドでしょう。

販売会社

Funds-i 内外7資産バランスは下記の金融機関なら購入時手数料無料で購入出来ます。また、クレジットカード決済で投資信託積立が出来、ポイント還元があります(一部条件有)。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利が松井証券資産額に応じて最大 年0.65%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

主なバランスファンドの一覧・比較は下記記事を参照して下さい。