米国株式、NASDAQ(ナスダック)上場銘柄のうち時価総額上位100(除く金融)から構成されるNASDAQ100指数との連動を目指すインデックスファンド、国内籍(東証上場)ETF、米国ETFを様々な観点から比較します。

*尚、本記事でのインデックスファンド、あるいはファンドとは便宜上、非上場の投資信託を意味します。

[最終更新日:2025.2.13]全て最新の情報に更新。

本記事は一部を除き2025.1末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 NASDAQ100指数とは? (米国株式)

- 2 NASDAQ100に投資するインデックスファンド(投資信託)、ETF

- 3 インデックスファンド(投資信託) ~<購入・換金手数料なし>ニッセイ / iFreeNEXT / eMAXIS / 楽天 / SBI NASDAQ100 など~

- 4 NASDAQ100連動型 国内・東証上場ETF ~ NEXT FUNDS【1545】/ 上場インデックスファンド米国株式【2568】/ MAXIS【2631】/iFree ETF【2840】~

- 5 NASDAQ100インデックスファンド・国内ETF・米国ETF(QQQ/QQQM)のリターン比較、ベンチマークとの乖離

- 6 米国ETF Invesco QQQ/QQQM ~国内ETF、インデックスファンドどちらが得か~

- 7 まとめ ~NASDAQ100 インデックスファンド(投資信託)・国内/米国ETFのおすすめ~

NASDAQ100指数とは? (米国株式)

NASDAQ100は、米国 NASDAQ市場に上場する銘柄のうち、金融業を除き時価総額の大きい約100銘柄から構成される時価総額加重平均型の指数です。

*以下、構成銘柄はInvesco QQQより引用(2025.1.31時点)。

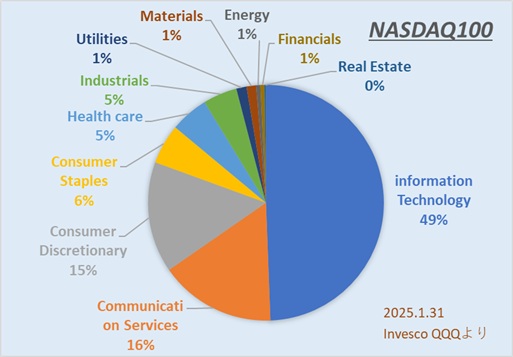

セクター(業種)比率

NASDAQ100のセクター比率です。

1位のInformation Technologyが49%、

Communication Servicesと合わせて65%、所謂ハイテク企業が多くを占めるのがNASDAQ100の大きな特徴です。

構成銘柄 上位10位

NASDAQ100の上位10銘柄は下表のようになります。(2025.1.31時点)

| 銘柄 [Ticker] | 構成比 | 業種 | |

| 1 | Apple Inc [AAPL] | 9.0% | Information Technology |

| 2 | Microsoft Corp [MSFT] | 7.8% | Information Technology |

| 3 | NVIDIA Corp [NVDA] | 7.4% | Information Technology |

| 4 | Amazon.com Inc [AMZN] | 6.3% | Consumer Discretionary |

| 5 | Broadcom Inc [AVGO] | 4.3% | Information Technology |

| 6 | Meta Platforms Inc [META] | 3.8% | Communication Services |

| 7 | Tesla Inc [TSLA] | 3.7% | Consumer Discretionary |

| 8 | Alphabet Inc [GOOGL ] | 3.0% | Communication Services |

| 9 | Alphabet Inc [GOOG ] | 2.9% | Communication Services |

| 10 | Costco Wholesale Corp [COST] | 2.7% | Consumer Staples |

*8,9位のAlphabet Inc.はGoogleの持ち株会社です。

所謂「GAFAM」銘柄が上位を占めており、この5銘柄だけで33%をも占めます。

NASDAQ100の過去のパフォーマンス ~S&P500との比較~

NASDAQ100の過去のパフォーマンスを米国を代表する株式指数 S&P500と比較します。

2025.1末日時点の10年の米ドルベースのパフォーマンスです。全て年率で表記してあります。

*リターンは分配金再投資時のトータルリターン(分配金非課税・グロス)、シャープレシオ(S/R)は無リスク資産の利回り0として計算しています。

| 年率 リターン | 年率 リスク | S/R | |

| NASDAQ100 | 18.79% | 18.48% | 1.02 |

| S&P500 | 13.76% | 15.31% | 0.90 |

*S&P500はS&P Dow Jones Indices公式サイト(Fact sheet)、NASDAQ100はInvesco ETF QQQの値(Morningstarサイト記載のNAV値)から引用。

NASDAQ100、2022年は大きく下落したものの、10年で見るとS&P500を年率で約5ポイント上回るリターンを出し、リスクは若干高くなるものの、シャープレシオでも勝る良好な成績を収めています。

S&P500など他の米国株式指数の詳細は下記ページをご覧ください。

スポンサーリンク

NASDAQ100に投資するインデックスファンド(投資信託)、ETF

NASDAQ100との連動を目指すインデックスファンド、ETFを下表にまとめます。

*信託報酬は税込み表記

*為替ヘッジ有は除く

重要iFreeETF NASDAQ100(為替ヘッジなし)は2024.12.4に信託報酬を0.11%に引き下げるとともに、受益権を1:16に分割し、より少額で投資出来るようになりました。詳細は下記ページをご覧下さい

重要PayPayアセットマネジメントは2025年9月末を目途に事業を終了します。これに伴いPayPayアセットマネジメントが運用するファンドは繰上償還、または一部がアセットマネジメントOneに運用会社が変更となります。投資する際は運用会社の公式サイトでご確認下さい。

PayPay投信NASDAQ100インデックスは繰上償還予定で既に販売を終了しています。

| ファンド/ETF | 信託報酬 | 実質コスト |

| (非上場)インデックスファンド | ||

| 楽天・プラス・NASDAQ100インデックス・ファンド | 0.1980% | 0.212% |

| PayPay投信 NASDAQ100インデックス(*2) | 0.2024% | 0.528% |

| eMAXIS NASDAQ100インデックス(*3) | 0.2035% | 0.223% |

| <購入・換金手数料なし>ニッセイNASDAQ100インデックス | 0.2035% | 0.218% |

| SBI・インベスコQQQ・NASDAQ100インデックスファンド | 0.2388% | 0.323% |

| たわらノーロード NASDAQ100 | 0.440% | 0.843% |

| NZAM・ベータNASDAQ100インデックス | 0.440% | 0.532% |

| インデックスファンドNASDAQ100(アメリカ株式) | 0.484% | 0.564% |

| iFreeNEXT NASDAQ100インデックス | 0.495% | 0.511% (~0.521%) (*1) |

| (国内)東証上場ETF | ||

| iFreeETF NASDAQ100(為替ヘッジなし)【2840】 | 0.110% | 0.202% (~0.222%) (*4) |

| NEXT FUNDS NASDAQ-100(為替ヘッジなし)連動型上場投信【1545】 | 0.220% | 0.311% |

| MAXIS ナスダック100上場投信【2631】 | 0.220% | 0.318% |

| 上場インデックスファンド米国株式(NASDAQ100)為替ヘッジなし【2568】 | 0.275% | 0.360% |

| 米国ETF | ||

| Invesco NASDAQ100 ETF【QQQM】(*5) | 0.15% | |

| Invesco QQQ Trust【QQQ】 | 0.20% | |

(*1)iFreeNEXTは資産の一部をInvesco QQQに投資しており、その経費率(0.20%)も投資家が負担する事になります(運用報告書記載の実質コストにQQQ経費率が上乗せされる)。設定当初は100% QQQに投資していましたが(実質コストが0.20%上乗せ)、最近ではQQQ比率5%程度まで小さくなっており、ほぼ運用報告書通りの実質コストになっています。

尚、以下の解析にはQQQに5%投資していると仮定して実質コスト 0.511% + 0.20%*5% = 0.521%を用います。

(*2)PayPay投信 NASDAQ100インデックスは繰上償還予定。既に販売停止。

(*3)eMAXIS NASDAQ100インデックスは2024.6.13より信託報酬を0.440%から0.2035%(税込)に引き下げました。上表は引下げ後の値。実質コストは直近の決算での信託報酬以外のコストを引下げ後の信託報酬に足した値。

(*4)iFreeEFT、信託報酬引下げ前の決算結果での信託報酬以外のコストを、引下げ後の値に足した値を実質コストとしています。

さらに、iFreeNEXT同様、iFreeEFTもInvesco QQQに2025.1時点で14%投資。実質コストはQQQに10%投資していると仮定し0.02%上乗せした値を用います。

(*5)Invesco NASDAQ100 ETF【QQQM】は2023年6月よりSBI証券、楽天証券、マネックス証券で取扱いが開始されました。

注意非上場のファンドと東証上場ETFの信託報酬は、それに含まれる費用が異なる為、単純に比較する事は出来ません。例えば指数ライセンス料は、非上場ファンドは信託報酬に含まれるのに対し(一部ファンドを除く)、ETFでは含まれません。またETFには上場費用も必要です。両者は後述する実質コストで比較する必要があります。

(為替ヘッジ無の)NASDAQ100に投資したい方は、この15本の中から選択する事になります(レバレッジ型を除く)。

NASDAQ100レバレッジ型ファンドについては下記ページをご覧下さい。

以下、各ファンド・ETFについて詳細を比較します。

スポンサーリンク

インデックスファンド(投資信託) ~<購入・換金手数料なし>ニッセイ / iFreeNEXT / eMAXIS / 楽天 / SBI NASDAQ100 など~

NASDAQ100との連動を目指す(非上場の)インデックスファンドとして、

- iFreeNEXT NASDAQ100インデックス

- NZAM・ベータ NASDAQ100

- インデックスファンドNASDAQ100(アメリカ株式)

- eMAXIS NASDAQ100インデックス

- PayPay投信NASDAQ100インデックス

- <購入・換金手数料なし>ニッセイNASDAQ100インデックス

- SBI・インベスコQQQ・NASDAQ100インデックス・ファンド

- たわらノーロードNASDAQ100

- 楽天・プラス・NASDAQ-100インデックス・ファンド

の9本があります。

*その他、iFree レバレッジ NASDAQ100等もありますが、レバレッジ型ファンドの為ここでは割愛します。

NASDAQ100連動型インデックスファンドの信託報酬・実質コスト・純資産総額・設定日

この9本のインデックスファンドの設定日、信託報酬、実質コスト、純資産総額をまとめます。

尚、ファンド名の下に設定日を記載しています。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド [設定日] | 信託報酬 [実質コスト] | 純資産総額 (億円) [2025.5末時点] | |

|---|---|---|---|

| 1 | 楽天・プラス・NASDAQ-100インデックス [2024.1.30] | 0.198% [0.212%] | 946.9 |

| 2 | eMAXIS NASDAQ100インデックス [2021.1.29] | 0.2035% [0.220%] | 1,540.4 |

| 2 | <購入・換金手数料なし>ニッセイNASDAQ100インデックス [2023.3.31] | 0.2035% [0.218%] | 2,959.7 |

| 4 | SBI・インベスコQQQ・NASDAQ100インデックス [2023.8.23] | 0.2388% [0.323%] | 61.8 |

| 5 | たわらノーロードNASDAQ100 [2023.12.26] | 0.4400% [0.843%] | 4.9 |

| 5 | NZAM・ベータNASDAQ100 [2020.3.12] | 0.4400% [0.537%] | 33.9 |

| 7 | インデックスファンドNASDAQ100(アメリカ株式) [2020.8.31] | 0.4840% [0.564%] | 2,190.6 |

| 8 | iFreeNEXT NASDAQ100インデックス [2018.8.31] | 0.4950% [0.511%] | 1,743.1 |

最も手軽にNASDAQ100に投資できるのがインデックスファンド。

リアルタイムの売買は出来ませんが、多くの証券会社(ネット証券)で100円から投資可能です。

信託報酬最安値は2024.1.30に設定された楽天・プラス・NASDAQ-100インデックス・ファンド、信託報酬以外のコストも初回決算ながら低く抑えられています。

2位は2023.9.26に信託報酬を引下げたPayPay投信NASDAQ100インデックス。ただ、実質コスト 0.528%と高くなっています。尚、本ファンドはPayPayアセットマネジメントの事業終了にともない繰上償還予定、すでに販売は停止されています。

3位は2023.3.31に設定された<購入・換金手数料なし>ニッセイNASDAQ100インデックスと、2024.6.13に信託報酬を引下げたeMAXIS NASDAQ100インデックス。

5位は2023.8.23に設定されたSBI・インベスコQQQ・NASDAQ100インデックス・ファンド。

1位~5位は大きな差ではありません。

これに続くのがたわらノーロードNASDAQ100、NZAM・ベータ NASDAQ100等。

たわらノーロードは初回決算の結果が出ましたが、実質コスト0.843%と高くなっています。純資産も5億にとどまっています。

NZAM・ベータ NASDAQ100は4期目決算の結果が出ましたが、実質コスト0.532%と初回1.671%、2期目0.859%、3期目 0.622%よりは下がりましたが、まだ信託報酬以外のコストが高くなっています。また、純資産も33億円しかありません。

純資産総額トップは<購入・換金手数料なし>ニッセイNASDAQ100インデックス。

純資産総額2位はインデックスファンドNASDAQ100(アメリカ株式)、4期目決算で実質コスト 0.564%。信託報酬以外のコスト、徐々に下がってきていますが、未だ実質コストではiFreeNEXTに負けています。

唯一5年以上の運用実績があるのがiFreeNEXT NASDAQ100インデックス。信託報酬は最下位ですが、NASDAQ100連動型インデックスファンドとして唯一のNISAつみたて投資枠(つみたてNISA)対象ファンドで(アクティブファンドとして登録)、NISA(つみたて投資枠)でも投資出来ます。

スポンサーリンク

資金流出入額 [NASDAQ100インデックスファンド 人気ランキング]

直近3カ月(2024年11~2025年1月)の概算の月次資金流出入額(*)3カ月合計、及び2024年累計(1~12月)を見てみます。

直近3カ月の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 2024年11~2025年1月 | 2024年累計 (1~12月) | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | <購入・換金手数料なし>ニッセイNASDAQ100インデックスファンド | 513.1 | 1 | 1780.3 |

| 2 | 楽天・NASDAQ-100インデックス・ファンド | 225.7 | 3 | 605.0 |

| 3 | インデックスファンドNASDAQ100(アメリカ株式) | 139.2 | 2 | 652.1 |

| 4 | eMAXIS NASDAQ100インデックス | 134.5 | 5 | 232.8 |

| 5 | iFreeNEXT NASDAQ100インデックス | 119.7 | 4 | 433.9 |

| 6 | SBI・インベスコQQQ・NASDAQ100インデックス・ファンド | 7.5 | 6 | 27.5 |

| 7 | NZAM・ベータ NASDAQ100 | -0.9 | 9 | -2.1 |

| 8 | たわらノーロードNASDAQ100 | -1.7 | 8 | -0.9 |

| 9 | PayPay投信 NASDAQ100インデックス | -6.0 | 7 | 1.7 |

直近3カ月(2024年11~2025年1月)、最も売れたのは<購入・換金手数料なし>ニッセイNASDAQ100インデックス。2位以下に大きな差を付けて、2024年累計でも1位です。

以下、楽天・プラス、インデックスファンドNASDAQ100、eMAXIS、iFreeNEXTと続きます。

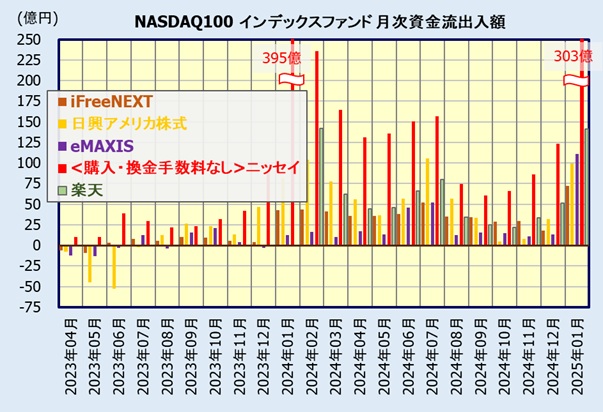

iFreeNEXT/インデックスファンドNASDAQ100/eMAXIS / <購入・換金手数料なし>ニッセイ / 楽天・プラスの人気・評判比較 ~資金流出入額~

前章の資金流入額で1~5位の<購入・換金手数料なし>ニッセイNASDAQ100インデックス、楽天・プラス・NASDAQ-100インデックス・ファンド、インデックスファンドNASDAQ100(アメリカ株式)、eMAXIS NASDAQ100インデックス、iFreeNEXT NASDAQ100インデックスの月次資金流出入額をより詳細に較します。

*資金流出入額が少ないSBI、NZAM、たわらノーロード、PayPay投信は省略。

先ずは運用実績が最も長いiFreeNEXT NASDAQ100インデックス、2019年は毎月1億以下でしたが2020年以降資金流入が急増しています(上図では2023年4月以降をプロット)。その後新規ファンドが次々に登場し信託報酬の割高感が否め無い事もあって一時期は減少しましたが、2024年に入るとNASDAQ100で唯一のNISAつみたて投資枠対象ファンドという事で人気が復活、30億(/月)を超える資金流入があります。

勿論、S&P500との連動を目指すeMAXIS Slim米国株式(S&P500)等と比較すると大きな額ではありませんが・・・

2021年以降、iFreeNEXT NASDAQ100インデックスを急速に追い上げ、追い越しているのがインデックスファンドNASDAQ100(アメリカ株式)、直近ではiFreeより売れる月が多くなっています。

eMAXIS NASDAQ100インデックスも2024年は10億(/月)前後の資金流入があります。2024.6.13の信託報酬引下げで2024年6月、7月は大きく資金流入を増やしましたが、その後はまた10億程度に戻っています。

そして、2023.3末設定の<購入・換金手数料なし>ニッセイNASDAQ100インデックス、今、NASDAQ100連動型ファンドの中で最も売れています。特に新NISAが始まった2024.1は1カ月だけで395億、2025.1も303億もの資金流入がありました。

2024.1.30に設定された楽天・プラス・NASDAQ-100インデックス・ファンド、楽天証券1社の販売ながら早くも大きな人気を集め、<購入・換金手数料なし>ニッセイ、インデックスファンドNASDAQ100(アメリカ株式)に次ぐ資金流入額です。

(上図には示していませんが)2023.8末設定のSBI・インベスコQQQ・NASDAQ100インデックス・ファンド、毎月5億以下で未だ大きな資金流入はありません。

<購入・換金手数料なし>ニッセイNASDAQ100インデックスファンドの詳細は下記ページをご覧ください。

iFreeNEXT NASDAQ100インデックスの詳細は下記ページをご覧ください。

eMAXIS NASDAQ100インデックスの詳細は下記ページをご覧ください。

インデックスファンドNASDAQ100(アメリカ株式)の詳細は下記ページをご覧ください。

楽天・プラス・NASDAQ-100インデックス・ファンドの詳細は下記ページをご覧ください。

スポンサーリンク

NASDAQ100連動型 国内・東証上場ETF ~ NEXT FUNDS【1545】/ 上場インデックスファンド米国株式【2568】/ MAXIS【2631】/iFree ETF【2840】~

東証上場ETFでNASDAQ100に投資できるETF(為替ヘッジなし)として、

NEXT FUNDS NASDAQ-100(為替ヘッジなし)連動型上場投信【1545】(野村アセットマネジメント)

上場インデックスファンド米国株式(NASDAQ100)為替ヘッジなし【2568】(日興アセットマネジメント)

MAXISナスダック100上場投信【2631】(三菱UFJアセットマネジメント)

iFreeETF NASDAQ100(為替ヘッジなし)【2840】(大和アセットマネジメント)

があります。

*日興には「上場インデックスファンド米国株式(NASDAQ100)為替ヘッジあり【2569】」、三菱UFJアセットマネジメントには「MAXISナスダック100上場投信(為替ヘッジあり)【2632】」、大和には「iFreeETF NASDAQ100(為替ヘッジあり)【2841】」、野村には「NEXT FUNDS NASDAQ-100(為替ヘッジあり)連動型上場投信【2845】」もありますが、ここでは為替ヘッジなしの【1545】【2568】【2631】【2840】のみ取り上げます。

東証上場ETFですので、円のままリアルタイムに投資する事が出来ます。

NASDAQ100連動型東証上場ETFの基本情報・比較

各ETFの各種情報を下表にまとめます。

*以下、NEXT FUNDS【1545】、上場インデックスファンド【2568】、MAXIS【2631】、iFreeETF【2840】と略して表記する場合があります。

[スマホの方は横にスクロールしてご覧下さい]

| NEXT FUNDS NASDAQ-100 連動型上場投信 【1545】 | 上場インデックス ファンド 米国株式 (NASDAQ100) 【2568】 | MAXIS ナスダック100 上場投信 【2631】 | iFreeETF NASDAQ100 【2840】 | |

| 運用会社 | 野村アセット マネジメント | 日興アセット マネジメント | 三菱UFJ アセット マネジメント | 大和アセット マネジメント |

| 上場日 | 2010年 8月16日 | 2020年 9月24日 | 2021年 2月25日 | 2022年 2月2日 |

| 銘柄コード | 1545 | 2568 | 2631 | 2840 |

| ベンチマーク | NASDAQ100 | |||

| 信託報酬(税込) | 0.220% | 0.275% | 0.220% | 0.110% (*1) |

| 実質コスト | 0.311% | 0.360% | 0.318% | 0.202% (*2) |

| 純資産総額 (2025.1.31時点) | 786.5億円 | 157.3億円 | 295.5億円 | 54.0億円 |

| 決算日(分配金) | 年1回 (8/10) | 年2回 (1/8, 7/8) | 年2回 (6/8, 12/8) | 年2回 (3/10, 9/10) |

| 売買単位 (2025.1時点) | 1口単位 約3.3万円 | 10口単位 約5.6万円 | 1口単位 約2.3万円 | 1口単位 約1.9千円 (*1) |

| マーケット メイク制度 | 対象 | 対象 | 対象 | 対象 |

| iNAV | あり | あり | あり | あり |

| 外国税額控除 (二重課税調整) | 対象 | 対象 | 対象 | 対象 |

| 売買手数料無料 の証券会社 (*2) | SBI証券、 三菱UFJ eスマート証券 (旧:auカブコム 証券) | 無 | SBI証券 | 無 |

(*1)iFreeETFは2024.12.4に信託報酬を0.22-->0.11%(税込)に引下げ、かつ2024.12.20に1:16に分割されました。

(*2)iFreeETFは10%程度をInvesco ETF QQQに投資している為、その経費率0.20%*10%=0.02%程度が上表記載の値に上乗せされます。

信託報酬は2024.12.4より引き下げられたiFreeETF【2840】が0.11%で最安値、

2021.10.27より引き下げられたNEXT FUNDS【1545】、及びMAXIS【2631】が同率で0.220%、

上場インデックスファンド【2568】は0.275%と若干高くなっています。

実質コストでも最安値はiFreeETF【2840】、(非上場の)インデックスファンドの最安値 楽天・プラスより若干低くなっています。

NEXT FUNDS【1545】は10年以上の長い運用実績を誇り、純資産も最も大きくなっています。

一方、MAXIS【2631】は2021.2に、iFreeETF【2840】は2022.2に設定された比較的新しいETFです。

2020年に上場した上場インデックスファンド【2568】も比較的低コストですが、これも未だ設定から4年半です。

また、NEXT FUNDS【1545】、MAXIS【2631】はSBI証券で売買手数料無料で取引出来ます。

(*2)SBI証券、楽天証券では2023.10よりETFを含む国内株式売買手数料の無料化(簡単な条件有)を行った為、他の銘柄も含めて無料で取引できます。

これに伴い、楽天証券の手数料0円ETF(現物取引)サービスは2023.12末で終了しました。

尚、ここで取り上げた4本のETFとも2020年から適用された外国税額控除(二重課税調整措置)の対象ファンドで、税制上、有利になる場合があります。

詳細は下記ページをご覧ください。

市場価格と基準価額の乖離、流動性など

*売買代金・売買高は2025年2月10日時点の直近90日間平均、スプレッドは2024.1.31時点(データ引用:東証マネ部)。

*乖離率、以前はWealth Advisorが公表していたのですが、現在では公表されなくなったため、参考値として過去のデータ(023年6月~2024年5月の絶対値の平均)を示します。(データ引用:Wealth Advisor)

[スマホの方は横にスクロールしてご覧下さい]

| NEXT FUNDS NASDAQ-100 連動型上場投信 【1545】 | 上場インデックス ファンド 米国株式 (NASDAQ100) 【2568】 | MAXIS ナスダック100 上場投信 【2631】 | iFreeETF NASDAQ100 【2840】 | |

| 平均売買代金 (直近90日) | 137,987万円 | 18,343万円 | 44,209万円 | 30,367万円 |

| 平均売買高 (直近90日) | 41,301口 | 32,226口 | 18,731口 | 159,068口 |

| スプレッド | 0.05% | 0.05% | 0.04% | 0.07% |

| 【参考データ】 *過去のデータ 市場価格・ 基準価額乖離率 (2023.6~2024.5) | 0.119% | 0.170% | 0.109% | 0.132% |

売買代金が大きいのはNEXT FUNDS【1545】、外国株式に投資する国内ETFとしては十分大きい部類に入ります。

他のETFは、NEXT FUNDS【1545】に比べると金額で1/3以下。

口数ではiFreeETF【2840】が大きくなっていますが、これは1口当たりの価格が極端に小さい為。

スポンサーリンク

NASDAQ100インデックスファンド・国内ETF・米国ETF(QQQ/QQQM)のリターン比較、ベンチマークとの乖離

非上場のインデックスファンド、及び東証上場ETF、さらに米国 Invesco ETF QQQ/QQQMについて、その騰落率のベンチマークとの乖離を見てみます。

*ETFでは、前章で示した市場価格と基準価額との乖離の他、基準価額とベンチマークとの乖離があります。本章で比較するのは後者の乖離です。また、ETFの基準価額は分配金を非課税で再投資したトータルリターン(グロス)値を用います。

本章では各ファンド・ETFの騰落率と実質コストの関係を見ていきますが、これは、理想的には配当課税を適切に考慮したインデックス(指数)騰落率(これを「真のインデックス」と定義)から決まる傾き、切片の直線になります。ただ、外国株式の場合、「真のインデックス」騰落率がわかりませんので、管理人の主観で図中グレーの点線を引いています。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。

米国ETF Invesco QQQ/QQQMのデータもプロットします。

*QQQ/QQQMは分配金10%課税後再投資した場合の終値(NAVではありません)での円換算騰落率。(終値は米国Yahoo Finance/Google finance、分配金は米国Invesco社サイトより引用)

*評価期間中に信託報酬の変更があったファンド・ETFは、その期間に応じて按分した期中平均実質コストを用います。(期中平均コストは基準価額の変動を考慮せず)

*非上場のインデックスファンドを○、ETFを△でプロット

*インデックスファンドNASDAQ100は日興アメリカと記載

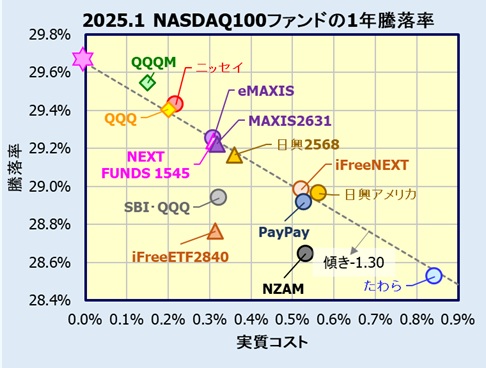

1年騰落率

2025年1月末時点の1年騰落率と実質コストの関係です。

上図、グレーの点線が、傾き=-(1+ベンチマークの年率リターン)、切片=ベンチマークの年率リターンです。ベンチマークとの乖離がなければこの点線上に乗る筈です。そしてピンクの星印が「真のインデックス」騰落率です。

*あくまで管理人の主観で引いた線ですが、切片、傾きに前述の制限がついた直線です。

殆どのファンド、ETFが概ね同一直線上にのっています。これはコスト要因以外でのベンチマークとの乖離がない事を意味します。

ただし、SBI・インベスコQQQ、NZAM、iFreeETF【2840】はマイナス側に乖離しており、低い騰落率になっています。

たわらノーロードは実質コストは高いものの、そのコストに応じた騰落率になっています。

*楽天・プラスの騰落率は32.6%と大きくプラス乖離しているのですが(上図のスケールの範囲外)、これは1年騰落率が本ファンド設定日(2024.1.30)の翌日からの計算になるので致し方ありません。次章の6カ月騰落率を見て下さい。

騰落率トップは勿論、コストで勝るQQQM。

国内ファンド・ETFでは、<購入・換金手数料なし>ニッセイNASDAQ100インデックスの騰落率がトップ。

eMAXIS NASDAQ100インデックスは2024.6.13からの信託報酬引下げが上図の評価期間では8カ月弱しか反映されていません。今後は、他のファンドよりさらに高い騰落率を示す事になると推測されます。

信託報酬・実質コストが低いETF、NEXT FUNDS【1545】、MAXIS【2631】の騰落率も高くなっています。

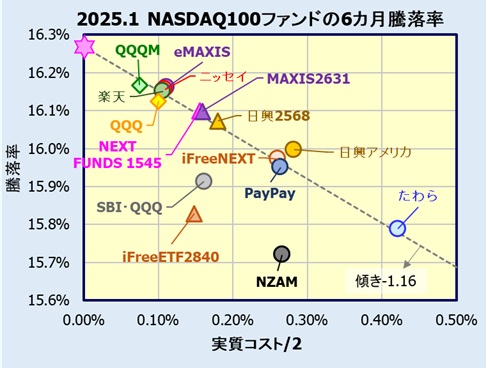

6カ月騰落率

楽天・プラス・NASDAQ-100インデックス、及び、信託報酬引下げ後のeMAXIS NASDAQ100インデックスを評価する為、2025年1月末時点の6カ月騰落率と実質コスト(/2)の関係も示します。

楽天・プラス・NASDAQ-100インデックス、その低いコストに応じた高い騰落率になっており、コスト要因以外でのベンチマークとの乖離がない運用になっている事がわかります。

その他のファンドも、1年騰落率同様、SBI・インベスコQQQ、、NZAM、iFreeETF【2840】以外は同一直線上にのっています。

そして、楽天・プラス、信託報酬を引下げたeMAXIS、<購入・換金手数料なし>ニッセイがほぼ同等の騰落率です。

スポンサーリンク

米国ETF Invesco QQQ/QQQM ~国内ETF、インデックスファンドどちらが得か~

信託報酬/経費率だけで考えたら米国 ETF Invesco QQQMに投資するのが最も低コストです(QQQは最安値の国内ファンドのと概ね同等のコスト)。

2025.1時点で市場価格はQQQ 530ドル、QQQM 220ドル前後ですので、QQQは8.2万円、QQQMは3.4万円程度(1ドル155円換算)で投資できます。

具体的にQQQ/QQQMへの投資が、国内インデックスファンド、国内ETFに対して、どれだけお得になるかを年利回りで比較してみます。

*前章で示したQQQ/QQQMの騰落率は分配金の米国課税以外の手数料・税金を考慮していませんのでご注意下さい。

QQQ/QQQMへの直接投資と国内インデックスファンド、ETFとの比較

計算条件

- 100万円を一括投資し、10年、または20年後に売却、それまでの年率換算利回りで評価。

(売却時の譲渡益課税後から利回り計算) - トータルリターン(年率) 5%、うち配当利回り0.5%。

*NASDAQ100は一般的に配当利回りが低いので0.5%と仮定。 - 国内インデックスファンドは分配金を出さない。

- 国内ETFは外国税額を全額控除出来るとする(NISAを除く)。

- QQQ/QQQMの分配金は便宜上年1回とし、課税後の分配金は全額再投資する。

- QQQ/QQQMで外国税額控除を行う場合、米国課税の半分が還付されるとして、計算上は米国課税を5%とする。

- QQQ/QQQMの買付手数料は無料、0.495%の両方で計算(*)・売却手数料は0.495%。

手数料上限は22ドル=>為替145円で3,190円

但し、分配金再投資時の買付手数料は考慮せず。

NISAでは購入時・売却時とも無料。 - ドル購入時の為替手数料は考慮せず。

(*)SBI証券、楽天証券はQQQ、マネックス証券ではQQQMの買付手数料を無料としている為(2025.2.13時点)。

計算結果

10年後、20年後での売却後の利回りを下表にまとめます。

国内インデックスファンドは実質コストが最も低い楽天・プラス・NASDAQ100インデックス・ファンド、国内ETFはベンチマークとの乖離がなく比較的コストの低いNEXT FUNDS NASDAQ-100(為替ヘッジなし)連動型上場投信【1545】を用います。

*スマホの方は横にスクロールしてご覧下さい。

| 国内 インデックス ファンド | 国内ETF | 米国ETF | ||||

| 楽天・プラス NASDAQ100 インデックス | NEXT FUNDS NASDAQ100 【1545】 | QQQ *買付手数料 [上段]無料 [下段]有料 | QQQM *買付手数料 [上段]無料 [下段]有料 | |||

| 実質コスト | 0.212% | 0.311% | 0.20% | 0.15% | ||

| 外国税額控除 | --- | 有 [NISAは無] | 非適用 | 半分還付 | 非適用 | 半分還付 |

| 配当 外国税率 | 10% | 0% [NISA 10%] | 10% | 5% | 10% | 5% |

| 配当 国内税率 | --- | 20.315% [NISA 0%] | 20.315% [NISA 0%] | 20.315% | 20.315% [NISA 0%] | 20.315% |

| 課税口座 | ||||||

| 10年利回り (年率) | 3.92% | 3.86% | 3.90% 3.87% | 3.92% 3.89% | 3.94% 3.91% | 3.96% 3.93% |

| 20年利回り (年率) | 4.05% | 3.98% | 4.03% 4.02% | 4.05% 4.04% | 4.08% 4.06% | 4.10% 4.08% |

| 非課税口座(NISA) | ||||||

| 10年利回り (年率) | 4.74% | 4.64% | 4.75% | --- | 4.80% | --- |

| 20年利回り (年率) | ||||||

*非課税口座(NISA)での年利回りは運用年数によらず一定です。

最も利回りが高いのが米国ETF QQQM、

次に、(非上場の)国内インデックスファンド、

QQQ(計算条件により異なり外国税額控除適用、購入時手数料無料だと国内インデックスファンドと同等)、

そして、国内ETFとなります。

尚、国内ETFにiFreeETF【2840】の実質コスト(0.202%)を使うと国内インデックスファンドを上回ります。

ただ、それぞれの差は小さく、基本的にはお好きなものを選択すれば良いかと思います。

*海外ETFで懸念される三重課税はQQQのように米国株式だけに投資する場合は問題となりません。

QQQとQQQMのより詳細な比較は下記ページを参照して下さい。

スポンサーリンク

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ ~NASDAQ100 インデックスファンド(投資信託)・国内/米国ETFのおすすめ~

以上、米国のハイテク企業を中心としたNASDAQ100に投資する米国ETF、国内インデックスファンド・ETFを比較しました。

コストを重視する方は、(非上場の)インデックスファンドより、米国ETF Invesco QQQMに投資する方が僅かですが有利になります。

しかし、資産形成期においては、分配金を出すETFは分配金再投資の手間がかかり、また、相場によっては必ずしも有利になるとは限りません。

*NASDAQ100のように分配金利回りが小さいとETFの優位性が高くなります。

本記事のETF/インデックスファンド比較ではトータルリターン年率5%(内、配当利回り0.5%)一定で計算、比較してありますが、実際は株価・基準価額が単調に上昇していくわけではありません。株価・基準価額の変動により今回の結果よりETF(国内・米国とも)が不利になる可能性があります。詳細は下記記事を参照して下さい。下記記事は基本的に国内株式を対象とした検証結果ですが、分配金再投資という点では同様に考えられます。

さらに、国内インデックスファンドと米国ETFとの差は殆どなく、もっとも手軽に100円から投資できる(非上場の)インデックスファンドも有力な選択肢である事には変わりません。

米国株式取引を主に行っている方はInvesco QQQMやQQQ、

もっと手軽に投資したい方はコスト的には殆ど差が無くなった(非上場の)インデックスファンド、

円でリアルタイムの取引が出来る東証上場ETF、

それぞれの投資スタンスに応じて選択すれば良いでしょう。

QQQ/QQQMを除き、本サイトが(管理人の主観を込めて)お勧めするファンド・ETFは、

コストも十分低く、かつ実績もあるETFとして、

NEXT FUNDS NASDAQ-100連動型上場投信【1545】

また、概ね同一コストの

MAXISナスダック100上場投信【2631】

でも良いかと。

また今後に期待できるETFとして、

信託報酬最安値のiFreeETF NASDAQ100(為替ヘッジなし)【2840】

2,000円程度で売買出来るのも本ETFの魅力、ベンチマークとの乖離が解消されれば優良な選択肢の一つとなる事でしょう。

インデックスファンドでは、コストが低く人気も高い、

<購入・換金手数料なし>ニッセイNASDAQ100インデックス

2024.6.13の信託報酬引下げでコスト的にも遜色なくなった、

eMAXIS NASDAQ100インデックス

楽天証券1社と販売会社が限定されますが、信託報酬最安値で設定された、

楽天・プラス・NASDAQ-100インデックス・ファンド

他のETF、ファンドともコスト差がそう大きくないだけに、それぞれのお好みで選択すれば良いでしょう。

*楽天・NASDAQ-100インデックスは楽天証券のみの取り扱いです(2025.2.13時点)。

SBI証券

米国ETFなら米ドルの為替手数料0銭(リアルタイム為替取引時)のSBI証券がおすすめ。

投資信託も、投資信託保有で毎月Vポイント/Pontaポイント/dポイントがもらえ、さらにV or Pontaポイントで投資信託を購入する事も出来ます。

さらに三井住友カードで投信積立が出来ます。

公式サイト SBI証券

楽天証券

楽天証券も米ドルリアルタイム為替取引の手数料0銭。

楽天ポイントで投資信託を購入出来ます。また、楽天カード(クレジットカード)や楽天キャッシュで投資信託を積立購入する事が出来ます。勿論ポイント還元があります。

公式サイト楽天証券、楽天カード

マネックス証券

マネックスカードやdカード(クレジットカード)で投信積立が出来ます。投信積立での還元率1.1%(5~10万円部分の還元率は下がります)。マネックスカードの発行はマネックス証券口座が必要。

公式サイトマネックス証券

マネックス証券 iDeCo

個人型確定拠出年金(iDeCo)でNASDAQ100に投資するなら主要ネット証券で唯一「iFreeNEXT NASDAQ100インデックス」をラインアップしているマネックス証券。

公式サイトマネックス証券 iDeCo