国内中小型株式に投資するアクティブファンド、SBIアセットマネジメントが運用する「SBI中小型割安成長株ファンド ジェイリバイブ 愛称:jrevive」のパフォーマンスを評価します。

[最終更新日:2024.11.8]全て最新の情報に更新。

本記事は原則2024年10月末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

SBI中小型割安成長株ファンド ジェイリバイブ【jrevive】の基本情報

先ず、SBI中小型割安成長株ファンド ジェイリバイブの基本情報をまとめます。

SBI中小型割安成長株ファンド ジェイリバイブには、同じマザーファンド(中小型割安成長株・マザーファンド)に投資する下記3種類のファンドがあります。

- SBI中小型割安成長株ファンド ジェイリバイブ (愛称:jrevive)

- SBI中小型割安成長株ファンド ジェイリバイブ(年2回決算型) /愛称 : jreviveⅡ

- SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> 愛称:jrevive<DC年金>

年2回決算型(jreviveⅡ)は文字通り年2回の決算で、その際、分配金を出す場合があります。

また、<DC年金>(jrevive<DC年金>)は確定拠出年金専用のファンドです。

*スマホの方は横にスクロールしてご覧ください。

| ジェイリバイブ | ジェイリバイブ (年2回決算型) | ジェイリバイブ <DC年金> | |

| 運用会社 | SBIアセットマネジメント | ||

| 設定日 | 2006年7月31日 | 2015年7月10日 | 2016年4月21日 |

| 信託期間 | 無期限 | ||

| 運用形態 | アクティブファンド | ||

| 投資形態 | ファミリーファンド | ||

| ベンチマーク | 無 | ||

| 参考指数 | 無 | ||

| 購入時手数料 | 上限3.3% (販売会社が独自に設定) *主要ネット証券 は無料(ノーロード) | 無 | |

| 信託財産留保額 | 0.3% | ||

| 信託報酬 (税込) | 1.870% | 1.848% | 1.650% |

| 実質コスト | 2.028% (*1) | 2.004% (*1) | 1.808% (*2) |

| 純資産総額 (2024.10.31時点) | 43.4億円 | 113.4億円 | 101.6億円 |

| 分配金実績 | 無 | 有 (原則年2回) | 無 |

| NISA(つみたて投資枠) | 対象外 | --- | |

| NISA(成長投資枠) | 対象外 | 対象 | --- |

| 個人型 確定拠出年金 (iDeCo) | --- | --- | SBI証券 (セレクト) マネックス証券 三井住友銀行 SMBC日興証券 |

| SBI証券 ポイント還元 年率 | 0.10% (対象投資信託1,000万円 以上保有で0.20%) | --- | |

| 楽天証券 ポイント還元 年率 | ---%(*3) | --- | |

| マネックス証券 ポイント還元 年率 | 0.08% | --- | |

| 松井証券 ポイント還元 年率 | --- | 0.67% | --- |

(*1)2024.7.22決算時データ(年2回決算型は2回分の決算データから1年分を計算)

(*2)2024.4.10決算時データ

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

以後、評価は運用期間が長いSBI中小型割安成長株ファンド ジェイリバイブを中心に行います。

SBI中小型割安成長株ファンド ジェイリバイブの運用方針、投資対象

運用方針

株価が下落した銘柄から財務安定性に優れ、業績も安定しており、わが国の経済社会に貢献すると考えられる企業の株式に厳選投資します。

SBI中小型割安成長株ファンド交付目論見書より引用。

国内市場に上場している中小型株式に投資します。

投資対象

銘柄分散、時間分散を考慮し、1銘柄が概ね4%を上回らないよう約50銘柄を組み入れています。

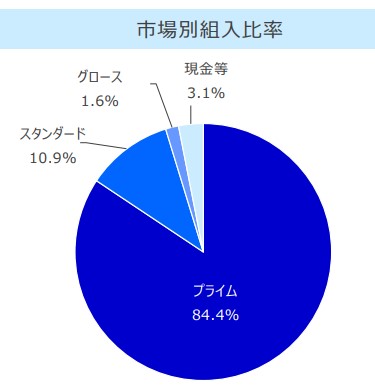

2024年9月末日時点の投資状況が下図。

SBI中小型割安成長株ファンド月次レポート2024年9月より引用

中小型株といってもプライムが85%近くを占めています。

また、組入1位のMCJでも3.8%ですので、特定銘柄に集中する事無く50銘柄に分散投資しています。

スポンサーリンク

SBI中小型割安成長株ファンド ジェイリバイブのパフォーマンス ~過去の運用成績~

SBI中小型割安成長株ファンド ジェイリバイブの過去のパフォーマンスを調査します。

ジェイリバイブにはベンチマークも参考指数もありませんが、国内株式に投資するファンドですのでTOPIX、及び人気のひふみ投信とも比較します。

*ひふみ投信は一部を外国株式にも投資します。

*TOPIXは野村 NEXT FUNDS TOPIX連動型上場投資信託【1306】のデータ使用。

*年率リターン・リスクは月次データ(終値)より計算。またシャープレシオは、無リスク資産の収益率0としています。

*基準価額は各運用会社、または投資信託協会より引用。分配金がある場合は、分配金再投資の価額に独自に変換。

基準価額のチャート

SBI中小型割安成長株ファンド ジェイリバイブの設定日2006年7月31日を基準(10,000)として規格化した基準価額のチャートを、TOPIX、及びひふみ投信とともに示します。

*ひふみ投信は設定日が2008.10.1と遅い為、その日の基準価額をジェイリバイブに合わせてプロット。

2012年以降、SBI中小型割安成長株ファンド ジェイリバイブはTOPIXを大きくアウトパフォームし、ひふみ投信にも勝っている事が分かります。

コロナショックでは大きく下落したものの、その後は順調に回復しています。

ただ、2021年以降はちょっと低迷しているようにも見えます。

以下、パフォーマンスを詳細に解析していきます。

設定来の運用実績(リターン・リスク)

設定日が若干遅いひふみ投信に合わせ、2008年10月から2024年10月末までの16年のリスク・リターンを下表にまとめます。

| ジェイリバイブ | TOPIX | ひふみ投信 | |

| 年率リターン | 16.86% | 9.62% | 12.97% |

| 年率リスク | 17.53% | 15.86% | 14.58% |

| シャープレシオ | 0.96 | 0.61 | 0.89 |

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

(ほぼ)設定から現在までの結果を見ると、TOPIXを大きく上回り、人気のひふみ投信にも勝っています。リスクは大きくなっているものの、シャープレシオでも勝っています。

スポンサーリンク

近年の成績(リターン)

直近1年、3年のリターンを見てみます。

| ジェイリバイブ | TOPIX | ひふみ投信 | |

| 1年リターン | 9.37% | 22.30% | 14.91% |

| 3年リターン (年率) | 1.34% | 13.15% | 3.31% |

近年の成績は以前に比べると大きく見劣りし、TOPIXに劣後しています。この期間、ひふみ投信にも負けています。

5年間の運用成績(2008年10月~2024年10月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

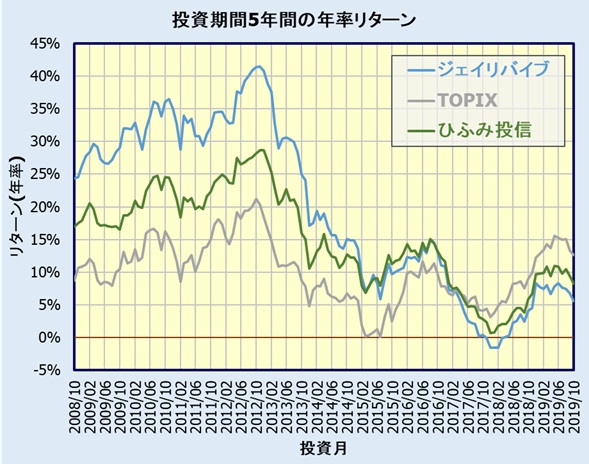

そこで、2008年10月から5年間、さらに2008年11月から5年間・・・2019年10月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスクを計算します。全部で133個(区間)のデータとなります。

*リターン、リスクは年率で表記

この複数の5年間のリターン(年率)の平均、最大値、最小値をプロットしたのが下図。

下表に5年間のリターン、リスクの平均値をまとめます。(ここでのリターン、リスク、シャープレシオは133区間の平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| ジェイリバイブ | TOPIX | ひふみ投信 | |

| 年率リターン | 19.58% | 10.20% | 14.97% |

| 年率リスク | 17.81% | 16.05% | 15.10% |

| シャープレシオ | 1.10 | 0.64 | 0.99 |

SBI中小型割安成長株ファンド ジェイリバイブは、TOPIXを大きく上回りひふみ投信にも勝っている事がわかります。ただ、そのリスクの大きさから、最大値と最小値の幅が大きくなっています。

次に、投資月に対する5年間のリターン(年率)をプロットしてみます。

かつては、TOPIX、ひふみ投信を大きく上回るリターンを出しており、この133区間で、SBI中小型割安成長株ファンド ジェイリバイブはTOPIXに対して101勝32敗、ひふみ投信にも79勝54敗と圧勝です。

ただ、投資開始月が2017年3月以降の32区間全て、TOPIX、ひふみ投信、両者に対して負けが続いています。

スポンサーリンク

1年間騰落率 年別比較

次に各年(1年毎)の1年騰落率(リターン)を比較します。

*2024年は10月まで

| 騰落率 1位 |

| 騰落率 2位 |

| 騰落率 3位 |

*スマホの方は横にスクロールしてご覧ください。

| 年 | ジェイリバイブ | TOPIX | ひふみ投信 | |||

| 順位 | 騰落率 | 順位 | 騰落率 | 順位 | 騰落率 | |

| 2024年 (10月まで) | 3 | 5.7% | 1 | 16.3% | 2 | 9.3% |

| 2023年 | 3 | 12.2% | 1 | 28.2% | 2 | 20.6% |

| 2022年 | 2 | -10.3% | 1 | -2.5% | 3 | -13.6% |

| 2021年 | 2 | 7.5% | 1 | 12.6% | 3 | 3.1% |

| 2020年 | 2 | 8.2% | 3 | 7.3% | 1 | 20.5% |

| 2019年 | 1 | 27.3% | 3 | 18.0% | 2 | 22.8% |

| 2018年 | 3 | -30.2% | 1 | -16.1% | 2 | -21.4% |

| 2017年 | 1 | 62.1% | 3 | 22.1% | 2 | 44.8% |

| 2016年 | 1 | 5.1% | 3 | 0.2% | 2 | 4.5% |

| 2015年 | 1 | 32.0% | 3 | 11.9% | 2 | 21.7% |

| 2014年 | 1 | 40.1% | 3 | 10.1% | 2 | 14.0% |

| 2013年 | 1 | 75.4% | 3 | 54.1% | 2 | 68.0% |

| 2012年 | 1 | 29.3% | 3 | 20.6% | 2 | 22.2% |

| 2011年 | 1 | 6.7% | 3 | -17.0% | 2 | -1.3% |

| 2010年 | 1 | 17.8% | 3 | 0.9% | 2 | 1.9% |

| 2009年 | 1 | 12.5% | 3 | 7.4% | 2 | 10.2% |

| 2008年 | 1 | -37.3% | 2 | -40.5% | --- | --- |

| 2007年 | 2 | -21.3% | 1 | -11.1% | --- | --- |

SBI中小型割安成長株ファンド ジェイリバイブはTOPIXに対して12勝6敗、ひふみ投信に対して12勝4敗と圧勝です。

ただ、2018年に大きく負け、また2021~24年(2024年は10月まで)と4年間連続でTOPIXに負けています。

JPX日経中小型株指数との比較

ジェイリバイブは中小型株に投資するファンドですが、「単に中小型株のパフォーマンスがTOPIXより良かっただけ」だという見方もあります。

そこで、中小型株をより反映する指数としてJPX日経中小型株指数と比較してみます。

*JPX日経中小型株指数のデータは日経平均プロフィルより入手したデータを使用し、リターン・リスクなどの計算は、管理人が独自に行っております。JPX日経中小型株指数に関する著作権その他一切の知的財産権は東京証券取引所、及び日本経済新聞社にあります。

長期の比較

JPX日経中小型株指数には配当込、除く配当の二つの指数がありますが、より長期間のデータがあるJPX日経中小型株指数(除く配当)と比較します。

*本来なら配当込み指数で評価すべきですが、配当込み指数は短期間のデータしかないため、ここでは配当を含まない指数を使用。

| ジェイリバイブ | 日経中小型株 指数(除く配当) | TOPIX | |

| 年率リターン | 16.86% | 10.61% | 9.62% |

| 年率リスク | 17.53% | 17.01% | 15.86% |

| シャープレシオ | 0.96 | 0.62 | 0.61 |

ここ16年においてTOPIXよりJPX日経中小型株指数の方が僅かに勝っており、中小型株がより好調だったと言えます。

ただ、SBI中小型割安成長株ファンド ジェイリバイブのリターンは、JPX日経中小型株指数より約6ポイント上回っており、いくら配当無し指数とはいえ、これだけの差がついているという事は、単なる中小型株効果だけではなく、アクティブファンドとしてのパフォーマンスが優れていたと推測されます。

直近3年の比較

SBI中小型割安成長株ファンド ジェイリバイブのパフォーマンスが冴えなかった2024年10月末時点の1年、3年騰落率で比較します。

今度は、配当込みのJPX日経中小型株指数と比較します。

| ジェイリバイブ | 日経中小型株 指数(配当込) | TOPIX | |

| 1年リターン | 9.37% | 22.47% | 22.30% |

| 3年リターン (年率) | 1.34% | 7.45% | 13.15% |

ジェイリバイブが不振だった直近1年においても、TOPIXとJPX日経中小型株指数は概ね同じ。3年ではTOPIXのリターンが高くなっていますが、その差は5.7ポイント程度。

JPX日経中小型株指数ではジェイリバイブとTOPIXとの差を説明できません。

*注意:JPX日経中小型株指数はジェイリバイブのベンチマーク、参考指数ではありませんので、あくまで参考データとして見て下さい。

SBI中小型割安成長株ファンド ジェイリバイブ、年2回決算型(jrevive2)、<DC年金>

同じマザーファンドで運用されるSBI中小型割安成長株ファンド ジェイリバイブ、年2回決算型(jreviveⅡ)、<DC年金>ですが、念のためリターンを比較してみます。

2024年10月末日時点の1年リターンです。

| ファンド | リターン (年率) |

| SBI中小型割安成長株ファンド ジェイリバイブ | 9.37% |

| 年2回決算型 | 9.46% |

| <DC年金> | 9.60% |

順当に信託報酬の低いファンドのリターンが高くなっており、その差も概ね信託報酬の差で説明できます。

*以上、これらは全て過去のデータですので、将来のリターンを保証するものではありません。

スポンサーリンク

SBI中小型割安成長株ファンド ジェイリバイブの人気・評判 ~資金流出入額~

SBI中小型割安成長株ファンド ジェイリバイブの人気を月次資金流出入額・純資産総額から見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

SBI中小型割安成長株ファンド ジェイリバイブ jrevive

最も運用実績の長いSBI中小型割安成長株ファンド ジェイリバイブ。運用成績が好調だった2017年には大きな資金流入がありましたが、その後大きな資金流出に転じています。

そして、最近では少額の流出入(ほぼ流出)に留まっています。

一時期350億円近くあった純資産総額も現時点では50億程度まで減っています。

尚、本ファンドでは主要ネット証券で口数注文のみの取扱いです。

SBI中小型割安成長株ファンド ジェイリバイブ(年2回決算型) jreviveⅡ

設定は遅いものの、本シリーズで最も人気があるのが年2回決算型 jreviveⅡ。

ジェイリバイブ同様2017年に多くの資金を集め、その後、資金流出となっています。

純資産総額はピーク時には500億以上ありましたが、現在は110億円程度。

本ファンドは主要ネット証券で金額指定や積立注文が可能です。

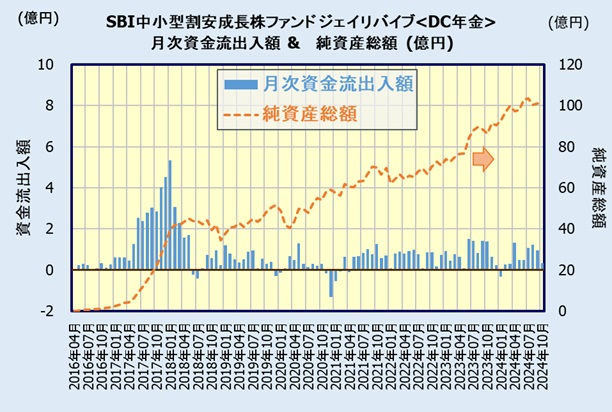

SBI中小型割安成長株ファンド ジェイリバイブ<DC年金>

上記2ファンド同様、2017年に多くの資金を集めています。ただ確定拠出年金専用という事もあり、その後の資金流出は少なく、純資産総額はゆっくりとしたペースですが伸びており、現時点で101億程度。

スポンサーリンク

まとめ

以上、国内の中小型株式に投資するアクティブファンド、SBI中小型割安成長株ファンド ジェイリバイブ、年2回決算型 ジェイリバイブⅡ、<DC年金>のパフォーマンスをTOPIX、及びひふみ投信との比較を中心に評価しました。

過去において人気のひふみ投信をも凌ぐ素晴らしいパフォーマンスを残しています。

ただ、2018年に基準価額が急落した事で大きな資金流出があり、現在ではあまり人気があるとは言えません。さらに2021~24年も冴えない結果に終わっています。

今後、かつての素晴らしいパフォーマンスを出すことが出来るかに注目です。

販売会社

SBI中小型割安成長株ファンド ジェイリバイブ[jrevive] & 年2回決算型[jreviveⅡ]

SBI中小型割安成長株ファンド ジェイリバイブ[jrevive] や年2回決算型[jreviveⅡ]は多くの金融機関で取扱っていますが、一部金融機関では購入時手数料がかかるところがありますので、購入時手数料無料となる下記ネット証券をお勧めします。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

*SBI証券、楽天証券、マネックス証券ともジェイリバイブは口数注文のみ。年2回決算型は金額買付や積立注文が可能です。松井証券は年2回決算型のみ取扱い。

尚、NISA(成長投資枠)で購入できるのは年2回決算型[jreviveⅡ]のみです。

SBI中小型割安成長株ファンド ジェイリバイブ<DC年金> 愛称:jrevive<DC年金>

SBI中小型割安成長株ファンド ジェイリバイブ<DC年金>は確定拠出年金専用ファンドです。

SBI証券、及びマネックス証券の個人型確定拠出年金(iDeCo)で取扱っています。

他の人気・低コストのアクティブファンド一覧(国内株式)は下記ページを参照して下さい。