国内株式の高配当銘柄を投資対象としたアクティブファンド、日経平均高配当利回り株ファンドについて解説します。

[最終更新日:2024.12.18]全て最新の情報に更新

本記事は原則2024年11月末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

*本記事では日経平均高配当株50指数、日経平均株価との比較等を示しますが、日経平均高配当株50指数、日経平均株価の指数に関する著作権ならびに「日経」および「指数」の表示に対する知的財産権、その他一切の権利はすべて日本経済新聞社に帰属しています。

*日経平均高配当株50指数、及びその他指数に関する情報は日経平均プロフィルより入手した値を元に管理人が加工して記載。

見出し

日経平均高配当利回り株ファンドの基本情報・概要

先ず、日経平均高配当利回り株ファンドの基本情報をまとめます。

| 運用会社 | 三菱UFJアセットマネジメント |

| 投資対象 | 国内株式 |

| 設定日 | 2018年11月9日 |

| 信託期間 | 無期限 |

| 運用形態 | アクティブファンド |

| 投資形態 | --- |

| ベンチマーク | 無 |

| 参考指数 | 無 |

| 購入時手数料 | 上限2.2% *主要ネット証券は無料 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.693% |

| 実質コスト | 0.695%(*1) |

| 純資産総額 | 1,622億円 (2024.11.29時点) |

| 分配金実績 | 毎年年2回(6,12月) (160~340円/1回) |

| NISA(つみたて投資枠)(*3) | 対象 |

| NISA(成長投資枠) | 対象 |

| SBI証券ポイント還元年率 | 0.10% (対象投資信託1,000万円以上保有で0.20%) |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.26%(*4) |

| 松井証券ポイント還元年率 | 0.30% |

(*1)2023.12、2024.6の1年分の決算結果より

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*3)2024.1.30 NISAつみたて投資枠対象となりました。

(*4)2024.10保有分より

スポンサーリンク

手数料(信託報酬、実質コストなど)

日経平均高配当利回り株ファンドの信託報酬は0.6930%(税込)。

実質コストは0.695%(税込、2023.12/2024.6の1年分の決算より)。

アクティブファンドと言っても、銘柄選定が比較的シンプルな事もあってか、十分低い信託報酬、実質コストです。

購入時手数料は上限2.2%(販売会社により異なります)ですが、主要ネット証券では購入時手数料無料で購入出来ます。

信託財産留保額はありません。

NISA つみたて投資枠対象

日経平均高配当利回り株ファンドは、2024年から始まった新NISAのつみたて投資枠対象ファンドです。

主要ネット証券ではつみたて投資枠、そして成長投資枠でも購入出来ます。

投資対象

国内の株式に投資します。

主に日経平均株価に採用されている銘柄の中から予想配当利回り上位30銘柄に投資します。

構成比率は流動性を勘案し決定します。

*原則、年2回リバランス(組入銘柄の入替、比率調整)実施

構成銘柄

日経平均高配当利回り株ファンドの構成銘柄を日経平均高配当株50指数、及び日経平均株価と比較します(2024.11末時点)。

[スマホの方は横にスクロールしてご覧下さい]

| 日経平均高配当利回り株ファンド | 日経平均 高配当株50 指数 | 日経平均 株価 | |||

| 順位 | 銘柄 | 比率 | 予想配当 利回り | 順位 [比率] | 順位 [比率] |

| 1 | アステラス製薬 | 6.6% | 4.7% | 5 [3.56%] | 34 [0.67%] |

| 2 | MS&AD インシュアランスG HD | 6.4% | 4.3% | 7 [3.32%] | 84 [0.26%] |

| 3 | 武田薬品工業 | 6.4% | 4.8% | 1 [4.25%] | 63 [0.35%] |

| 4 | ソフトバンク | 6.3% | 4.5% | 6 [3.44%] | 116 [0.17%] |

| 5 | 日本たばこ産業 | 6.0% | 4.6% | 4 [3.81%] | 61 [0.36%] |

| 6 | 日本製鉄 | 5.9% | 5.2% | 3 [3.84%] | 207 [0.03%] |

| 7 | 小松製作所 | 5.7% | 4.1% | --- | 64 [0.35%] |

| 8 | 神戸製鋼所 | 5.1% | 5.8% | 17 [2.49%] | 221 [0.01%] |

| 9 | 本田技研工業 | 4.9% | 5.3% | 16 [2.59%] | 35 [0.67%] |

| 10 | JFE HD | 4.4% | 5.9% | 18 [2.46%] | 218 [0.01%] |

| 11 | 三井住友 トラストG | 4.4% | 3.9% | 22 [2.27%] | 179 [0.06%] |

| 12 | 日産自動車 | 4.3% | 4.2% | 24 [2.13%] | 206 [0.03%] |

| 13 | マツダ | 3.1% | 5.7% | --- | 215 [0.02%] |

| 14 | いすゞ自動車 | 3.1% | 4.6% | 21 [2.32%] | 155 [0.09%] |

| 15 | AGC | 2.6% | 4.5% | 28 [1.81%] | 159 [0.08%] |

| 16 | 大林組 | 2.5% | 3.7% | 26 [1.89%] | 104 [0.18%] |

| 17 | 三菱ケミカルG | 2.5% | 4.1% | 35 [1.35%] | 202 [0.03%] |

| 18 | 双日 | 2.4% | 4.9% | 33 [1.51%] | 208 [0.03%] |

| 19 | NIPPON EXPRESS HD | 2.0% | 3.9% | 34 [1.44%] | 177 [0.07%] |

| 20 | 東ソー | 1.8% | 4.9% | 30 [1.63%] | 152 [0.09%] |

| 21 | 日立建機 | 1.7% | 5.2% | 36 [1.21%] | 77 [0.29%] |

| 22 | 王子 HD | 1.4% | 4.3% | --- | 192 [0.05%] |

| 23 | 丸井グループ | 1.2% | 4.4% | 39 [0.87%] | 94 [0.21%] |

| 24 | アルプス アルパイン | 1.1% | 3.9% | 42 [0.78%] | 127 [0.13%] |

| 25 | 長谷工 コーポレーション | 1.1% | 4.2% | 38 [1.01%] | 200 [0.03%] |

| 26 | 日本精工 | 0.8% | 5.2% | 44 [0.70%] | 182 [0.06%] |

| 27 | カシオ計算機 | 0.7% | 4.0% | 45 [0.69%] | 148 [0.10%] |

| 28 | デンカ | 0.7% | 4.7% | 41 [0.80%] | 197 [0.04%] |

| 29 | UBE | 0.7% | 4.6% | 47 [0.58%] | 211 [0.02%] |

| 30 | シチズン時計 | 0.7% | 5.1% | 43 [0.71%] | 167 [0.08%] |

*データ引用:日経平均高配当利回り株ファンド 月次レポート2024.11

日経平均高配当株50指数も、基本的には配当利回りの高い50銘柄で構成される指数で、日経平均高配当利回り株ファンドと類似の構成銘柄となっています。

ただし、構成比率は大きく異なりますし、日経平均高配当利回り株ファンドのうち3銘柄が日経平均高配当株50指数に採用されていません。

スポンサーリンク

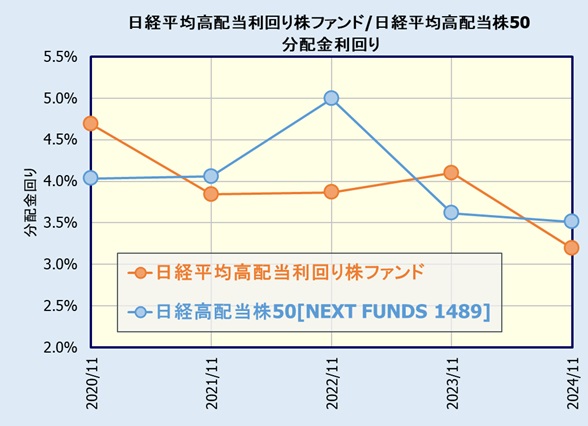

日経平均高配当利回り株ファンドの分配金利回り ~日経平均高配当株50指数と比較~

分配金利回り

高配当株に投資するファンドですので、分配金を目的として投資する方も多いかと思います。

そこで、日経平均高配当利回り株ファンドの分配金利回りを日経平均高配当株50指数の利回りとともに示します。

尚、日経平均高配当株50指数の分配金利回りは、同指数との連動を目指すETF NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】の利回りを用います。

*分配金利回りは各年の11月末時点の基準価額に対する直近1年の分配金合計額から計算。

*ファンドの分配金は運用会社が決定するもので、その利回りは保有する銘柄の配当利回りを直接反映するものではありません。

日経平均高配当利回り株ファンドの分配金は3~5%程度と十分高く、日経平均高配当株50指数連動型ETFと概ね同等です。

(注意)分配金を多く出すという事はその分基準価額の低下につながりますので、分配金利回りが高い=優れたファドというわけではありません。

日経平均高配当利回り株ファンドの運用状況・パフォーマンス ~日経平均高配当株50指数、日経平均株価と比較~

*以下、年率リターン・リスクは月次データ(終値)より計算。またシャープレシオは、無リスク資産の収益率0として計算。

*基準価額は各運用会社のサイトまたは投資信託協会より入手。分配金がある場合は、分配金再投資の価額に独自に変換。

*日経平均高配当株50指数、日経平均株価は配当非課税再投資のトータルリターン(グロス)を使用。

*日経平均高配当株50指数、日経平均株価は本ファンドのベンチマーク、参考指数ではありません。

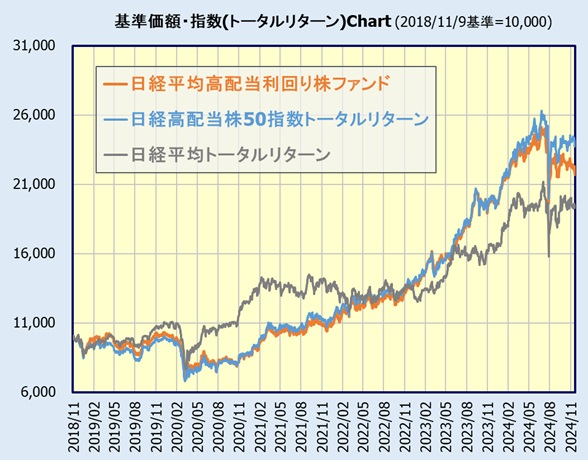

基準価額のチャート

設定日の2018年11月9日を基準(=10,000)としたチャートを日経平均高配当株50指数(トータルリターン)、日経平均株価(日経平均トータルリターン・インデックス)とともに示します。分配金再投資の基準価額です。

チャートを見ると、設定から2021年ぐらいまでは日経平均株価に負けていますが、その後は大きく上回るパフォーマンスを示しています。

日経平均高配当株50指数とは概ね同等といってよいでしょう。

以下、過去のパフォーマンスをより詳細に評価します。

スポンサーリンク

設定来のリターン・リスク

概ね設定来となる2024.11末時点の6年間のリターン、リスク、シャープレシオを日経平均高配当株50指数、日経平均株価と比較します。

*以下全てトータルリターンです。

| 日経平均高配当 利回り株ファンド | 日経平均 高配当株50指数 | 日経平均株価 | |

| 年率リターン | 14.04% | 15.92% | 11.52% |

| 年率リスク | 17.42% | 16.44% | 16.65% |

| シャープレシオ | 0.81 | 0.97 | 0.69 |

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

日経平均高配当利回り株ファンドは日経平均株価(日経平均トータルリターン・インデックス)をリターンで大きく上回り、リスクは若干増大するものの、シャープレシオでも圧勝です。

ただ、日経平均高配当株50指数(トータルリターン)には僅かですが負けています。その差、年率リターンで1.9ポイント。

日経平均高配当株50指数は指数値そのもので全くコストが控除されていません。そこで日経平均高配当株50指数の騰落率(15.92%)に日経平均高配当利回り株ファンドの実質コスト0.695%がかかるとしてコスト控除後の騰落率を計算すると15.12%。その差1.1ポイントまで縮まります。

*コスト(S1,S2)の異なる二つのファンドの騰落率(T1,T2)の関係は、T2 = (T1+1) x (1-S2) / (1-S1)-1

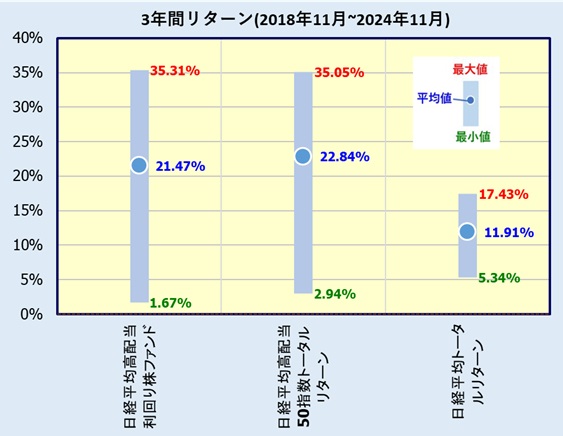

3年間の運用成績(2018年11月~2024年11月) ~ローリングリターン~

上述の現時点までの運用成績は、ある特定期間のみの騰落率に大きく左右される事もあり、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで、2018年11月から3年間、さらに2018年12月から3年間・・・2021年11月から3年間と、起点(投資月)を1カ月ずつずらして、それぞれの3年間のリターン、リスクを計算します。全部で37個(区間)のデータとなります。

*3年では評価するのに十分な期間とは言えませんが、本ファンドの設定から6年しか経っていない為、今回の評価では3年とします。

この複数の3年間の(年率)リターンの平均、最大値、最小値をプロットしたのが下図。

平均値で日経平均高配当利回り株ファンドが日経平均株価(日経平均トータルリターン・インデックス)を9.6%ポイント程上回っており、さらに最大値も大きく勝っています。ただ、最大値、最小値の幅が大きく最小値では負けています。

日経平均高配当株50指数(トータルリターン)とは概ね同等の成績ですが、僅かに平均値、最小値で負けています。

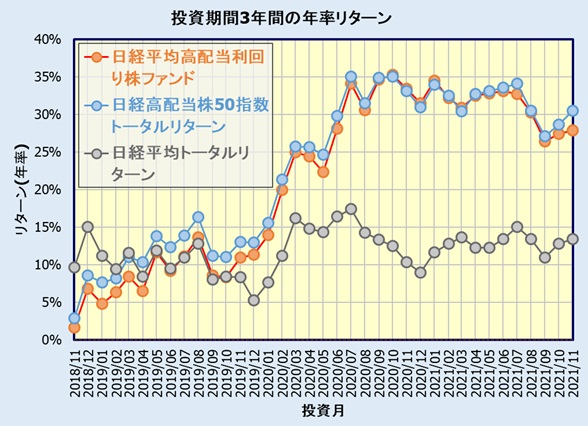

次に、投資月に対する3年間のリターン(年率)をプロットします。

全部で37区間ありますが、日経平均株価に対しては28勝9敗と圧勝、ただ日経平均高配当株50指数には5勝32敗と負けています。

スポンサーリンク

1年間騰落率 年別比較

次に各年(1年毎)の1年騰落率(リターン)を比較します。

*2024年は11月までの11カ月騰落率

| 騰落率 1位 |

| 騰落率 2位 |

| 騰落率 3位 |

*スマホの方は横にスクロールしてご覧ください。

| 年 | 日経平均高配当 利回り株ファンド | 日経平均高配当株 50指数 | 日経平均 トータルリターン | |||

| 順位 | 騰落率 | 順位 | 騰落率 | 順位 | 騰落率 | |

| 2024年 (11月まで) | 3 | 9.3% | 1 | 19.8% | 2 | 16.1% |

| 2023年 | 1 | 42.5% | 2 | 40.6% | 3 | 31.0% |

| 2022年 | 1 | 27.3% | 2 | 24.6% | 3 | -7.3% |

| 2021年 | 2 | 25.3% | 1 | 28.2% | 3 | 6.7% |

| 2020年 | 3 | -13.5% | 2 | -9.7% | 1 | 18.3% |

| 2019年 | 2 | 12.4% | 3 | 10.5% | 1 | 20.7% |

2019,2020年は日経平均株価(日経平均トータルリターンインデックス)に大負けしていますが、その後の3年は大きく上回る結果を残しています。

しかも、2022~2023年は日経平均高配当株50指数をも上回っています。

ただ、2024年(11月まで)は日経平均高配当株50指数はおろか、日経平均株価(日経平均トータルリターンインデックス)にも大きく負けています。

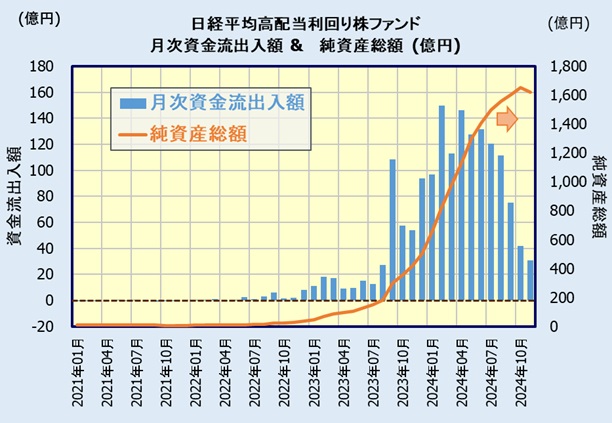

日経平均高配当利回り株ファンドの人気 (資金流出入額)

月次資金流出入額、純資産総額から日経平均高配当利回り株ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

設定当初は殆ど売れていませんでしたが、2023年、特に後半より急激に資金流入が増え、それに伴い純資産総額も増加しました。

ただ、2024年後半より減少傾向にあります。

純資産総額は2024年11月末時点で1,622億円と十分大きなファンドです。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ

国内株式の高配当銘柄に投資するアクティブファンドである日経平均高配当利回り株ファンドは、設定当初の2年、及び2024年を除き日経平均株価を大きく上回る成績を残しています。

そのパフォーマンスは概ね日経平均高配当株50指数と同等。

2023年後半以降資金流入が急激に増加し、純資産総額も順調に増えています。

ただ、2024年のパフォーマンスが冴えなかった事もあり、その人気に陰りが出てきたようにも見えます。

尚、NISAつみたて投資枠で投資出来るのも本ファンドの大きな特徴です。(日経平均高配当株50指数との連動を目指すファンド・ETFでつみたて投資枠で投資出来るファンドはありません)

つみたて投資枠で高配当国内株式に投資したい方にとって、有力な選択肢の一つとなるファンドかと!

販売会社

日経平均高配当利回り株ファンドは下記ネット証券等で、購入時手数料無料で購入できます。

ポイント還元という点では松井証券が有利です。

一方、マネックス証券、SBI証券、三菱UFJ eスマート証券(旧:auカブコム証券)、楽天証券はクレジットカードによる投資信託の積立が可能でポイント還元が受けられます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

本ファンドと類似、ライバルとなるであろうファンド(ETF含む)。

*ファンド名をクリックすると解説記事にとびます。

| ファンド | 運用形態 | 信託報酬 |

| Tracers日経平均高配当株50インデックス(奇数月分配型) | インデックス | 0.10725% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】 | インデックス [ETF] | 0.308% |

| 日経平均高配当利回り株ファンド(本記事) | アクティブ | 0.693% |

| SBI日本高配当株式(分配)ファンド | アクティブ | 0.099% |

| 三井住友・配当フォーカスオープン | アクティブ | 0.924% |

国内株式高配当銘柄に投資するETFについては下記ページをご覧ください。

本サイトが注目している他の国内株式に投資するアクティブファンドは下記記事にまとめてあります。