野村アセットマネジメントが運用し、国内リートに投資するアクティブファンド、野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)について解説し、そのパフォーマンスを評価します。

尚、この2本は前者が一般販売、後者が確定拠出年金専用と販売経路の違いはありますが、同じマザーファンドで運用する姉妹ファンドです。

[最終更新日:2024.11.22]全て最新の情報に更新。

本記事は原則2024年10月末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)の基本情報

先ず、野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)の基本情報をまとめます。

*スマホの方は横にスクロールしてご覧ください。

| 野村Jリートファンド | 野村J-REITファンド (確定拠出年金向け) | |

| 運用会社 | 野村アセットマネジメント | |

| 設定日 | 2013年3月29日 | 2005年4月11日 |

| 信託期間 | 無期限 | |

| 運用形態 | アクティブファンド | |

| 投資形態 | ファミリーファンド | |

| ベンチマーク | 無 | |

| 参考指数 | 東証REIT指数(配当込み) | |

| 購入時手数料 | 上限3.3% (販売会社が独自に設定) *主要ネット証券 は無料(ノーロード) | 無料 (ノーロード) |

| 信託財産留保額 | 0.3% | 無 |

| 信託報酬(税込) | 1.10% | 1.045% |

| 実質コスト | 1.174%(*1) | 1.100%(*2) |

| 純資産総額 (2024.10.31時点) | 192億円 | 685億円 |

| 分配金実績 | 無 | 有(年1回) |

| NISA (つみたて投資枠) | 対象外 | --- |

| NISA (成長投資枠) | 対象 | --- |

| 個人型 確定拠出年金 (iDeCo) | --- | マネックス証券 ,楽天証券 など |

| SBI証券 ポイント還元 年率 | 0.10% (対象投資信託1,000万円 以上保有で0.20%) | --- |

| 楽天証券 ポイント還元 年率 | ---%(*3) | --- |

| マネックス証券 ポイント還元 年率 | 0.08% | --- |

(*1)年2回決算のため、2024年1月、2024年7月の2回の決算分の合計。

(*2)2024年1月決算時点。

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)、基本的に同様の方針に基づき同じマザーファンドで運用されています。異なるのは販売形態、そして信託報酬、分配金の有無。

信託報酬は野村J-REITファンド(確定拠出年金向け)の方が若干低くなっています。

分配金は、一般販売の野村Jリートファンドが無なのに対し、野村J-REITファンド(確定拠出年金向け)は基本的に毎年出しています。(なぜ確定拠出年金専用ファンドで分配金を出す必要があるのかは???)

尚、野村Jリートファンドは以前は信託期間が2028年1月6日までとなっていましたが、現在は無期限に変更されました。

スポンサーリンク

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)の運用方針、投資対象

投資方針

J-REITを実質的な主要投資対象とします。

J-REITへの投資にあたっては、個別銘柄の流動性、収益性・成長性等を勘案して選定したJ-REITに分散投資を行い、高水準の配当収益の獲得と中長期的な値上がり益の追及を目指して運用します。

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け) 交付目論見書より抜粋して引用。

マザーファンド

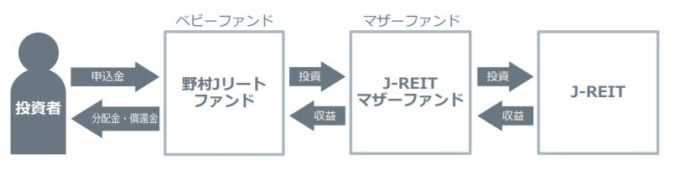

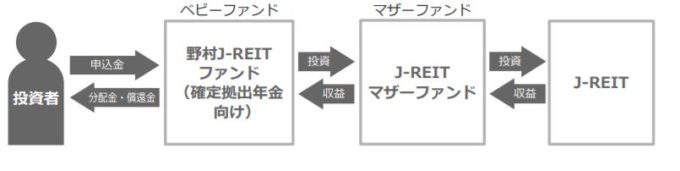

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)とも、同じマザーファンド「J-REITマザーファンド」に投資するファミリーファンド形式の投資信託です。

尚、ベンチマークはありませんが、参考指数が東証RIET指数(配当込み)になっています。

スポンサーリンク

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)のパフォーマンス ~過去の運用成績~

*年率リターン・リスクは月次データより計算。またシャープレシオは、無リスク資産の収益率0としています。

*基準価額は、運用会社のサイトより入手。分配金がある場合は、分配金再投資の価額に独自に変換。

*比較対象として、東証REIT指数との連動を目指すインデックスファンド 野村インデックスファンド・J-REIT(愛称: Funds-i)を用います。以下、Funds-iと略して表記。

基準価額のチャート

最も運用期間の長い野村J-REITファンド(確定拠出年金向け)の設定日からのチャートに、野村Jリートファンド、Funds-iを重ねてプロットします。

*野村Jリートファンド、Funds-iは、それぞれ設定日の基準価額が野村J-REITファンド(確定拠出年金向け)と同じになるよう換算してプロット。

先ず、野村Jリートファンドと野村J-REITファンド(確定拠出年金向け)はマザーファンドが同じだけあって、殆ど差はありません。

そして、野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)は明らかにインデックスファンド Funds-iを上回っている事がわかります。

以降の評価は運用期間が長い野村J-REITファンド(確定拠出年金向け)を中心に行います。

野村J-REITファンド(確定拠出年金向け)とインデックス(Funds-i)との比較

先ず、野村J-REITファンド(確定拠出年金向け)の直近13年間の成績をインデックスファンド Funds-iと比較します。

*Funds-iが設定から14年弱の為13年で比較

| 野村J-REITファンド (確定拠出年金向け) | インデックスファンド Funds-i | |

| 年率リターン | 10.50% | 9.02% |

| 年率リスク | 15.77% | 15.67% |

| シャープレシオ | 0.67 | 0.58 |

*一般的にシャープレシオが大きいほど投資効率が良いとされています。

野村J-REITファンド(確定拠出年金向け)は年率リターンでインデックス(Funds-i)を1.5%ポイント上回り、若干リスクは高くなっているものの、シャープレシオでも勝っています。

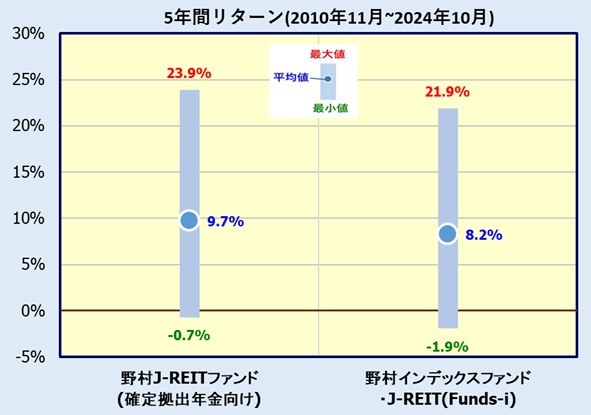

5年間の運用成績(2010年11月~2024年10月) ~ローリングリターン~

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで、2010年11月から5年間、さらに2010年12月から5年間・・・2019年10月から5年間と、起点(投資月)を1カ月ずつずらして、それぞれの5年間のリターン、リスクを計算します。全部で108個(区間)のデータとなります。

*リターン、リスクは年率で表記

この複数の5年間のリターンの平均、最大値、最小値をプロットしたのが下図。

野村J-REITファンド(確定拠出年金向け)は平均値・最大値・最小値ともインデックス(Funds-i)を約1~2%ポイント上回っています。

下表に5年間のリターン、リスクの平均値をまとめます。(ここでのリターン、リスク、シャープレシオは108区間の平均値を示したもので、厳密な意味でのリスクやシャープレシオとは異なります。)

| 野村J-REITファンド (確定拠出年金向け) | インデックスファンド Funds-i | |

| 年率リターン | 9.7% | 8.2% |

| 年率リスク | 14.8% | 14.6% |

| シャープレシオ | 0.66 | 0.57 |

リターンはインデックス(Funds-i)を1.5%ポイント上回り、若干リスクが大きくなっているものの、シャープレシオでも勝っています。

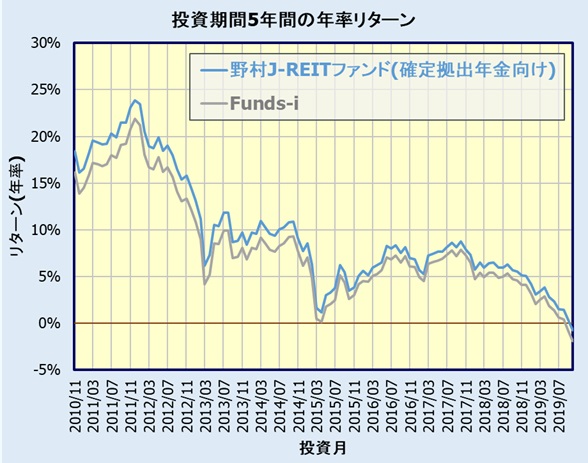

次に、投資月に対する5年間のリターン(年率)をプロットします。

この108区間の5年間で、野村J-REITファンド(確定拠出年金向け)はリターンでインデックス(Funds-i)に108勝0敗と完勝です。

この評価期間であれば、いつ投資しても5年間のリターンではインデックスに負けたことが無いという事です。

スポンサーリンク

1年間騰落率 年別のインデックスとの勝敗

次に各年(1年毎)の1年騰落率(リターン)を比較します。

*2024年は10月までの10カ月騰落率

| 騰落率が高い方 |

| 年 | 野村J-REITファンド (確定拠出年金向け) | インデックス (Funds-i) | 差 (%pt) |

| 2024年 (10月末まで) | -1.7% | -3.5% | 1.7%pt |

| 2023年 | 0.1% | -0.7% | 0.7%pt |

| 2022年 | -3.3% | -5.1% | 1.8%pt |

| 2021年 | 19.4% | 19.7% | -0.3%pt |

| 2020年 | -13.0% | -13.5% | 0.5%pt |

| 2019年 | 27.5% | 25.4% | 2.1%pt |

| 2018年 | 11.2% | 10.9% | 0.3%pt |

| 2017年 | -5.4% | -7.0% | 1.6%pt |

| 2016年 | 9.7% | 9.7% | 0.0%pt |

| 2015年 | -1.5% | -4.9% | 3.4%pt |

| 2014年 | 31.7% | 29.5% | 2.2%pt |

| 2013年 | 46.0% | 41.4% | 4.7%pt |

| 2012年 | 40.4% | 40.8% | -0.4%pt |

| 2011年 | -20.5% | -21.9% | 1.4%pt |

過去においては、安定してインデックスに勝っています。14年間で負けたのは2年だけ。しかも、負けた年は-0.4/-0.3%ptと僅差です。

スポンサーリンク

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)の人気・評判

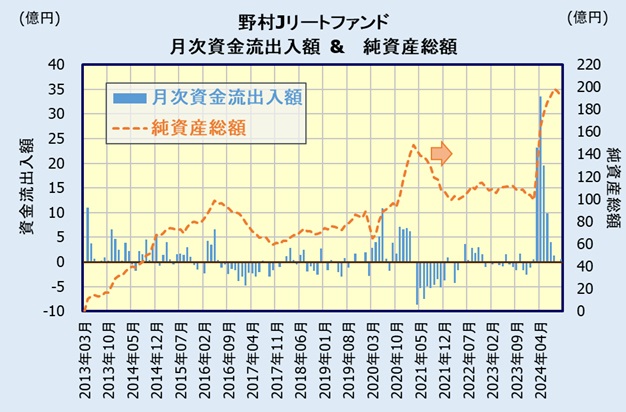

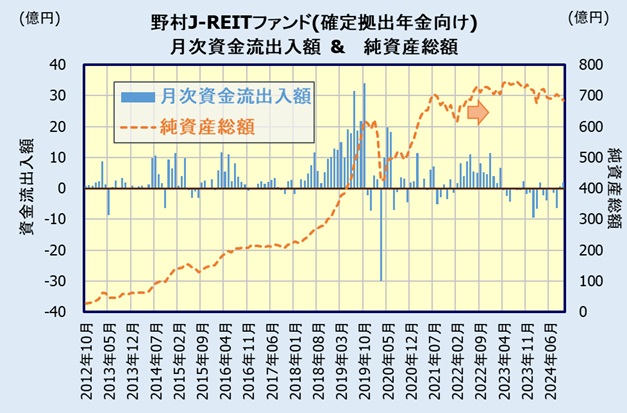

月次資金流出入額、純資産総額から野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)の人気・評判を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

野村Jリートファンド

野村Jリートファンドは月毎の資金流入・流出の差が激しく、特に2021年は大きな資金流出となっています。

ただ2024年3~6月に大きな資金流入があり純資産も一気に増えました。

現時点(2024.10末時点)の純資産は192億。

野村J-REITファンド(確定拠出年金向け)

野村J-REITファンド(確定拠出年金向け)は、前述の野村Jリートファンドに比べると売れています。2020年3月のコロナショック時のように大きな資金流出の月もありますが、DC専用だけあって資金流入の月が多くなっています。

ただ、直近1年半ぐらいは資金流出が多くなっています。

純資産総額は685億円(2021.10末時点)と比較的大きくなっています。

スポンサーリンク

まとめ

以上、野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)のパフォーマンスを、東証REIT指数との連動を目指すインデックスファンドと比較しました。

野村Jリートファンド / 野村J-REITファンド(確定拠出年金向け)は、過去においてインデックスを安定的に上回る成績を残しており、直近13年間で見ると年率1.5%ポイント、インデックスをアウトパフォームしています。

さらに5年間のローリングリターンや1年騰落率でみてもインデックスに圧勝。

資金流出入という点では安定しているとは言えませんが、野村J-REITファンド(確定拠出年金向け)の方は純資産総額も約685億と大きくなっています。

*比較対象としたインデックスはFunds-iですが、国内リートインデックスファンドで信託報酬最安値のeMAXIS Slim国内リートインデックスと比較しても、その差は若干縮まるものの結論に大きな差はありません。

*これらは全て過去のデータですので、将来のリターンを保証するものではありません。投資は自己責任でお願いします。

販売会社

野村Jリートファンド

野村Jリートファンドは下記ネット証券なら購入時手数料無料で購入できます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

野村J-REITファンド(確定拠出年金向け)

野村J-REITファンド(確定拠出年金向け)は、その名の通り確定拠出年金専用のファンドですが、本ファンドを個人型確定拠出年金(iDeCo)で取り扱っており、無条件で運営管理機関手数料が無料となるのは下記ネット証券です。

マネックス証券

eMAXIS Slim全世界株式(オール・カントリー)やeMAXIS Slim米国株式(S&P500)など、eMAXIS Slimシリーズを中心として低コストのファンドを多くラインアップしたのがマネックス証券のiDeCo。管理人も加入しています。

公式サイトマネックス証券 iDeCo

楽天証券

楽天・全世界株式や楽天・全米株式など楽天・インデックス・シリーズを取扱い。

公式サイト楽天証券 iDeCo

インデックスファンドで国内リートに投資したい方は下記記事をご覧ください。

ETFで国内リートに投資したい方は下記記事をご覧ください。