1本のファンドで国内外の債券、株式に分散投資できるインデックス型のバランスファンド、楽天・インデックス・バランス・ファンド【楽天インデックス・シリーズ】について解説します。

「楽天・バンガード・ファンド シリーズ」は2023年1月より「楽天インデックス・シリーズ」に愛称が変更になりました。

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2025.5.29]全て最新の情報に更新。

本記事は原則2025.4末日時点の情報に基づいて記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

楽天・インデックス・バランス・ファンド(均等型・株式重視型・債券重視型)の基本情報

楽天・インデックス・バランス・ファンドは楽天インデックス・シリーズの一つです。

楽天インデックス・シリーズ(旧:楽天・バンガード・ファンド)は、楽天投信投資顧問が運用し、主に米国大手投信会社バンガードのETFに投資する低コストのインデックスファンドです。

楽天・インデックス・バランス・ファンドは、下記3本のファンドがラインアップされ、全世界の株式・債券に投資します。

- 楽天・インデックス・バランス・ファンド(均等型)

【愛称:楽天インデックスバランス(均等型)】 - 楽天・インデックス・バランス・ファンド(株式重視型)

【愛称:楽天インデックスバランス(株式重視型)】 - 楽天・インデックス・バランス・ファンド(債券重視型)

【愛称:楽天インデックスバランス(債券重視型)】

先ず、楽天・インデックス・バランス・ファンドの基本情報をまとめます。

| 運用会社 | 楽天投信投資顧問 |

| 設定日 | 2018年7月20日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファンド・オブ・ファンズ |

| ベンチマーク | (株式)FTSEグローバル・オールキャップ・インデックス (債券)ブルームバーグ・グローバル総合インデックス *ファンド自体のベンチマークは無 |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | (均等)0.212% (株式)0.204% (債券)0.220% |

| 実質コスト(*1) | (均等)0.236% (株式)0.228% (債券)0.249% |

| 純資産総額 | (2025.4.30時点) (均等)73.4億円 (株式)479.3億円 (債券)50.9億円 |

| (マザーファンド) 純資産総額 | --- 円 |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.05% |

(*1)実質コストは2024.4.15決算時の値。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象

日本を含む全世界の株式・債券に投資し、債券部分は為替ヘッジを行います。

投資先ファンド

株式は米国バンガード社 ETF バンガード・トータル・ワールド・ストックETF【VT】、

債券は同じくバンガード社のバンガード・グローバル・ボンド・インデックス・ファンド(円ヘッジ)

に投資するファンド・オブ・ファンズです。

| 投資先ファンド | 経費率 | ベンチマーク 投資対象 |

| バンガード・ワールド・ストックETF【VT】 | 0.06%(*1) | FTSE グローバル・オールキャップ・インデックス 大型・中型・小型株をも含む全世界(含む日本)の株式。 |

| バンガード・グローバル・ボンド・インデックス・ファンド -インスティテューショナル・プラス円ヘッジAcc(*2) | 0.10%(*2) | ブルームバーグ・グローバル総合インデックス 世界(含む日本)の国債、政府関連債・社債・資産担保証券 |

(*1)VTの経費率は2020.2.27付で0.09-->0.08%に、2022.2.25付で0.07%、2025.2.1付で0.06%に引き下げられました。

(*2)債券ファンドが2021.3.23ごろ変更(シェアクラス変更)になり経費率も0.15%から0.10%に引き下げられました。

VT(一部をVTI/VXUS)などの株式に100%投資する楽天・全世界株式インデックス・ファンドに為替ヘッジ有り債券を加えたバランスファンドになります。

尚、株式、債券は、それぞれ上表記載のベンチマークとの連動を目指すインデックス運用を行いますが、ファンド自体にはベンチマークはありません。

スポンサーリンク

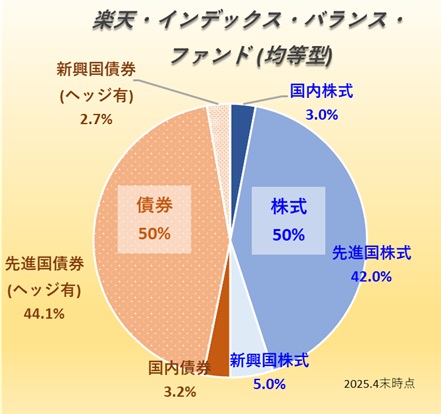

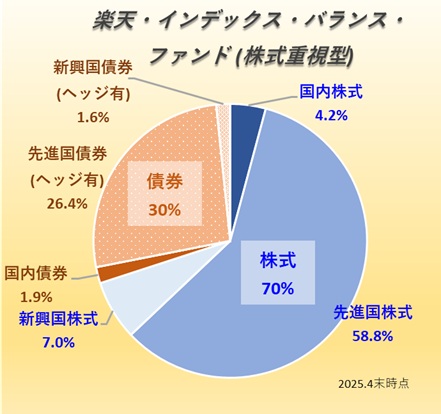

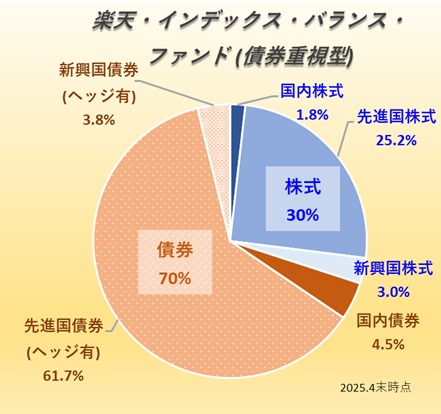

楽天・インデックス・バランス・ファンドには、株式、債券の比率を変えた3種類のファンドが用意されています。

*以下、株式、債券、それぞれについて地域別比率を記載しますが、これは投資先ファンドのファクトシートから管理人が作成したものです。

楽天・インデックス・バランス・ファンド(均等型)

均等型は株式・債券に半分ずつ(50%:50%)投資します。

楽天・インデックス・バランス・ファンド(株式重視型)

株式:債券 = 70% : 30%と、株式比率を増やしたファンドです。

楽天・インデックス・バランス・ファンド(債券重視型)

株式:債券 = 30% : 70%と、債券比率を増やしたファンドです。

スポンサーリンク

手数料(信託報酬、実質コストなど)

楽天・インデックス・バランス・ファンドの信託報酬は3本とも0.132%(税込)。

これに投資先ETF・ファンドの経費率を加えた信託報酬は下表のようになります。

さらに、信託報酬以外のコストも含めた実質コストも記載します。

*実質コストは2024.4の6期目決算結果より。

*全て税込み表記

| 信託報酬 | 投資先経費率 を含む 信託報酬 | 6期目決算 実質コスト | |

| 均等型 | 0.132% | 0.212% | 0.236% |

| 株式重視型 | 0.204% | 0.228% | |

| 債券重視型 | 0.220% | 0.249% |

株式比率が高い方が(投資先経費率含む)信託報酬が低くなっています。

これは、投資先ETF・ファンドの経費率が債券ファンドより株式【VT】の方が低いからです。

実質コストは2期目決算(2020.4)までは非常に高かったのですが、毎年下がり、3期目決算(2021.4)では概ね問題のないレベルにまで下がりました。その後も僅かですがさらに下がっています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

バランスファンドとしてのお得度 ~個々のファンドの組合せと比較~

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対し、コストが割高になるのが一般的です。

そこで、楽天・インデックス・バランス・ファンドと、現時点で(十分な実績のあるファンドの中で)最も低コストの単体インデックスファンドを組み合わせた場合の信託報酬とを比較します。

楽天・インデックス・バランス・ファンドの信託報酬(投資先経費率含む)から、個別組合せの信託報酬を引いた値を下表の最右列に記載します。

| ファンド | 個別組合せでの信託報酬 | 個別組合せとの差 |

| 均等型 | 0.158% | 0.054%pt |

| 株式重視型 | 0.138% | 0.066%pt |

| 債券重視型 | 0.179% | 0.041%pt |

個別組合せとの差が最も大きい株式重視型でも、その差0.066%ポイント、

バランスファンドとしては十分低コストと言えるでしょう。

信託報酬の変更履歴

楽天・インデックス・バランス・ファンドの信託報酬引下げ履歴です。

過去5回引下げの実績がありますが、いずれも投資先ETF VT、及びバンガード・ボンド・インデックスの経費率引き下げによるものです。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2018/7/20 | (均等)0.2546% (株式)0.2446% (債券)0.2646% | 新規設定 |

| 2019/2/26 | (均等)0.2496% (株式)0.2376% (債券)0.2616% | 投資先ETF VTの経費率引下げ |

| 2019/10/1 | (均等)0.252% (株式)0.240% (債券)0.264% | 消費税増税 |

| 2020/2/27 | (均等)0.247% (株式)0.233% (債券)0.261% | 投資先ETF VTの経費率引下げ |

| 2021/3/23 ごろ | (均等)0.222% (株式)0.218% (債券)0.226% | 投資先バンガード債券ファンドの経費率引下げ (シェアクラス変更) |

| 2022/2/25 | (均等)0.217% (株式)0.211% (債券)0.223% | 投資先ETF VTの経費率引下げ |

| 2025/2/21 | (均等)0.212% (株式)0.204% (債券)0.220% | 投資先ETF VTの経費率引下げ |

投資先ETFの引下げ分だけでなく、ファンドの信託報酬そのものの引下げも期待したいところです。

スポンサーリンク

楽天・インデックス・バランス・ファンド(均等型・株式重視型・債券重視型)の運用成績、リターン・リスク

基準価額のチャート

先ず、楽天・インデックス・バランス・ファンド(均等型)/(株式重視型)/(債券重視型)の基準価額チャートを示します。

同時に、全世界の債券・株式に50%ずつ投資するセゾン・グローバルバランスファンド(以下、セゾン・グロバラと略して表記する場合があります)、

楽天・インデックス・バランス・ファンドの株式部分と同様、バンガード社VTに投資し(最近は一部をVTI/VXUSにも投資)、株式100%の楽天・全世界株式インデックス・ファンド(以下、楽天・全世界株式と略して表記する場合があります)

もプロットします。

*セゾン・グロバラ、楽天・全世界株式は、楽天・インデックス・バランス・ファンドの設定日の基準価額を10,000としてプロット。

2020年2~3月のコロナショック時は債券を含む楽天・インデックス・バランス・ファンドは楽天・全世界株式より下落が抑えられる一方、その後の回復過程では、楽天・全世界株式のような大きなリターンは得られていません。

また、ここ数年、急激に円安が進みましたが、債券部分に為替ヘッジを行っている本ファンドは(債券部分に)円安の恩恵を受けられず、債券重視型は下落、均等型もセゾン・グロバラに劣後しています。

長期のリターン・リスク・シャープレシオ

楽天・インデックス・バランス・ファンドは設定日が2018年7月と、ファンドを評価するには十分な運用実績があるとは言えません。

そこで、もっと長期のパフォーマンスを調べる為、(運用実績が長い)個々のアセットクラスのインデックスファンドから、楽天・インデックス・バランス・ファンドの資産配分と同様(2025.4末時点の比率で固定)になるような合成データを作成し、過去の実績を見てみます。

*インデックスファンドは野村インデックスファンド【Funds-i】、先進国債券(為替ヘッジ有)は日興インデックスファンドのデータを引用。

[注意]個々のインデックスファンドと楽天・インデックス・バランス・ファンドのベンチマークは異なり、かつ資産配分比率を固定としている為、正確な値ではありません。あくまで大まかな傾向を把握する事を目的としています。

尚、組合わせたデータという事で、名称の最後に(Sim)とつけます。

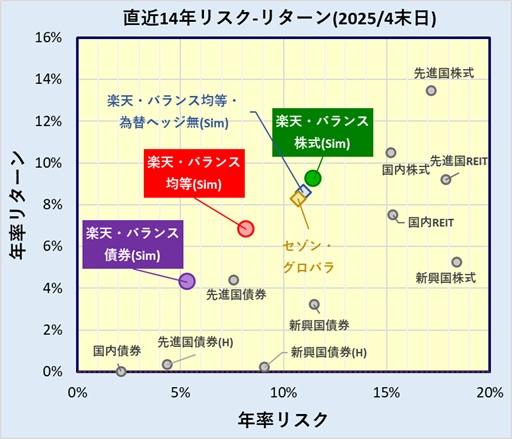

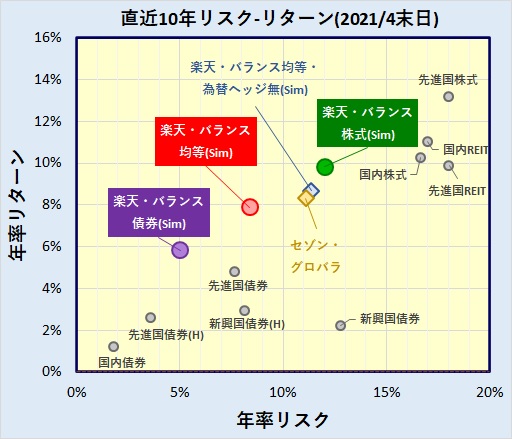

楽天・インデックス・バランス・ファンド(合成データ/Sim)の2025年4月末日時点直近14年間のリスク-リターン特性(年率)を下図に示します。

同時に、均等型で海外債券に為替ヘッジを行わなかった場合(合成データ)、さらにセゾン・グローバルバランスファンド(実際のファンドのデータ)、個々のアセットクラスのデータもプロットします。

リスクは小さくリターンは大きい方が望ましく、同じリスクに対してリターンが高い方が良い結果だったという事です。

また、リターン(*)をリスクで割った値をシャープレシオと呼び、この数字が大きいほど運用効率が良いという事になります。

*厳密にはリターンから無リスク資産のリターンを引いた値ですが、ここでは無リスク資産のリターンを0と仮定。

下表に各条件(ファンド)のリスク、リターン、シャープレシオをまとめます。

| 年率 リターン | 年率 リスク | シャープ レシオ | |

| 楽天・インデックス・バランス (債券重視型) (Sim) | 4.30% | 5.35% | 0.80 |

| 楽天・インデックス・バランス (均等型) (Sim) | 6.82% | 8.20% | 0.83 |

| 楽天・インデックス・バランス (株式重視型) (Sim) | 9.23% | 11.45% | 0.81 |

| 楽天・インデックス・バランス (均等型) (Sim) *為替ヘッジ無 | 8.58% | 10.95% | 0.78 |

| セゾン・グロバラ | 8.30% | 10.71% | 0.77 |

当然ですが、債券重視型、均等型、株式重視型と株式比率が高くなるにつれリスクは高くなり、その分リターンも高くなってきます。

尚、均等型で為替ヘッジを行わなかった場合は、セゾン・グローバルバランスファンドと概ね同等の結果になります。(この合成データが妥当である事の証明にもなります)

前述のように直近数年の円安の恩恵を(債券部分に)受けられなかった事により、リターンは均等型で為替ヘッジ無しやセゾン・グロバラに劣後しています。

ただ、そのような状況下でも3タイプとも為替ヘッジ無やセゾン・グロバラよりシャープレシオが僅かですが高くなっています。

スポンサーリンク

円安が進む前のパフォーマンス

参考までに、最近の円安が始まる前、2021年4月末時点の10年間のリターン・リスク特性も示します。

明らかに、債券部分に為替ヘッジを行う楽天・インデックス・バランス・ファンドはシャープレシオが高くなっている事がわかります。

これは、為替ヘッジ有の債券が株式とより逆相関になりやすいという特性に起因した結果と思われます。

為替ヘッジ有・無の債券と株式の相関については下記記事をご覧ください。

楽天・インデックス・バランス・ファンド(安定型・債券重視型・標準型・株式重視型)の分配金

楽天・インデックス・バランス・ファンドは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

楽天・インデックス・バランス・ファンドの評判・人気は?

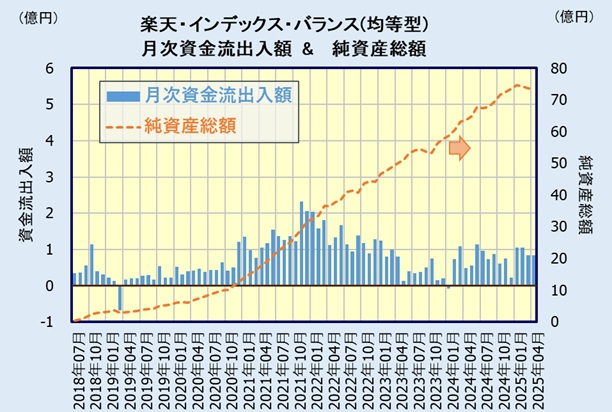

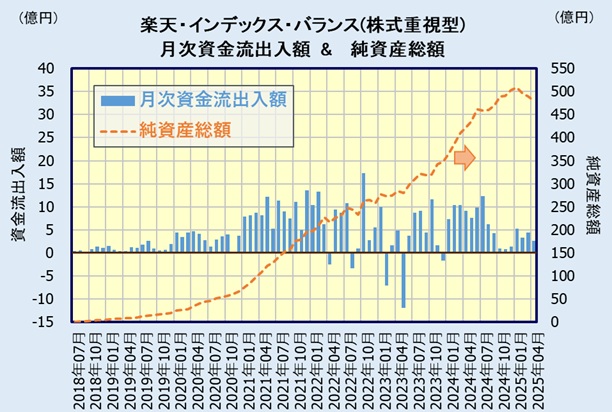

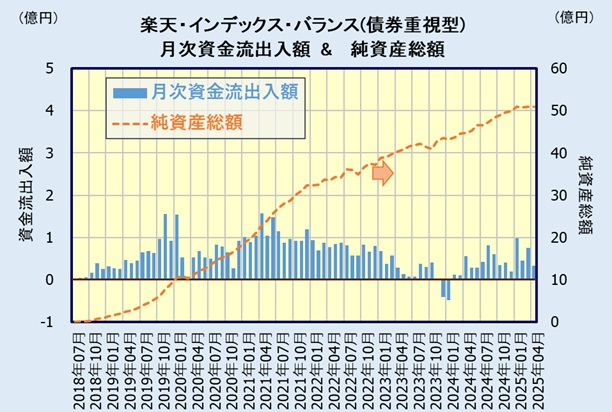

月次資金流出入額、純資産総額から楽天・インデックス・バランス・ファンドの売れ行き・人気を見てみます。

*月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

*ファンドにより縦軸のスケールが異なりますので注意して下さい。

楽天・インデックス・バランス・ファンド(均等型)

資金流出の月は殆どありませんが、直近1~2年は1億以下の資金流入の月が多く、あまり売れているとは言えません。

純資産総額も現時点(2025.4末)で73億です。

楽天・インデックス・バランス・ファンド(株式重視型)

月により大きく変動していますが、10億/月を超える月もあります。

純資産総額は現時点(2025.4末)で479億。

楽天・インデックス・バランス・ファンドの中で最も売れているファンドです。

楽天・インデックス・バランス・ファンド(債券重視型)

均等型と同様、あまり売れておらず月1億にも満たない月が殆どです。

純資産総額は現時点(2025.4末)で51億。

均等型よりも少ない純資産です。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ

楽天・インデックス・バランス・ファンド(均等型)/(株式重視型)/(債券重視型)は全世界の債券・株式に1本で投資できるファンドです。

同様の資産配分のファンドとしてセゾン・グローバルバランスファンド、世界経済インデックスファンド等がありますが、これらより十分低コストです。

また、楽天・インデックス・バランス・ファンドは外国債券に為替ヘッジを行う点が特徴で、これにより、(過去においては)ヘッジ無のファンドに比べリスクが小さく、シャープレシオでは良好なパフォーマンスを上げています。

ただ、直近数年のように円安が進むと、その恩恵を(債券部分に)受けられずリターンは為替ヘッジ無に対し劣後する事があります。

このように為替ヘッジの特性を理解した上で、ご自身のポートフォリオに債券を組み入れたい方にとって有力な選択肢の一つとなるファンドです。

難点は(株式重視型以外は)未だ資金流入が十分でなく、純資産も小さい事。(もっと人気が出ても良いと思うのですが・・・)

尚、均等型・債券重視型・株式重視型とありますが、基本的には、それぞれのリスク許容度に応じて選択すれば良いのですが、

外国債券部分の為替ヘッジで全体的にリスクが抑えられていますので、セゾン・グローバルバランスファンドと同等のリスクが許容できる方なら、株式重視型でも良いかと。

販売会社

楽天・インデックス・バランス・ファンド(均等型)/(株式債券重視型)/(債券重視型)は主にネット証券で取り扱っています。下記ネット証券ではクレジットカード決済で投資信託積立が出来、ポイント還元があります(一部条件有)。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

主なバランスファンドの一覧は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。