日本を含む全世界の株式に投資するインデックスファンド、楽天・全世界株式インデックス・ファンド[愛称:楽天・VT]について解説します。

「楽天・バンガード・ファンド シリーズ」は2023年1月より「楽天インデックス・シリーズ」に愛称が変更になりました。

純資産総額 6,000億円突破(2025.6)

[最終更新日:2025.7.2]純資産総額、「最新の騰落率」を2025.6末時点の情報に更新。

2025.2.1の実質的な信託報酬引下げ(VT/VXUS経費率引下げ)を反映

[2024.9.18]全て最新の情報に更新。

*本記事は基本的に2024年8月末日時点、及び2024.7決算の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

楽天・全世界株式インデックス・ファンド [楽天・VT/楽天インデックス・シリーズ]の基本情報

楽天インデックスシリーズ(旧:楽天・バンガード・ファンド)は、楽天投信投資顧問が運用し、主に米国大手投信会社バンガードのETFに投資する低コストのインデックスファンドです。

本記事で解説するのは日本を含む全世界の株式に投資しFTSEグローバル・オールキャップ・インデックスとの連動を目指す楽天・全世界株式インデックス・ファンド。

先ず、楽天・全世界株式インデックス・ファンドの基本情報をまとめます。

| 運用会社 | 楽天投信投資顧問 |

| 設定日 | 2017年9月29日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド *マザーファンドがバンガードETFに投資するので事実上FOF。 |

| ベンチマーク | FTSEグローバル・オールキャップ・インデックス(配当込・ネット) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.179% (投資先ETF経費率 0.047%含む) |

| 実質コスト | 0.201%(*1) |

| 純資産総額 | 6,026億円(2025.6.30時点) |

| (マザーファンド) 純資産総額 | 5,312億円(2024.7.16時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.05% |

(*1)実質コストは2024.7決算より。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

投資対象

ベンチマークはFTSEグローバル・オールキャップ・インデックス[配当込み・ネット]で、中・小型株を含む全世界の株式に広く投資します。

ネットとは配当に対する源泉徴収税を考慮した指数の事です。(その源泉徴収税率が日本に対して適切なものなのかは定かではありません)

但し、投資先ETFの分配金(少なくとも米国以外の企業からの配当分)に対する米国課税は考慮されていないと思われます。

(注)配当込・ネットは楽天投信投資顧問に確認しましたが公表された情報ではない為、その真偽を保証するものではありません。

実際の運用はマザーファンドを通して主に米国バンガード社のETF バンガード・トータル・ワールド・ストックETF(Total World Stock ETF【VT】)に投資します。

さらに、2022年4月以降、VTに加え、下記2本のETFが投資対象に追加されました。

- バンガード・トータル・ストック・マーケットETF(Total Stock Market ETF)【VTI】

- バンガード・トータル・インターナショナル・ストックETF(Total International Stock ETF)【VXUS】

VT一本でも全世界株式に投資出来ますが、これにVTI(米国株式に投資)、VXUS(米国を除く全世界の株式に投資)を加えて、より効率的な運用を目指すとあります。

*日本のファンドは米国のファンド・ETFの残高の3%以内しか買ってはいけないという「3%ルール」というものがあり、これを気にしてVT以外を投資対象に加えた可能性もあります。(SBI・Vシリーズ運用報告セミナー(4/22)より/YouTube 2022.4.22 40分頃より)

概ね、

VT = VTI + VXUS

となりますが、約60%を占める米国株式に投資するVTIは、厳密にはベンチマークが異なります。

尚、経費率は、米国比率を60%とすると、VTが0.07%なのに対し、VTI+VXUSだと0.050%にまで下がります(VTを全てVTI+VXUSに置き換えた場合)。

2024.8末時点でVTI/VXUSの合計で51%ですので、ETF経費率合計は0.060%、VTだけより0.01%ポイント下がっています

一方で、VTI/VXUSの比率が高くなるとベンチマークとの乖離についても、より注目しておく必要があります。

画像引用:楽天・全世界株式インデックス・ファンド交付目論見書

スポンサーリンク

バンガード・トータル・ワールド・ストックETF 【VT】 ~FTSEグローバル・オールキャップ・インデックス~

日本を含む先進国、新興国の大型から小型株までも含み、投資可能な全世界の株式時価総額のほぼ98%をカバーする時価総額加重平均型の指数、FTSEグローバル・オールキャップ・インデックスをベンチマークとするETFです。49カ国の約10,000銘柄で構成されます。

その経費率は0.07%。

投資国・地域

国内(日本)、米国、先進国(日本、米国除く)、新興国の配分比率は下図のようになります(比率はベンチマーク値)。

国内・先進国(日本除く)・新興国の比率は6.0%:84.4%:9.6%。

そして、全世界といっても63%を米国が占めます。

組入銘柄上位

VTは2024年8月末日時点で9,961銘柄に投資、組入上位10銘柄は下表のようになります。

| 銘柄 | 国 | Ticker | 比率 | |

| 1 | Apple Inc. | 米国 | AAPL | 3.8% |

| 2 | Microsoft Corp. | 米国 | MSFT | 3.5% |

| 3 | NVIDIA Corp. | 米国 | NVDA | 3.2% |

| 4 | Amazon.com Inc. | 米国 | AMZN | 1.9% |

| 5 | Meta Platforms Inc. | 米国 | META | 1.3% |

| 6 | Alphabet Inc. Class A | 米国 | GOOGL | 1.1% |

| 7 | Eli Lilly & Co. | 米国 | LLY | 0.9% |

| 8 | Alphabet Inc. Class C | 米国 | GOOG | 0.9% |

| 9 | Broadcom Inc. | 米国 | AVGO | 0.9% |

| 10 | Berkshire Hathaway Inc. | 米国 | BRK.B | 0.8% |

データ引用:米国Vanguardサイトより

上位10銘柄はGAFAMなど全て米国企業です。

以前は、TencentやAlibabaなどの中国企業も10位以内に入っていましたが、最近の中国株安もあり、それぞれ26位、60位に落ちています。

日本企業ではトヨタ自動車が0.3%で43位、ソニーグループが0.1%で107位となっています。

手数料(信託報酬、実質コストなど)

楽天・全世界株式インデックスファンドの信託報酬は0.1320%(税込)

これに投資先ETFの経費率 0.047%を加えて、

実質的な信託報酬は0.179% (税込)。

投資先ETF経費率の引下げ、及び前述のように投資先ETFとしてVTのみならずVTI、VXUSが加わり、かつその比率が高くなった事により、徐々に実質的な信託報酬が引下げられています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

実質コスト

2024年7月16日に7期目の決算を迎え、その実質コストは0.201%(税込、2025.2.1の投資先ETF経費率引下げを考慮済)。

信託報酬以外のコストが0.022%、1期目0.277%、2期目0.089%、3期目0.049%(1~3期目とも消費税10%換算)、4期目0.028%、5期目0.026%、6期目0.025%、7期目0.022%と徐々に下がり、既に十分許容範囲内、問題ないレベルと言って良いでしょう。

スポンサーリンク

他社 類似ファンド(全世界株式インデックスファンド)との信託報酬・実質コスト比較

FTSEグローバル・オールキャップ・インデックスをベンチマークとするファンドは楽天・全世界株式インデックス・ファンド以外にSBI・V・全世界株式インデックス・ファンド、SBI・全世界株式インデックス・ファンド(愛称:雪だるま)、PayPay投資信託インデックス世界株式があります。

また、小型株は含みませんが、同じく全世界株式(日本を含む)を投資対象としたMSCI ACWI(All Country World Index)をベンチマークとするeMAXIS Slim全世界株式(オール・カントリー)等を含めて信託報酬・実質コストを比較します。

さらに、eMAXIS Slimシリーズの個別のファンド(TOPIX、先進国株式、新興国株式)を6%:83%:11%の比率で組み合わせた場合も参考までに記載します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

*ファンド名下の[]内はベンチマーク。[FTSE]はFTSE Global All Cap Index、[MSCI]はMSCI All Country World Indexの略。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | 楽天・プラス・オールカントリー株式インデックス・ファンド [MSCI] | 0.05610% | 0.196% |

| 2 | eMAXIS Slim 全世界株式(オール・カントリー) [MSCI] | 0.05775% | 0.094% |

| 2 | はじめてのNISA・全世界株式インデックス [MSCI] | 0.05775% | 0.082% |

| 2' | Tracers MSCIオール・カントリー・インデックス(全世界株式) [MSCI] | 0.05775% (上限0.08775%) | 0.126% |

| 5 | ステート・ストリート全世界株式インデックス・オープン [MSCI] | 0.0748% | 0.179% |

| 6 | PayPay投資信託インデックス世界株式 [FTSE] | 0.0910% | 1.422% |

| 7 | SBI・全世界株式インデックス・ファンド [FTSE] | 0.1022% | 0.114% |

| 個別ファンドの組合せ | 0.1074% | ||

| 8 | たわらノーロード 全世界株式 [MSCI] | 0.10989% | 0.158% |

| 9 | Smart-i Select 全世界株式 [MSCI] | 0.1144% | 0.181% |

| 10 | SBI・V・全世界株式インデックス・ファンド [FTSE] | 0.1238% | 0.137% |

| 11 | 楽天・全世界株式インデックス・ファンド [FTSE] | 0.179% | 0.201% |

| 12 | つみたて全世界株式 [MSCI] | 0.1980% | 0.261% |

| 13 | (日興) インデックスファンドMSCIオール・カントリー (全世界株式) [MSCI] | 0.4785% | 0.628% |

| 14 | (ステート・ストリート) 全世界株式インデックス [MSCI] | 0.5280% | 0.599% |

楽天・全世界株式インデックス・ファンドのライバルとなるSBI・全世界株式インデックス・ファンドが2019.9.26より信託報酬を大幅に引き下げた事から0.08%ptと大きな差をつけられています。実質コストでも0.09ポイントの差です。

また、楽天・全世界株式インデックス・ファンドと同じくVTに投資するSBI・V・全世界株式インデックス・ファンドも2022.1に登場し、これとの差は0.055%pt。

さらに、ベンチマークは異なりますが2023.9.8に大幅に引き下げたeMAXIS Slim全世界株式(オール・カントリー)には信託報酬で0.12%pt、実質コストでも0.10%ptの差がついています。

*各地域別のファンドを組み合わせた場合も十分低コストですが、3本を購入しリバランスを行う等の手間はかかります。

勿論、楽天・全世界株式インデックス・ファンドの信託報酬0.179%も十分低コストの部類である事には変わり有りませんが。

信託報酬の変更履歴

楽天・全世界株式インデックス・ファンドは複数回(実質的な)信託報酬引下げを行っていますが、これは全て投資先ETFの経費率引下げ、及び投資先ETFの組合せ比率によるものです。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2017/9/29 | 0.2396% | 新規設定。 |

| 2018/2/23 | 0.2296% | 投資先ETF VTの経費率引下げによる。 |

| 2019/2/26 | 0.2196% | 投資先ETF VTの経費率引下げによる。 |

| 2019/10/1 | 0.2220% | 消費税増税(8%-->10%) |

| 2020/2/27 | 0.2120% | 投資先ETF VTの経費率引下げによる。 |

| 2022/2/25 | 0.2020% | 投資先ETF VTの経費率引下げによる。 |

| 2022/10/14 | 0.199% | 投資先ETF VTにVTI/VXUSが加わった事による。 |

| 2023/4/14 | 0.195% | 投資先ETF VTI/VXUSの比率増大による。 |

| 2023/10/19 | 0.192% | 投資先ETF VTI/VXUSの比率増大による。 *2024.2.27 VXUS経費率が0.07-->0.08%に上がったが経費率合計は変わらず |

| 2025/2/1 | 0.179% | 投資先ETF VT/VXUSの経費率引下げよる。 |

ベンチマークは異なりますがeMAXIS Slim全世界株式(オール・カントリー)が信託報酬を大幅に引き下げ、同じベンチマークでもより低コストSBI・全世界株式インデックス・ファンド、SBI・V・全世界株式インデックス・ファンドがあるだけに、楽天・全世界株式インデックス・ファンドにも対抗した引下げを期待したいところ。

スポンサーリンク

楽天・全世界株式インデックス・ファンド [楽天・VT]の運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

月次資金流出入額、純資産総額から楽天・全世界株式インデックス・ファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

2018年初頭より毎月10億円を超える資金流入が続いていましたが、2021年中盤よりさらに人気に拍車がかかり50億(/月)を超える資金流入があります。

新NISAが始まった2024年1月、2月は大きく減少しましたが、その後はもち返し40~60億円(/月)になっています。

前述のようにコスト的には他のファンドより割高となった今でも人気のあるファンドと言えます。

純資産総額も設定から7年で約5,000億。

楽天・全米株式インデックス・ファンド(楽天・VTI、及び後述するeMAXIS Slim全世界株式(オール・カントリー)には及びませんが十分売れている人気のファンドです。

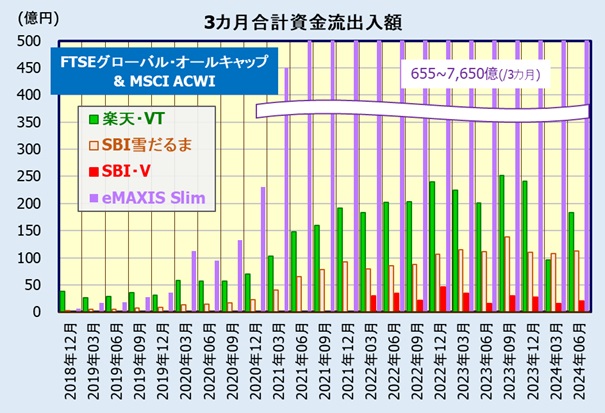

楽天・全世界株式インデックス・ファンドとeMAXIS Slim全世界株式(オール・カントリー)、SBI・V・全世界株式インデックスとの人気比較

ベンチマークは異なりますが全世界の株式に投資するeMAXIS Slim全世界株式(オール・カントリー)、さらに同じベンチマークのSBI・全世界株式インデックス・ファンド(雪だるま)、SBI・V・全世界株式インデックス・ファンドと資金流入額(3カ月合計)を比較します。

2019年中盤までは楽天・全世界株式インデックス・ファンドが最も売れていたのですが、2019年末にeMAXIS Slim全世界株式(オール・カントリー)に逆転され、現時点では大きな差がついています。

一方、SBI・全世界株式インデックス・ファンド(雪だるま)、SBI・V・全世界株式インデックス・ファンドよりは売れています。

スポンサーリンク

運用状況は? ~楽天・全世界株式インデックス・ファンドのベンチマークとの乖離~

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

ただ、配当課税を日本に対して適切に処理したベンチマークの値が公表されていない為、当サイトでは、同じベンチマークの複数のファンドのコストと騰落率の関係を比較する事でベンチマークとの乖離を評価しています。

評価方法の詳細は下記ページをご覧下さい。

楽天・全世界株式インデックス・ファンドの場合、同じベンチマークのファンドがSBIの2本+PayPayの1本しかないため、ここでは、本ファンドの投資先ファンド、バンガードETF VTに対する乖離を見ていきます。

*VTは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Yahoo Finance、分配金は米国Vanguard社サイトより引用、円換算は三菱UFJ銀行公表のTTM使用)

VTを買っているだけのファンドだからVTに連動するのは当たり前だと思うかもしれませんが、そう単純ではありません。ファンドはある程度の現金を用意しておく必要がある、配当・分配金が即日入金再投資出来ない事もある等の理由で乖離する事があります。そこで、実際の運用では先物を利用するなどして連動性を高める工夫をしているようです。

さらに、VTに加え、VTI/VXUSにも投資している事も乖離発生の要因になり得ます。

下図は2024年8月末日時点の実質コストに対する1年騰落率をプロットしたものです。

VTの騰落率から決まるコストと騰落率の関係が図中グレーの点線です(*)。このグレーの点線上にあればコスト要因以外でのVTとの乖離がないと推測できます。

(*)騰落率=(1 + r) x s + rで決まる直線です。

r : コスト0の時の騰落率、s : ファンドの実質コスト

2024年8月末時点の1年騰落率において楽天・全世界株式インデックス・ファンドは、VTに対してコスト要因以外に約0.10%ポイント、マイナス側に乖離している事が分かります。SBIの2本も同等です。といっても、その乖離は(FoFタイプのファンドとしては)そう大きくない事から、この評価期間において概ねベンチマークに近い運用になっていると言って良いでしょう。

ただ、そのコストの高さから楽天・全世界株式インデックス・ファンドの騰落率が最も低くなっています。

次に2024年8月末日時点の3年騰落率(年率)も示します。

*SBI・Vは設定から3年未満でデータ無

この直近3年間では、楽天・全世界株式インデックス・ファンドはVTに対してコスト要因以外の乖離が0.16ポイント(年率)と若干大きくなっています。

そして、SBI・全世界株式インデックス・ファンド(雪だるま)に騰落率で負けています。

VTだってベンチマークに対して乖離する!

以上の評価はVTを基準としましたが、VTと言えどもベンチマークとの乖離が生じる事があります。

実際、Vanguard社サイトによると、1年騰落率でVT(Market price)はベンチマークに対して2023.8末時点で+0.31%、2024.8末時点で-0.20%乖離しています。

VTの乖離(Fair Value)

ベンチマークは各国市場の終値で計算されますが、VTはETFとして各市場が閉じた後に取引されます。例えば、日本市場が閉じた後、日本経済を揺るがすような悪材料が出たとします。当然、日本の株価は下がる事が予想されますので、VTの市場価格もそれに応じて下がり、結果としてベンチマークに対してマイナス乖離を起こす事になります。そこで、このような株価変動を反映させた指数としてFair Valueがあります。米国バンガード社サイトではFair Valueも掲載されています。

VTや楽天・全世界株式インデックス・ファンドは、これが乖離の要因の一つとなります。

Fair Vaueの詳細は下記サイトを参照して下さい。

FTSE Fair Value Indexes

スポンサーリンク

米国ETFを介して全世界に投資する事による三重課税の問題

海外(米国)ETFを介して全世界株式に投資するファンドの場合、配当・分配金に対する課税という点で不利になります。

国内から直接全世界に投資するファンドの場合(eMAXIS Slim全世界株式など)、配当に対して各投資国で約10%が源泉徴収されます。尚、国内投資分の配当にはファンド段階では課税されませんので時価総額比全世界株式(国内6%と仮定)だと配当課税は合計9.4%となります。

そして、売却時には(配当分も含めて)譲渡益として国内で課税されます。

一方、本ファンドのように米国ETF VTを介して全世界に投資する場合、現地国に加え米国での課税が加わります。

VTは約60%を米国に投資しますが、この分は現地国=米国となり三重課税にはなりません。問題となるのは残りの40%。これに対して現地国、米国と課税され、それぞれの税率が10%と仮定すると計19%の税率となります。米国、米国以外を含めてVT全体では約14%が源泉徴収される事になります。

単純には、国内から直接全世界に投資するファンドでは配当源泉徴収税率9.4%、米国ETFを介するファンドでは13.6%、およそ4%の違い、これは配当利回りが2%と仮定すると0.08%の違いとなります。即ち、FOFの場合、この分だけ信託報酬・実質コストが上乗せされるのと等価と考えて良いでしょう。

尚、米国だけに投資する楽天・全米株式インデックス・ファンドでは、このような不利はなく国内から直接投資するファンドと同等です。

三重課税のより詳細な解説は下記記事をご覧ください。

楽天・全世界株式インデックス・ファンドの分配金

楽天・全世界株式インデックス・ファンドは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

最新の騰落率[利回り] [SBI・全世界株式、eMAXIS Slim全世界株式(オール・カントリー)との比較]~2025年6月末日時点~

*本章は原則毎月更新します。

最新の騰落率をライバルファンドとともにまとめます(本章は原則毎月更新します)。

*3年・5年騰落率は年率表記。

[表をクリックすると拡大します]

楽天・全世界株式インデックス・ファンドは、コストの低いSBI・V・全世界株式インデックス・ファンドより(1,3カ月を除き)若干低い騰落率になっています。

また、eMAXIS Slim全世界株式(オール・カントリー)はベンチマークが異なりますので、参考値として見て下さい。同じ日本を含む全世界の株式に投資しますが小型株の有無が異なります。勿論、小型株の有無が将来のパフォーマンスにどのように影響を及ぼすかは分かりません。

スポンサーリンク

まとめ

以上、楽天・全世界株式インデックス・ファンド[愛称:楽天・VT]についての解説でした。

全世界株式にほぼ丸ごと投資するバンガード社ETF VTを、国内投資信託として手軽に購入出来る非常に魅力あるファンドです。

*最近はVTI、VXUSの投資比率も上がっています。

実際、設定以来、毎月数十億レベルの資金流入と大きな人気を集めています。

ファンドの仕組上、配当三重課税と不利な面もありますが、

全世界の株式に1本のファンドで投資したい、

大型・中型だけでなく小型株をも含む幅広い銘柄に投資したい、

そして海外ETFに直接投資するのは面倒と感じる方には有力な選択肢の一つとなるファンドです。

NISA(つみたて投資枠/成長投資枠)やiDeCo(楽天証券)でも投資する事が出来ます。

販売会社

楽天・全世界株式インデックス・ファンドは下記の金融機関で購入出来ます。

*主にネット証券、ネット取引での取扱いとなります。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

また、個人型確定拠出年金(iDeCo)で取扱っているのは楽天証券 iDeCo、松井証券 iDeCo。

ライバルとなるファンド

楽天・全世界株式インデックス・ファンド(楽天・VT) *本記事

はじめてのNISA・全世界株式インデックス(オール・カントリー)

Tracers MSCIオール・カントリー・インデックス全世界株式

他の全世界株式インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。

![楽天・全世界株式インデックス・ファンド[楽天・VT]](https://shintaro-money.com/wp-content/uploads/2021/09/rakuten-vt1_202204-680x242.jpg)

![楽天・全世界株式インデックス・ファンド[楽天・VT]](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt2_202409-680x205.jpg)

![楽天・全世界株式インデックス・ファンド[愛称:楽天・VT]の国別比率](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt-region-202408.jpg)

![楽天・全世界株式インデックス・ファンド [楽天・VT]の人気・評判](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt-flow_202408.jpg)

![楽天・全世界株式インデックス・ファンド[楽天・VT]の評価](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt-1y_202408.jpg)

![楽天・全世界株式インデックス・ファンド[楽天・VT]の評価](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt-3y_202408b.jpg)

![楽天・全世界株式インデックス・ファンド[愛称:楽天・VT)] 利回り](https://shintaro-money.com/wp-content/uploads/2024/09/rakuten-vt-return_202506.jpg)