国内株式と言えば、その指数としてTOPIXや日経平均株価がポピュラーですが、一方で高配当株式に注目した指数、そして、それに連動するように運用するファンド、ETFが複数設定されています。

さらに、アクティブファンド、ETFでも高配当をテーマとした商品が多くあります。

そこで、これらの高配当ファンド、ETFを、TOPIXや日経平均株価も含めて詳細に比較していきます。

*本記事では便宜上、非上場の投資信託をファンドと呼びます。

[最終更新日:2025年11月12日]全て最新の情報に更新。

*本記事は原則2025年10月末日時点の情報に基づき記載しています。

本記事は国内の高配当銘柄に投資するファンド、東証上場ETFの比較です。米国高配当株式に投資する米国ETFについては下記ページをご覧下さい。

スポンサーリンク

見出し

国内(日本)株式 高配当ETF・ファンドの基本情報(対象指数、信託報酬、純資産総額、設定日)

高配当ETF

現時点で国内株式の高配当銘柄に注目したETFはインデックス型15本、アクティブ型5本あります。

先ずは、そのETFの基準情報をまとめます。

(参考までにTOPIX、日経平均株価連動型で信託報酬最安値のETFも記載)

尚、設定から1年未満のETFはパフォーマンスの評価から除外し、全16本の比較となります。

[スマホの方は横にスクロールしてご覧ください]

| ETF 【コード】 (運用会社) | 対象指数 | 信託報酬 | 純資産総額 (億円) 2025.10末 時点 | 設定日 |

| インデックス型 | ||||

| 上場インデックスファンド 日本高配当 (東証配当フォーカス100) 【1698】(*4) (amova AM) | 東証配当 フォーカス 100指数 | 0.308% | 531 | 2010/5/13 |

| NEXT FUNDS 野村日本株高配当70 連動型上場投信 【1577】 (野村AM) | 野村日本株 高配当70 | 0.352% | 1,800 | 2013/3/5 |

| iシェアーズ MSCI ジャパン 高配当利回りETF 【1478】 (ブラックロック) | MSCIジャパン 高配当利回り インデックス | 0.209% | 1,397 | 2015/10/19 |

| 上場インデックスファンド MSCI日本株高配当 低ボラティリティ 【1399】(*4) (amova AM) | MSCIジャパン IMIカスタム 高流動性 高利回り 低ボラティリティ 指数 | 0.385% | 80 | 2015/11/30 |

| NEXT FUNDS 日経平均高配当株50指数 連動型上場投信 【1489】 (野村AM) | 日経平均 高配当株50指数 | 0.308% | 4,251 | 2017/2/10 |

| One ETF 高配当日本株 【1494】 (アセマネOne) | S&P/JPX 配当貴族指数 | 0.308% | 730 | 2017/5/22 |

| iFreeETF TOPIX高配当40指数 【1651】(*1) (大和AM) | TOPIX 高配当40指数 | 0.209% | 845 | 2017/9/25 |

| MAXIS 日本株高配当70 マーケットニュートラル 上場投信 【1499】 (三菱UFJ AM) | 野村日本株 高配当70 マーケット ニュートラル指数 | 0.440% | 80 | 2017/12/11 |

| NEXT FUNDS 野村株主還元70連動型 上場投信 【2529】 (野村AM) | 野村株主還元70 | 0.308% | 516 | 2019/4/18 |

| グローバルX MSCIスーパー ディビィデンド -日本株式ETF 【2564】 (GlobalX) | MSCIジャパン 高配当セレクト 25指数 | 0.429% | 624 | 2020/8/25 |

| グローバルX Morningstar 高配当 ESG -日本株式ETF 【2849】 (GlobalX) | Morningstar 日本株式 サステナビリティ 配当利回り フォーカス指数 | 0.3025% | 199 | 2022/3/22 |

| グローバルX 高配当30 -日本株式ETF 【235A】 (GlobalX) | Mirae Asset Japn High Dividend 30 Index | 0.3025% | 136 | 2024/8/20 |

| iFreeETF ブルームバーグ日本株 高配当50指数 【354A】 (ダイワAM) | ブルームバーグ 日本株 高配当50指数 | 0.275% | 350 | 2025/4/15 |

| 上場インデックスファンド 日経平均高配当株50 【399A】 (amova AM) | 日経平均 高配当株50指数 | 0.165% | 221 | 2025/7/23 |

| MAXIS 日本株高配当 SMART50 上場投信 【461A】 (三菱UFJ AM) | 野村日本株 高配当 SMART50 | 0.308% | --- | 2025/11/12 |

| アクティブ型 | ||||

| NEXT FUNDS 日本高配当株 アクティブ上場投信 【2084】 (野村AM) | --- | 0.5225% | 107 | 2023/9/6 |

| MAXIS 高配当日本株 アクティブ上場投信 【2085】 (三菱UFJ AM) | --- | 0.4125% | 80 | 2023/9/6 |

| SMDAM Active ETF 日本高配当株式 【2011】 (三井住友DS AM) | [参考指数] TOPIX | 0.583% | 23 | 2023/11/28 |

| SMT ETF 日本好配当株 アクティブ 【170A】 (三井住友T AM) | [参考指数] TOPIX | 0.495% | 4 | 2024/3/22 |

| iFreeETF 日本株配当 ローテーション戦略 【435A】 (ダイワAM) | --- | 0.4125% | --- | 2025/10/3 |

| 参考(TOPIX/日経平均) | ||||

| iシェアーズ・ コアTOPIX ETF 【1475】(*3) (ブラックロック) | TOPIX | 0.0495% (*2) | 22,382 | 2015/10/19 |

| iシェアーズ・ コア日経225 ETF 【1329】 (ブラックロック) | 日経平均株価 | 0.0495% (*2) | 17,875 | 2001/9/4 |

(*1)ダイワ上場投信-TOPOIX高配当40指数【1651】は2023年4月4日よりiFreeETF TOPIX高配当40指数に名称が変更になりました。

また2024年5月7日より売買単位が1口に変更になりました。

(*2)iシェアーズ・コアTOPIX ETF【1475】、iシェアーズ・コア日経225 ETF【1329】は2022年6月8日に信託報酬が0.0495%に引き下げられました。また純資産総額に応じて信託報酬率が下がる段階料率を採用。

(*3)iシェアーズ・コアTOPIX ETF【1475】は2024年8月8日より1:10に分割するとともに売買単位を1口から10口に変更しました。

(*4)上場インデックスファンド日本高配当【1698】、上場インデックスファンドMSCI日本株高配当【1399】は2025年4月9日より売買単位を10口から1口に変更しました。

*信託報酬は次章以降で実質コストとともに比較します。

純資産総額が大きいETFは、NEXT FUNDS日経平均高配当株50指数連動型上場投信【1489】、

これに続くのはNEXT FUNDS野村日本株高配当70連動型上場投信【1577】、そしてiシェアーズ MSCIジャパン高配当利回りETF【1478】、

1,000億を超えるのはこの3本です。

アクティブ型ETFは設定が2023年以降と未だ新しく、純資産も大きくありません。

MAXIS日本株高配当70マーケットニュートラル上場投信【1499】

「野村日本株高配当70・配当総額加重型」(原指数)をロング、(ベータ調整した)TOPIX先物をショートするニュートラル戦略。原指数とTOPIXとの差分が収益(または損失)となります。

よって、他のETF・ファンドとはリターン等が大きく異なります。

スポンサーリンク

高配当ファンド

国内株式の高配当銘柄に注目したファンド(非上場の投資信託)は多く販売されていますが、ここでは管理人の主観で選択した下記12本を評価対象とします。

先ずは、そのファンドの基準情報をまとめます。

尚、設定から1年未満のファンドパフォーマンスの評価から除外し、全9本の比較となります。

[スマホの方は横にスクロールしてご覧ください]

| ファンド (運用会社) | 対象指数 | 信託報酬 (信託財産留保額) | 純資産総額 (億円) 2025.10末 時点 | 設定日 |

| インデックス型 | ||||

| Tracers日経平均 高配当株50 インデックス (奇数月分配型) (amova AM) | 日経平均 高配当株50指数 | 0.10725% (無) | 266 | 2024/1/31 |

| (アムンディ・ インデックスシリーズ) 日本・高配当株 (アムンディ) | 日経累進 高配当株指数 | 0.198% (無) | 36 | 2025/4/18 |

| SMT日本株配当貴族 インデックス・オープン (三井住友T AM) | S&P/JPX 配当貴族指数 | 0.462% (無) | 71 | 2016/8/30 |

| アクティブ型 | ||||

| 日経平均高配当 利回り株ファンド (三菱UFJ AM) | --- | 0.693% (無) | 1,995 | 2018/11/9 |

| SBI日本 高配当株式(分配) ファンド (年4回決算型) (SB I AM) | --- | 0.099% (無) | 1,251 | 2023/12/12 |

| 三井住友・配当 フォーカスオープン (三井住友DS AM) | [参考指数] TOPIX | 0.924% (無) | 198 | 2004/6/22 |

| 楽天・高配当株式・ 日本ファンド (四半期決算型) (楽天投信) | [参照指数](*) ダウ・ジョーンズ 日本配当100 インデックス | 0.297% (無) | 96 | 2025/2/7 |

| 楽天・高配当株式・ 日本ファンド (資産成長型) (楽天投信) | [参照指数](*) ダウ・ジョーンズ 日本配当100 インデックス | 0.297% (無) | 4 | 2025/7/18 |

| フィデリティ・ 日本配当成長株・ ファンド(分配重視型) (フィデリティ) | [参考指数] TOPIX | 1.188% (0.30%) | 830 | 2005/9/30 |

| 日本好配当リバランス オープン (SBI岡三AM) | [参考指数] 日経500種平均株価 TOPIX | 0.913% (無) | 1,262 | 2005/3/23 |

| 日本好配当リバランス オープンⅡ (SBI岡三AM) | [参考指数] 日経500種平均株価 TOPIX | 0.913% (無) | 774 | 2024/3/15 |

| 日本株配当オープン (四季の実り) (三井住友T AM) | [参考指数] TOPIX | 1.10% (0.30%) | 74 | 2005/6/29 |

(*)ベンチマーク/参考指数ではなく、本指数を参照に銘柄を選定。

純資産総額が大きいファンドは日経平均高配当利回り株ファンド、

そして、長い運用実績を誇る日本好配当リバランスオープン、

次がSBI日本高配当株式(分配)ファンド(年4回決算型)、設定から未だ2年弱にも関わらず大きな人気を集めています。

スポンサーリンク

国内(日本)株式 高配当ETF・ファンドの信託報酬、実質コストのまとめ・比較

高配当ETFと(非上場)ファンドの信託報酬、実質コストをまとめます。

高配当ETF

*ETF : 信託報酬の低さがETFの魅力の一つですが、一般の投資信託同様、信託報酬以外のコストがかかります(注)。信託報酬と、それ以外のコストの総和(決算短信の損益計算書に記載されている営業費用)を実質コストと定義します。

(注)ETFの信託報酬には上場に係る費用、指数使用料が含まれていません。よってこれらも信託報酬以外のコストとして必ずかかります。

*税込み表記。

*直近1年分の決算結果から計算。

| ETF【コード】 | 信託報酬 | 実質コスト | 信託報酬以外 のコスト |

| インデックス型 | |||

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 0.308% | 0.404% | 0.096% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 0.352% | 0.377% | 0.025% |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 0.209% | 0.256% | 0.047% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 0.385% | 0.485% | 0.100% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 0.308% | 0.377% | 0.069% |

| One ETF 高配当日本株 【1494】 | 0.308% | 0.405% | 0.097% |

| iFreeETF TOPIX高配当40指数 【1651】 | 0.209% | 0.297% | 0.088% |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 0.440% | 0.513% | 0.073% |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 0.308% | 0.368% | 0.060% |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 0.429% | 0.504% | 0.075% |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 0.3025% | 0.349% | 0.046% |

| グローバルX高配当30-日本株式ETF 【235A】 | 0.3025% | 0.369% | 0.067% |

| iFreeETF ブルームバーグ日本株高配当50指数 【354A】 | 0.275% | ---% | ---% |

| 上場インデックスファンド日経平均高配当株50 【399A】 | 0.165% | ---% | ---% |

| MAXIS日本株高配当SMART50上場投信 【461A】 | 0.305% | ---% | ---% |

| アクティブ型 | |||

| NEXT FUNDS日本高配当株アクティブ上場投信 【2084】 | 0.5225% | 0.573% | 0.050% |

| MAXIS高配当日本株アクティブ上場投信 【2085】 | 0.4125% | 0.485% | 0.073% |

| SMDAM Active ETF 日本高配当株式 【2011】 | 0.583% | 0.594% | 0.011% |

| SMT ETF日本好配当株アクティブ 【170A】 | 0.495% | 0.508% | 0.013% |

| iFreeETF 日本株配当ローテーション戦略 【435A】 | 0.4125% | ---% | ---% |

| 参考(TOPIX/日経平均) | |||

| iシェアーズ・コアTOPIX ETF 【1475】(*) | 0.0495% [0.0459%] | 0.086% | 0.037% [0.040%] |

| iシェアーズ・コア日経225 ETF 【1329】(*) | 0.0495% [0.0480%] | 0.089% | 0.039% [0.041%] |

*iシェアーズ・コアTOPIX/日経225【1475/1329】は純資産総額に応じて信託報酬が変わる段階料率を採用していますが、実質コスト時の計算に用いる信託報酬は期首、期末の信託報酬の平均値(表中[]内の値)を使用。

インデックス型の信託報酬は0.165%~0.440%、実質コストは信託報酬に最大0.10%程度が上乗せされ0.256~0.513%。

この中ではiシェアーズ【1478】、iFreeETF【1651】が信託報酬・実質コストとも低くなっています(初回決算前のETFを除く)。

ただ、TOPIXや日経平均株価連動型ETFでは実質コストでも0.1%以下のETFがあり、高配当ETFは割高感が否めません。

一方、アクティブ型の信託報酬は0.413%~0.583%、実質コストは0.485~0.594%、やはりアクティブ型は信託報酬が高く設定されていますが、信託報酬以外のコストは、全体的にインデックス型よりも低い傾向にあります。これは、インデックス型で大きな割合を占める指数標章使用料がアクティブ型では発生しないためと考えられます。

高配当ファンド

*税込み表記。

*実質コストは直近1年分の運用報告書より算出。(運用報告書が1年に満たないファンドは年率に換算して表記)

| ファンド | 信託報酬 | 実質コスト | 信託報酬以外 のコスト |

| インデックス型 | |||

| Tracers日経平均高配当株50インデックス(奇数月分配型) | 0.10725% | 0.146% | 0.039% |

| (アムンディ・インデックスシリーズ)日本・高配当株 | 0.198% | ---% | ---% |

| SMT日本株配当貴族インデックス・オープン | 0.462% | 0.505% | 0.043% |

| アクティブ型 | |||

| 日経平均高配当利回り株ファンド | 0.693% | 0.710% | 0.017% |

| SBI日本高配当株式(分配)ファンド(年4回決算型) | 0.099% | 0.124% | 0.025% |

| 三井住友・配当フォーカスオープン | 0.924% | 0.974% | 0.050% |

| 楽天・高配当株式・日本ファンド(四半期決算型) | 0.297% | 0.436% | 0.139% |

| 楽天・高配当株式・日本ファンド(資産成長型) | 0.297% | ---% | ---% |

| フィデリティ・日本配当成長株・ファンド(分配重視型) | 1.188% | 1.222% | 0.034% |

| 日本好配当リバランスオープン | 0.913% | 1.037% | 0.124% |

| 日本好配当リバランスオープンⅡ | 0.913% | 1.169% | 0.256% |

| 日本株配当オープン(四季の実り) | 1.100% | 1.176% | 0.076% |

この中で信託報酬最安値はアクティブファンドながらSBI日本高配当株式(分配)ファンド(年4回決算型)、実質コストで見ても最安値です。

次がインデックスファンドのTracers日経平均高配当株50インデックス(奇数月分配型)、Tracersの場合、指数標章使用料等が信託報酬に含まれませんが、実質コストでも2位です。

信託報酬以外のコストが高めなのは、日本高配当リバランスオープンの0.124%で、主な要因は売買委託手数料です。

日本高配当リバランスオープンⅡはさらに高い水準となっていますが、初回決算を含む1年未満の決算結果である点が大きく影響していると考えられます。次回以降の決算に注目です。

また、楽天・高配当株式・日本ファンド(四半期決算型)も、決算期間がわずか139日と短く、初回決算の影響もあってコストが高くなっています。

この3本を除くと、信託報酬以外のコストが、

インデックス型で0.04%前後、アクティブ型が0.02~0.08%、

特に日経平均高配当利回り株ファンドが0.02%と低くなっています。

スポンサーリンク

国内(日本)株式 高配当ETFの流動性・人気

平均売買代金、平均売買高から各ETFの流動性・人気を調べます。

各タイプ毎に平均売買代金の大きい順に記載します。

*平均売買代金、平均売買高は2025.11.4時点の直近90日平均、スプレッドは2025.9.30時点(データ引用:東証マネ部)

| ETF【コード】 | 平均売買代金 [万円] | 平均売買高 [口] | スプレッド |

| インデックス型 | |||

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 121,551 | 477,857 | 0.05% |

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 38,823 | 122,864 | 0.07% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 21,522 | 4,901 | 0.08% |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 16,149 | 38,379 | 0.06% |

| 上場インデックスファンド日経平均高配当株50 【399A】 | 10,648 | 63,257 | 0.29% |

| One ETF 高配当日本株 【1494】 | 9,704 | 2,708 | 0.08% |

| iFreeETF TOPIX高配当40指数 【1651】 | 7,118 | 29,569 | 0.08% |

| iFreeETF ブルームバーグ日本株高配当50指数 【354A】 | 6,365 | 25,820 | 0.27% |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 5,641 | 16,710 | 0.07% |

| グローバルX高配当30-日本株式ETF 【235A】 | 4,004 | 34,777 | 0.12% |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 2,824 | 15,266 | 0.15% |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 575 | 1,189 | 0.17% |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 331 | 370 | 0.59% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 207 | 820 | 0.23% |

| MAXIS日本株高配当SMART50上場投信 【461A】 | --- | --- | ---% |

| アクティブ型 | |||

| iFreeETF 日本株配当ローテーション戦略 【435A】 | 21,134 | 103,855 | ---% |

| NEXT FUNDS日本高配当株アクティブ上場投信 【2084】 | 3,647 | 13,558 | 0.14% |

| MAXIS高配当日本株アクティブ上場投信 【2085】 | 2,167 | 34,787 | 0.12% |

| SMDAM Active ETF 日本高配当株式 【2011】 | 1,515 | 22,398 | 0.06% |

| SMT ETF日本好配当株アクティブ 【170A】 | 233 | 1,010 | 0.12% |

| 参考(TOPIX/日経平均) | |||

| iシェアーズ・コア日経225 ETF 【1329】 | 257,342 | 535,207 | 0.04% |

| iシェアーズ・コアTOPIX ETF 【1475】 | 86,820 | 2,663,987 | 0.05% |

平均売買高は金額、口数とも、

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

が圧倒的に大きくなっています。

2024.1.19に1:30の分割を行った事で、取引値2,600円前後(2025.11.4時点)と低くなり、しかも1口単位で取引できます。

尚、【1489】は純資産総額でもトップです。

その他では、

グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】

が金額、口数とも大きくなっています。

【2564】も取引値3,200円前後(2025.11.4時点)、1口単位と少額から取引できます。

これに、金額ではNEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】、iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】等が続きます。

設定されたばかりのアクティブ型 iFreeETF 日本株配当ローテーション戦略【435A】も売買高が大きくなっていますが、これは設定直後数日の大きな売買の影響かと思われます。

スポンサーリンク

国内(日本)株式 高配当ファンドの人気 ~資金流出入額~

2025年累計(1~10月)、及び2024年累計(1~12月)の資金流出入額(*)を見てみます。

2025年の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算しています。

| 2025年1~10月 | 2024年累計 (1~12月) | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | SBI日本高配当株式(分配)ファンド(年4回決算型) | 221.9 | 2 | 661.7 |

| 2 | Tracers日経平均高配当株50インデックス(奇数月分配型) | 112.2 | 5 | 119.2 |

| 3 | (三菱)日経平均高配当利回り株ファンド | 103.6 | 1 | 1,183.6 |

| 4 | フィデリティ・日本配当成長株・ファンド(分配重視型) | 76.6 | 4 | 163.9 |

| 5 | 楽天・高配当株式・日本ファンド(四半期決算型) | 58.7 | -- | --- |

| 6 | 三井住友・配当フォーカスオープン | 30.8 | 6 | 46.9 |

| 7 | (アムンディ・インデックスシリーズ)日本・高配当株 | 30.0 | -- | --- |

| 8 | 日本株配当オープン(四季の実り) | 25.2 | 7 | 18.3 |

| 9 | SMT日本株配当貴族インデックス・オープン | 16.9 | 8 | 11.2 |

| 10 | 楽天・高配当株式・日本ファンド(資産成長型) | 4.1 | -- | --- |

| 11 | 日本好配当リバランスオープンⅡ | -62.1 | 3 | 573.7 |

| 12 | 日本好配当リバランスオープン | -335.4 | 9 | -42.1 |

2025年(10月まで)、最も売れたのは、

SBI日本高配当株式(分配)ファンド(年4回決算型)、2024年も2位です。

2位がインデックスファンドのTracers日経平均高配当株50インデックス(奇数月分配型)、2024年5位、

3位が(三菱)日経平均高配当利回り株ファンド、2024年1位。

スポンサーリンク

国内(日本)株式 高配当ETF・ファンドの分配金

高配当ETF・ファンドは、配当・分配金目的で投資されている方が多いかと思います。

そこで分配金関連の情報をまとめます。

分配金利回り

高配当日本株ETF

*分配金利回りは2025.10末日時点の基準価額に対する直近1年の分配金から算出

(各タイプ毎に)分配金利回りの高い順に記載します。

| ETF【コード】 | 分配頻度 | 分配金利回り |

| インデックス型 | ||

| グローバルX MSCIスーパーディビィデンド-日本株式ETF 【2564】 | 年4回 1,4,7,10月 | 4.27% |

| MAXIS 日本株高配当70マーケットニュートラル上場投信 【1499】 | 年4回 1,4,7,10月 | 3.45% |

| NEXT FUNDS 日経平均高配当株50指数連動型上場投信 【1489】 | 年4回 1,4,7,10月 | 3.43% |

| NEXT FUNDS 野村日本株高配当70連動型上場投信 【1577】 | 年4回 1,4,7,10月 | 3.33% |

| One ETF 高配当日本株 【1494】 | 年2回 4,10月 | 3.12% |

| 上場インデックスファンド日本高配当(東証配当フォーカス100) 【1698】 | 年4回 1,4,7,10月 | 3.09% |

| 上場インデックスファンドMSCI日本株高配当低ボラティリティ 【1399】 | 年4回 1,4,7,10月 | 2.83% |

| NEXT FUNDS 野村株主還元70連動型上場投信 【2529】 | 年4回 1,4,7,10月 | 2.69% |

| グローバルX高配当30-日本株式ETF 【235A】 | 年4回 2,5,8,11月 | 2.64% |

| iシェアーズ MSCI ジャパン高配当利回り ETF 【1478】 | 年2回 2,8月 | 2.40% |

| グローバルX Morningstar高配当 ESG-日本株式ETF 【2849】 | 年4回 1,4,7,10月 | 2.39% |

| iFreeETF TOPIX高配当40指数 【1651】 | 年4回 2,5,8,11月 | 2.36% |

| iFreeETF ブルームバーグ日本株高配当50指数 【354A】 | 年4回 1,4,7,10月 | ---% |

| 上場インデックスファンド日経平均高配当株50 【399A】 | 年2回 4,10月 | ---% |

| MAXIS日本株高配当SMART50上場投信 【461A】 | 年4回 2,5,8,11月 | ---% |

| アクティブ型 | ||

| MAXIS高配当日本株アクティブ上場投信 【2085】 | 年4回 1,4,7,10月 | 3.79% |

| SMDAM Active ETF 日本高配当株式 【2011】 | 年2回 5,11月 | 2.88% |

| NEXT FUNDS日本高配当株アクティブ上場投信 【2084】 | 年4回 1,4,7,10月 | 2.74% |

| SMT ETF日本好配当株アクティブ 【170A】 | 年4回 1,4,7,10月 | 2.40% |

| iFreeETF 日本株配当ローテーション戦略 【435A】 | 年4回 1,4,7,10月 | ---% |

| 参考(TOPIX/日経平均) | ||

| iシェアーズ・コアTOPIX ETF 【1475】 | 年2回 2,8月 | 2.01% |

| iシェアーズ・コア日経225 ETF 【1329】 | 年2回 2,8月 | 1.42% |

各ETF、年2~4回分配金を支払い、その分配金利回りは2.36%~4.27%。

TOPIXや日経平均株価の2.01, 1.42%に比較し非常に高くなっています。

その中で、

インデックス型では、

グローバルX MSCIスーパーディビィデンド -日本株式 ETF【2564】4.27%

MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】3.45%

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】 3.43%

NEXT FUNDS 野村日本株高配当70連動型上場投信【1577】 3.33%

One ETF 高配当日本株【1494】3.12%

上場インデックスファンド日本高配当(東証配当フォーカス100)【1698】 3.09%

アクティブ型では、

MAXIS高配当日本株アクティブ上場投信【2085】3.79%

の利回りが3%以上と高くなっています。

スポンサーリンク

高配当日本株ファンド

*分配金利回りは2025.10末日時点の基準価額に対する直近1年の分配金から算出

分配金利回りの高い順に記載します。

| ファンド | 分配/決算 頻度(*1) | 分配金利回り |

| 日本株配当オープン(四季の実り) | 年4回 1,4,7,10月 | 15.23% |

| フィデリティ・日本配当成長株・ファンド(分配重視型) | 年4回 1,4,7,10月 | 10.84% |

| 日本好配当リバランスオープン | 年4回 1,4,7,10月 | 9.64% |

| 日本好配当リバランスオープンⅡ | 年4回 3,6,9,12月 | 5.30% |

| Tracers日経平均高配当株50インデックス(奇数月分配型) | 年6回 奇数月 | 4.83% |

| SBI日本高配当株式(分配)ファンド(年4回決算型) | 年4回 1,4,7,10月 | 3.61% |

| (三菱)日経平均高配当利回り株ファンド | 年2回 6,12月 | 3.45% |

| 三井住友・配当フォーカスオープン | 年1回 1月 | 2.36% |

| 楽天・高配当株式・日本ファンド(四半期決算型) | 年4回 3,6,9,12月 | 1.65% |

| SMT日本株配当貴族インデックス・オープン | 年2回 5,11月 | 0.00% (*2) |

| 楽天・高配当株式・日本ファンド(資産成長型) | 年1回 6月 | ---% |

| (アムンディ・インデックスシリーズ)日本・高配当株 | 年2回 5,11月 | ---% (*4) |

(*1)(非上場)ファンドの場合、決算時に必ず分配金を出すとは限りません。

(*2)SMT日本株配当貴族は2016.8.30設定と古いファンドですが、未だ分配金を出した事はありません。

(*3)楽天・高配当株式・日本ファンド(四半期決算型)は2025.2.7設定で3月は分配金を出していません。

(*4)アムンディ日本・高配当株は2025.4.18設定で5月は分配金を出していません。

ETFは原則、保有する株式の配当を原資に分配金を出すのに対し、(非上場)ファンドでは、配当のみならずインカムゲイン、または元本から分配する場合もあります。

一方、決算時に分配金を必ず出すとも限りません。

よって、分配金利回りが極端に高いファンド、あるいは0%と無分配ファンドが存在します。

分配金利回りトップは日本株配当オープン(四季の実り)、15.23%と驚異的な高配当、

2位のフィデリティ・日本配当成長株・ファンド(分配重視型)も10%を超えています。

一方、SMT日本株配当貴族インデックス・オープンは今まで分配金を出した事がありません。

*高配当ETF・ファンド、特にファンドの場合、分配金利回りだけに注目するのではなく、後述するトータルリターンも参考にしてファンドを選択して下さい。

スポンサーリンク

年間分配金、分配金利回りの推移

毎年安定して分配金を出すかも重要な要素です。

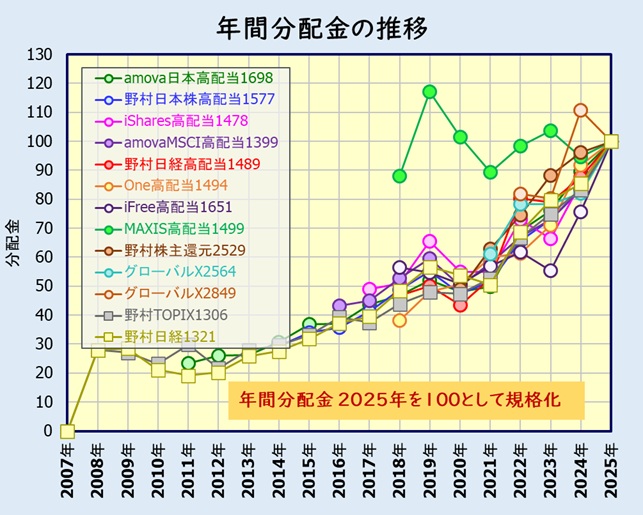

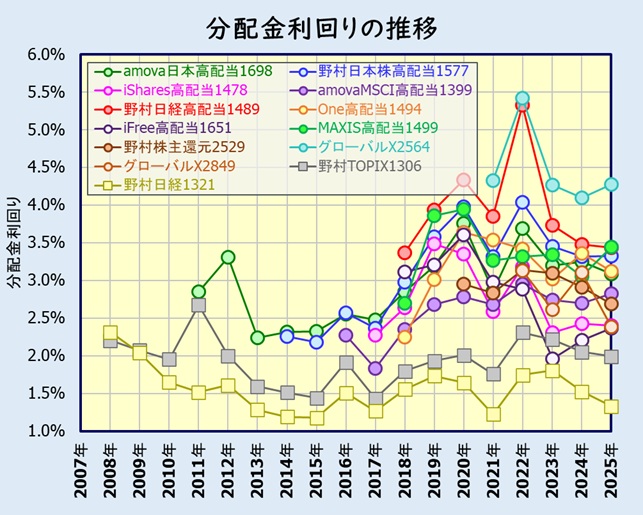

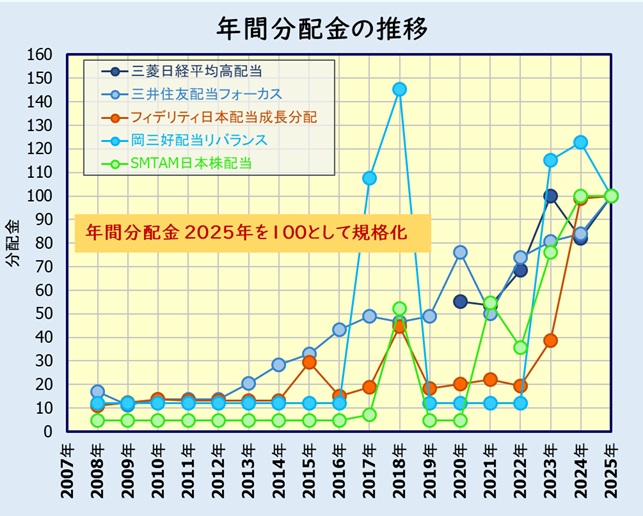

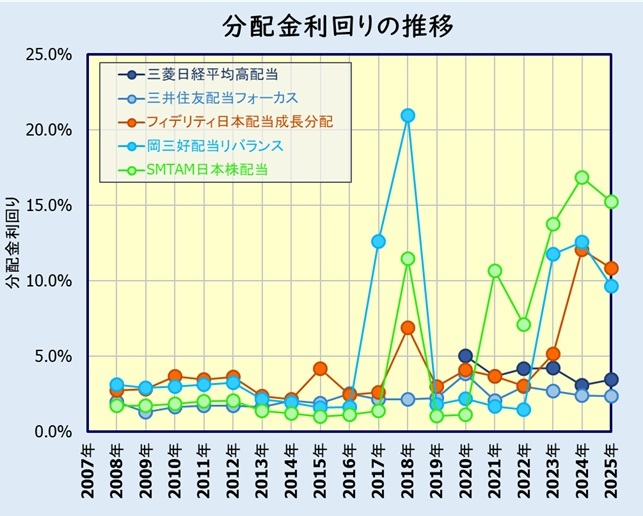

そこで各ETFの年間分配金額、及び分配金利回りの推移を見てみます。(分配金額は2025年の分配金を100としてプロット)

尚、各年は10月末を基準とし、例えば2025年とは2024年11月~2025年10月を意味します。

分配金利回りは各年10月末時点の直近1年間の分配金合計額 / 10月末の基準価額」と定義

*各ETFが設定された年は除く

*TOPIX/日経平均はNEXT FUNDSより

高配当日本株ETF

分配金額

2019年から2020年は多少減少しましたが、この期間を除くと、多くのETF、毎年、順調に分配金を増やしています。

*運用方針が大きく異なるMAXIS【1499】だけは概ね毎年一定。

ただ、その増加傾向(増配率)にETFによる大きな差はなく、またTOPIX、日経平均とも変わりません。

分配金利回り

2022年から2023年にかけて多くのETFの分配金利回りが下がりましたが、この期間以外は、若干増加傾向、あるいは比較的安定しているように見えます。

高配当日本株ファンド

比較的運用期間が長い5本だけの比較になります。

分配金額

(運用期間が短い)日経平均高配当利回り株ファンドは今のところ順調に毎年分配金が増えてきています。

ただ、その他のファンドは年によって大きく変動しており、直近数年に対して、それ以前の分配金は非常に少なくなっています。

運用会社の分配方針によってインカムだけでなくキャピタル分(あるいはそれ以上)をも分配金として出すファンドは、ETFとは大きく異なります。

分配金利回り

分配金利回りで見ても、年によって極端に高くなる時期があるなど安定しません。

このように、分配金を当てにしてファンドを購入する場合、直近の分配金額、分配金利回りだけでなく、過去の実績も含めて、より慎重に判断する必要があります。

スポンサーリンク

国内(日本)株式 高配当ETF・ファンドのトータルリターン

配当・分配金目的とはいえ、やはり重要なのが配当・分配金収益(インカムゲイン)に、株価・基準価額上昇によるキャピタルゲインを加えたトータルリターン。

*ここでは分配金を非課税で再投資した場合のトータルリターンを評価します。

リターン・リスク特性

各ETF・ファンドのトータルリターン・リスク特性を見てみます。

*各ETF・ファンドとも(管理人が適当に略した)略称でプロット。

*アクティブETFは略称の前に(A)をつけています。

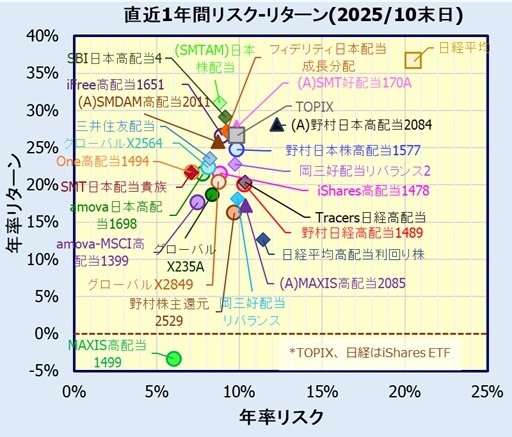

直近1/3年リスク-リターン

1~3年程度の短期間でETF・ファンドの実力を判断するのは適切とは思えませんが、設定されて間もない商品が多いため、参考までに2025年10月末時点の1年/3年のリスク・リターンを示します。

1年ではリスク・リターンの関係に殆ど相関が見られませんが、3年になると概ねリスクに応じたリターンを示すETF・ファンドが多くなってきます。

3年でリターンが高いのが、

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

iFreeETF TOPIX高配当40指数【1651】など。

リスクが若干高くなっていますが、シャープレシオでもTOPIXを上回っています。

シャープレシオが高いのが、

One ETF 高配当日本株【1494】

SMT日本株配当貴族インデックス・オープン

三井住友・配当フォーカスオープン など。

尚、MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】、リターンは冴えませんが、売り・買い両建てのニュートラル戦略を取っているだけあってリスクは非常に小さくなっています。

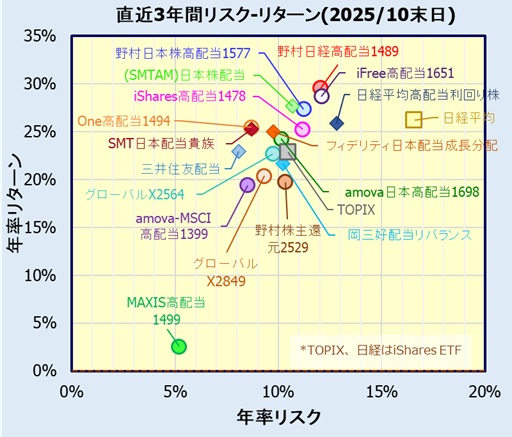

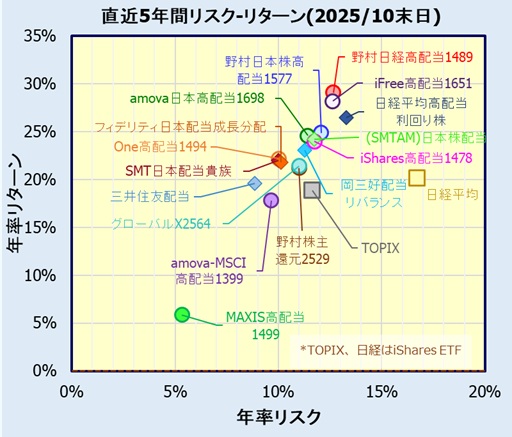

直近5年リスク-リターン

次に2025年10月末日時点の5年間のリスクーリターン特性です。

5年では、(amova)上場インデックスファンド日経平均高配当株50【1399】、MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】以外のETF・ファンドがTOPIXを上回っています。

中でも

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

iFreeETF TOPIX高配当40指数【1651】のパフォーマンスが良くなっています。

シャープレシオではMAXIS高配当【1499】以外はTOPIXを上回っています。

p.s.しかし、日経平均だけは全く別物の指数って感じですね・・・・

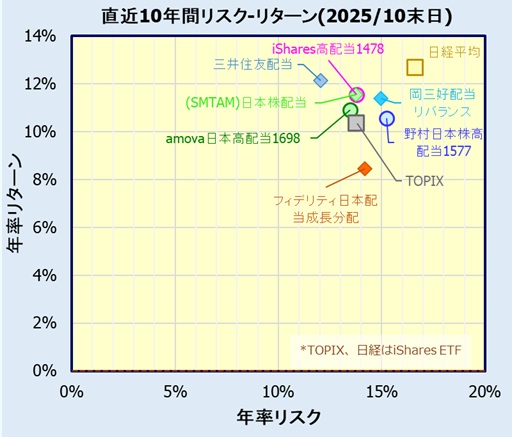

直近10年リスク-リターン

次に2025年10月末日時点の10年間のリスクーリターン特性です。

10年になると比較できるETF・ファンドが非常に少なりますが、

三井住友・配当フォーカスオープンがリターン、シャープレシオとも優れた成績を残しています。

スポンサーリンク

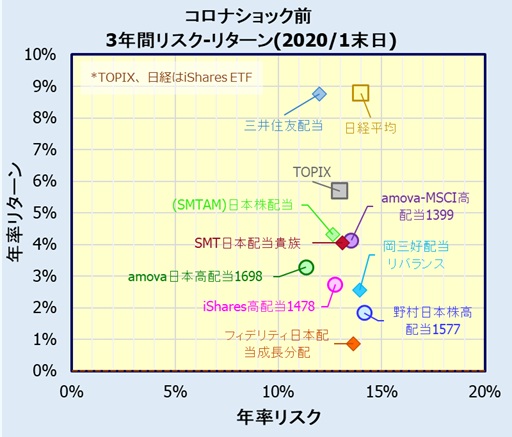

コロナ・ショック前 (3年間)

2020年3月以降、新型コロナウイルスの影響で株価は大きく下落、その後急回復と非常にボラティリティの大きい相場になりました。

そこで、このコロナ・ショックの影響を排除する為、2020年1月末時点の3年リスク・リターンを見てみます。

コロナショック前の3年では多くの高配当ETF・ファンドが日経平均、TOPIXに劣後しています。

このように評価期間によってパフォーマンスの比較は大きく変わる事に注意が必要です。

ただ、その中でも三井住友・配当フォーカスオープンだけは好調な結果。

「日経平均高配当株50指数」は長期のデータがあり、そのパフォーマンスは下記ページをご覧ください。

株価急落時の最大下落率(ドローダウン)

最近では2020年春のコロナショック、2024.8.5暴落、2025年4月のトランプ関税ショックと3回の株価暴落がありました。

今時の各ETF・ファンドの最大下落率(ドローダウン)を比較します。

*コロナショック : 2020.1~4の最高値から最安値の下落率

*2024.8.5暴落 : 2024.1.1~8.4の最高値から2024.8.5の下落率

*トランプ関税ショック : 2025.1.1~4.3までの最高値から2024.4.1~30の最安値への下落率

尚、各暴落時の下落率が小さい順に順位をつけ、TOPIXより下落率が大きいETF・ファンドは赤字で表記、また下落率が小さいトップ5を青字で表記しています。

[スマホの方は横にスクロールしてご覧ください]

| ETF・ファンド | コロナ ショック | 2024.8.5 暴落 | トランプ関税 ショック | |||

| 参考(TOPIX/日経平均) | ||||||

| iシェアーズ・コア TOPIX ETF【1475】 | 6 | -29.1% | 21 | -24.0% | 21 | -17.8% |

| iシェアーズ・コア 日経225 ETF【1329】 | 15 | -31.2% | 26 | -25.5% | 28 | -21.6% |

| ETF インデックス型 | ||||||

| 上場インデックスファンド 日本高配当 (東証配当フォーカス100) 【1698】 | 7 | -29.3% | 12 | -20.5% | 15 | -16.3% |

| NEXT FUNDS 野村日本株高配当70 連動型上場投信【1577】 | 16 | -31.6% | 23 | -24.2% | 22 | -18.2% |

| iシェアーズ MSCI ジャパン 高配当利回り ETF【1478】 | 2 | -28.3% | 17 | -22.5% | 9 | -15.3% |

| 上場インデックスファンド MSCI日本株高配当 低ボラティリティ【1399】 | 13 | -31.0% | 3 | -17.5% | 3 | -13.2% |

| NEXT FUNDS 日経平均 高配当株50指数 連動型上場投信【1489】 | 14 | -31.0% | 22 | -24.0% | 24 | -18.6% |

| One ETF 高配当日本株 【1494】 | 9 | -29.9% | 6 | -19.0% | 5 | -13.4% |

| iFreeETF TOPIX 高配当40指数【1651】 | 5 | -29.0% | 25 | -25.4% | 26 | -18.9% |

| MAXIS 日本株高配当70 マーケットニュートラル 上場投信【1499】 | 1 | -6.0% | 1 | -0.9% | 1 | -0.7% |

| NEXT FUNDS 野村株主還元70 連動型上場投信【2529】 | 11 | -30.3% | 13 | -20.8% | 14 | -16.1% |

| グローバルX MSCI スーパーディビィデンド -日本株式ETF【2564】 | -- | --- | 5 | -18.6% | 6 | -13.8% |

| グローバルX Morningstar 高配当 ESG -日本株式ETF【2849】 | -- | --- | 2 | -11.3% | 2 | -11.0% |

| グローバルX高配当30 -日本株式ETF 【235A】 | -- | --- | -- | --- | 7 | -14.0% |

| ETF アクティブ型 | ||||||

| NEXT FUNDS 日本高配当株アクティブ 上場投信【2084】 | -- | --- | 15 | -22.1% | 27 | -19.7% |

| MAXIS高配当日本株 アクティブ上場投信 【2085】 | -- | --- | 4 | -18.5% | 12 | -15.8% |

| SMDAM Active ETF 日本高配当株式【2011】 | -- | --- | 11 | -19.8% | 11 | -15.5% |

| SMT ETF日本好配当株 アクティブ【170A】 | -- | --- | 18 | -22.6% | 19 | -17.3% |

| ファンド インデックス型 | ||||||

| Tracers日経平均高配当株50 インデックス (奇数月分配型) | -- | --- | 20 | -24.0% | 25 | -18.6% |

| SMT日本株配当貴族 インデックス・オープン | 10 | -29.9% | 7 | -19.0% | 4 | -13.3% |

| ファンド アクティブ型 | ||||||

| 日経平均高配当 利回り株ファンド | 12 | -30.4% | 14 | -21.8% | 20 | -17.4% |

| SBI日本高配当株式(分配) ファンド(年4回決算型) | -- | --- | 16 | -22.2% | 17 | -17.0% |

| 三井住友・配当 フォーカスオープン | 3 | -28.5% | 9 | -19.3% | 8 | -15.3% |

| 楽天・高配当株式 ・日本ファンド (四半期決算型) | -- | --- | -- | --- | 10 | -15.4% |

| フィデリティ ・日本配当成長株 ・ファンド(分配重視型) | 4 | -28.7% | 19 | -22.7% | 18 | -17.1% |

| 日本好配当リバランス オープン | -- | --- | 10 | -19.7% | 16 | -16.6% |

| 日本好配当リバランス オープンⅡ | -- | --- | 8 | -19.1% | 13 | -16.0% |

| 日本株配当オープン (四季の実り) | 8 | -29.6% | 24 | -24.2% | 23 | -18.4% |

TOPIXより下落率が小さかったETF・ファンドは、

コロナショック時、(TOPIX/日経を除く)高配当ETF・ファンド14本中5本、

2024.8.5暴落時は24本中20本、

トランプ関税ショック時は26本中20本。

コロナショック時は高配当ETF・ファンドが暴落に強かったという事はありませんが、2024.8.5暴落、トランプ関税ショックではTOPIXより下落率が低いETF・ファンドが多くありました。

尚、当然ながらニュートラル戦略のMAXIS 日本株高配当70マーケットニュートラル上場投信【1499】が最も暴落時に強いのですが、これを除くと、

上場インデックスファンドMSCI日本株高配当低ボラティリティ【1399】、

グローバルX Morningstar高配当 ESG-日本株式ETF【2849】

等が比較的下落率が小さくなっています。

スポンサーリンク

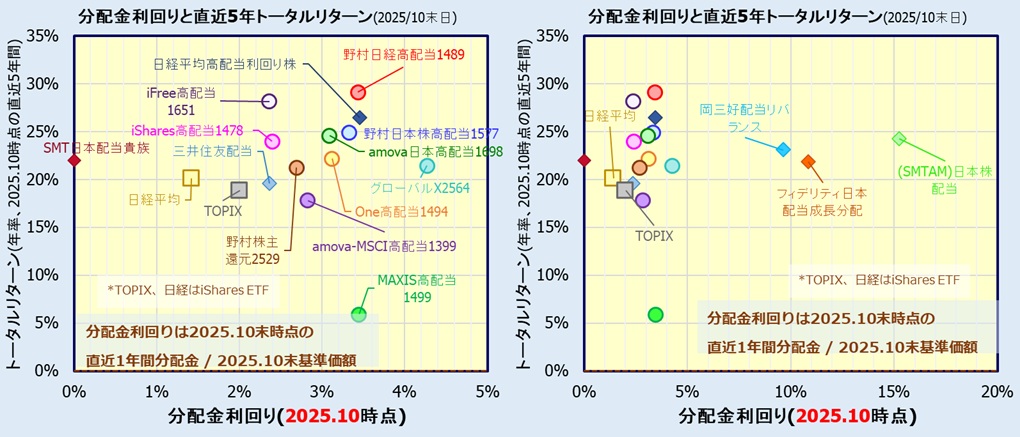

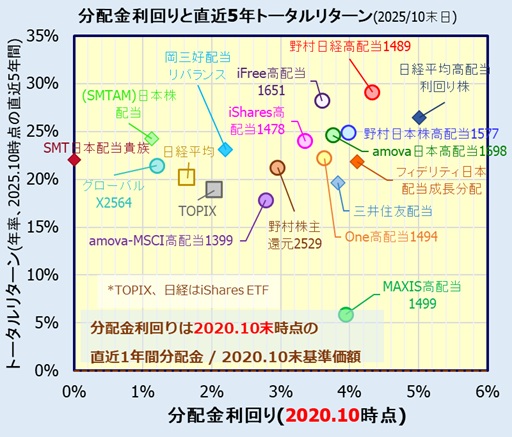

分配金利回りとトータルリターン

分配金利回りとトタールリターンの関係を見てみます。

*トータルリターンは2025年10月末日時点の直近5年間年率リターン

分配金利回りは2025年10月末時点直近1年の分配金合計/2025年10月末日時点の基準価額で計算した値、及び、トータルリターン評価の開始時点である5年前、2020年10月末時点の分配金利回りに対してもプロットしてみます。

*トータルリターンが高い-->基準価額が高くなる-->分配金利回りとしては低く見える傾向にありますので、トータルリターンの評価開始・終了の2時点での分配金利回りとの関係をプロット

*一部ファンドの分配金利回りが非常に大きいので二つのグラフに分けてプロット

いずれの時期に対しても分配金利回りとトータルリターンに強い相関関係はなく、分配金利回りが高いETF・ファンドでもトータルリターンの優れた商品が存在します。

特に、

NEXT FUNDS 日経平均高配当株50指数連動型上場投信【1489】

iFreeETF TOPIX高配当40指数【1651】

日経平均高配当利回り株ファンド

等が高い配当利回りとトータルリターンを両立しています。

スポンサーリンク

国内株式高配当ETF・ファンドの新NISA対応状況

2024年から始まった新NISA、つみたて投資枠と成長投資枠の二つの枠がありますが、

ここで取り上げたETF・ファンドは下記1本を除き成長投資枠で取引できます。

*NISA対象外 : MAXIS 日本株高配当70マーケットニュートラル上場投信【1499】

尚、SMT日本株配当貴族インデックス・オープン、日経平均高配当利回り株ファンドの2本はつみたて投資枠でも投資出来ます。

日経平均高配当株50指数、及びそれに投資するETF・ファンドについては下記ページをご覧ください。

日経平均高配当利回り株ファンドの詳細は下記ページをご覧ください。

SBI日本高配当株式(分配)ファンド(年4回決算型)の詳細は下記ページをご覧下さい。

三井住友・配当フォーカスオープンの詳細は下記ページをご覧下さい。

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

以上、高配当株式に注目した指数との連動を目指す国内ETF・(非上場)投資信託(ファンド)の比較でした。

インデックスタイプにしても多くの指数があり、その中から1本を選択するのは難しいかと思いますが、

分配金を目的として投資する場合でも、分配金利回り・金額だけに注目するのでなく、分配金の安定性、そしてトータルリターン、流動性・資金流出入額、純資産総額等、コスト(信託報酬・実質コスト)等も考慮の上、選択する事をお勧めします。

また、アクティブETF・ファンドは、さらに選択が難しくなりますが、目論見書、月報等を良くご覧になり、そのETF・ファンドの投資方針に納得した上で投資するようにして下さい。

尚、本記事でご紹介したデータは、あくまで過去のものであり、将来のパフォーマンスを保証するものではないという点にもご注意下さい。

国内高配当株ETFが無料で売買できる証券会社

勿論、ETFに投資する場合は、株式売買手数料の安い(無料)証券会社を選択する事は言うまでもありません。

SBI証券、楽天証券は、それぞれ2023.9.30、2023.10.1より約定金額によらず国内株式売買手数料が無料(一部条件、コースの選択有)となりましたので、ここで取り上げたETFも全て売買手数料無料で取引できます。

また、三菱UFJ eスマート証券(旧:auカブコム証券)では1日の約定金額100万円までの株式売買手数料が無料です。

さらに、SBI証券、三菱UFJ eスマート証券では一部ETFを売買手数料無料としています。

*SBI証券は国内株式売買手数料無料の対象外の方でも対象ETFであれば無料で取引できます。

*楽天証券の手数料0円ETF(現物取引)サービスは上記国内株式売買手数料無料化実施に伴い2023.12末で終了しました。

公式サイトSBI証券

公式サイト楽天証券

公式サイト三菱UFJ eスマート証券(旧:auカブコム証券)

ETFは保有する株式から配当が出ると、それを分配金として必ず出さなければなりません。一方、(非上場の)インデックスファンドの多くが分配金を出さず、配当を非課税のままファンド内部で自動的に再投資してくれます。資産形成期においては分配金無し、配当に対する課税を繰延される無分配インデックスファンドの方が一般的には有利となります。

但し、配当控除を使って分配金に対する実質的な税率を低くできる方はETFの方が有利になる場合があります。

詳細は下記記事をご覧ください。

他の指数との連動を目指す国内(東証上場)ETFについては下記ページをご覧ください。

国内株式高配当ETF *本記事