1本のファンドで日本を含む全世界の株式に投資するインデックスファンド、Tracers MSCIオール・カントリー・インデックス(全世界株式) について解説します。

[最終更新日:2025.2.19]最新の情報に更新。

本記事は原則2025.1末日時点の情報に基づき記載しています。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

Tracers MSCIオール・カントリー・インデックス(全世界株式)の基本情報

本記事で解説するのは1本のファンドで日本を含む全世界の株式に投資するTracers MSCIオール・カントリー・インデックス(全世界株式)。

2023年4月26日設定と未だ運用を開始して2年弱の新しいファンドです。

SNSなどでは「トレカン」と呼ばれたりもしています。

先ず、Tracers MSCIオール・カントリー・インデックス(全世界株式)の基本情報をまとめます。

| 運用会社 | 日興アセットマネジメント |

| 設定日 | 2023年4月26日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | MSCI All Country World Index(配当込み・ネット) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.05775%(*1) |

| 実質コスト | 0.139%(*3) |

| 純資産総額 | 58.6億円(2025.1.31時点) |

| (マザーファンド) 純資産総額 | [先進国株式]4,511億円(2024.10.28時点) [新興国株式]1,241億円(2024.5.16時点) [日本株式] 15.4億円(2024.5.16時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.0175% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.0175% |

| 松井証券ポイント還元年率 | 0.0175% |

(*1)信託報酬は、その含まれる費用が他社と異なります。詳細は後述。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*3)実質コストは2024.5.16の初回決算より。1年強の決算結果を年率に換算。

スポンサーリンク

投資対象

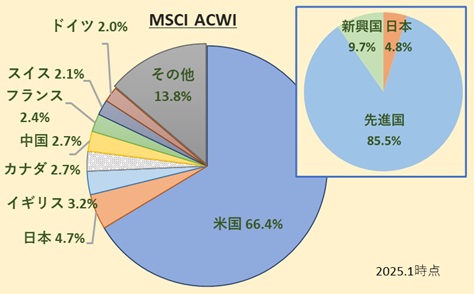

ベンチマークはMSCI All Country World Index [ACWI][配当込み・ネット]で日本を含む先進国、新興国の株式に投資します。

MSCI ACWIは全世界47カ国・地域(先進国23カ国+新興国24カ国)の大型株、中型株、約2,600の銘柄から構成される時価総額加重平均型の指数です。これだけで全世界株式の時価総額の約85%をカバーします。

尚、ネットとは配当に対する源泉徴収税を考慮した指数ですが、その税率が日本に対して適切に考慮されているかは定かではありません。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

マザーファンド

Tracers MSCIオール・カントリー・インデックス(全世界株式)は、ファミリーファンド方式で下記マザーファンドに投資します。

画像引用:Tracers MSCIオール・カントリー・インデックス(全世界株式)交付目論見書

海外株式インデックスMSCI-KOKUSAI(ヘッジなし)マザーファンド、海外新興国株式インデックスMSCIエマージング(ヘッジなし)マザーファンドは長い運用実績のある既存のマザーファンドで、海外株式が4,511億円(2024.10.28時点)、海外新興国株式が1,241億円(2024.5.16時点)と十分な純資産を保有しています。

一方、日本株式インデックスMSCIジャパン・マザーファンドは、本ファンドと同時に新規設定されたものです。新規マザーファンドという事で、運用当初はベンチマークとの乖離、コストの増大などが懸念されますが、本ファンド全体で見た時、日本株式は5%程度ですので、そう大きな影響はないと推測します。

投資国比率

(ベンチマークの)投資国比率は下図のようになります(2025.1末時点)。

トップはアメリカで66%、全体の半分以上を占めます。そして日本 5%、イギリス 3%と続きます。

詳細は下記記事を参照して下さい。

参考記事【外国株式インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

スポンサーリンク

手数料(信託報酬、実質コストなど)

Tracers MSCIオール・カントリー・インデックス(全世界株式)の最大の魅力は何と言っても圧倒的な信託報酬の低さ。

全世界株式インデックスファンドだけでなく、ファンド全体としても最低水準の0.0525%(税込)です。

実質コストは初回決算で0.139%、信託報酬以外のコストが0.081%とeMAXIS Slim(オルカン)などより若干高くなっています。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

信託報酬の定義、他社と異なる?eMAXIS Slim全世界株式(オルカン)は追従は?

信託報酬に含まれる費用の範囲

驚異的に低い信託報酬ですが、そこにはちょっとばかり裏があって(?)、信託報酬の定義というか、信託報酬に含まれる費用の範囲が他社ファンドと異なります。

具体的には、指数の標章使用料等がTracers MSCIオール・カントリー・インデックス(全世界株式)の信託報酬には含まれていません。

*これは、Tracers グローバル3分法(おとなのバランス)、Tracers S&P500配当貴族インデックス(米国株式)、さらにグローバル3倍3分法ファンド等も同様です。

尚、詳細はそれぞれのファンドの交付目論見書、請求目論見書を参照して下さい。

諸費用の上限年率

設定当初、信託報酬に含まれていない指数標章使用料などの諸費用上限を0.10%としていました。

しかし、2023年8月3日、この諸費用上限を0.03%に引き下げると発表しました。

他社の信託報酬と比較する場合、

Tracers MSCIオール・カントリー・インデックス(全世界株式)の信託報酬は、概ね

0.05775% + 0.03% = 0.08775%

と考えて良いかと。

いずれにせよ重要なのは実質コスト、初回決算の結果は前述の通りですが、これが2期目以降低くなるかに注目です。

三菱UFJ国際投信 eMAXIS Slim全世界株式(オール・カントリー)の対応

業界最低水準の運用コストを目指すeMAXIS Slim、過去には他社類似ファンドが信託報酬を引下げると、それに追従して複数回の引下げを行ってきました。

但し、Tracers MSCIオール・カントリー・インデックス(全世界株式)の設定後、三菱UFJ国際投信は、

公正な比較対象となる他社類似ファンドの信託報酬率が弊社ファンドの信託報酬率を下回る場合、ファンドの継続性に配慮した範囲で信託報酬を引下げる事を基本としています。

~中略~

類似ファンドの中では、弊社のeMAXIS Slimシリーズでは信託報酬に含めている「ファンドの経理業務」「目論見書・運用報告書の作成に係る費用」「対象指数(インデックス)の商標使用料(ライセンスフィー)」などを信託報酬とは別に請求しているものもあります。引用元 : 三菱UFJ国際投信「eMAXIS Slim」シリーズの基本理念について

とのコメントを発表しています。 他社ファンド名までは明確にしていませんが、明らかにTracersシリーズ等を対象にしたものと思われ、公正な比較対象とならない事から、当面は信託報酬を引下げない、追従しないと読み取れます。

ただ、その後、指数標章使用料等を含む信託報酬が0.05775%のはじめてのNISA・全世界株式インデックスが登場した事で、三菱UFJ国際投信はeMAXIS Slim全世界株式(オール・カントリー)の信託報酬引下げを発表しました。

TracersやはじめてのNISAと同率の0.05775%です。

他社 全世界株式インデックスファンドとの信託報酬・実質コスト比較

MSCI ACWIをベンチマークとする他社のインデックスファンド、及びベンチマークは異なりますが(日本を含む)全世界の株式に時価総額比率で投資するインデックスファンドと比較してみます。

さらに、eMAXIS Slimシリーズの個別のファンド(TOPIX、先進国株式、新興国株式)を6%:83%:11%の比率で組み合わせた場合も参考までに記載します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

*ファンド名下の[]内はベンチマーク。[FTSE]はFTSE Global All Cap Index、[MSCI]はMSCI All Country World Indexの略。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| 1 | 楽天・プラス・オールカントリー株式インデックス・ファンド [MSCI] | 0.05610% | 0.196% |

| 2 | eMAXIS Slim 全世界株式(オール・カントリー) [MSCI] | 0.05775% | 0.094% |

| 2 | はじめてのNISA・全世界株式インデックス [MSCI] | 0.05775% | 0.082% |

| 2' | Tracers MSCIオール・カントリー・インデックス(全世界株式) [MSCI] | 0.05775% (上限0.08775%) | 0.139% |

| 5 | ステート・ストリート全世界株式インデックス・オープン [MSCI] | 0.0748% | 0.179% |

| 6 | PayPay投資信託インデックス世界株式 [FTSE] | 0.0910% | 1.422% |

| 7 | SBI・全世界株式インデックス・ファンド [FTSE] | 0.1022% | 0.114% |

| 個別ファンドの組合せ | 0.1074% | ||

| 8 | たわらノーロード 全世界株式 [MSCI] | 0.10989% | 0.158% |

| 9 | Smart-i Select 全世界株式 [MSCI] | 0.1144% | 0.181% |

| 10 | SBI・V・全世界株式インデックス・ファンド [FTSE] | 0.1238% | 0.137% |

| 11 | 楽天・全世界株式インデックス・ファンド [FTSE] | 0.179% | 0.201% |

| 12 | つみたて全世界株式 [MSCI] | 0.1980% | 0.261% |

| 13 | (日興) インデックスファンドMSCIオール・カントリー (全世界株式) [MSCI] | 0.4785% | 0.628% |

| 14 | (ステート・ストリート) 全世界株式インデックス [MSCI] | 0.5280% | 0.599% |

ここにあげたファンドの中で最後発となる楽天・プラス・オールカントリー株式インデックス・ファンドが信託報酬最安値、

Tracers MSCIオール・カントリー・インデックス(全世界株式)は、eMAXIS Slim(オルカン)、はじめてのNISA(ノムカン?)と並び同率2位。楽天・プラスとの差は僅かです。

ただし、前述の理由から上表では順位を2'としています。

インデックスファンドMSCIオール・カントリー(全世界株式)

Tracers MSCIオール・カントリー・インデックス(全世界株式)と同じ日にMSCI ACWIとの連動を目指すインデックスファンドMSCIオール・カントリー(全世界株式)が日興AMから設定されました。

信託報酬は0.4785%とTracersより高くなりますが、Tracersと同じマザーファンドで運用する、いわば姉妹ファンドです。

多くの地方銀行等で取り扱っており、純資産総額は399億円(2025.1末時点)とTracersの59億円より大きくなっています。

スポンサーリンク

Tracers MSCIオール・カントリー・インデックス(全世界株式)の運用状況

資金流出入額 & 純資産総額 (評判・人気は?)

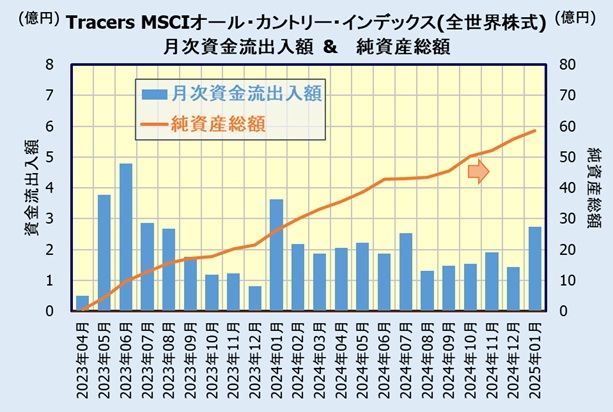

月次資金流出入額、純資産総額からTracers MSCIオール・カントリー・インデックス(全世界株式)の売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

*2023.4は設定から数日分だけのデータです。

月1~5億程度の資金流入で、eMAXIS Slim全世界株式(オール・カントリー)をはじめとする他社の全世界株式インデックスに比べると大きく見劣りします。

販売会社がほぼネット証券に限られており、ネット証券利用者はより実績のあるeMAXIS Slim等を選択する傾向が強いものと推測します。

純資産総額は設定から1年9カ月の2025.1末時点で58.6億円です。

運用状況は? トレカンはオルカンに勝てるか?

インデックスファンドでは、ベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

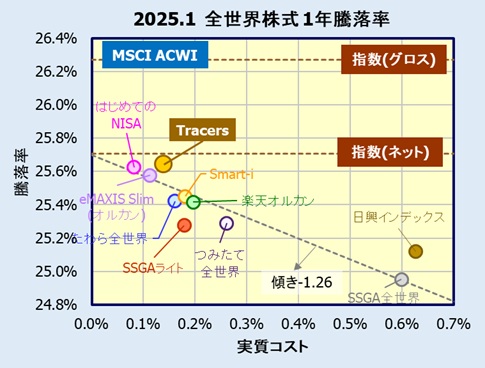

下図は2025年1月末日時点の実質コストに対する1年騰落率をベンチマークが同じ複数のファンドでプロットしたものです。

そして、配当課税を適切に考慮した真のベンチマークから決まるコストと騰落率の関係が図中グレーの点線です(多くのファンドがコスト要因以外での乖離がないであろうとの仮定の下、管理人の主観で決めた値)。

このグレーの点線上にあればコスト要因以外でのベンチマークとの乖離がないと推測できます。

*インデックスファンドMSCIオール・カントリー(全世界株式)もプロットしています。図中、日興インデックスと表記。

Tracers MSCIオール・カントリー・インデックス(全世界株式)はeMAXIS slim(オルカン)、はじめてのNISA(はじかん、のむかん?)よりも実質コストが高いにも関わらず、これらより僅かですが高い騰落率を示しています。

姉妹ファンドのインデックスファンドMSCIオール・カントリー(全世界株式)も、図中点線よりプラス側に位置しています(実質コストから予想される騰落率よりも高い)。

若干上方乖離しているか、あるいは実質コストがもっと下がっているのかもしれません・・・(次章で詳細に解析)

少なくとも、現時点ではeMAXIS slim(オルカン)と遜色ないパフォーマンスをあげてきたと言って良いでしょう。

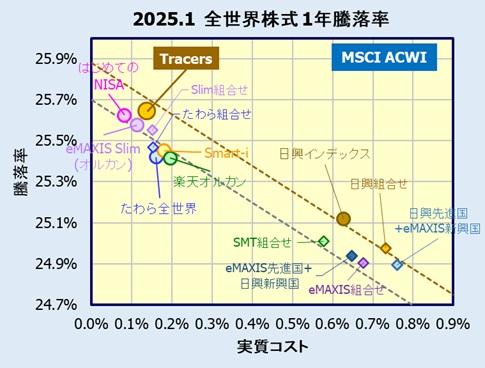

個別ファンドの組合せとの比較

*以下の解析はあくまで管理人の主観を含みます。

全世界株式の騰落率を個別ファンドの組合せ(2025.1末時点の比率、及び各ファンドの騰落率から1年前の比率を算出)と比較します。

*日本株式だけはMSCI Japanの指数値

Tracers MSCIオール・カントリー・インデックス(全世界株式)の場合、同じマザーファンドで運用する

- インデックスファンド海外株式(ヘッジ無) --> 以下日興先進国と略して表記

- インデックスファンド海外新興国(エマージング)株式 --> 以下日興新興国と略して表記

の組合せと比較する事になります。

また、eMAXISの先進国・新興国と日興の先進国・新興国をそれぞれ組合わせた結果も記載します。

*評価期間中信託報酬に変更があったファンドは、その期間に応じて按分した信託報酬・実質コストを使用

Tracers MSCIオール・カントリー・インデックス(全世界株式)、及びインデックスファンドMSCIオール・カントリー(全世界株式)は、日興先進国・新興国の組合せと同一直線上(図中茶色の点線)にあります。

さらに、日興先進国とeMAXIS新興国を組合わせた結果とも同一直線上にある事から、それぞれのファンドのコストは概ね実情を反映している、そしてTracersの騰落率が高いのは主に先進国株式に起因するものだという事がわかります。

尚、eMAXIS先進国と日興新興国の組合せは他社ファンドと同一線上(グレーの点線)にある事から、日興新興国は他社ファンドと同程度の(コストに対する)騰落率である事が推測されます。

勿論、これだけでは、どの運用会社の先進国株式がよりベンチマークに近い運用になっているかまでは分かりませんが。

Tracers MSCIオール・カントリー・インデックス(全世界株式)の分配金

当然、Tracers MSCIオール・カントリー・インデックス(全世界株式)は未だ分配金を出した実績はありません。

今後も出さないと予測しますが・・・

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、多くのインデックスファンドが分配金を出さない、無分配としています。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ

Tracers MSCIオール・カントリー・インデックス(全世界株式)は、MSCI ACWIをベンチマークとし超低コストで設定された比較的新しいファンドです。

初回決算の結果では実質コストが他社ライバルファンド(eMAXIS Slim、はじめてのNISA)より若干高くなっていますが、騰落率ではこれらと遜色ないパフォーマンスをあげています。

2期目決算以降のコストがどうなるかに注目!

ただ、懸念はあまり資金流入、純資産総額が大きくない事。

いずれにせよ、2024年から始まった新NISAの投資先として、有力な選択肢の一つとなるファンドになると期待しています。

販売会社

Tracers MSCIオール・カントリー・インデックス(全世界株式)は下記ネット証券で取り扱っています。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

またMATSUI Bank(住信SBIネット銀行マツイ支店)の口座開設すれば普通預金金利 年0.41%になるのも魅力。

公式サイト松井証券

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。)

ライバルとなるファンド

はじめてのNISA・全世界株式インデックス(オール・カントリー)

Tracers MSCIオール・カントリー・インデックス全世界株式(本記事)

他の全世界株式インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。