国内の株式に投資し、日経平均株価との連動を目指すインデックスファンド、ニッセイ日経225インデックスファンドについて解説します。

[最終更新日:2024.3.16]全て最新の情報に更新。

本記事は原則2024年2月末日時点の情報に基づき記載しています。

見出し

ニッセイ日経225インデックスファンドの基本情報

本記事で解説するのは、国内の株式に投資するニッセイ日経225インデックスファンド。約20年の運用実績を誇り、今でも多くの資金を集めている人気のファンドです。

ニッセイの<購入・換金手数料なし>シリーズ、<購入・換金手数料なし>ニッセイ日経平均インデックスファンドとは異なるファンドですので注意して下さい。

先ず、ニッセイ日経225インデックスファンドの基本情報をまとめます。

| 運用会社 | ニッセイアセットマネジメント |

| 設定日 | 2004年1月28日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 日経平均株価(配当込み・グロス) (日経平均トータルリターン・インデックス) |

| 購入時手数料 | 無 |

| 信託財産留保額 | 無 |

| 信託報酬(税込) | 0.2750% |

| 実質コスト | 0.279%(*1) |

| 純資産総額 | 2,883億円(2024.2.29時点) |

| (マザーファンド) 純資産総額 | 2,805億円(2023.2.15時点) |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.05% |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.11% |

(*1)実質コストは2023.2.15決算時点。

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

投資対象

ベンチマークは日経平均株価[配当込](日経平均トータルリターンインデックス)で、国内の株式に投資します。

尚、以前は「除く配当」をベンチマークとしていましたが、2023年7月以降「配当込み」に変更になりました。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

スポンサーリンク

マザーファンド

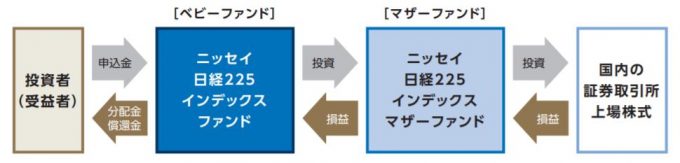

ニッセイ日経225インデックスファンドは、ファミリーファンド方式で、下記マザーファンドに投資します。

画像引用:ニッセイ日経225インデックスファンド 交付目論見書

ニッセイ日経225インデックスマザーファンドは、<購入・換金手数料なし>ニッセイ日経平均インデックスファンド、DCニッセイ日経225インデックスファンドA/Bなどと同じマザーファンドで、2,800億円を超える巨額の純資産を持っています。

投資銘柄

投資している銘柄数は226(2023.2.15時点、先物含む)、日経平均の構成銘柄全てを保有しています。

2024.2末時点の組入上位10業種、10銘柄は下表のようになります。

画像引用:ニッセイ日経225インデックスファンド 月報(2024/2)

日本を代表する企業が上位を占めていますが、

1位 ファーストリテイリング、2位 東京エレクトロン、3位 アドバンテストの3社だけで全体の約25%を占め、値がさ株の比率が高くなっています。

国内株式を代表する指数としてTOPIX、日経平均株価がありますが、両者の違い・比較については下記の記事をご覧ください。

参考記事【国内株式インデックスファンド】TOPIX、日経平均株価どちらを選ぶ? 過去の成績を徹底比較。

手数料(信託報酬、実質コストなど)

ニッセイ日経225インデックスファンドの信託報酬は0.2750%(税込)です。

ここ数年のインデックスファンド低コスト化の中、今となっては割高に見えるコストです。

実質コストは0.279%(税込)。

勿論、購入時手数料無料(ノーロード)、信託財産留保額は無です。

他社 国内株式(日経平均株価)インデックスファンドとの信託報酬・実質コスト比較

日経平均株価をベンチマークとする他社の低コスト・インデックスファンドと信託報酬・実質コストを比較します。

(注)下表は基本的に最新の情報に随時更新しています。よって記事中の記載と異なる場合がありますが、その際は下表の値が最新の情報となります。

| ファンド | 信託報酬 | 実質コスト | |

|---|---|---|---|

| -- | SBI・iシェアーズ・日経225インデックス | 0.1133% | --- |

| -- | 楽天・日経225インデックス | 0.1320% | --- |

| 1 | eMAXIS Slim 国内株式(日経平均) | 0.1430% | 0.148% |

| 1 | たわらノーロード日経225 | 0.1430% | 0.146% |

| 1 | <購入・換金手数料なし>ニッセイ日経平均インデックスファンド | 0.1430% | 0.146% |

| 1 | PayPay投信 日経225インデックス | 0.1430% | 0.262% |

| -- | はじめてのNISA日本株式(日経225) | 0.1430% | --- |

| 5 | iFree 日経225インデックス | 0.1540% | 0.161% |

| 5 | SMBC・DCインデックスファンド(日経225) | 0.1540% | 0.163% |

| 5 | My SMT 日経225インデックス | 0.1540% | 0.163% |

| 8 | NZAM・ベータ日経225 | 0.1760% | 0.183% |

| 9 | 野村つみたて日本株投信 | 0.1870% | 0.193% |

| 9 | Smart-i 日経225インデックス | 0.1870% | 0.205% |

| 11 | (三菱UFJ)つみたて日本株式(日経平均) | 0.1980% | 0.203% |

| 12 | 日経225 インデックスe | 0.2090% | 0.218% |

| -- | ニッセイ日経225インデックスファンド | 0.2750% | 0.279% |

ニッセイ日経225インデックスファンドより信託報酬の低いファンドが多くあり、同じニッセイAMが運用する<購入・換金手数料なし>ニッセイ日経平均インデックスファンドより0.13%ポイント高くなっています。

スポンサーリンク

ニッセイ日経225インデックスファンドの運用状況(評価・人気)

資金流出入額 & 純資産総額 (評判・人気は?)

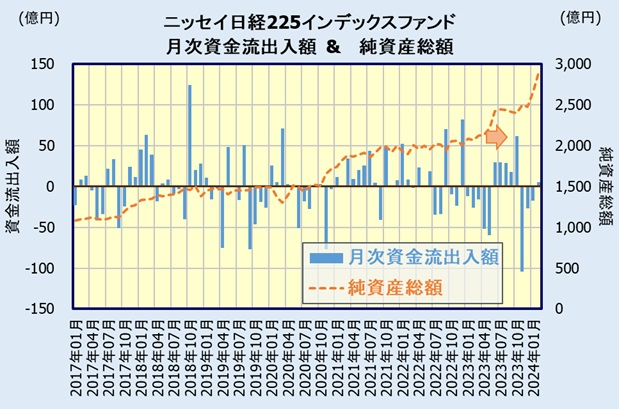

月次資金流出入額、純資産総額からニッセイ日経225インデックスファンドの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

総じて日経平均株価連動型インデックスファンドでは資金流出入が安定しないのが特徴ですが、ニッセイ日経225インデックスファンドも同様の傾向です。

しかも、流入・流出ともその金額が大きく、数十億円レベルの流出入を繰り返しています。短期的な売買に使用されている方が多いと推測します。

尚、2020年は1年間で66億の資金流出、2021年は165億の資金流入、2022年は152億円の資金流入、2023年は128億の資金流出となっています。

純資産総額は2024.2末時点で2,883億円、巨額の資産を有します。(本サイトで調査対象としている)日経平均連動型低コスト・インデックスファンドの中では最も大きなファンドです。

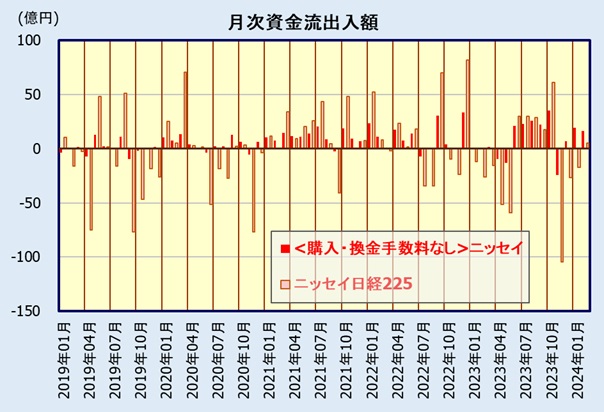

<購入・換金手数料なし>ニッセイ日経平均インデックスとの資金流出入額比較

ニッセイアセットマネジメントが運用し、同じマザーファンドで運用する<購入・換金手数料なし>ニッセイ日経平均インデックスファンドと月次資金流出入額を比較してみます。

<購入・換金手数料なし>ニッセイ日経平均インデックスファンドも比較的資金流出入の変動が激しいのですが、ニッセイ日経225インデックスファンドは、その額がさらに大きくなっている事が分かります。

スポンサーリンク

運用状況は?

インデックスファンドではベンチマークとの乖離が小さい事がファンド評価の重要な要素です。そして、乖離がなければ、そのコストに応じた騰落率になる筈です。

*ベンチマークは同じ日経平均株価でも配当込・除くなどファンドにより異なりますが、実際の運用は両者で変わらない事から、配当込インデックスを、ここではベンチマークと定義します。

尚、国内株式の場合、所有する銘柄から配当があっても、それに課税される事無くファンドの資産となります。

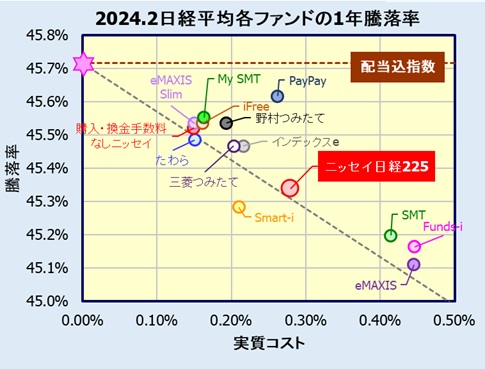

下図は、2024年2月末日時点の実質コストに対する1年騰落率を複数のファンドでプロットしたものです。

図中グレーの点線は、コストが0の時、配当込指数と一致し、ベンチマーク騰落率から決まる傾きの直線です。

グラフの左側(コストが低い)、上側(騰落率が高い)にあり、そして水色の点線上にある(乖離が少ない)ファンドが優秀なファンドという事になります。

ニッセイ日経225インデックスファンドの騰落率は概ね図中点線上にあり、ベンチマークとの乖離がない安定した運用である事が分かります。

但し、信託報酬で勝る(低い)eMAXIS Slim 国内株式(日経平均)や<購入・換金手数料なし>ニッセイ日経平均インデックスファンドには、そのコストが高い分、明らかに騰落率も低くなっています。

ニッセイ日経225インデックスファンドの分配金

ニッセイ日経225インデックスファンドは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

勿論、分配金を出さなくても、保有する株式から出た配当は、ファンドの資産となり、基準価額の上昇につながります。

尚、分配金を出すか否かは運用会社が決定しますので、将来の分配金については分かりません。

スポンサーリンク

まとめ

ニッセイ日経225インデックスファンドは、長い運用実績を誇り、巨額の純資産を有する日経平均株価連動型のインデックスファンドです。

その運用はベンチマークとの乖離もなく安定しています。

ただ、資金流出入の変動が激しく、数十億円レベル(/月)の流入・流出を繰り返しています。そして、信託報酬では最安値のファンドに対して約0.13ポイント負けています。

これから購入する方は、より信託報酬の低い<購入・換金手数料なし>ニッセイ日経平均インデックスファンドやeMAXIS Slim 国内株式(日経平均)をお勧めします。

一方で、既にニッセイ日経225インデックスファンドに大きな金額を投じている方は、その乗換は慎重に検討して下さい。(含み益があると売却時に課税されますし、含み損の場合、乗換時の購入価額が低くなり将来の課税が高くなる可能性があります。)

販売会社

ニッセイ日経225インデックスファンドは下記の金融機関で購入出来ます。

クレジットカード決済で投信を積立出来る(ポイント還元あり)下記ネット証券をお勧めします。

*松井証券はクレジットカード決済には対応していません。

尚、下記証券会社では<購入・換金手数料なし>ニッセイ日経平均インデックスファンドも取り扱っています。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.1%、au Payアプリ等の連携で最大0.20%になるのも魅力。

公式サイトauカブコム証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

勿論、NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

ライバルとなるファンド

<購入・換金手数料なし>ニッセイ日経平均インデックスファンド

ニッセイ日経225インデックスファンド (本記事)

他の国内株式(日経平均)インデックスファンドとの比較、最新の人気・運用状況は下記記事を参照して下さい。

本サイトでは、広く分散(銘柄、投資国)された投資を推奨しています。もし国内株式だけに投資されているのであれば、外国株式にも目を向けてみませんか?外国株式にも簡単に投資できるのが投資信託の魅力の一つです。

例えば先進国株式インデックス。ニッセイアセットマネジメントにも先進国株式に投資できるファンドがあります。

参考記事【インデックスファンド評価・解説】<購入・換金手数料なし>ニッセイ外国株式インデックスファンド。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。