1本のファンドで国内外の債券、株式、リートに分散投資できるインデックス型のバランスファンド、eMAXIS 最適化バランスについて解説します。

eMAXIS 最適化バランスは目標リスク水準(年率標準偏差)に応じて下記5本のファンドがラインアップされています。

- eMAXIS 最適化バランス(マイゴールキーパー)

- eMAXIS 最適化バランス(マイディフェンダー)

- eMAXIS 最適化バランス(マイミッドフィルダー)

- eMAXIS 最適化バランス(マイフォワード)

- eMAXIS 最適化バランス(マイストライカー)

1本のファンドで複数の資産クラス(例えば、国内株式・債券、先進国株式・債券など)に投資するファンドをバランスファンドと言います。個々の資産クラスのファンドを組合わせるよりコスト的には割高になる場合が多いですが、バランスファンドなら面倒なリバランスも不要で、ほったらかし投資が簡単に実践できます。

[最終更新日:2024.10.28]全て最新の情報に更新。

本記事は原則2024.9末日時点の情報に基づき記載しています。

スポンサーリンク

eMAXIS 最適化バランス(マイゴールキーパー・ディフェンダー・ミッドフィルダー・フォワード・ストライカー)の基本情報

eMAXISシリーズは、三菱UFJアセットマネジメントが運用するインデックスファンド・シリーズで、「幅広い品揃え」と「低く設定された信託報酬」を特徴とします。2017年2月のeMAIXS Slimシリーズ登場により、信託報酬は割高となってしまいましたが、eMAXIS Slimにはラインアップされていないインデックスも多く「幅広い品揃え」という点では未だ価値ある存在です。

本記事で解説するのは、国内・先進国・新興国の債券・株式・リート(新興国リートを除く)に目標リスク水準を達成するような資産配分で投資するリスクコントロール型のバランスファンド、eMAXIS 最適化バランス。

先ず、eMAXIS 最適化バランスの基本情報をまとめます。

| 運用会社 | 三菱UFJアセットマネジメント |

| 設定日 | 2016年3月30日 |

| 運用形態 | インデックスファンド |

| 投資形態 | ファミリーファンド |

| ベンチマーク | 合成ベンチマーク(後述) |

| 購入時手数料 | 無 |

| 信託財産留保額 | [マイゴールキーパー]無 [マイディフェンダー・ミッドフィルダー]0.05% [マイフォワード・ストライカー]0.10% |

| 信託報酬(税込) | 0.55% 以下 |

| 実質コスト(*1) | [マイゴールキーパー] 0.562% [マイディフェンダー] 0.576% [マイミッドフィルダー] 0.588% [マイフォワード] 0.602% [マイストライカー] 0.621% |

| 純資産総額 (2024.9.30時点) | [マイゴールキーパー] 58.6億円 [マイディフェンダー] 47.8億円 [マイミッドフィルダー] 150.4億円 [マイフォワード] 97.2億円 [マイストライカー] 167.8億円 |

| (マザーファンド) 純資産総額 | --- |

| 分配金実績 | 無 |

| NISA(つみたて投資枠) | 対象商品 |

| NISA(成長投資枠) | 対象商品 |

| SBI証券ポイント還元年率 | 0.10% (対象投資信託1,000万円以上保有で0.20%) |

| 楽天証券ポイント還元年率 | ---%(*2) |

| マネックス証券ポイント還元年率 | 0.03% |

| 松井証券ポイント還元年率 | 0.22% |

(*1)実質コストは2024.1.26決算結果より

(*2)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

スポンサーリンク

目標リスク水準

eMAXIS 最適化バランスは、それぞれのリスク水準を目標とする5本のファンドがラインアップされています。

イボットソン・アソシエイツ・ジャパンがeMAXISシリーズのファンドを参照して、目標リスク水準に対してリターンが最適化されるように算出した「最適化バランス指数」との連動を目指す運用を行います。

| ファンド | 目標リスク水準 | 連動を目指す指数 |

| マイゴールキーパー | 6%程度 | 最適化バランス(6%)指数 |

| マイディフェンダー | 9%程度 | 最適化バランス(9%)指数 |

| マイミッドフィルダー | 12%程度 | 最適化バランス(12%)指数 |

| マイフォワード | 16%程度 | 最適化バランス(16%)指数 |

| マイストライカー | 20%程度 | 最適化バランス(20%)指数 |

投資におけるリスクの基本的な考え方は下記記事をご覧ください。

投資対象・資産配分

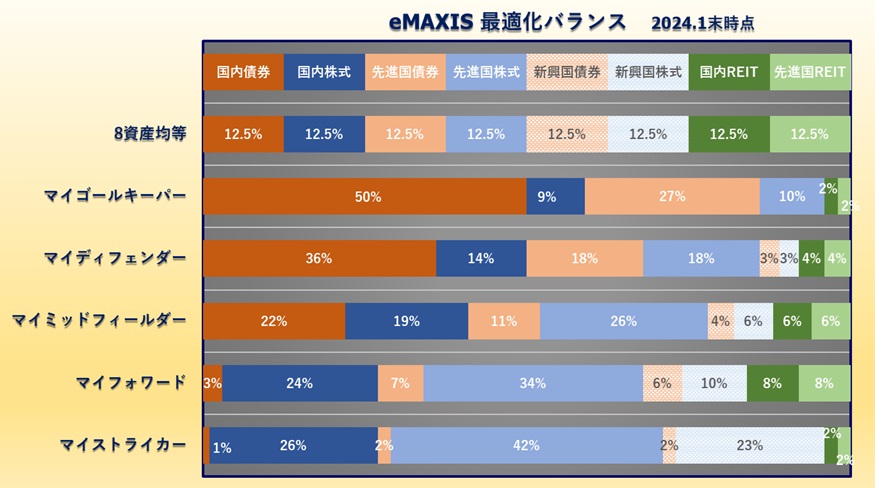

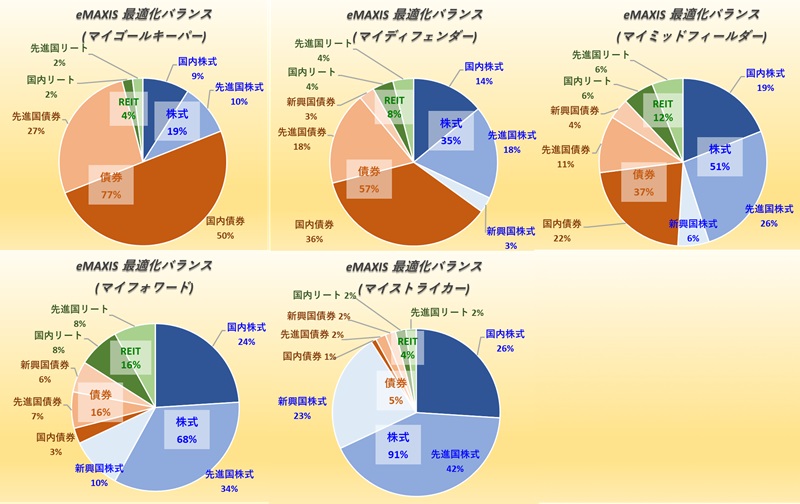

国内債券、国内株式、先進国債券、先進国株式、新興国債券、新興国株式、国内リート、先進国リートの8資産に、それぞれのリスク水準になるよう投資します。

*マイゴールキーパーは新興国には投資しません。

尚、資産クラス別比率の決定は原則年1回行います。

*下記比率は記事執筆時点の交付目論見書記載のものです(2024.1末時点の資産配分)。

*参考までにeMAXIS Slimバランス(8資産均等型)に代表される8資産均等型の資産配分比率も示します。

リスクの低い側の3本(ゴールキーパー ~ ミッドフィールダー)は債券比率が高く、その中でも国内債券が多くを占めます。

またリスクの高いファンドほど株式比率が高くなりますが、時価総額比率に比べて新興国、そして国内株式比率が高いのが特徴です。

スポンサーリンク

ベンチマーク

各投資対象はインデックス運用を行い、ベンチマークは下表のようになります。

| 資産クラス | ベンチマーク |

| 国内債券 | NOMURA BPI総合 |

| 国内株式 | TOPIX[配当込] |

| 先進国債券 | FTSE世界国債インデックス(除く日本) |

| 先進国株式 | MSCI Kokusai[配当込] |

| 新興国債券 | JPモルガンGMI-EMグローバル・ダイバーシファイド |

| 新興国株式 | MSCIエマージング・マーケット・インデックス[配当込] |

| 国内REIT | 東証REIT指数[配当込] |

| 先進国REIT | S&P先進国REIT指数[除く日本、配当込] |

いずれも、それぞれの資産クラスで一般的なベンチマークです。

また、各マザーファンドはeMAXIS SlimやeMAXISの個々のファンドと同じで巨額の純資産を持っています。

*インデックスファンドのベンチマークは[除く配当]と[税引前配当込/グロス]、[税引後配当込/ネット]の3種類ありますが、ベンチマークの配当除く・含むは運用成績に直接関係するものではありません(少なくとも過去においては)。但し、運用報告書などに記載されているベンチマークとの乖離を見る時は注意が必要です。詳細は下記記事を参照して下さい。

参考記事インデックスファンドのベンチマーク(除く配当/プライス、配当込/グロス・ネット)と乖離の評価方法。

手数料(信託報酬、実質コストなど)

eMAXIS 最適化バランスの信託報酬は0.550%(税込)。

eMAXIS Slimシリーズではありませんので、今となってはそう低いコストではありません。

実質コストは0.563~0.621%(税込、2024.1決算より)。リスク水準の高いファンドほど信託報酬以外のコストが高くなっています。

勿論、購入時手数料無料(ノーロード)です。

ただ、マイゴールキーパー以外は信託財産留保額が必要となります。

受益者還元型信託報酬

eMAXIS 最適化バランスは、下表のように純資産総額に応じて信託報酬率が変わる受益者還元型信託報酬を採用しています。

| 純資産総額 | 信託報酬(税込) |

| 500億円未満の部分 | 0.550% |

| 500億円以上1,000億円未満の部分 | 0.528% |

| 1,000億円以上の部分 | 0.506% |

*注:信託報酬が低くなるのは、あくまで500億円、1,000億円を超えた部分のみです。

ただ、設定から8年半経ちますが、純資産総額が大きいファンドでも168億ですので、受益者還元型信託報酬が適用されるのはまだまだ先の事になるでしょう。

バランスファンドとしてのお得度 ~個々のファンドの組合せより低コスト~

バランスファンドは、その投資配分と同じになるよう個別のファンドを組合わせた場合に対しコストが割高になるのが一般的です。

そこで、eMAXIS 最適化バランスの信託報酬0.55%と、現時点で最も低コストの単体インデックスファンドを組み合わせた場合の信託報酬とを比較します。

| ファンド | 個々のファンドを 組合せた場合の 信託報酬 | 個別組合せとの差 |

| マイゴールキーパー | 0.138% | 0.412% |

| マイディフェンダー | 0.141% | 0.409% |

| マイミッドフィルダー | 0.142% | 0.408% |

| マイフォワード | 0.145% | 0.405% |

| マイストライカー | 0.131% | 0.419% |

個々のインデックスファンドを組み合わせてeMAXIS 最適化バランスと同様の資産配分にした場合、その信託報酬は0.131~0.145%。

一方、eMAXIS 最適化バランスの信託報酬は0.55%ですので、組み合わせた場合より0.405~0.419%ポイント割高になります。

組合せとの差が最も大きいのはマイストライカーの0.419%、小さいのはマイフォワードで0.405%。

勿論、個別ファンドを組合せる場合はご自身でリバランス、リスクコントロールを行う必要がありますので、その手数料として、この差をどうとらえるかは人それぞれでしょう。

信託報酬の変更履歴

eMAXIS 最適化バランスは設定以降、信託報酬を引下げた実績はありません。

| 引下げ日 | 信託報酬(税込) | 備考 |

| 2016/3/30 | 0.540% | 新規設定 |

| 2019/10/1 | 0.550% | 消費税増税(8%-->10%) |

スポンサーリンク

eMAXIS 最適化バランスの運用状況

運用状況は?

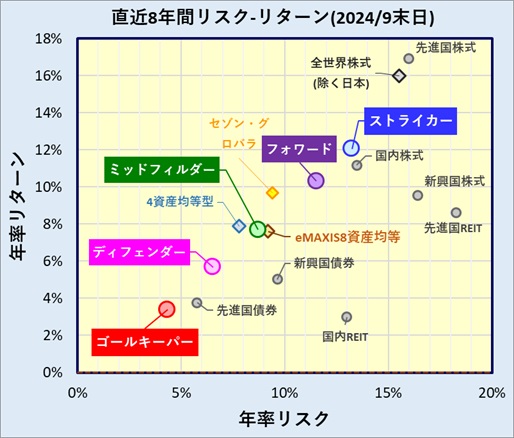

直近8年間の運用実績を見てみます。

下図は2024年9月末日時点の8年間のリスク-リターン特性です。

eMAXIS 最適化バランス 5本に加え、8資産均等型、4資産均等型、全世界株式(除く日本)[これら3本はeMAXISシリーズのファンド]、さらに人気のセゾン・グローバルバランスファンド、eMAXISシリーズの個々のインデックスファンドのデータもプロットします。

eMAXIS 最適化バランスの5本はマイストライカーからマイゴールキーパーまで異なるリスク水準になっており、概ね、そのリスクに応じたリタ―ンとなっています。

各ファンドの目標リスク水準と実際のリスクを下表で比較、まとめます。

| ファンド | 目標リスク水準 | 2024.9末時点の 直近8年間のリスク (年率) |

| マイゴールキーパー | 6%程度 | 4.35% |

| マイディフェンダー | 9%程度 | 6.54% |

| マイミッドフィルダー | 12%程度 | 8.72% |

| マイフォワード | 16%程度 | 11.53% |

| マイストライカー | 20%程度 | 13.24% |

実際の結果は目標リスク水準よりも小さくなっています。マイゴールキーパーの目標リスク水準がマイディフェンダーの実際のリスク、というふうに1段階ずつずれているような感じです。

また、本ファンドの特色の一つが「目標リスク水準に対してリターンを最適化」という事ですが、上図で、マイミッドフィルダーと概ねリスクが同じ8資産均等型、4資産均等型、セゾン・グローバルバランスファンドに対して、特にリターンが優れているという事はないようです。寧ろ、セゾン・グローバルバランスファンドには大きく負けています。

さらに、リスクの最も高いマイストライカー、リスクに対するリターンという点では全世界株式(除く日本)や先進国株式に大きく負けています。これは、直近8年間の成績が冴えなかった新興国株式比率の高さに起因するものと思われます。

勿論、これらの結果はあくまで過去のものであり、将来、新興国株式が大きく伸びるような事があれば、マイストライカーのパフォーマンスも向上すると思われます。

スポンサーリンク

資金流出入額 & 純資産総額 (評判・人気は?)

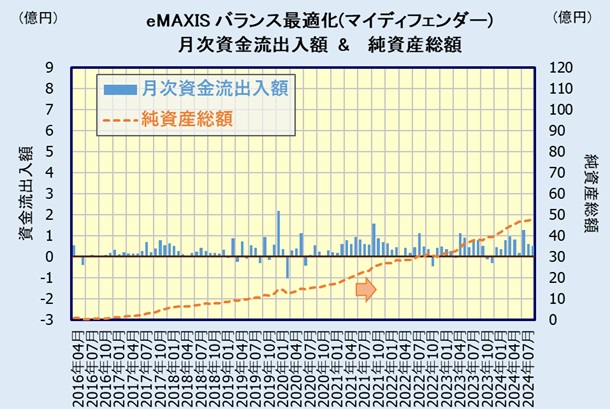

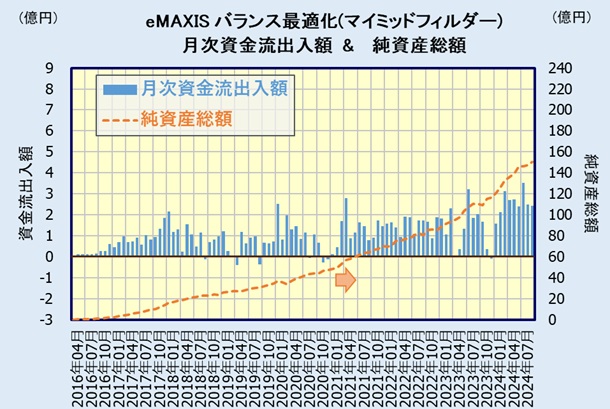

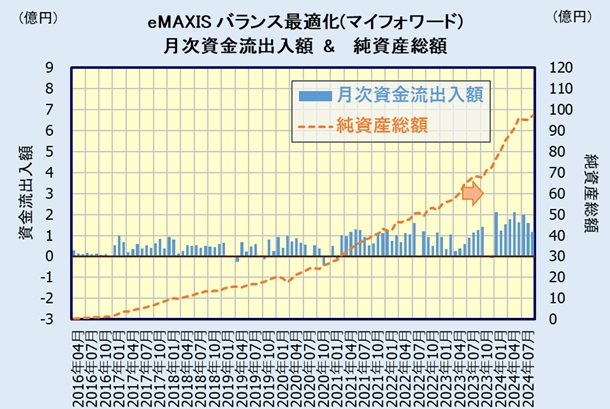

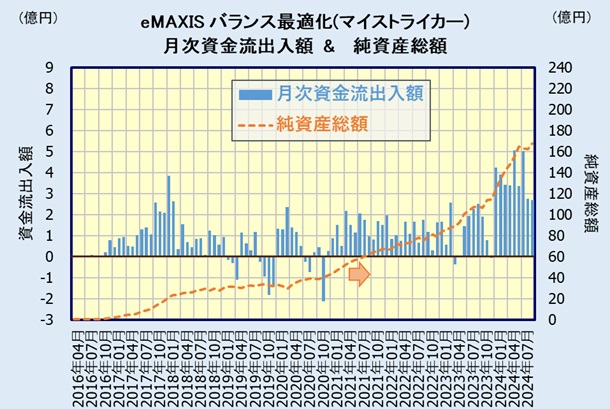

月次資金流出入額、純資産総額からeMAXIS 最適化バランスの売れ行き・人気を見てみます。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出した概算値です。

*マイストライカー、マイミッドフィールダーの純資産総額だけ縦軸のスケールが異なりますので注意して下さい。

eMAXIS 最適化バランス(マイゴールキーパー)

eMAXIS 最適化バランス(マイディフェンダー)

eMAXIS 最適化バランス(マイミッドフィルダー)

eMAXIS 最適化バランス(マイフォワード)

eMAXIS 最適化バランス(マイストライカー)

資金流出入額のまとめ

最も売れているのがマイミッドフィルダーとマイストライカー。

マイミッドフィルダーは毎月1~2億前後の比較的安定した資金流入があります。

マイストライカーは毎月の資金流出入額の差が激しいものの、純資産総額は5ファンドの中でトップの168億円。

逆に人気がないのがマイディフェンダー。純資産総額も48億に留まっています。

eMAXIS 最適化バランスの分配金

eMAXIS 最適化バランスは分配金を出した実績はありません。

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

分配金を出すか否かは運用会社が決定しますが、本ファンドは「信託財産の成長を優先とし、原則として分配を抑制する」方針です。

勿論、保有する株式から出た配当はファンドの資産となり、基準価額の上昇につながります。

スポンサーリンク

まとめ

eMAXIS 最適化バランスはリスクコントロール型のバランスファンドで、それぞれの目標リスク水準に応じて5本のファンドが用意されています。

実際の運用は国内・先進国・新興国の債券・株式・リートの8資産(新興国リートを除く)に投資し、目標リスク水準で、かつリターンが最大化されるように資産配分が決定されます。

信託報酬は0.55%と、超低コストファンドという訳ではありませんが、コストより利便性を重視する方、リスクコントロールがご自身では出来ない、運用会社におまかせしたいという方、そして本ファンドの資産配分がお好みの方にとっては検討する価値のあるファンドでしょう。

販売会社

eMAXIS 最適化バランスは下記の金融機関で購入出来ます。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.41%、au Payアプリ等の連携で最大0.51%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

NISA(つみたて投資枠)対象のファンドです。(成長投資枠でも購入出来ます。金融機関によってはつみたて投資枠専用としている場合もあります)

主なバランスファンドの一覧は下記記事を参照して下さい。

インデックスファンドの信託報酬、実質コスト、純資産総額の一覧は下記記事を参照して下さい。