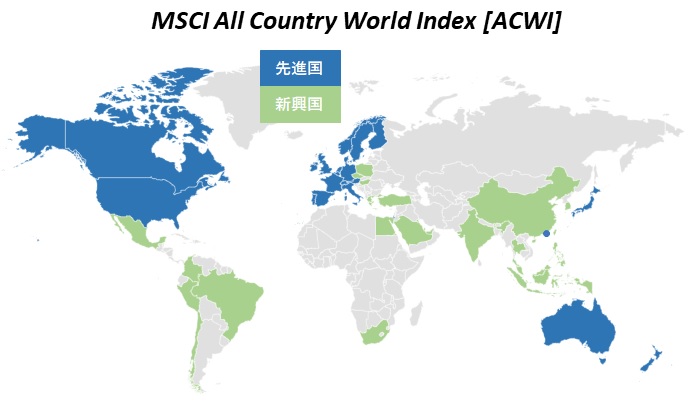

*地図上青色(先進国)、緑色(新興国)の国が概ねMSCI ACWIの投資国です。

全世界の株式に投資するインデックスファンドについて純資産総額、資金流出入額、運用成績(ベンチマークとの乖離)を調査します。

*原則3カ月毎に更新します。

[最終更新日:2025.7.8]全て最新の情報に更新。

*本記事は2025年6月末日時点の情報に基づき記載しています。

MSCI ACWIって何? 全世界ってどこの国?っていう方は下記の記事をご覧ください。

参考記事【外国株式インデックスファンド】各インデックス(指数)、そして先進国、新興国ってどこの国?

先ず、各ファンドの純資産総額、及び、月次資金流出入額から人気のファンドを調べます。

さらに、各ファンドによりコスト(信託報酬)は異なりますが、それがちゃんとファンド騰落率に反映されているか、そしてベンチマークとの乖離を確認します。

尚、ベンチマークとの乖離、各社、決算時の運用報告書や月報に記載されていますが、これを信じてはいけません。同じベンチマークでも、各社のベンチマーク騰落率は異なるからです。そこで、 本サイトでは騰落率とコストの関係からベンチマークとの乖離を評価していきます。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.30%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

見出し

- 1 全世界株式インデックスファンドのNISAつみたて投資枠対象状況

- 2 比較した全世界株式インデックスファンドの信託報酬・純資産総額

- 3 資金流出入額 【全世界株式インデックスファンド・人気ランキング】

- 4 リターンの比較。信託報酬が騰落率に反映されているか?ベンチマークとの乖離は?

- 5 まとめ & おすすめの全世界株式インデックスファンド(投資信託)は?

全世界株式インデックスファンドのNISAつみたて投資枠対象状況

多くの全世界株式がベンチマークとしているMSCI All Country World Index(ACWI)、除く日本、そしてFTSE Global All Cap IndexはNISA(つみたて投資枠)の指定インデックスですので、これらとの連動を目指すインデックスファンドはNISAつみたて投資枠で投資・購入出来ます。

*上記ベンチマーク連動型インデックスファンドでも必ずしもNISA(つみたて投資枠)で購入出来るとは限りません。

次章で本記事で比較・対象とするファンドの一覧表を示しますが、ここにNISAつみたて投資枠対象ファンドにはつみたて投資枠とマークをつけてあります。

*つみたて投資枠の対象商品は、成長投資枠でも購入する事が出来ます。

(一部ファンドを除く。また金融機関によってはつみたて投資枠専用としている場合もあります)

*下表はつみたて投資枠対象の全世界株式インデックスファンド全てを含んでいるとは限りません。

比較した全世界株式インデックスファンドの信託報酬・純資産総額

比較したファンド、及び、その信託報酬・実質コスト、2025年6月末時点の純資産総額を下表にまとめます。(信託報酬の低い順に並べてあります)

*信託報酬、実質コストは税込み。

*つみたて投資枠はNISAつみたて投資枠対象ファンド(2025.6末時点)。

*信託報酬の引下げがあったファンドの実質コストは、直近決算での実質コストから信託報酬引下げ分を差し引いて記載。

重要PayPay投資信託インデックス世界株式は、PayPayアセットマネジメントの事業終了、アセットマネジメントOneへの委託者変更に伴い、2025年8月12日にファンド名称を「インデックスオープン・世界株式」、ベンチマークをFTSE Global All Cap IndexからMSCI ACWIに、運用方式をマザーファンド方式、信託報酬を0.0911%から0.10989%に変更予定です。

| ファンド | 信託報酬 (実質コスト) | 設定日 | 純資産総額 (億円) |

| MSCI ACWI(含む日本) | |||

| つみたて投資枠 楽天・プラス・オールカントリー株式インデックス・ファンド | 0.05610% (0.196%) | 2023/10/27 | 4,005 |

| つみたて投資枠 eMAXIS Slim全世界株式(オール・カントリー) | 0.05775% (0.094%) | 2018/10/31 | 63,590 |

| つみたて投資枠 はじめてのNISA・全世界株式インデックス(オール・カントリー) | 0.05775% (0.082%) | 2023/7/10 | 714.8 |

| つみたて投資枠 Tracers MSCIオール・カントリー・インデックス(全世界株式)(*1) | 0.05775% (0.139%) | 2023/4/26 | 66.4 |

| つみたて投資枠 ステート・ストリート全世界株式インデックス | 0.0748% (0.179%) | 2024/1/11 | 0.6 |

| つみたて投資枠 たわらノーロード全世界株式 | 0.10989% (0.158%) | 2019/7/22 | 1,353 |

| つみたて投資枠 Smart-i Select全世界株式インデックス | 0.1144% (0.181%) | 2022/4/27 | 124.3 |

| つみたて投資枠 つみたて全世界株式 | 0.1980% (0.261%) | 2020/3/6 | 910.8 |

| (日興)インデックス・ファンドMSCIオール・カントリー(全世界株式)(*2) | 0.4785% (0.628%) | 2023/4/26 | 469.8 |

| つみたて投資枠 SSGA 全世界株式インデックス・ファンド | 0.5280% (0.599%) | 2017/9/8 | 297.0 |

| MSCI ACWI(除く日本) | |||

| つみたて投資枠 楽天・オールカントリー株式(除く日本)インデックス・ファンド | 0.05610% (---%) | 2025/7/18 | --- |

| つみたて投資枠 eMAXIS Slim全世界株式(除く日本) | 0.05775% (0.096%) | 2018/3/19 | 7,192 |

| つみたて投資枠 Smart-i Select全世界株式インデックス(除く日本) | 0.1144% (0.184%) | 2022/4/27 | 37.7 |

| つみたて投資枠 野村つみたて外国株投信 | 0.2090% (0.232%) | 2017/10/2 | 1,863 |

| つみたて投資枠 三井住友・DCつみたてNISA・全海外株インデックスファンド | 0.2750% (0.340%) | 2011/4/18 | 3,091 |

| つみたて投資枠 eMAXIS 全世界株式インデックス | 0.6600% (0.706%) | 2010/7/20 | 701 |

| FTSEグローバル・オールキャップ・インデックス | |||

| つみたて投資枠 PayPay投資信託インデックス世界株式 | 0.0910% (1.422%) | 2023/6/28 | 3.1 |

| つみたて投資枠 SBI・全世界株式インデックス・ファンド | 0.1022% (0.114%) | 2017/12/6 | 2,683 |

| つみたて投資枠 SBI・V・全世界株式インデックス・ファンド | 0.1238% (0.137%) | 2022/1/31 | 541 |

| つみたて投資枠 楽天・全世界株式インデックス・ファンド | 0.179% (0.201%) | 2017/9/29 | 6,026 |

| 先進国・新興国・国内株式均等型 (3地域均等型) | |||

| つみたて投資枠 eMAXIS Slim全世界株式(3地域均等型) | 0.05775% (0.118%) | 2018/4/3 | 246.4 |

| つみたて投資枠 ニッセイ・インデックスパッケージ(内外・株式) | 0.3564% (0.436%) | 2017/11/17 | 1.8 |

| 先進国・新興国・国内株式 GDP比率 | |||

| つみたて投資枠 ニッセイ世界株式ファンド(GDP型バスケット)<購入・換金手数料なし> | 0.1144% (0.204%) | 2020/6/29 | 26.9 |

(*1)Tracersは他のファンドと信託報酬に含まれる費用の範囲が異なり、他社基準だと最大0.08775%になると思われます。

(*2)(日興)インデックス・ファンドMSCIオールカントリーもTracers同様、信託報酬に含まれる費用の範囲が異なり、他社基準だと最大0.5785%になると思われます。

最新の信託報酬・実質コスト等は下記記事を参照して下さい。

スポンサーリンク

MSCI All country World Index(ACWI) *含む日本

2018.10.31に設定された日本を含むACWIとの連動を目指すeMAXIS Slim 全世界株式(オール・カントリー)、2022.4.5に受益者還元型信託報酬が適用される純資産総額5,000億円を突破、そして設定から4年半の2023.4.14には1兆円の大台を超え、2025.6末時点では6.4兆と巨額のファンドに成長しました。

今、全世界株式だけでなく全インデックスファンドの中でeMAXIS Slim米国株式(S&P500)とならび勢いのあるファンドです。

信託報酬最安値は2023.12.1に引き下げた楽天・プラス・オールカントリー株式インデックス・ファンドの0.0561%。初回決算が公表されましたが、初回という事もあり実質コスト0.196%と信託報酬以外のコストが高くなっています。

そしてeMAXIS Slim 全世界株式(オール・カントリー)、2023.7.10に設定されたはじめてのNISA・全世界株式インデックス(オール・カントリー)、2023.4.26に設定されたTracers MSCIオール・カントリー・インデックス(全世界株式)の3本が0.05775%で続きます。

ただし、Tracers MSCIオール・カントリー・インデックス(全世界株式)は信託報酬に含まれる費用の範囲が他のファンドと異なり(指数使用料などが含まれていない)、実際は上限0.08775%になると推測されます。

はじめてのNISA・全世界株式インデックス(オール・カントリー)は初回決算ながら実質コスト0.082%と信託報酬以外のコストが低く実質コストでは最安値です。

この4本に続くのが、2024.1.1に設定されたばかりのステート・ストリート全世界株式インデックス・オープン、ただ純資産は殆どありません。

そして2019.7.22に設定されたたわらノーロード 全世界株式、2022.4.7設定のSmart-i Select全世界株式インデックス。

MSCI All country World Index(ACWI) 除く日本

*2025.7.18に楽天・オールカントリー株式(除く日本)インデックス・ファンドがeMAXIS Slimより低い信託報酬で新規設定されます。

信託報酬最安値、そして純資産総額トップはeMAXIS Slim全世界株式(除く日本)[以下eMAXIS Slim]。

運用期間が長い三井住友・DCつみたてNISA・全海外株インデックスファンド[以下、三井住友・DC]を2021.4.9に抜き去りました

尚、eMAXIS Slim全世界株式(除く日本)は2021年11月に純資産総額1,000億円、2023年5月には受益者還元型信託報酬が適用される2,500億円、2024年5月には5,000億円を突破、僅かですが上表記載の信託報酬より低くなっています。

(設定時は)信託報酬同率最安値で2022.4.27に設定されたSmart-i Select全世界株式インデックス(除く日本)、純資産は38億に留まっています。

野村つみたて外国株投信[以下、野村つみたて]は(後述するように)安定した資金流入で順調に純資産を増やしています。

FTSEグローバル・オールキャップ・インデックス

共に(事実上)FOFの運用形態をとる楽天・全世界株式インデックス・ファンド[以下、楽天・VT]、SBI・全世界株式インデックス・ファンド[以下、SBI雪だるま]、SBI・V・全世界株式インデックス・ファンド[以下、SBI・V]、そして2023.6.8に設定されたPayPay投資信託インデックス世界株式と4本ありますが、純資産総額では楽天・VTが圧倒的に大きくなっています。

設定から7年弱の2024.6には5,000億を超え、ここで比較した全世界株式インデックスファンドの中で、前述のeMAXIS Slim 全世界株式(オール・カントリー)、eMAXIS Slim全世界株式(除く日本)に次いで3番目に純資産総額が大きいファンドです。

コストで優位に立つのが(実質コストが高いPayPayを除くと)SBI雪だるま、投資先ETF経費率含む信託報酬が0.1022%、実質コストは0.114%。

これにSBI・Vの信託報酬/実質コスト 0.1238%/0.137%、楽天・VTの0.179%/0.201%と続きます。この2本はバンガード社ETF VTに主に投資しますが、楽天・VTはVTに加え、VTI/VXUSにも投資しています。

2023.6.28に信託報酬最安値で設定されたPayPay投資信託インデックス世界株式、純資産は殆ど増えていません。実質コストも1.422%と信託報酬以外のコストが高くなっています。尚、本ファンドはPayPayアセットマネジメントの事業終了に伴い、アセットマネジメントOneに運用会社変更予定で、ファンド名称、ベンチマーク、信託報酬等も変わります。

先進国・新興国・国内株式均等型(3地域均等型) & GDP比率型

先進国株式、新興国株式、国内株式に均等に1/3ずつ配分する3地域均等型、eMAXIS Slim全世界株式(3地域均等型)[以下、eMAXIS Slim3地域]の登場で一躍注目を集めましたが、設定から7年強経過するも純資産総額は246億。

それより前に設定されたニッセイ・インデックスパッケージ(内外・株式)【愛称:ファンドパック3】[以下、ニッセイPKG3]は、さらに少ない1.8億しかありません。

また、各地域のGDP総額比率で資産配分を決める<購入・換金手数料なし>ニッセイ世界株式ファンド(GDP型バスケット)、設定から5年が経過しましたが、純資産総額は未だ27億です。

スポンサーリンク

資金流出入額 【全世界株式インデックスファンド・人気ランキング】

2025年4~6月の概算の月次資金流出入額(*)3カ月合計、及び2025年累計(1~6月)を見てみます。

2025年4~6月の資金流出入額が大きい順にならべてあります。

どのファンドが多く購入されているかの人気ランキングになりますが、純資産が増える事は、それだけ安定した運用にもつながりますし、繰上償還のリスクも減ります。

ただの人気ランキングとしてではなく、ファンド選択の重要な指標の一つとしてみて下さい。

(*)月次資金流出入額は、日々の純資産総額の増減額に騰落率を考慮して算出。

例えば、3月5日の日次資金流出入額は

(3月5日の純資産総額) - (3月4日の純資産総額) x (日次騰落率 + 1)で計算し、

これを1カ月分足して月次資金流出入額としています。

| 2025年4~6月 | 2025年累計 (1~6月) | |||

| 順位 | ファンド | (億円) | 順位 | (億円) |

| 1 | eMAXIS Slim全世界株式(オール・カントリー) | 4,968 | 1 | 12,385 |

| 2 | 楽天・プラス・オールカントリー株式インデックス・ファンド | 503.3 | 2 | 1,149 |

| 3 | eMAXIS Slim全世界株式(除く日本) | 381.0 | 3 | 807.3 |

| 4 | たわらノーロード全世界株式 | 195.2 | 4 | 450.2 |

| 5 | 楽天・全世界株式インデックス・ファンド | 163.5 | 5 | 321.1 |

| 6 | つみたて全世界株式 | 138.3 | 6 | 311.3 |

| 7 | はじめてのNISA全世界株式(オール・カントリー) | 121.0 | 7 | 251.9 |

| 8 | 三井住友・DCつみたてNISA・全海外株インデックスファンド | 97.5 | 9 | 181.5 |

| 9 | SBI・全世界株式インデックス・ファンド | 93.9 | 8 | 192.2 |

| 10 | 野村つみたて外国株投信 | 54.4 | 10 | 111.1 |

| 11 | インデックス・ファンドMSCIオール・カントリー(全世界株式) | 25.9 | 11 | 99.1 |

| 12 | eMAXIS 全世界株式インデックス | 21.1 | 12 | 50.4 |

| 13 | Smart-i Select全世界株式インデックス | 18.9 | 13 | 40.8 |

| 14 | eMAXIS Slim全世界株式(3地域均等型) | 17.2 | 14 | 36.8 |

| 15 | SSGA 全世界株式インデックス・ファンド | 12.7 | 16 | 25.8 |

| 16 | SBI・V・全世界株式インデックス・ファンド | 12.5 | 15 | 32.3 |

| 17 | Smart-i Select全世界株式インデックス(除く日本) | 5.4 | 17 | 11.9 |

| 18 | Tracers MSCIオール・カントリー・インデックス(全世界株式) | 4.5 | 18 | 10.5 |

| 19 | ニッセイ世界株式ファンド(GDP型バスケット)<購入・換金手数料なし> | 0.4 | 19 | 0.8 |

| 20 | ステート・ストリート全世界株式インデックス・オープン | 0.3 | 21 | 0.4 |

| 21 | PayPay投資信託インデックス世界株式 | 0.1 | 20 | 0.5 |

| 22 | ニッセイ・インデックスパッケージ(内外・株式) | 0.1 | 22 | 0.3 |

2025年4~6月期のトップはeMAXIS Slim 全世界株式(オール・カントリー)。2位以下に大きな差をつけ圧倒的な1位。2021年以降1位をキープし、全世界株式の中では敵なし、独壇場と言ってもよいでしょう。

そして2位には設定されて1年半強、しかも楽天証券1社の販売ながら楽天・プラス・オールカントリー株式インデックス・ファンドが入っています。

4位がたわらノーロード全世界株式、

5位が楽天・全世界株式インデックス・ファンド(楽天・VT)、

6位がつみたて全世界株式。

一方、人気がないのがeMAXIS Slimやニッセイの3地域均等型。

また、各地域のGDP総額比率で資産配分を決めるニッセイ世界株式ファンド(GDP型バスケット)<購入・換金手数料なし>、PayPay投資信託インデックス世界株式、ステート・ストリート全世界株式インデックス・オープンも殆ど売れていません。

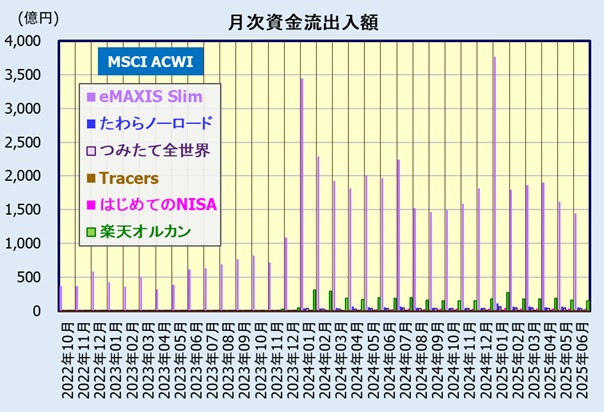

以下、月次資金流出入額を各ベンチマーク毎に詳細に見ていきます。

スポンサーリンク

MSCI All country World Index(ACWI) ~eMAXIS Slimオール・カントリー、楽天オール・カントリー、Tracers、はじめてのNISA~

オルカン、ラクカン、トレカン、はじカン(ノムカン?)などと呼ばれる(日本を含む)MSCI ACWI連動型ファンドの資金流出入額です。

圧倒的にeMAXIS Slim 全世界株式(オール・カントリー)の資金流入額が大きくなっています。

特に新NISAが始まった2024年1月以降大幅に資金流入額を増やしています。

MSCI ACWI ~Tracers(トレカン)、はじめてのNISA(はじカン/ノムカン?)、楽天・オールカントリー(ラクカン?)、eMAXIS Slim(オルカン)のライバルとなるのは?~

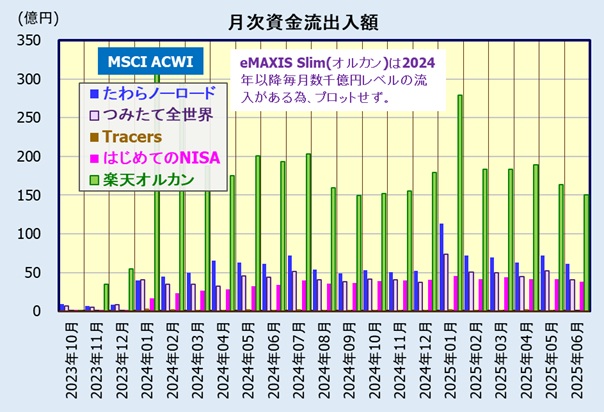

上図ではeMAXIS Slim(オルカン)以外のファンドが分かりませんので、eMAXIS Slimを除いた、はじめてのNISA・全世界株式インデックス(オール・カントリー)、Tracers MSCIオール・カントリー・インデックス(全世界株式)、楽天・プラス・オールカントリー株式インデックス・ファンド、そして信託報酬は多少高くなるもののたわらノーロード全世界株式、つみたて全世界株式の資金流入額を比較します。

Slimオルカンを除くと設定後トップにたったのが楽天・プラス・オールカントリー株式インデックス・ファンド、

そして、販売会社も多いたわらノーロード全世界株式、つみたて全世界株式が続きます。

はじめてのNISA(はじカン/ノムカン?)は、上記3本には敵わないものの2024年以降20~45億円(/月)程度とそこそこ売れています。

Tracers(トレカン)は2億円前後(/月)程度と苦戦。

今のところ、5本ともeMAXIS Slim 全世界株式(オルカン)の牙城を崩すのは厳しそうです。

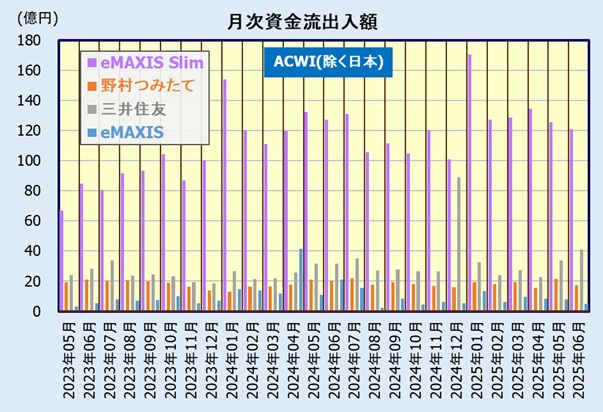

MSCI ACWI(除く日本) ~eMAXIS Slim 全世界(除く日本)、野村つみたて外国株投信など~

eMAXIS Slim 全世界株式(除く日本)の設定以降、eMAXIS Slim、野村つみたて、三井住友・DCの三つ巴の争いとなっています。

その中で確定拠出年金からと思われる安定した資金流入がある三井住友・DCつみたてNISA・全海外株インデックスファンドが(図には記載されていませんが)2019年までは若干リード。(三井住友・DCは毎月12~15日の中の1日だけで、その月の殆どの資金を集めています。)

*2024.12は確定拠出年金の資金流入日以外に1日で66億円集めた日があり、突出して資金流入額が多くなっています。

しかし、2020年以降、eMAXIS Slim 全世界株式(除く日本)が大きく資金流入を伸ばし、一躍トップに躍り出ました。現在では完全にトップの座を維持、最近は100億(/月)を超える巨額の資金流入があります。

野村つみたて外国株投信は上記2本に流入額では負けるものの、積立専用としている金融機関が多い事もあり安定した資金流入が続いています。

日本を除く全世界株式では、長らく競合ファンドが出てきていませんでしたが、漸く、2025.7.18に楽天・オールカントリー株式(除く日本)インデックス・ファンドが信託報酬最安値で登場します。本ファンドがどこまで人気を集めるかに注目です。

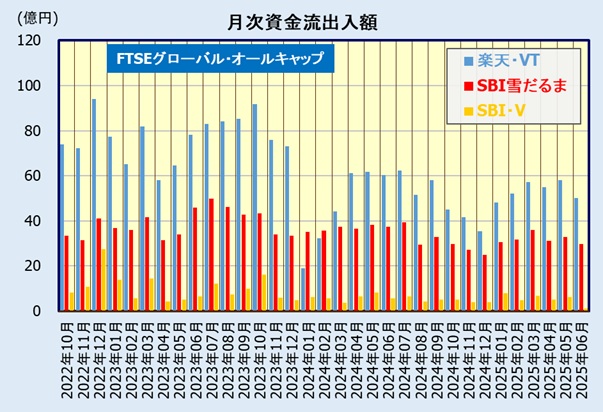

FTSEグローバル・オールキャップ・インデックス & MSCI ACWI ~楽天・VT、 SBI雪だるま、SBI・V~

FTSEグローバル・オールキャップとの連動を目指し小型株を無含む全世界の株式に投資する3本を比較します。

*SBI・全世界株式インデックス・ファンドをSBI雪だるま、SBI・V・全世界株式インデックス・ファンドをSBI・Vと表記。

最も売れているのが楽天・全世界株式インデックス・ファンド(楽天・VT)、2021年後半以降は、ほぼ毎月50億を超える資金を集めています。ただ、新NISAが始まった2024年に入り資金流入額は減少傾向、オルカン、ラクカンに流れたのでしょうか?

楽天・VTに続くのがSBI・全世界株式インデックス・ファンド(雪だるま)、30億(/月)前後の比較的安定した資金流入が続いていますが、これも若干減少傾向??。

そして、なかなか伸びないのが2022年2月から加わったSBI・V・全世界株式インデックス・ファンド、販売会社が少ないのも影響しているのでしょう。ただ、それでも月数億は売れています。

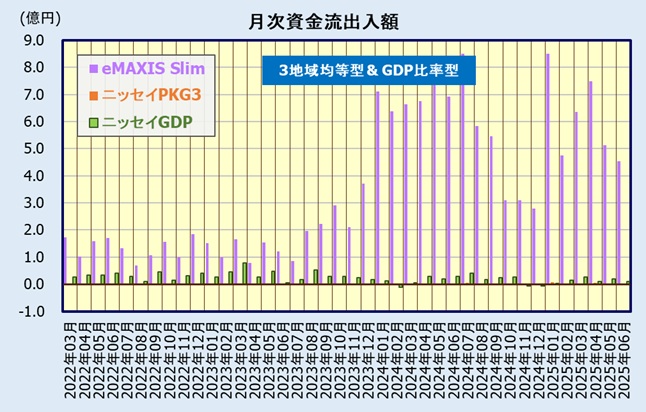

3地域均等型 ~eMAXIS Slim 3地域均等型 vs. ニッセイ・インデックスパッケージ(内外・株式)~ & ニッセイ世界株式GDP型バスケット

eMAXIS Slim3地域の圧勝、といっても2023年までは月1.5億前後で人気はありません。ただ2024年以降は3~9億円(/月)と増加傾向。

ニッセイ・ファンドパック3は全くと言っていいほど売れていません。

ニッセイ世界株式ファンド(GDP型バスケット)<購入・換金手数料なし>も設定直後をピークに0.5億(/月)以下に留まっています。

スポンサーリンク

リターンの比較。信託報酬が騰落率に反映されているか?ベンチマークとの乖離は?

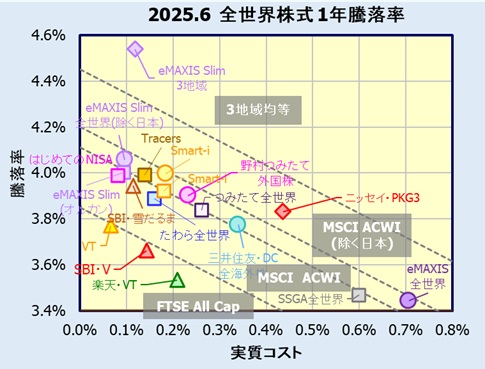

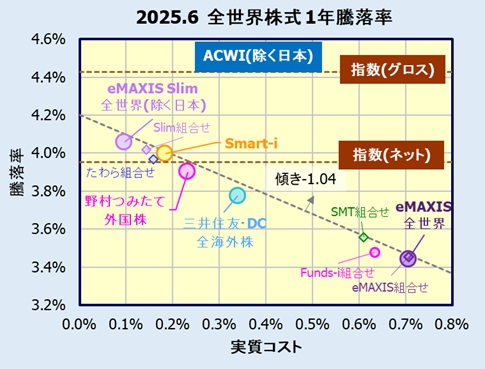

2025年6月末時点の各ファンドの騰落率を見てみます。

*騰落率は各ファンドの基準価額から管理人が独自に計算した結果。

*ベンチマーク値(MSCI ACWI グロス/ネット)もプロット。米国MSCI社サイトのデータを引用、さらに三菱UFJ銀行の為替レートを使って管理人が独自に円換算。

*実質コストに対する騰落率を見ていきますが、期中に信託報酬の変更があったファンドは、その期間に応じて按分した実質コストを用います。(期中平均コストは基準価額の変動を考慮せず)

騰落率とコストの関係は、理想的には配当課税を適切に考慮したインデックス(指数)騰落率(これを「真のインデックス」と定義)から決まる傾き、切片の直線になります。ただ、外国株式の場合、「真のインデックス」騰落率がわかりませんので、管理人の主観で図中グレーの点線を引いています。

*MSCI社は配当課税を考慮したネット指数も出していますが、配当課税は日本に対して適切なものではありません。経験上、「真のインデックス」は配当課税を考慮しないグロスとネットの中間にあると思われます。

(注)本評価では、多くのファンドがベンチマークとの乖離がないであろうとの仮定・前提のもと、この「多くのファンド」から外れた騰落率を示すものを「乖離」と判定します。評価方法やインデックスの詳細については下記記事をご覧ください。

全世界株式インデックスファンドの騰落率

それぞれベンチマークは異なりますが、これを無視し全てのファンドを一緒にプロットします。

2025年6月末時点の1年騰落率です。

直近1年で見ると、

3地域均等型 > MSCI ACWI(除く日本) >= MSCI ACWI > FTSE グローバル・オールキャップ・インデックス

の順に騰落率が高くなっています。

新興国が好調、日本が先進国と概ね同等だった事で3地域均等型の騰落率が高くなっています。

(注)あくまで評価した期間の騰落率であって、この短期間のデータを持ってファンドやベンチマークの優劣をつけるものではありません。

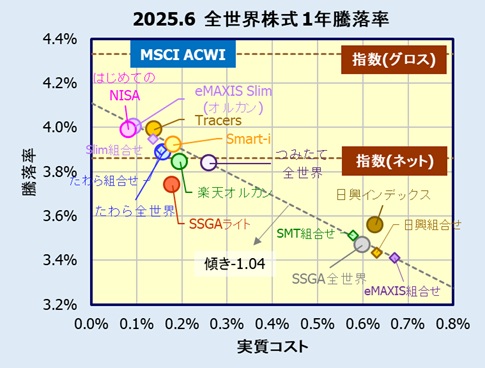

(日本を含む)MSCI ACWI ~eMAXIS Slim全世界株式(オール・カントリー)など~

(日本を含む)MSCI ACWIをベンチマークとするファンドの2025年6月末日時点の1年騰落率です。

参考までにeMAXIS Slim、たわらノーロード、SMT、eMAXISの個々のインデックスファンドを先進国株式:新興国株式:国内株式=84.6%:10.4%:5.0%で組み合わせた場合の騰落率もプロットしてあります。ただし、国内株式だけは全てMSCI JAPANの指数値を用いています。

*直近の比率、先進国、新興国、日本の1年騰落率から1年前の比率を算出

*ステート・ストリートが運用する全世界株式インデックス・ファンドを「SSGA全世界」、ステート・ストリート全世界株式インデックス・オープンを「SSGAライト」と表記。

殆どのファンドが同一直線上にのっており、さらに個別ファンドの組合せとも概ね一致する事から、(コスト要因以外の)ベンチマークとの乖離がない安定した運用になっていると考えられます。

ただ、ステート・ストリート全世界株式インデックス・オープン(SSGAライト)が僅かながらマイナス側に、(日興)インデックス・ファンドMSCIオール・カントリーがプラス側に乖離しているようにも見えます。

そして、低コストのeMAXIS Slim 全世界株式(オール・カントリー)、はじめてのNISA・全世界株式インデックス(オール・カントリー)、Tracers MSCIオール・カントリー(トレカン)の3本が順当に高い騰落率を示しています。

スポンサーリンク

MSCI ACWI(除く日本) ~eMAXIS Slim全世界株式(除く日本)など~

MSCI ACWI(除く日本)をベンチマークとするファンドだけでプロットしてみます。

参考までにeMAXIS Slim、たわらノーロード、SMT、eMAXIS、Funds-iの個々のインデックスファンドを先進国株式:新興国株式=89.0:11.0%で組み合わせた場合の騰落率もプロットしてあります。

*直近の比率、先進国、新興国の1年騰落率から1年前の比率を算出

2025年6月末日時点の1年騰落率です。

概ね5ファンドとも同一直線上にのっており、さらに個別ファンドの組合せとも概ね一致する事から、(コスト要因以外の)ベンチマークとの乖離がない安定した運用になっていると考えられます。

*5本と言っても、内2本は三菱UFJアセットマネジメントが同じマザーファンドで運用するファンドですが。

そして、コスト最安値のeMAXIS Slim 全世界株式(除く日本)が順当に騰落率でもトップです。

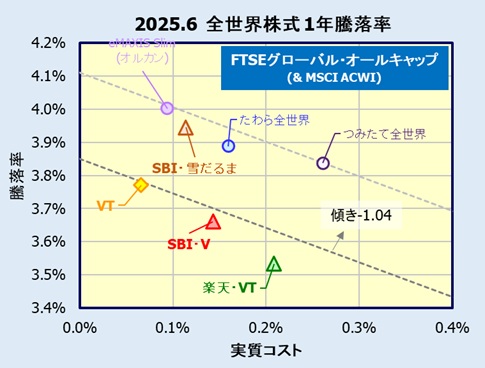

FTSEグローバル・オールキャップ・インデックス ~楽天・VT vs. SBI雪だるま/SBI-V~

2025年6月末日時点の1年騰落率です。(参考までにMSCI ACWIとの連動を目指すファンドもプロット)

尚、米国ETF Vanguard VTのデータもプロットします。

*VTは分配金10%課税後再投資した場合の終値での円換算騰落率。(終値は米国Google Finance、分配金は米国Vanguard社サイトより引用)

バンガード社ETF VTを基準に考えると、今回の評価期間ではSBI・V・全世界株式インデックス・ファンドがコスト要因以外でのVTに対する乖離は小さく、概ねコストに応じた騰落率になっています。(VTと言えどもベンチマークに対して乖離が生じる場合があります)

一方、楽天・全世界株式(楽天・VT)は僅かにマイナス側に、SBI・全世界株式(雪だるま)はプラス側に乖離しています。

勿論、たまたま、この1年間騰落率がこのようになっただけで、評価期間によっては異なる結果になる場合もあります。

尚、PayPay投資信託インデックス世界株式の騰落率は3.83%(実質コスト1.422%)、上図のスケールの右側にあり、大きくプラス乖離しています。

スポンサーリンク

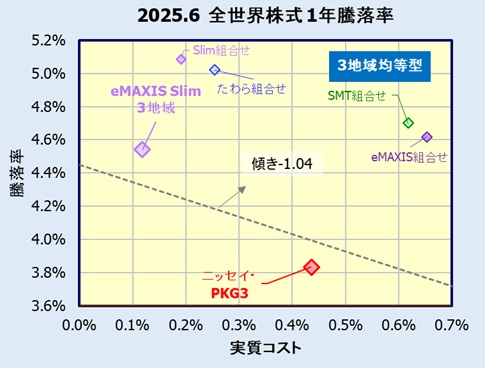

3地域均等型 ~eMAXIS Slim全世界株式(3地域均等型) vs. ニッセイ・インデックスパッケージ(内外・株式)~

先進国、新興国、国内株式に1/3ずつ均等に投資する3地域均等型の騰落率です。

参考までにeMAXIS Slim、たわらノーロード、SMT、eMAXISの個々のインデックスファンドを先進国株式、新興国株式、国内株式(TOPIX)で均等に組み合わせた場合の騰落率もプロットしてあります。

*先進国、新興国、日本の日次騰落率から毎日1/3になるような比率で合成した基準価額から算出。

2025年6月末日時点の1年騰落率です。

コストで優位に立つeMAXIS Slim 3地域均等型の騰落率が順当に高くなっています。

3地域均等型の場合、毎回、個別ファンドの組合せの結果と一致せず、その差も大きくなっていますが、これは実際のファンドでは厳密に1/3ではなく、リバランスの頻度・タイミングが異なる為と推測。

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.3%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

東京スター銀行 新規口座開設優遇プラン スターワン円定期預金

インターネット限定新規口座開設者優遇プラン スターワン円定期預金、1年 年0.70%(税引前)と好金利。

公式サイト東京スター銀行まとめ & おすすめの全世界株式インデックスファンド(投資信託)は?

MSCI All Coutry World Index(ACWI) 含む日本

運用も安定し、毎月大きな資金流入があります。

全世界株式インデックスファンドの中で今最も人気があるファンドです。

FOFではなく日本から直接全世界の株式に投資する事で配当に対する税制上有利になるのも本ファンドの魅力です。

尚、実質コストが低く、コスト要因以外でのベンチマークとの乖離がないはじめてのNISA・全世界株式インデックス(オール・カントリー)もおすすめ。

楽天・プラス・オールカントリー株式インデックス・ファンドは次回決算(2期目)での実質コスト、及び新興国株式部分の今後の運用結果に注目!

MSCI All Coutry World Index(ACWI) 除く日本

信託報酬最安値で資金流入も順調です。運用も安定しており、信託報酬の低さに応じた高い騰落率になっています。

FTSEグローバル・オールキャップ・インデックス

保留

実績を重視するなら楽天・全世界株式インデックス・ファンド、

徹底的にコストを重視するならSBI・全世界株式インデックス・ファンド、

コストを重視しつつ、ベンチマークとの連動性も重視するならSBI・V・全世界株式インデックス・ファンド、

という選択になるかと。

3地域均等型

そもそも直接競合するファンドがニッセイ・インデックスパッケージだけですので、その信託報酬の低さから、これ以外の選択はないでしょう。

販売会社

ここであげた全世界株式インデックスファンドは主に下記ネット証券を中心に販売されています。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

Pontaポイントで投資信託の購入も可能。

また、auじぶん銀行との連携(auマネーコネクト)でauじぶん銀行普通預金金利0.31%、au Payアプリ等の連携で最大0.41%になるのも魅力。

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

ここで取り上げたファンドの多くがNISA(つみたて投資枠)対象です。

尚、人気のeMAXIS Slim 全世界株式(オール・カントリー)を個人型確定拠出年金(iDeCo)で取扱っているのはマネックス証券 iDeCo、松井証券 iDeCo

等です。

他のアセットクラスの最新の情報・結果は下記記事を参照して下さい。

米国株式(S&P500/CRSP USトータル・マーケット)インデックスファンド

全世界株式インデックスファンド(本記事)

国内株式(JPX日経インデックス400)インデックスファンド