大きな人気を誇るひふみ投信(ひふみプラス、ひふみ年金)を運用するレオス・キャピタルワークスが、(日本を除く)全世界の株式に投資するアクティブファンドとして2019年10月8日に設定したひふみワールド、2019年12月13日に設定したひふみワールド+、そして確定拠出年金用として2021年9月24日に設定したひふみワールド年金について解説します。

[最終更新日:2026.2.4]純資産総額、「最新の騰落率」を2026.1末時点の情報に更新。

[2025.3.5]ひふみワールド、ひふみワールド+ つみたて投資枠対象に。

[2024.8.29]全て最新の情報に更新。

本記事は原則2024.7末日時点の情報に基づき記載しています。

スポンサーリンク

見出し

ひふみワールド、ひふみワールド+、ひふみワールド年金の基本情報

先ずひふみワールド、ひふみワールド+、ひふみワールド年金の基本情報をまとめます。

ひふみワールドはレオス・キャピタルワークスでの直販、ひふみワールド+が一般の金融機関で販売、ひふみワールド年金は確定拠出年金向けという違いがありますが、運用自体は基本的に同じものと考えて良いでしょう。(同じマザーファンドに投資します。)

以下、基本的にひふみワールドで評価します。

| ひふみワールド | ひふみワールド+ | ひふみワールド年金 | |

| 運用会社 | レオス・キャピタルワークス | ||

| 設定日 | 2019年10月8日 | 2019年12月13日 | 2021年9月24日 |

| 信託期間 | 無期限 | ||

| 運用形態 | アクティブファンド | ||

| 投資形態 | ファミリーファンド | ||

| ベンチマーク | 無 | ||

| 参考指数 | 無 | ||

| 購入時手数料 | 無 | 上限3.3% *主要ネット証券は無料 | 無 |

| 信託財産留保額 | 無 | ||

| 信託報酬(税込) | 1.6280%(*1) | 1.100% | |

| 実質コスト | 1.935%(*2) | 1.928%(*2) | 1.438%(*2) |

| 純資産総額 (2026.1.30時点) | 683億円 | 2,452億円 | 38.6億円 |

| マザーファンド 純資産総額 (2024.2.15時点) | 2,954億円 | ||

| 分配金実績 | 無 | 無 | 無 |

| NISA(つみたて投資枠) | 対象(*4) | --- | |

| NISA(成長投資枠) | 対象 | --- | |

| 個人型確定拠出年金(iDeCo) | --- | --- | SBI証券 SMBC日興証券 など |

| SBI証券ポイント還元年率 | --- | 0.10% (対象投資信託1,000万円以上保有で0.20%) | --- |

| 楽天証券ポイント還元年率 | --- | ---%(*3) | --- |

| マネックス証券ポイント還元年率 | --- | 0.08% | --- |

| 松井証券ポイント還元年率 | --- | 0.605% | --- |

(*1)ひふみワールド+は、純資産総額5,000億円を超える部分は1.518%、10,000億円を超える部分は1.3530%となります(詳細は後述)。

(*2)2024.2.15決算時点。

(*3)楽天証券 2022.4より投資信託保有による毎月のポイント還元は廃止され、残高が初めて一定の金額を超えたときのポイント付与に変更(一部ファンドを除く)。

(*4)ひふみワールド、ワールド+、2025.3.3 つみたて投資枠対象ファンドに

信託報酬

投資信託を保有する時にかかる手数料とも言うべき信託報酬(*)はひふみワールド/ひふみワールド+が1.6280%(税込)。

ひふみワールド年金は1.10%(税込)と低くなっています。

(*)別途支払うのではなく日々の基準価額から自動的に差し引かれます。

実質コスト

投資信託には信託報酬以外にも手数料がかかり、信託報酬に「その他の手数料」を加えた実質コスト(年率・税込)は、

ひふみワールド 1.935% (5期目決算:2024.2.15時点)

ひふみワールド+ 1.928% (5期目決算:2024.2.15時点)

ひふみワールド年金 1.438% (3期目決算:2024.2.15時点)

ひふみワールド、ひふみワールド年金とも信託報酬以外のコストが約0.3%とアクティブファンドだけに決して低くはありません。

ひふみワールド年金はさらに高くなっていますが、まだ3期目決算と設定から日が浅く、純資産も小さい為かと推測。

スポンサーリンク

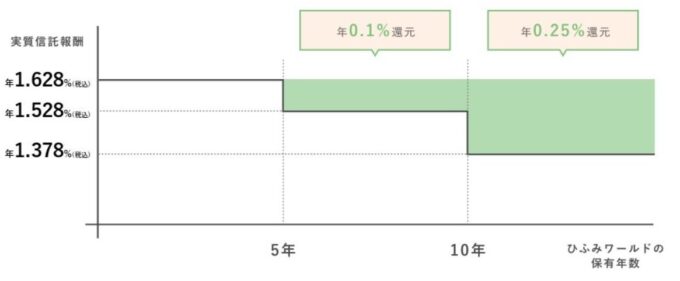

ひふみワールドの信託報酬実質的な値引き ~資産形成応援団~

ひふみワールドでは、保有期間に応じて実質的な信託報酬が値引きされる「資産形成応援団」というシステムを採用しています。

*ひふみワールド+、ひふみワールド年金は対象外

*画像引用:ひふみワールド公式サイトより

保有期間が5年以上で0.10%、10年以上で0.25%、信託報酬を還元するサービスです(いずれも年率)。

実際には現金が還元されるのではなく、還元分で新たにひふみワールドが買付されます。

ひふみワールド+ 純資産総額に応じて信託報酬が低くなる

ひふみワールド+では、純資産総額に応じて信託報酬が低くなるシステムが採用されています。

*ひふみワールド、ひふみワールド年金は対象外

| 純資産総額 | 信託報酬 (税込) |

| 5,000億円まで | 1.628% |

| 5,000億円を超える部分 | 1.518% |

| 1兆円を超える部分 | 1.353% |

5,000億円を超えると(税抜き)0.1%ポイント、1兆円を超えるとさらに0.15%ポイント、信託報酬が低くなります。

ただ、あくまで5,000億円、1兆円を超えた部分についてのみ、引き下げられた信託報酬が適用されます。

スポンサーリンク

ひふみワールド、ひふみワールド+の運用方針、投資対象

運用方針

1.世界の成長企業に投資

~日本を除く世界各国の株式等を主要対象として、成長性が高いと判断される銘柄を中心に選別して投資。2.「守りながら増やす」運用。

~組入銘柄の株価水準が割高と判断した時、保有株式を一部売却、また市場価値が割安と考えらえる銘柄が無くなっていると判断した時には買付を行わず好機を待つ場合があります。

このような場合には株式比率が低くなり、最大50%未満を現金で保有する事があります。3.「顔が見える運用」

~ファンドマネージャーやアナリストの顔が見える運用。

運用レポート、セミナー、動画配信などの情報を積極的に行っています。

ひふみワールド 公式サイト・交付目論見書より一部抜粋・編集して引用。

基本的にはひふみ投信(ひふみプラス、ひふみ年金)と同じで、国内株式中心に投資するひふみ投信の全世界株式版(日本を除く)という位置づけになります。

資産配分比率(現金比率)

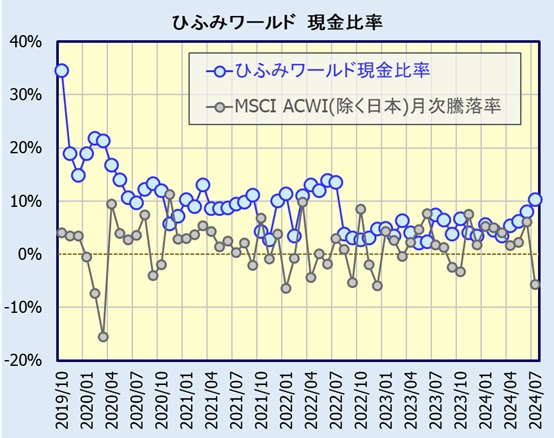

市況によって現金比率を変えていくのがひふみワールドの特徴でもあります。

下図は各月月末時点の現金比率をプロットしたものです。

同時にMSCI ACWI(除く日本)[ネット値/円換算]の月次騰落率も示します。

データ引用:ひふみワールド 月次報告書 & MSCIサイト

新型コロナウイルスの株価への影響が懸念された2020年2月/3月は20%以上を現金としています。その後、現金比率は減少し、2022年8月以降は5%以下の月が多いようです。

*2019.10は設定当初という事もあり現金比率が高かったのでしょう。

ひふみワールドの現金比率は相場を当てているか? ~MSCI ACWI(除く日本)の騰落率との相関~

株価水準が割高と判断した時、または割安と思われる銘柄がない時に現金比率を高めるわけですが、理想的には、株価の下落局面では現金比率を高く、逆に上昇局面では現金比率が低い事が望ましいのは言うまでもありません。

そこで、ひふみワールドの現金比率と(翌月の)MSCI ACWI(除く日本)[ネット値/円換算]の月次騰落率の相関を見てみます。

*ひふみワールドの現金比率は月末時点の値であり、必ずしもその月、及び翌月の運用状況を正確に反映しているとは限りません。

データ引用:ひふみワールド 月次報告書 & MSCIサイト

全体的に見ると負の相関、といっても非常に弱い相関ですが現金比率が高い月の翌月のMSCI ACWI(除く日本)騰落率が低くなる傾向が読み取れます。

*以前はもっと相関が強かったのですが、2022.8以降、現金比率の低い状況が続き、これが相関を悪くしています。

勿論、それぞれの月単位で見ると必ずしも予想が当たっている訳でなく、2020/2のコロナショックでは現金比率を高め、損失を抑える事に成功している反面、2020/3のコロナショックからの急回復時は依然現金比率が高いままで市場に乗り遅れた感があります。

また、ちゃんと負の相関があるからといってMSCI ACWI(除く日本)にパフォーマンスに勝っているとも限りません。MSCI ACWI(除く日本)は、評価期間57カ月中39カ月がプラスの騰落率と堅調な相場でしたが、ひふみワールドはその間も数%の現金を持っていた事になり、これが負の要因として働いた可能性もあります。

*ひふみワールドとMSCI ACWIは保有する銘柄も異なりますので、実際のパフォーマンスにはその構成銘柄要因も強く影響します。以上はあくまで市況(MSCI ACWI)に対して現金比率を評価したものにすぎない事に注意。

具体的なパフォーマンス比較は後述。

スポンサーリンク

投資国

日本を除く全世界の株式に投資し、投資国比率は下表のようになります(現金等を除く)。

参考までにMSCI ACWI(除く日本)の国別比率も記載します。

| 国 | ひふみワールド | MSCI ACWI (除く日本) |

| 米国 | 63.8% | 68.1% |

| イギリス | 4.1% | 3.6% |

| ドイツ | 3.4% | 2.1% |

| フランス | 3.3% | 2.7% |

| スイス | 3.1% | 2.4% |

| イタリア | 3.0% | <0.5% |

| インド | 2.2% | 2.1% |

| スウェーデン | 1.8% | 0.8% |

| デンマーク | 1.5% | 0.9% |

| カナダ | 1.0% | 2.9% |

データ引用:ひふみワールド 月次報告書2024.7

MSCI ACWI(除く日本)と同様、米国が1位で、半分以上を占める米国比率は概ね同じです。米国が60%以上を占める事もあり、その他の国の比率もそう大きくは変わらない印象を受けます。

投資銘柄

2024年7月末時点の銘柄総数は132銘柄、組入上位10銘柄は下表のようになります。

| 銘柄 | 国 | 組入れ 比率 | |

| 1 | MICROSOFT CORPORATION | 米国 | 2.53% |

| 2 | AMAZON.COM, INC | 米国 | 2.40% |

| 3 | MTU AERO ENGINES AG | ドイツ | 2.24% |

| 4 | THE GOLDMAN SACHS GROUP, INC | 米国 | 2.10% |

| 5 | EMERSON ELECTRIC CO | 米国 | 1.92% |

| 6 | CITIGROUP INC | 米国 | 1.78% |

| 7 | FERRARI NV | イタリア | 1.73% |

| 8 | RTX CORPORATION | 米国 | 1.66% |

| 9 | SEAGATE TECHNOLOGY HOLDINGS | 米国 | 1.58% |

| 10 | MOTOROLA SOLUTIONS, INC | 米国 | 1.55% |

データ引用:ひふみワールド 月次報告書2024.7

1~10位でも1.5~2.5%ですので、132銘柄の中で特定の銘柄に集中せず広く分散していると推測します。

また、上位銘柄はGAFAM中心のMSCI ACWI(除く日本)とは大きく異なります。

スポンサーリンク

ひふみワールド & ひふみワールド+ &ひふみワールド年金のパフォーマンス評価

ひふみワールドは設定から未だ5年にも満たないファンドです。この短期間の成績でファンドの優劣を判断出来るものではありません。

あくまで参考値としてご覧ください。

*ひふみワールド+/年金も概ね同等のパフォーマンスと思って問題ないでしょう。

*ひふみワールドの基準価額は投資信託協会より入手。

*MSCI ACWI(除く日本)はeMAXIS Slim全世界株式(除く日本)の基準価額を使用。

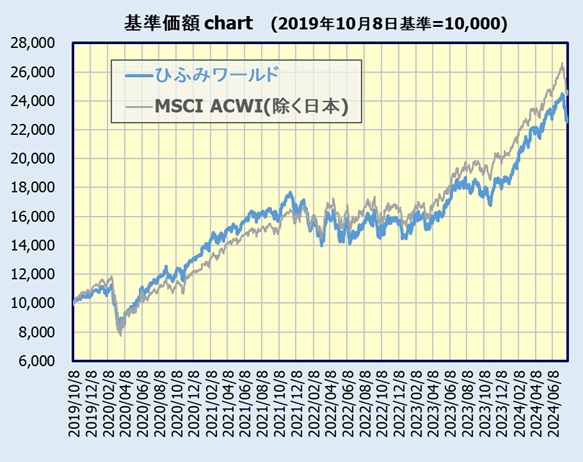

基準価額のチャート

ひふみワールドの設定日2019年10月8日を基準(10,000)としてMSCI ACWI(除く日本)と比較した基準価額のチャートを示します。

MSCI ACWI(除く日本)は日本を除く全世界の株式を対象としたインデックスで、ひふみワールドの比較対象としては最適かと思います。

*ひふみワールドにはベンチマーク、参考指数ともにありません。

ひふみワールドはMSCI ACWI(除く日本)と類似した動きを示していますが、2020年2~3月のコロナ・ショックで株価が急落した際、ひふみワールドの方が下落率が小さく、さらに、その後の回復もひふみワールドが上回っており、2021年末まではMSCI ACWI(除く日本)に勝っていました。

しかし、2021年末頃からMSCI ACWI(除く日本)に劣後しているように見えます。

設定来の運用実績(リターン、リスク、シャープレシオ)

現時点(2024.7.31)での概ね設定来(4年9ヶ月)のリターン、リスク、シャープレシオをMSCI ACWI(除く日本)と比較します。

*リターン、リスクは年率換算

*シャープレシオは無リスク資産のリターンを0として計算。一般的にシャープレシオが大きいほど投資効率が良いとされています。

| ひふみワールド | MSCI ACWI(除く日本) | |

| (年率) リターン | 17.77% | 19.23% |

| (年率) リスク | 17.44% | 16.70% |

| シャープレシオ | 1.02 | 1.15 |

ひふみワールドはMSCI ACWI(除く日本)にリターンで1.5ポイント下回り、リスクも僅かに大きくシャープレシオでも負けています。

1年間騰落率 年別比較

上述の現時点までの運用成績は、ある一期間の基準価額の暴騰・暴落に大きく左右され、ファンドの比較・評価として十分とは言えません。

また、アクティブファンドの評価として重要な要素は、常にインデックスに対して勝ち続ける事が出来るかという点です。

そこで各年(1年毎)の1年騰落率(リターン)を比較します。

といってもひふみワールドは5年にも満たない結果しかありませんが・・・

*2024年は7月まで

| 騰落率が高い方 |

| 年 | ひふみワールド | MSCI ACWI(除く日本) eMAXIS Slim | 差 |

| 2024年 7月まで | 21.1% | 18.7% | +2.4%pt |

| 2023年 | 26.8% | 30.5% | -3.8%pt |

| 2022年 | -13.7% | -5.6% | -8.0%pt |

| 2021年 | 28.2% | 34.1% | -5.9%pt |

| 2020年 | 21.5% | 9.0% | +12.5%pt |

2020年はMSCI ACWI(除く日本)に大きくアウトパフォームしましたが、2021~2023年と厳しい結果になっています。

ただ、2024年は7月までの時点でひふみワールドが僅かながら勝っています。

スポンサーリンク

ひふみワールド、ひふみワールド+、ひふみワールド年金の違い

ひふみワールド、ひふみワールド+、ひふみワールド年金の騰落率を比較しておきます。

2024年7月末時点の1年騰落率です。

| ファンド | 信託報酬 (実質コスト) | 1年月騰落率 |

| ひふみワールド | 1.6280% (1.935%) | 23.00% |

| ひふみワールド+ | 1.6280% (1.928%) | 22.98% |

| ひみふワールド年金 | 1.100% (1.438%) | 23.65% |

コストが同じひふみワールド、ひふみワールド+の騰落率は概ね同じ、

コストが低いひふみワールド年金の騰落率が0.65~0.67%ポイント高くなっています。これは概ねコスト差で説明できる騰落率です。

*コスト(S1,S2)の異なる二つのファンドの騰落率(T1,T2)の関係は、T2 = (T1+1) x (1-S2) / (1-S1)-1

以上、設定から5年弱のひふみワールドの成績でした。

繰り返しになりますが、5年にも満たない期間でファンドの優劣を判断するのは早計です。

ある程度運用期間が経ったところで、再度評価したいと考えています。

ひふみワールド、ひふみワールド+の分配金

ひふみワールド、ひふみワールド+、ひふみワールド年金は分配金を出した実績はありません。

ひふみ投信、ひふみプラスも分配金を出したことはなく、恐らく積極的に分配金を出すような方針ではないと推測しますが???

これから資産を築いていこうとする資産形成期においては分配金を出さない投資信託の方が有利です。

勿論、分配金を出さなくても、保有する株式から出た配当は、ファンドの資産となり、基準価額の上昇につながります。

尚、分配金を出すか否かは運用会社が決定しますので、将来の分配金については分かりません。

最新の騰落率[利回り] ~2026年1月末日時点~

*本章は原則毎月更新します。

最新の騰落率をMSCI ACWI(除く日本)(eMAXIS Slim全世界株式(除く日本))と比較します。

*3年・5年騰落率は年率表記。

[表をクリックすると拡大します]

ここで評価した1カ月(=年初来)を除く全ての期間においてMSCI ACWI(除く日本)に負けています。

スポンサーリンク

ひふみワールド、ひふみワールド+、ひふみワールド年金の人気・評判

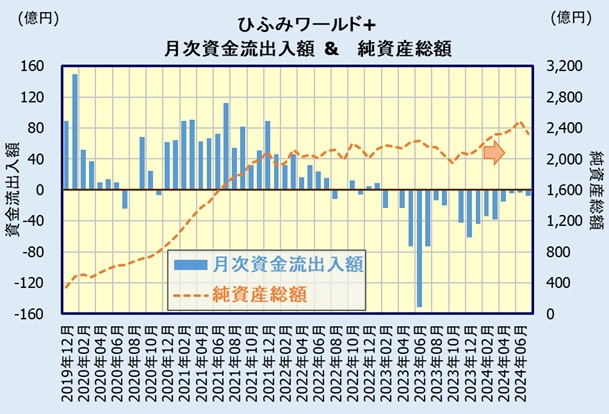

月次資金流出入額、純資産総額からひふみワールド、ひふみワールド+、ひふみワールド年金の売れ行き・人気を見てみます。

*資金流出入額は純資産総額の増減に基準価額の騰落率を考慮して計算した概算値です。(当初募集期間の流入資金は除く)

ひふみワールド

ひふみワールド、設定当初2020年5~7月を除き毎月10億前後の資金流入が続いていましたが、2022年に入り減少傾向、2023年以降はは資金流出の月もあります。

j純資産総額は579億円(2024.7.31時点)と、ちょっと伸び悩んでいます。

ひふみワールド+

*資金流出入額には当初募集期間の流入分は含まれていません。

ひふみワールドから2カ月遅れで運用を開始したひふみワールド+、設定日には当初募集分250億(自己資金が含まれているかは不明)からスタートし、設定翌月の2020年1月にも150億と多くの資金を集めました。

2022年中盤は減少、または資金流出の月もありましたが、ひふみワールド同様、2021年に入ってからは再び60~90億/月と多額の資金流入が続いています。

しかし、2022年以降は減少傾向、2023年2月~2024年7月は資金流出が続いています。

純資産総額は2,328億円(2023.7.31時点)。

ひふみワールドよりひふみワールド+の方が3倍以上売れています。

ひふみワールド年金

未だ販売会社が少なく、2022年6月にSBI証券のiDeCoに採用されましたが純資産総額も20億(2024.7.31時点)に留まっています。

ただ、確定拠出年金専用という事で資金流出の月はありません。

SBIハイパー預金の残高がSBI証券の買付余力に反映。

しかも年0.50%(税引前)と好金利、またSBIハイパー預金の開設でダイヤモンドステージが適用!

新規口座開設者限定のスタートアップ円定期預金、3カ月 年1.00%(税引前)、1年 年0.85%(税引前)と好金利。

さらに新規口座開設で1,500円、各種条件を満たすと最大20,000円がもらえます(要エントリー)。

公式サイトSBI新生銀行

まとめ

以上、ひふみワールド、ひふみワールド+、ひふみワールド年金の評価・解説でした。

まだ設定から5年にも満たず、優劣をつけるのは早計ですが、特にコロナショック(2020年2~3月)後の運用は順調で、2020年はMSCI ACWI(除く日本)を上回るパフォーマンスを残しています。

ただ、2021~2023年は厳しい結果となっています。

2024年は7月までは良好ですので、今後に期待!

人気の方は、ひふみワールド+を中心に大きな資金を集めていましたが、最近は資金流出の月が増えるなど資金流出入に波があります。

販売会社

ひふみワールド

ひふみワールドはレオス・キャピタルワークスの直販のみです。(証券会社、銀行等では購入できません)

レオスでは1,000円から買付が可能です。

長期で保有すると、前述のように資産形成応援団で実質的な信託報酬が割引となります。

公式サイトレオスのひふみ投信

ひふみワールド+

ひふみワールド+なら購入時手数料がなく、さらにクレジットカード決済(ポイント還元有)ができるマネックス証券、SBI証券、楽天証券などのネット証券がおすすめ。

松井証券はクレジットカード積立には対応していませんが、投資信託保有での高いポイント還元率が魅力。

(dカードGOLDでNISA口座なら月10万円までクレカ積立還元率1.1%)

*dカード、マネックスカードとも通常ショッピング時は1.0%。

また投資信託保有でポイントもたまります(一部ファンドを除く)。

*マネックスカードの発行にはマネックス証券の口座開設が必要です。

公式サイトマネックス証券

また投資信託保有でVポイント、Pontaポイント、dポイントがもらえます。さらにV/Pontaポイントで投資信託を購入できます。

公式サイト SBI証券

また、楽天キャッシュ決済でも投資信託積立が出来ます。0.5%のポイント還元。

楽天カード決済で10万円、楽天キャシュ決済で5万円、あわせて月15万円まで利用可能。

さらに、楽天ポイントで投資信託を購入できます。

公式サイト楽天証券

公式サイト楽天カード

ひふみワールド年金

2022年6月からSBI証券 iDeCOセレクトプランに採用されました。

公式サイトSBI証券 iDeCo